下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

09:14

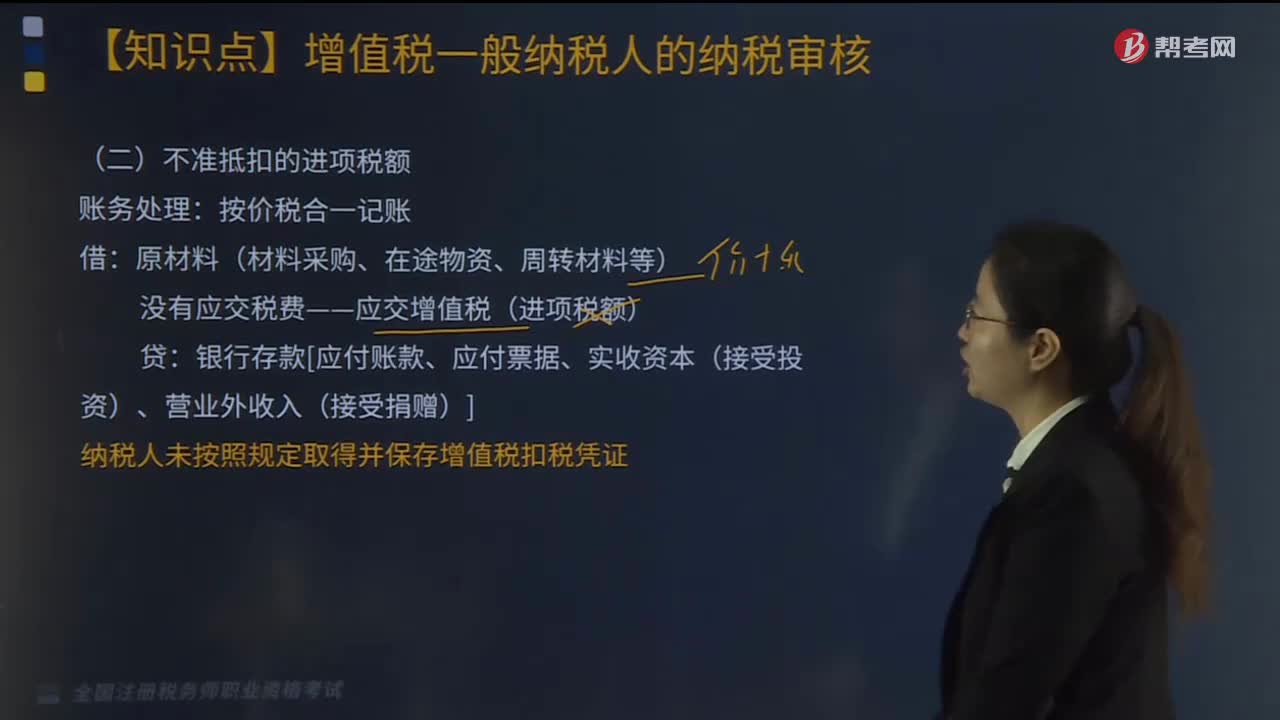

09:14不準(zhǔn)抵扣的進項稅額賬務(wù)如何處理?:不準(zhǔn)抵扣的進項稅額賬務(wù)如何處理?

00:48

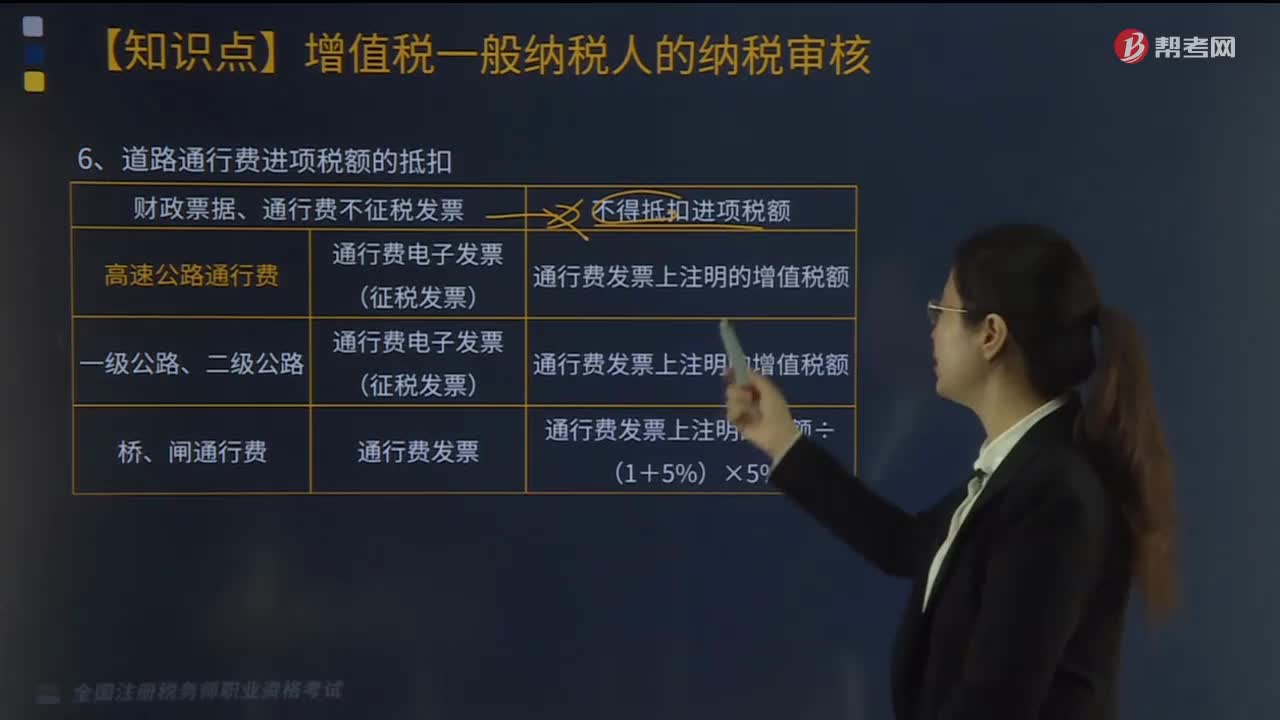

00:48道路通行費進項稅額的抵扣有哪幾類?:道路通行費進項稅額的抵扣有哪幾類?

00:52

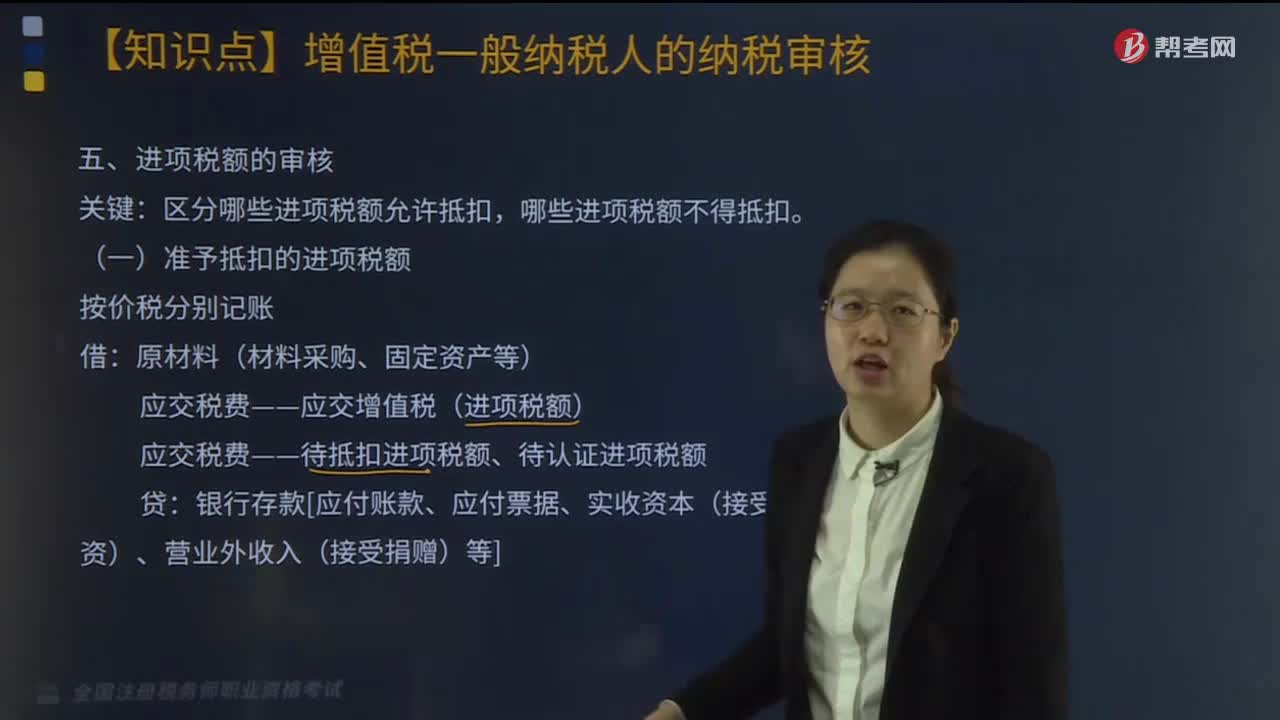

00:52準(zhǔn)予抵扣的進項稅額如何記賬?:準(zhǔn)予抵扣的進項稅額如何記賬?

00:42

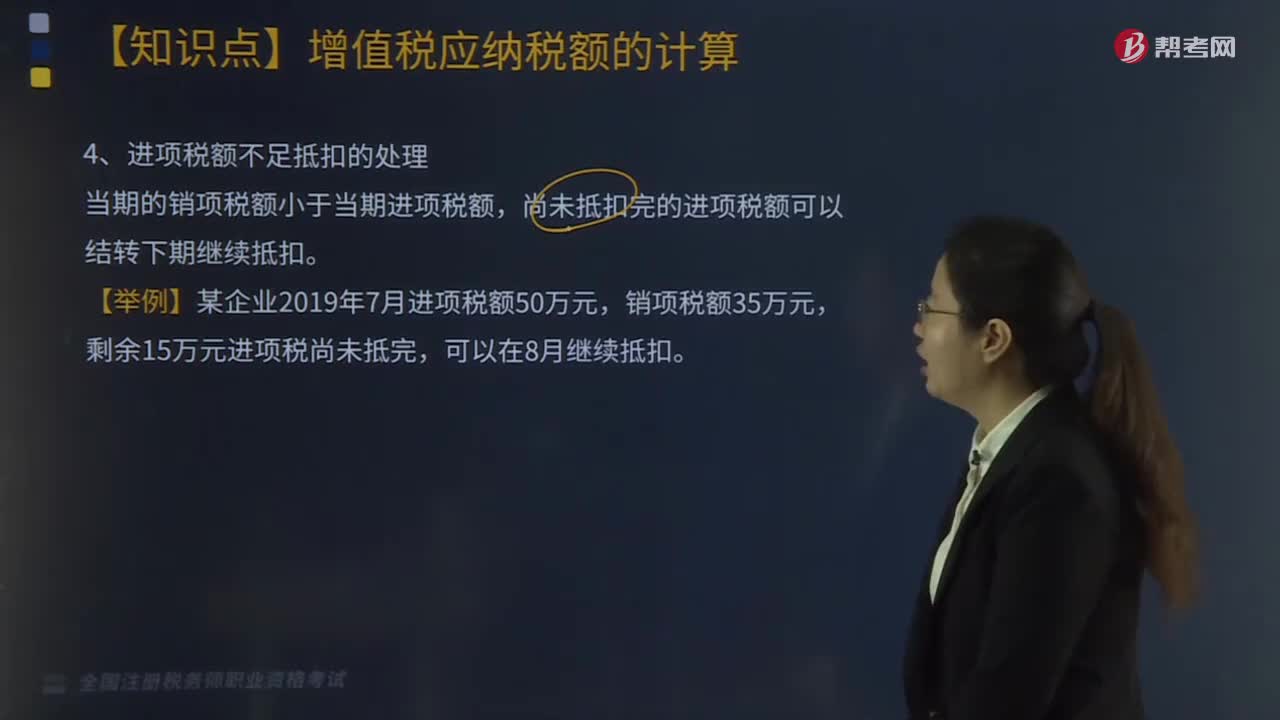

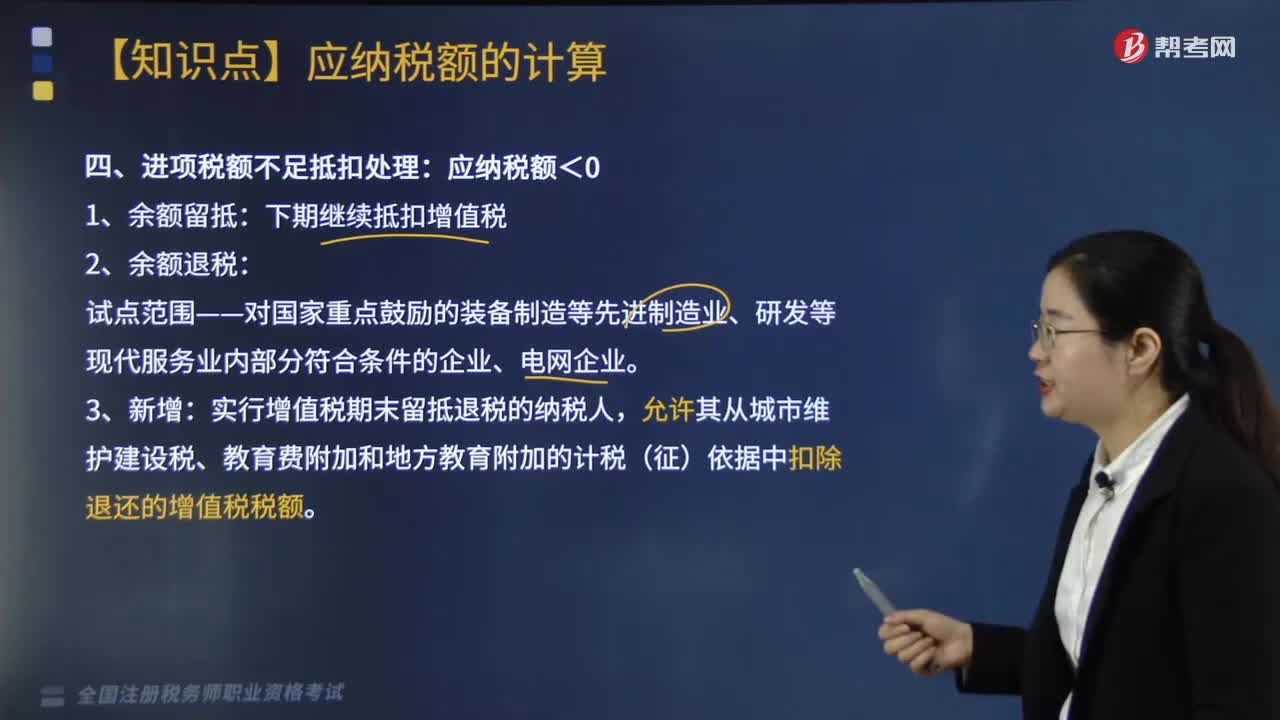

00:42進項稅額不足抵扣要如何處理?:進項稅額不足抵扣的處理如下:1. 當(dāng)期的銷項稅額小于當(dāng)期進項稅額,尚未抵扣完的進項稅額可以結(jié)轉(zhuǎn)下期繼續(xù)抵扣。2. 國家稅務(wù)總局關(guān)于增值稅一般納稅人進項留抵稅額增值稅欠稅問題的規(guī)定:(1)對納稅人因銷項稅小于進項稅額而產(chǎn)生期末留抵稅額的,應(yīng)以期末留抵稅額抵減增值稅欠稅。(2)納稅人發(fā)生進項留抵稅額抵減增值稅欠稅時,①欠稅稅額大于期末留抵稅額,按期末留抵稅額紅字借記“應(yīng)交稅費-未交增值稅”

03:56

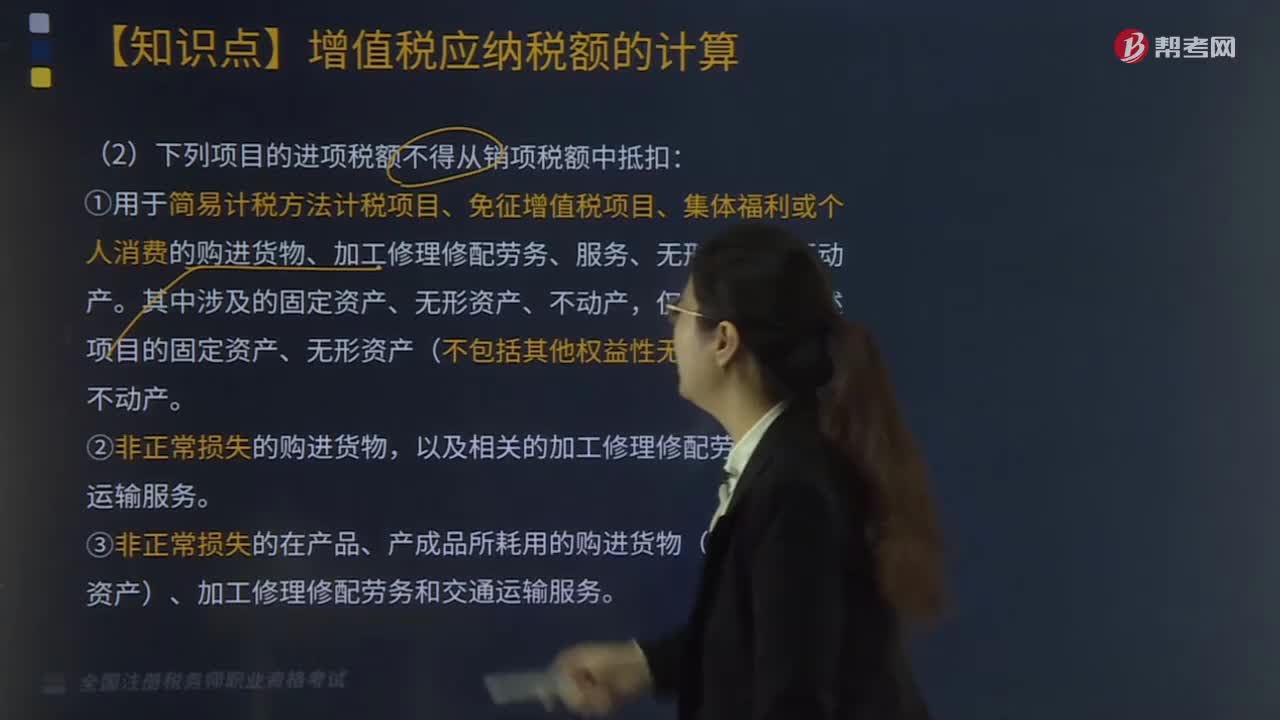

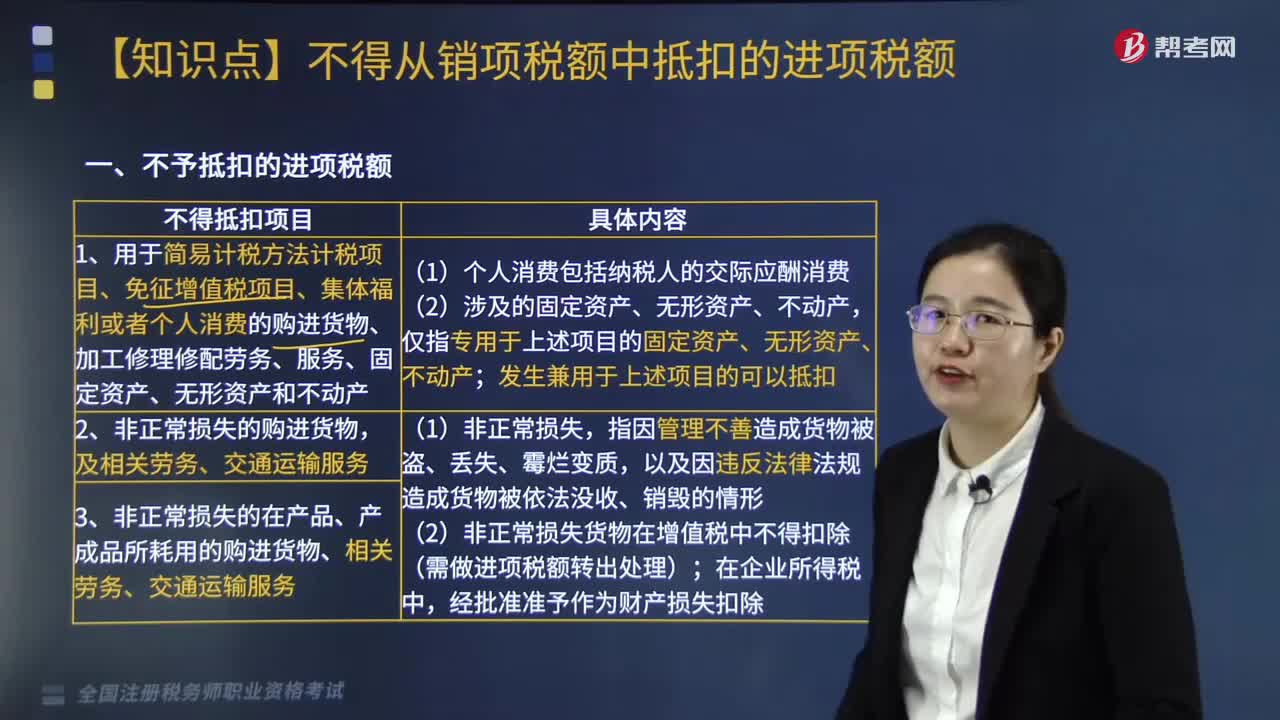

03:56哪些項目中的進項稅額不得從銷項稅額中抵扣?:哪些項目中的進項稅額不得從銷項稅額中抵扣?六大項目中的進項稅額不得從銷項稅額中抵扣,①用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或個人消費的購進貨物、加工修理修配勞務(wù)、服務(wù)、無形資產(chǎn)和不動產(chǎn)。以及相關(guān)的加工修理修配勞務(wù)和交通運輸服務(wù)。③非正常損失的在產(chǎn)品、產(chǎn)成品所耗用的購進貨物(不包括固定資產(chǎn))、加工修理修配勞務(wù)和交通運輸服務(wù)。以及該不動產(chǎn)所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)。

11:05

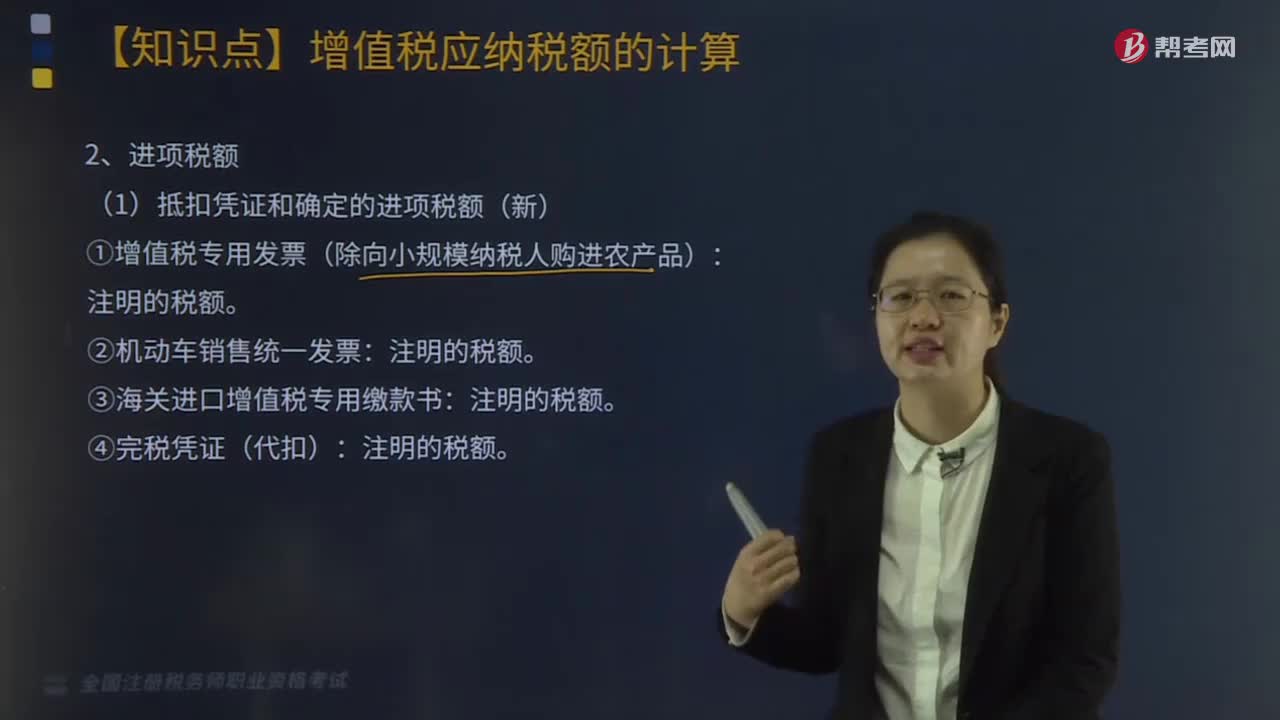

11:05抵扣憑證和確定的進項稅額應(yīng)如何計算?:抵扣憑證和確定的進項稅額應(yīng)如何計算?下同)上注明的收費金額按照下列公式計算可抵扣的進項稅額。高速公路通行費可抵扣進項稅額=高速公路通行費發(fā)票上注明的金額÷(1+3%)×3%,可憑取得的通行費發(fā)票上注明的收費金額按照下列公式計算,一級、二級公路通行費可抵扣進項稅額=一級、二級公路通行費發(fā)票上注明的金額÷(1+5%)×5%:暫憑取得的通行費發(fā)票上注明的收費金額按照下列公式計算可抵扣的進項稅額。

03:30

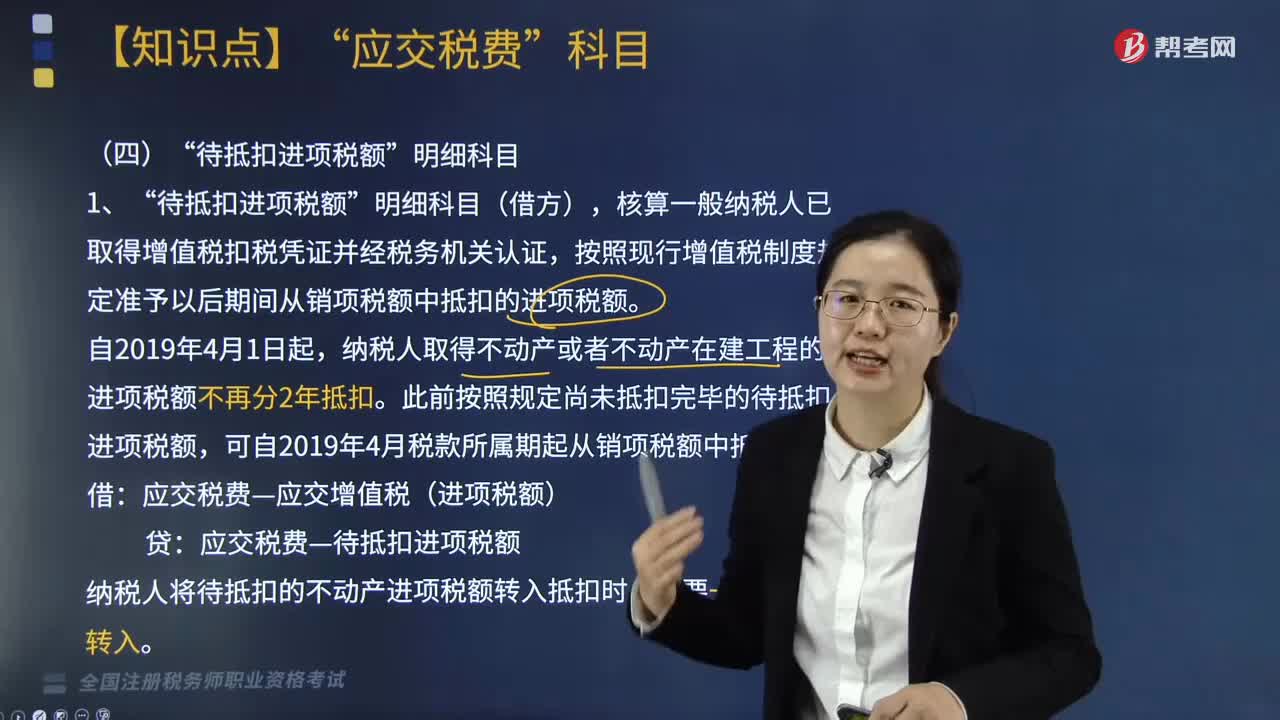

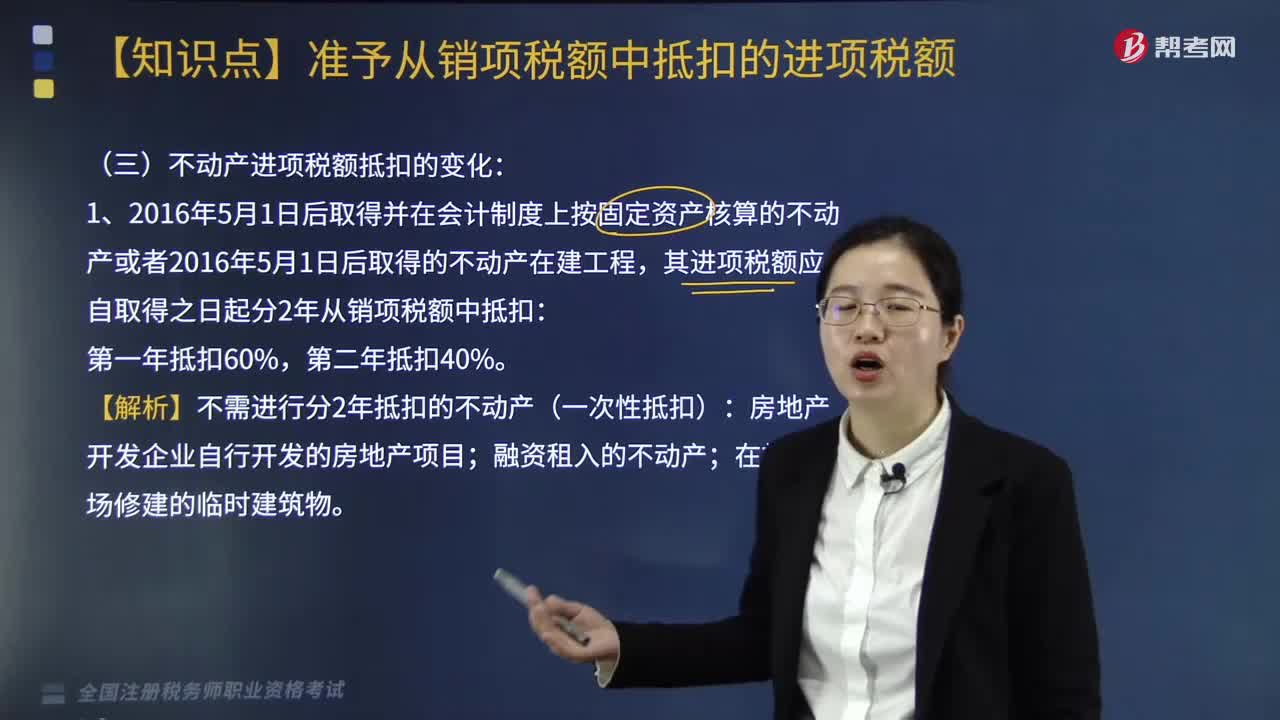

03:30“待抵扣進項稅額”明細科目如何進行核算?:明細科目核算時是按照現(xiàn)行增值稅制度規(guī)定準(zhǔn)予以后期間從銷項稅額中抵扣的進項稅額”待抵扣進項稅額。核算一般納稅人已取得增值稅扣稅憑證并經(jīng)稅務(wù)機關(guān)認(rèn)證”按照現(xiàn)行增值稅制度規(guī)定準(zhǔn)予以后期間從銷項稅額中抵扣的進項稅額,納稅人取得不動產(chǎn)或者不動產(chǎn)在建工程的進項稅額不再分2年抵扣。此前按照規(guī)定尚未抵扣完畢的待抵扣進項稅額,可自2019年4月稅款所屬期起從銷項稅額中抵扣。應(yīng)交稅費—應(yīng)交增值稅(進項稅額)。

05:06

05:06進項稅額不足抵扣應(yīng)該如何處理?:允許其從城市維護建設(shè)稅、教育費附加和地方教育附加的計稅(征)依據(jù)中扣除退還的增值稅稅額:按平銷返利行為的規(guī)定沖減當(dāng)期增值稅進項稅額,當(dāng)期應(yīng)沖減的進項稅額=當(dāng)期取得的返還資金÷(1+購進貨物增值稅稅率)×購進貨物增值稅稅率。三、欠繳增值稅、又有留抵稅額處理;四、關(guān)于增值稅稅控系統(tǒng)專用設(shè)備和技術(shù)維護費用抵減增值稅稅額有關(guān)政策。1.增值稅納稅人初次購買增值稅稅控系統(tǒng)專用設(shè)備支付的費用。

02:39

02:39如何分解計算不得抵扣增值稅進項稅額?:如何分解計算不得抵扣增值稅進項稅額?不得抵扣的進項稅額=當(dāng)期無法劃分的全部進項稅額×(當(dāng)期簡易計稅方法計稅項目銷售額+免征增值稅項目銷售額)÷當(dāng)期全部銷售額,兼營增值稅應(yīng)稅項目和免稅項目,4月應(yīng)稅項目取得不含稅銷售額1200萬元;當(dāng)月購進用于應(yīng)稅項目的材料支付價款700萬元。購進用于免稅項目的材料支付價款400萬元,當(dāng)月購進應(yīng)稅項目和免稅項目共用的自來水支付進項稅額0.6萬元。

07:04

07:04不予抵扣的進項稅額的項目有哪些?:不予抵扣的進項稅額的項目如下:1.用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的購進貨物、加工修理修配勞務(wù)、服務(wù)、固定資產(chǎn)、無形資產(chǎn)和不動產(chǎn)。2.非正常損失的購進貨物,3.非正常損失的在產(chǎn)品、產(chǎn)成品所耗用的購進貨物、相關(guān)勞務(wù)、交通運輸服務(wù)。以及該不動產(chǎn)所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)。5.非正常損失的不動產(chǎn)在建工程所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)。

02:07

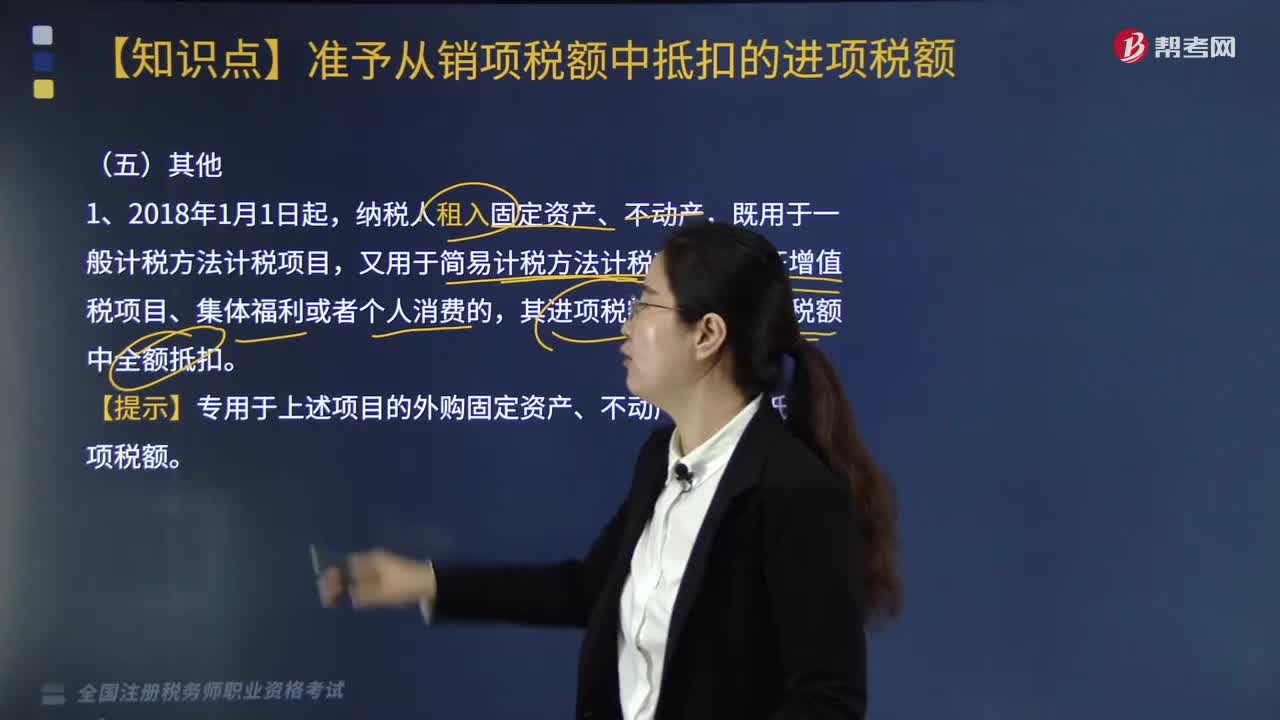

02:07其他準(zhǔn)予從銷項稅額中抵扣的進項稅額有哪些?:其他準(zhǔn)予從銷項稅額中抵扣的進項稅額有哪些?納稅人租入固定資產(chǎn)、不動產(chǎn),既用于一般計稅方法計稅項目,又用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的,其進項稅額準(zhǔn)予從銷項稅額中全額抵扣。【提示】專用于上述項目的外購固定資產(chǎn)、不動產(chǎn),不得抵扣進項稅額。下面是針對稅務(wù)師稅法Ⅰ考試的知識點舉出的例題,【例題·單選題】某企業(yè)為增值稅一般納稅人,不含稅租金共計180萬元,本月支付一年租金。

05:45

05:45不動產(chǎn)進項稅額抵扣的變化有哪些?:不動產(chǎn)進項稅額抵扣的變化有哪些?不動產(chǎn)進項稅額抵扣的變化具體如下:其進項稅額應(yīng)自取得之日起分2年從銷項稅額中抵扣:【解析】不需進行分2年抵扣的不動產(chǎn)(一次性抵扣):應(yīng)交稅費——應(yīng)交增值稅(進項稅額) 稅額40%。應(yīng)交稅費——待抵扣進項稅額 稅額40%。納稅人取得不動產(chǎn)或者不動產(chǎn)在建工程的進項稅額不再分2年抵扣。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日