下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

02:39

02:39如何分解計算不得抵扣增值稅進項稅額?:如何分解計算不得抵扣增值稅進項稅額?不得抵扣的進項稅額=當期無法劃分的全部進項稅額×(當期簡易計稅方法計稅項目銷售額+免征增值稅項目銷售額)÷當期全部銷售額,兼營增值稅應(yīng)稅項目和免稅項目,4月應(yīng)稅項目取得不含稅銷售額1200萬元;當月購進用于應(yīng)稅項目的材料支付價款700萬元。購進用于免稅項目的材料支付價款400萬元,當月購進應(yīng)稅項目和免稅項目共用的自來水支付進項稅額0.6萬元。

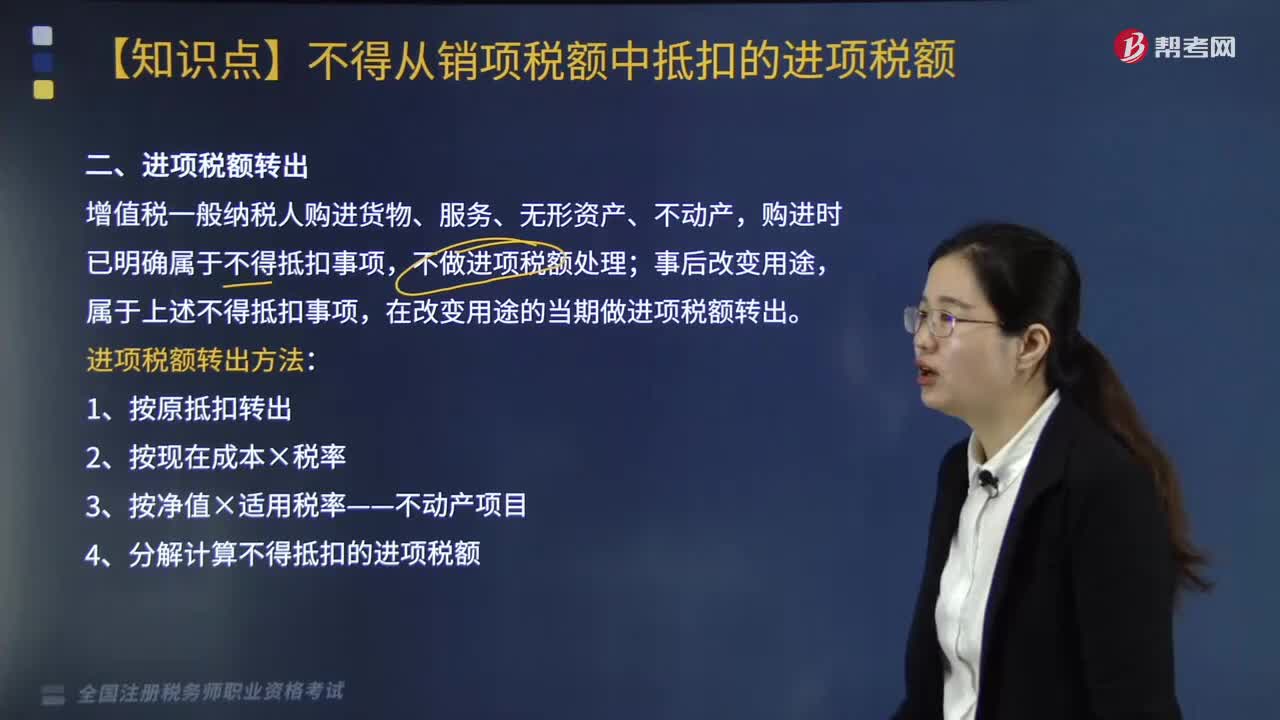

04:20

04:20進項稅額轉(zhuǎn)出方法有哪些?:進項稅額轉(zhuǎn)出方法有哪些?進項稅額轉(zhuǎn)出方法具體如下:3.按凈值×適用稅率——不動產(chǎn)項目。4.分解計算不得抵扣的進項稅額。一、進項稅額轉(zhuǎn)出,增值稅一般納稅人購進貨物、服務(wù)、無形資產(chǎn)、不動產(chǎn),購進時已明確屬于不得抵扣事項;屬于不得抵扣事項。在改變用途的當期做進項稅額轉(zhuǎn)出,取得增值稅專用發(fā)票注明金額200萬元、增值稅26萬元,取得運費增值稅專用發(fā)票上注明運費3萬元。

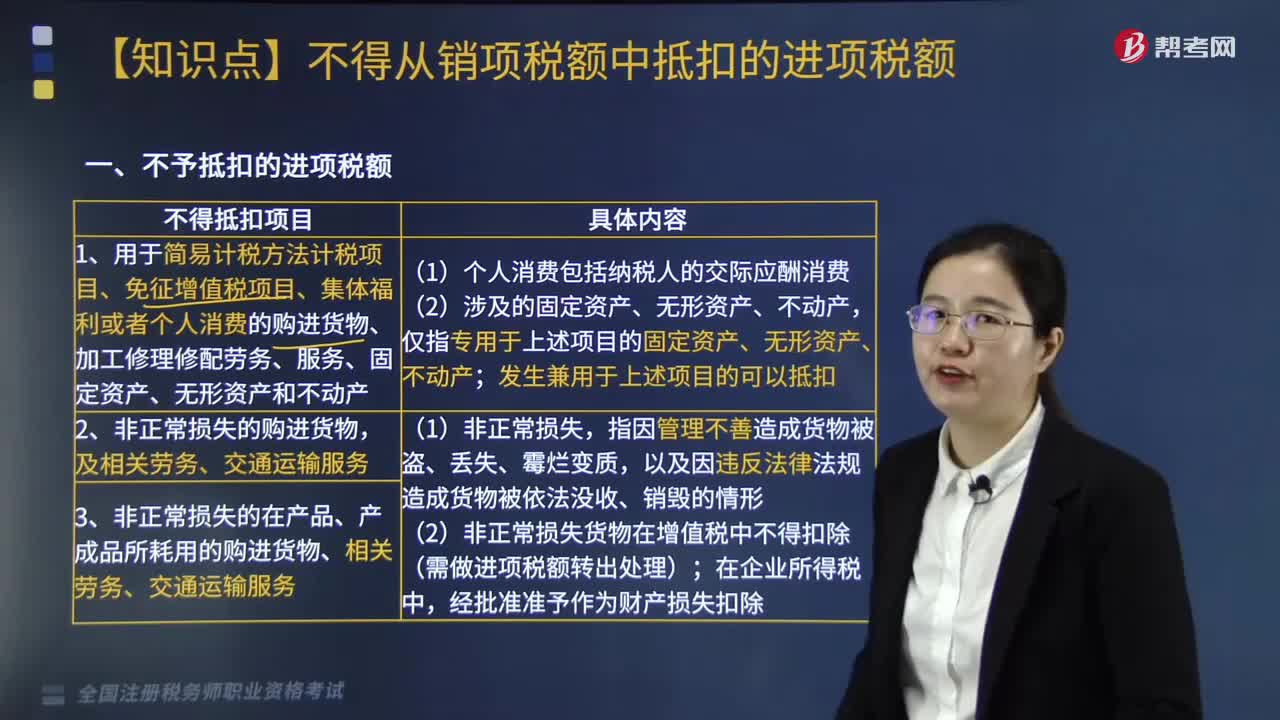

07:04

07:04不予抵扣的進項稅額的項目有哪些?:不予抵扣的進項稅額的項目如下:1.用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的購進貨物、加工修理修配勞務(wù)、服務(wù)、固定資產(chǎn)、無形資產(chǎn)和不動產(chǎn)。2.非正常損失的購進貨物,3.非正常損失的在產(chǎn)品、產(chǎn)成品所耗用的購進貨物、相關(guān)勞務(wù)、交通運輸服務(wù)。以及該不動產(chǎn)所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)。5.非正常損失的不動產(chǎn)在建工程所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)。

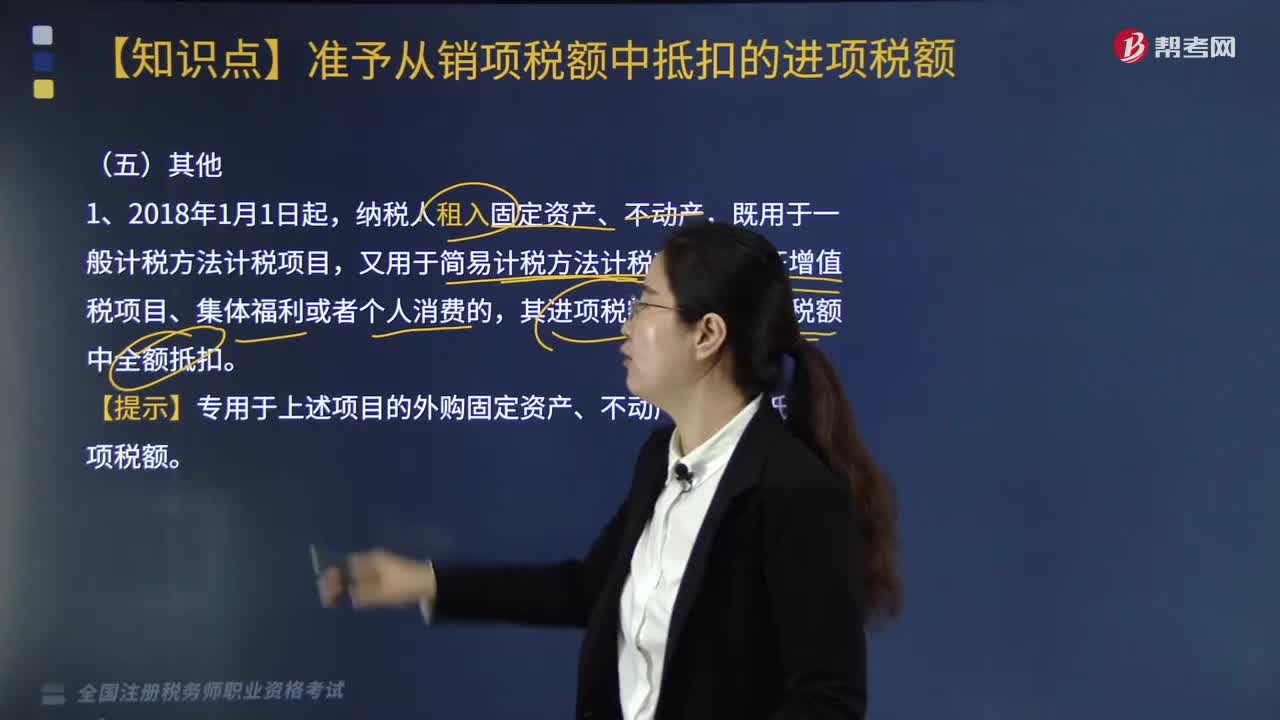

02:07

02:07其他準予從銷項稅額中抵扣的進項稅額有哪些?:其他準予從銷項稅額中抵扣的進項稅額有哪些?納稅人租入固定資產(chǎn)、不動產(chǎn),既用于一般計稅方法計稅項目,又用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的,其進項稅額準予從銷項稅額中全額抵扣。【提示】專用于上述項目的外購固定資產(chǎn)、不動產(chǎn),不得抵扣進項稅額。下面是針對稅務(wù)師稅法Ⅰ考試的知識點舉出的例題,【例題·單選題】某企業(yè)為增值稅一般納稅人,不含稅租金共計180萬元,本月支付一年租金。

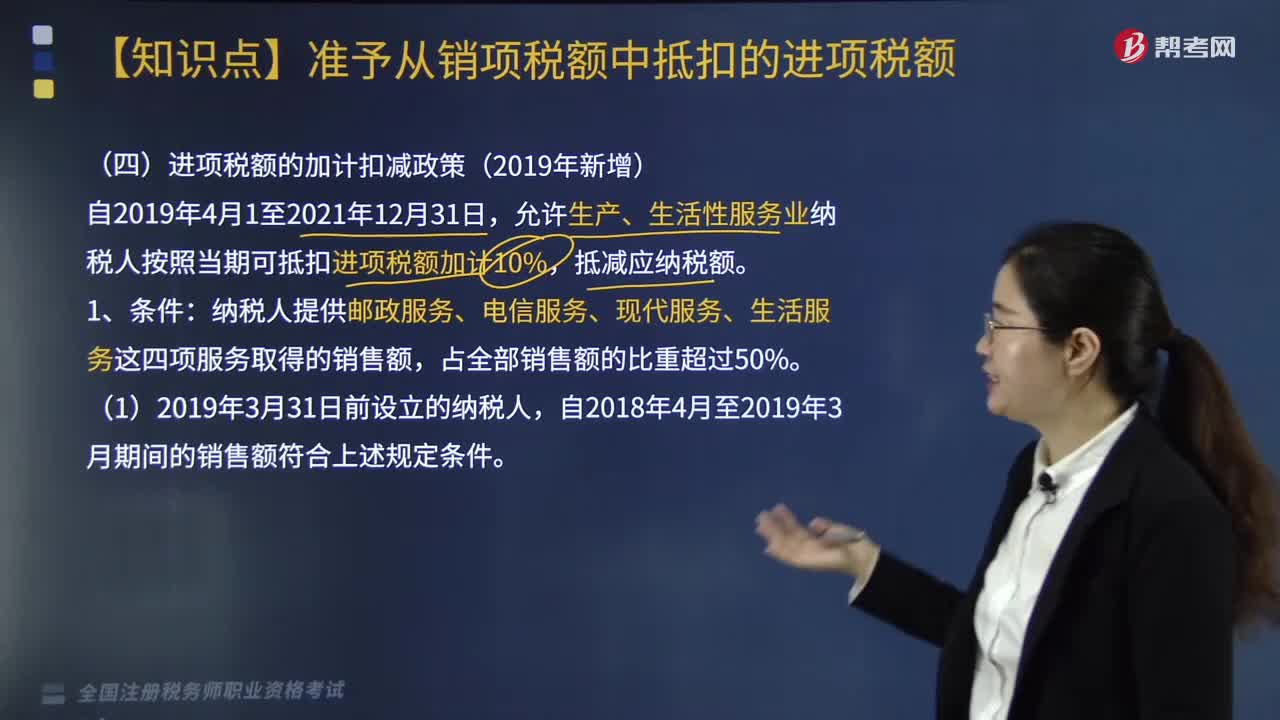

05:18

05:182019新增進項稅額的加計扣減政策是什么?:2019新增進項稅額的加計扣減政策是什么?允許生產(chǎn)、生活性服務(wù)業(yè)納稅人按照當期可抵扣進項稅額加計10%,自設(shè)立之日起3個月的銷售額符合上述規(guī)定條件的,自登記為一般納稅人之日起適用加計抵減政策。【提示】納稅人出口貨物勞務(wù)、發(fā)生跨境應(yīng)稅行為不適用加計抵減政策,其對應(yīng)的進項稅額不得計提加計抵減額。當期計提加計抵減額(A)=當期可抵扣進項稅額×10%。

05:45

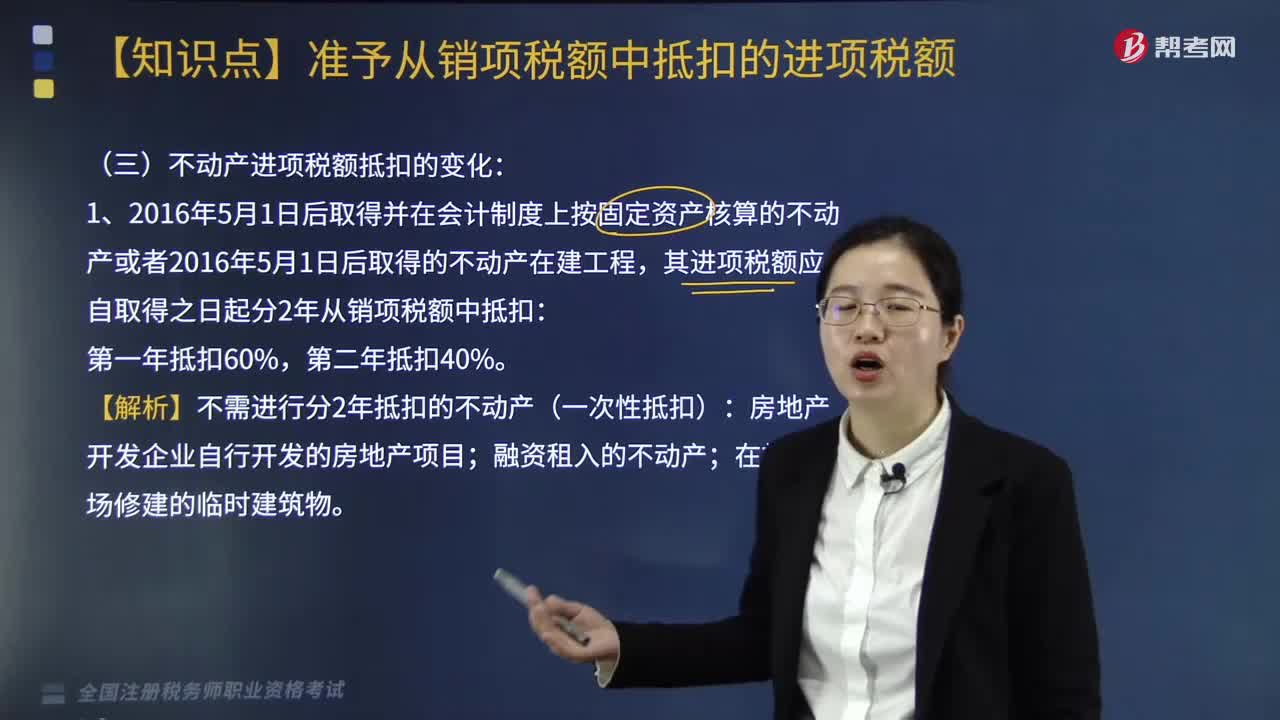

05:45不動產(chǎn)進項稅額抵扣的變化有哪些?:不動產(chǎn)進項稅額抵扣的變化有哪些?不動產(chǎn)進項稅額抵扣的變化具體如下:其進項稅額應(yīng)自取得之日起分2年從銷項稅額中抵扣:【解析】不需進行分2年抵扣的不動產(chǎn)(一次性抵扣):應(yīng)交稅費——應(yīng)交增值稅(進項稅額) 稅額40%。應(yīng)交稅費——待抵扣進項稅額 稅額40%。納稅人取得不動產(chǎn)或者不動產(chǎn)在建工程的進項稅額不再分2年抵扣。

03:33

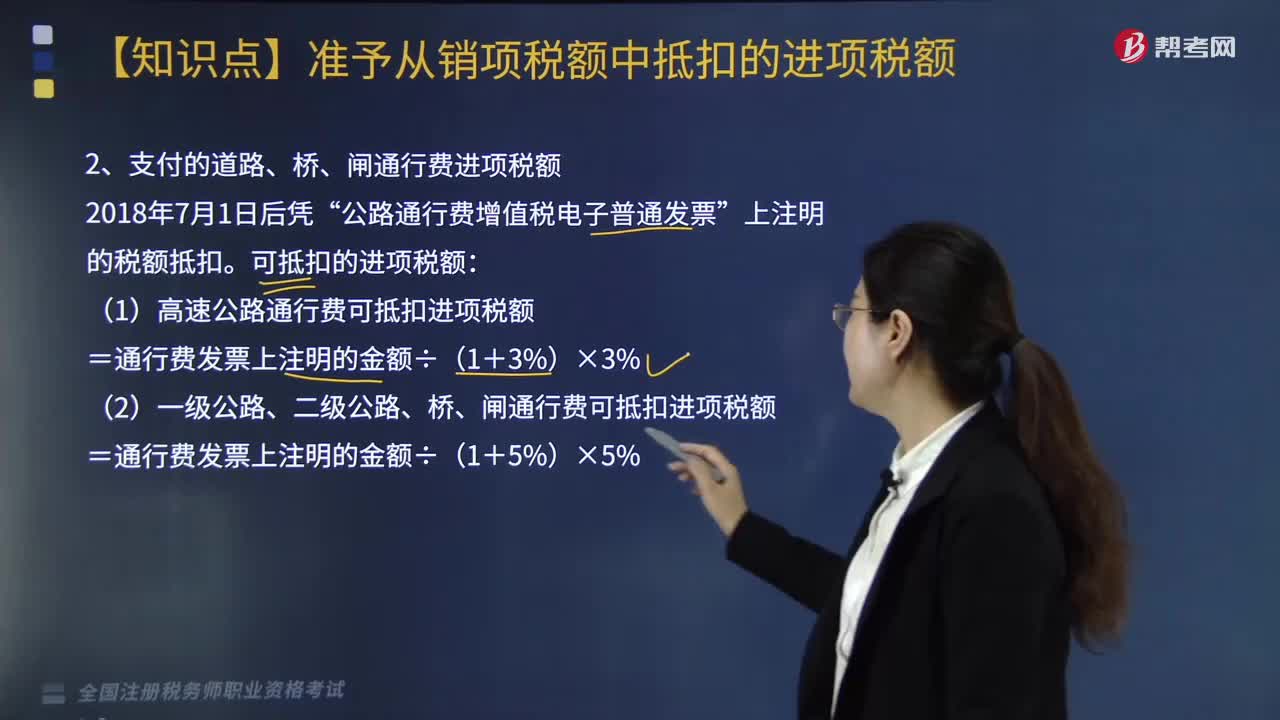

03:33支付的道路、橋、閘通行費進項稅額如何計算?:支付的道路、橋、閘通行費進項稅額如何計算?公路通行費增值稅電子普通發(fā)票”上注明的稅額抵扣。可抵扣的進項稅額:高速公路通行費可抵扣進項稅額=通行費發(fā)票上注明的金額÷(1+3%)×3%:一級公路、二級公路、橋、閘通行費可抵扣進項稅額=通行費發(fā)票上注明的金額÷(1+5%)×5%,其進項稅額允許從銷項稅額中抵扣:為發(fā)票上注明的稅額:航空旅客運輸進項稅額=(票價+燃油附加費)÷(1+9%)×9%:

07:24

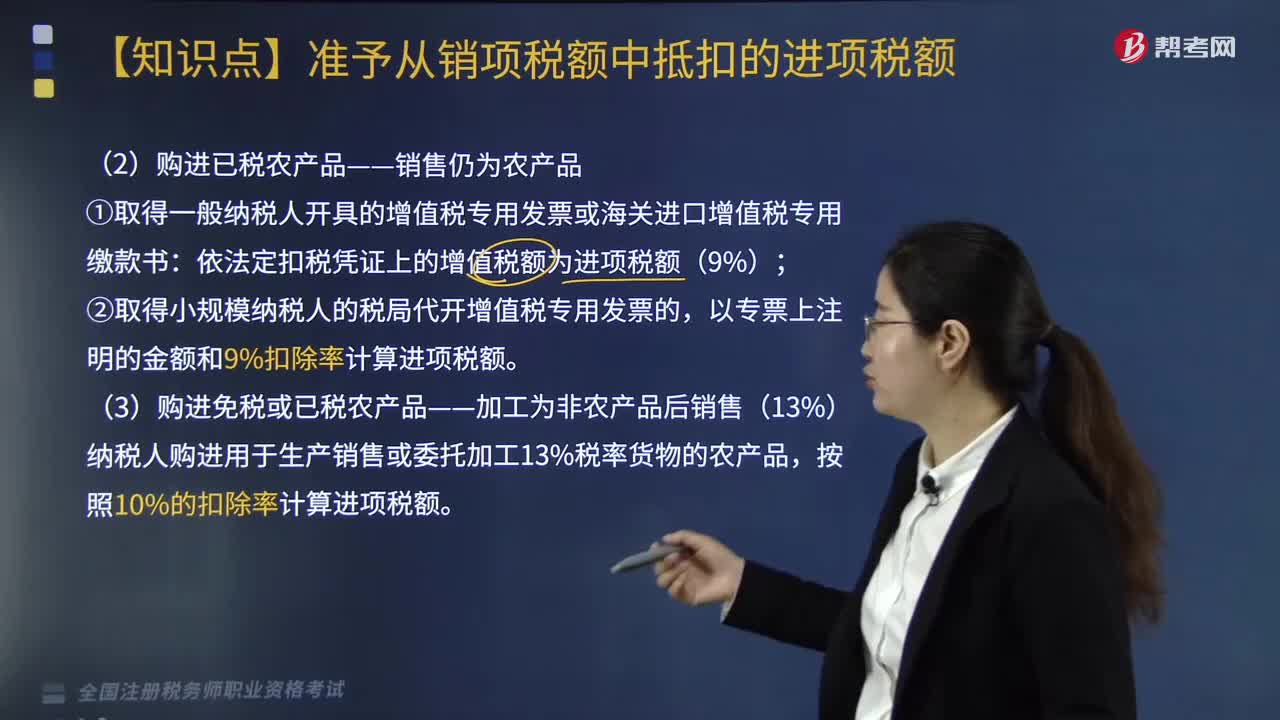

07:24購進已稅農(nóng)產(chǎn)品如何計算銷項稅額?:購進已稅農(nóng)產(chǎn)品如何計算銷項稅額?1.取得一般納稅人開具的增值稅專用發(fā)票或海關(guān)進口增值稅專用繳款書:依法定扣稅憑證上的增值稅額為進項稅額(9%)。納稅人購進用于生產(chǎn)銷售或委托加工13%稅率貨物的農(nóng)產(chǎn)品。納稅人從批發(fā)、零售環(huán)節(jié)購進適用免征增值稅政策的蔬菜、部分鮮活肉蛋而取得的普通發(fā)票,不得作為計算抵扣進項稅額的憑證。納稅人購進農(nóng)產(chǎn)品抵扣進項稅額總結(jié),【教材例題2-3】某生產(chǎn)企業(yè)為增值稅一般納稅人。

04:05

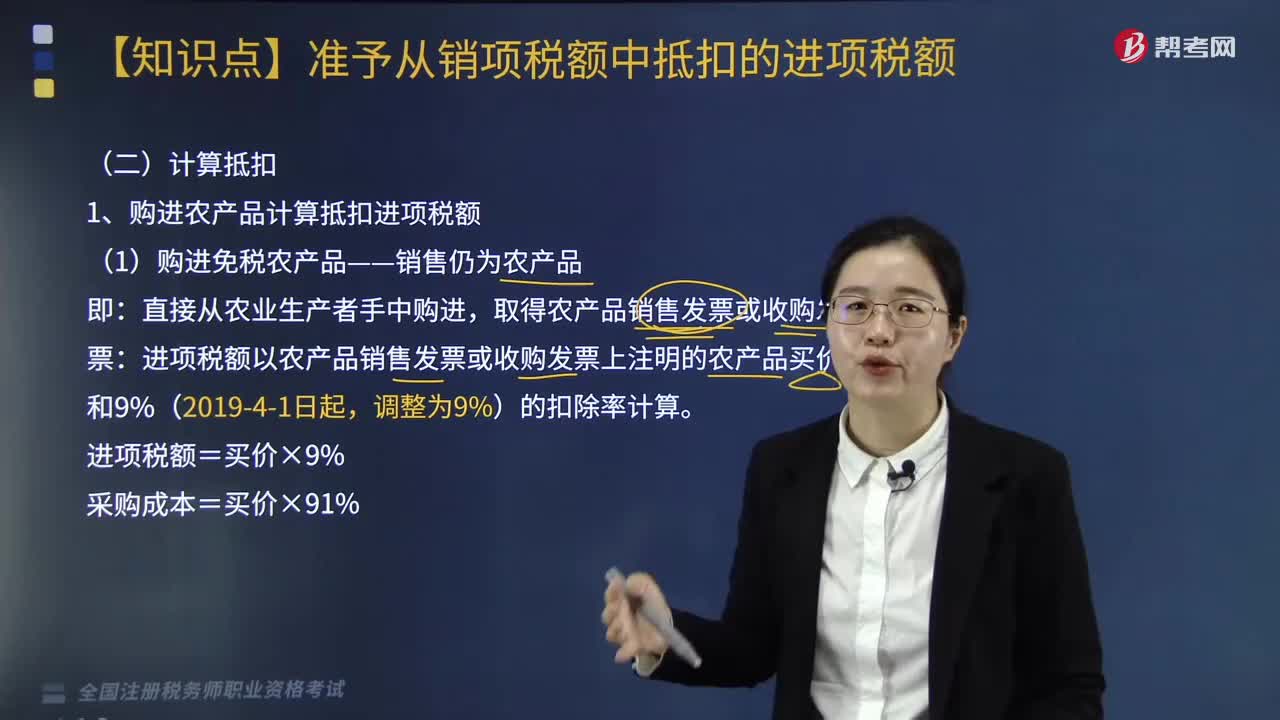

04:05購進免稅農(nóng)產(chǎn)品如何計算進項稅額?:購進免稅農(nóng)產(chǎn)品如何計算進項稅額?取得農(nóng)產(chǎn)品銷售發(fā)票或收購發(fā)票:進項稅額以農(nóng)產(chǎn)品銷售發(fā)票或收購發(fā)票上注明的農(nóng)產(chǎn)品買價和9%(2019-4-1日起,進項稅額=買價×9%,采購成本=買價×91%,下面是針對稅務(wù)師稅法Ⅰ考試的知識點舉出的例題,【例題·計算題】甲超市為一般納稅人;銷售發(fā)票注明價款為60000元。還從某果品公司(一般納稅人)購進水果:取得增值稅專用發(fā)票上注明銷售額300000元。

07:42

07:42什么是進項稅額?:進項稅額是納稅人購進貨物、加工修理修配勞務(wù)、服務(wù)、無形資產(chǎn)、不動產(chǎn),支付或者負擔的增值稅額。它與銷售方收取的銷項稅額相對應(yīng)。一、準予抵扣的進項稅額匯總:法定扣稅憑證上的增值稅稅額:2. 計算抵扣。(2)道路通行費抵扣。(3)購進旅客運輸服務(wù)抵扣(新):取消分期抵扣(新):生產(chǎn)、生活性服務(wù)業(yè)納稅人按照當期可抵扣進項稅額可加計10%。【例題·計算題節(jié)選】某食品加工企業(yè)為增值稅一般納稅人。

02:23

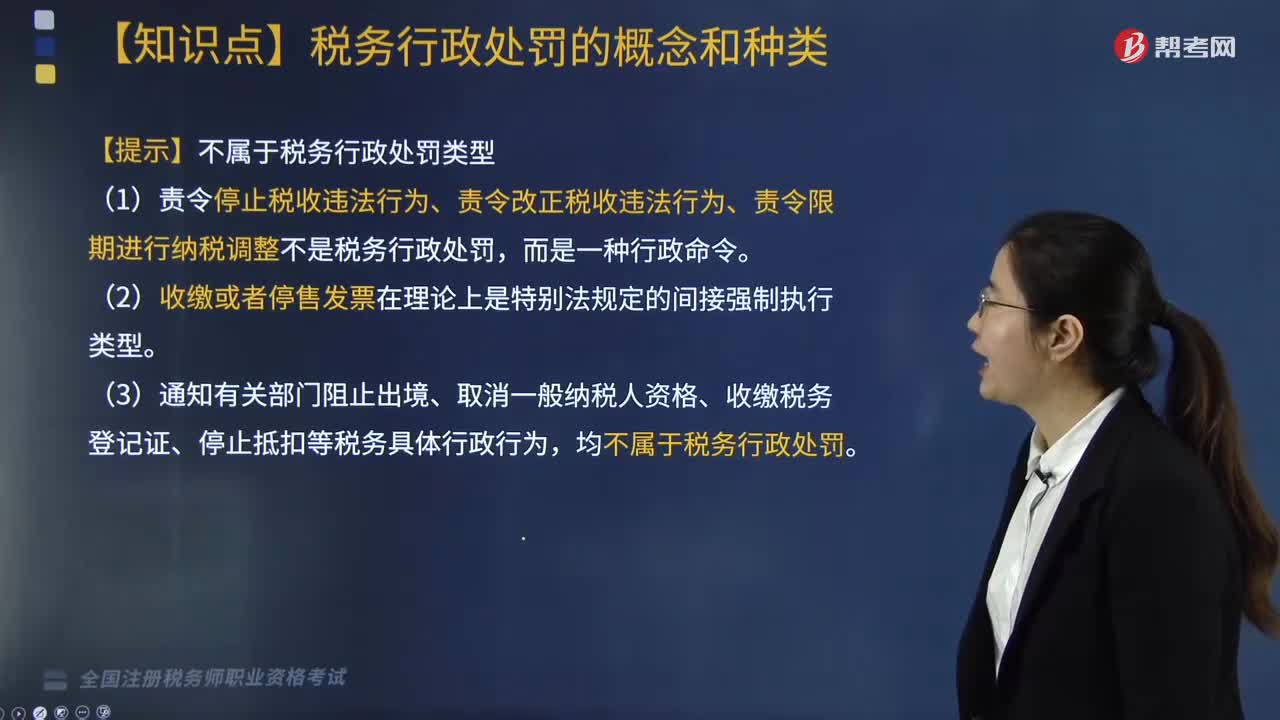

02:23稅務(wù)行政處罰的種類有哪些?:稅務(wù)行政處罰是稅務(wù)機關(guān)依照稅收法律、法規(guī)有關(guān)規(guī)定,依法對納稅人、扣繳義務(wù)人、納稅擔保人以及其他與稅務(wù)行政處罰有直接利害關(guān)系的當事人(以下簡稱當事人)違反稅收法律、法規(guī)、規(guī)章的規(guī)定進行處罰的具體行政行為。包括各類罰款以及稅收法律、法規(guī)、規(guī)章規(guī)定的其他行政處罰,都屬于稅務(wù)行政處罰的范圍。(4)吊銷稅務(wù)行政許可證件。【提示】不屬于稅務(wù)行政處罰類型。

07:49

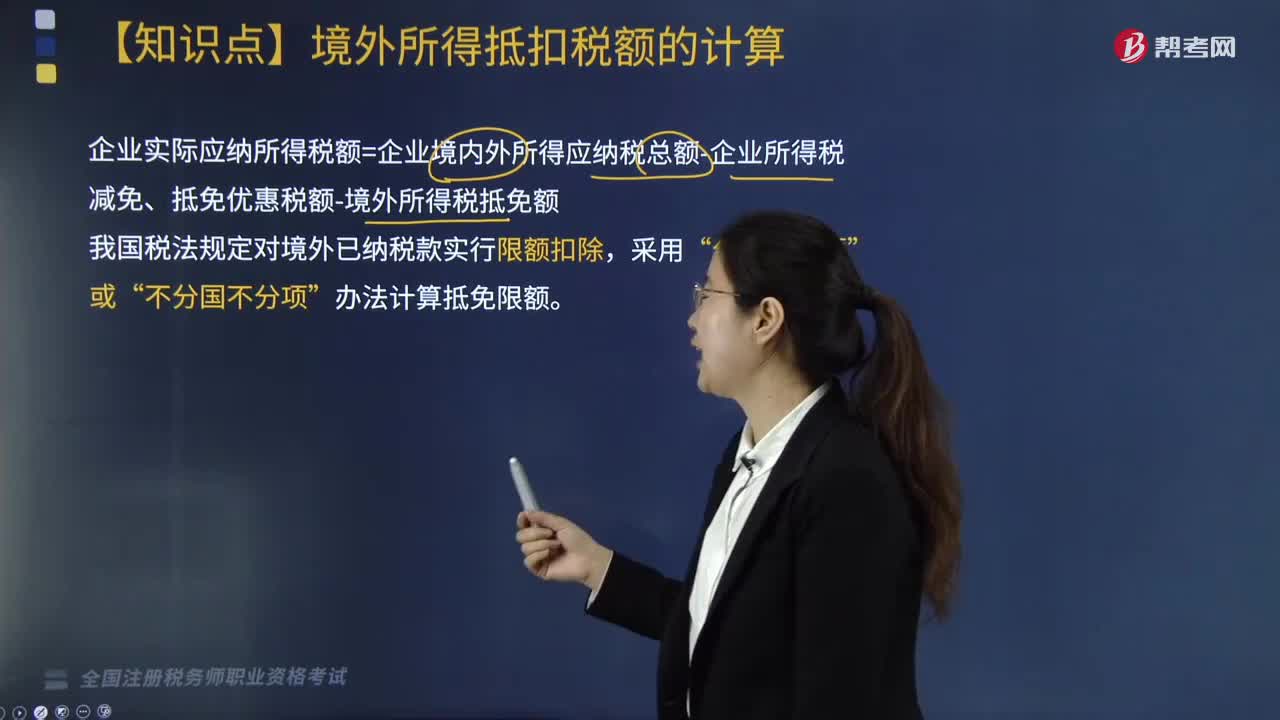

07:49境外所得抵扣稅額如何計算?:境外所得抵扣稅額如何計算?企業(yè)實際應(yīng)納所得稅額=企業(yè)境內(nèi)外所得應(yīng)納稅總額-企業(yè)所得稅減免、抵免優(yōu)惠稅額-境外所得稅抵免額:中國境內(nèi)、境外所得依照規(guī)定計算的應(yīng)納稅總額×來源于某國(地區(qū))的應(yīng)納稅所得額÷中國境內(nèi)、境外應(yīng)納稅所得額總額。抵免限額=來源于某國(地區(qū))的應(yīng)納稅所得額×中國企業(yè)所得稅稅率,抵免限額=境外應(yīng)納稅所得額×中國企業(yè)所得稅稅率。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日