下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

08:04

08:04公開發(fā)行可轉(zhuǎn)換債券的條件有哪些?:可轉(zhuǎn)換公司債券是指依法發(fā)行的、在一定期間內(nèi)依據(jù)約定的條件可以轉(zhuǎn)換成股份的公司債券。3.最近3個會計年度實現(xiàn)的年均可分配利潤不少于公司債券1年的利息,所謂分離交易的可轉(zhuǎn)換公司債券是指發(fā)行人一次捆綁發(fā)行公司債券和認股權(quán)證兩種交易品種,并不妨礙持有債券的投資者繼續(xù)獲得債券存續(xù)期內(nèi)各期債券利息。(2)最近3個會計年度實現(xiàn)的平均可分配利潤不少于公司債券1年的利息:

02:23

02:23帶你快速讀懂什么是可轉(zhuǎn)換公司債券?:可轉(zhuǎn)換公司債券是指依法發(fā)行的、在一定期間內(nèi)依據(jù)約定的條件可以轉(zhuǎn)換成股份的公司債券。如果債券持有人不想轉(zhuǎn)換,按照預(yù)定轉(zhuǎn)換價格將債券轉(zhuǎn)換成為股票,可轉(zhuǎn)換公司債券可分為一般可轉(zhuǎn)換公司債券和分離交易的可轉(zhuǎn)換公司債券,【注】分離交易的可轉(zhuǎn)換公司債券是認股權(quán)和債權(quán)分離,而普通的可轉(zhuǎn)換公司債券是債權(quán)直接轉(zhuǎn)為股份。所以轉(zhuǎn)換股票的時候沖減的可轉(zhuǎn)換公司債權(quán)的賬面價值,可轉(zhuǎn)換債券兼有債券和股票的特征。

08:28

08:28加權(quán)平均資本成本是怎么計算的?:加權(quán)平均資本成本是怎么計算的?加權(quán)平均資本成本的計算方法:計算公司的加權(quán)平均資本成本,計算出的加權(quán)平均資本成本數(shù)額也是經(jīng)常變化的:指根據(jù)按市場價值計量的目標資本結(jié)構(gòu)衡量每種資本要素的比例;【例題·計算分析題】ABC公司按平均市場價值計量的目標資本結(jié)構(gòu)是,A.計算加權(quán)平均資本成本時,理想的做法是按照以市場價值計量的目標資本結(jié)構(gòu)的比例計量每種資本要素的權(quán)重,B.計算加權(quán)平均資本成本時。

01:53

01:53什么是分離交易的可轉(zhuǎn)換公司債券?:什么是分離交易的可轉(zhuǎn)換公司債券?分離交易的可轉(zhuǎn)換公司債券是指發(fā)行人一次捆綁發(fā)行公司債券和認股權(quán)證兩種交易品種,并可同時上市、分別交易的公司債券形式。分離交易的可轉(zhuǎn)換公司債券并非實際意義上的債轉(zhuǎn)股,認股權(quán)證行權(quán)后其債券仍會存在,并不妨礙持有債券的投資者繼續(xù)獲得債券存續(xù)期內(nèi)各期債券利息。該債券由于附認股權(quán)證,只有認股權(quán)證的價值高于債券折價損失,分離交易的可轉(zhuǎn)換公司債券一旦上市交易。

05:01

05:01可轉(zhuǎn)換債券籌資的優(yōu)缺點有哪些?:可轉(zhuǎn)換債券是債券持有人可按照發(fā)行時約定的價格將債券轉(zhuǎn)換成公司的普通股票的債券。該債券利率一般低于普通公司的債券利率,企業(yè)發(fā)行可轉(zhuǎn)換債券可以降低籌資成本。可轉(zhuǎn)換債券持有人還享有在一定條件下將債券回售給發(fā)行人的權(quán)利,發(fā)行人在一定條件下?lián)碛袕娭期H回債券的權(quán)利。可轉(zhuǎn)換債券使得公司能夠以較低的利率取得資金。可轉(zhuǎn)換債券使得公司取得了以高于當前股價出售普通股的可能性。可轉(zhuǎn)換債券籌資的缺點:

16:11

16:11可轉(zhuǎn)換債券籌資的結(jié)論是什么?:可轉(zhuǎn)換債券是債券持有人可按照發(fā)行時約定的價格將債券轉(zhuǎn)換成公司的普通股票的債券。企業(yè)發(fā)行可轉(zhuǎn)換債券可以降低籌資成本。【結(jié)論】可轉(zhuǎn)換債券的稅前資本成本可用投資人的內(nèi)含報酬率來估計。【決策原則】計算出的內(nèi)含報酬率必須處在債務(wù)的市場利率和(稅前)普通股成本之間,【解析】稅前股權(quán)資本成本=7%(1-20%)=8.75%,可轉(zhuǎn)換債券的稅前融資成本應(yīng)在普通債券利率與稅前股權(quán)成本之間。

15:59

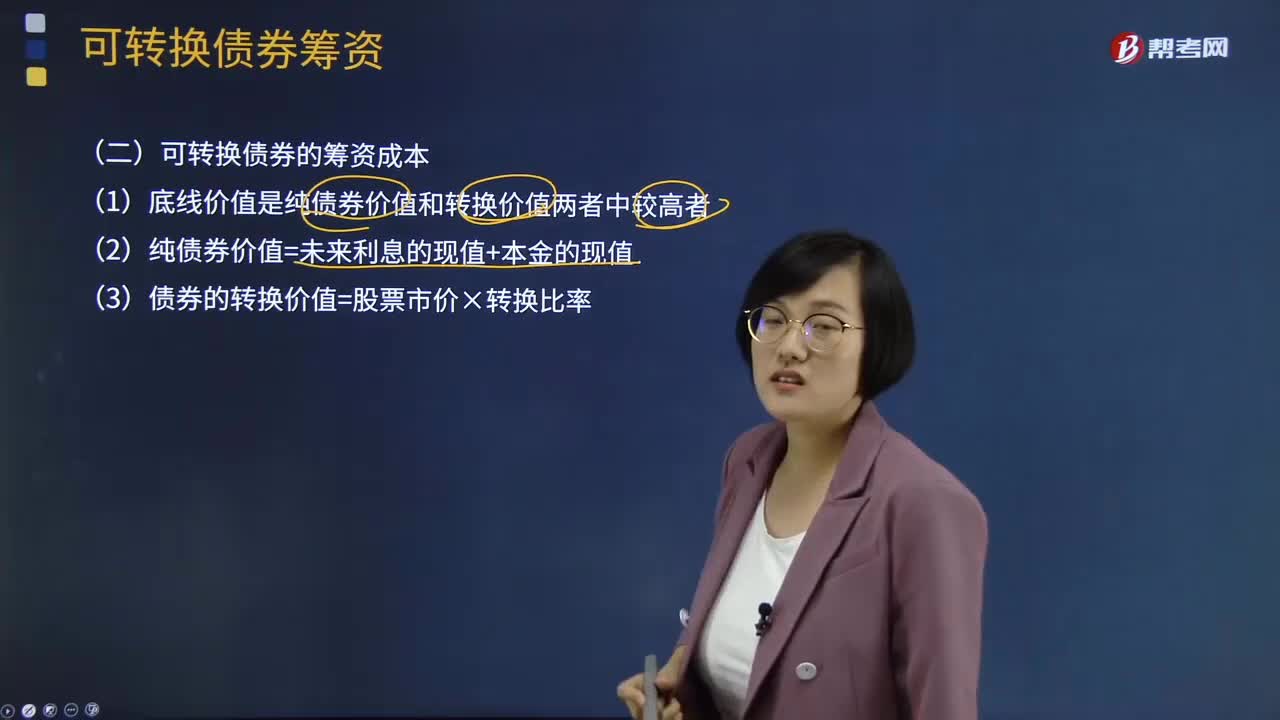

15:59可轉(zhuǎn)換債券的籌資成本有哪些?:(2)純債券價值=未來利息的現(xiàn)值+本金的現(xiàn)值,(3)債券的轉(zhuǎn)換價值=股票市價×轉(zhuǎn)換比率,(4)可轉(zhuǎn)換債券的稅前資本成本。計算出的內(nèi)含報酬率必須處在債務(wù)的市場利率和(稅前)普通股成本之間,轉(zhuǎn)換前利息現(xiàn)值和+可轉(zhuǎn)換債券的底線價值(或贖回價格)的現(xiàn)值-購買價格=0,即可轉(zhuǎn)換債券的稅前資本成本,【例題·計算分析題】A公司擬發(fā)行可轉(zhuǎn)換債券籌資5 000萬元;(6)計算可轉(zhuǎn)換債券的籌資成本(稅前)?

06:00

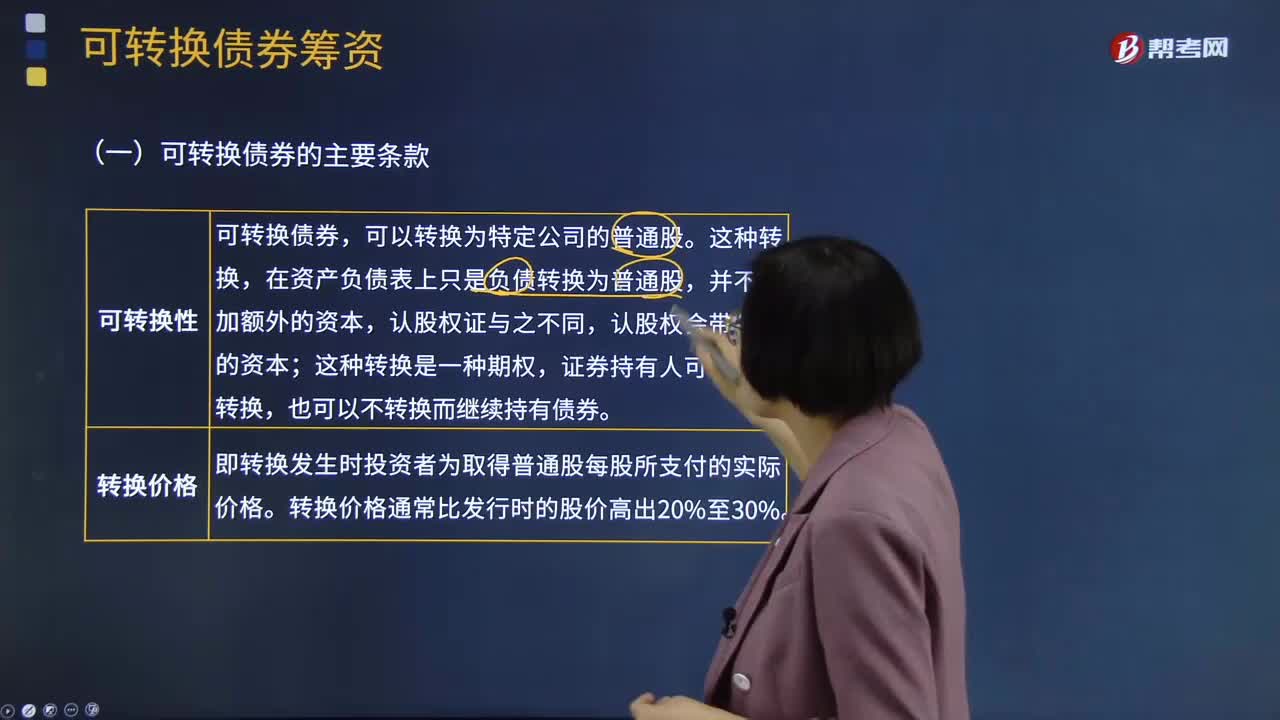

06:00可轉(zhuǎn)換債券的主要條款是什么?:可轉(zhuǎn)換債券的主要條款有可轉(zhuǎn)換性、轉(zhuǎn)換價格、轉(zhuǎn)換比率、轉(zhuǎn)換期、贖回條款、回售條款、強制性轉(zhuǎn)換條款。證券持有人可以選擇轉(zhuǎn)換,也可以不轉(zhuǎn)換而繼續(xù)持有債券。即轉(zhuǎn)換發(fā)生時投資者為取得普通股每股所支付的實際價格。轉(zhuǎn)換比率是債權(quán)人將一份債券轉(zhuǎn)換成普通股可獲得的普通股股數(shù)。轉(zhuǎn)換比率=債券面值÷轉(zhuǎn)換價格:可轉(zhuǎn)換債券的轉(zhuǎn)換期可以與債券的期限相同。超過轉(zhuǎn)換期后的可轉(zhuǎn)換債券,自動成為不可轉(zhuǎn)換債券(或普通債券):

06:25

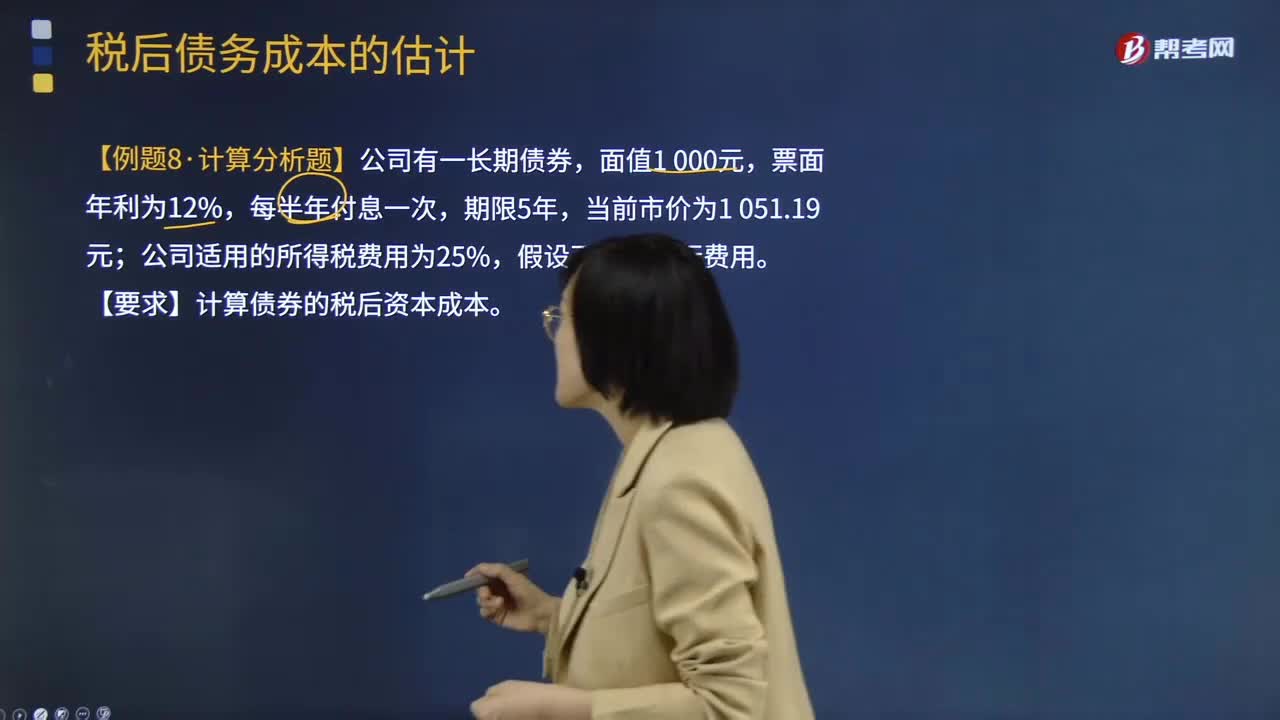

06:25怎樣估計稅后債務(wù)成本?:怎樣估計稅后債務(wù)成本?稅后債務(wù)成本是金融會計專業(yè)用語,稅后債務(wù)成本據(jù)企業(yè)的負息債務(wù)具體情況計算出稅前債務(wù)成本,之后根據(jù)企業(yè)適用的所得稅率計算債務(wù)稅后成本。稅后債務(wù)成本=稅前債務(wù)成本×(1-所得稅稅率),rdt=rd×(1-T),詳細解釋如何估計稅后債務(wù)成本,【例題·計算分析題】公司有一長期債券,公司適用的所得稅費用為25%。假設(shè)不考慮發(fā)行費用,【要求】計算債券的稅后資本成本。

06:56

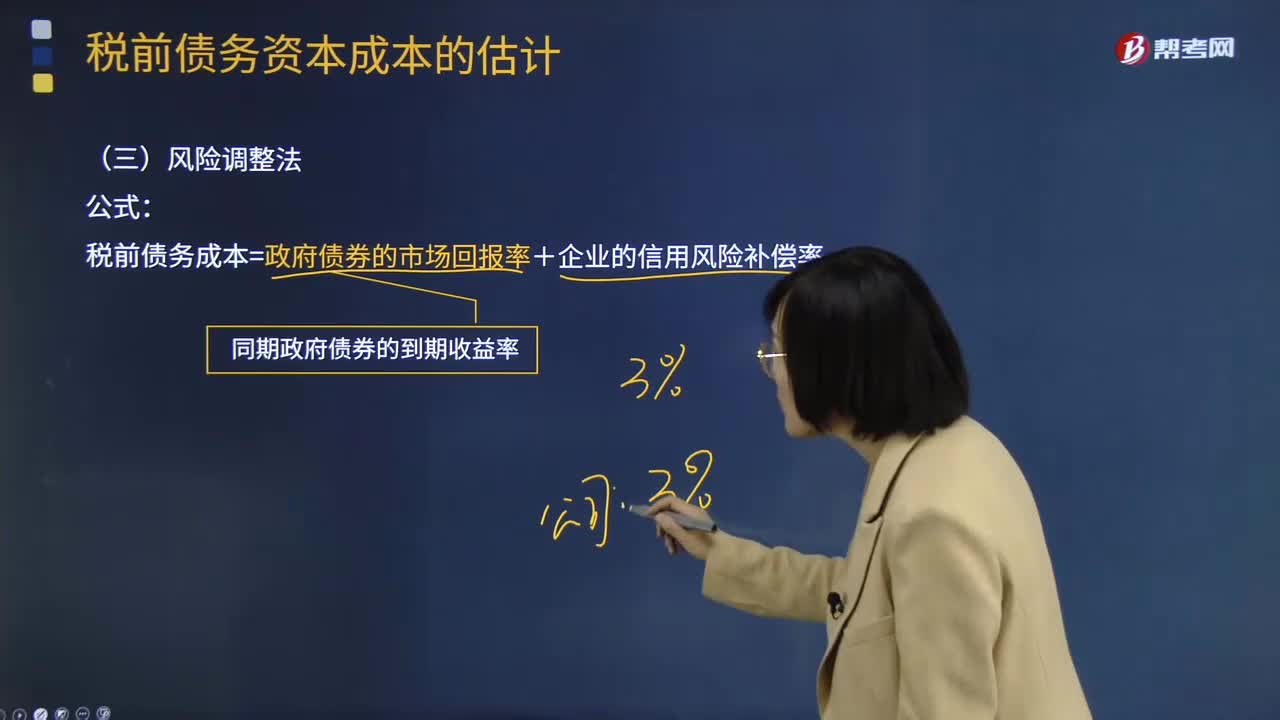

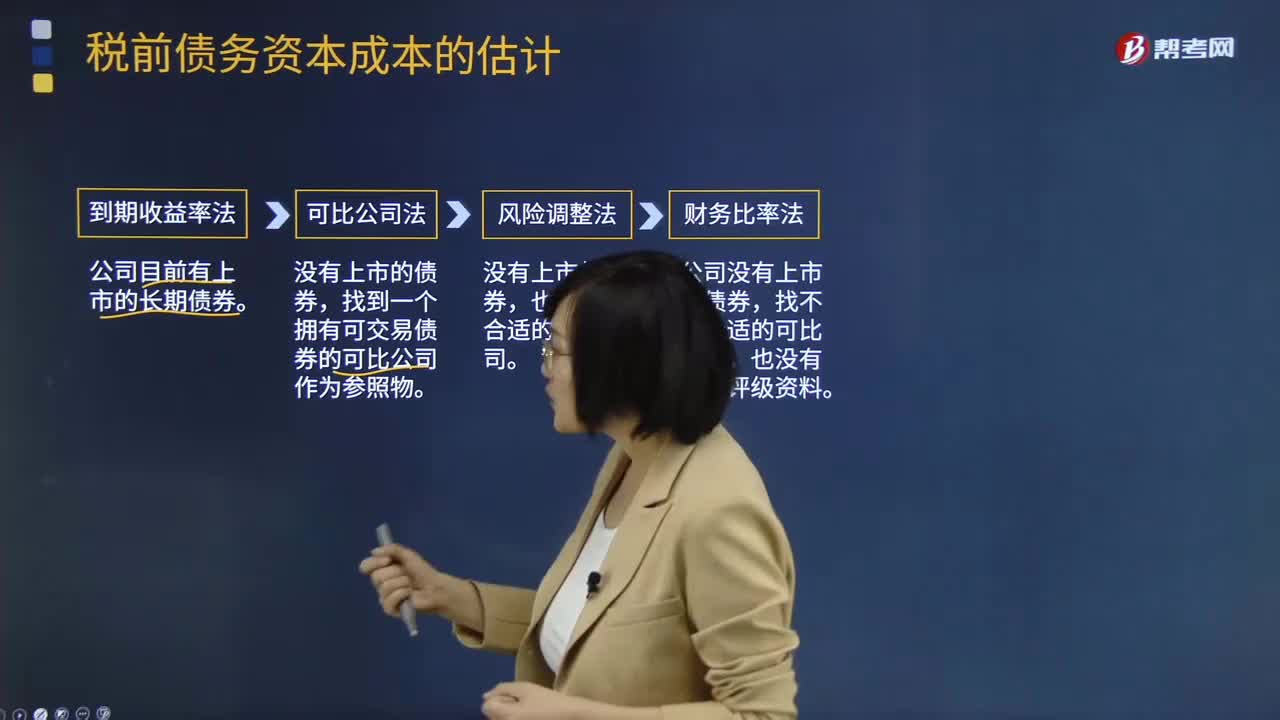

06:56怎樣用風險調(diào)整法估計稅前債務(wù)資本成本?:怎樣用風險調(diào)整法估計稅前債務(wù)資本成本?稅前債務(wù)成本=政府債券的市場回報率+企業(yè)的信用風險補償率;①選擇若干信用級別與本公司相同的上市的公司債券,②計算這些上市公司債券的到期收益率,③計算與這些上市公司債券同期的長期政府債券到期收益率(無風險利率);假設(shè)當前的無風險利率(同期政府債券的市場收益率)為3.5%,【2013年注冊會計師考試真題】甲公司采用風險調(diào)整法估計債務(wù)成本。

09:20

09:20怎樣用到期收益法估計稅前債務(wù)資本成本?:怎樣用到期收益法估計稅前債務(wù)資本成本?稅前債務(wù)資本成本的估計的方法有:到期收益率法:是指將債券持有到償還期所獲得的收益,到期收益率Yield to Maturity,是投資購買國債的內(nèi)部收益率,即可以使投資購買國債獲得的未來現(xiàn)金流量的現(xiàn)值等于債券當前市價的貼現(xiàn)率。它相當于投資者按照當前市場價格購買并且一直持有到滿期時可以獲得的年平均收益率。

00:49

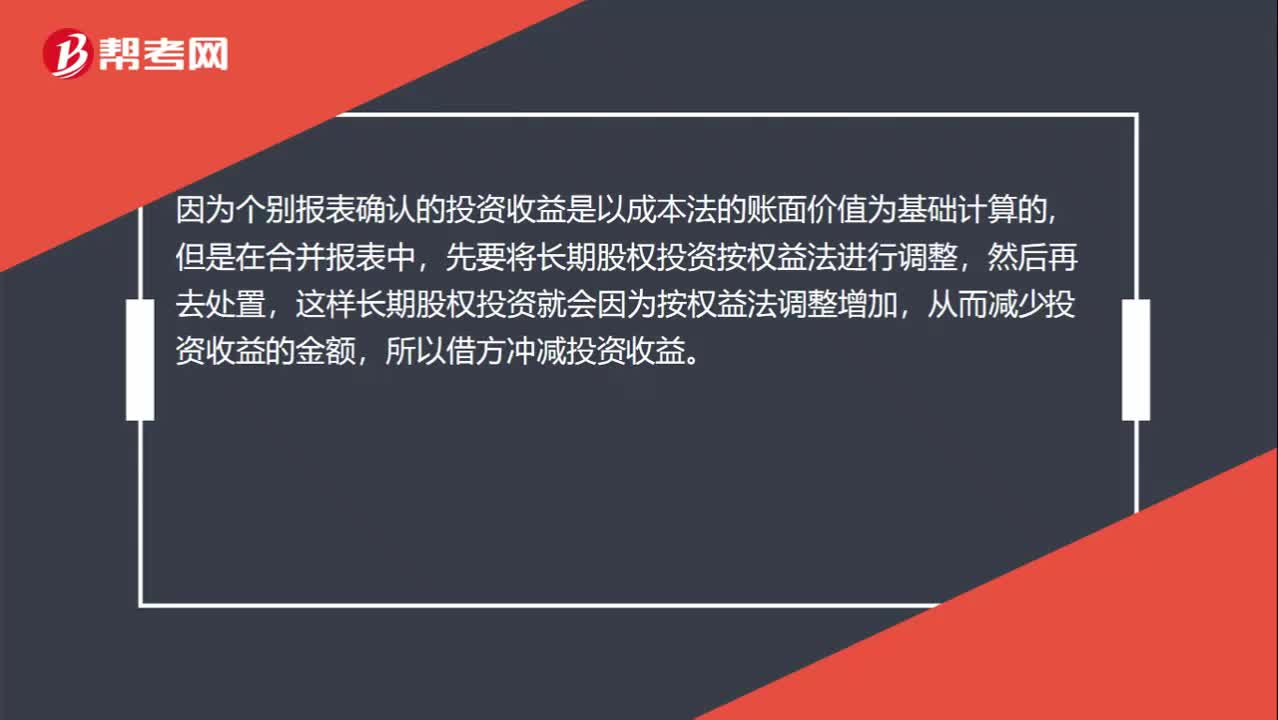

00:49成本法轉(zhuǎn)換為權(quán)益法為什么沖掉投資收益?:成本法轉(zhuǎn)換為權(quán)益法為什么沖掉投資收益?因為個別報表確認的投資收益是以成本法的賬面價值為基礎(chǔ)計算的,但是在合并報表中,先要將長期股權(quán)投資按權(quán)益法進行調(diào)整,然后再去處置,這樣長期股權(quán)投資就會因為按權(quán)益法調(diào)整增加,從而減少投資收益的金額,所以借方?jīng)_減投資收益。而且按權(quán)益法調(diào)整時會增加留存收益和其他綜合收益,所以分錄中貸方為盈余公積未分配利潤和其他綜合收益。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日