下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

01:45

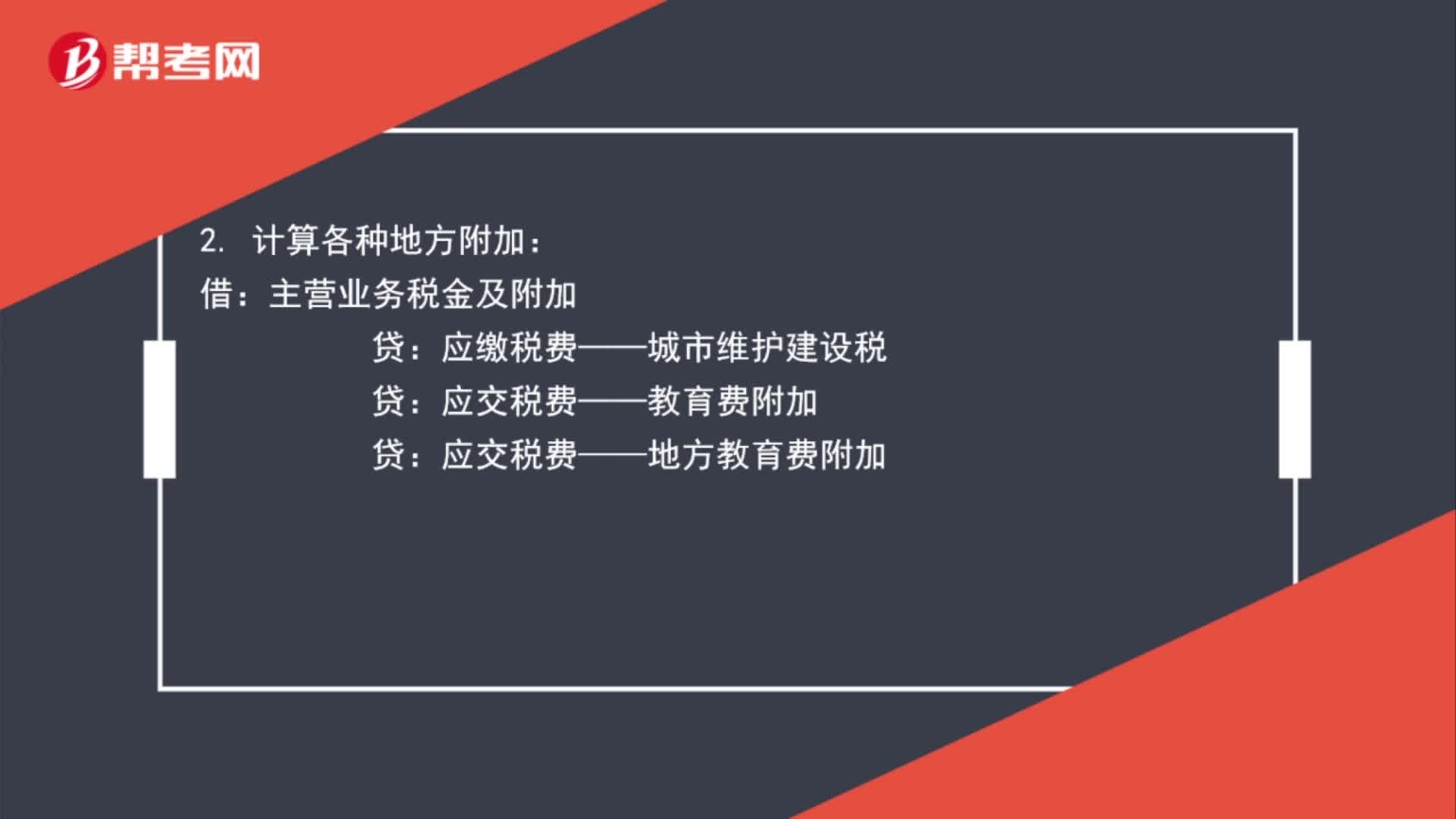

01:45免稅收入分錄怎么做?:免稅收入分錄怎么做?1. 發(fā)生時(shí)做:應(yīng)收賬款銀行存款:主營(yíng)業(yè)務(wù)收入:2. 計(jì)算各種地方附加:主營(yíng)業(yè)務(wù)稅金及附加:3. 確認(rèn)免交時(shí)做應(yīng)交稅費(fèi)——應(yīng)交增值稅4. 各種地方附加確認(rèn)減免應(yīng)繳稅費(fèi)——城市維護(hù)建設(shè)稅應(yīng)交稅費(fèi)——教育費(fèi)附加借應(yīng)交稅費(fèi)——地方教育費(fèi)附加貸營(yíng)業(yè)外收入

00:26

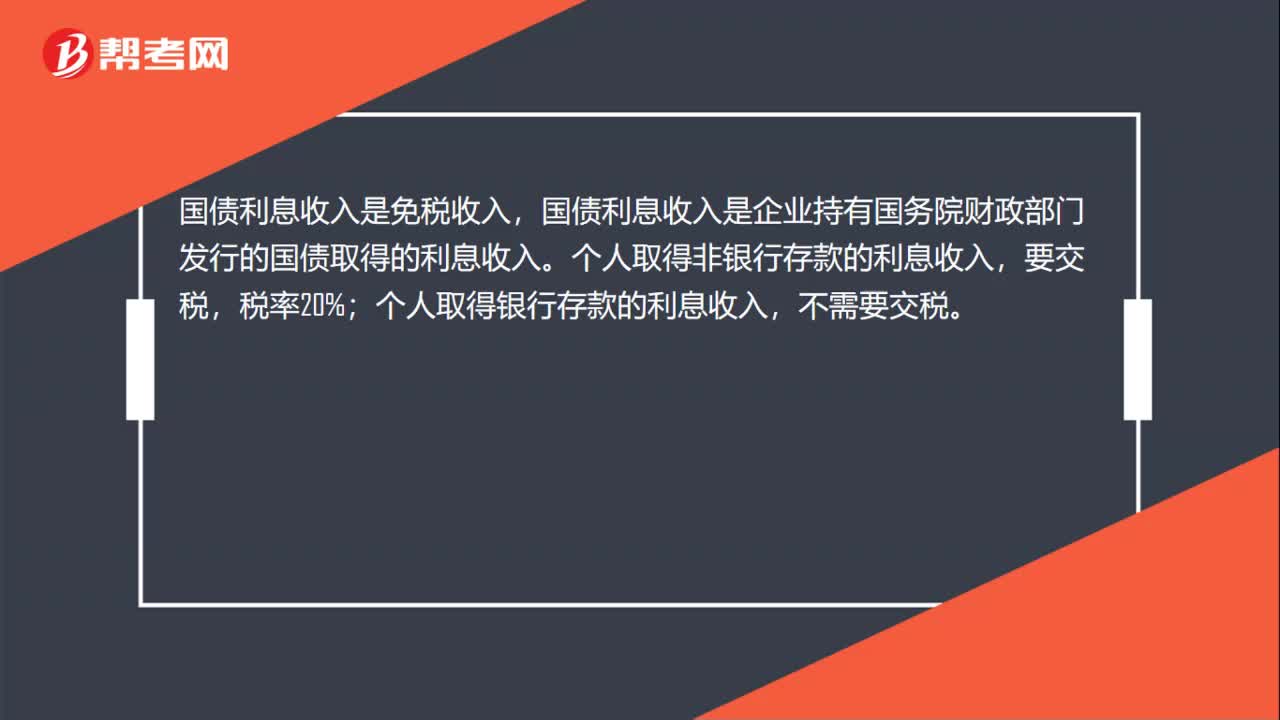

00:26利息收入是免稅收入嗎?:利息收入是免稅收入嗎?國(guó)債利息收入是免稅收入,國(guó)債利息收入是企業(yè)持有國(guó)務(wù)院財(cái)政部門發(fā)行的國(guó)債取得的利息收入。個(gè)人取得非銀行存款的利息收入,要交稅,稅率20%;個(gè)人取得銀行存款的利息收入,不需要交稅。

01:56

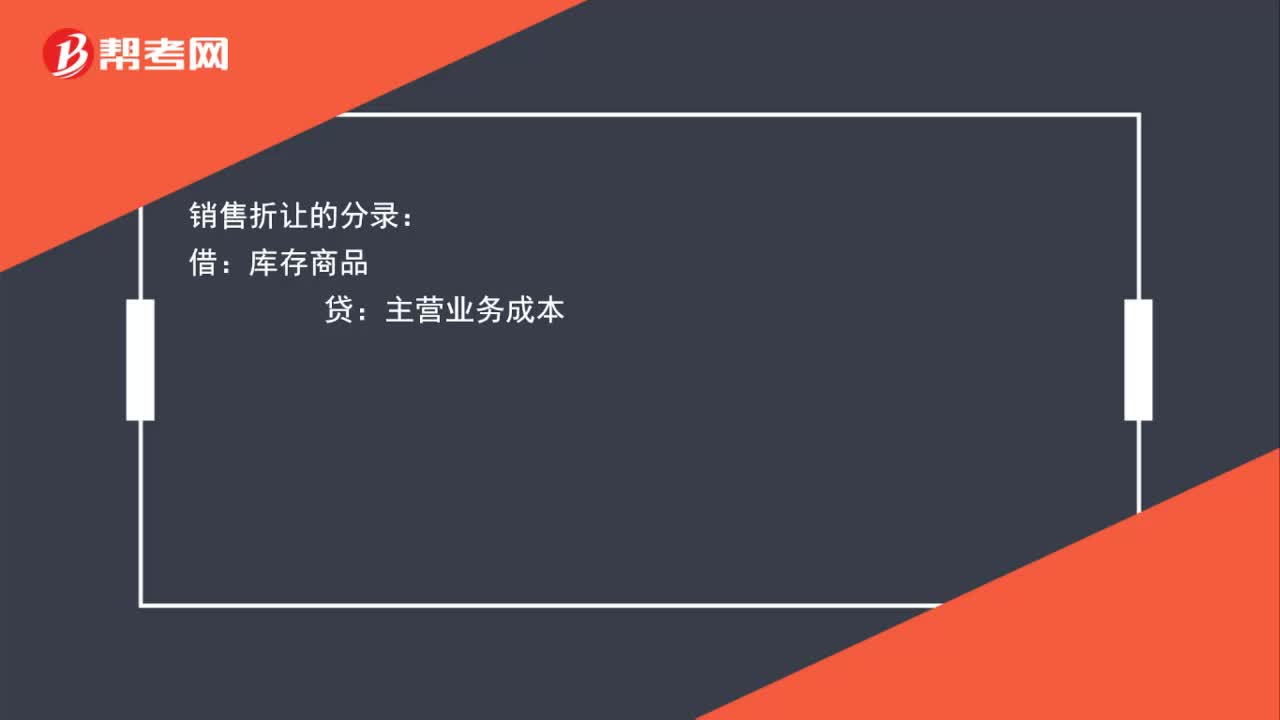

01:56銷售退回和銷售折讓的分錄以及區(qū)別是什么?:銷售退回和銷售折讓的分錄以及區(qū)別是什么?銷售退回的分錄:主營(yíng)業(yè)務(wù)收入:應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額):銷售折讓的分錄,庫(kù)存商品,主營(yíng)業(yè)務(wù)成本,銷售折讓,這個(gè)不涉及成本,僅僅是價(jià)格方面給的減讓。那么就涉及成本的處理,因?yàn)樯唐吠嘶鼐鸵_認(rèn)賬務(wù)處理,庫(kù)存商品增加,主營(yíng)業(yè)務(wù)成本減少。而銷售折讓是在價(jià)格上的扣除不涉及商品的退回也就不用去調(diào)整成本只是在已經(jīng)確認(rèn)的收入中把折扣的金額沖減掉就可以了

01:02

01:02稅后利潤(rùn)和凈利潤(rùn)的區(qū)別是什么?:稅后利潤(rùn)和凈利潤(rùn)的區(qū)別是什么?稅后利潤(rùn)即凈利潤(rùn),和凈利潤(rùn)沒(méi)有區(qū)別。凈利潤(rùn)是指企業(yè)當(dāng)期利潤(rùn)總額減去所得稅后的金額,即企業(yè)的稅后利潤(rùn)。所得稅是指企業(yè)將實(shí)現(xiàn)的利潤(rùn)總額按照所得稅法規(guī)定的標(biāo)準(zhǔn)向國(guó)家計(jì)算繳納的稅金。它是企業(yè)利潤(rùn)總額的扣減項(xiàng)目。

02:35

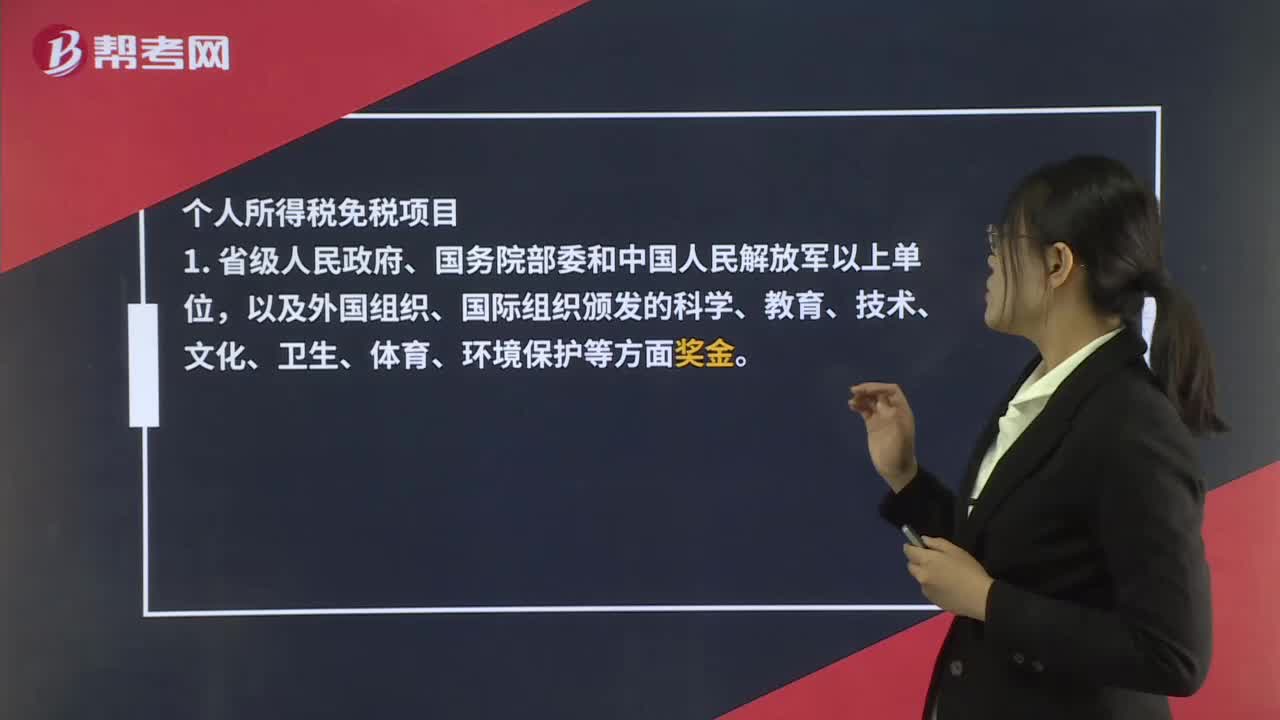

02:35免征個(gè)人所得稅是什么?:免征個(gè)人所得稅指的是納稅人在應(yīng)該繳納個(gè)人所得稅的時(shí)候,個(gè)人所得稅免稅項(xiàng)目,4. 按照國(guó)家統(tǒng)一規(guī)定發(fā)給的補(bǔ)貼、津貼。是指按照國(guó)務(wù)院規(guī)定發(fā)給的政府特殊津貼、院士津貼、資深院士津貼和國(guó)務(wù)院規(guī)定免納個(gè)人所得稅的補(bǔ)貼、津貼。8. 按照國(guó)家統(tǒng)一規(guī)定發(fā)給干部、職工的安家費(fèi)、退職費(fèi)、退休工資、離休工資、離休生活補(bǔ)助費(fèi),離退休人員除按規(guī)定領(lǐng)取離退休工資或養(yǎng)老金外“另從原任職單位取得的各類補(bǔ)貼、獎(jiǎng)金、實(shí)物”

00:58

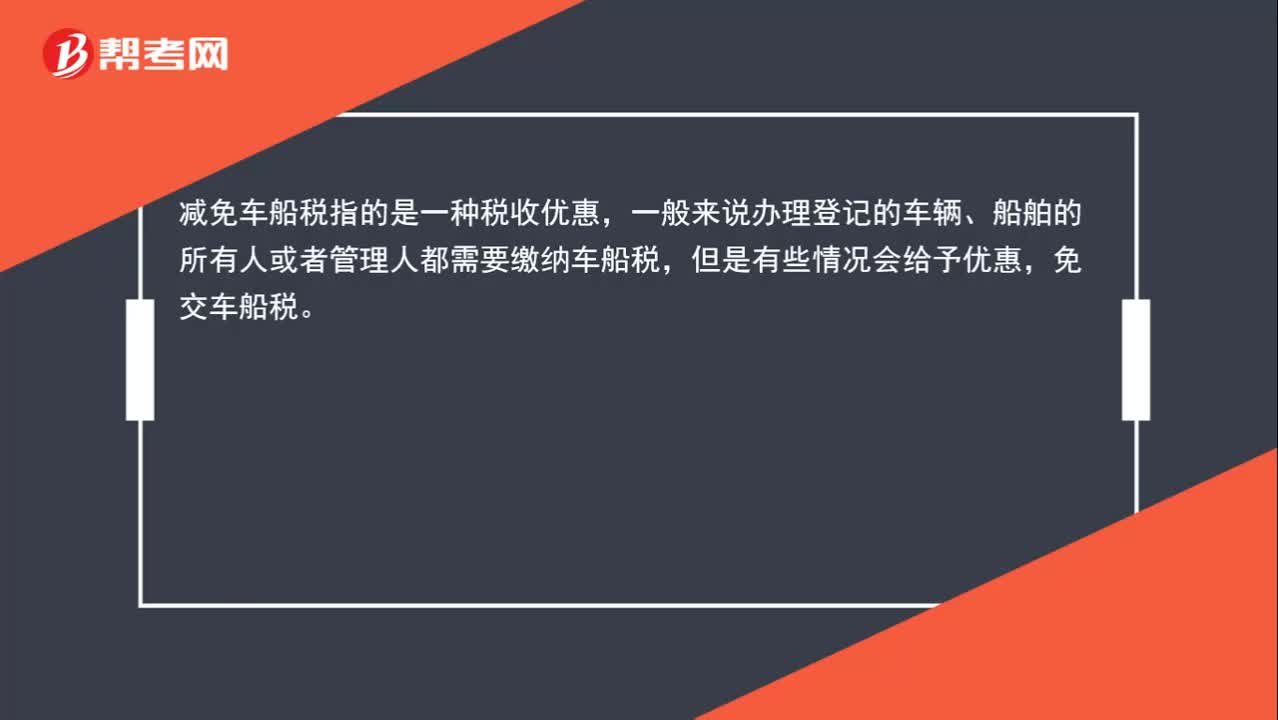

00:58什么是減免車船稅?:什么是減免車船稅?車船稅按年申報(bào),分月計(jì)算,一次性繳納。納稅年度為公歷1月1日至12月31日。減免車船稅指的是一種稅收優(yōu)惠,一般來(lái)說(shuō)辦理登記的車輛、船舶的所有人或者管理人都需要繳納車船稅,但是有些情況會(huì)給予優(yōu)惠,免交車船稅。

01:08

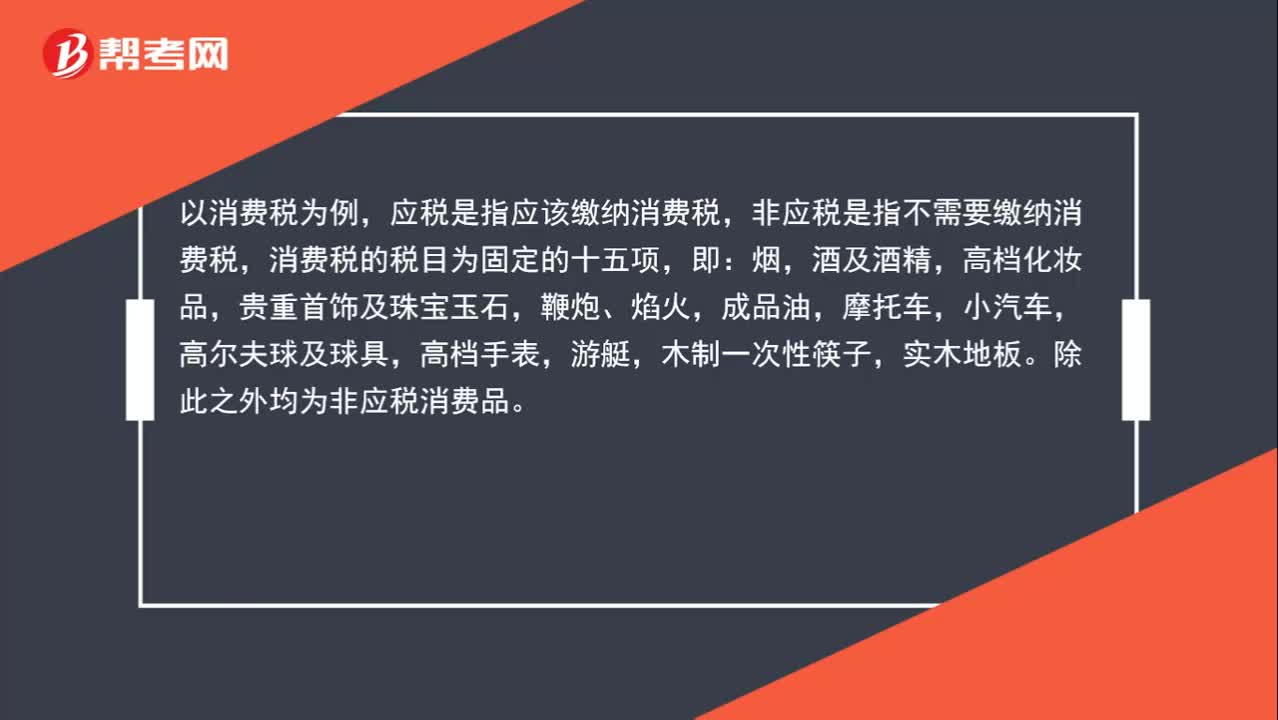

01:08怎么區(qū)別非應(yīng)稅和應(yīng)稅?:怎么區(qū)別非應(yīng)稅和應(yīng)稅?以消費(fèi)稅為例,應(yīng)稅是指應(yīng)該繳納消費(fèi)稅,非應(yīng)稅是指不需要繳納消費(fèi)稅,消費(fèi)稅的稅目為固定的十五項(xiàng),即:煙,酒及酒精,高檔化妝品,貴重首飾及珠寶玉石,鞭炮、焰火,成品油,摩托車,小汽車,高爾夫球及球具,高檔手表,游艇,木制一次性筷子,實(shí)木地板。除此之外均為非應(yīng)稅消費(fèi)品。

03:13

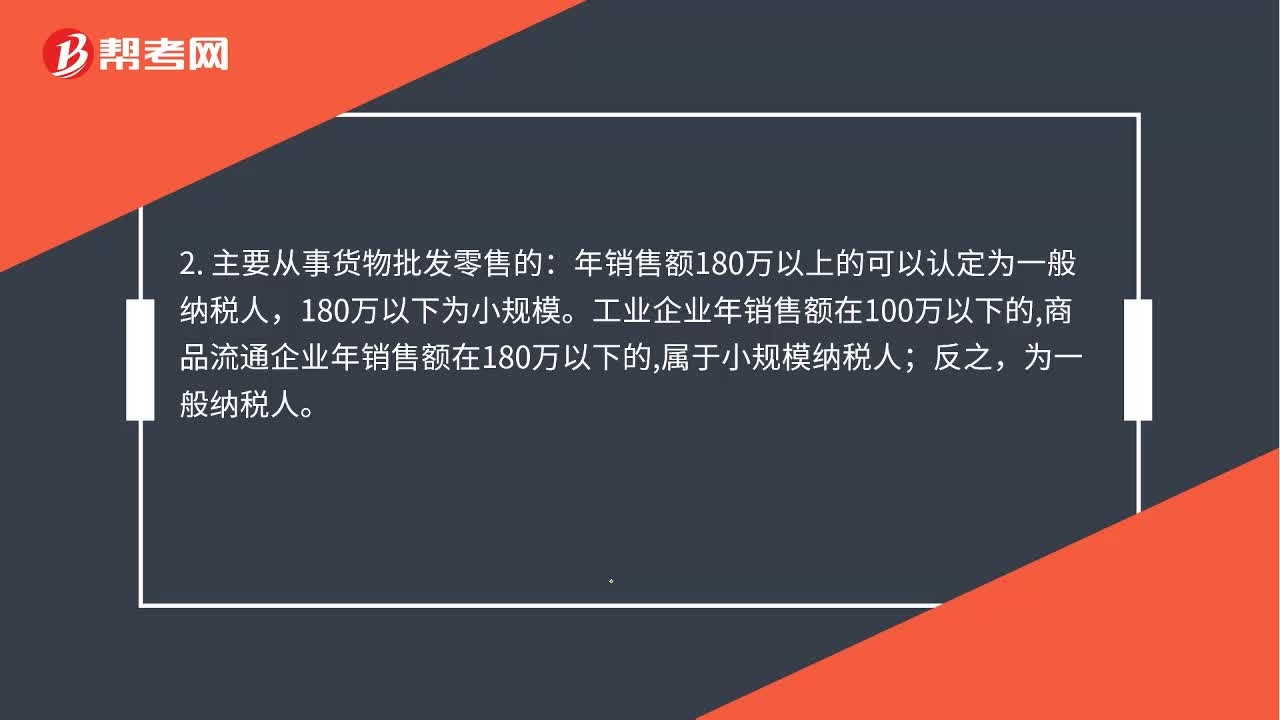

03:13小規(guī)模納稅人和一般納稅人的區(qū)別是什么?:小規(guī)模納稅人與一般納稅人的區(qū)別:年銷售額180萬(wàn)以上的可以認(rèn)定為一般納稅人。屬于小規(guī)模納稅人,為一般納稅人,如果對(duì)方開具增值稅發(fā)票:1. 一般納稅人處理為:應(yīng)交稅金-應(yīng)交增值稅進(jìn)項(xiàng)稅額。小規(guī)模納稅人不能抵扣進(jìn)項(xiàng)稅;應(yīng)交稅金--應(yīng)交增值稅(銷項(xiàng)稅額),銷售貨物或提供應(yīng)稅勞務(wù)可以開具增值稅專用發(fā)票購(gòu)進(jìn)貨物或應(yīng)稅勞務(wù)可以作為當(dāng)期進(jìn)項(xiàng)稅抵扣購(gòu)進(jìn)貨物或應(yīng)稅勞務(wù)即使取得了增值稅專用發(fā)票也不能抵扣

00:25

00:25出口貨物如何免抵退稅的賬務(wù)處理?:出口貨物如何免抵退稅的賬務(wù)處理?出口貨物免稅,反映在賬務(wù)處理上是出口銷售時(shí),無(wú)需貸記“應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)”

00:53

00:53免稅公司開具的發(fā)票可以抵扣進(jìn)項(xiàng)嗎?:免稅公司開具的發(fā)票可以抵扣進(jìn)項(xiàng)嗎?購(gòu)進(jìn)的免稅貨物或項(xiàng)目不得開具增值稅專用發(fā)票,購(gòu)進(jìn)方也不能抵扣。但是,特殊情況有:①購(gòu)買的農(nóng)業(yè)生產(chǎn)者自產(chǎn)自銷的農(nóng)產(chǎn)品。②從農(nóng)民專業(yè)合作社購(gòu)買的本社成員生產(chǎn)的農(nóng)產(chǎn)品。上述兩種情況,銷售者只能開具增值稅普通發(fā)票。還有可能有其他特殊情況,您可以登錄稅務(wù)局官網(wǎng)查詢或者打稅務(wù)專管員電話咨詢。

01:50

01:50出口退稅賬務(wù)怎么處理?:出口退稅賬務(wù)處理如下:按增值稅扣稅憑證注明的增值稅額。應(yīng)交稅費(fèi)—應(yīng)交增值稅進(jìn)項(xiàng)稅額原材料管理費(fèi)用制造費(fèi)用等:銀行存款應(yīng)付賬款等。銀行存款應(yīng)收賬款等:結(jié)轉(zhuǎn)成本:庫(kù)存商品:3. 計(jì)算當(dāng)期不得免征和抵扣稅額、當(dāng)期免抵退稅額、當(dāng)期應(yīng)退稅額、當(dāng)期免抵稅額:其他應(yīng)收款—應(yīng)收出口退稅款(增值稅)(當(dāng)期應(yīng)退稅額)應(yīng)交稅費(fèi)—應(yīng)交增值稅出口抵減內(nèi)銷產(chǎn)品應(yīng)納稅額)(當(dāng)期免抵稅額)主營(yíng)業(yè)務(wù)成本(當(dāng)期不得免征和抵扣稅額)

01:47

01:47免抵退賬務(wù)怎么處理?:免抵退賬務(wù)處理如下:反映在賬務(wù)處理上是出口銷售時(shí),應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)”是指生產(chǎn)企業(yè)出口自產(chǎn)貨物所耗用的原材料、零部件、燃料、動(dòng)力等所含應(yīng)予退還的進(jìn)項(xiàng)稅額,抵頂內(nèi)銷貨物的應(yīng)納稅額,賬務(wù)處理上表現(xiàn)為企業(yè)購(gòu)進(jìn)原材料,其進(jìn)項(xiàng)稅額均可抵扣,3. 出口貨物退稅的賬務(wù)處理。應(yīng)交稅費(fèi)——應(yīng)交增值稅(出口退稅)“應(yīng)交稅費(fèi)——應(yīng)交增值稅(出口抵減內(nèi)銷產(chǎn)品應(yīng)納稅額),借記”

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日