下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

04:59

04:59什么是稅收立法程序?:什么是稅收立法程序?稅收立法程序是指有權(quán)的機關(guān),在制定、認(rèn)可、修改、補充、廢止等稅收立法活動中必須遵循的法定步驟和方法。目前我國稅收立法程序主要包括提議、審議、通過公布三個階段。一般由國務(wù)院授權(quán)其稅務(wù)主管部門(財政部或國家稅務(wù)總局)負(fù)責(zé)立法的調(diào)查研究等準(zhǔn)備工作,并提出立法方案或稅法草案。(2)審議階段。稅收法規(guī)由國務(wù)院負(fù)責(zé)審議,稅收法律由全國人民代表大會或其常務(wù)委員會審議通過。

02:26

02:26我國立法體制是怎樣的?:我國《憲法》、《全國人民代表大會組織法》、《國務(wù)院組織法》、《立法法》以及《地方各級人民代表大會和地方各級人民政府組織法》的規(guī)定,我國的立法體制是:(1)全國人民代表大會及其常務(wù)委員會行使立法權(quán),制定法律;有權(quán)根據(jù)憲法和法律制定行政法規(guī)和規(guī)章;在不與憲法、法律、行政法規(guī)抵觸的前提下,有權(quán)制定地方性法規(guī),但要報全國人大常委會和國務(wù)院備案;

07:16

07:16我國稅收立法權(quán)劃分的現(xiàn)狀是怎樣的?:1、中央稅、中央與地方共享稅以及全國統(tǒng)一實行的地方稅的立法權(quán)集中在中央。2、依法賦予地方適當(dāng)?shù)牡胤蕉愂樟⒎?quán)。3、我國稅收立法權(quán)劃分的具體層次。(1)全國性稅種的稅收立法權(quán),即包括全部中央稅、中央與地方共享稅和在全國范圍內(nèi)征收的地方稅稅法的制定、公布和稅種的開征、停征權(quán),由全國人大及其常委會正式立法。國務(wù)院有制定稅法實施細(xì)則、增減稅目和調(diào)整稅率的權(quán)力。國務(wù)院有稅法的解釋權(quán);

06:27

06:27稅收立法權(quán)劃分的種類有哪些?:稅收立法權(quán)劃分的種類有哪些?稅收立法權(quán)是制定、修改、解釋或廢止稅收法律、法規(guī)、規(guī)章和規(guī)范性文件的權(quán)力。二是各級機關(guān)的稅收立法權(quán)是如何劃分的。稅收立法權(quán)的明確有利于保證國家稅法的統(tǒng)一制定和貫徹執(zhí)行,稅收立法權(quán)的劃分可按以下不同的方式進行:有關(guān)特定稅收領(lǐng)域的稅收立法權(quán)通常全部給予特定一級的政府。2、可以根據(jù)任何稅種的基本要素來劃分。可以將稅種的某一要素如稅基和稅率的立法權(quán)。

01:41

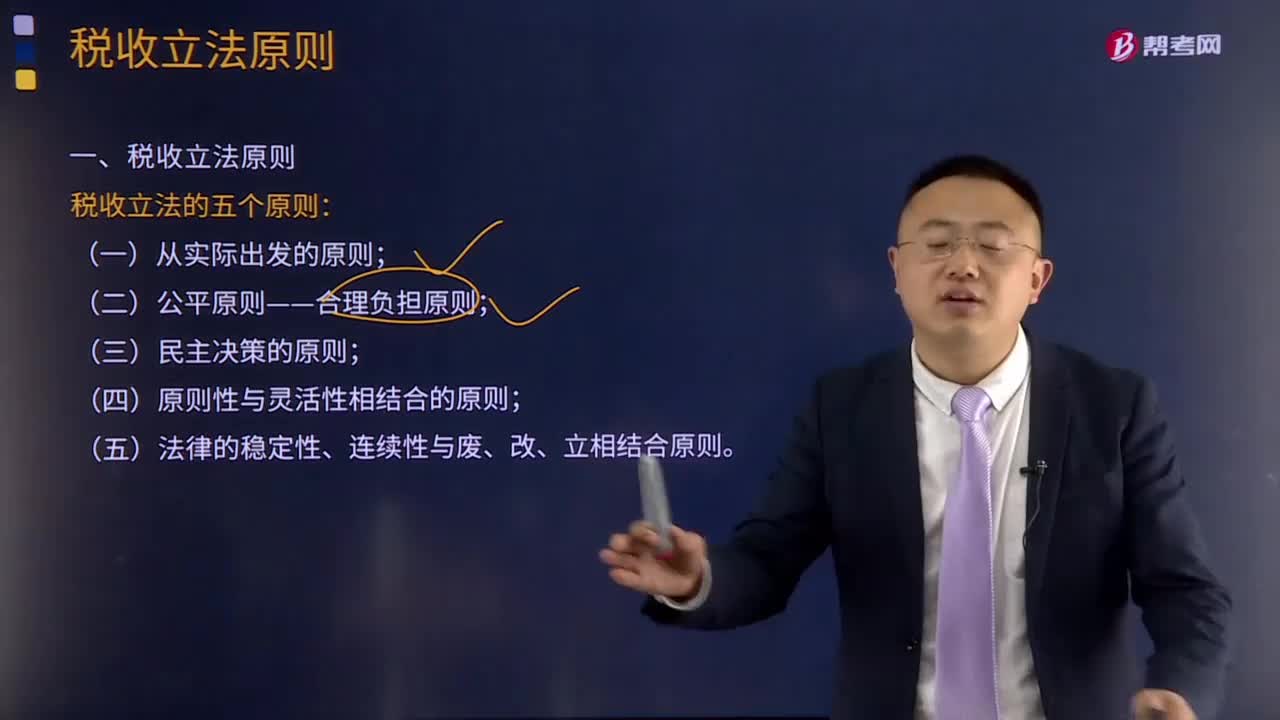

01:41稅收立法的原則有哪些?:稅收立法的原則有哪些?稅收立法是指有權(quán)的機關(guān)依據(jù)一定的程序,遵循一定的原則,制定、公布、修改、補充和廢止有關(guān)稅收法律、法規(guī)、規(guī)章的活動。稅收立法是稅法實施的前提,有法必依,執(zhí)法必嚴(yán),違法必究,是稅收立法與稅法實施過程中必須遵循的基本原則。稅收立法的五個原則:(二)公平原則——合理負(fù)擔(dān)原則;(三)民主決策的原則;(四)原則性與靈活性相結(jié)合的原則;(五)法律的穩(wěn)定性、連續(xù)性與廢、改、立相結(jié)合原則。

00:58

00:58稅收法律關(guān)系包括哪些內(nèi)容?:稅收法律關(guān)系包括哪些內(nèi)容?稅收法律關(guān)系是指國家、稅務(wù)征管機關(guān)和納稅人之間,根據(jù)稅法規(guī)范而發(fā)生的具體的征收和管理權(quán)利義務(wù)關(guān)系。稅收管理法律關(guān)系是一種縱向的法律關(guān)系,是國家與稅務(wù)征管機關(guān)以及稅務(wù)征管機關(guān)相互間所發(fā)生的,在稅收管理過程中的具體的責(zé)權(quán)關(guān)系。稅收法律關(guān)系的構(gòu)成:稅收法律關(guān)系的保護。稅收征收法律關(guān)系是國家參與國民收入分配與再分配的稅收經(jīng)濟關(guān)系在法律上的體現(xiàn)。

01:30

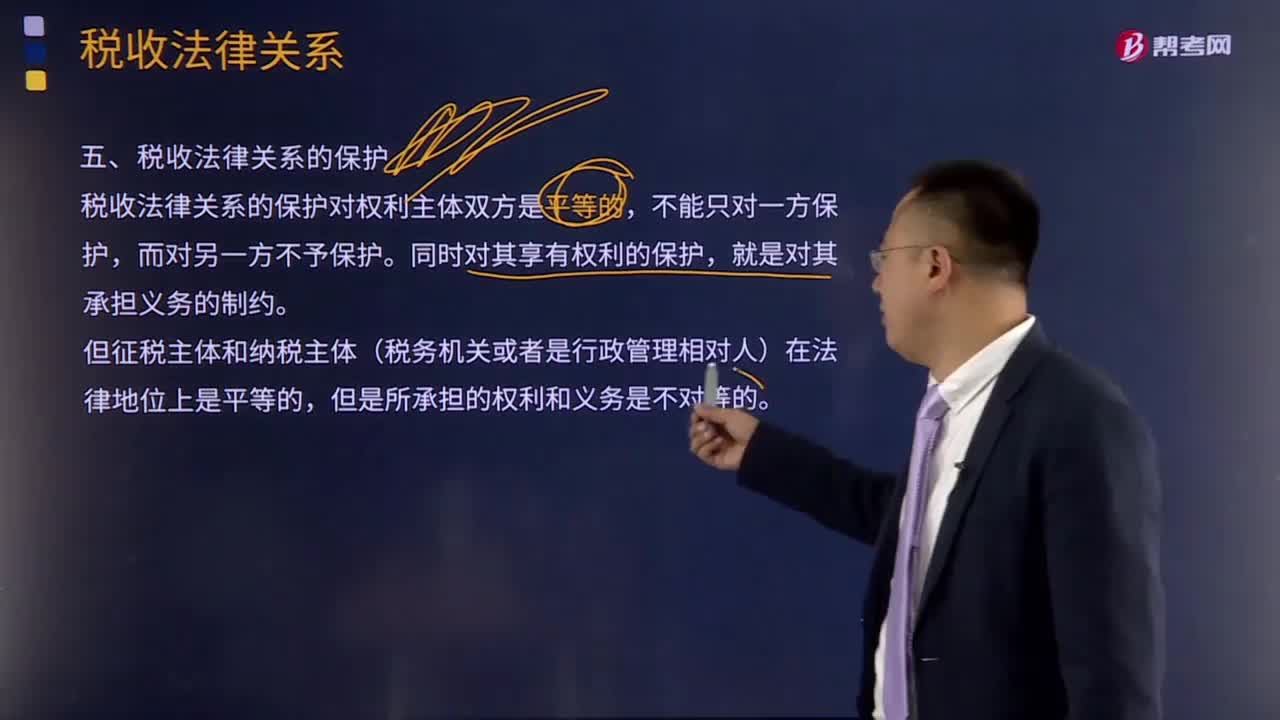

01:30如何理解稅收法律關(guān)系的保護?:如何理解稅收法律關(guān)系的保護?稅收法律關(guān)系是同國家利益及企業(yè)和個人的權(quán)益相聯(lián)系的。保護稅收法律關(guān)系,實質(zhì)上就是保護國家正常的經(jīng)濟秩序、保障國家財政收人和維護納稅人的合法權(quán)益。稅收法律關(guān)系的保護形式和方法是很多的,《刑法》對構(gòu)成逃避繳納稅款、抗稅罪給予刑罰的規(guī)定,以及稅法中對納稅人不服稅務(wù)機關(guān)征稅處理決定,可以申請復(fù)議或提出訴訟的規(guī)定等都是對稅收法律關(guān)系的直接保護。

10:57

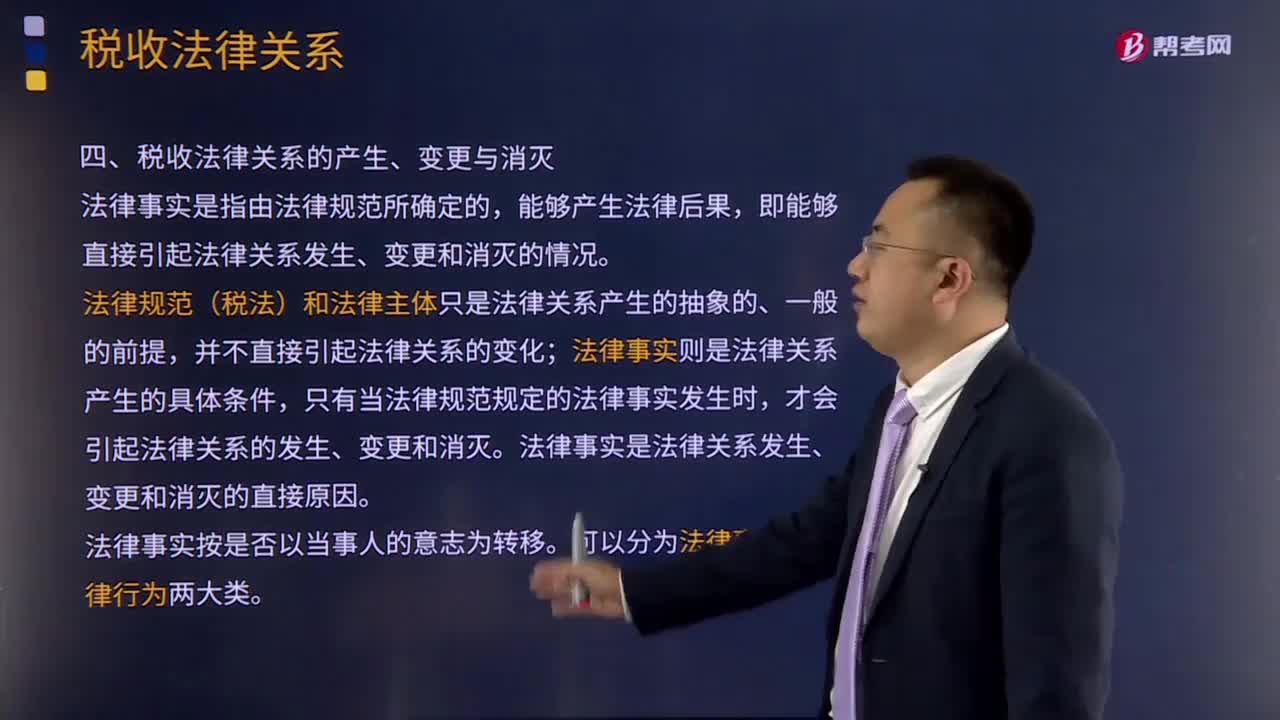

10:57引起稅收法律關(guān)系發(fā)生、變更和消滅的情況有哪些?:法律規(guī)范(稅法)和法律主體只是法律關(guān)系產(chǎn)生的抽象的、一般的前提,法律事實則是法律關(guān)系產(chǎn)生的具體條件,稅法是引起稅收法律關(guān)系的前提條件,稅收法律關(guān)系的產(chǎn)生、變更與消滅必須有能夠引起稅收法律關(guān)系產(chǎn)生、變更或消滅的客觀情況,稅收法律事件是指不以稅收法律關(guān)系權(quán)力主體的意志為轉(zhuǎn)移的客觀事件。稅收法律行為是指稅收法律關(guān)系主體在正常意志支配下做出的活動。稅法可以產(chǎn)生具體的稅收法律關(guān)系。

08:54

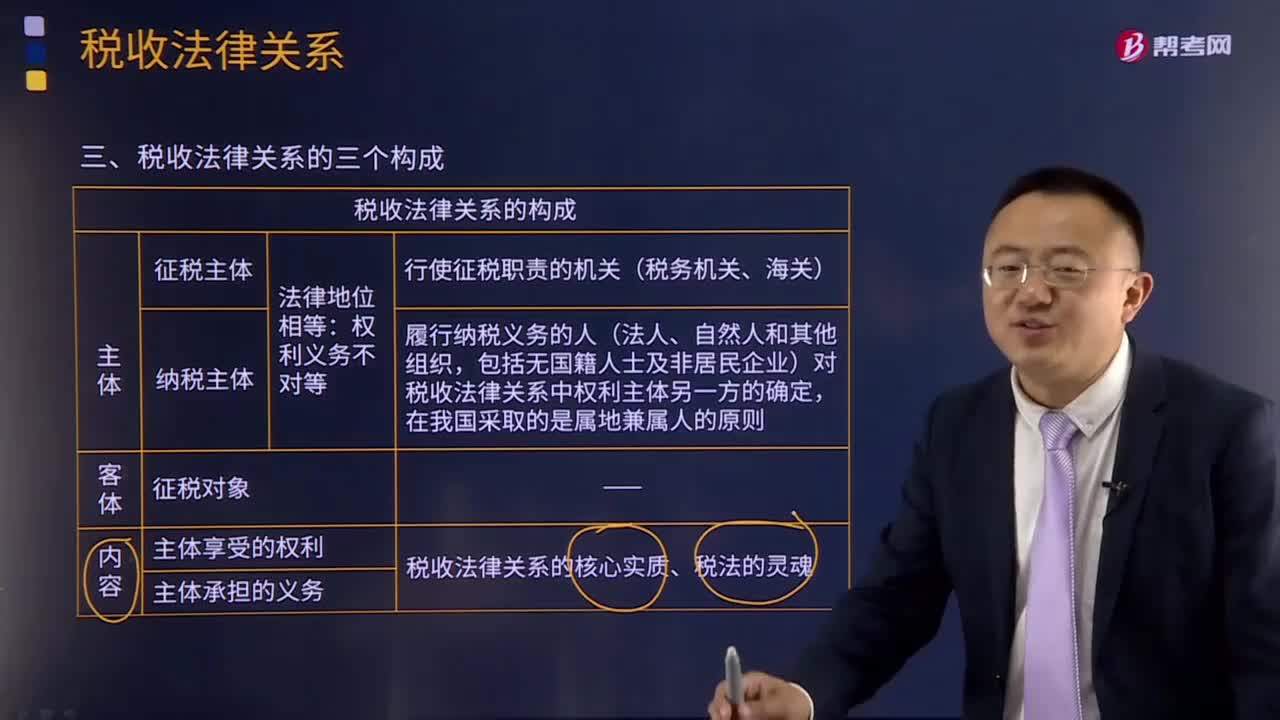

08:54稅收法律關(guān)系的三個構(gòu)成是什么?:都是由稅收法律關(guān)系的主體、客體和內(nèi)容三方面構(gòu)成的,1.稅收法律關(guān)系的主體。法律關(guān)系的主體是指法律關(guān)系的參加者。稅收法律關(guān)系的主體即稅收法律關(guān)系中享有權(quán)利和承擔(dān)義務(wù)的當(dāng)事人,稅收法律關(guān)系的主體包括征納雙方,這種對稅收法律關(guān)系中權(quán)利主體另一方的確定。2.稅收法律關(guān)系的客體。客體即稅收法律關(guān)系主體的權(quán)利、義務(wù)所共同指向的對象,財產(chǎn)稅法律關(guān)系客體即是財產(chǎn),流轉(zhuǎn)稅法律關(guān)系客體就是貨物或勞務(wù)收入。

01:18

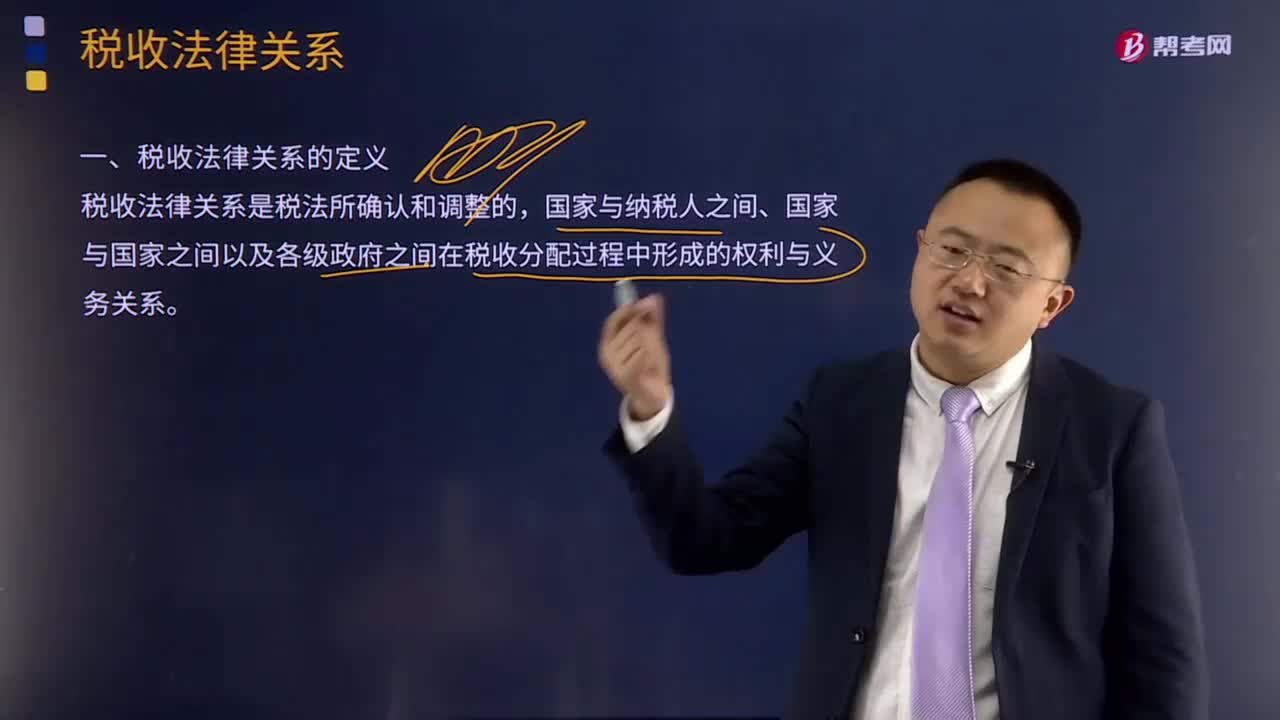

01:18什么是稅收分配過程中的稅收法律關(guān)系?:什么是稅收分配過程中的稅收法律關(guān)系?稅收法律關(guān)系是稅法所確認(rèn)和調(diào)整的國家與納稅人之間、國家與國家之間以及各級政府之間在稅收分配過程中形成的權(quán)利與義務(wù)關(guān)系。國家征稅與納稅人納稅形式上表現(xiàn)為利益分配的關(guān)系,了解稅收法律關(guān)系,對于正確理解國家稅法的本質(zhì),嚴(yán)格依法納稅、依法征稅都具有重要的意義。稅收征收法律關(guān)系是國家參與國民收入分配與再分配的稅收經(jīng)濟關(guān)系在法律上的體現(xiàn)。

03:18

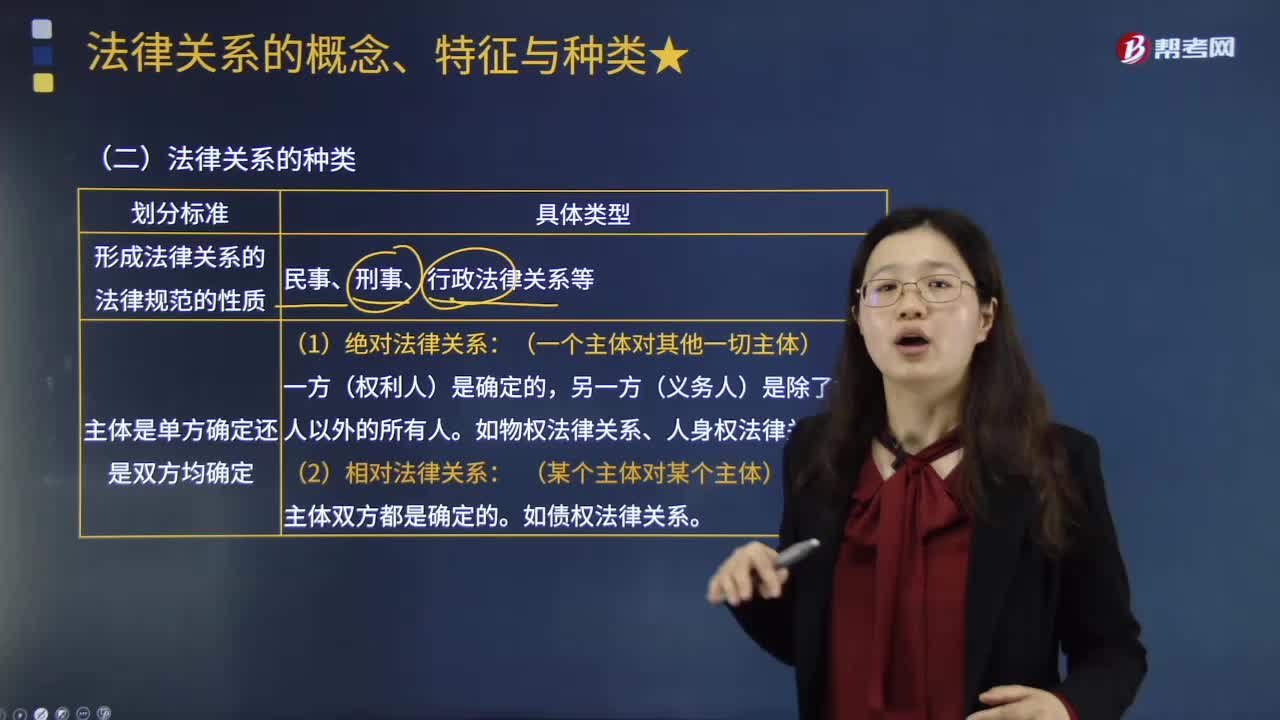

03:18法律關(guān)系有哪些分類?:是按照法律規(guī)范的性質(zhì)將所形成的法律關(guān)系分為民事法律關(guān)系、刑事法律關(guān)系和行政法律關(guān)系等。可以將法律關(guān)系分為絕對法律關(guān)系和相對法律關(guān)系;絕對法律關(guān)系中主體的一方(權(quán)利人)是確定的、具體的。典型的如所有權(quán)等物權(quán)法律關(guān)系、人身權(quán)法律關(guān)系等,相對法律關(guān)系的主體,在勞動法、行政法等領(lǐng)域的法律關(guān)系中大都也體現(xiàn)出相對法律關(guān)系的特點,按照法律關(guān)系產(chǎn)生的依據(jù)是合法行為還是違法行為、是否適用法律制裁。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日