下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

03:46

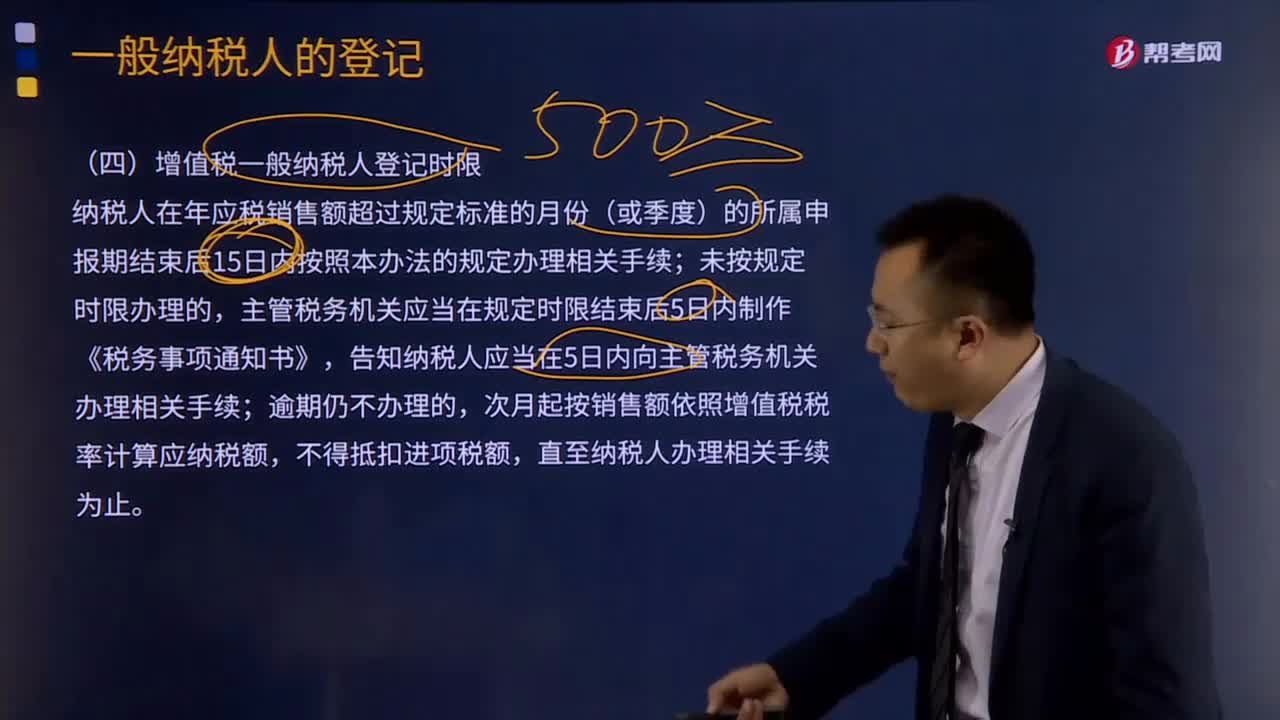

03:46增值稅一般納稅人登記時限有哪些要求?:增值稅一般納稅人登記時限有哪些要求?納稅人在年應(yīng)稅銷售額超過規(guī)定標準的月份(或季度)的所屬申報期結(jié)束后15日內(nèi)按照本辦法的規(guī)定辦理相關(guān)手續(xù);未按規(guī)定時限辦理的,主管稅務(wù)機關(guān)應(yīng)當在規(guī)定時限結(jié)束后5日內(nèi)制作《稅務(wù)事項通知書》,告知納稅人應(yīng)當在5日內(nèi)向主管稅務(wù)機關(guān)辦理相關(guān)手續(xù);直至納稅人辦理相關(guān)手續(xù)為止。納稅人自一般納稅人生效之日起,按照增值稅一般計稅方法計算應(yīng)納稅額。

09:31

09:31增值稅一般納稅人登記管理有哪些條件?:增值稅一般納稅人登記管理有哪些條件?(一)增值稅一般納稅人登記條件(誰能登記),應(yīng)當向主管稅務(wù)機關(guān)辦理一般納稅人登記,可以向主管稅務(wù)機關(guān)辦理一般納稅人登記,現(xiàn)在對增值稅一般納稅人實行的是登記制度,3.不得辦理一般納稅人登記的情況。選擇按照小規(guī)模納稅人納稅的(應(yīng)當向主管稅務(wù)機關(guān)提交書面說明):(二)增值稅一般納稅人登記地點,納稅人應(yīng)當向其機構(gòu)所在地主管稅務(wù)機關(guān)辦理一般納稅人登記手續(xù);

00:25

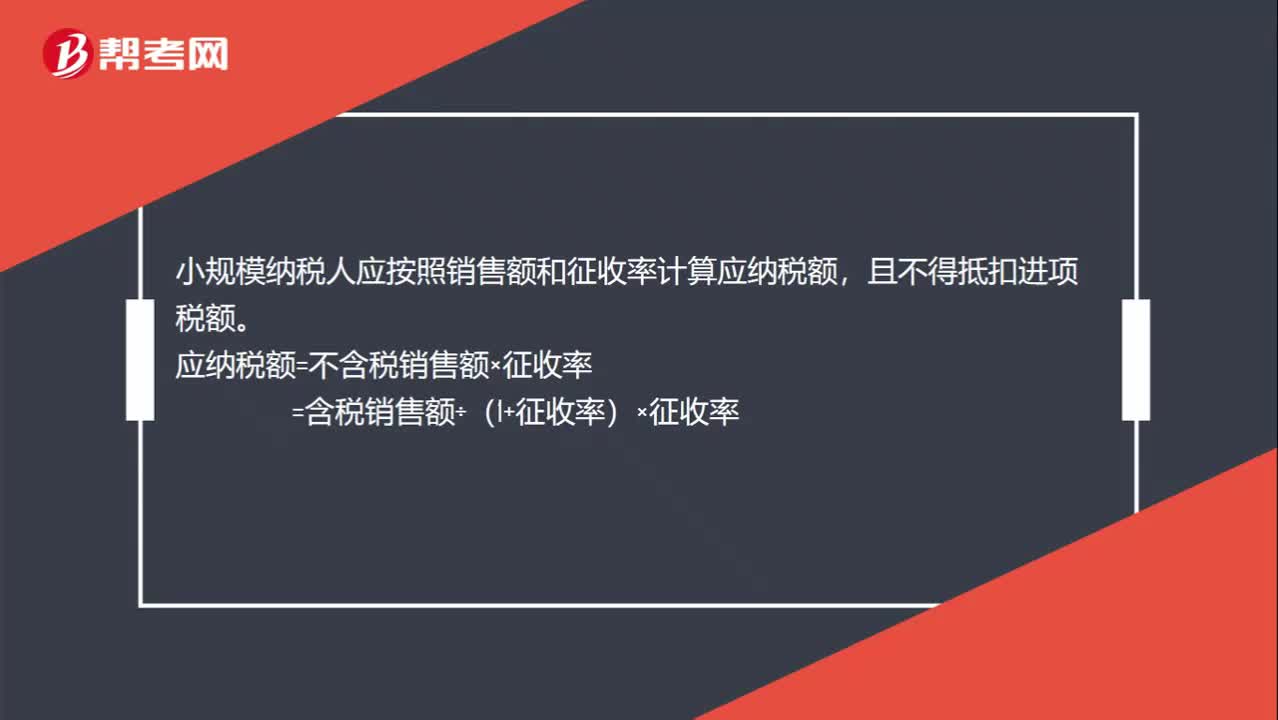

00:25小規(guī)模納稅人增值稅怎么計算?:小規(guī)模納稅人增值稅怎么計算?小規(guī)模納稅人應(yīng)按照銷售額和征收率計算應(yīng)納稅額,且不得抵扣進項稅額。應(yīng)納稅額=不含稅銷售額×征收率=含稅銷售額÷(1+征收率)×征收率

15:44

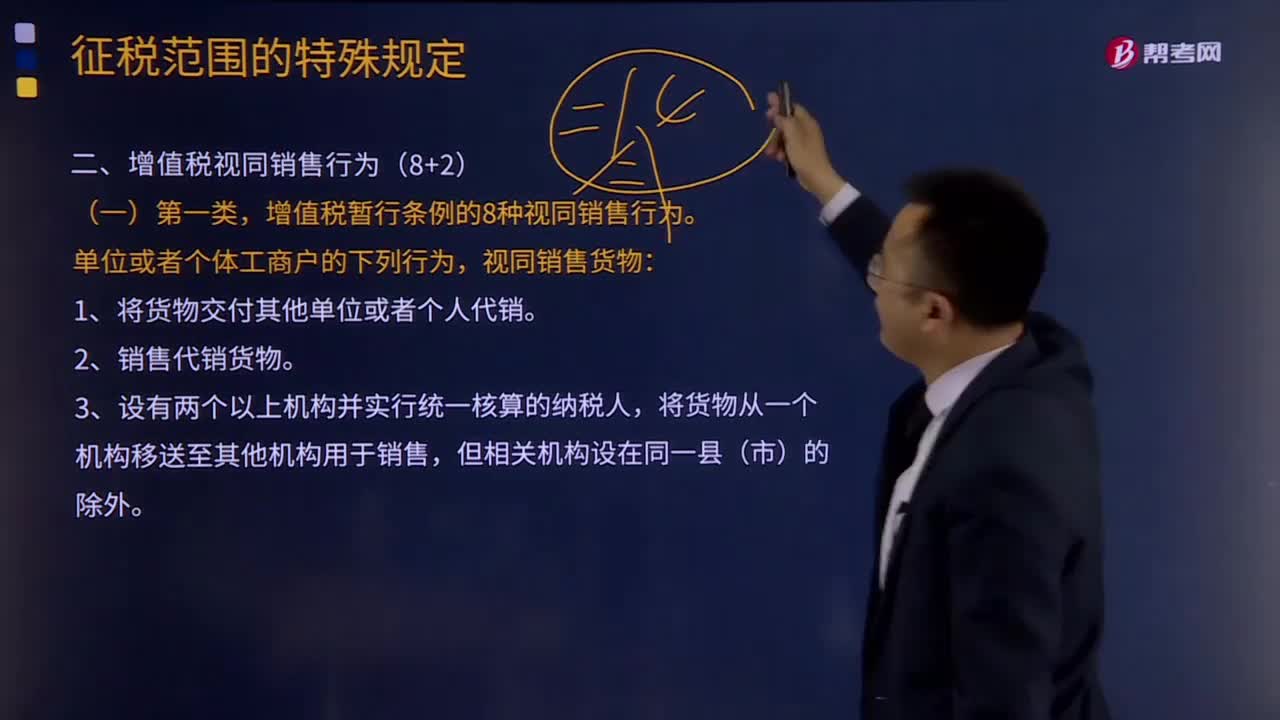

15:44增值稅視同銷售的行為有哪幾種?:增值稅視同銷售的行為有哪幾種?增值稅是以商品含應(yīng)稅勞務(wù)在流轉(zhuǎn)過程中產(chǎn)生的增值額作為計稅依據(jù)而征收的一種流轉(zhuǎn)稅。增值稅是對商品生產(chǎn)、流通、勞務(wù)服務(wù)中多個環(huán)節(jié)的新增價值或商品的附加值征收的一種流轉(zhuǎn)稅。增值稅暫行條例的8種視同銷售行為。1.將貨物交付其他單位或者個人代銷。則應(yīng)由總機構(gòu)統(tǒng)一繳納增值稅;如受貨機構(gòu)只就部分貨物向購買方開具發(fā)票或收取貨款,4.將自產(chǎn)或者委托加工的貨物用于非(增值稅)應(yīng)稅項目。

25:47

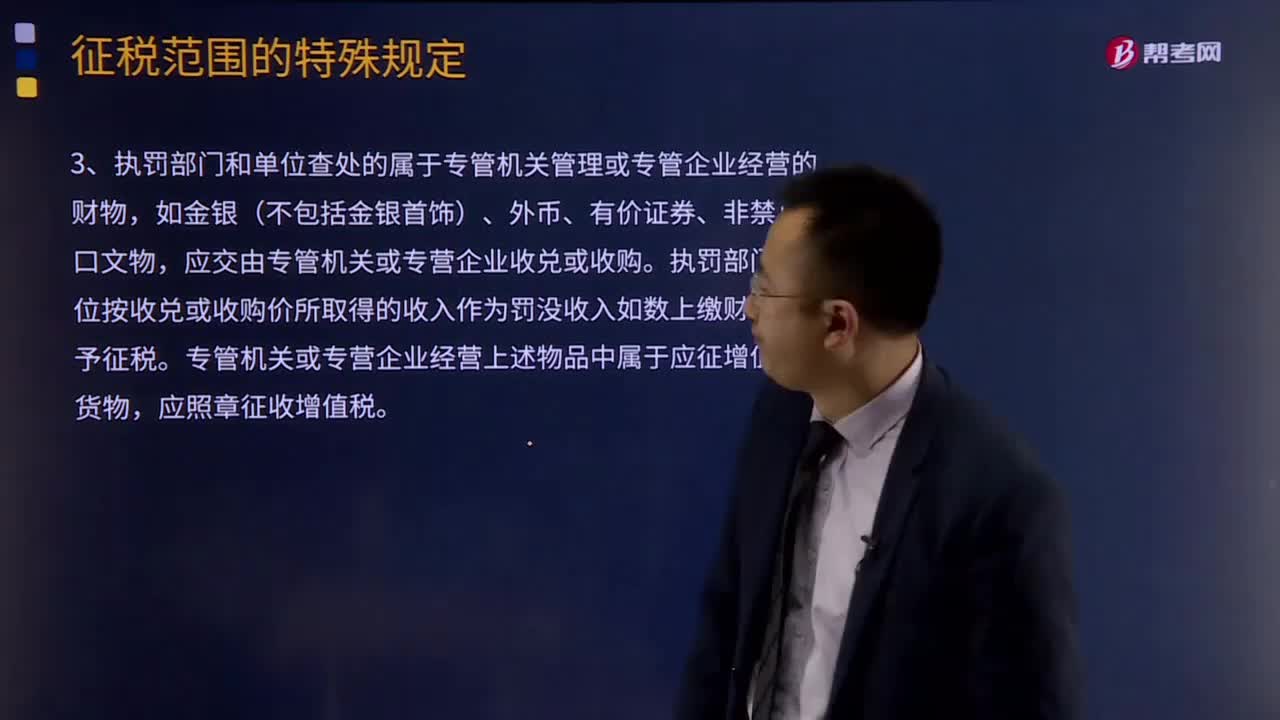

25:47增值稅征稅范圍的特殊項目有哪些?:增值稅征稅范圍的特殊項目有哪些?增值稅的征稅范圍除了上述的一般規(guī)定以外,還對經(jīng)濟實務(wù)中某些特殊項目是否屬于增值稅的征稅范圍,對經(jīng)營單位購入拍賣物品再銷售的應(yīng)照章征收增值稅,專管機關(guān)或?qū)I企業(yè)經(jīng)營上述物品中屬于應(yīng)征增值稅的貨物。應(yīng)照章征收增值稅,按照航空運輸服務(wù)征收增值稅,不屬于增值稅應(yīng)稅收入。承租方出售資產(chǎn)的行為不屬于增值稅的征稅范圍。

05:02

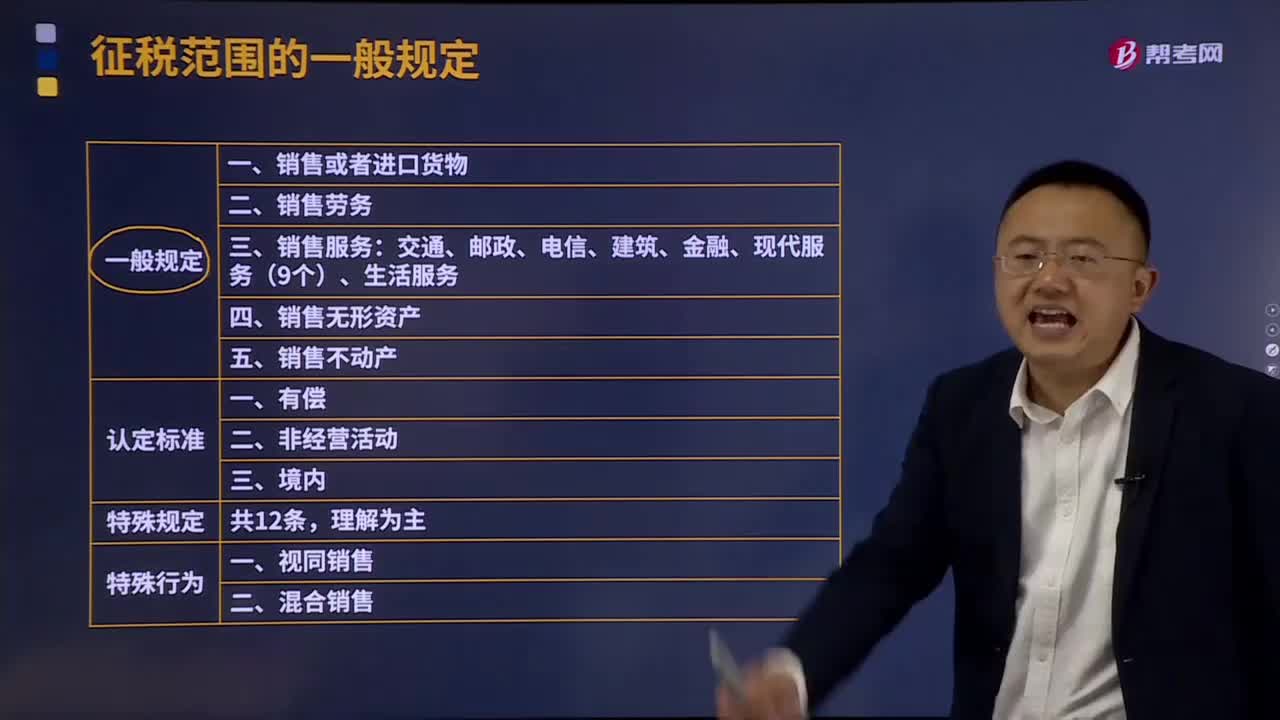

05:02增值稅征稅范圍有哪些?:增值稅是以商品(含應(yīng)稅勞務(wù))在流轉(zhuǎn)過程中產(chǎn)生的增值額作為計稅依據(jù)而征收的一種流轉(zhuǎn)稅。增值稅是對商品生產(chǎn)、流通、勞務(wù)服務(wù)中多個環(huán)節(jié)的新增價值或商品的附加值征收的一種流轉(zhuǎn)稅。增值稅是對銷售貨物或者提供加工、修理修配勞務(wù)以及進口貨物的單位和個人就其實現(xiàn)的增值額征收的一個稅種。進口環(huán)節(jié)的增值稅由海關(guān)負責征收,增值稅的征稅范圍包括銷售(包括進口)貨物。

03:25

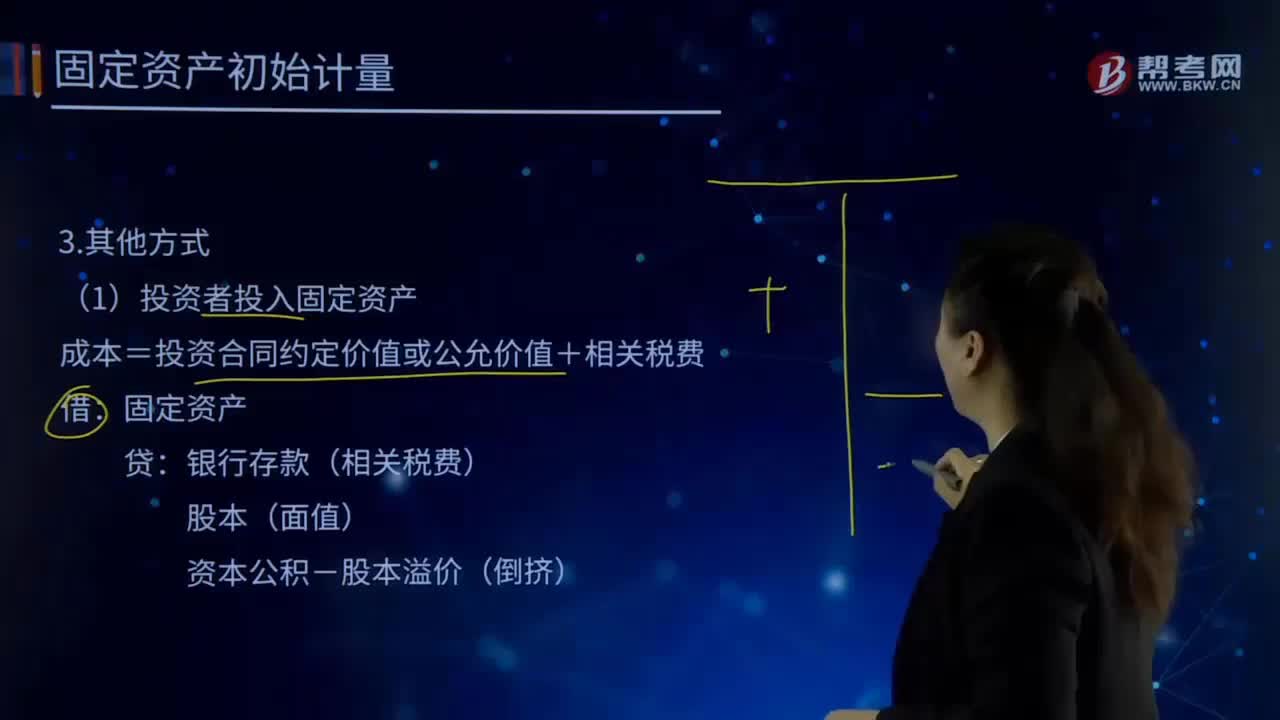

03:25自行建造固定資產(chǎn)的其他方式有哪些?:自行建造固定資產(chǎn)的其他方式有哪些?自行建造固定資產(chǎn)是指企業(yè)利用自己的力量自營建造以及出包給他人建造的固定資產(chǎn)。自行建造固定資產(chǎn)的成本,均由建造該項資產(chǎn)達到預(yù)定可使用狀態(tài)前所發(fā)生的必要支出構(gòu)成,包括工程物資成本、人工成本、交納的相關(guān)稅費、應(yīng)予資本化的借款費用以及應(yīng)分攤的間接費用等。(1)投資者投入固定資產(chǎn):成本=投資合同約定價值或公允價值+相關(guān)稅費:固定資產(chǎn)銀行存款(相關(guān)稅費)

02:36

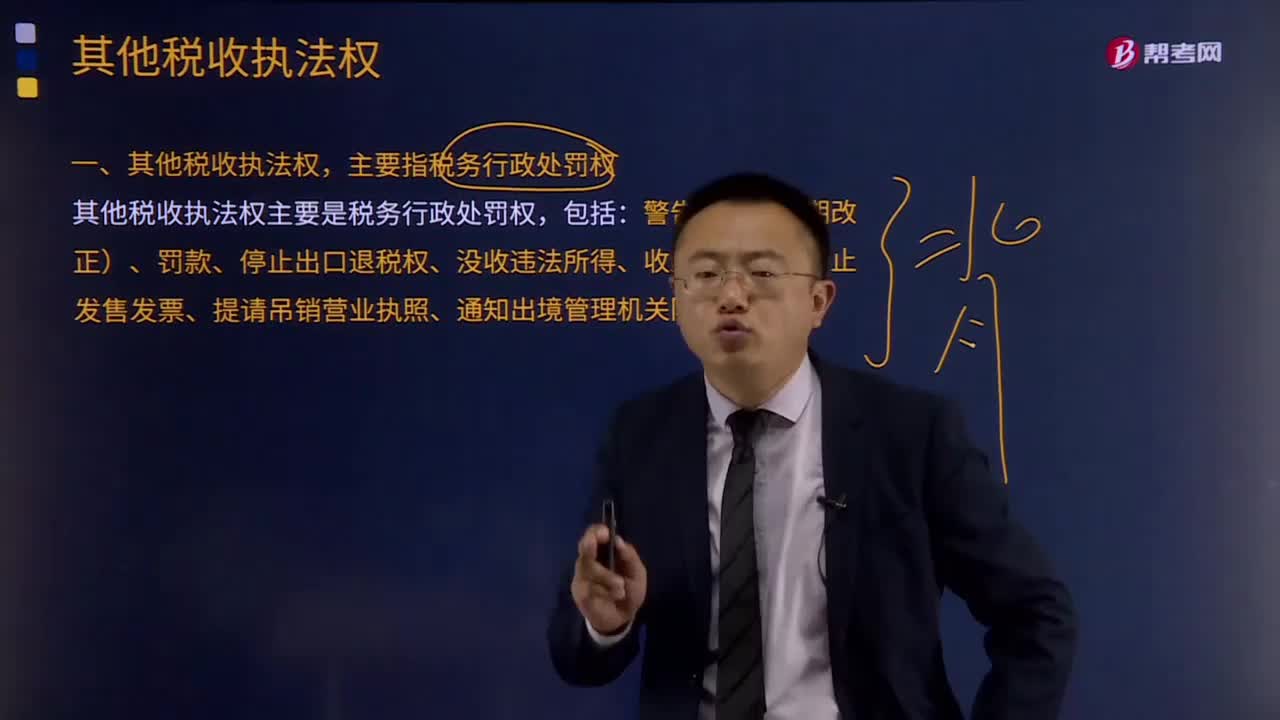

02:36其他稅收執(zhí)法權(quán)都有哪些?:稅務(wù)機關(guān)還享有其他相關(guān)稅收執(zhí)法權(quán)。其他稅收執(zhí)法權(quán),主要指稅務(wù)行政處罰權(quán)。其他稅收執(zhí)法權(quán)主要是稅務(wù)行政處罰權(quán),是指稅務(wù)機關(guān)依法對納稅主體違反稅法尚未構(gòu)成犯罪,稅務(wù)行政處罰是行政處罰的基本組成部分,稅務(wù)行政處罰權(quán)的行使對于保證國家稅收利益,督促納稅人依法納稅有重要作用。稅務(wù)行政處罰權(quán)的法律依據(jù)是行政處罰法和稅收征管法等法律法規(guī)。稅務(wù)行政處罰權(quán)包括:

05:13

05:13影響長期償債能力的其他因素有哪些?:長期償債能力是指企業(yè)對債務(wù)的承擔能力和對償還債務(wù)的保障能力。長期償債能力分析是企業(yè)債權(quán)人、投資者、經(jīng)營者和與企業(yè)有關(guān)聯(lián)的各方面等都十分關(guān)注的重要問題。融資租賃是由租賃公司墊付資金,所購設(shè)備一般于合同期滿轉(zhuǎn)歸承租人所有的一種租賃方式,因而企業(yè)通常將融資租賃視同購入固定資產(chǎn)。并把與該固定資產(chǎn)相關(guān)的債務(wù)作為企業(yè)負債反映在資產(chǎn)負債表中,企業(yè)的經(jīng)營租賃不在資產(chǎn)負債表上反映。當企業(yè)經(jīng)營租賃量比較大。

12:59

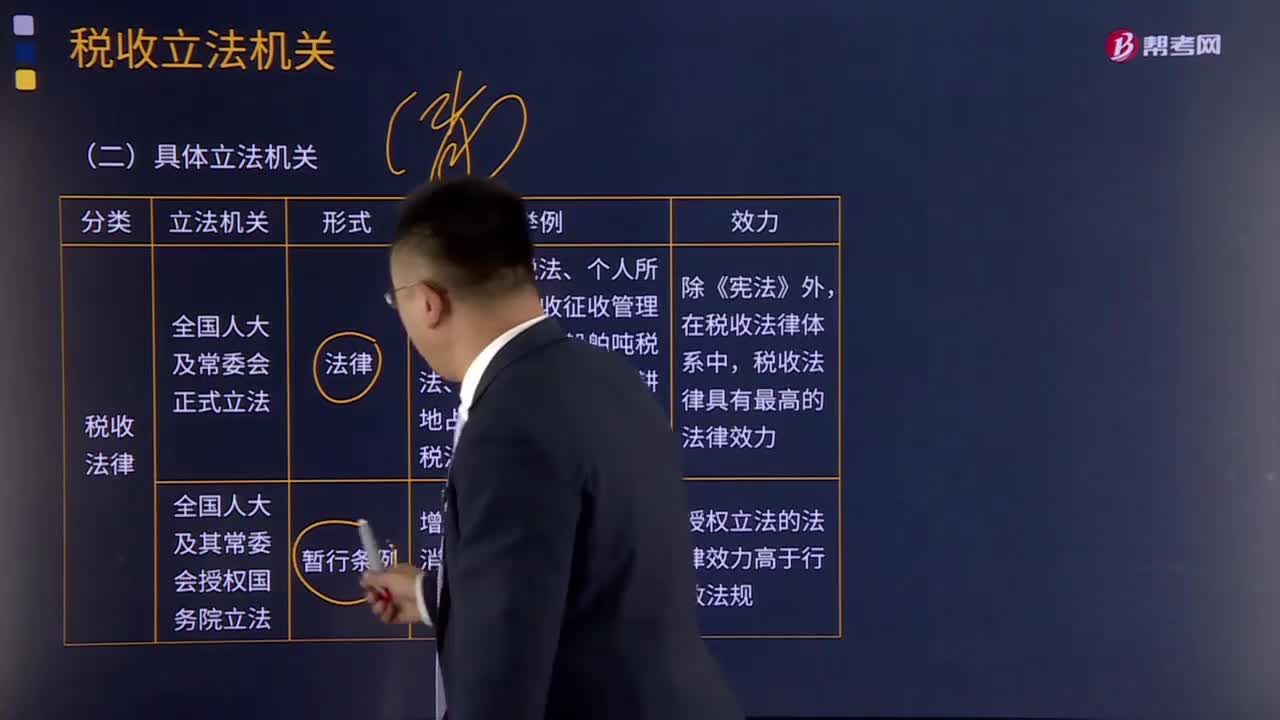

12:59我國稅收立法機關(guān)有哪些?:我國稅收立法機關(guān)有哪些?廣義概念上的稅法包括所有調(diào)整稅收關(guān)系的法律、法規(guī)、規(guī)章和規(guī)范性文件,是稅法體系的總稱;特指由全國人民代表大會及其常務(wù)委員會制定和頒布的稅收法律。由于制定稅收法律、法規(guī)和規(guī)章的機關(guān)不同,其法律級次不同,【2016年注冊會計師考試真題】下列我國稅收法律級次表述。A.《中華人民共和國城市維護建設(shè)稅暫行條例》屬稅收規(guī)章;B.《中華人民共和國企業(yè)所得稅法實施條例》屬稅收行政法規(guī)。

10:22

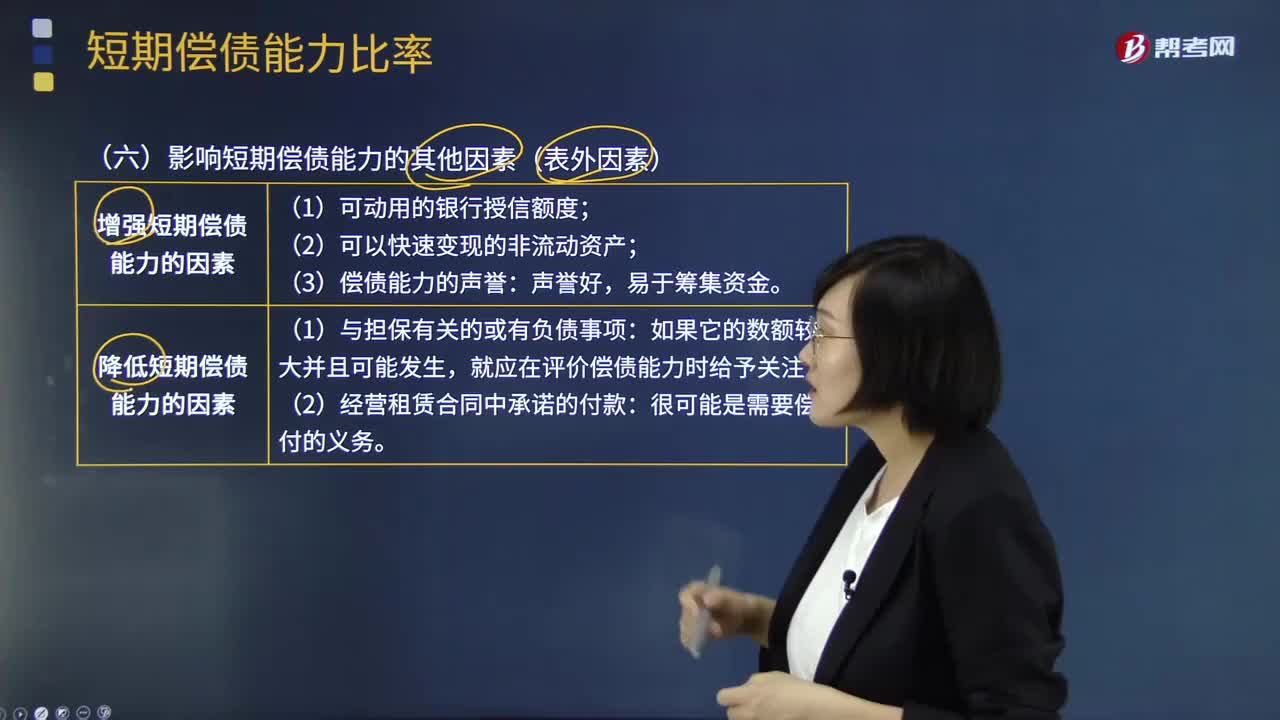

10:22影響短期償債能力的其他因素(表外因素)有哪些?:影響短期償債能力的其他因素(表外因素)有哪些?有一些表外因素也會影響企業(yè)的短期償債能力,降低短期償債能力的因素,就應(yīng)在評價償債能力時給予關(guān)注。【常見問題】為什么經(jīng)營租賃影響償債能力,融資租賃為什么不算表外因素,融資租賃應(yīng)付的租金已經(jīng)列示在長期應(yīng)付款。有助于提高企業(yè)短期償債能力的是(),A.利用短期借款增加對流動資產(chǎn)的投資,D.提高流動負債中的無息負債比率

01:41

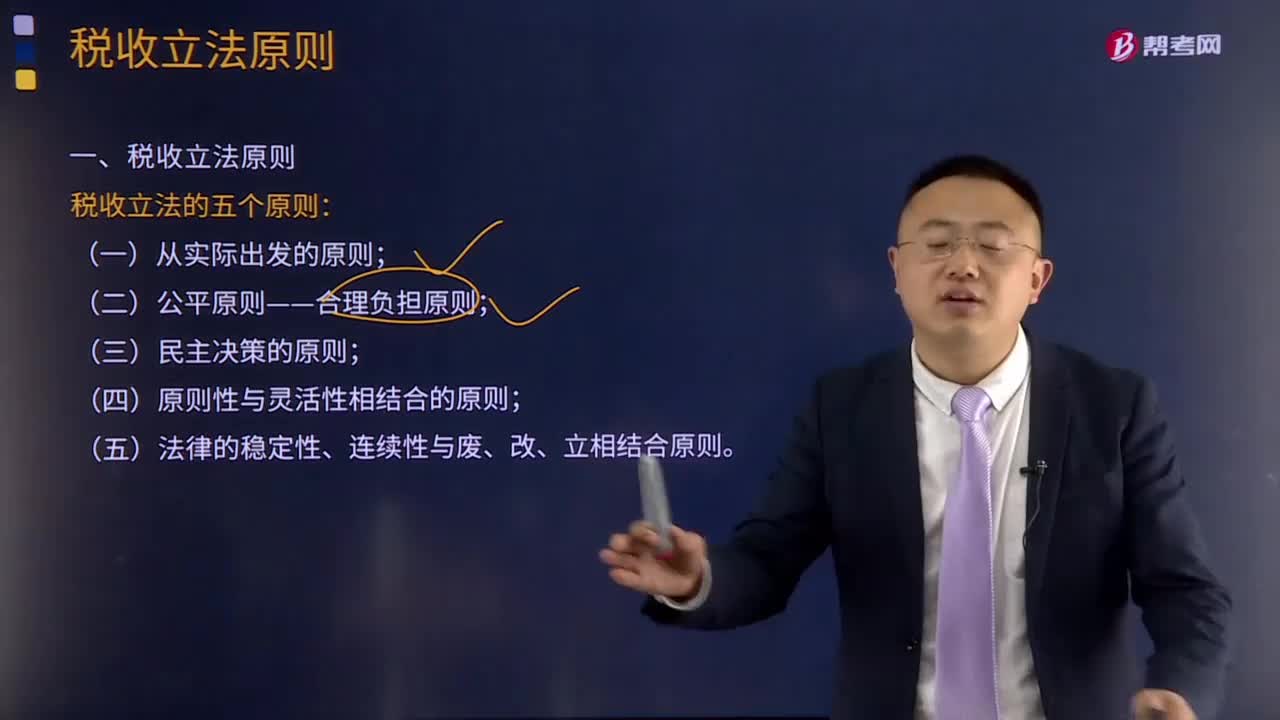

01:41稅收立法的原則有哪些?:稅收立法的原則有哪些?稅收立法是指有權(quán)的機關(guān)依據(jù)一定的程序,遵循一定的原則,制定、公布、修改、補充和廢止有關(guān)稅收法律、法規(guī)、規(guī)章的活動。稅收立法是稅法實施的前提,有法必依,執(zhí)法必嚴,違法必究,是稅收立法與稅法實施過程中必須遵循的基本原則。稅收立法的五個原則:(二)公平原則——合理負擔原則;(三)民主決策的原則;(四)原則性與靈活性相結(jié)合的原則;(五)法律的穩(wěn)定性、連續(xù)性與廢、改、立相結(jié)合原則。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日