-

下載億題庫(kù)APP

-

聯(lián)系電話(huà):400-660-1360

下載億題庫(kù)APP

聯(lián)系電話(huà):400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

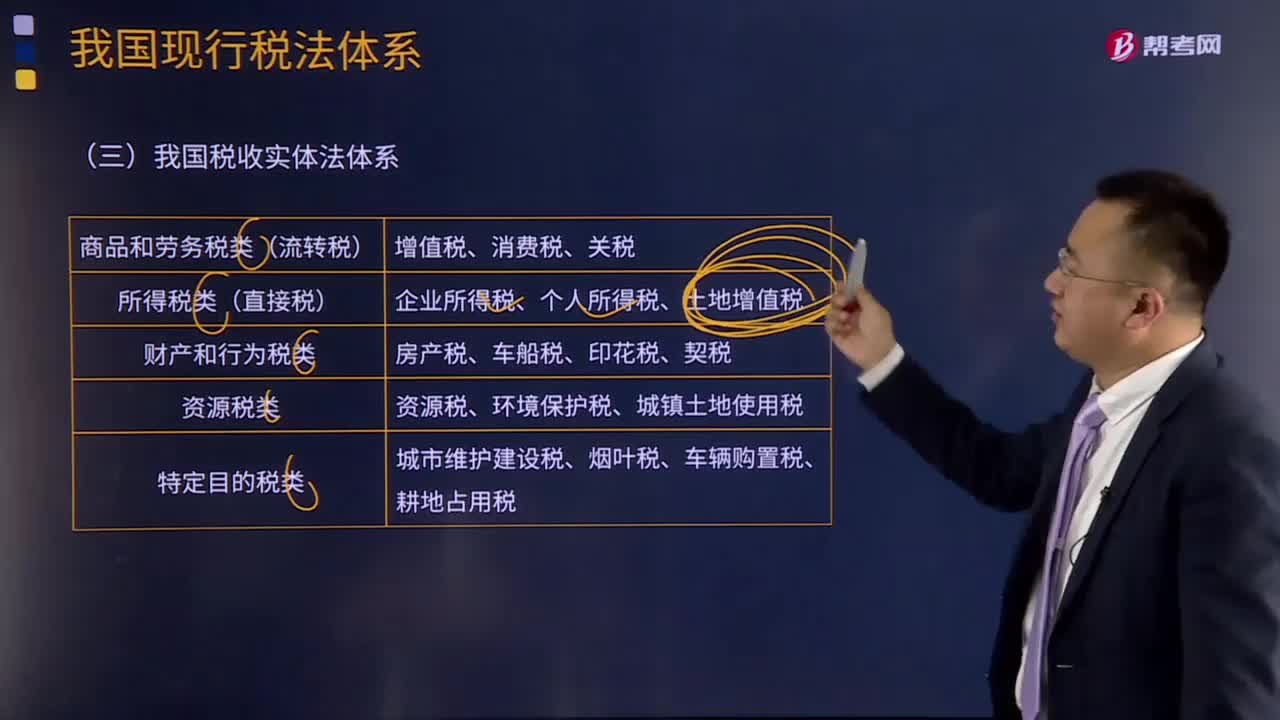

如何理解我國(guó)稅收實(shí)體法體系?

如何理解預(yù)計(jì)總體偏差率?

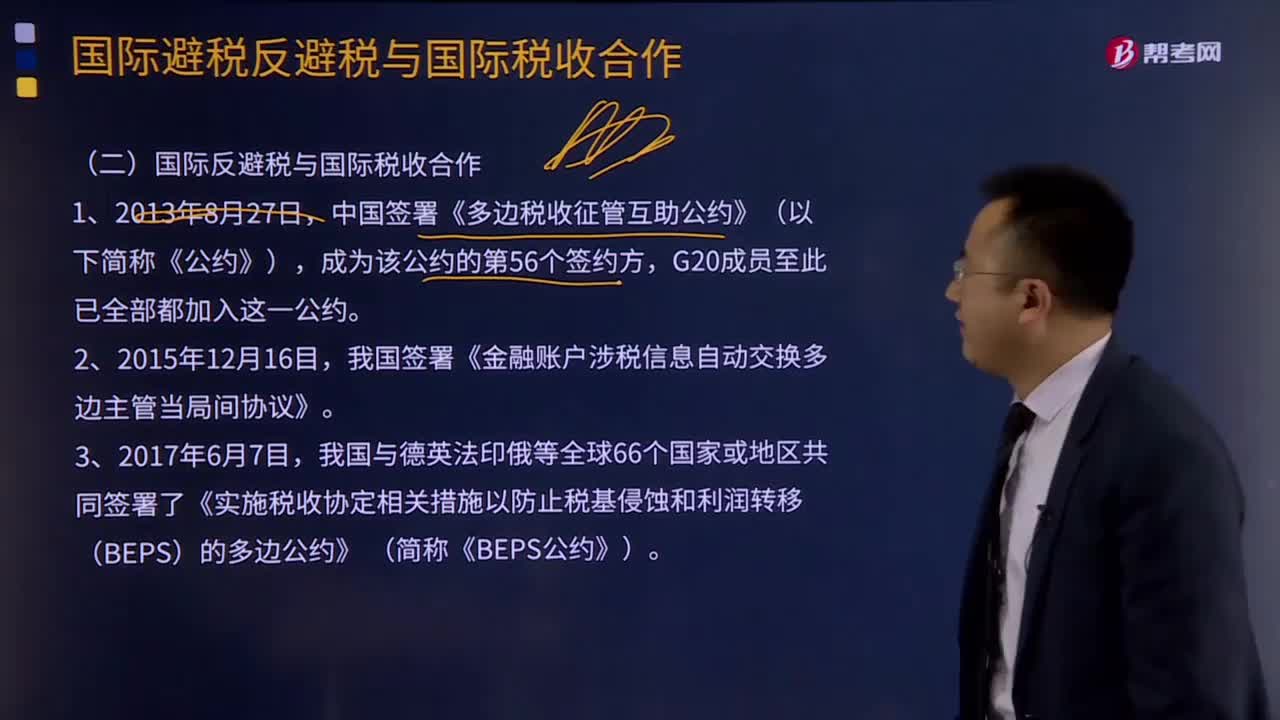

如何理解國(guó)際避稅反避稅與國(guó)際稅收合作?

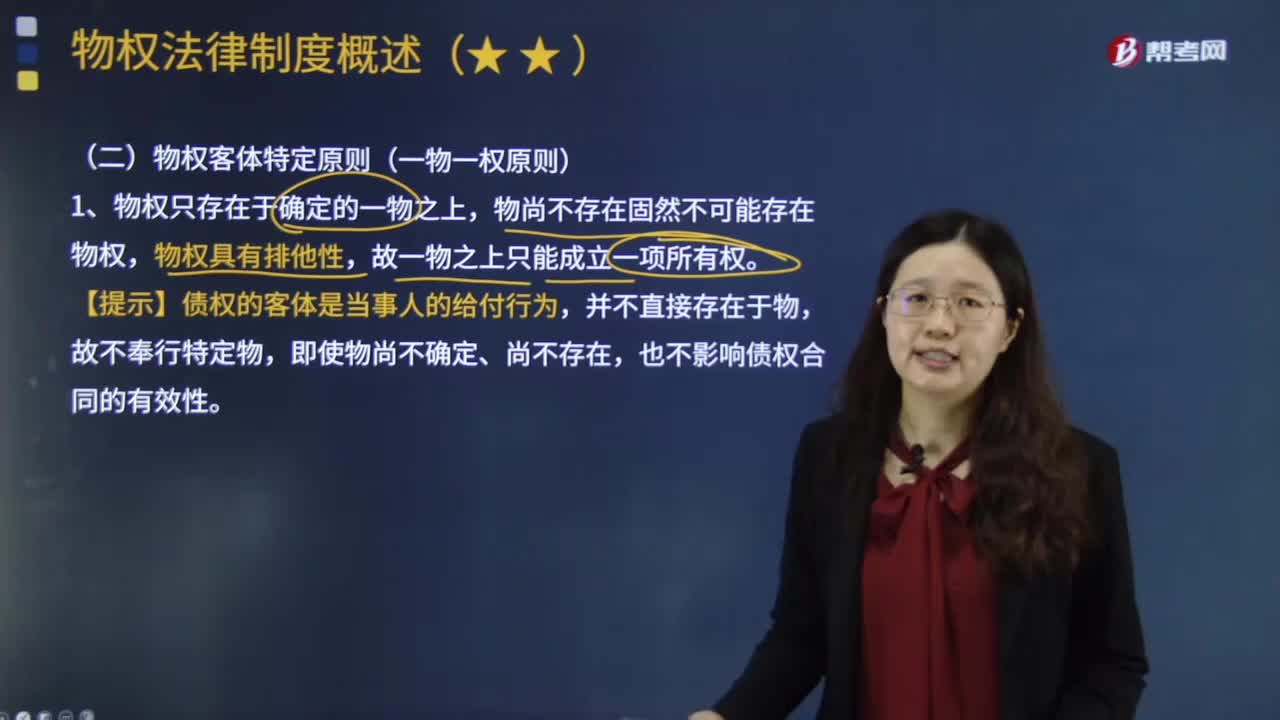

如何理解物權(quán)客體特定原則?

國(guó)際稅收協(xié)定應(yīng)該如何理解?

如何從實(shí)體現(xiàn)金流量的去向分析企業(yè)實(shí)體現(xiàn)金流量的用途?

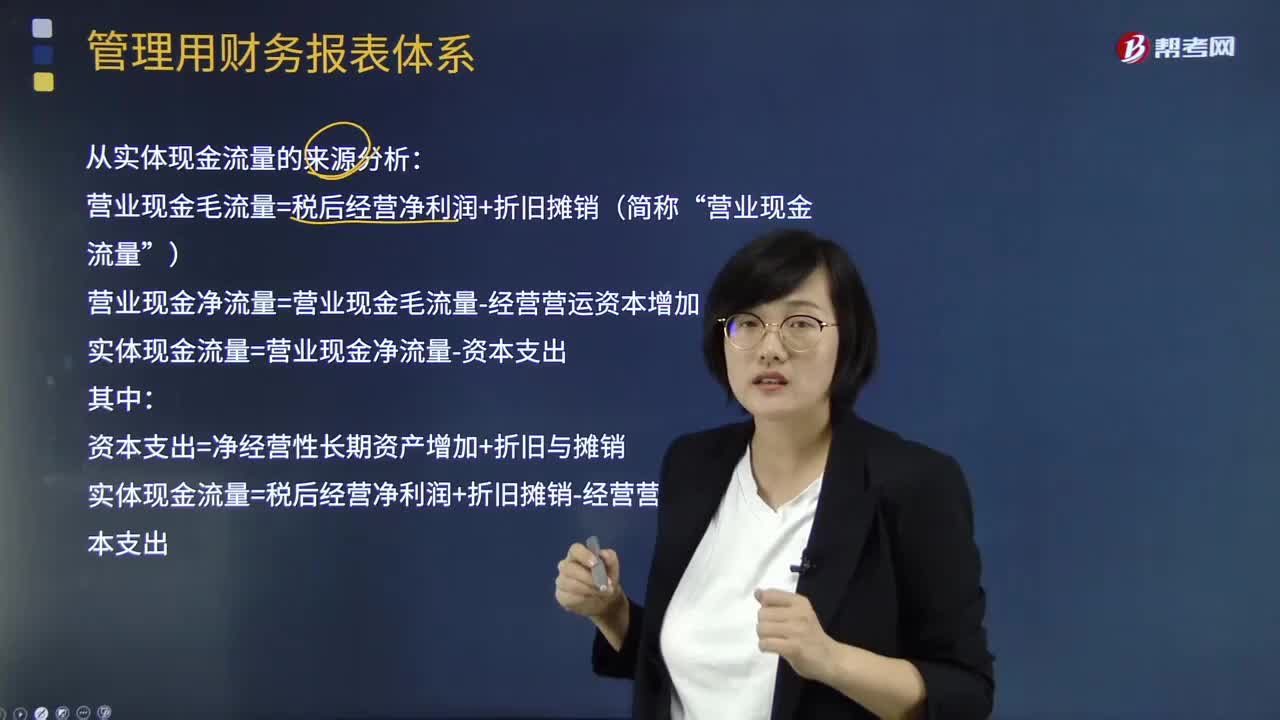

如何從實(shí)體現(xiàn)金流量的來(lái)源分析企業(yè)實(shí)體現(xiàn)金流量的用途?

稅收征收管理范圍如何劃分?

我國(guó)三個(gè)稅收程序法體系是怎樣的?

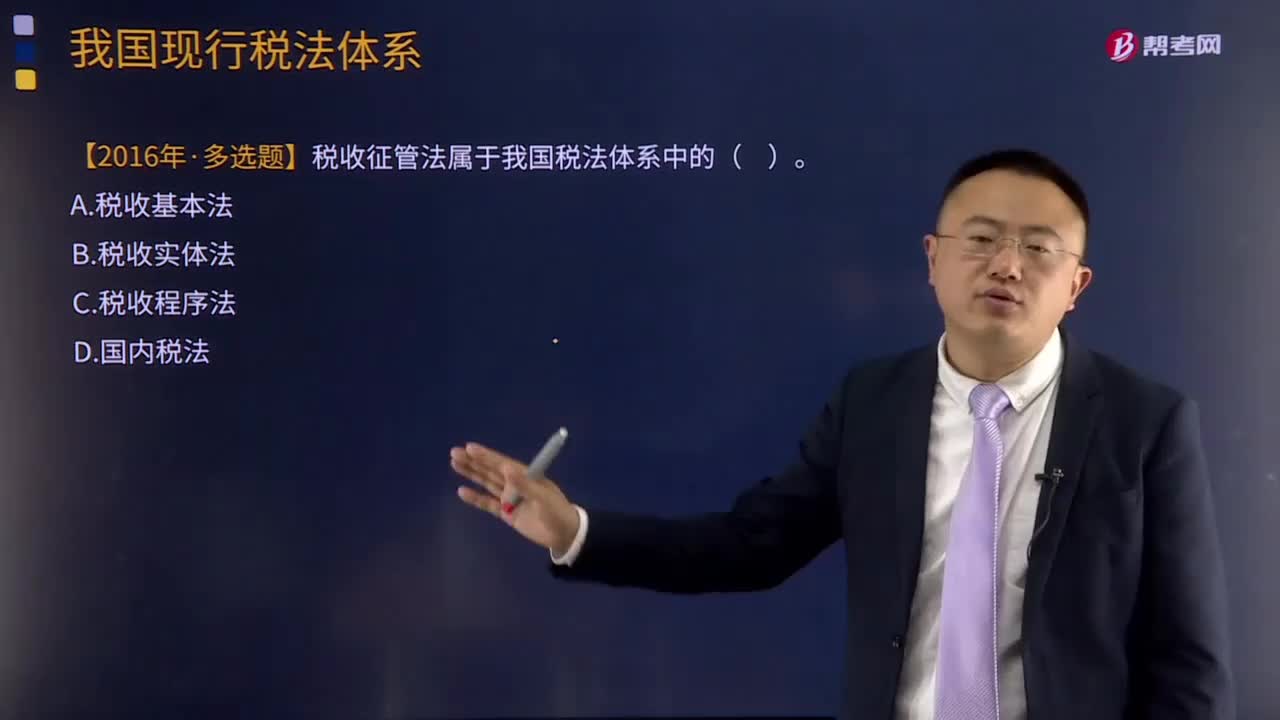

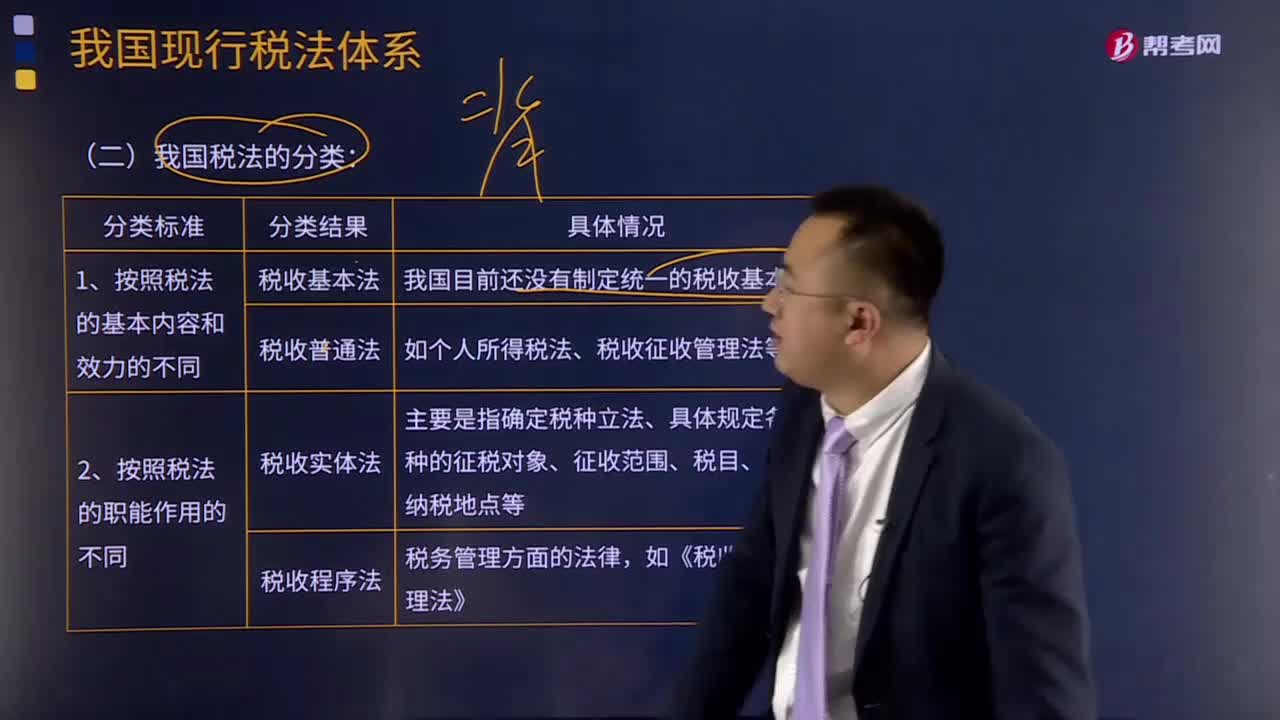

我國(guó)稅法是如何分類(lèi)的?

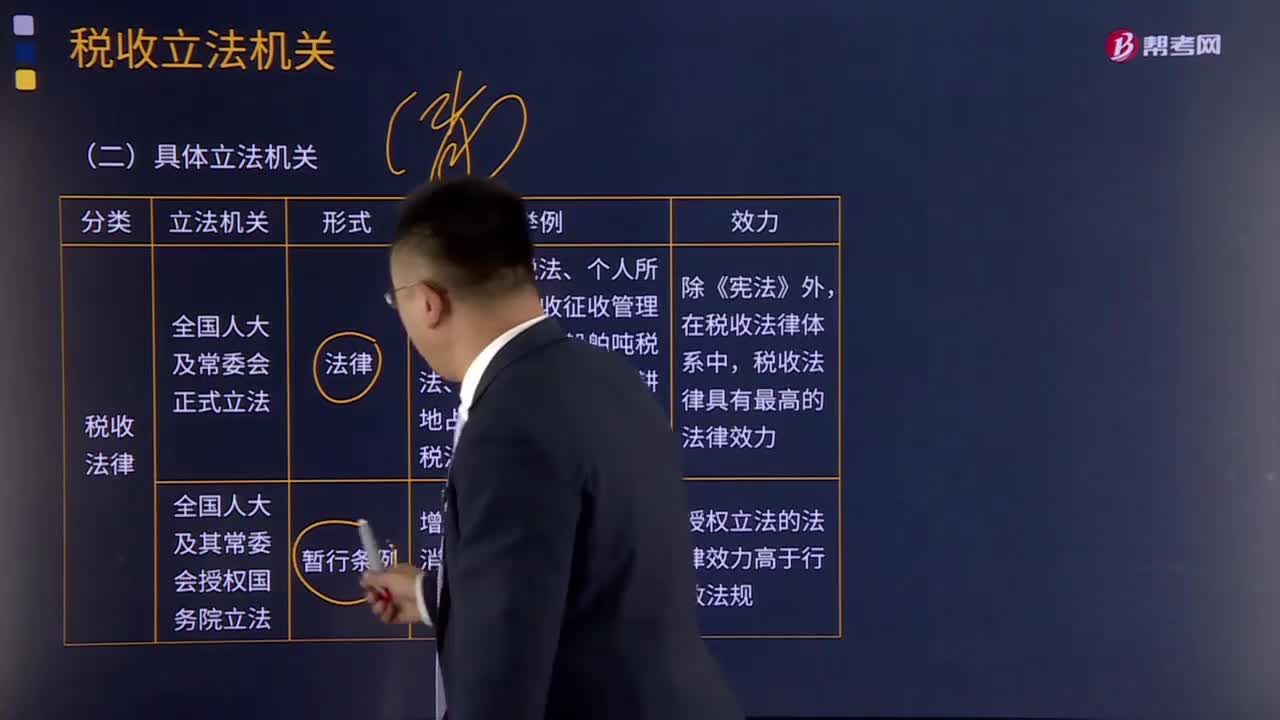

我國(guó)稅收立法機(jī)關(guān)有哪些?

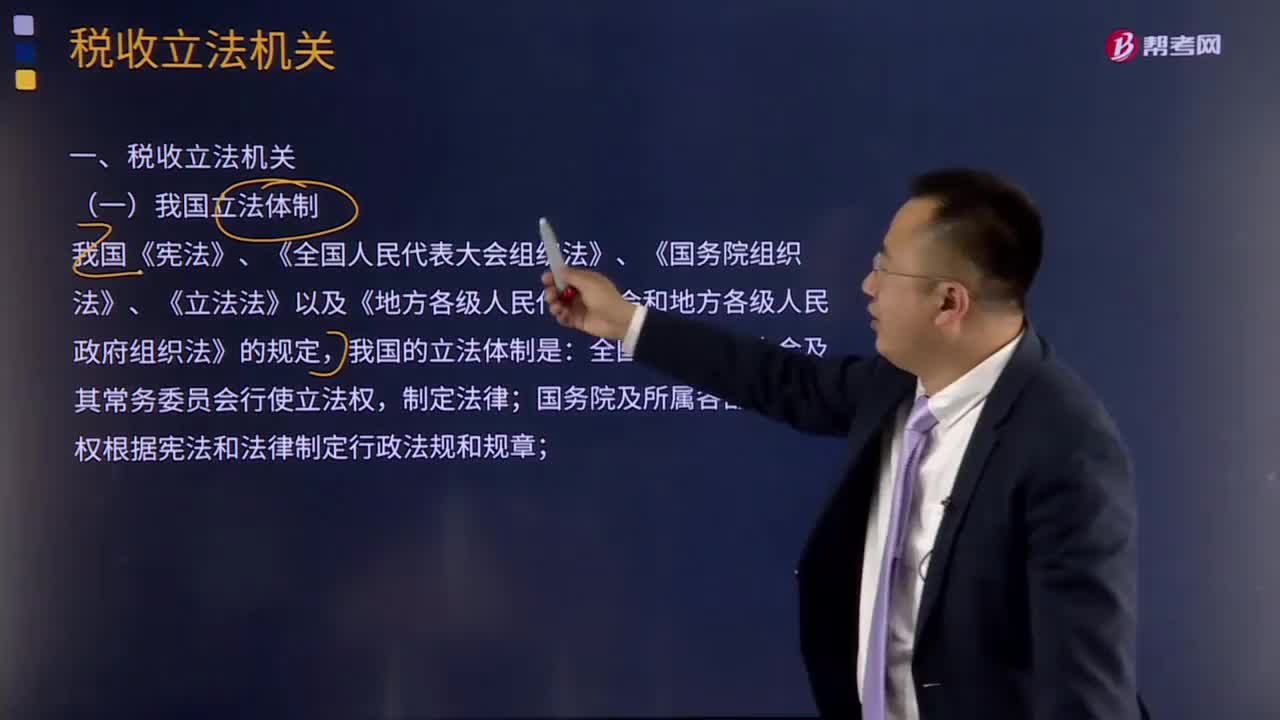

我國(guó)立法體制是怎樣的?

07:16

07:16

我國(guó)稅收立法權(quán)劃分的現(xiàn)狀是怎樣的?:1、中央稅、中央與地方共享稅以及全國(guó)統(tǒng)一實(shí)行的地方稅的立法權(quán)集中在中央。2、依法賦予地方適當(dāng)?shù)牡胤蕉愂樟⒎?quán)。3、我國(guó)稅收立法權(quán)劃分的具體層次。(1)全國(guó)性稅種的稅收立法權(quán),即包括全部中央稅、中央與地方共享稅和在全國(guó)范圍內(nèi)征收的地方稅稅法的制定、公布和稅種的開(kāi)征、停征權(quán),由全國(guó)人大及其常委會(huì)正式立法。國(guó)務(wù)院有制定稅法實(shí)施細(xì)則、增減稅目和調(diào)整稅率的權(quán)力。國(guó)務(wù)院有稅法的解釋權(quán);

05:35

05:35

稅目應(yīng)該如何理解?:稅目應(yīng)該如何理解?與征稅對(duì)象相關(guān)的兩個(gè)概念:2.稅基(量的界定)。稅法中對(duì)征稅對(duì)象分類(lèi)規(guī)定的具體的征稅項(xiàng)目。反應(yīng)具體的征稅范圍:是據(jù)以計(jì)算征稅對(duì)象應(yīng)納稅款的直接數(shù)量依據(jù),解決對(duì)征稅對(duì)象課稅的計(jì)算問(wèn)題,下面我們以注冊(cè)會(huì)計(jì)師考試的真題為例。為大家說(shuō)明這個(gè)知識(shí)點(diǎn)在考試中的應(yīng)用,供大家深入理解考點(diǎn)。【2017年注冊(cè)會(huì)計(jì)師考試真題】下列稅法要素中規(guī)定具體征稅范圍、體現(xiàn)征稅廣度的是( )A.稅率B.稅目

00:34

00:34

如何理解稅法的11個(gè)要素之一總則?:如何理解稅法的11個(gè)要素之一總則?稅法要素是所有完善的單行稅法都共同具備的,僅為某一稅法所單獨(dú)具有而非普遍性的內(nèi)容,不構(gòu)成稅法要素,扣繳義務(wù)人。總則的三個(gè)內(nèi)容:主要包括立法依據(jù)、立法目的、適用原則等。《耕地占用稅條例》規(guī)定,為了合理利用土地資源“加強(qiáng)土地管理,保護(hù)農(nóng)用耕地,特制定本條例,此條吐出來(lái)該條例制定的目的。即”立法目的。

03:19

03:19

如何理解稅法與行政法的關(guān)系?:如何理解稅法與行政法的關(guān)系?是指行政主體在行使行政職權(quán)和接受行政法制監(jiān)督過(guò)程中而與行政相對(duì)人、行政法制監(jiān)督主體之間發(fā)生的各種關(guān)系,以及行政主體內(nèi)部發(fā)生的各種關(guān)系的法律規(guī)范的總稱(chēng)。行政法由規(guī)范行政主體和行政權(quán)設(shè)定的行政組織法、規(guī)范行政權(quán)行使的行政行為法、規(guī)范行政權(quán)運(yùn)行程序的行政程序法、規(guī)范行政權(quán)監(jiān)督的行政監(jiān)督法和行政救濟(jì)法等部分組成。(一)稅法具有行政法的一般特性。

01:21

01:21

如何理解稅法與民法的關(guān)系?:如何理解稅法與民法的關(guān)系?稅法與民法間既有明顯的區(qū)別,民法是調(diào)整平等主體之間,也就是公民之間、法人之間、公民與法人之間財(cái)產(chǎn)關(guān)系和人身關(guān)系的法律規(guī)范,故民法調(diào)整方法的主要特點(diǎn)是平等、等價(jià)和有償。而稅法的本質(zhì)是國(guó)家依據(jù)政治權(quán)力向公民課稅,是調(diào)整國(guó)家與納稅人關(guān)系的法律規(guī)范,這種稅收征納關(guān)系不是商品的關(guān)系,這是由稅法與民法的本質(zhì)區(qū)別所決定的。1.當(dāng)稅法的某些規(guī)范同民法的規(guī)范基本相同時(shí)。

01:30

01:30

如何理解稅收法律關(guān)系的保護(hù)?:如何理解稅收法律關(guān)系的保護(hù)?稅收法律關(guān)系是同國(guó)家利益及企業(yè)和個(gè)人的權(quán)益相聯(lián)系的。保護(hù)稅收法律關(guān)系,實(shí)質(zhì)上就是保護(hù)國(guó)家正常的經(jīng)濟(jì)秩序、保障國(guó)家財(cái)政收人和維護(hù)納稅人的合法權(quán)益。稅收法律關(guān)系的保護(hù)形式和方法是很多的,《刑法》對(duì)構(gòu)成逃避繳納稅款、抗稅罪給予刑罰的規(guī)定,以及稅法中對(duì)納稅人不服稅務(wù)機(jī)關(guān)征稅處理決定,可以申請(qǐng)復(fù)議或提出訴訟的規(guī)定等都是對(duì)稅收法律關(guān)系的直接保護(hù)。

04:10

04:10

如何理解稅法的概念?:如何理解稅法的概念?稅法是國(guó)家制定的用以調(diào)整國(guó)家與納稅人之間在征納稅方面的權(quán)利及義務(wù)關(guān)系的法律規(guī)范的總稱(chēng)。是稅收制度的核心內(nèi)容。它是國(guó)家及納稅人依法征稅、依法納稅的行為準(zhǔn)則,其目的是保障國(guó)家利益和納稅人的合法權(quán)益,維護(hù)正常的稅收秩序,稅法體現(xiàn)為法律這一規(guī)范形式,是稅收制度的核心內(nèi)容。稅收制度是在稅收分配活動(dòng)中稅收征納雙方所應(yīng)遵守的行為規(guī)范的總和。

05:34

05:34

如何理解稅收的定義?:理解稅收的內(nèi)涵需要從稅收的分配關(guān)系本質(zhì)、國(guó)家稅權(quán)、稅收目的三個(gè)方面來(lái)把握。是國(guó)家參與社會(huì)產(chǎn)品價(jià)值分配的法定形式,因此征稅的過(guò)程實(shí)際上是國(guó)家參與社會(huì)產(chǎn)品的分配過(guò)程:國(guó)家與納稅人之間形成的這種分配關(guān)系與社會(huì)再生產(chǎn)中的一般分配關(guān)系不同;稅收分配是以國(guó)家為主體進(jìn)行的分配,稅收分配是國(guó)家憑借政治權(quán)力。(三)國(guó)家征稅的目的是滿(mǎn)足社會(huì)公共需要,國(guó)家征稅的目的是滿(mǎn)足提供社會(huì)公共產(chǎn)品的需要。

02:27

02:27

帶你了解什么是法律關(guān)系的客體?:法律關(guān)系客體的含義是什么?法律關(guān)系客體是一定利益的法律形式。就可能成為法律關(guān)系客體。法律關(guān)系建立的目的,客體所承載的利益本身才是法律權(quán)利和法律義務(wù)聯(lián)系的中介。從表現(xiàn)形態(tài)上可以分為物質(zhì)利益和精神利益、有形利益和無(wú)形利益、直接利益和間接利益(潛在利益);利益可分為國(guó)家利益、社會(huì)利益和個(gè)人利益,法律關(guān)系客體,是指法律關(guān)系主體間權(quán)利義務(wù)所指向的對(duì)象。法律關(guān)系的客體通常包括以下幾類(lèi):

02:32

02:32

怎樣理解法律體系的含義?:由法律、行政法規(guī)、地方性法規(guī)等多個(gè)層次的法律規(guī)范構(gòu)成的中國(guó)特色社會(huì)主義法律體系已經(jīng)形成“我國(guó)社會(huì)主義法律體系包含以下七個(gè)法律部門(mén),憲法相關(guān)法是與憲法相配套、直接保障憲法實(shí)施和國(guó)家政權(quán)運(yùn)作等方面的法律規(guī)范的總和,有關(guān)國(guó)家機(jī)構(gòu)的產(chǎn)生、組織、職權(quán)和基本工作制度的法律;行政法是規(guī)定行政主體的組織、職權(quán)、行使職權(quán)的方式、程序以及行使行政職權(quán)的法制監(jiān)督。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日