下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:22

00:22應(yīng)交增值稅銷項(xiàng)稅額計(jì)算公式是什么?:應(yīng)交增值稅銷項(xiàng)稅額計(jì)算公式:銷項(xiàng)稅額=銷售額×稅率=含增值稅銷售額÷(1+稅率)×稅率

00:27

00:27車輛購置稅需通過應(yīng)交稅費(fèi)核算嗎,分錄怎么寫?:車輛購置稅需通過應(yīng)交稅費(fèi)核算嗎,分錄怎么寫?車輛購置稅是不需要通過應(yīng)交稅費(fèi)核算的,它是計(jì)入資產(chǎn)成本。借:固定資產(chǎn):貸銀行存款

00:30

00:30印花稅為什么不通過應(yīng)交稅費(fèi)核算?:印花稅是不通過應(yīng)交稅費(fèi)來核算的,因?yàn)槠洳恍枰?jì)提,所以在發(fā)生時(shí)直接繳納:借:稅金及附加貸銀行存款

01:37

01:37出售交易性金融資產(chǎn)應(yīng)交多少增值稅?:出售交易性金融資產(chǎn)應(yīng)交多少增值稅?在計(jì)算出售交易性金融資產(chǎn)應(yīng)交的增值稅時(shí),1.買入價(jià)不需要扣除已宣告未發(fā)放的現(xiàn)金股利或已到付息期末領(lǐng)取的利息。2.轉(zhuǎn)讓金融商品出現(xiàn)的正負(fù)差,按盈虧相抵后的余額為銷售額。若相抵后出現(xiàn)負(fù)差,可結(jié)轉(zhuǎn)下一納稅期與下期轉(zhuǎn)讓金融商品銷售額相抵,但年末時(shí)仍出現(xiàn)負(fù)差的(即應(yīng)交稅費(fèi)—轉(zhuǎn)讓金融商品應(yīng)交增值稅年末借方出現(xiàn)余額),不得轉(zhuǎn)入下一個(gè)會計(jì)年度。應(yīng)編制的會計(jì)分錄為:投資收益等:

00:27

00:27增值稅交多少怎么算?:增值稅交多少怎么算?應(yīng)納稅額=當(dāng)期銷項(xiàng)稅額-當(dāng)期可以抵扣的進(jìn)項(xiàng)稅額-上期留抵的進(jìn)項(xiàng)稅額,銷項(xiàng)稅額=不含稅銷售額*適用稅率,不含稅銷售額=含稅銷售額(1+增值稅稅率)。

01:08

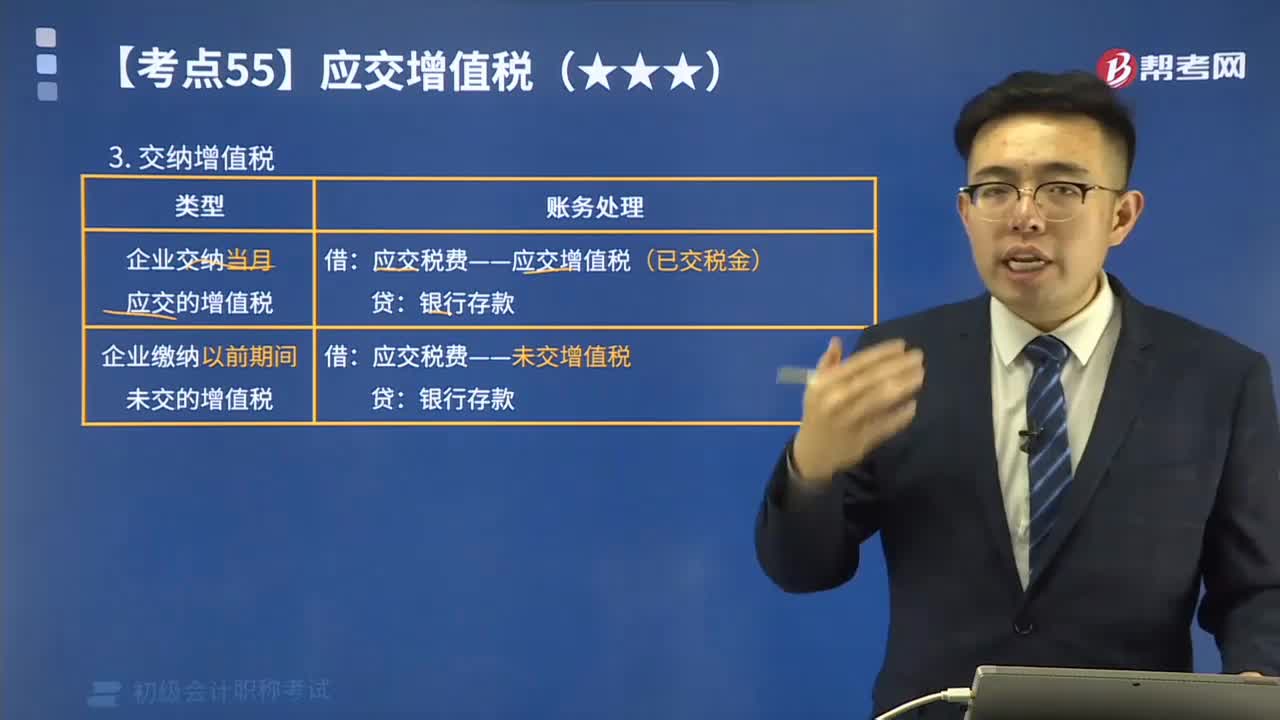

01:08未交增值稅怎么算?:未交增值稅怎么算?未交增值稅的核算:未交增值稅明細(xì)科目核算一般納稅人。明細(xì)科目轉(zhuǎn)入的未交增值稅額。月份終了自“應(yīng)交增值稅”明細(xì)科目轉(zhuǎn)入的多交增值稅額也在“企業(yè)發(fā)生當(dāng)月上交上月未交的增值稅的情況,未交增值稅”明細(xì)科目核算,其賬務(wù)處理是:繳納時(shí),借記“應(yīng)交稅金——未交增值稅”貸記“銀行存款”等有關(guān)科目。未交增值稅明細(xì)科目期末可無余額,也可能有余額,可能是貸方余額,也可能是借方余額。

00:52

00:52如何分辨應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)與應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷項(xiàng)稅額)科目?:如何分辨應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)與應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷項(xiàng)稅額)科目?應(yīng)交稅費(fèi)是負(fù)債類科目,借方表示減少,貸方表示增加。對于一般納稅人來說,應(yīng)交增值稅=銷項(xiàng)稅額-進(jìn)項(xiàng)稅額,進(jìn)項(xiàng)稅額可以抵扣的,所以應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額)會減少企業(yè)的應(yīng)交增值稅,登記在借方表示應(yīng)交稅費(fèi)的減少,應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)會增加企業(yè)的應(yīng)交增值稅,登記在貸方表示增加。

01:28

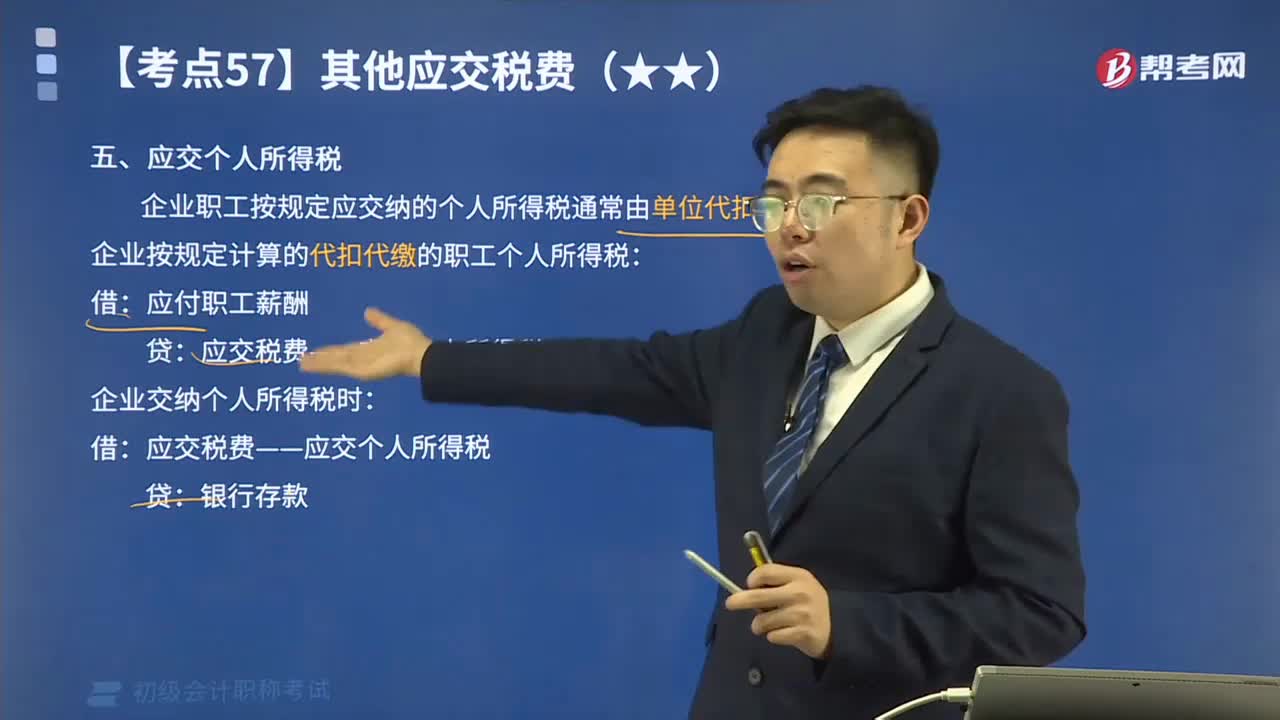

01:28其他應(yīng)交稅費(fèi)中應(yīng)交個(gè)人所得稅如何進(jìn)行會計(jì)核算?:其他應(yīng)交稅費(fèi)中應(yīng)交個(gè)人所得稅如何進(jìn)行會計(jì)核算?應(yīng)交個(gè)人所得稅是指在中國境內(nèi)有住所,企業(yè)職工按規(guī)定應(yīng)交納的個(gè)人所得稅通常由單位代扣代繳。企業(yè)按規(guī)定計(jì)算的代扣代繳的職工個(gè)人所得稅:應(yīng)付職工薪酬:應(yīng)交稅費(fèi)——應(yīng)交個(gè)人所得稅:企業(yè)交納個(gè)人所得稅時(shí):【例題】某企業(yè)結(jié)算本月應(yīng)付職工工資總額300 000元:按稅法規(guī)定應(yīng)代扣代繳的職工個(gè)人所得稅共計(jì)3 000元:該企業(yè)應(yīng)編制如下會計(jì)分錄:

04:22

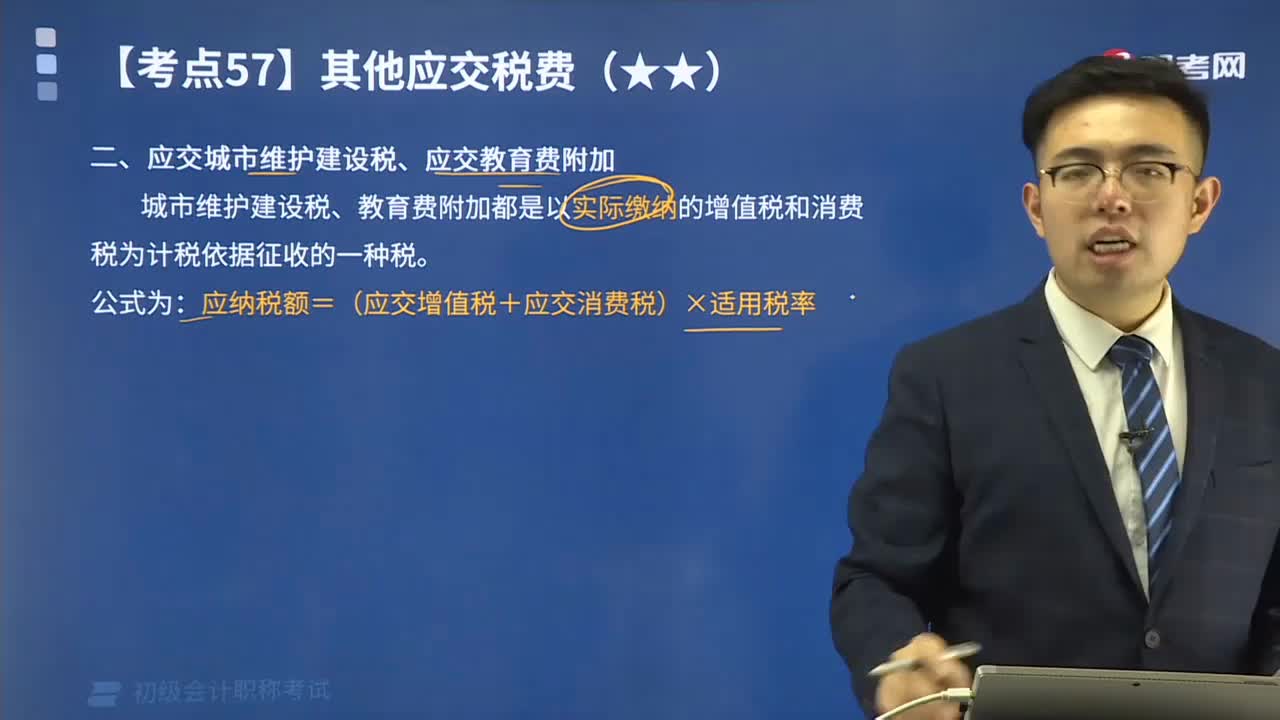

04:22怎樣計(jì)算應(yīng)交城市維護(hù)建設(shè)稅、應(yīng)交教育費(fèi)附加?:怎樣計(jì)算應(yīng)交城市維護(hù)建設(shè)稅、應(yīng)交教育費(fèi)附加?應(yīng)納稅額=(實(shí)際繳納增值稅+消費(fèi)稅)×適用稅率;應(yīng)納教育費(fèi)附加=(實(shí)際繳納的增值稅+消費(fèi)稅)×3%。城市維護(hù)建設(shè)稅、教育費(fèi)附加都是以實(shí)際繳納的增值稅和消費(fèi)稅為計(jì)稅依據(jù)征收的一種稅。【例題】甲企業(yè)本期實(shí)際應(yīng)交增值稅510 000元、消費(fèi)稅240 000元,(1)計(jì)算應(yīng)交城市維護(hù)建設(shè)稅:(2)用銀行存款交納城市維護(hù)建設(shè)稅。

03:29

03:29快速掌握應(yīng)交消費(fèi)稅中進(jìn)口應(yīng)稅消費(fèi)品應(yīng)如何計(jì)算稅額?:快速掌握應(yīng)交消費(fèi)稅中進(jìn)口應(yīng)稅消費(fèi)品應(yīng)如何計(jì)算稅額?實(shí)行從價(jià)定率辦法計(jì)算納稅的組成計(jì)稅價(jià)格計(jì)算公式答:組成計(jì)稅價(jià)格=(關(guān)稅完內(nèi)稅價(jià)格+關(guān)稅)÷(1-消費(fèi)稅比例容稅率)實(shí)行復(fù)合計(jì)稅辦法計(jì)算納稅的組成計(jì)稅價(jià)格計(jì)算公式:組成計(jì)稅價(jià)格=(關(guān)稅完稅價(jià)格+關(guān)稅+進(jìn)口數(shù)量×消費(fèi)稅定額稅率)÷ (1-消費(fèi)稅比例稅率)上面的“是指海關(guān)核定的關(guān)稅計(jì)稅價(jià)格。企業(yè)進(jìn)口應(yīng)稅物資在進(jìn)口環(huán)節(jié)應(yīng)交的消費(fèi)稅。

02:09

02:09如何計(jì)算應(yīng)交納的增值稅?:如何計(jì)算應(yīng)交納的增值稅?增值稅的納稅人按照納稅人的經(jīng)營規(guī)模及會計(jì)核算的健全程度,小規(guī)模納稅企業(yè)應(yīng)納增值稅額=銷售額×規(guī)定的征收率;一般納稅企業(yè)應(yīng)納增值稅額=當(dāng)期銷項(xiàng)稅額-當(dāng)期準(zhǔn)予扣除的進(jìn)項(xiàng)稅額。增值稅應(yīng)繳納的類型(看下圖):甲公司當(dāng)月發(fā)生增值稅銷項(xiàng)稅額合計(jì)為525 200元,增值稅進(jìn)項(xiàng)稅額轉(zhuǎn)出合計(jì)為29 900元,增值稅進(jìn)項(xiàng)稅額合計(jì)為195 050元。甲公司當(dāng)月應(yīng)交增值稅計(jì)算結(jié)果如下:

04:25

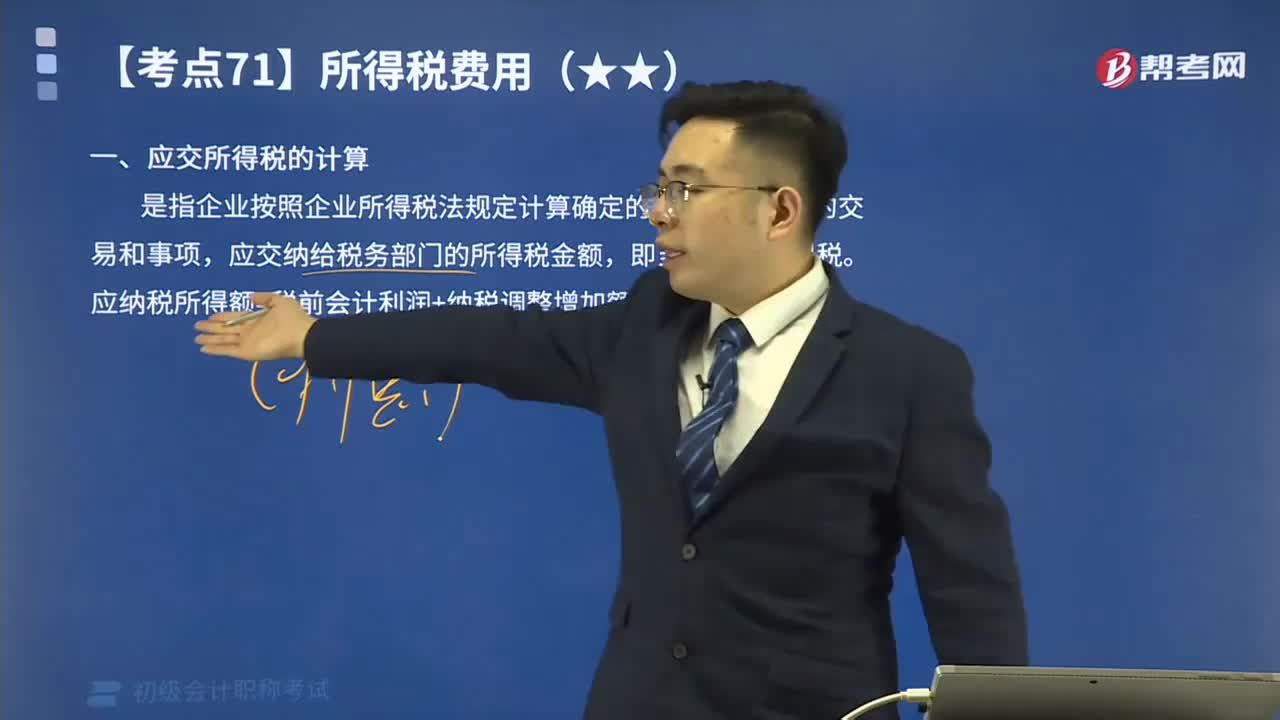

04:25應(yīng)交所得稅的計(jì)算的公式是什么?:應(yīng)交所得稅是指企業(yè)按照國家稅法規(guī)定,(一)應(yīng)交所得稅的計(jì)算,應(yīng)交納給稅務(wù)部門的所得稅金額。應(yīng)納稅所得額=稅前會計(jì)利潤+納稅調(diào)整增加額-納稅調(diào)整減少額”應(yīng)交所得稅=應(yīng)納稅所得額×所得稅稅率“(二)應(yīng)交所得稅的核算”應(yīng)交所得稅:核算企業(yè)交納的企業(yè)所得稅。應(yīng)交所得稅的計(jì)算公式為,應(yīng)交所得稅額=應(yīng)納稅所得額×適用稅率-減免稅額-允許抵免的稅額“準(zhǔn)確計(jì)算應(yīng)納稅所得額是正確計(jì)算應(yīng)交所得稅的前提。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日