下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

09:29

09:29什么情況下不適用《一般反避稅管理方法》?:什么情況下不適用《一般反避稅管理方法》?國家稅務(wù)總局制定了《一般反避稅管理辦法(試行)》。1、下列情況不適用《一般反避稅管理辦法》:②以形式符合稅法規(guī)定、但與其經(jīng)濟實質(zhì)不符的方式獲取稅收利益。(1)參與方使用成本分攤協(xié)議所開發(fā)或受讓的無形資產(chǎn)不需另支付特許權(quán)使用費。(2)涉及勞務(wù)的成本分攤協(xié)議一般適用于集團采購和集團營銷策劃。(3)企業(yè)應(yīng)自成本分攤協(xié)議達成之日起30日內(nèi)。

01:45

01:45煙葉稅的納稅義務(wù)人、征稅范圍與稅率分別是什么?:煙葉稅的納稅義務(wù)人、征稅范圍與稅率分別是什么?煙葉稅是以納稅人收購煙葉的收購金額為計稅依據(jù)征收的一種稅。在中華人民共和國境內(nèi)收購煙葉的單位為煙葉稅的納稅人。納稅人應(yīng)當依照本條例規(guī)定繳納煙葉稅,煙葉稅的應(yīng)納稅額按照納稅人收購煙葉的收購金額和規(guī)定的稅率計算,(1)煙葉稅的納稅人;(2)煙葉稅的征收環(huán)節(jié)為煙葉收購環(huán)節(jié)。(3)煙葉稅的稅率,(4)煙葉稅的計稅依據(jù)為煙葉的收購金額。

12:32

12:32進口環(huán)節(jié)增值稅的征收范圍及納稅人是指什么?:進口環(huán)節(jié)增值稅的征收范圍及納稅人是指什么?進口環(huán)節(jié)增值稅的納稅人:為進口貨物增值稅的納稅義務(wù)人。【提示】對代理進口貨物以海關(guān)開具的完稅憑證上的納稅人為增值稅納稅人。進口環(huán)節(jié)增值稅的稅率:減按3%征收進口環(huán)節(jié)增值稅。3、跨境電子商務(wù)零售進口商品的進口環(huán)節(jié)增值稅、消費稅取消免征稅額,按照貨物稅率全額征收關(guān)稅和進口環(huán)節(jié)增值稅、消費稅,4、進口環(huán)節(jié)增值稅應(yīng)納稅額計算。

09:40

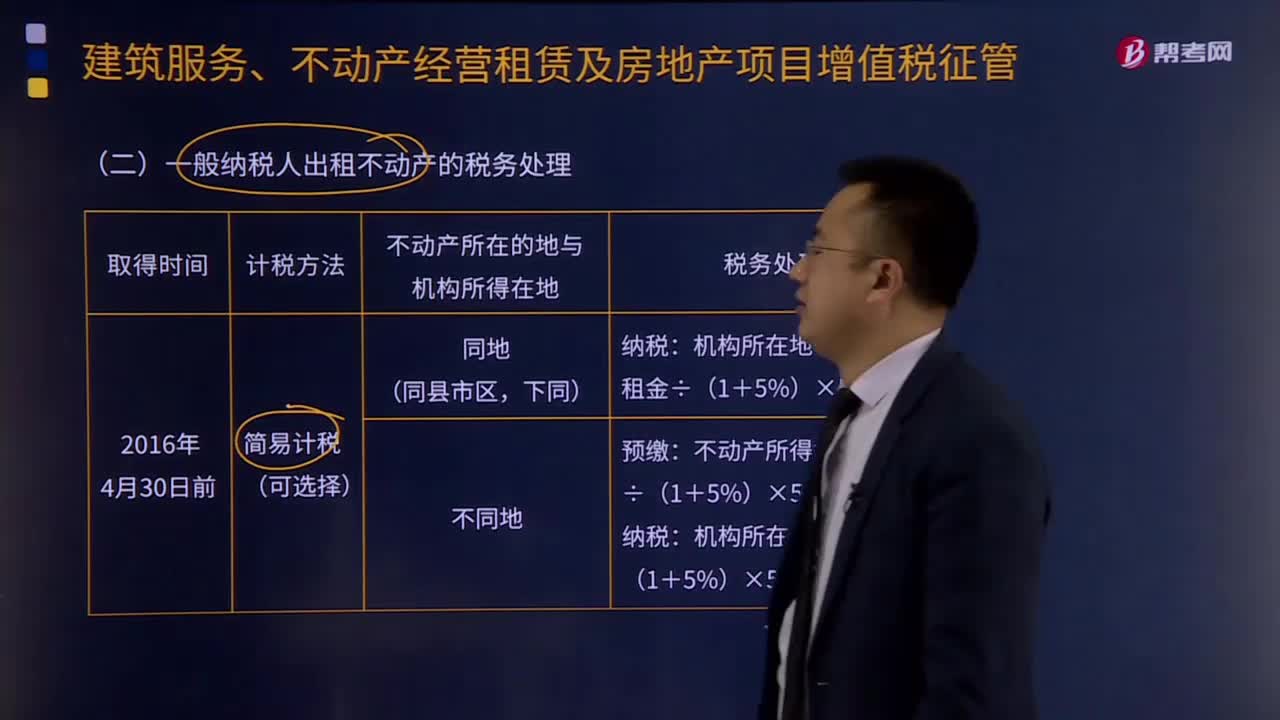

09:40一般納稅人出租不動產(chǎn)的稅務(wù)處理是怎樣的?:一般納稅人出租不動產(chǎn)的稅務(wù)處理是怎樣的?(一)一般納稅人出租其2016年4月30日前取得的不動產(chǎn),納稅人應(yīng)按照上述計稅方法向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款,納稅人向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅。納稅人應(yīng)按照3%的預(yù)征率向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款,納稅人應(yīng)向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅。一般納稅人出租其2016年4月30日前取得的不動產(chǎn)適用一般計稅方法計稅的。

01:49

01:49納稅人提供不動產(chǎn)經(jīng)營租賃服務(wù)增值稅征收管理的適用范圍是什么?:納稅人提供不動產(chǎn)經(jīng)營租賃服務(wù)增值稅征收管理的適用范圍是什么?納稅人以經(jīng)營租賃方式出租其取得的不動產(chǎn)(以下簡稱出租不動產(chǎn)),(一)一般納稅人出租其2016年4月30日前取得的不動產(chǎn),納稅人應(yīng)按照上述計稅方法向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款,納稅人向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅。(二)一般納稅人出租其2016年5月1日后取得的不動產(chǎn),納稅人應(yīng)按照3%的預(yù)征率向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款。

09:09

09:09納稅人轉(zhuǎn)讓不動產(chǎn)增值稅征收管理暫行辦法的適用范圍有哪些?:納稅人轉(zhuǎn)讓不動產(chǎn)增值稅征收管理暫行辦法的適用范圍:一般納稅人轉(zhuǎn)讓其取得的不動產(chǎn),以取得的全部價款和價外費用扣除不動產(chǎn)購置原價或者取得不動產(chǎn)時的作價后的余額為銷售額,(3)一般納稅人轉(zhuǎn)讓其2016年4月30日前取得(不含自建)的不動產(chǎn),納稅人應(yīng)以取得的全部價款和價外費用,(5)一般納稅人轉(zhuǎn)讓其2016年5月1日后取得(不含自建)的不動產(chǎn)。

10:30

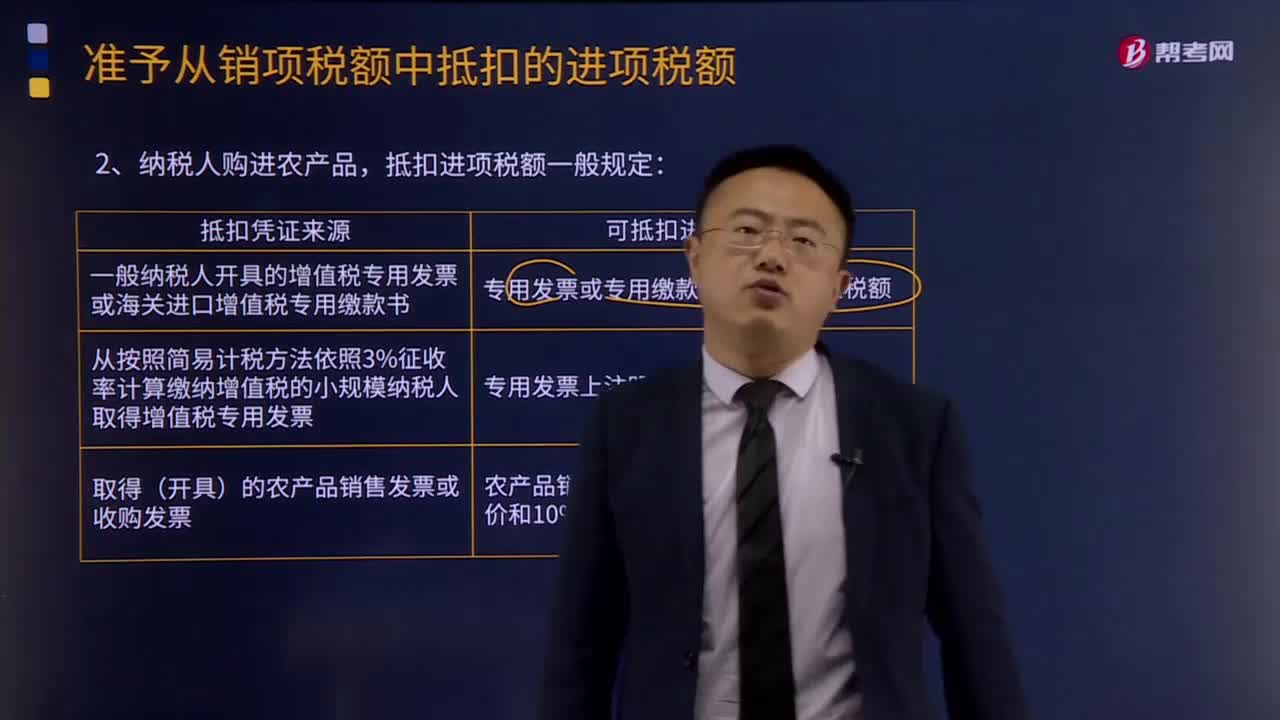

10:30納稅人購進農(nóng)產(chǎn)品,抵扣進項稅額的一般規(guī)定是什么?:從按照簡易計稅方法依照3%征收率計算繳納增值稅的小規(guī)模納稅人取得增值稅專用發(fā)票的,以農(nóng)產(chǎn)品銷售發(fā)票或收購發(fā)票上注明的農(nóng)產(chǎn)品買價和9%的扣除率計算進項稅額。(1)納稅人購進用于生產(chǎn)銷售或委托受托加工16%稅率貨物的農(nóng)產(chǎn)品維持原扣除力度(12%)不變!(2)納稅人從批發(fā)、零售環(huán)節(jié)購進適用免征增值稅政策的蔬菜、部分鮮活肉蛋而取得的普通發(fā)票。

12:57

12:57毛利潤比較高,國家支持的一般納稅人銷售哪些自產(chǎn)貨物可選擇按3%征收率計算納稅?:國家支持的一般納稅人銷售哪些自產(chǎn)貨物可選擇按3%征收率計算納稅?教材在增值稅征收率中有相關(guān)一般納稅人可以選擇簡易計稅的規(guī)定,國家支持的一般納稅人銷售自產(chǎn)的下列貨物:可選擇按3%征收率計算納稅;對屬于一般納稅人的自來水公司銷售自來水按簡易辦法依照3%征收率征收增值稅。不得抵扣其購進自來水取得增值稅扣稅憑證上注明的增值稅稅款;⑦屬于增值稅一般納稅人的單采血漿站銷售非臨床用人體血液;

15:12

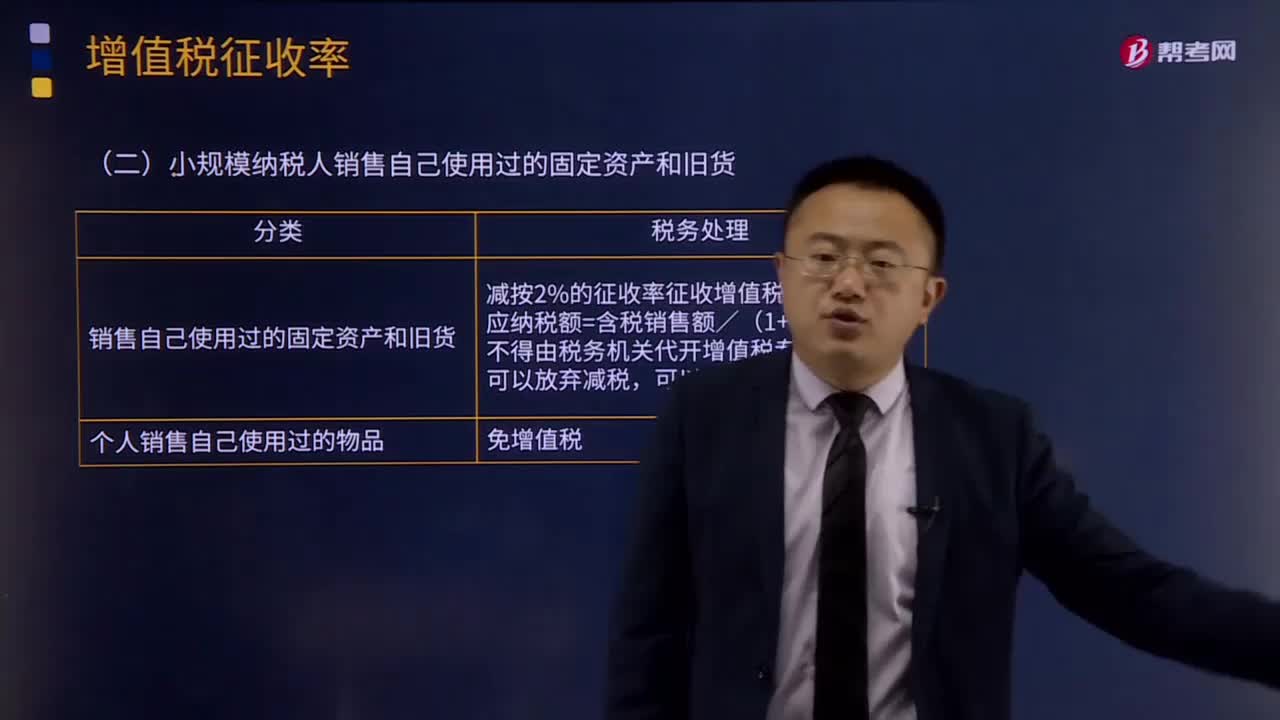

15:12納稅人銷售自己使用過的固定資產(chǎn)的增值稅征收率是多少?:納稅人銷售自己使用過的固定資產(chǎn)的增值稅征收率是多少?(一)一般納稅人銷售自己使用過的固定資產(chǎn);1.銷售使用過的、已抵扣進項稅額的固定資產(chǎn),2. 銷售使用過的、不得抵扣且未抵扣進項稅額的固定資產(chǎn),(二)小規(guī)模納稅人銷售自己使用過的固定資產(chǎn)和舊貨;減按2%的征收率征收增值稅;則該項銷售行為應(yīng)納的增值稅為()該設(shè)備2010年購進時取得了增值稅專用發(fā)票該企業(yè)銷售此設(shè)備應(yīng)納增值稅()萬元

02:27

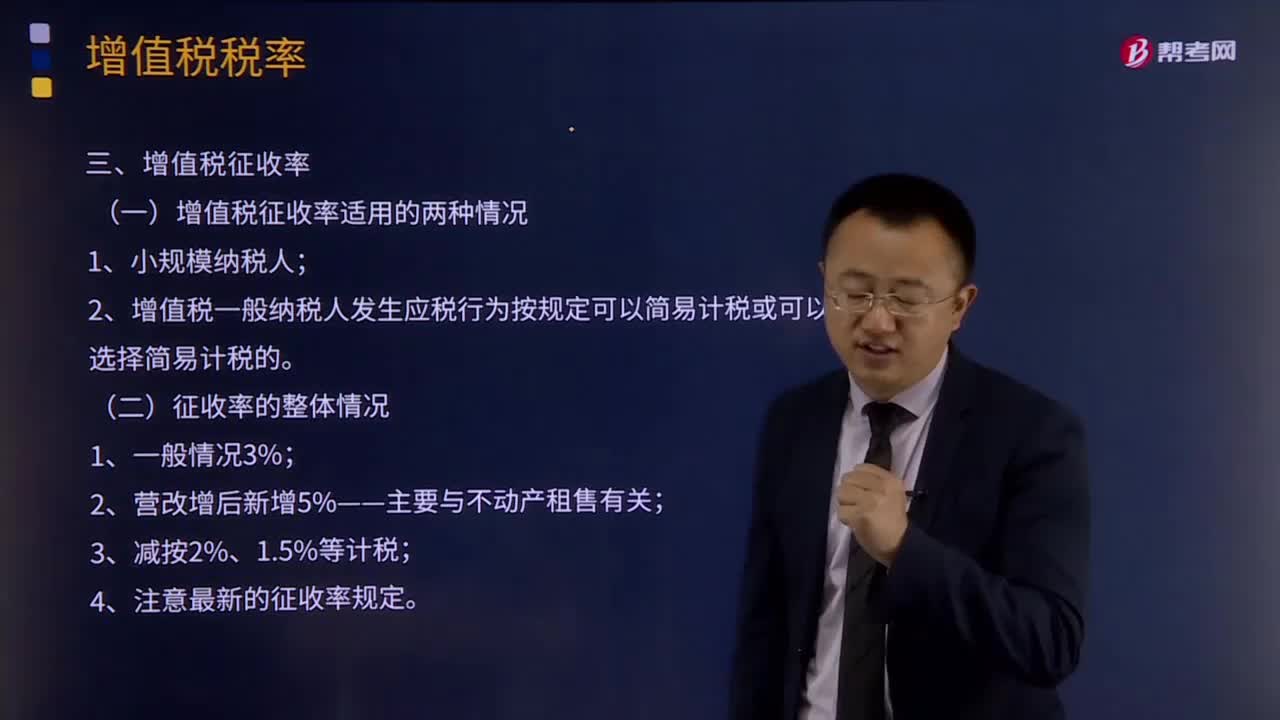

02:27增值稅征收率適用的兩種情況與征收率的整體情況的具體內(nèi)容是什么?:增值稅征收率適用的兩種情況與征收率的整體情況的具體內(nèi)容是什么?(一)增值稅征收率適用的兩種情況,小規(guī)模納稅人是指年銷售額在規(guī)定標準以下。不能按規(guī)定報送有關(guān)稅務(wù)資料的增值稅納稅人,難以按增值稅稅率計稅和使用增值稅專用抵扣進項稅額,因此實行按銷售額與征收率計算應(yīng)納稅額的建議辦法。小規(guī)模納稅人增值稅征收率一律調(diào)整為3%:2.增值稅一般納稅人發(fā)生應(yīng)稅行為按規(guī)定可以簡易計稅或可以選擇簡易計稅的。

16:17

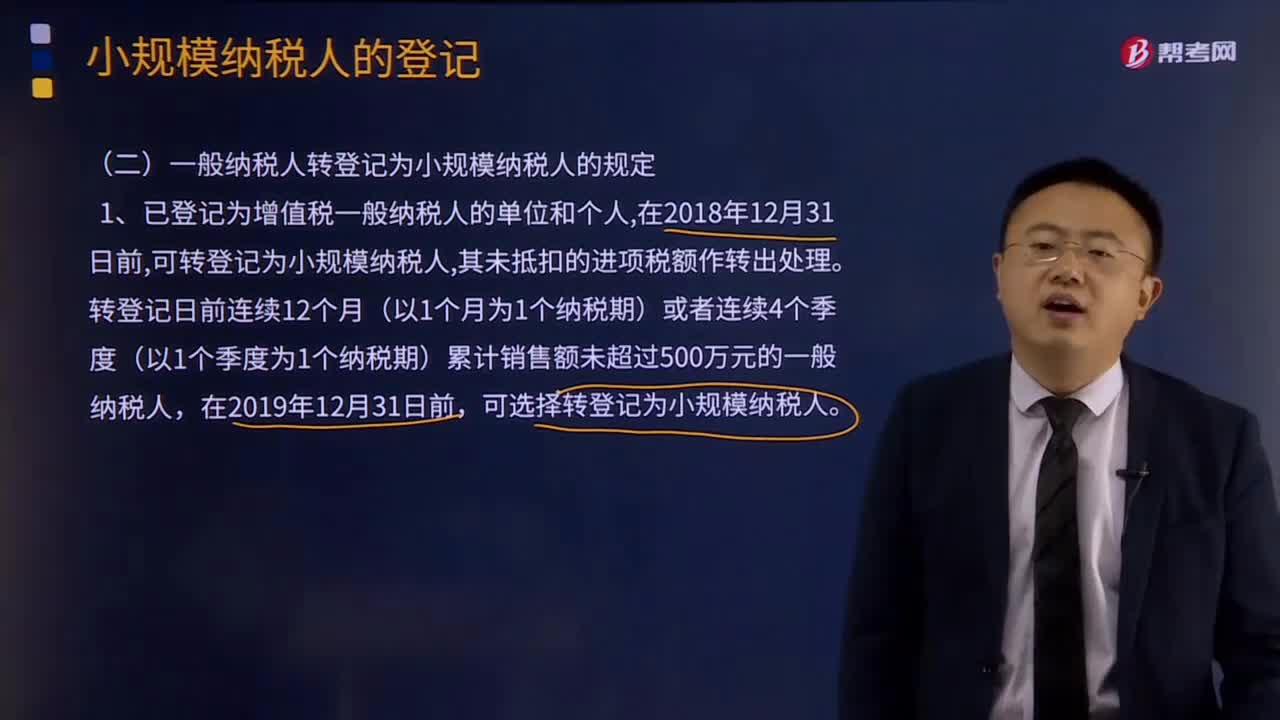

16:17一般納稅人轉(zhuǎn)登記為小規(guī)模納稅人有哪些規(guī)定?:可選擇轉(zhuǎn)登記為小規(guī)模納稅人。(1)一般納稅人轉(zhuǎn)登記為小規(guī)模納稅人(以下稱轉(zhuǎn)登記納稅人)后。轉(zhuǎn)登記日當期仍按照一般納稅人的有關(guān)規(guī)定計算繳納增值稅”(2)轉(zhuǎn)登記納稅人尚未申報抵扣的進項稅額以及轉(zhuǎn)登記日當期的期末留抵稅額。(3)轉(zhuǎn)登記納稅人在一般納稅人期間銷售或者購進的貨物、勞務(wù)、服務(wù)、無形資產(chǎn)、不動產(chǎn),(4)轉(zhuǎn)登記納稅人可以繼續(xù)使用現(xiàn)有稅控設(shè)備開具增值稅發(fā)票。

00:28

00:28一般納稅人認定標準是什么?:一般納稅人認定標準是什么?一年增值稅銷售額(包括出口銷售額和免稅銷售額)達到或超過以下規(guī)定標準:2. 商業(yè)企業(yè)年應(yīng)稅銷售額在80萬元以上。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日