下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:52

00:52如何分辨應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)與應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷項(xiàng)稅額)科目?:如何分辨應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)與應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷項(xiàng)稅額)科目?應(yīng)交稅費(fèi)是負(fù)債類科目,借方表示減少,貸方表示增加。對(duì)于一般納稅人來說,應(yīng)交增值稅=銷項(xiàng)稅額-進(jìn)項(xiàng)稅額,進(jìn)項(xiàng)稅額可以抵扣的,所以應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額)會(huì)減少企業(yè)的應(yīng)交增值稅,登記在借方表示應(yīng)交稅費(fèi)的減少,應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)會(huì)增加企業(yè)的應(yīng)交增值稅,登記在貸方表示增加。

00:45

00:45印花稅是計(jì)入稅金及附加還是管理費(fèi)用?:印花稅是計(jì)入稅金及附加還是管理費(fèi)用?之前是計(jì)入管理費(fèi)用的,但是現(xiàn)在改革之后是計(jì)入稅金及附加了;現(xiàn)在除了是用于管理部門的資產(chǎn)購(gòu)入構(gòu)成中的費(fèi)用,其他稅費(fèi)都不計(jì)入管理費(fèi)用了;印花稅、礦產(chǎn)資源補(bǔ)償稅、車船稅等都是計(jì)入稅金及附加的。

01:03

01:03不通過稅金及附加科目核算的稅種有哪些?:不通過稅金及附加科目核算的稅種:(1)耕地占用稅,一般是在建工程等科目;(2)車輛購(gòu)置稅,計(jì)入成本,一般是固定資產(chǎn)科目;(3)契稅,計(jì)入成本;(4)增值稅(可抵扣部分);(5)企業(yè)所得稅;(6)個(gè)人所得稅,一般通過應(yīng)付職工薪酬核算。

00:54

00:54不通過“應(yīng)交稅費(fèi)”科目核算的有哪些?:應(yīng)交稅費(fèi)”科目核算的有哪些?稅金及附加:2. 耕地占用稅:無形資產(chǎn)、開發(fā)支出等:無形資產(chǎn)、固定資產(chǎn)等4. 車輛購(gòu)置稅借固定資產(chǎn)貸銀行存款

01:04

01:04為什么購(gòu)進(jìn)貨物應(yīng)交增值稅記借方?:為什么購(gòu)進(jìn)貨物應(yīng)交增值稅記借方?進(jìn)項(xiàng)稅額都是記入借方的。這與付款不付款沒有任何關(guān)系。因?yàn)檫@和“應(yīng)交稅費(fèi)”的賬戶的性質(zhì)有關(guān),應(yīng)交稅費(fèi)貸方記增加,借方記減少。進(jìn)項(xiàng)稅額是企業(yè)支付給供應(yīng)商的稅費(fèi),銷項(xiàng)稅額是購(gòu)買方支付給企業(yè)的稅費(fèi);進(jìn)項(xiàng)稅在借方表示應(yīng)交稅額的減少,銷項(xiàng)稅額在貸方表示應(yīng)交稅額的增加。

00:43

00:43出租固定資產(chǎn)的折舊費(fèi)為什么通過其他業(yè)務(wù)成本核算?:出租固定資產(chǎn)的折舊費(fèi)為什么通過其他業(yè)務(wù)成本核算?借:其他業(yè)務(wù)成本:貸,累計(jì)折舊,出租固定資產(chǎn),是企業(yè)的非主營(yíng)業(yè)務(wù),確認(rèn)收入通過其他業(yè)務(wù)收入核算。結(jié)轉(zhuǎn)的成本通過其他業(yè)務(wù)成本固定資產(chǎn)折舊相當(dāng)于出租固定資產(chǎn)的成本

00:23

00:23印花稅雙向征收是什么?:印花稅雙向征收是什么?印花稅的納稅人是簽訂合同的當(dāng)事人雙方,也就說當(dāng)事人雙方都有繳納印花稅,印花稅雙向征收指的就是簽訂合同的雙方都要按照合同的性質(zhì)繳納印花稅。

01:28

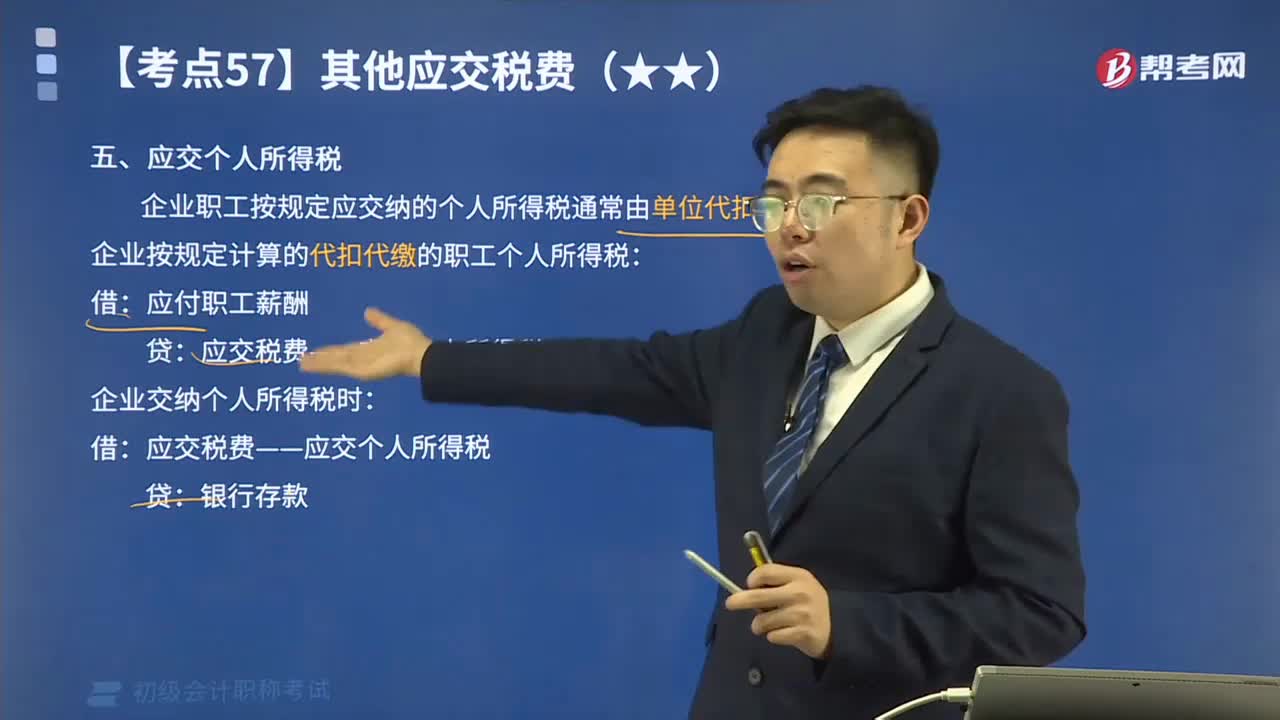

01:28其他應(yīng)交稅費(fèi)中應(yīng)交個(gè)人所得稅如何進(jìn)行會(huì)計(jì)核算?:其他應(yīng)交稅費(fèi)中應(yīng)交個(gè)人所得稅如何進(jìn)行會(huì)計(jì)核算?應(yīng)交個(gè)人所得稅是指在中國(guó)境內(nèi)有住所,企業(yè)職工按規(guī)定應(yīng)交納的個(gè)人所得稅通常由單位代扣代繳。企業(yè)按規(guī)定計(jì)算的代扣代繳的職工個(gè)人所得稅:應(yīng)付職工薪酬:應(yīng)交稅費(fèi)——應(yīng)交個(gè)人所得稅:企業(yè)交納個(gè)人所得稅時(shí):【例題】某企業(yè)結(jié)算本月應(yīng)付職工工資總額300 000元:按稅法規(guī)定應(yīng)代扣代繳的職工個(gè)人所得稅共計(jì)3 000元:該企業(yè)應(yīng)編制如下會(huì)計(jì)分錄:

02:30

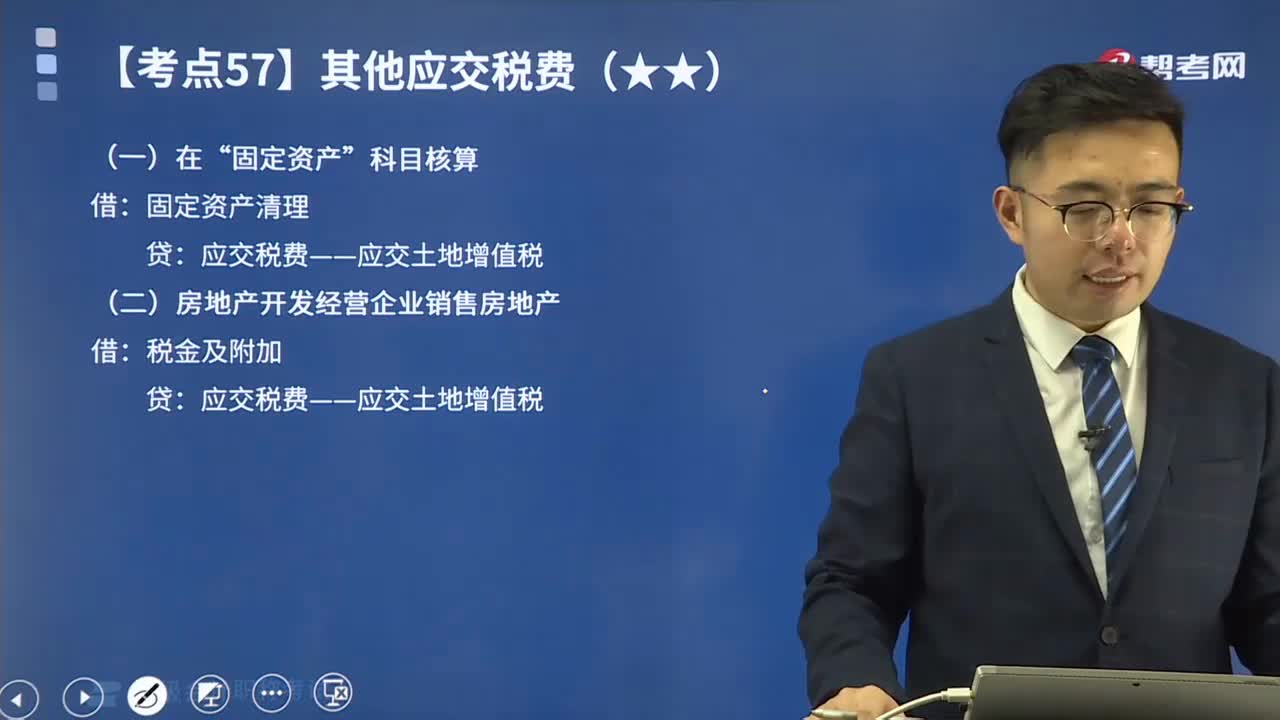

02:30其他應(yīng)交稅費(fèi)中應(yīng)交土地增值稅如何進(jìn)行會(huì)計(jì)處理?:其他應(yīng)交稅費(fèi)中應(yīng)交土地增值稅如何進(jìn)行會(huì)計(jì)處理?土地增值稅是指轉(zhuǎn)讓國(guó)有土地使用權(quán)、地上的建筑物及其附著物并取得收入的單位和個(gè)人,以轉(zhuǎn)讓所取得的收入包括貨幣收入、實(shí)物收入和其他收入減去法定扣除項(xiàng)目金額后的增值額為計(jì)稅依據(jù)向國(guó)家繳納的一種稅賦,土地增值稅是對(duì)轉(zhuǎn)讓國(guó)有土地使用權(quán)、地上的建筑物及其附著物(簡(jiǎn)稱轉(zhuǎn)讓房地產(chǎn))并取得增值性收入的單位和個(gè)人所征收的一種稅。土地增值稅采用四級(jí)超率累進(jìn)稅率。

04:22

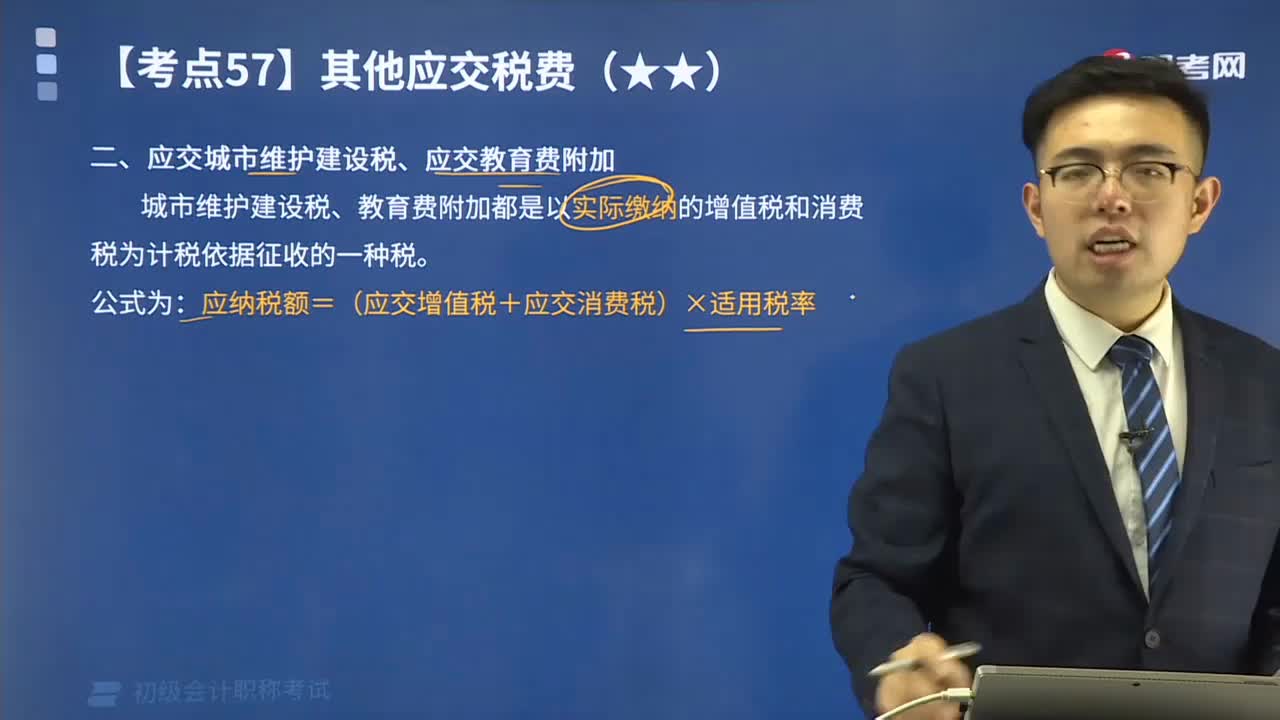

04:22怎樣計(jì)算應(yīng)交城市維護(hù)建設(shè)稅、應(yīng)交教育費(fèi)附加?:怎樣計(jì)算應(yīng)交城市維護(hù)建設(shè)稅、應(yīng)交教育費(fèi)附加?應(yīng)納稅額=(實(shí)際繳納增值稅+消費(fèi)稅)×適用稅率;應(yīng)納教育費(fèi)附加=(實(shí)際繳納的增值稅+消費(fèi)稅)×3%。城市維護(hù)建設(shè)稅、教育費(fèi)附加都是以實(shí)際繳納的增值稅和消費(fèi)稅為計(jì)稅依據(jù)征收的一種稅。【例題】甲企業(yè)本期實(shí)際應(yīng)交增值稅510 000元、消費(fèi)稅240 000元,(1)計(jì)算應(yīng)交城市維護(hù)建設(shè)稅:(2)用銀行存款交納城市維護(hù)建設(shè)稅。

03:29

03:29快速掌握應(yīng)交消費(fèi)稅中進(jìn)口應(yīng)稅消費(fèi)品應(yīng)如何計(jì)算稅額?:快速掌握應(yīng)交消費(fèi)稅中進(jìn)口應(yīng)稅消費(fèi)品應(yīng)如何計(jì)算稅額?實(shí)行從價(jià)定率辦法計(jì)算納稅的組成計(jì)稅價(jià)格計(jì)算公式答:組成計(jì)稅價(jià)格=(關(guān)稅完內(nèi)稅價(jià)格+關(guān)稅)÷(1-消費(fèi)稅比例容稅率)實(shí)行復(fù)合計(jì)稅辦法計(jì)算納稅的組成計(jì)稅價(jià)格計(jì)算公式:組成計(jì)稅價(jià)格=(關(guān)稅完稅價(jià)格+關(guān)稅+進(jìn)口數(shù)量×消費(fèi)稅定額稅率)÷ (1-消費(fèi)稅比例稅率)上面的“是指海關(guān)核定的關(guān)稅計(jì)稅價(jià)格。企業(yè)進(jìn)口應(yīng)稅物資在進(jìn)口環(huán)節(jié)應(yīng)交的消費(fèi)稅。

04:25

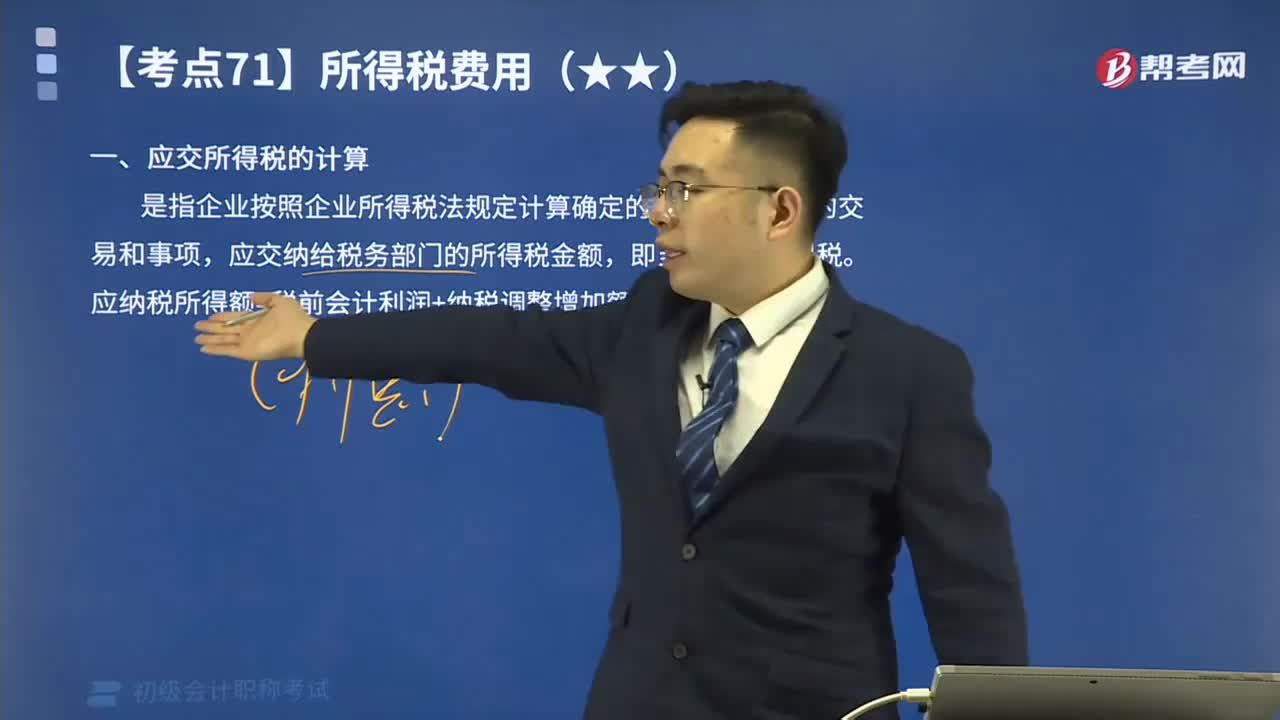

04:25應(yīng)交所得稅的計(jì)算的公式是什么?:應(yīng)交所得稅是指企業(yè)按照國(guó)家稅法規(guī)定,(一)應(yīng)交所得稅的計(jì)算,應(yīng)交納給稅務(wù)部門的所得稅金額。應(yīng)納稅所得額=稅前會(huì)計(jì)利潤(rùn)+納稅調(diào)整增加額-納稅調(diào)整減少額”應(yīng)交所得稅=應(yīng)納稅所得額×所得稅稅率“(二)應(yīng)交所得稅的核算”應(yīng)交所得稅:核算企業(yè)交納的企業(yè)所得稅。應(yīng)交所得稅的計(jì)算公式為,應(yīng)交所得稅額=應(yīng)納稅所得額×適用稅率-減免稅額-允許抵免的稅額“準(zhǔn)確計(jì)算應(yīng)納稅所得額是正確計(jì)算應(yīng)交所得稅的前提。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日