下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

02:47

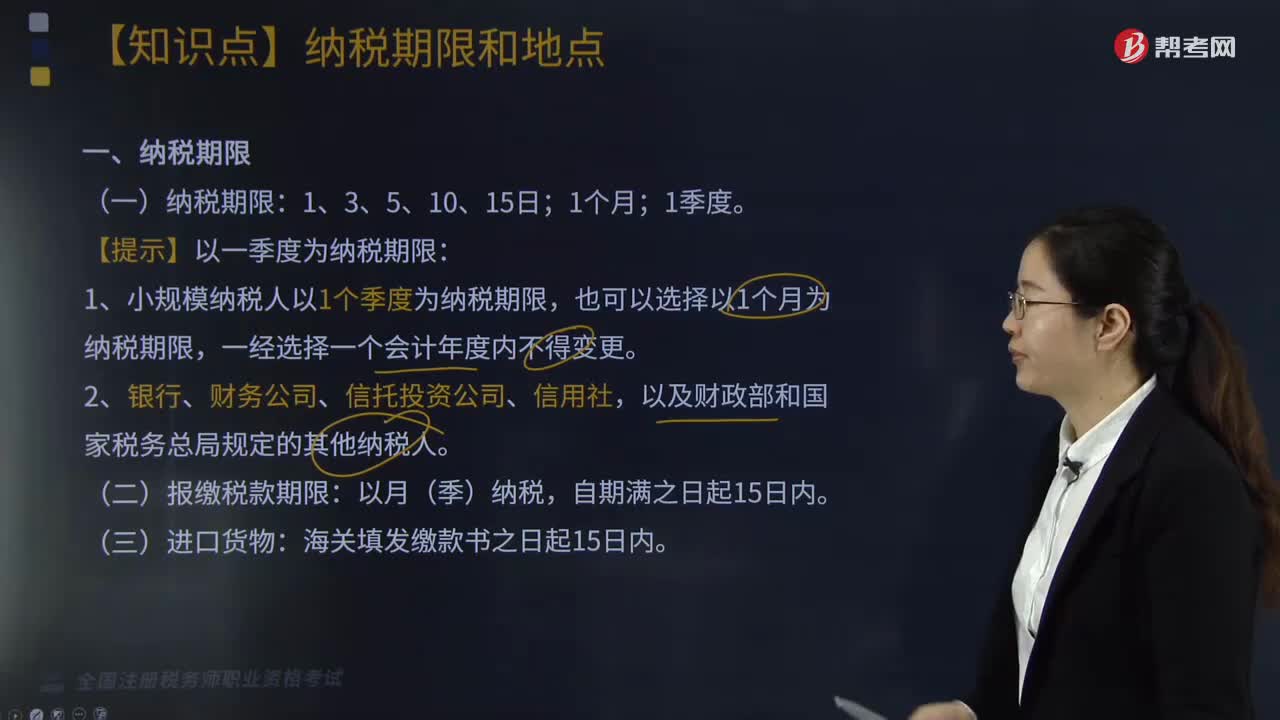

02:47增值稅納稅期限是如何規(guī)定的?:增值稅納稅期限規(guī)定如下:1.小規(guī)模納稅人以1個(gè)季度為納稅期限,應(yīng)當(dāng)分別向各自所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅。并向其機(jī)構(gòu)所在地的主管稅務(wù)機(jī)關(guān)申報(bào)納稅。(二)非固定業(yè)戶增值稅納稅地點(diǎn)——銷售地或應(yīng)稅行為發(fā)生地,在建筑服務(wù)發(fā)生地預(yù)繳稅款后。向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)進(jìn)行納稅申報(bào),無需在勞務(wù)發(fā)生地預(yù)繳增值稅的項(xiàng)目。納稅人預(yù)收款時(shí)在機(jī)構(gòu)所在地預(yù)繳增值稅。

03:50

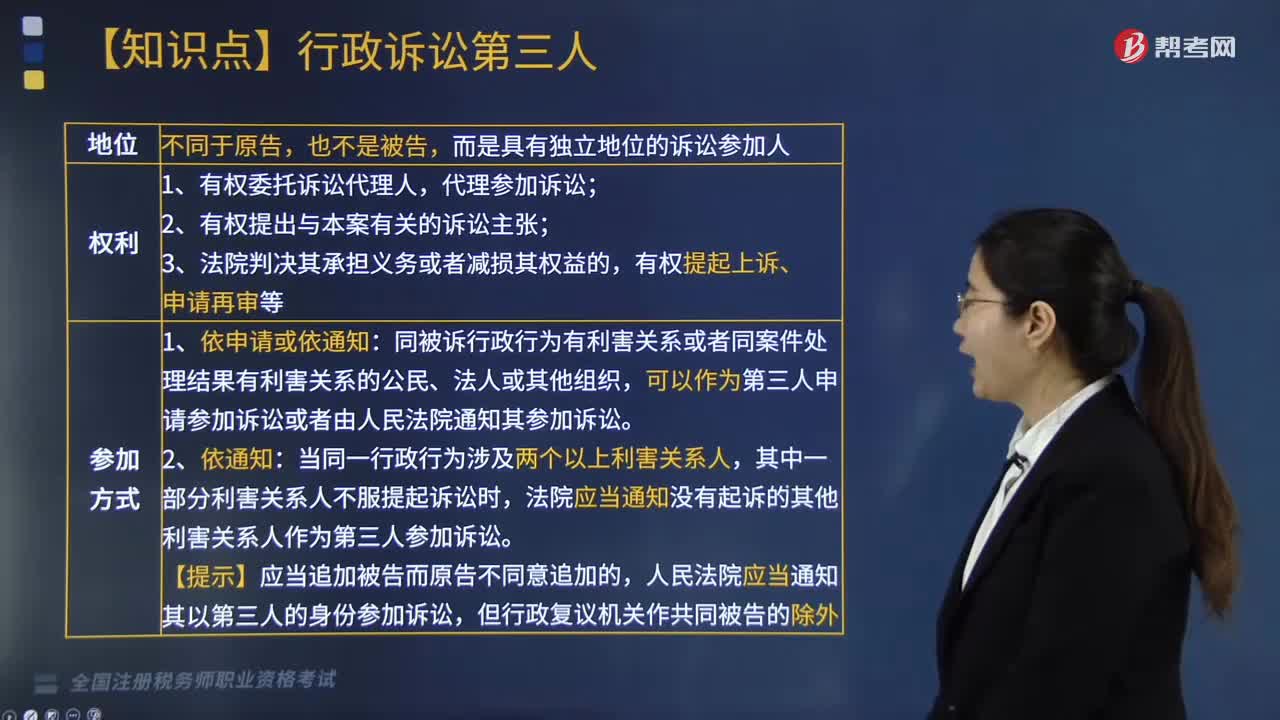

03:50如何確定行政訴訟的第三人?:公民、法人或者其他組織同被訴行政行為有利害關(guān)系但沒有提起訴訟,或者由人民法院通知參加訴訟。在行政訴訟過程中申請(qǐng)參加訴訟或由法院通知參加訴訟的公民、法人或其他組織。同被訴行政行為有利害關(guān)系或者同案件處理結(jié)果有利害關(guān)系的公民、法人或其他組織,可以作為第三人申請(qǐng)參加訴訟或者由人民法院通知其參加訴訟。法院應(yīng)當(dāng)通知沒有起訴的其他利害關(guān)系人作為第三人參加訴訟。人民法院應(yīng)當(dāng)通知其以第三人的身份參加訴訟。

06:10

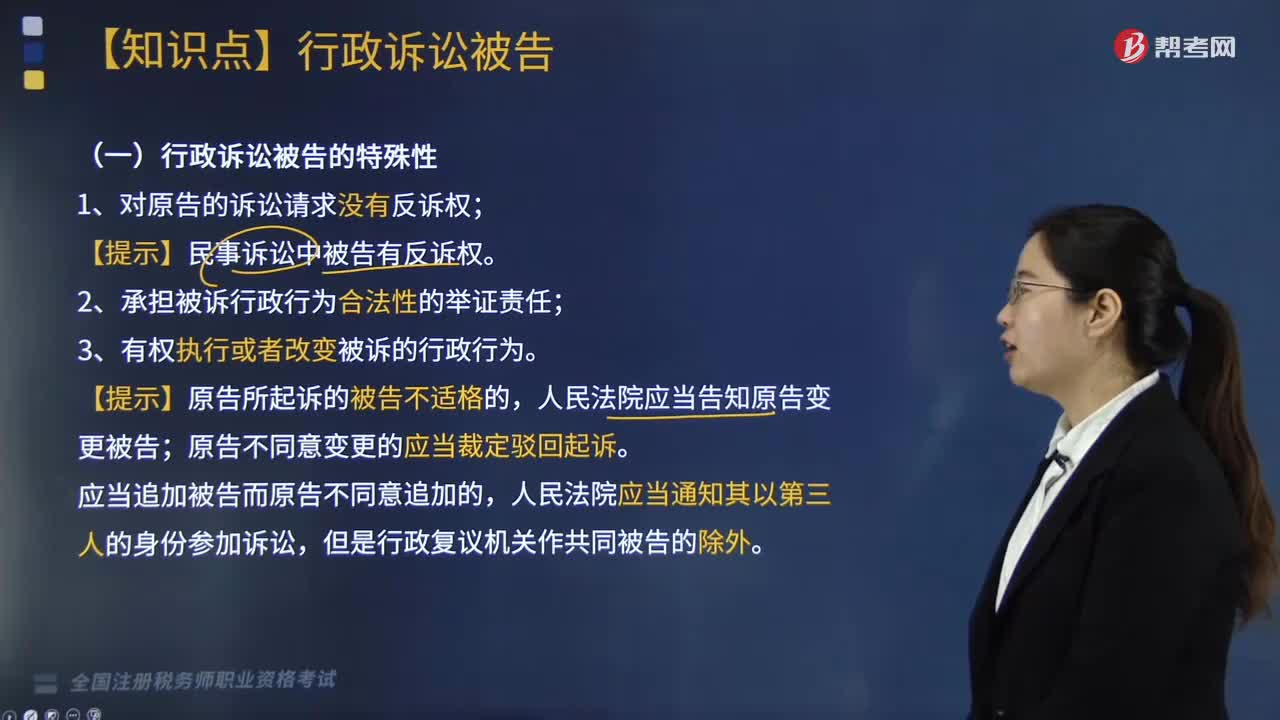

06:10如何確定行政訴訟的被告?:行政訴訟的被告不是行政機(jī)關(guān)的工作人員,以委托的行政機(jī)關(guān)為被告:作出原行政行為的行政機(jī)關(guān)和復(fù)議機(jī)關(guān)為共同被告。作出原行政行為的行政機(jī)關(guān)為被告,作出原行政行為的行政機(jī)關(guān)和復(fù)議機(jī)關(guān)為共同被告(2019年新增),復(fù)議機(jī)關(guān)改變?cè)姓袨榈奶幚斫Y(jié)果,復(fù)議機(jī)關(guān)改變?cè)姓袨樗J(rèn)定的主要事實(shí)和證據(jù)、改變?cè)姓袨樗m用的規(guī)范依據(jù)。上級(jí)行政機(jī)關(guān)和作出許可決定的機(jī)關(guān)為共同被告。

01:53

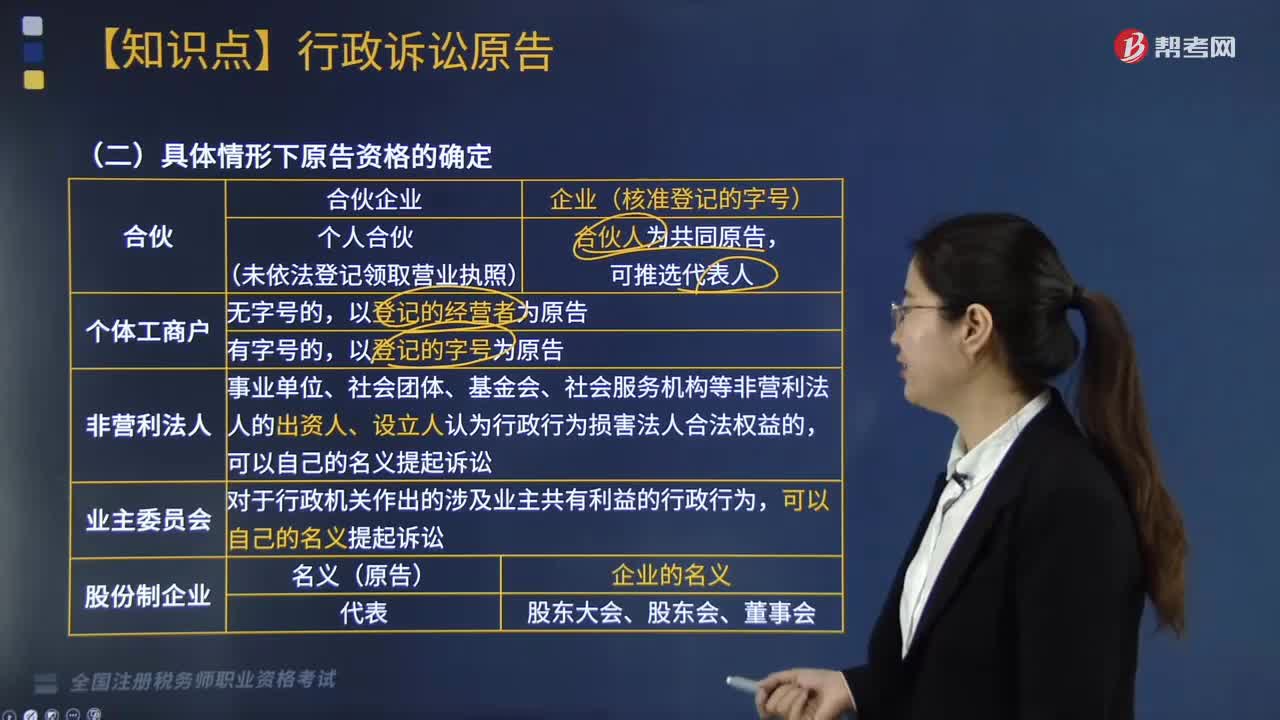

01:53具體情形下如何確定行政訴訟的原告資格?:具體情形下如何確定行政訴訟的原告資格?認(rèn)為行政機(jī)關(guān)和行政機(jī)關(guān)工作人員的具體行政行為侵犯其合法權(quán)益,請(qǐng)求人民法院司法保護(hù)的公民、法人或者其他組織。(2)個(gè)人合伙(未依法登記領(lǐng)取營業(yè)執(zhí)照):以登記的經(jīng)營者為原告;以登記的字號(hào)為原告。事業(yè)單位、社會(huì)團(tuán)體、基金會(huì)、社會(huì)服務(wù)機(jī)構(gòu)等非營利法人的出資人、設(shè)立人認(rèn)為行政行為損害法人合法權(quán)益的,對(duì)于行政機(jī)關(guān)作出的涉及業(yè)主共有利益的行政行為。

05:17

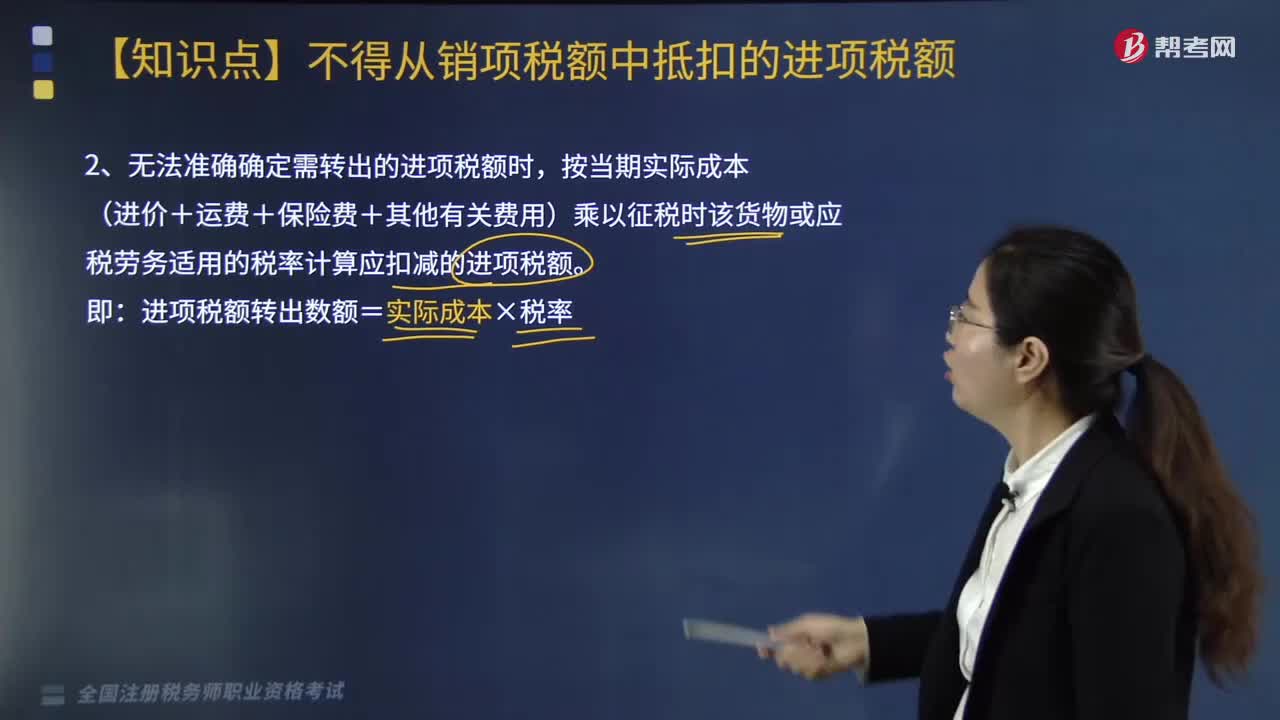

05:17無法準(zhǔn)確確定需轉(zhuǎn)出的進(jìn)項(xiàng)稅額時(shí)應(yīng)該該如何處理?:按當(dāng)期實(shí)際成本(進(jìn)價(jià)+運(yùn)費(fèi)+保險(xiǎn)費(fèi)+其他有關(guān)費(fèi)用)乘以征稅時(shí)該貨物或應(yīng)稅勞務(wù)適用的稅率計(jì)算應(yīng)扣減的進(jìn)項(xiàng)稅額。進(jìn)項(xiàng)稅額轉(zhuǎn)出數(shù)額=實(shí)際成本×稅率,一、不動(dòng)產(chǎn)按凈值的進(jìn)項(xiàng)稅額轉(zhuǎn)出有變化,一般納稅人已抵扣進(jìn)項(xiàng)稅額的不動(dòng)產(chǎn),專用于簡易計(jì)稅方法計(jì)稅項(xiàng)目、免征增值稅項(xiàng)目、集體福利或者個(gè)人消費(fèi)的:按照下列公式計(jì)算不得抵扣的進(jìn)項(xiàng)稅額,不得抵扣的進(jìn)項(xiàng)稅額=已抵扣進(jìn)項(xiàng)稅額×不動(dòng)產(chǎn)凈值率。

05:36

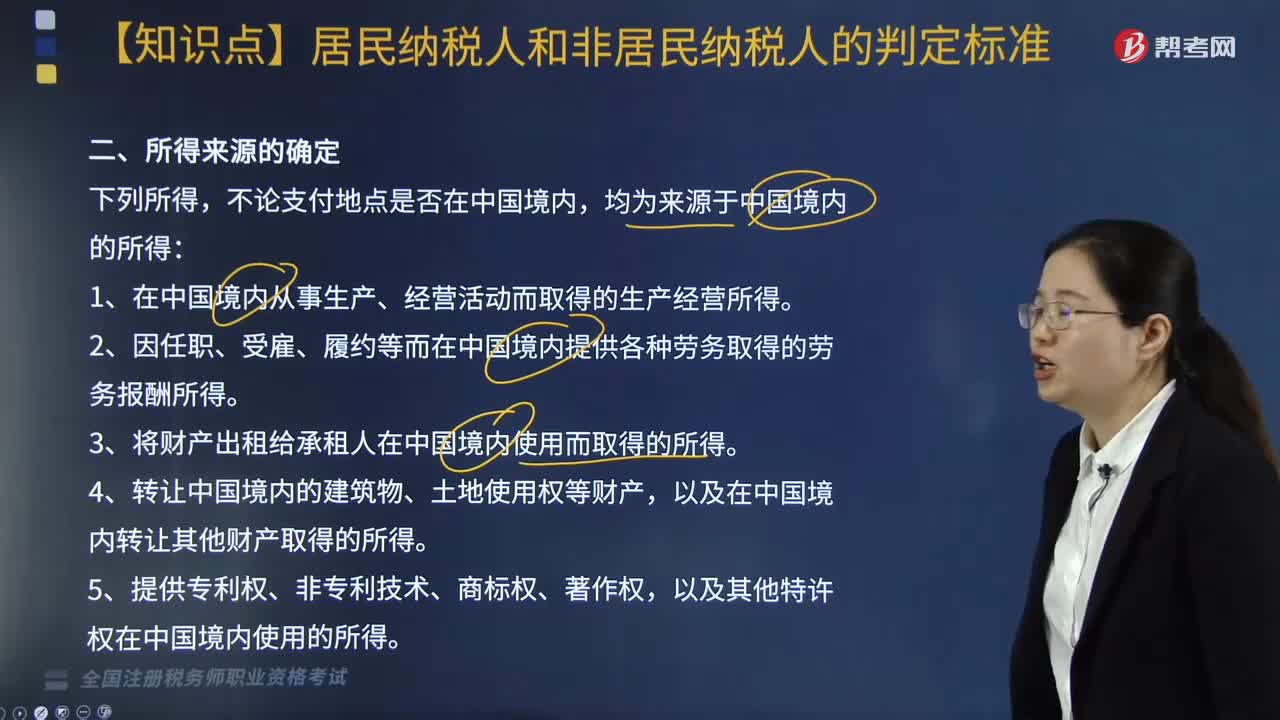

05:36個(gè)人所得稅所得來源如何確定?:(1)個(gè)人取得歸屬于中國境內(nèi)工作期間的工資薪金所得為來源于境內(nèi)的工資、薪金所得,按照工資薪金所屬境內(nèi)、境外工作天數(shù)占當(dāng)期公歷天數(shù)的比例計(jì)算確定來源于境內(nèi)、境外工資薪金所得的收入額。(2)無住所個(gè)人取得的數(shù)月獎(jiǎng)金或者股權(quán)激勵(lì)所得按照相關(guān)規(guī)定確定所得來源地的,無住所個(gè)人在境內(nèi)履職或者執(zhí)行職務(wù)時(shí)收到的數(shù)月獎(jiǎng)金或者股權(quán)激勵(lì)所得。無住所個(gè)人停止在境內(nèi)履約或者執(zhí)行職務(wù)離境后收到的數(shù)月獎(jiǎng)金或者股權(quán)激勵(lì)所得。

04:03

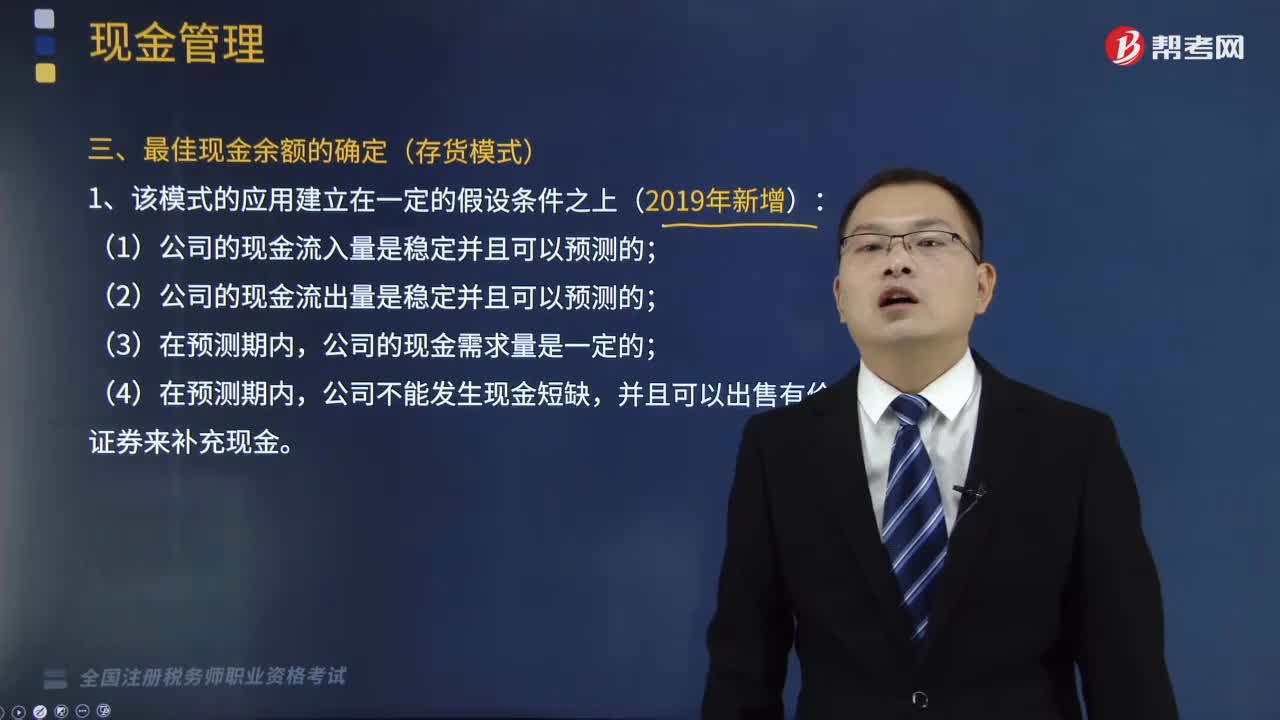

04:03如何確定最佳現(xiàn)金余額?:企業(yè)應(yīng)持有多少現(xiàn)金要根據(jù)其生產(chǎn)需要確定,確定現(xiàn)金持有量的方法有很多種,(1)公司的現(xiàn)金流入量是穩(wěn)定并且可以預(yù)測的;(2)公司的現(xiàn)金流出量是穩(wěn)定并且可以預(yù)測的;2.現(xiàn)金相關(guān)成本:它與現(xiàn)金持有量成正比。【提示】現(xiàn)金持有成本包括機(jī)會(huì)成本、管理成本和短缺成本,是將有價(jià)證券轉(zhuǎn)換成現(xiàn)金發(fā)生的手續(xù)費(fèi)等開支,(3)持有現(xiàn)金的總成本;持有現(xiàn)金的總成本C=持有成本+轉(zhuǎn)換成本;C表示持有現(xiàn)金總成本。Q表示現(xiàn)金持有量

07:24

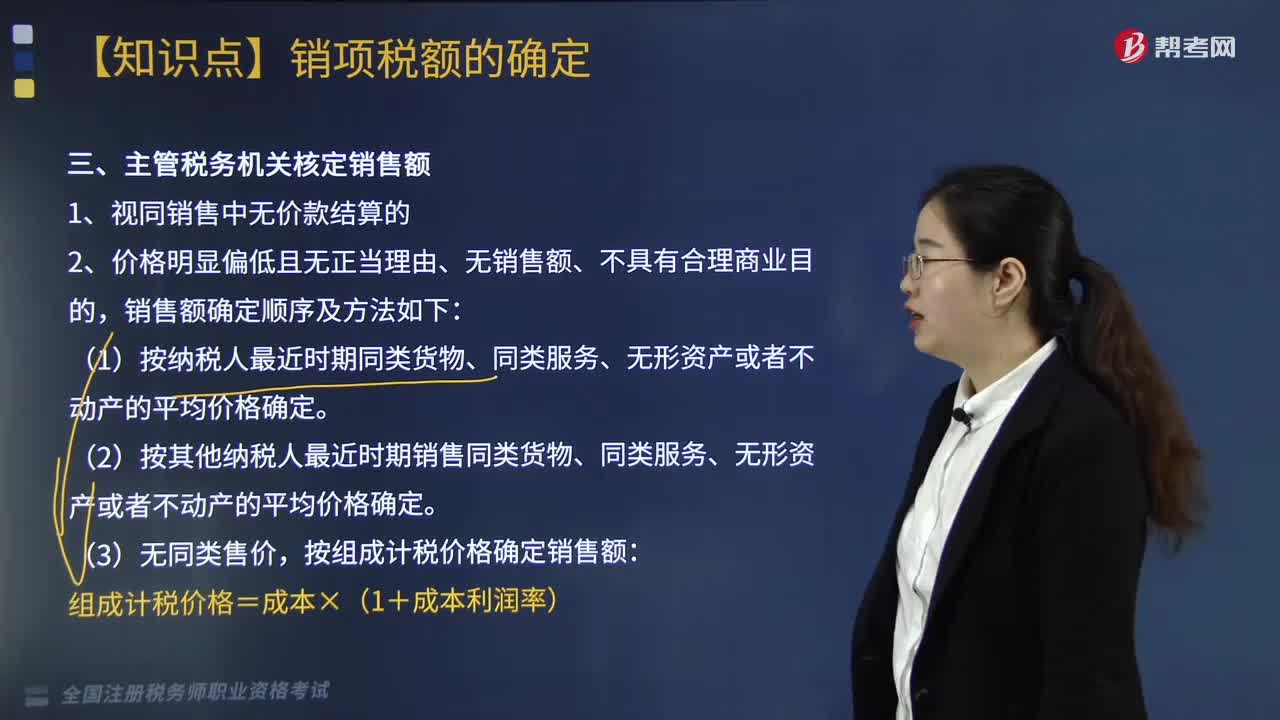

07:24主管稅務(wù)機(jī)關(guān)核定銷售額如何確定?:2.價(jià)格明顯偏低且無正當(dāng)理由、無銷售額、不具有合理商業(yè)目的,(1)按納稅人最近時(shí)期同類貨物、同類服務(wù)、無形資產(chǎn)或者不動(dòng)產(chǎn)的平均價(jià)格確定。(2)按其他納稅人最近時(shí)期銷售同類貨物、同類服務(wù)、無形資產(chǎn)或者不動(dòng)產(chǎn)的平均價(jià)格確定。按組成計(jì)稅價(jià)格確定銷售額:組成計(jì)稅價(jià)格=成本×(1+成本利潤率)。其組成計(jì)稅價(jià)格中應(yīng)加入消費(fèi)稅稅額。成本利潤率按消費(fèi)稅法規(guī)定,=成本×(1+成本利潤率)+消費(fèi)稅稅額。

02:09

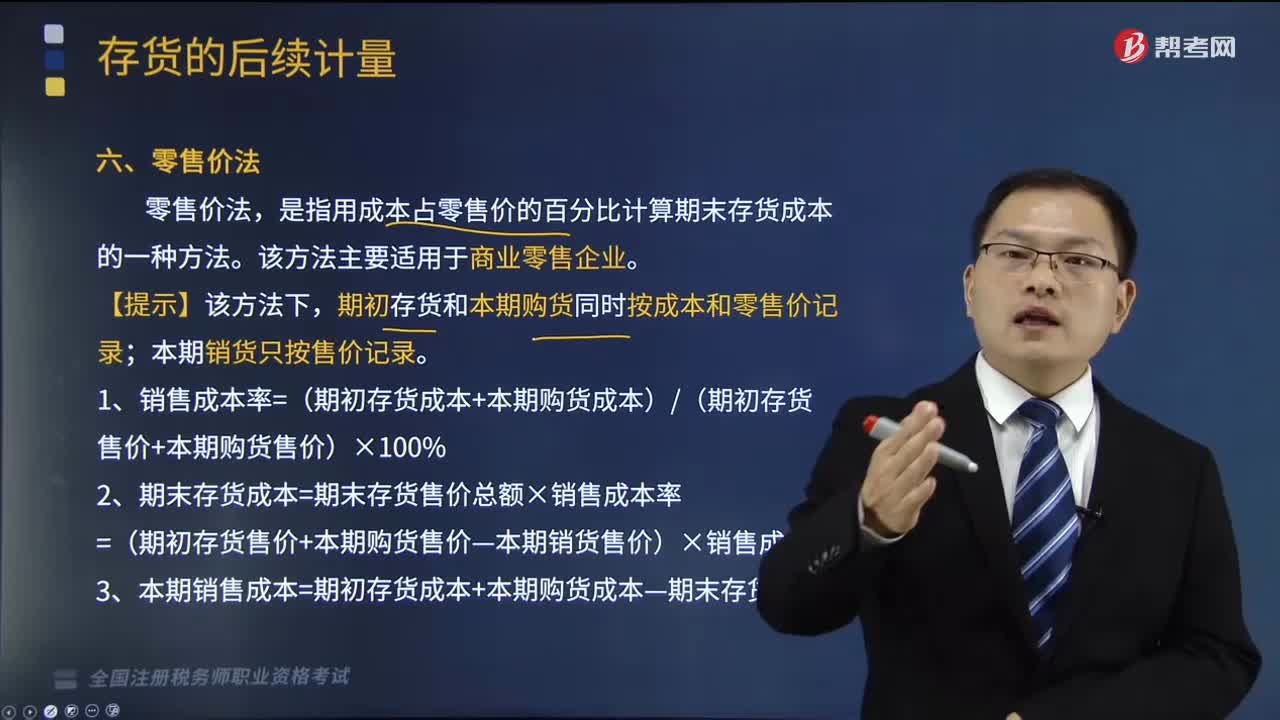

02:09零售價(jià)法如何確定存貨成本?:零售價(jià)法如何確定存貨成本?存貨的后續(xù)計(jì)量是指發(fā)出存貨成本的確定。應(yīng)當(dāng)采用相同的成本計(jì)算方法確定發(fā)出存貨的成本;通常采用個(gè)別計(jì)價(jià)法確定發(fā)出存貨的成本。是指用成本占零售價(jià)的百分比計(jì)算期末存貨成本的一種方法。期初存貨和本期購貨同時(shí)按成本和零售價(jià)記錄;1、銷售成本率=(期初存貨成本+本期購貨成本)(期初存貨售價(jià)+本期購貨售價(jià))×100%2、期末存貨成本=期末存貨售價(jià)總額×銷售成本率

05:14

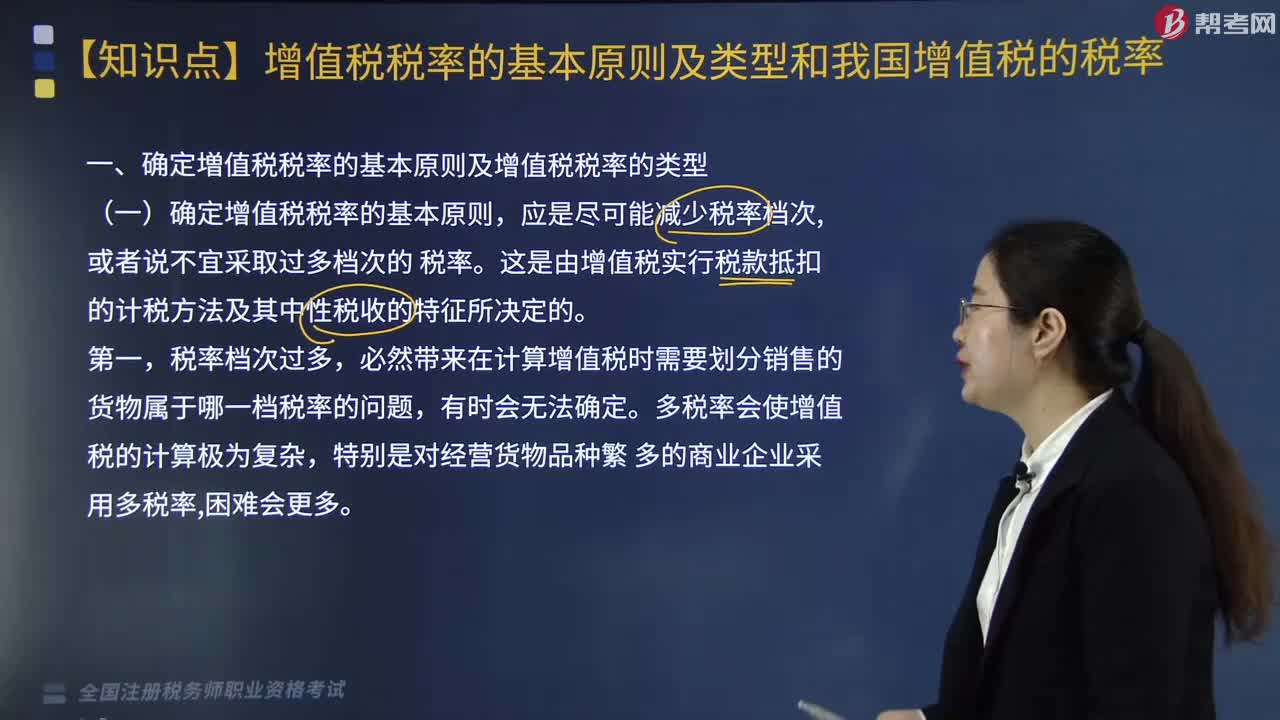

05:14如何確定增值稅稅率的基本原則和類型?:如何確定增值稅稅率的基本原則和類型?確定增值稅稅率的基本原則,這是由增值稅實(shí)行稅款抵扣的計(jì)稅方法以及其中性稅收的特征所決定的。必然帶來在計(jì)算增值稅時(shí)需要?jiǎng)澐咒N售的貨物屬于哪一檔稅率的問題,多稅率會(huì)使增值稅的計(jì)算極為復(fù)雜,特別是對(duì)經(jīng)營貨物品種繁多的商業(yè)企業(yè)采用多稅率,凡實(shí)行增值稅的國家都盡量減少稅率檔次。多稅率會(huì)使增值稅失去中性稅收的特征。

04:42

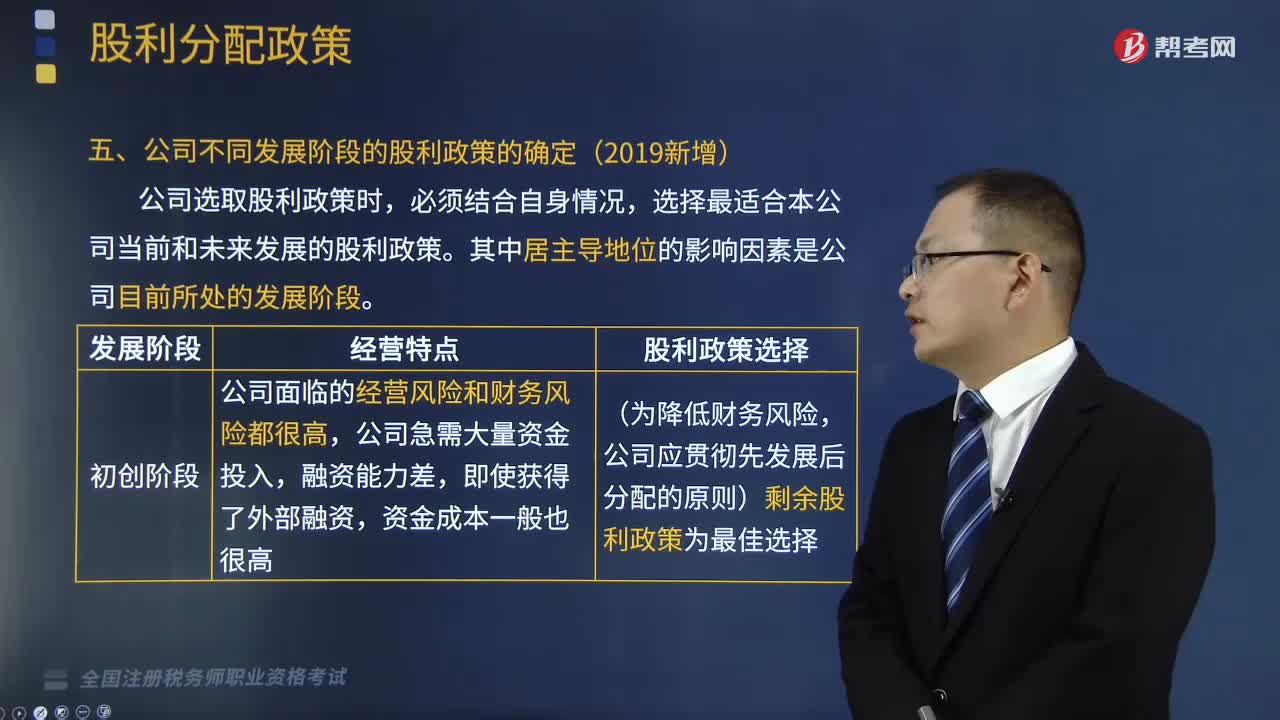

04:42如何確定公司不同發(fā)展階段的股利政策?:如何確定公司不同發(fā)展階段的股利政策?公司選取股利政策時(shí),選擇最適合本公司當(dāng)前和未來發(fā)展的股利政策。投資者有分配股利的要求。股利支付方式應(yīng)采用股票股利的形式,公司已具備持續(xù)支付較高股利的能力。理想的股利政策應(yīng)是穩(wěn)定增長的股利政策。公司可考慮由穩(wěn)定增長的股利政策轉(zhuǎn)為固定股利支付率政策。公司已不具備較強(qiáng)的股利支付能力,下列關(guān)于不同發(fā)展階段對(duì)股利政策選擇的表述,應(yīng)采用穩(wěn)定增長的股利政策。

06:30

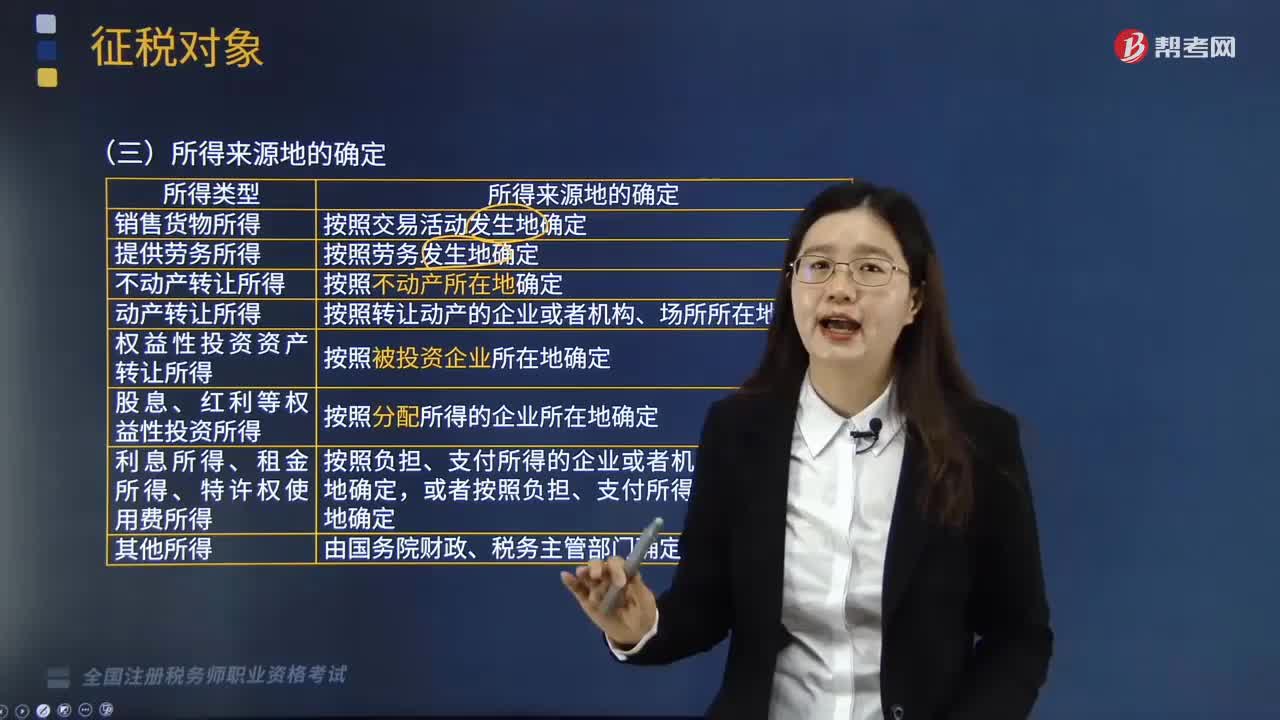

06:30如何確定企業(yè)所得稅的所得來源地?:如何確定企業(yè)所得稅的所得來源地?企業(yè)所得稅是對(duì)我國境內(nèi)的企業(yè)和其他取得收入的組織的生產(chǎn)經(jīng)營所得和其他所得征收的所得稅。企業(yè)所得稅所得來源地的確定具體內(nèi)容如下:(2)動(dòng)產(chǎn)轉(zhuǎn)讓所得按照轉(zhuǎn)讓動(dòng)產(chǎn)的企業(yè)或者機(jī)構(gòu)、場所所在地確定;(3)權(quán)益專性投資資產(chǎn)轉(zhuǎn)讓所得按照被投資企業(yè)所在地確定。按照分配所得的企業(yè)所在地確定屬。按照負(fù)擔(dān)、支付所得的企業(yè)或者機(jī)構(gòu)、場所所在地確定,企業(yè)轉(zhuǎn)讓動(dòng)產(chǎn)的所得來源地()。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日