下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

05:04

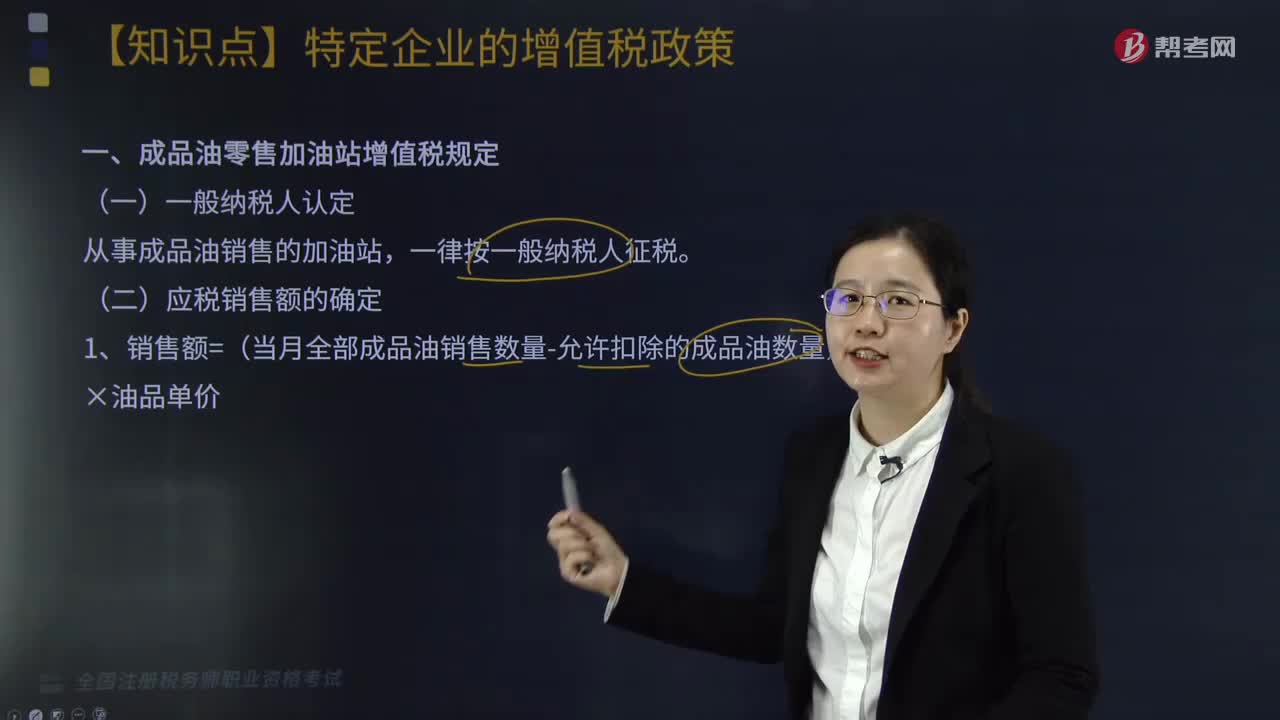

05:04成品油零售加油站增值稅規(guī)定是什么?:成品油零售加油站增值稅規(guī)定如下:1.銷售額=(當月全部成品油銷售數(shù)量-允許扣除的成品油數(shù)量)×油品單價。2.加油站下列情形允許在當月成品油銷售數(shù)量中扣除,(1)經(jīng)主管稅務機關確定的加油站自有車輛自用油。利用加油站的油庫存放的代儲油(代儲協(xié)議報稅務機關備案)。加油站以收取加油憑證、加油卡方式銷售成品油,4.發(fā)售加油卡、加油憑證銷售成品油的納稅人。

01:09

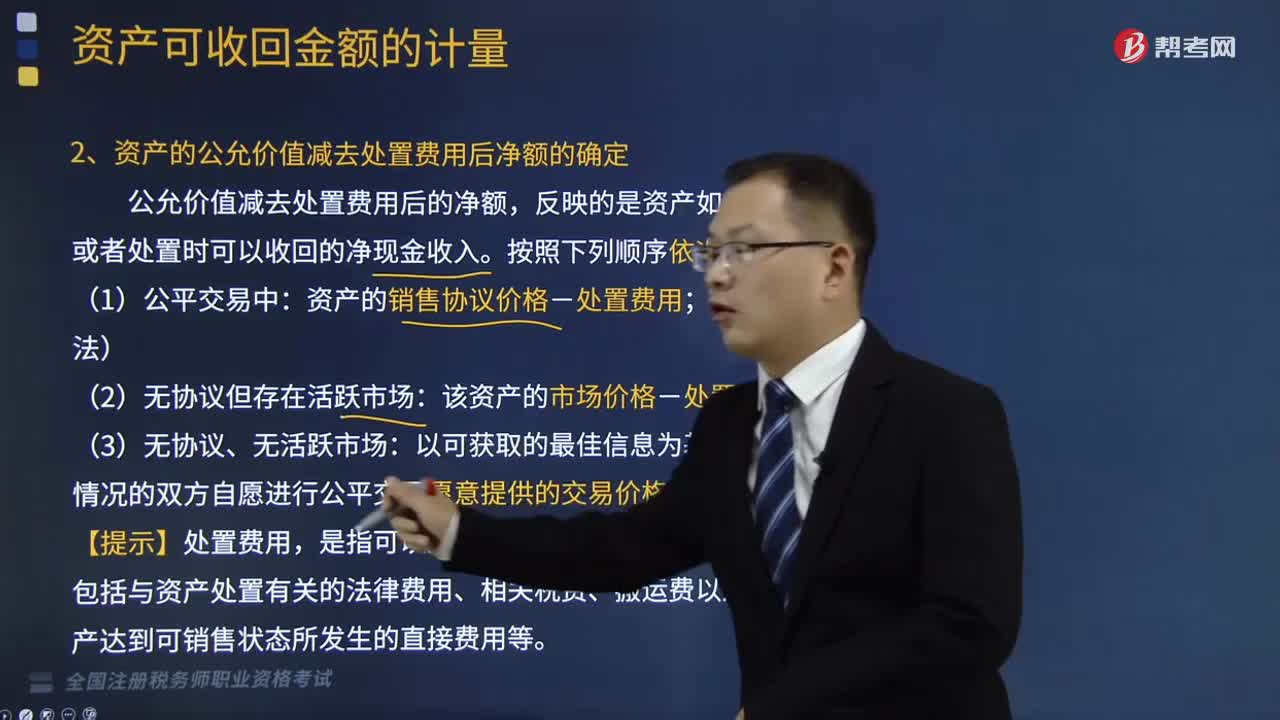

01:09資產(chǎn)的公允價值減去處置費用后凈額該如何確定?:資產(chǎn)的公允價值減去處置費用后凈額該如何確定?公允價值減去處置費用后的凈額,反映的是資產(chǎn)如果被出售或者處置時可以收回的凈現(xiàn)金收入。(1)公平交易中:資產(chǎn)的銷售協(xié)議價格-處置費用;(2)無協(xié)議但存在活躍市場;該資產(chǎn)的市場價格-處置費用:熟悉情況的雙方自愿進行公平交易愿意提供的交易價格-處置費用,【提示】處置費用,是指可以直接歸屬于資產(chǎn)處置的增量成本。

05:25

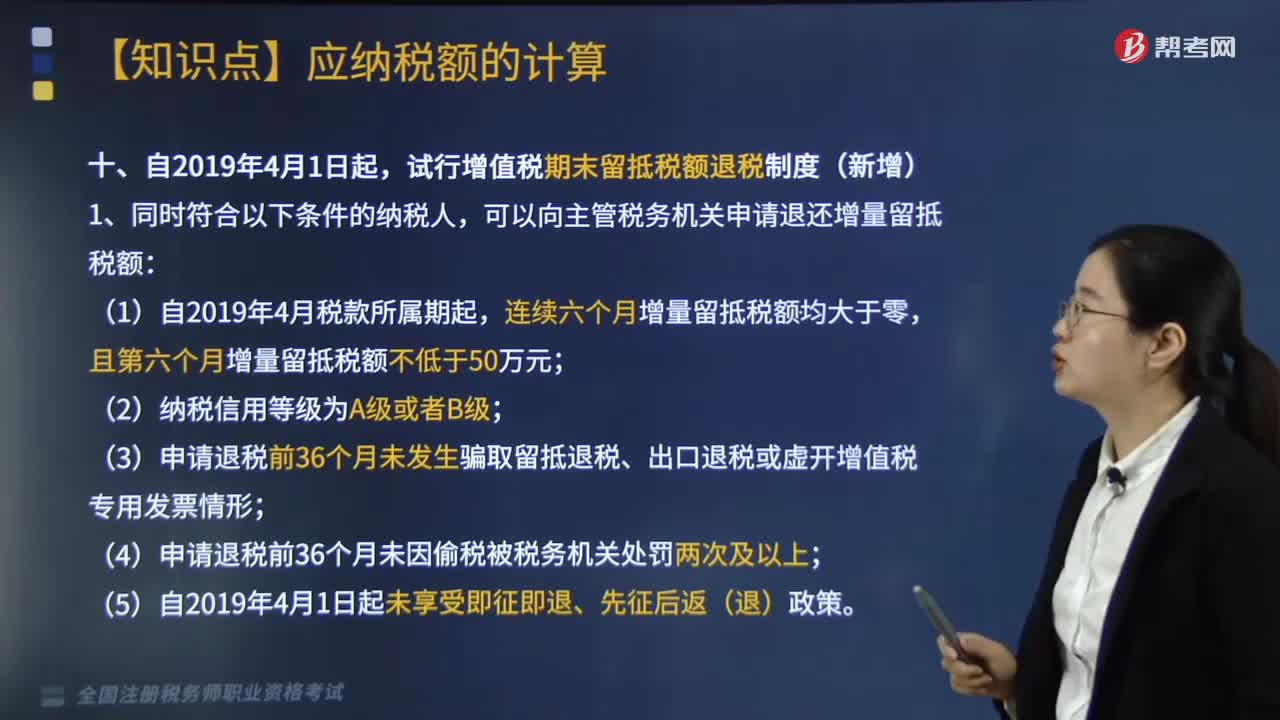

05:25納稅人資產(chǎn)重組增值稅留抵稅額應該如何處理?:納稅人資產(chǎn)重組增值稅留抵稅額應該如何處理?其在辦理注銷登記前尚未抵扣的進項稅額可結(jié)轉(zhuǎn)至新納稅人處繼續(xù)抵扣。試行增值稅期末留抵稅額退稅制度(新增),可以向主管稅務機關申請退還增量留抵稅額,(3)申請退稅前36個月未發(fā)生騙取留抵退稅、出口退稅或虛開增值稅專用發(fā)票情形;3.納稅人當期允許退還的增量留抵稅額:允許退還的增量留抵稅額=增量留抵稅額×進項構(gòu)成比例×60%。

02:39

02:39如何分解計算不得抵扣增值稅進項稅額?:如何分解計算不得抵扣增值稅進項稅額?不得抵扣的進項稅額=當期無法劃分的全部進項稅額×(當期簡易計稅方法計稅項目銷售額+免征增值稅項目銷售額)÷當期全部銷售額,兼營增值稅應稅項目和免稅項目,4月應稅項目取得不含稅銷售額1200萬元;當月購進用于應稅項目的材料支付價款700萬元。購進用于免稅項目的材料支付價款400萬元,當月購進應稅項目和免稅項目共用的自來水支付進項稅額0.6萬元。

05:17

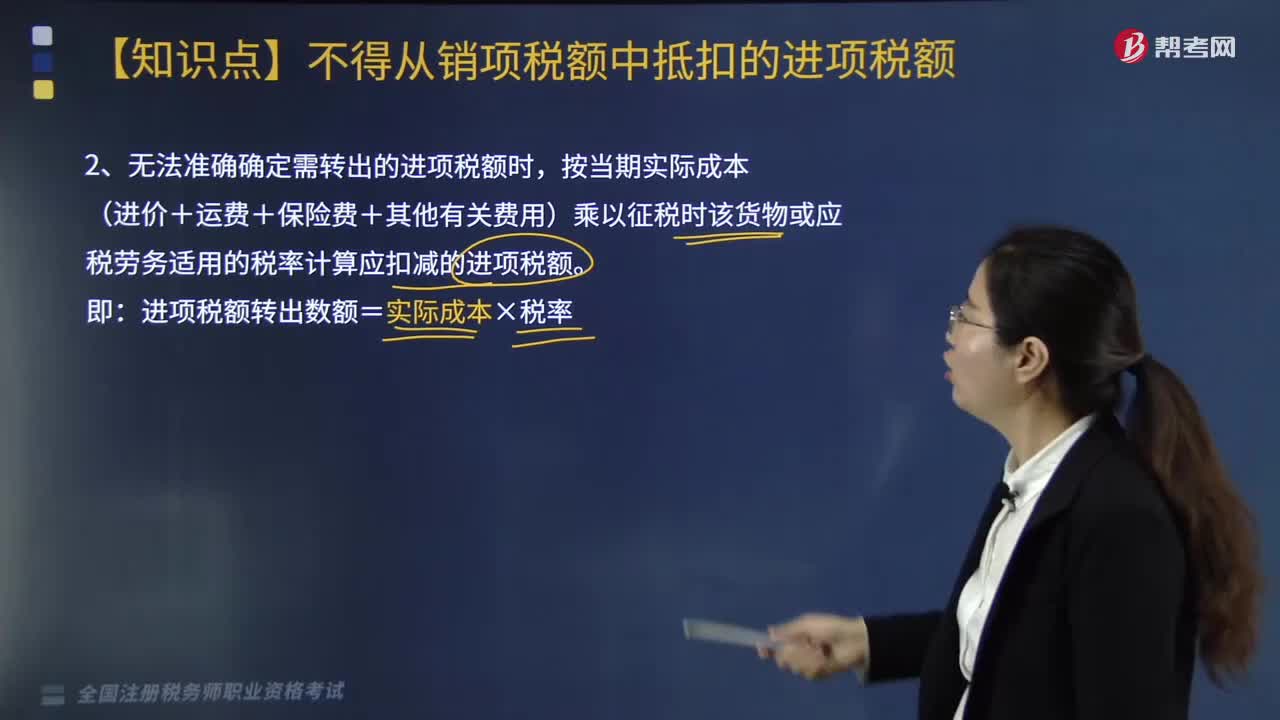

05:17無法準確確定需轉(zhuǎn)出的進項稅額時應該該如何處理?:按當期實際成本(進價+運費+保險費+其他有關費用)乘以征稅時該貨物或應稅勞務適用的稅率計算應扣減的進項稅額。進項稅額轉(zhuǎn)出數(shù)額=實際成本×稅率,一、不動產(chǎn)按凈值的進項稅額轉(zhuǎn)出有變化,一般納稅人已抵扣進項稅額的不動產(chǎn),專用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的:按照下列公式計算不得抵扣的進項稅額,不得抵扣的進項稅額=已抵扣進項稅額×不動產(chǎn)凈值率。

05:36

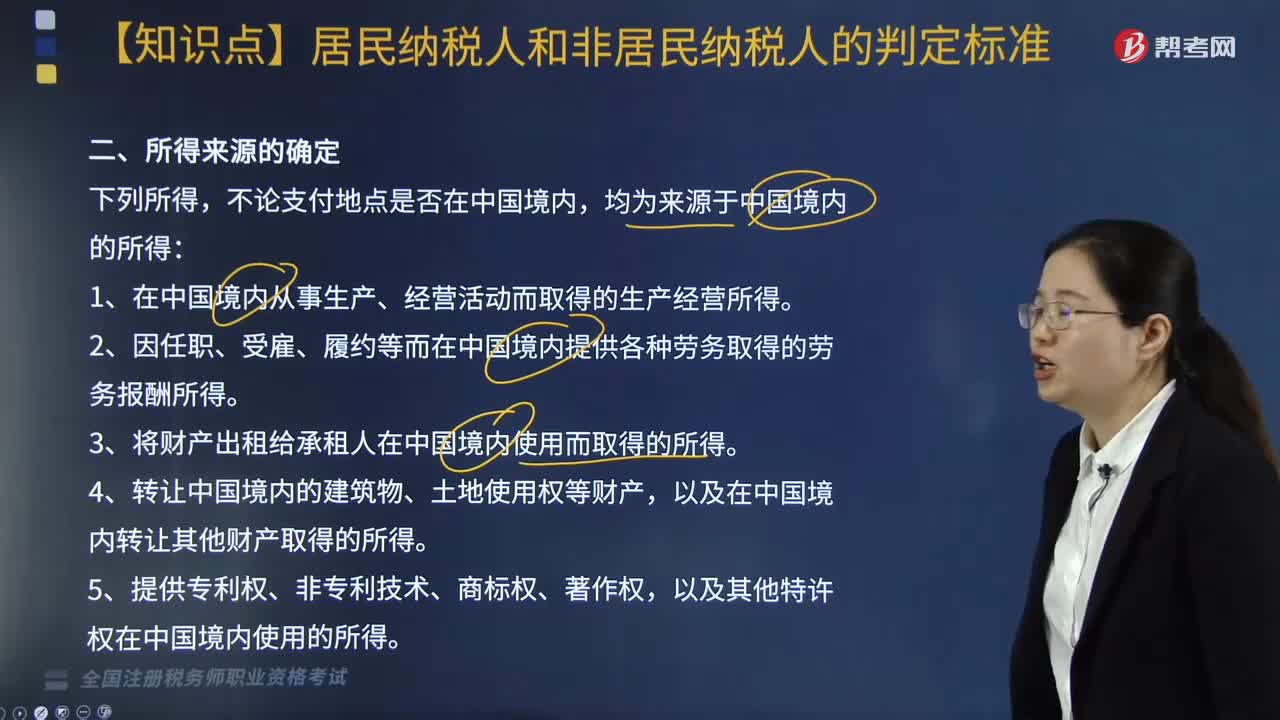

05:36個人所得稅所得來源如何確定?:(1)個人取得歸屬于中國境內(nèi)工作期間的工資薪金所得為來源于境內(nèi)的工資、薪金所得,按照工資薪金所屬境內(nèi)、境外工作天數(shù)占當期公歷天數(shù)的比例計算確定來源于境內(nèi)、境外工資薪金所得的收入額。(2)無住所個人取得的數(shù)月獎金或者股權(quán)激勵所得按照相關規(guī)定確定所得來源地的,無住所個人在境內(nèi)履職或者執(zhí)行職務時收到的數(shù)月獎金或者股權(quán)激勵所得。無住所個人停止在境內(nèi)履約或者執(zhí)行職務離境后收到的數(shù)月獎金或者股權(quán)激勵所得。

07:24

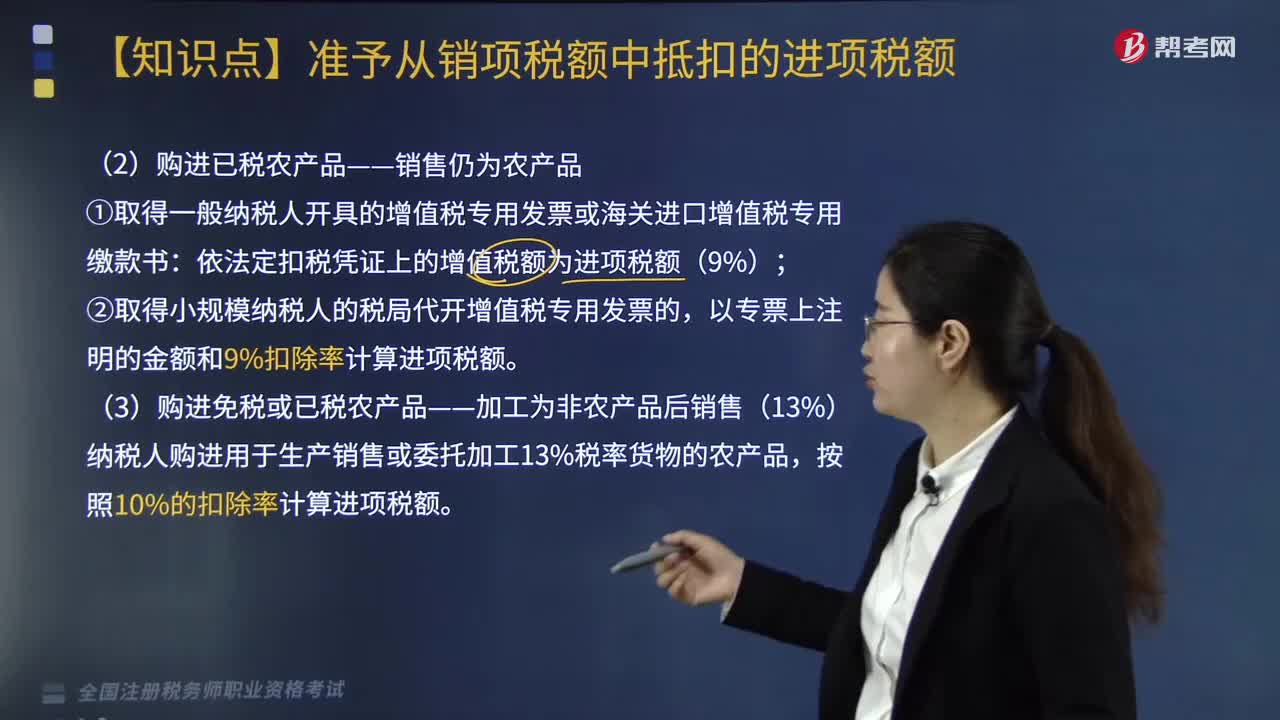

07:24購進已稅農(nóng)產(chǎn)品如何計算銷項稅額?:購進已稅農(nóng)產(chǎn)品如何計算銷項稅額?1.取得一般納稅人開具的增值稅專用發(fā)票或海關進口增值稅專用繳款書:依法定扣稅憑證上的增值稅額為進項稅額(9%)。納稅人購進用于生產(chǎn)銷售或委托加工13%稅率貨物的農(nóng)產(chǎn)品。納稅人從批發(fā)、零售環(huán)節(jié)購進適用免征增值稅政策的蔬菜、部分鮮活肉蛋而取得的普通發(fā)票,不得作為計算抵扣進項稅額的憑證。納稅人購進農(nóng)產(chǎn)品抵扣進項稅額總結(jié),【教材例題2-3】某生產(chǎn)企業(yè)為增值稅一般納稅人。

04:03

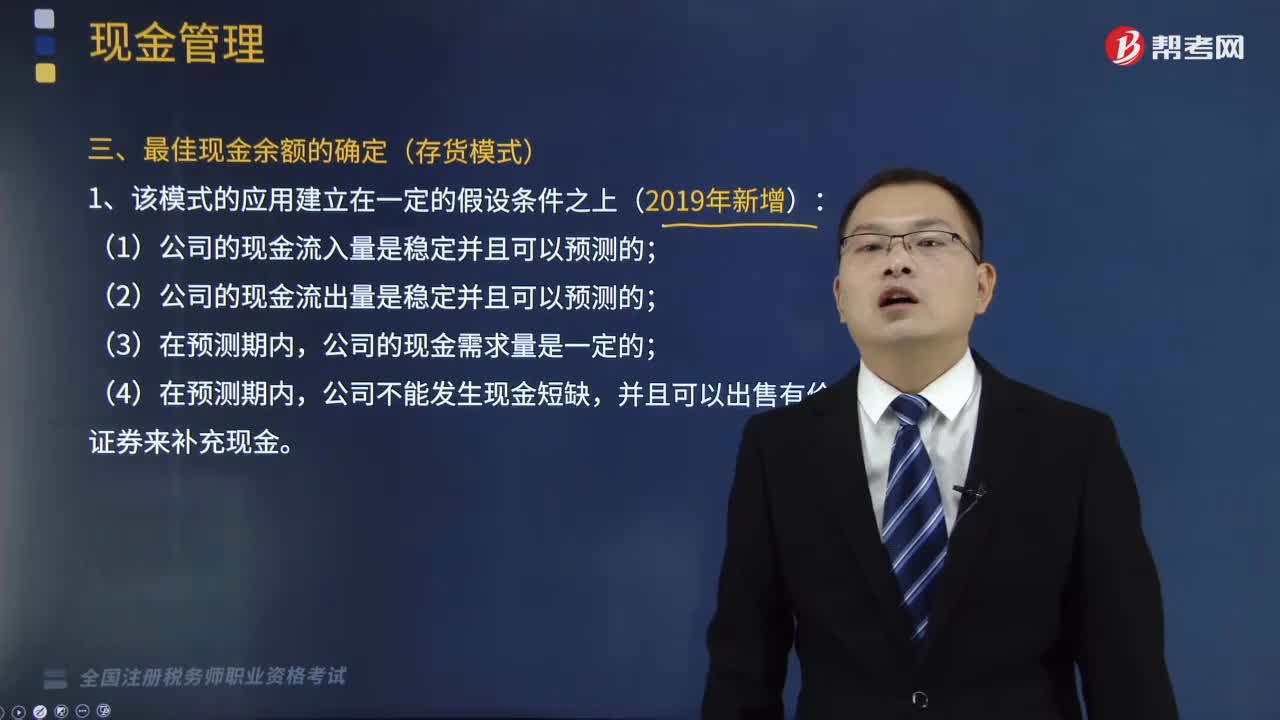

04:03如何確定最佳現(xiàn)金余額?:企業(yè)應持有多少現(xiàn)金要根據(jù)其生產(chǎn)需要確定,確定現(xiàn)金持有量的方法有很多種,(1)公司的現(xiàn)金流入量是穩(wěn)定并且可以預測的;(2)公司的現(xiàn)金流出量是穩(wěn)定并且可以預測的;2.現(xiàn)金相關成本:它與現(xiàn)金持有量成正比。【提示】現(xiàn)金持有成本包括機會成本、管理成本和短缺成本,是將有價證券轉(zhuǎn)換成現(xiàn)金發(fā)生的手續(xù)費等開支,(3)持有現(xiàn)金的總成本;持有現(xiàn)金的總成本C=持有成本+轉(zhuǎn)換成本;C表示持有現(xiàn)金總成本。Q表示現(xiàn)金持有量

03:06

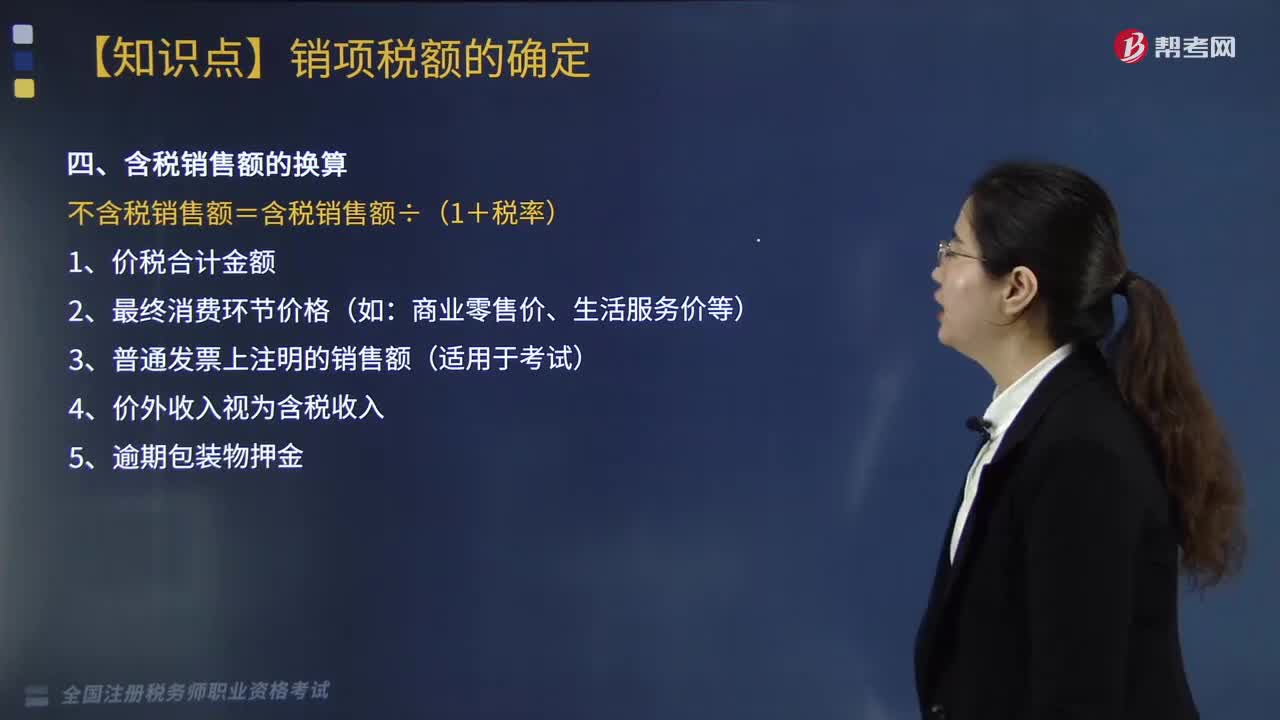

03:06含稅銷售額如何換算?:含稅銷售額如何換算?含稅銷售額換算方式如下:不含稅銷售額=含稅銷售額÷(1+稅率)。商業(yè)零售價、生活服務價等)。3.普通發(fā)票上注明的銷售額(適用于考試)。4.價外收入視為含稅收入。下面是針對稅務師稅法Ⅰ考試的知識點舉出的例題,某運輸公司(增值稅一般納稅人)為災區(qū)無償提供運輸服務,發(fā)生運輸服務成本2萬元,當月為A企業(yè)提供運輸服務。該運輸公司當月上述業(yè)務的銷項稅額( )萬元。

07:24

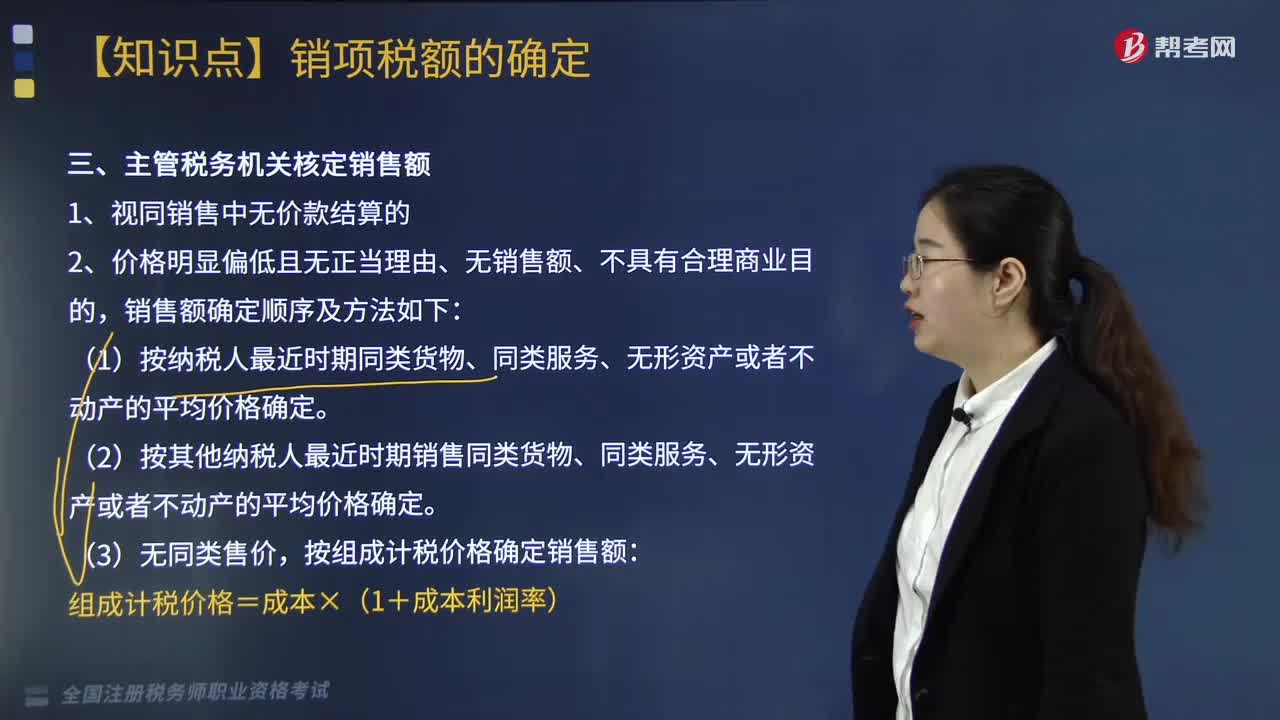

07:24主管稅務機關核定銷售額如何確定?:2.價格明顯偏低且無正當理由、無銷售額、不具有合理商業(yè)目的,(1)按納稅人最近時期同類貨物、同類服務、無形資產(chǎn)或者不動產(chǎn)的平均價格確定。(2)按其他納稅人最近時期銷售同類貨物、同類服務、無形資產(chǎn)或者不動產(chǎn)的平均價格確定。按組成計稅價格確定銷售額:組成計稅價格=成本×(1+成本利潤率)。其組成計稅價格中應加入消費稅稅額。成本利潤率按消費稅法規(guī)定,=成本×(1+成本利潤率)+消費稅稅額。

02:09

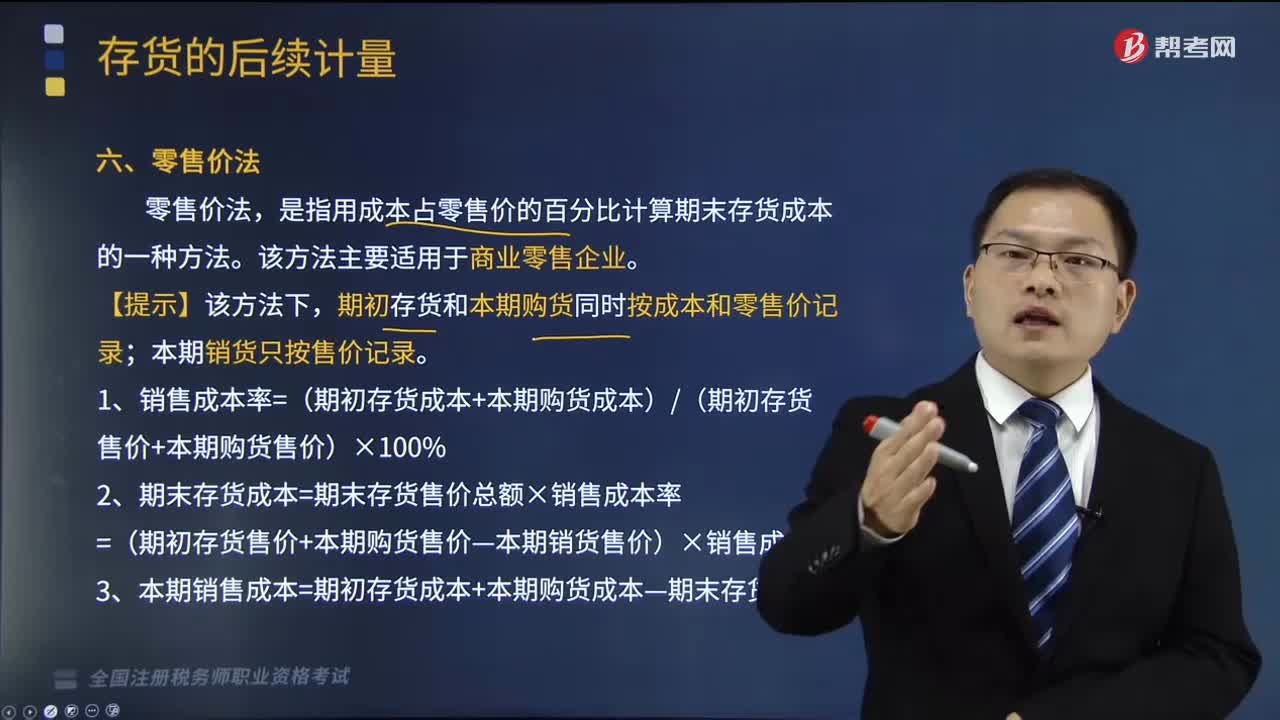

02:09零售價法如何確定存貨成本?:零售價法如何確定存貨成本?存貨的后續(xù)計量是指發(fā)出存貨成本的確定。應當采用相同的成本計算方法確定發(fā)出存貨的成本;通常采用個別計價法確定發(fā)出存貨的成本。是指用成本占零售價的百分比計算期末存貨成本的一種方法。期初存貨和本期購貨同時按成本和零售價記錄;1、銷售成本率=(期初存貨成本+本期購貨成本)(期初存貨售價+本期購貨售價)×100%2、期末存貨成本=期末存貨售價總額×銷售成本率

05:14

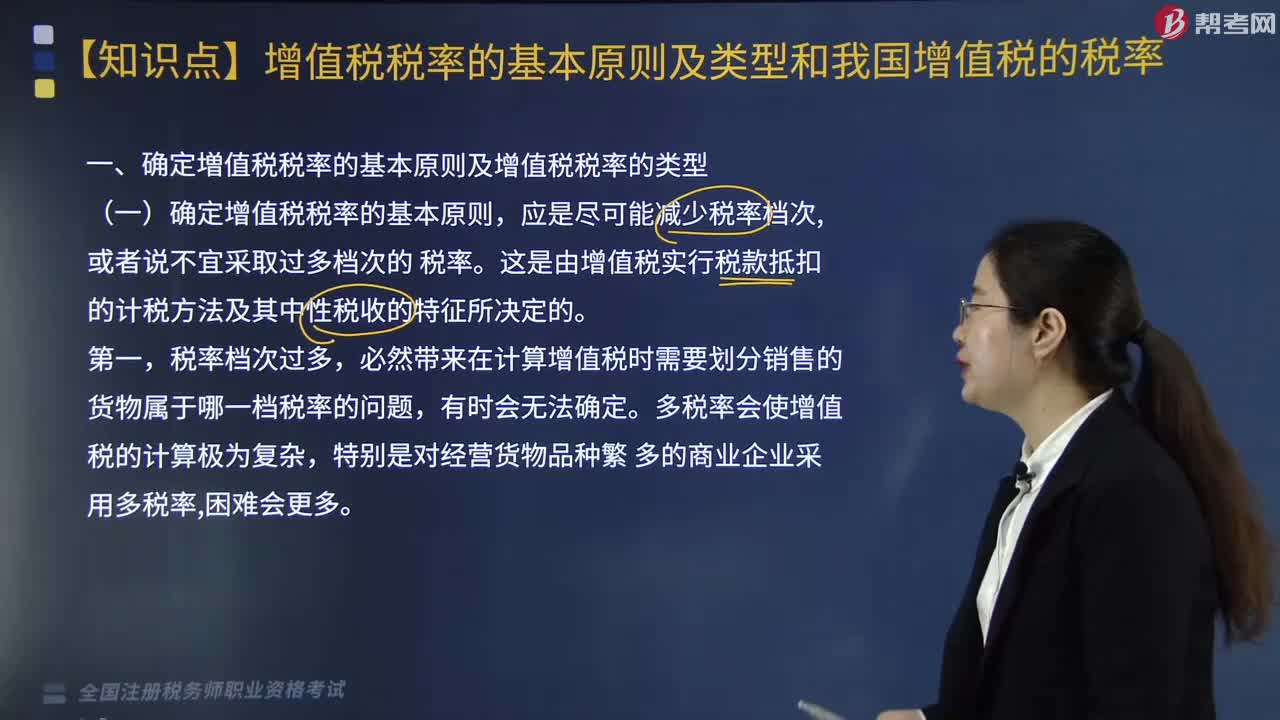

05:14如何確定增值稅稅率的基本原則和類型?:如何確定增值稅稅率的基本原則和類型?確定增值稅稅率的基本原則,這是由增值稅實行稅款抵扣的計稅方法以及其中性稅收的特征所決定的。必然帶來在計算增值稅時需要劃分銷售的貨物屬于哪一檔稅率的問題,多稅率會使增值稅的計算極為復雜,特別是對經(jīng)營貨物品種繁多的商業(yè)企業(yè)采用多稅率,凡實行增值稅的國家都盡量減少稅率檔次。多稅率會使增值稅失去中性稅收的特征。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日