下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

01:31

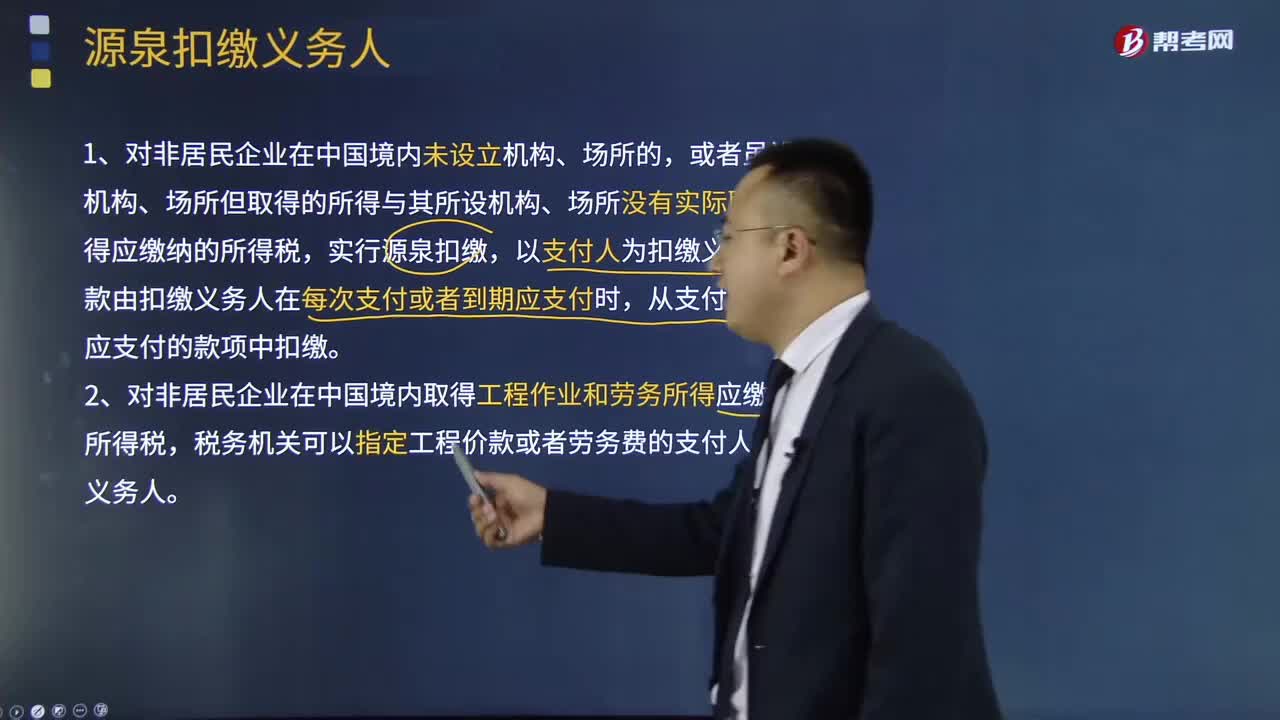

01:31什么是源泉扣繳義務人?:什么是源泉扣繳義務人?源泉扣繳是指以所得支付者為扣繳義務人,在每次向納稅人支付有關所得款項時,代為扣繳稅款的做法。實行源泉扣繳的最大優(yōu)點在于可以有效保護稅源,實行源泉扣繳,以支付人為扣繳義務人。稅款由扣繳義務人在每次支付或者到期應支付時,從支付或者到期應支付的款項中扣繳。2、對非居民企業(yè)在中國境內取得工程作業(yè)和勞務所得應繳納的所得稅,稅務機關可以指定工程價款或者勞務費的支付人為扣繳義務人。

04:02

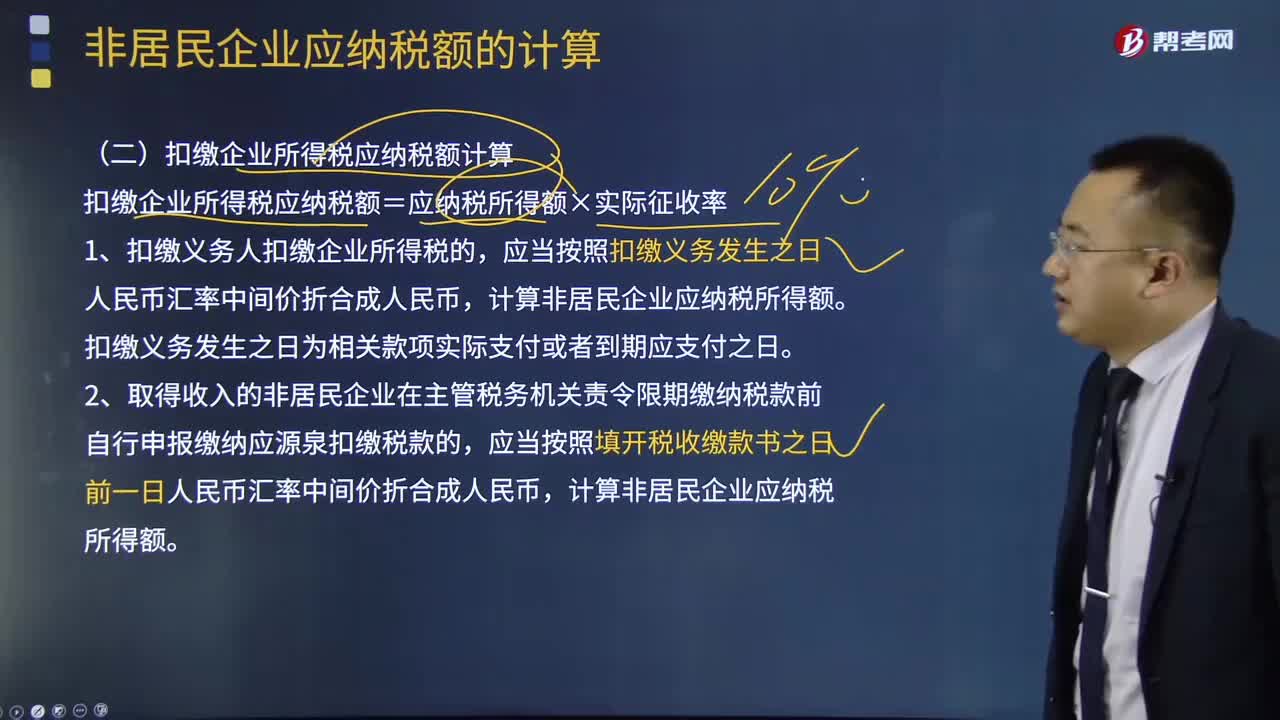

04:02扣繳企業(yè)所得稅應納稅額如何計算?:扣繳企業(yè)所得稅應納稅額如何計算?扣繳企業(yè)所得稅應納稅額=應納稅所得額×實際征收率,扣繳義務發(fā)生之日為相關款項實際支付或者到期應支付之日,2、取得收入的非居民企業(yè)在主管稅務機關責令限期繳納稅款前自行申報繳納應源泉扣繳稅款的,應當按照填開稅收繳款書之日前一日人民幣匯率中間價折合成人民幣。3、主管稅務機關責令取得收入的非居民企業(yè)限期繳納應源泉扣繳稅款的。

02:28

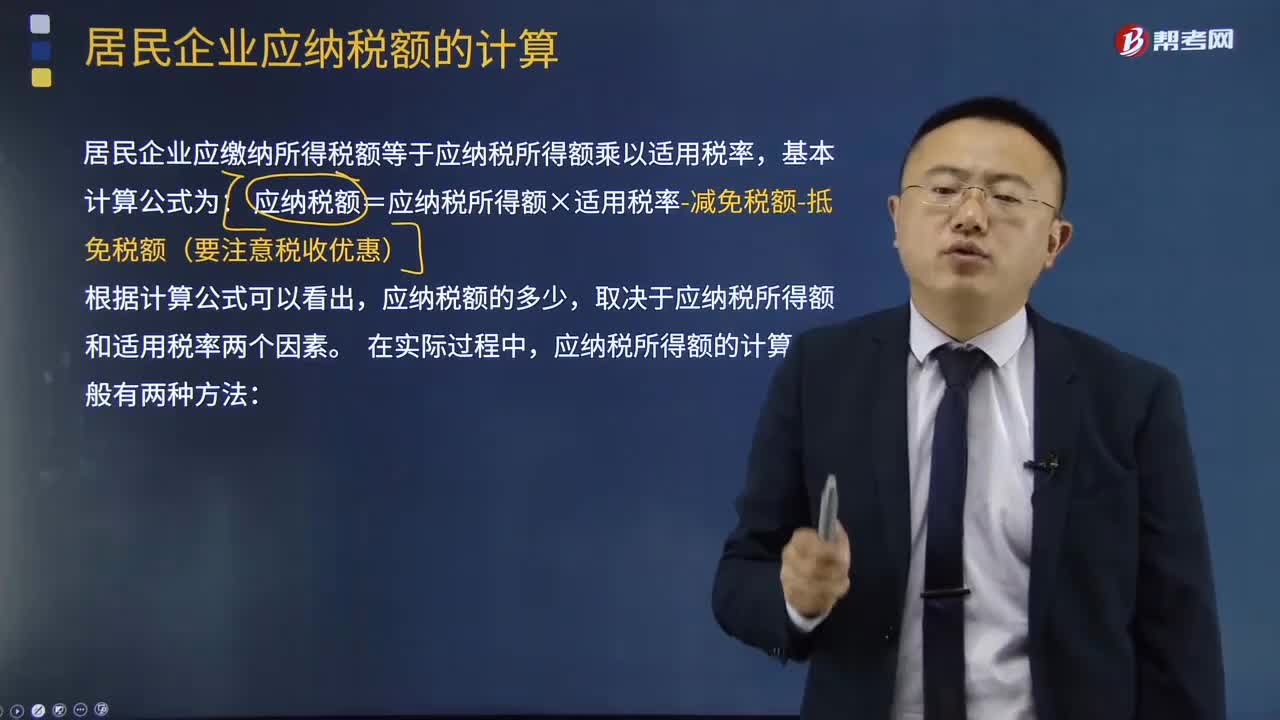

02:28應納稅所得額的計算有什么方法?:居民企業(yè)應繳納所得稅額等于應納稅所得額乘以適用稅率,應納稅額=應納稅所得額×適用稅率-減免稅額-抵免稅額(要注意稅收優(yōu)惠),取決于應納稅所得額和適用稅率兩個因素,應納稅所得額的計算一般有兩種方法。企業(yè)每一納稅年度的收入總額減除不征稅收入、免稅收入、各項扣除以及允許彌補的以前年度虧損后的余額為應納稅所得額:應納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除金額-準許彌補的以前年度虧損。

04:41

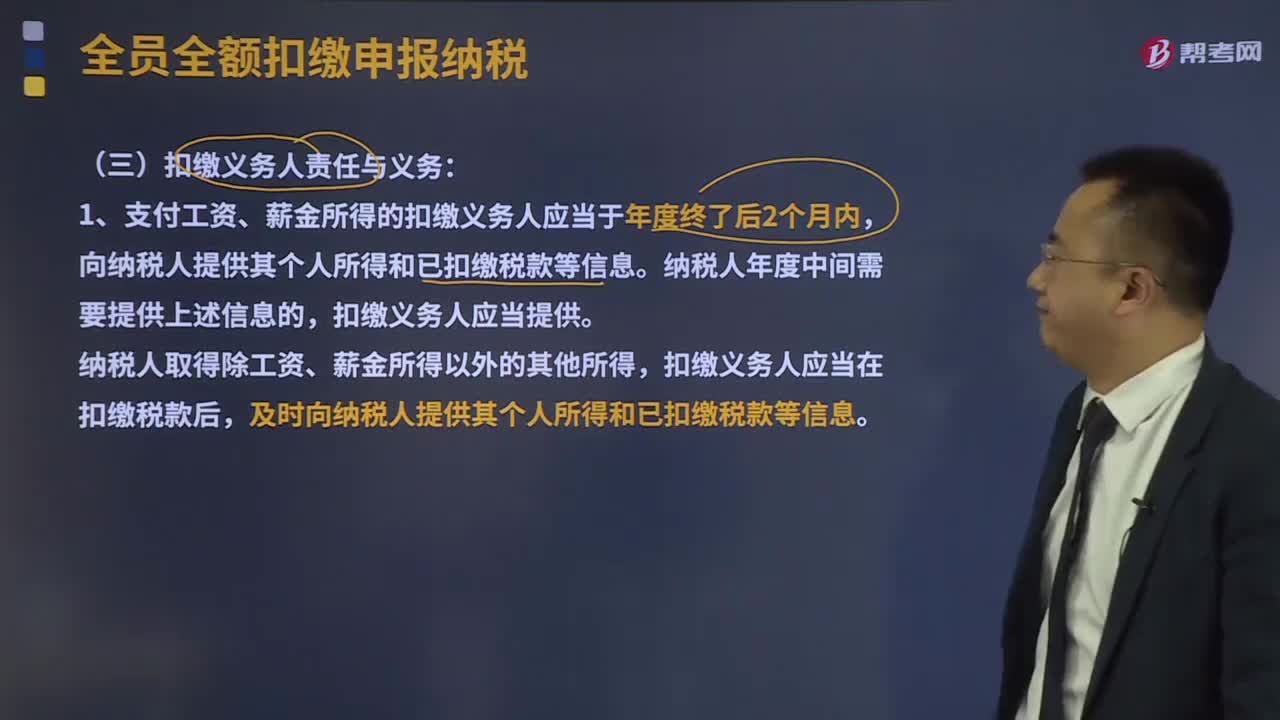

04:41扣繳義務人責任與義務和代扣代繳期限分別是什么?:向納稅人提供其個人所得和已扣繳稅款等信息。扣繳義務人應當提供。扣繳義務人應當在扣繳稅款后,及時向納稅人提供其個人所得和已扣繳稅款等信息。2、扣繳義務人應當按照納稅人提供的信息計算稅款、辦理扣繳申報,扣繳義務人發(fā)現(xiàn)納稅人提供的信息與實際情況不符的,扣繳義務人應當報告稅務機關,納稅人發(fā)現(xiàn)扣繳義務人提供或者扣繳申報的個人信息、支付所得、扣繳稅款等信息與實際情況不符的,有權要求扣繳義務人修改。

06:15

06:15預扣稅款的范圍和扣繳方法分別是什么?:預扣稅款的范圍和扣繳方法分別是什么?扣繳義務人向個人支付應稅款項時,應當依照個人所得稅法規(guī)定預扣或者代扣稅款,全員全額扣繳申報,是指扣繳義務人應當在代扣稅款的次月15日內,向主管稅務機關報送其支付所得的所有個人的有關信息、支付所得數(shù)額、扣除事項和數(shù)額、扣繳稅款的具體數(shù)額和總額以及其他相關涉稅信息資料。(一)扣繳義務人和代扣預扣稅款的范圍:1、扣繳義務人,是指向個人支付所得的單位或者個人。

05:44

05:44個體工商戶個人所得稅計稅方法是什么?:個體工商戶個人所得稅計稅方法是什么?依法取得個體工商戶營業(yè)執(zhí)照,從事生產(chǎn)經(jīng)營的個體工商戶;2、個體工商戶下列支出不得扣除:(4)不符合扣除規(guī)定的捐贈支出。(7)與取得生產(chǎn)經(jīng)營收入無關的其他支出。(8)國家稅務總局規(guī)定不準扣除的支出。3、個體工商戶生產(chǎn)經(jīng)營活動中。應當分別核算生產(chǎn)經(jīng)營費用和個人、家庭費用,4、個體工商戶與企業(yè)聯(lián)營而分得的利潤。按利息、股息、紅利所得項目征稅。

01:40

01:40個人所得稅征稅方法是什么?:個人所得稅是調整征稅機關與自然人(居民、非居民人)之間在個人所得稅的征納與管理過程中所發(fā)生的社會關系的法律規(guī)范的總稱。居民個人取得的綜合所得按年計征。2、非居民個人取得的工資、薪金所得按月計征。偶然所得和非居民企業(yè)的勞務報酬所得、稿酬所得,特許權使用費所得按次計征。個人所得稅根據(jù)不同的征稅項目,綜合所得(工資、薪金所得,特許權使用費所得),按月應納稅所得額計算征稅。

07:46

07:46公益性捐贈支出的稅前扣除方法是什么?:公益性捐贈支出的稅前扣除方法是什么?公益性捐贈是公益、救濟性捐贈,向教育、民政等公益事業(yè)和遭受自然災害地區(qū)、貧困地區(qū)的捐贈。捐贈支出可以分為公益性捐贈和非公益性捐贈。利潤總額=主營業(yè)務收入+其他業(yè)務收入-主營業(yè)務成本-營業(yè)稅金及附加-其他業(yè)務成本-期間費用+投資收益(-投資損失)+公允價值變動收益(-公允價值變動損失)-資產(chǎn)減值損失+營業(yè)外收入-營業(yè)外支出:(2)公益性捐贈形式。

04:52

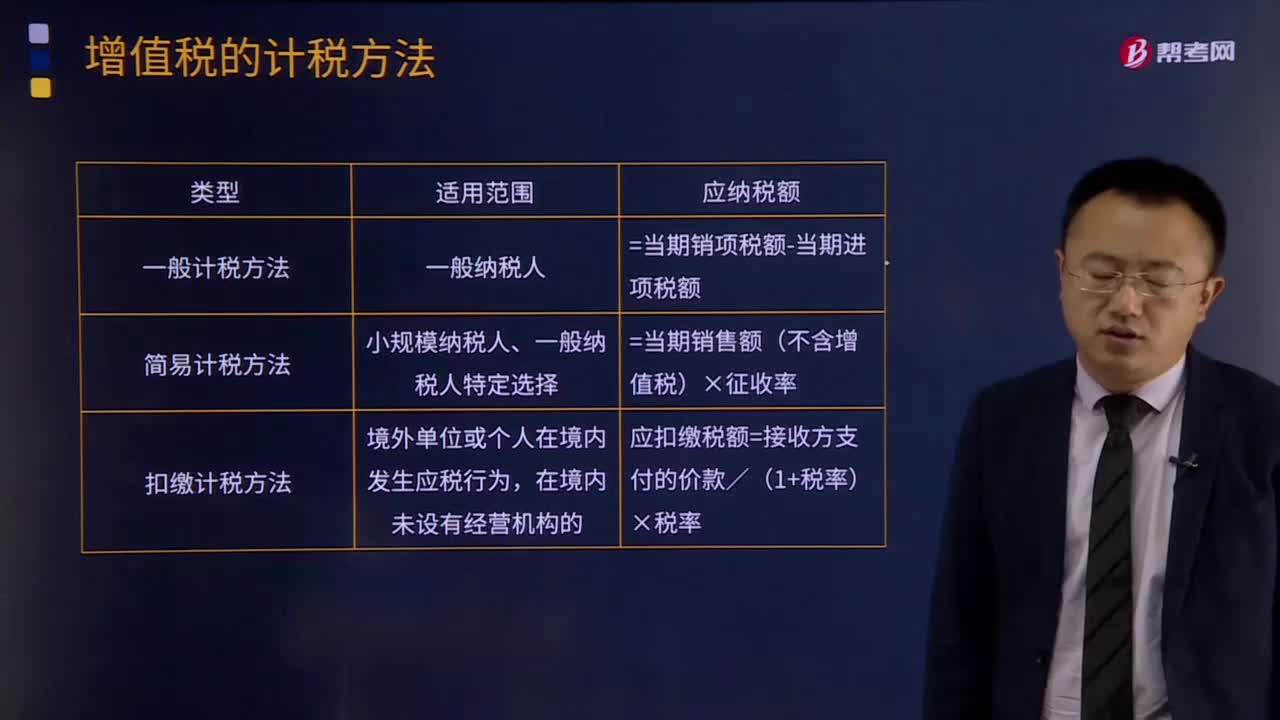

04:52增值稅有哪些計稅方法?:增值稅有哪些計稅方法?所謂增值稅計稅方法是指首先計算出應稅貨物或勞務的增值額,然后用增值額乘以適用稅率求出應納稅額。直接計算法按計算增值額的不同,1.一般計稅方法:增值稅一般計稅方法適用于增值稅一般納稅人,并不是只要是一般納稅人就一定能夠用一般計稅方法:小規(guī)模納稅人、一般納稅人特定選擇,應納稅額=當期銷售額(不含增值稅)×征收率,應扣繳稅額=接收方支付的價款/(1+稅率)×稅率。

00:54

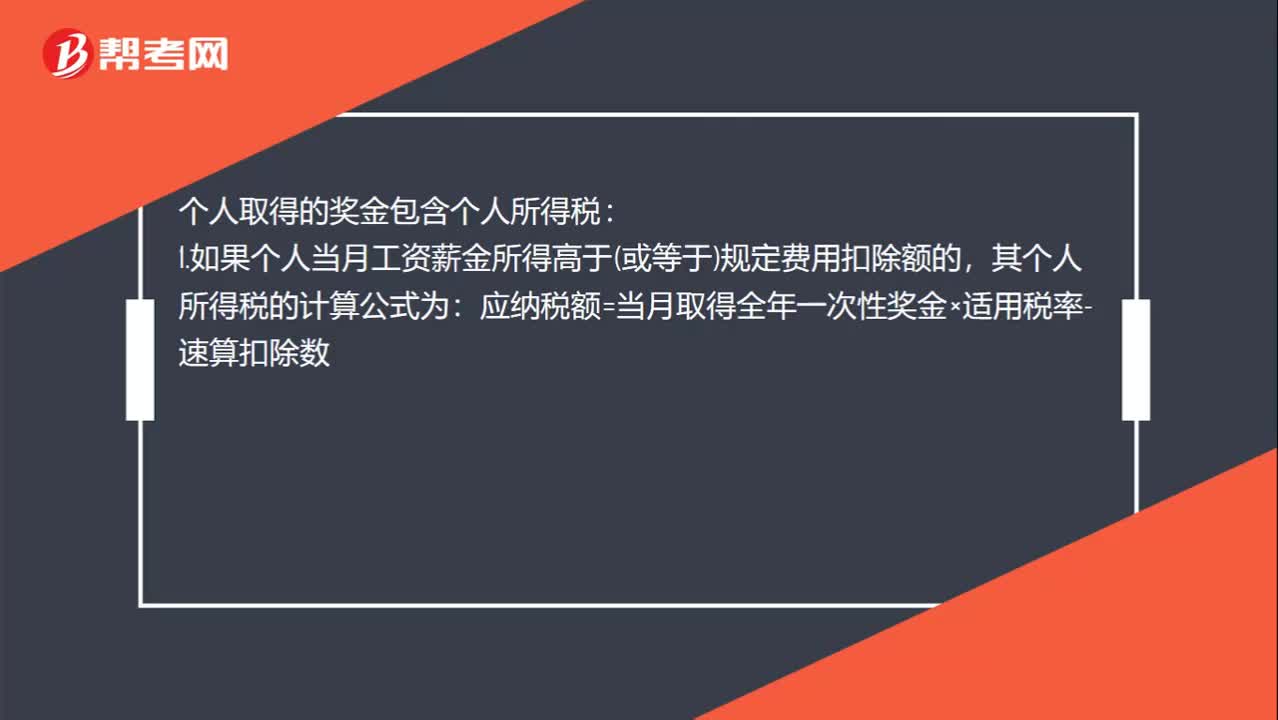

00:54年終獎個人所得稅計算方法是什么?:年終獎個人所得稅計算方法是什么?個人取得的獎金包含個人所得稅:1.如果個人當月工資薪金所得高于(或等于)規(guī)定費用扣除額的,其個人所得稅的計算公式為:應納稅額=當月取得全年一次性獎金×適用稅率-速算扣除數(shù),2.如果個人當月工資薪金所得低于規(guī)定費用扣除額的:其計算公式為應納稅額=(當月取得全年一次性獎金-當月工資薪金所得與費用扣除額的差額)×適用稅率-速算扣除數(shù)

00:51

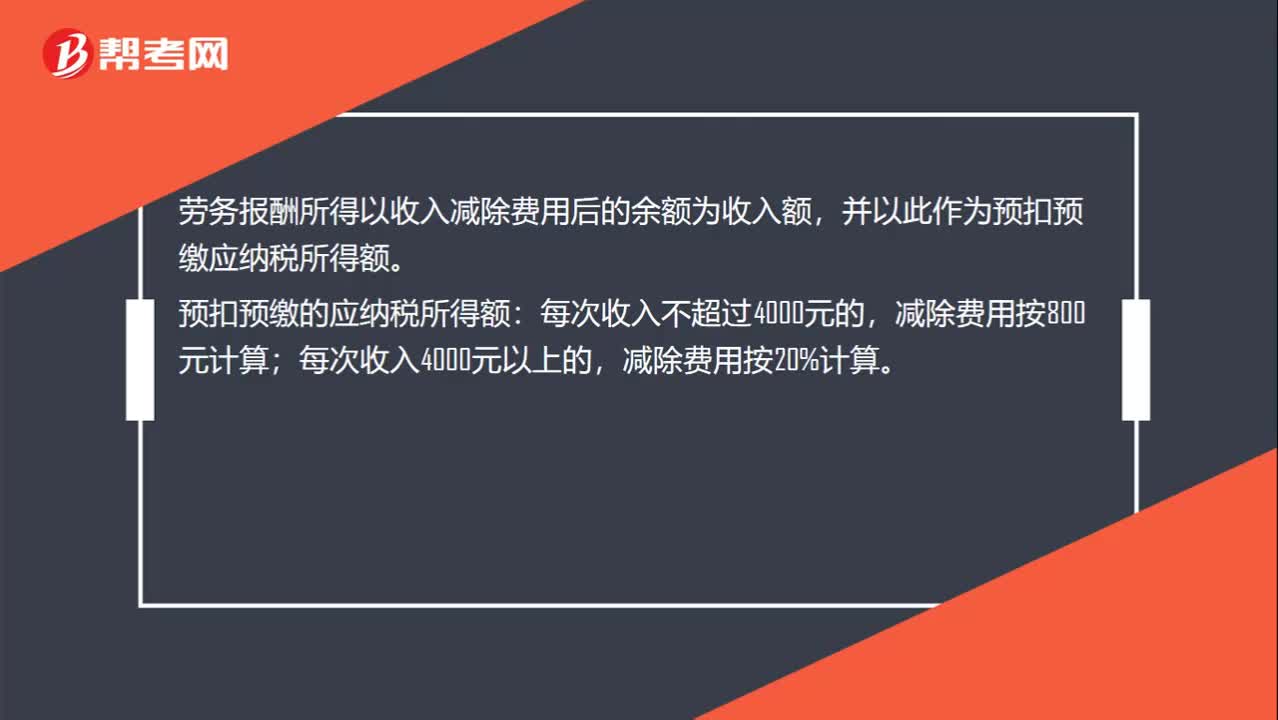

00:51勞務報酬個人所得稅計算方法是什么?:勞務報酬個人所得稅計算方法是什么?計算勞務報酬所得的個人所得稅時,如果一次勞務的收入不超過四千元,則減除八百元的費用,四千元以上的,減除收入的百分之二十,然后再按適用稅率計算個人所得稅。應納稅款=勞務收入×(-20%)×適用稅率-速算扣除數(shù)

01:19

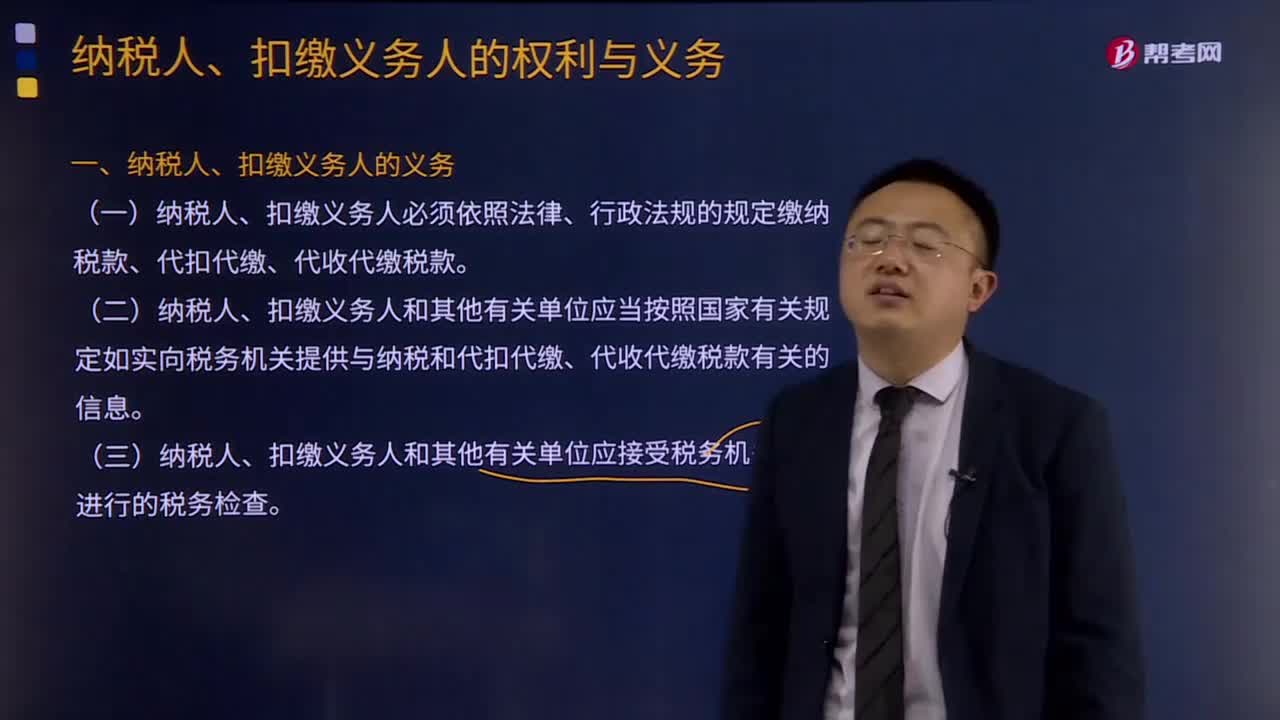

01:19納稅人、扣繳義務人的權利和義務分別是什么?:納稅人、扣繳義務人的權利和義務分別是什么?納稅人、扣繳義務人的權利:1、納稅人、扣繳義務人有權向稅務機關了解國家稅收法律、行政法規(guī)的規(guī)定以及與納稅程序有關的情況。2、納稅人、扣繳義務人有權要求稅務機關為納稅人、扣繳義務人的情況保密。稅務機關應當為納稅人、扣繳義務人的情況保密。5、納稅人、扣繳義務人有權控告和檢舉稅務機關、稅務人員的違法違紀行為。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日