下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

15:18

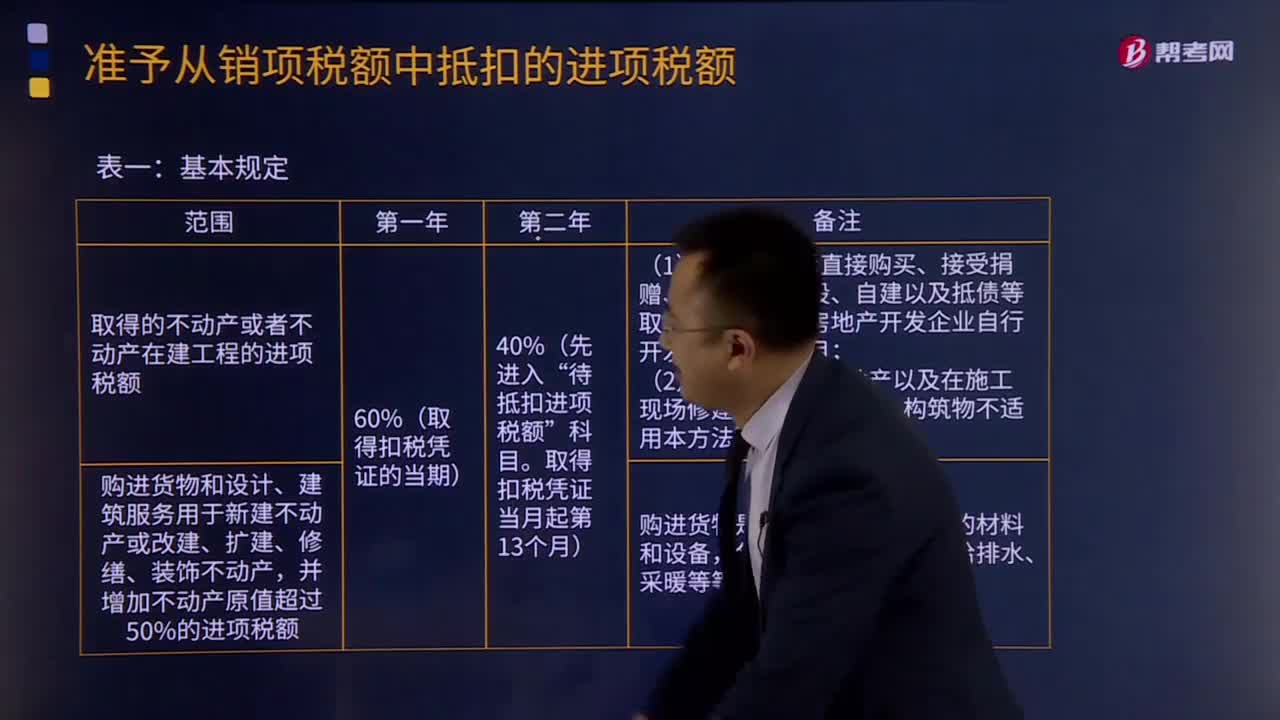

15:18不動(dòng)產(chǎn)進(jìn)項(xiàng)稅額分期抵扣辦法有哪些?:不動(dòng)產(chǎn)進(jìn)項(xiàng)稅額分期抵扣辦法有哪些?其進(jìn)項(xiàng)稅額應(yīng)按照本辦法有關(guān)規(guī)定分2年從銷項(xiàng)稅額中抵扣,其進(jìn)項(xiàng)稅額依照本辦法有關(guān)規(guī)定分2年從銷項(xiàng)稅額中抵扣。上述分2年從銷項(xiàng)稅額中抵扣的購進(jìn)貨物,60%的部分于取得扣稅憑證的當(dāng)期從銷項(xiàng)稅額中抵扣;(3)已抵扣進(jìn)項(xiàng)稅額的不動(dòng)產(chǎn),不得抵扣的進(jìn)項(xiàng)稅額=(已抵扣進(jìn)項(xiàng)稅額+待抵扣進(jìn)項(xiàng)稅額)×不動(dòng)產(chǎn)凈值率。

20:02

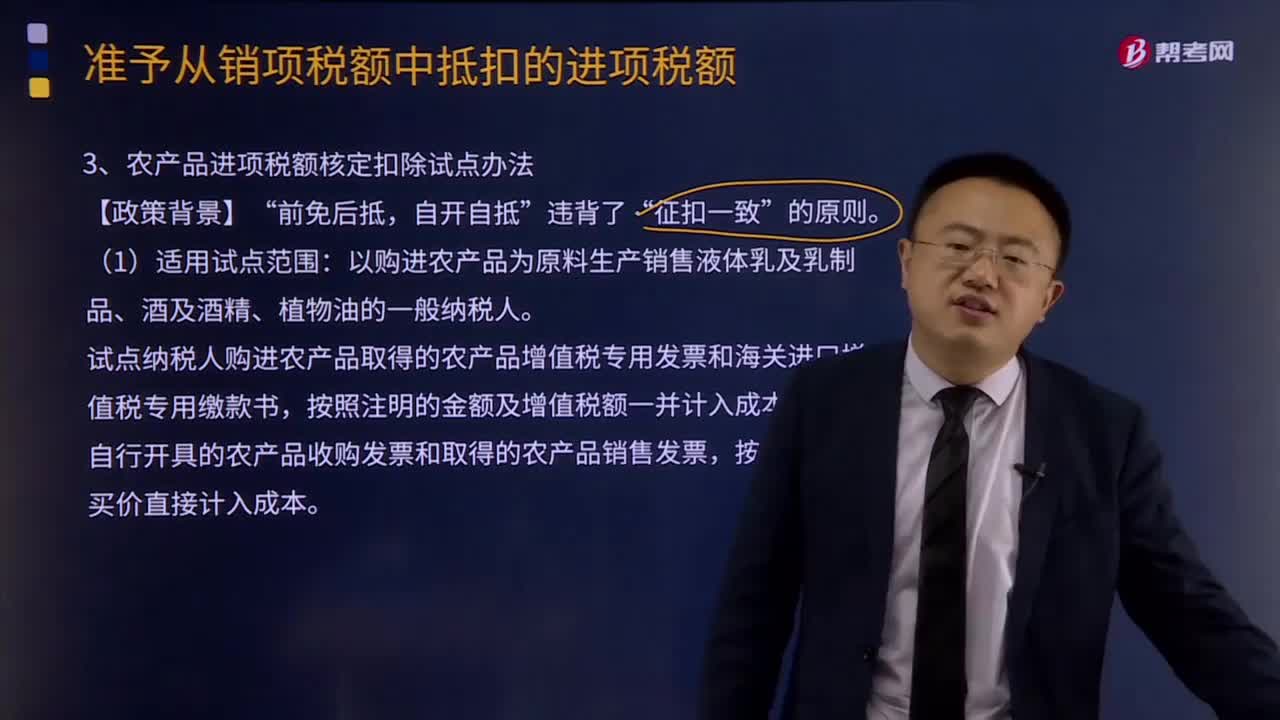

20:02什么是農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額核定扣除試點(diǎn)辦法?:什么是農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額核定扣除試點(diǎn)辦法?試點(diǎn)納稅人購進(jìn)農(nóng)產(chǎn)品取得的農(nóng)產(chǎn)品增值稅專用發(fā)票和海關(guān)進(jìn)口增值稅專用繳款書,按照注明的金額及增值稅額一并計(jì)入成本科目;自行開具的農(nóng)產(chǎn)品收購發(fā)票和取得的農(nóng)產(chǎn)品銷售發(fā)票,按照注明的買價(jià)直接計(jì)入成本。

00:51

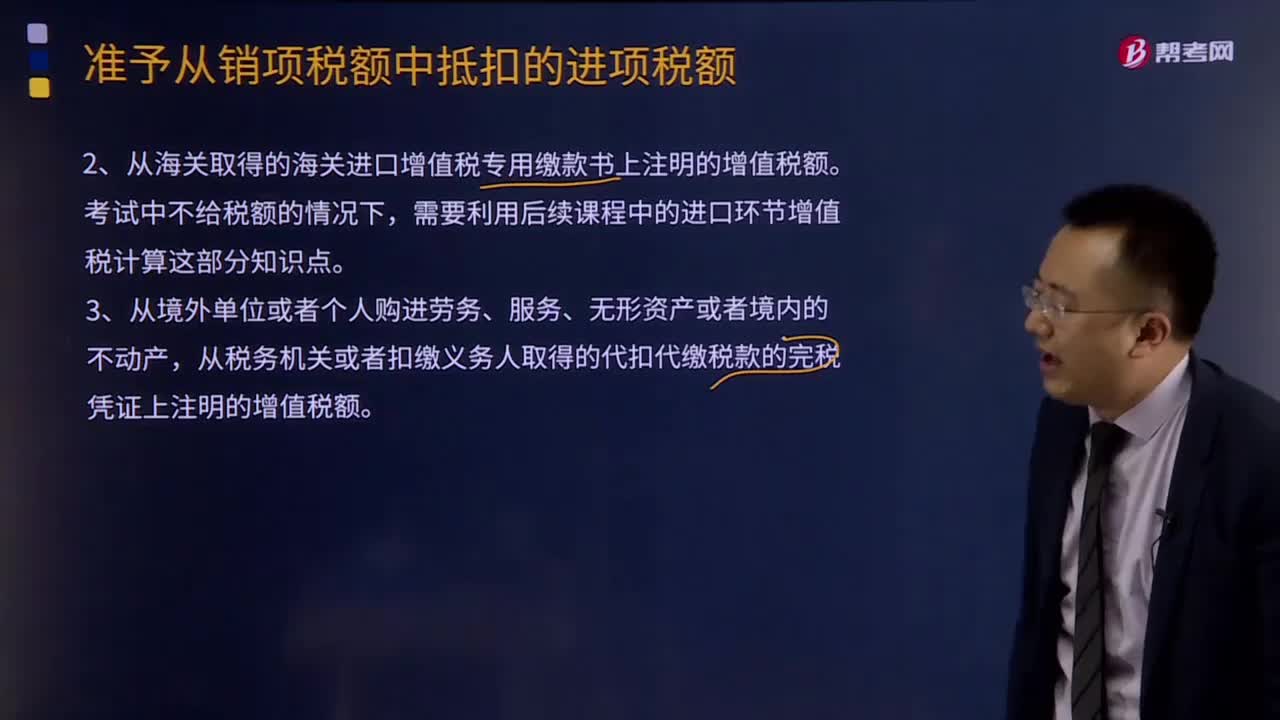

00:51增值稅進(jìn)項(xiàng)稅額憑票抵扣是什么?:增值稅進(jìn)項(xiàng)稅額憑票抵扣是什么?從銷售方取得的增值稅專用發(fā)票(含稅控《機(jī)動(dòng)車銷售統(tǒng)一發(fā)票》,下同)上注明的增值稅額。銷售方開出的普通發(fā)票需要確認(rèn)銷項(xiàng)稅額(含稅換算不含稅),購買方取得的增值稅普通發(fā)票不得抵扣。從海關(guān)取得的海關(guān)進(jìn)口增值稅專用繳款書上注明的增值稅額。需要利用后續(xù)課程中的進(jìn)口環(huán)節(jié)增值稅計(jì)算這部分知識(shí)點(diǎn)。從境外單位或者個(gè)人購進(jìn)勞務(wù)、服務(wù)、無形資產(chǎn)或者境內(nèi)的不動(dòng)產(chǎn)。

00:59

00:59所得稅中應(yīng)納稅與可抵扣的意思和區(qū)別是什么?:所得稅中應(yīng)納稅與可抵扣的意思和區(qū)別是什么?這兩個(gè)詞語是相對(duì)于未來期間來說的,分別指的是未來期間應(yīng)納稅和未來期間可抵扣,比如說應(yīng)收賬款計(jì)提了壞賬準(zhǔn)備,在還沒有實(shí)際發(fā)生壞賬,只是計(jì)提了壞賬準(zhǔn)備時(shí),稅法上是不認(rèn)可的,此時(shí)需要納稅調(diào)整,但是當(dāng)未來期間實(shí)際發(fā)生壞賬時(shí),這部分金額是可以抵扣當(dāng)期的應(yīng)納稅所得額的,也就是未來期間可抵扣,也就是形成了可抵扣暫時(shí)性差異。應(yīng)納稅暫時(shí)性差異是一個(gè)道理。

00:22

00:22企業(yè)可以稅前扣除捐贈(zèng)支出的范圍是什么?:企業(yè)可以稅前扣除捐贈(zèng)支出的范圍是什么?企業(yè)通過公益性社會(huì)組織或者縣級(jí)(含縣級(jí))以上人民政府及其組成部門和直屬機(jī)構(gòu),用于慈善活動(dòng)、公益事業(yè)的捐贈(zèng)支出。

07:06

07:06現(xiàn)金管理的目標(biāo)及方法分別是什么?:有價(jià)證券是企業(yè)現(xiàn)金的一種轉(zhuǎn)換形式,持有一定數(shù)量的現(xiàn)金企業(yè)開展正常生產(chǎn)活動(dòng)的基礎(chǔ);現(xiàn)金的管理要與其持有現(xiàn)金的動(dòng)機(jī)聯(lián)系起來考慮:企業(yè)持有現(xiàn)金的動(dòng)機(jī)為,企業(yè)持有現(xiàn)金是為了滿足日常生產(chǎn)經(jīng)營的需要,企業(yè)應(yīng)持有一定數(shù)量的現(xiàn)金,為了應(yīng)付企業(yè)發(fā)生意外可能對(duì)現(xiàn)金的需要,企業(yè)的現(xiàn)金是與有價(jià)證券投資聯(lián)系在一起的,需要現(xiàn)金將有價(jià)證券變現(xiàn)成現(xiàn)金;當(dāng)企業(yè)持有大量現(xiàn)金要購買有價(jià)證券時(shí),這樣企業(yè)就會(huì)持有一定量的現(xiàn)金。

01:20

01:20購進(jìn)貸款服務(wù)為什么不得抵扣進(jìn)項(xiàng)稅額?:購進(jìn)貸款服務(wù)不得抵扣進(jìn)項(xiàng)稅額,是全面推開營改增試點(diǎn)中“稅制運(yùn)行的一個(gè)特例,主要基于接受存款服務(wù)的存款者收取的存款利息在現(xiàn)行增值稅政策中未被納入增值稅征管范疇,即存款服務(wù)不征增值稅。存款作為經(jīng)濟(jì)社會(huì)最基本、最重要的金融行為,如果對(duì)其征收增值稅,社會(huì)影響極大,且通過增值稅鏈條傳導(dǎo)稅負(fù)轉(zhuǎn)移到最終環(huán)節(jié),這樣會(huì)影響廣大人民群眾的切身利益。在打通抵扣鏈條、降低各行業(yè)稅負(fù)時(shí),還要保證國家財(cái)政收入的穩(wěn)定。

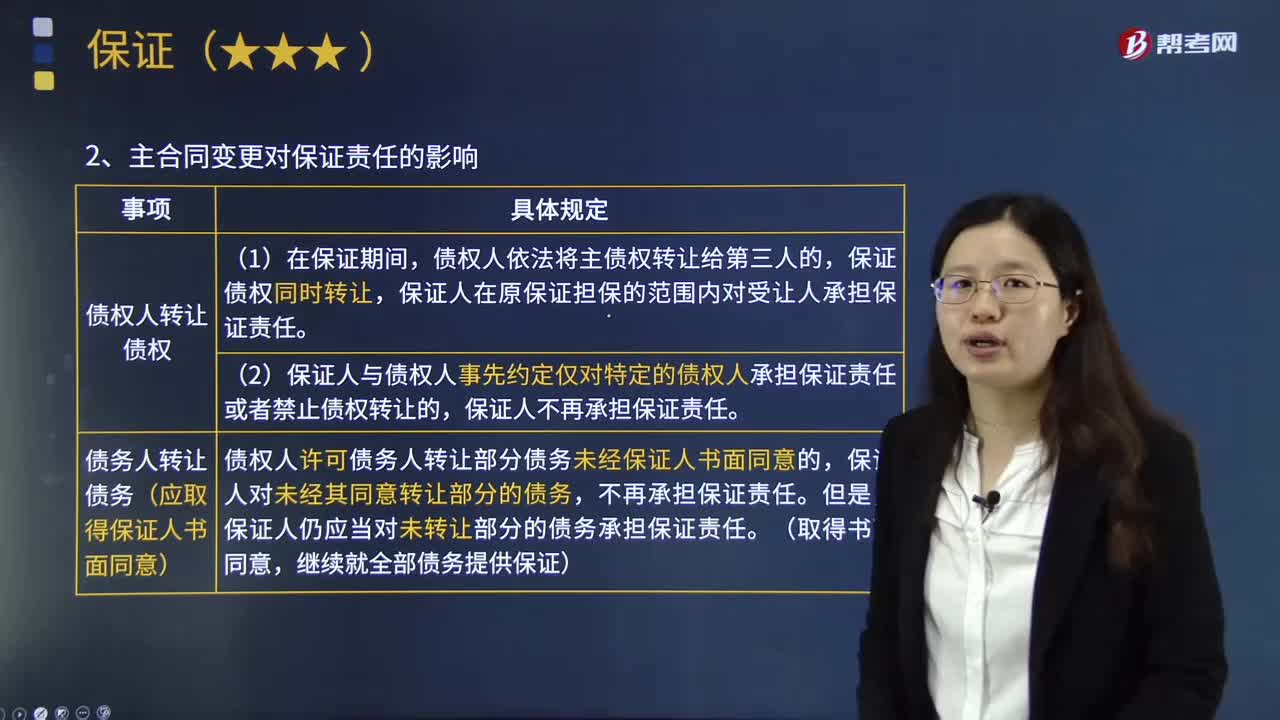

07:09

07:09保證責(zé)任的范圍和主合同變更對(duì)保證責(zé)任的影響分別是什么?:保證責(zé)任的范圍和主合同變更對(duì)保證責(zé)任的影響分別是什么?保證擔(dān)保的范圍包括主債權(quán)及利息、違約金、損害賠償金和實(shí)現(xiàn)債權(quán)的費(fèi)用:2.主合同變更對(duì)保證責(zé)任的影響,保證人在原保證擔(dān)保的范圍內(nèi)對(duì)受讓人承擔(dān)保證責(zé)任。(2)保證人與債權(quán)人事先約定僅對(duì)特定的債權(quán)人承擔(dān)保證責(zé)任或者禁止債權(quán)轉(zhuǎn)讓的:保證人不再承擔(dān)保證責(zé)任,②債務(wù)人轉(zhuǎn)讓債務(wù)(應(yīng)取得保證人書面同意),債權(quán)人許可債務(wù)人轉(zhuǎn)讓部分債務(wù)未經(jīng)保證人書面同意的。

04:01

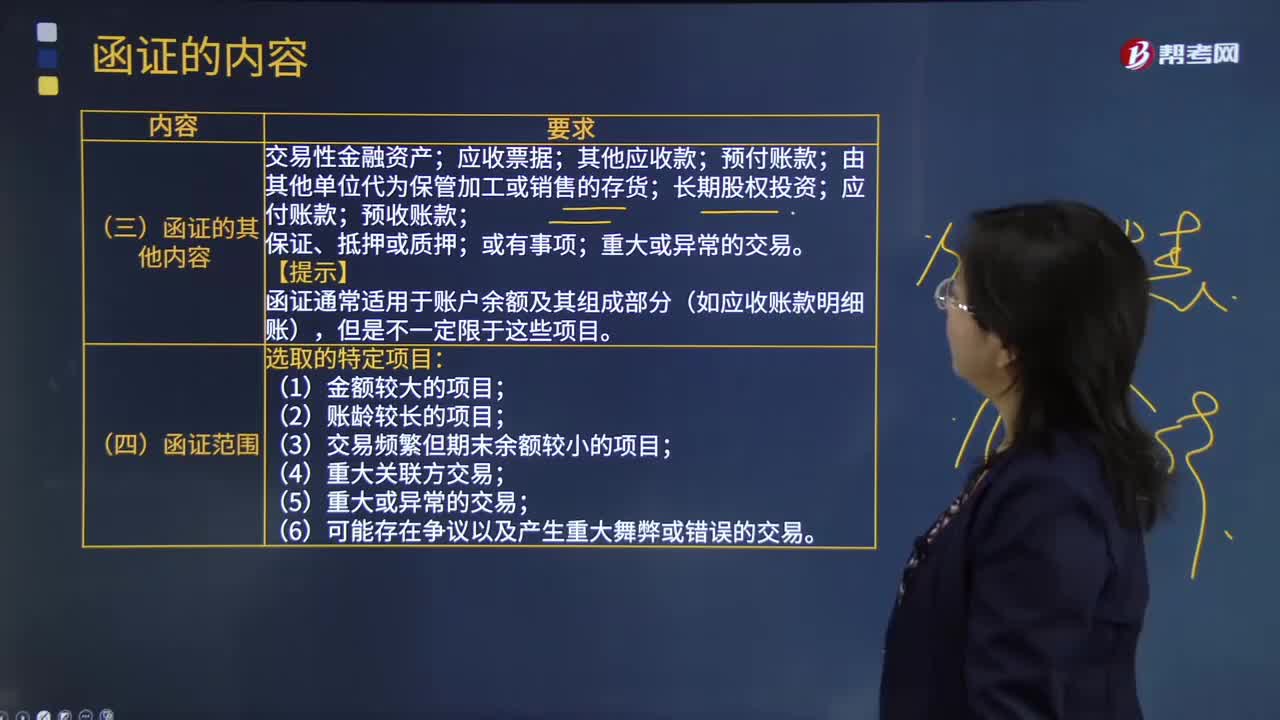

04:01什么是函證的其他內(nèi)容、范圍和時(shí)間?:什么是函證的其他內(nèi)容、范圍和時(shí)間?應(yīng)收票據(jù);預(yù)付賬款;應(yīng)付賬款;預(yù)收賬款;函證通常適用于賬戶余額及其組成部分(如應(yīng)收賬款明細(xì)賬):(1)金額較大的項(xiàng)目;(3)交易頻繁但期末余額較小的項(xiàng)目。(4)重大關(guān)聯(lián)方交易,(6)可能存在爭議以及產(chǎn)生重大舞弊或錯(cuò)誤的交易,(1)注冊(cè)會(huì)計(jì)師通常以資產(chǎn)負(fù)債表日為截止日。在資產(chǎn)負(fù)債表日后適當(dāng)時(shí)間內(nèi)實(shí)施函證注冊(cè)會(huì)計(jì)師可選擇資產(chǎn)負(fù)債表日前適當(dāng)日期為截止日實(shí)施函證

02:14

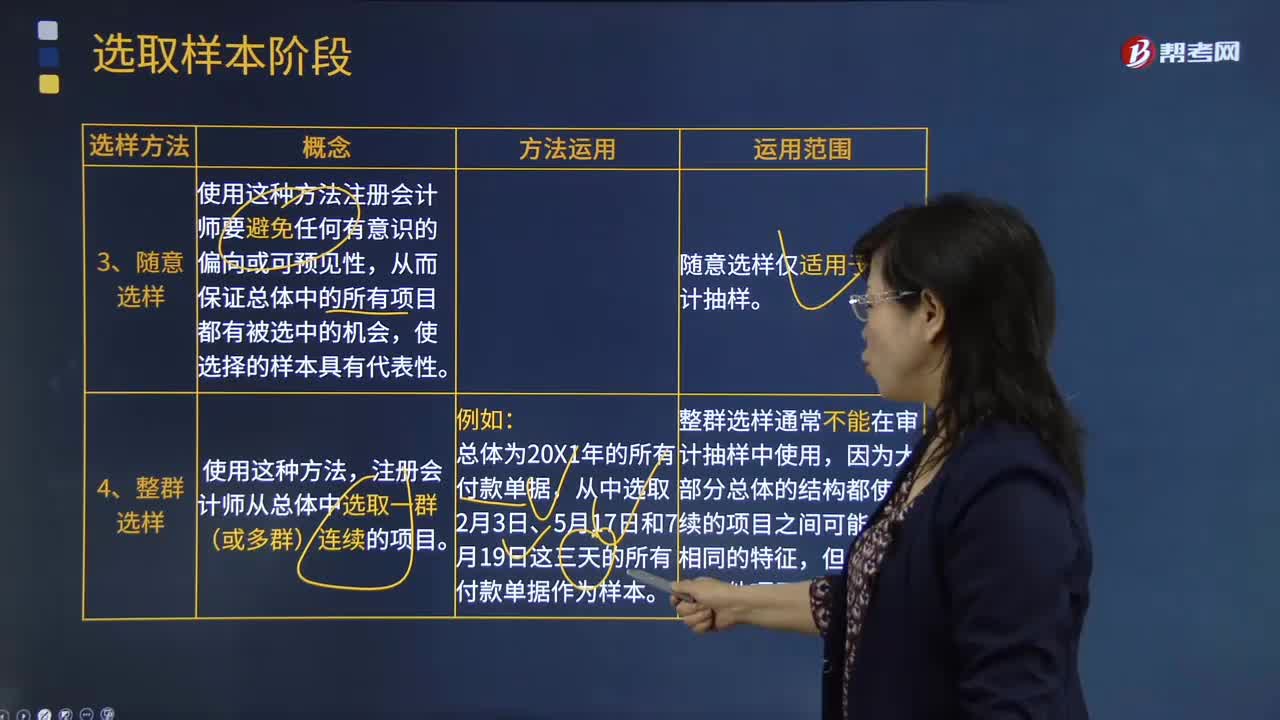

02:14隨機(jī)選樣和整群選樣方法的內(nèi)容分別是什么?:使用這種方法注冊(cè)會(huì)計(jì)師要避免任何有意識(shí)的偏向或可預(yù)見性,隨意選樣僅適用于非統(tǒng)計(jì)抽樣,注冊(cè)會(huì)計(jì)師從總體中選取一群(或多群)連續(xù)的項(xiàng)目;從中選取2月3日、5月17日和7月19日這三天的所有付款單據(jù)作為樣本,整群選樣通常不能在審計(jì)抽樣中使用。因?yàn)榇蟛糠挚傮w的結(jié)構(gòu)都使連續(xù)的項(xiàng)目之間可能具有相同的特征,【例題·簡答題】A和B注冊(cè)會(huì)計(jì)師在應(yīng)付票據(jù)項(xiàng)目的審計(jì)中,為了確定應(yīng)付票據(jù)余額所對(duì)應(yīng)的業(yè)務(wù)是否真實(shí)。

01:19

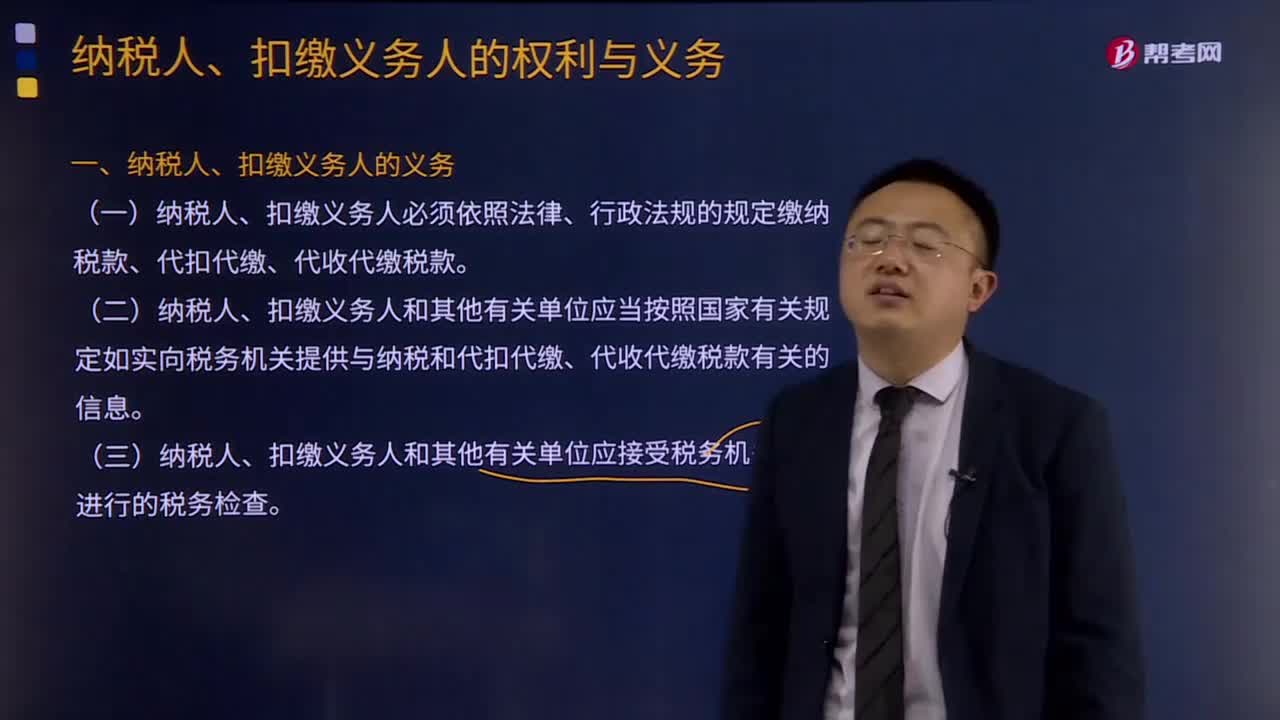

01:19納稅人、扣繳義務(wù)人的權(quán)利和義務(wù)分別是什么?:納稅人、扣繳義務(wù)人的權(quán)利和義務(wù)分別是什么?納稅人、扣繳義務(wù)人的權(quán)利:1、納稅人、扣繳義務(wù)人有權(quán)向稅務(wù)機(jī)關(guān)了解國家稅收法律、行政法規(guī)的規(guī)定以及與納稅程序有關(guān)的情況。2、納稅人、扣繳義務(wù)人有權(quán)要求稅務(wù)機(jī)關(guān)為納稅人、扣繳義務(wù)人的情況保密。稅務(wù)機(jī)關(guān)應(yīng)當(dāng)為納稅人、扣繳義務(wù)人的情況保密。5、納稅人、扣繳義務(wù)人有權(quán)控告和檢舉稅務(wù)機(jī)關(guān)、稅務(wù)人員的違法違紀(jì)行為。

01:32

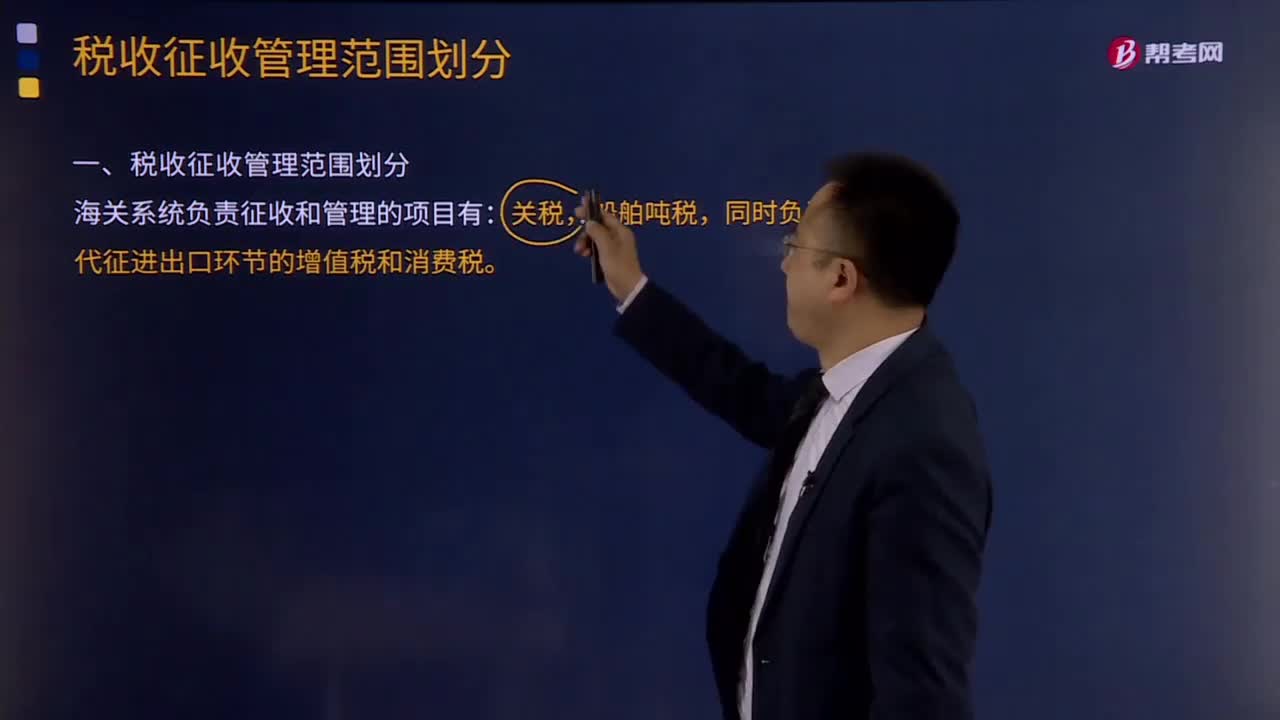

01:32稅收征收管理范圍如何劃分?:稅收征收管理范圍如何劃分?目前,我國的稅收分別由稅務(wù)、海關(guān)等系統(tǒng)負(fù)責(zé)征收管理。稅務(wù)系統(tǒng)即國家稅務(wù)總局系統(tǒng)負(fù)責(zé)征收和管理的稅種有:增值稅、消費(fèi)稅、車輛購置稅、企業(yè)所得稅、個(gè)人所得稅、資源稅、城鎮(zhèn)土地使用稅、耕地占用稅、土地增值稅、房產(chǎn)稅、車船稅、印花稅、契稅、城市維護(hù)建設(shè)稅、環(huán)境保護(hù)稅和煙葉稅,共16個(gè)稅種。海關(guān)系統(tǒng)負(fù)責(zé)征收和管理的項(xiàng)目有:關(guān)稅,船舶噸稅,同時(shí)負(fù)責(zé)代征進(jìn)出口環(huán)節(jié)的增值稅和消費(fèi)稅。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日