下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:26

00:26企業(yè)代業(yè)主繳納房產(chǎn)稅與個人所得稅,賬務(wù)怎么處理?:企業(yè)代業(yè)主繳納房產(chǎn)稅與個人所得稅,賬務(wù)怎么處理?記入管理費(fèi)用或營業(yè)外支出科目,年終進(jìn)行納稅調(diào)整。

00:22

00:22多交的所得稅怎么進(jìn)行賬務(wù)處理?:多交的所得稅怎么進(jìn)行賬務(wù)處理?賬務(wù)處理:借:營業(yè)外支出:貸銀行存款

00:58

00:58單位無償贈禮的稅務(wù)處理和賬務(wù)處理怎么做?:單位無償贈禮的稅務(wù)處理和賬務(wù)處理怎么做?稅務(wù)上根據(jù)《增值稅暫行條例實(shí)施細(xì)則》第四條,單位或者個體工商戶的下列行為,視同銷售貨物:將自產(chǎn)、委托加工或者購進(jìn)的貨物無償贈送其他單位或者個人,應(yīng)視同銷售貨物計算應(yīng)交增值稅。賬務(wù)處理:銷售費(fèi)用(這種看贈送的用途,如果是推廣,計入到銷售費(fèi)用):主營業(yè)務(wù)收入:應(yīng)交稅費(fèi)-應(yīng)交增值稅-銷項(xiàng)稅額借主營業(yè)務(wù)成本貸庫存商品

00:22

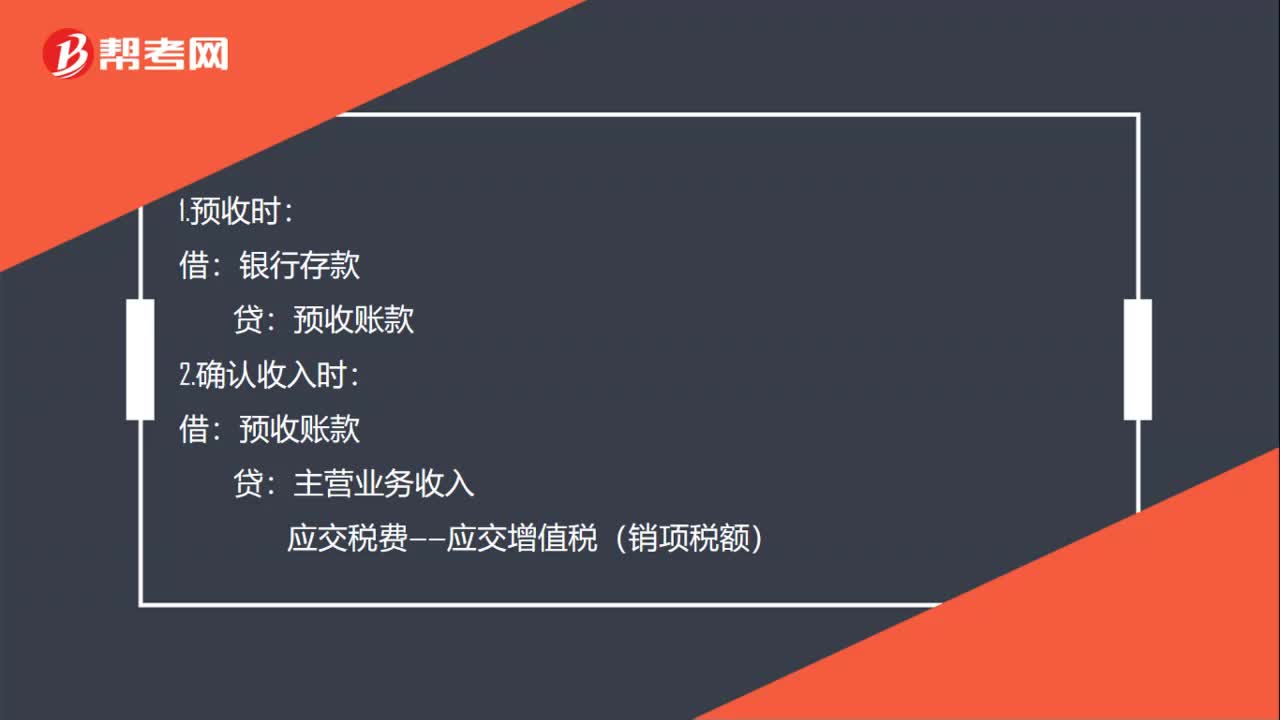

00:22預(yù)收下年物業(yè)費(fèi)怎么做賬務(wù)處理?:預(yù)收下年物業(yè)費(fèi)怎么做賬務(wù)處理?1.預(yù)收時:銀行存款:2.確認(rèn)收入時:借預(yù)收賬款貸主營業(yè)務(wù)收入應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)

00:43

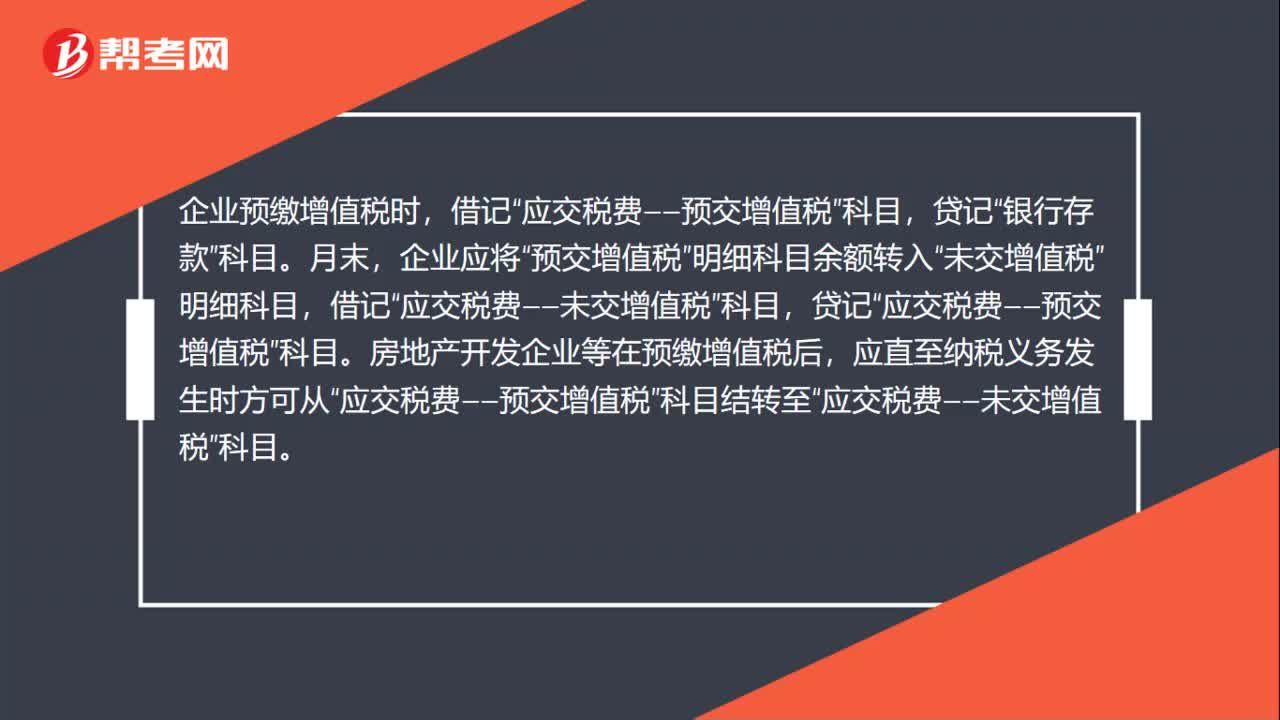

00:43預(yù)繳增值稅的賬務(wù)處理怎么做?:預(yù)繳增值稅的賬務(wù)處理怎么做?企業(yè)預(yù)繳增值稅時,貸記“銀行存款”科目。月末,企業(yè)應(yīng)將“預(yù)交增值稅”明細(xì)科目余額轉(zhuǎn)入“未交增值稅”明細(xì)科目,借記“貸記“房地產(chǎn)開發(fā)企業(yè)等在預(yù)繳增值稅后,應(yīng)直至納稅義務(wù)發(fā)生時方可從“應(yīng)交稅費(fèi)——預(yù)交增值稅”科目結(jié)轉(zhuǎn)至“應(yīng)交稅費(fèi)——未交增值稅”科目。

01:03

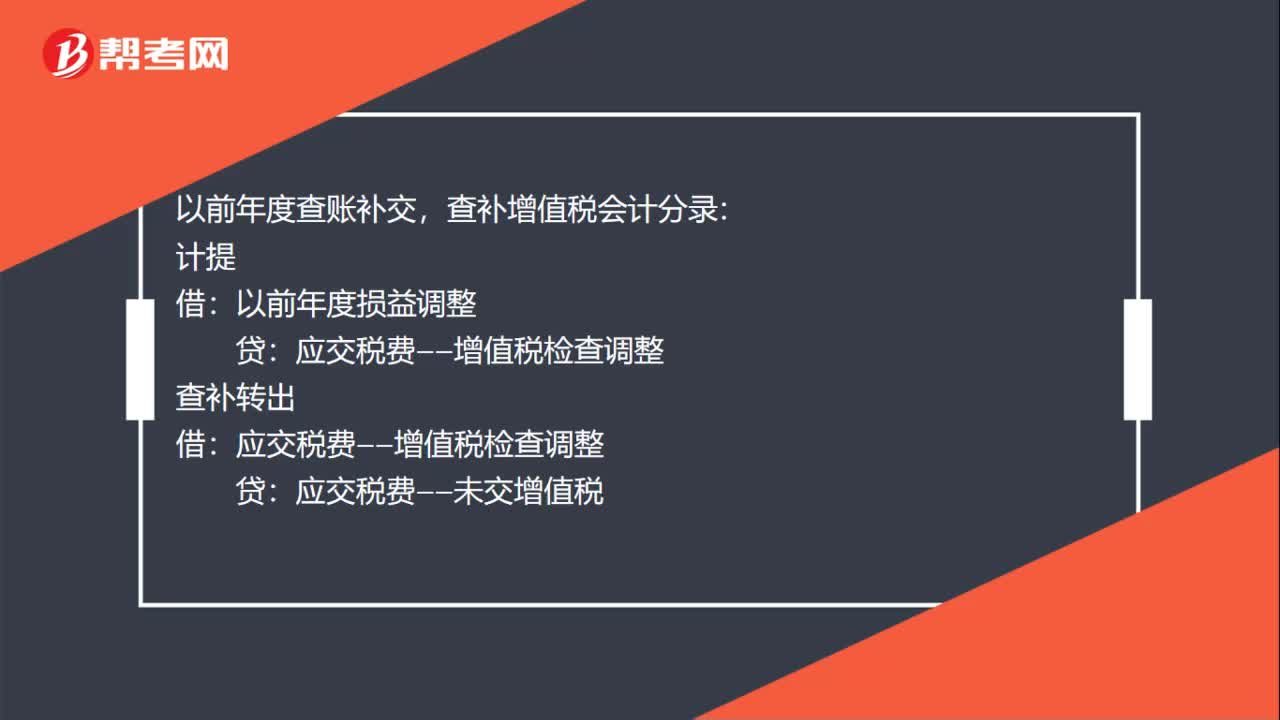

01:03補(bǔ)交增值稅怎么做記賬憑證?:補(bǔ)交增值稅怎么做記賬憑證?補(bǔ)交增值稅記賬憑證:以前年度查賬補(bǔ)交:查補(bǔ)增值稅會計分錄:計提:以前年度損益調(diào)整:查補(bǔ)轉(zhuǎn)出:應(yīng)交稅費(fèi)——增值稅檢查調(diào)整:補(bǔ)交上年度的增值稅會計分錄本年度正常的補(bǔ)繳增值稅應(yīng)交稅金——應(yīng)交增值稅補(bǔ)交增值稅應(yīng)交稅費(fèi)——未交增值稅銀行存款結(jié)轉(zhuǎn)損益調(diào)整借利潤分配——未分配利潤貸以前年度損益調(diào)整

03:07

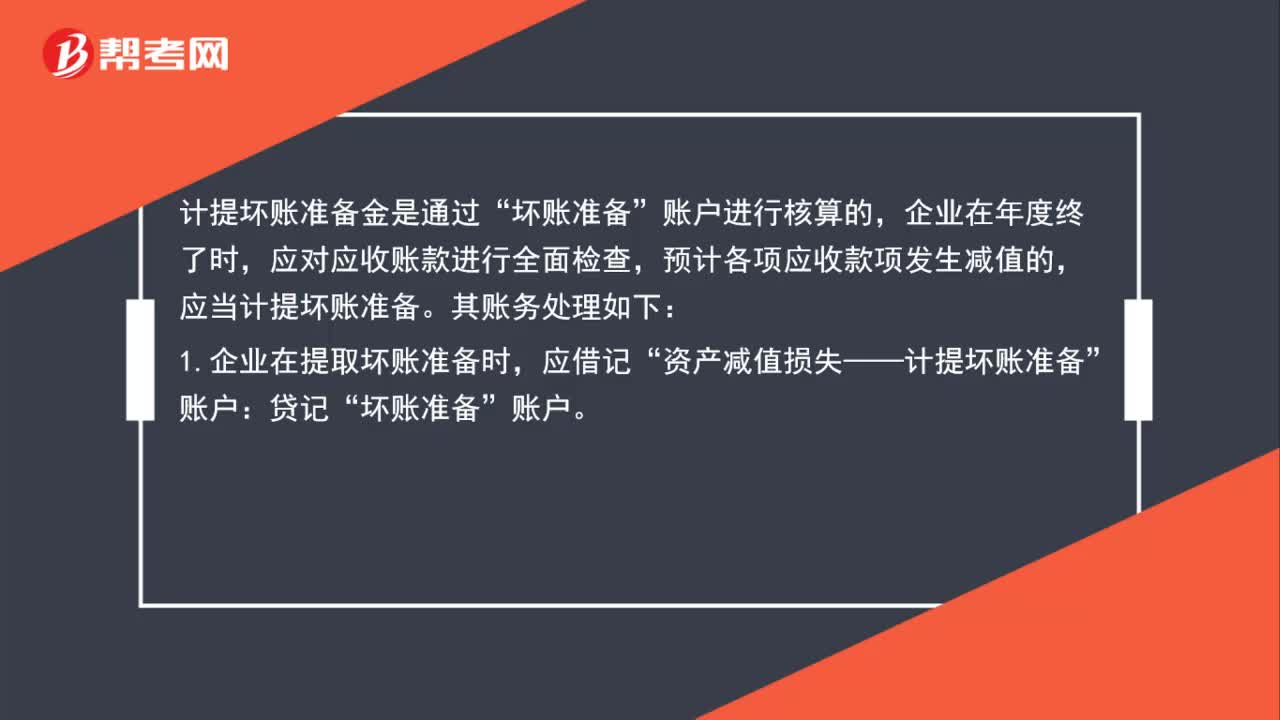

03:07壞賬準(zhǔn)備的賬務(wù)處理怎么做?:壞賬準(zhǔn)備的賬務(wù)處理怎么做?計提壞賬準(zhǔn)備金是通過“賬戶進(jìn)行核算的,應(yīng)對應(yīng)收賬款進(jìn)行全面檢查,預(yù)計各項(xiàng)應(yīng)收款項(xiàng)發(fā)生減值的,應(yīng)當(dāng)計提壞賬準(zhǔn)備。其賬務(wù)處理如下:1.企業(yè)在提取壞賬準(zhǔn)備時,應(yīng)借記“(1)如本期應(yīng)計提的壞賬準(zhǔn)備金額大于壞賬準(zhǔn)備賬面余額的,應(yīng)當(dāng)按其差額計提,(2)如應(yīng)提取的壞賬準(zhǔn)備金額小于“應(yīng)按其差額作相反會計分錄,資產(chǎn)減值損失——計提壞賬準(zhǔn)備”2.對于確實(shí)無法收回的應(yīng)收款項(xiàng)。

00:53

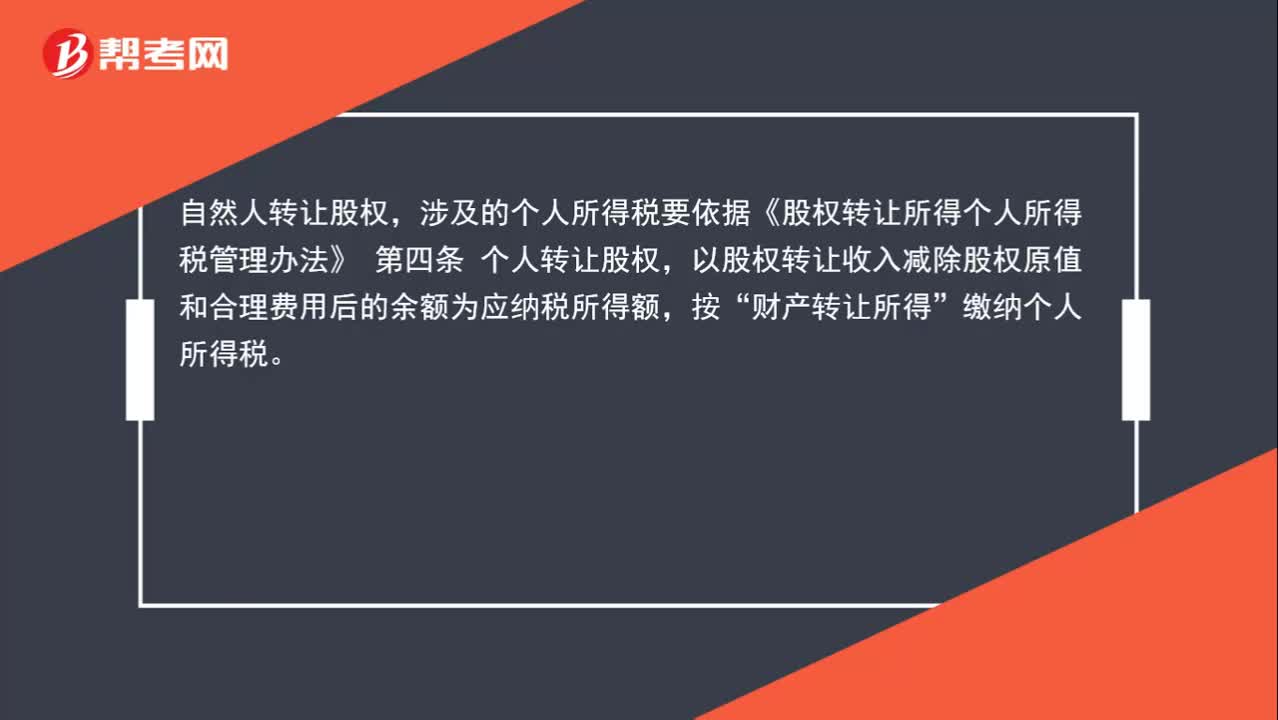

00:53轉(zhuǎn)讓股權(quán)的個人所得稅怎么處理?:轉(zhuǎn)讓股權(quán)的個人所得稅怎么處理?自然人轉(zhuǎn)讓股權(quán),涉及的個人所得稅要依據(jù)《股權(quán)轉(zhuǎn)讓所得個人所得稅管理辦法》:個人轉(zhuǎn)讓股權(quán),以股權(quán)轉(zhuǎn)讓收入減除股權(quán)原值和合理費(fèi)用后的余額為應(yīng)納稅所得額“按”財產(chǎn)轉(zhuǎn)讓所得。繳納個人所得稅,具體是否需要繳納個人所得稅不是看轉(zhuǎn)讓價與注冊資本金的差異。而是看轉(zhuǎn)讓價與取得成本之間的差額

01:26

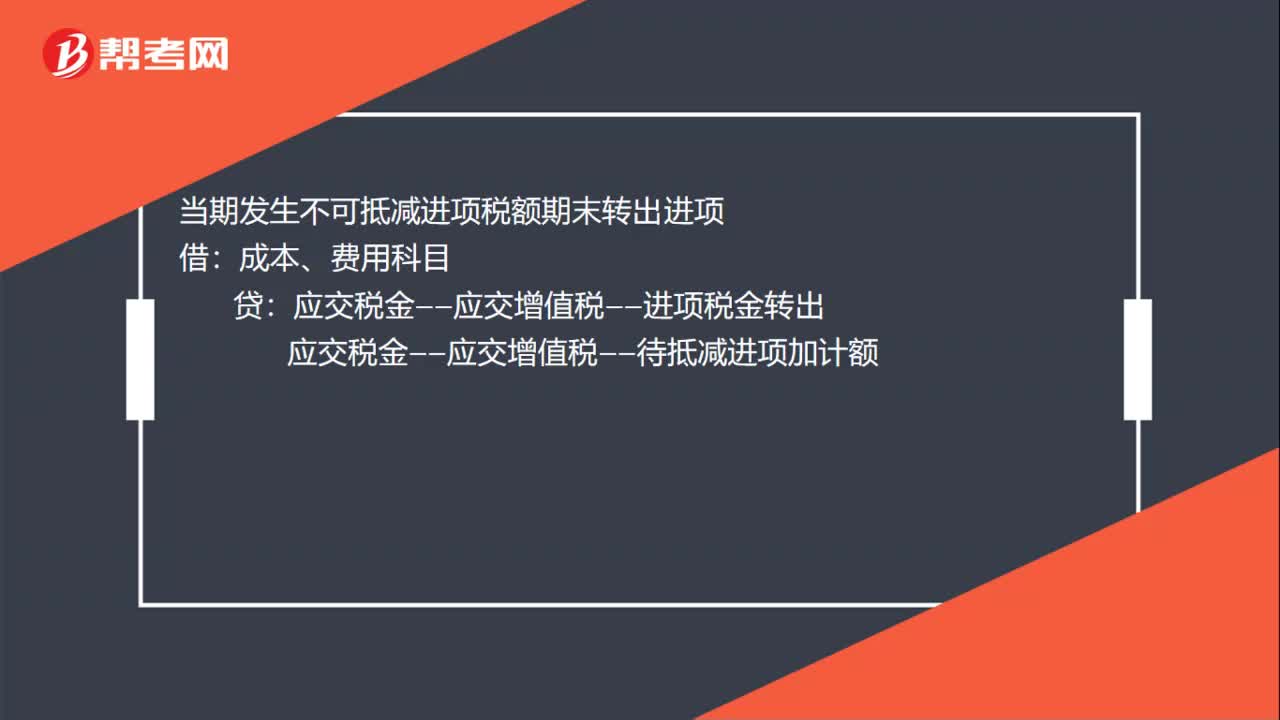

01:26增值稅加計扣除的賬務(wù)處理怎么做?:增值稅加計扣除的賬務(wù)處理怎么做?計算當(dāng)期可抵扣進(jìn)項(xiàng)加計抵減額:發(fā)生當(dāng)期依據(jù)可抵扣進(jìn)項(xiàng)計提可加計抵減額:固定資產(chǎn)、原材料、費(fèi)用等科目:應(yīng)交稅金——應(yīng)交增值稅——進(jìn)項(xiàng)稅金:應(yīng)交稅金——應(yīng)交增值稅——待抵減進(jìn)項(xiàng)加計額:當(dāng)期發(fā)生不可抵減進(jìn)項(xiàng)稅額期末轉(zhuǎn)出進(jìn)項(xiàng)應(yīng)交稅金——應(yīng)交增值稅——進(jìn)項(xiàng)稅金轉(zhuǎn)出當(dāng)期進(jìn)項(xiàng)加計額抵減應(yīng)納稅額時應(yīng)交稅金——應(yīng)交增值稅——進(jìn)項(xiàng)加計抵減額應(yīng)交稅金——應(yīng)交增值稅——待抵減進(jìn)項(xiàng)加計額

00:38

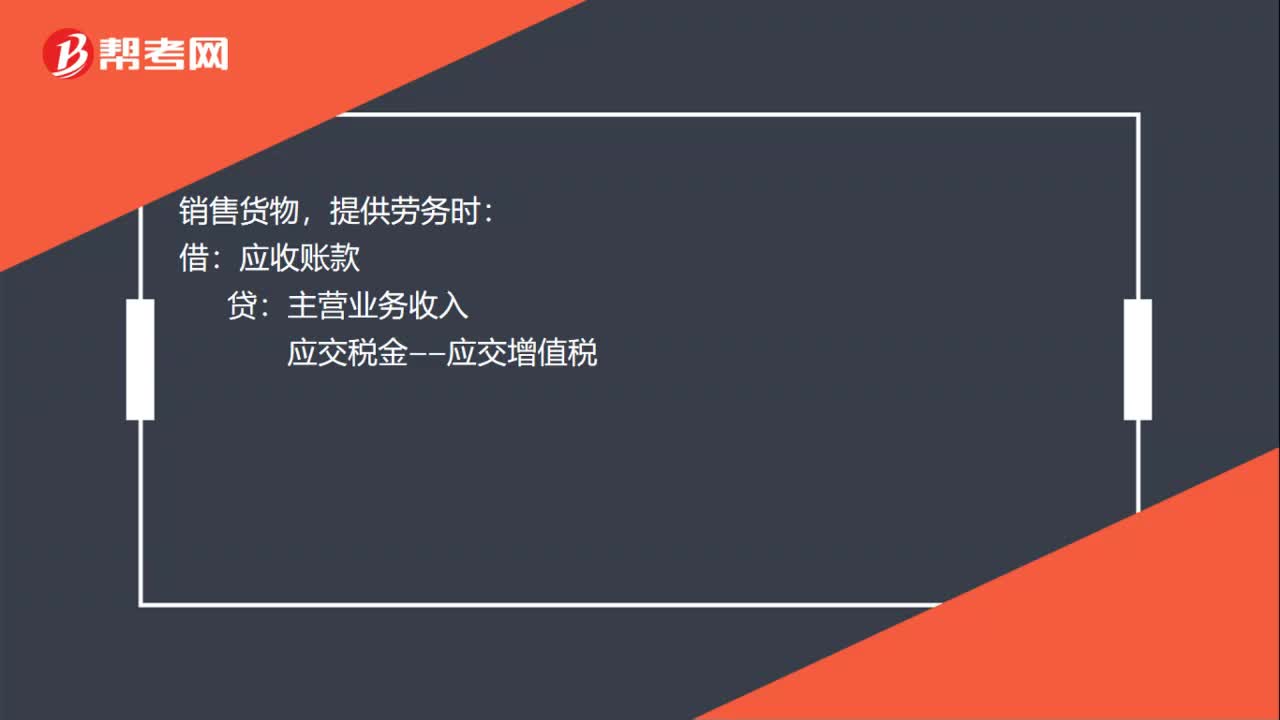

00:38小規(guī)模納稅人增值稅賬務(wù)處理分錄怎么做?:小規(guī)模納稅人增值稅賬務(wù)處理分錄怎么做?小規(guī)模納稅人增值稅的核算,僅設(shè)置“會計科目。小規(guī)模納稅人增值稅的賬務(wù)處理:銷售貨物,提供勞務(wù)時:應(yīng)收賬款:貸:主營業(yè)務(wù)收入:下月繳納增值稅借應(yīng)交稅金——應(yīng)交增值稅貸銀行存款

02:40

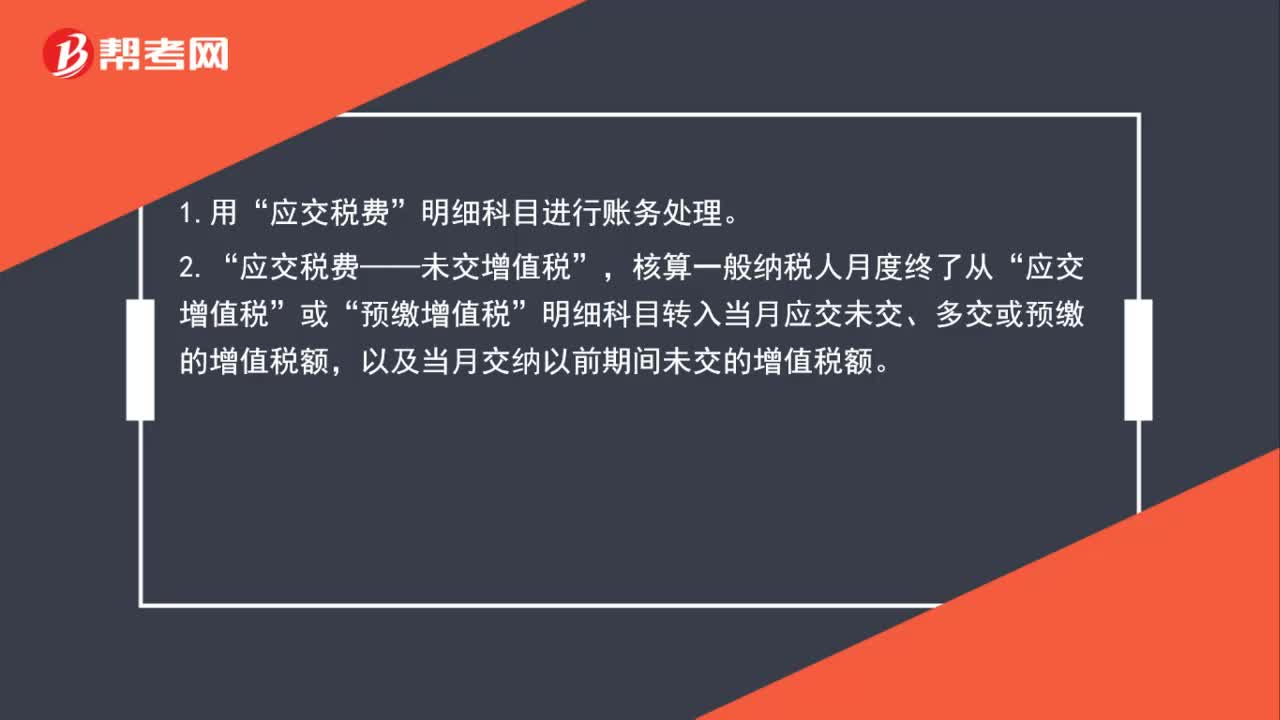

02:40一般納稅人的賬務(wù)處理怎么做?:應(yīng)交稅費(fèi)——未交增值稅”預(yù)繳增值稅“明細(xì)科目轉(zhuǎn)入當(dāng)月應(yīng)交未交、多交或預(yù)繳的增值稅額”應(yīng)交稅費(fèi)——預(yù)繳增值稅“按現(xiàn)行增值稅制度規(guī)定應(yīng)預(yù)繳的增值稅額,應(yīng)交稅費(fèi)——待抵扣進(jìn)項(xiàng)稅額。核算一般納稅人已取得增值稅扣稅憑證并經(jīng)稅務(wù)機(jī)關(guān)認(rèn)證“按照現(xiàn)行增值稅制度規(guī)定準(zhǔn)予以后期間從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額”應(yīng)交稅費(fèi)——待認(rèn)證進(jìn)項(xiàng)稅額。

13:52

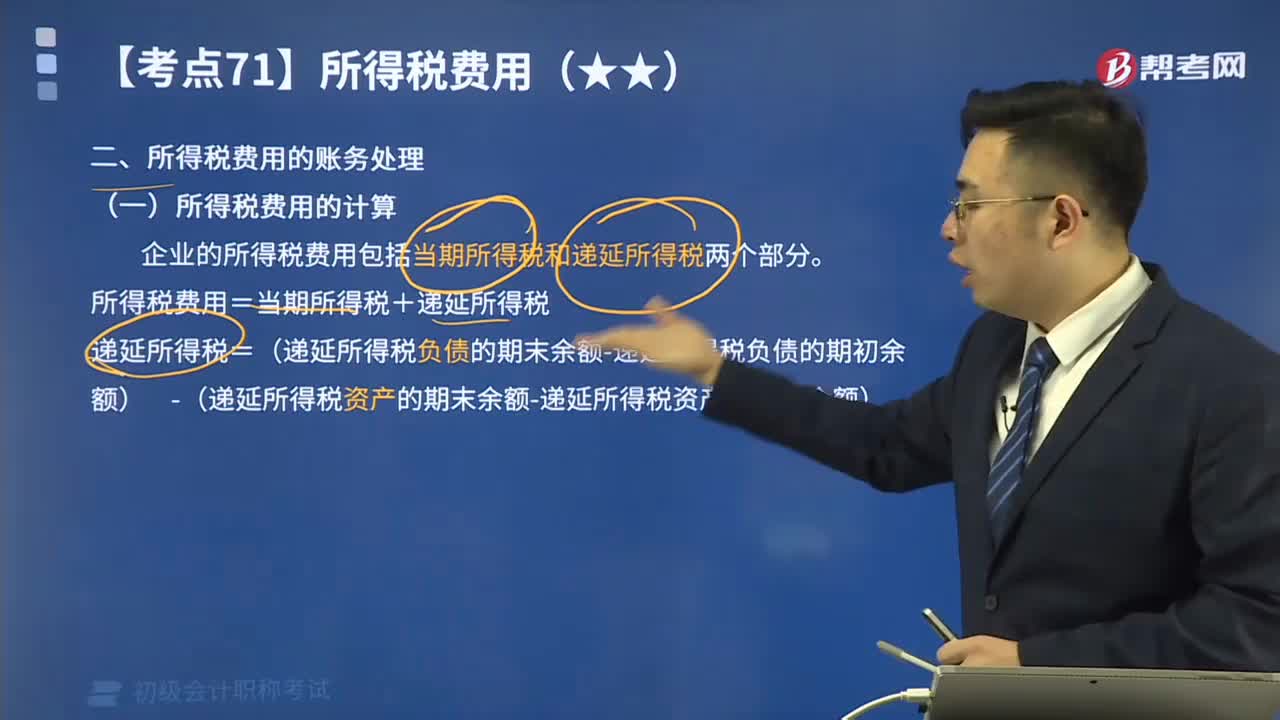

13:52所得稅費(fèi)用的賬務(wù)處理的內(nèi)容是什么?:所得稅費(fèi)用是指企業(yè)經(jīng)營利潤應(yīng)交納的所得稅。即為從當(dāng)期利潤總額中扣除的所得稅費(fèi)用,企業(yè)的所得稅費(fèi)用包括當(dāng)期所得稅和遞延所得稅兩個部分。所得稅費(fèi)用=當(dāng)期所得稅+遞延所得稅。遞延所得稅=(遞延所得稅負(fù)債的期末余額-遞延所得稅負(fù)債的期初余額)-(遞延所得稅資產(chǎn)的期末余額-遞延所得稅資產(chǎn)的期初余額)“核算企業(yè)所得稅費(fèi)用的確認(rèn)及其結(jié)轉(zhuǎn)情況:二是已計入當(dāng)期營業(yè)外支出但按稅法規(guī)定不允許扣除的稅收滯納金:

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日