下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:22

00:22多交的所得稅怎么進(jìn)行賬務(wù)處理?:多交的所得稅怎么進(jìn)行賬務(wù)處理?賬務(wù)處理:借:營業(yè)外支出:貸銀行存款

01:36

01:36發(fā)放口罩和現(xiàn)金補(bǔ)貼都能企業(yè)所得稅稅前扣除,在稅務(wù)處理上有區(qū)別?:發(fā)放口罩和現(xiàn)金補(bǔ)貼都能企業(yè)所得稅稅前扣除,在稅務(wù)處理上有區(qū)別?如果是公司購買了口罩后發(fā)放給員工,可以作為勞動(dòng)保護(hù)費(fèi)處理,計(jì)入到勞保費(fèi)用,是可以全額企業(yè)所得稅前扣除的,而且不涉及個(gè)人所得稅;如果是給每個(gè)人發(fā)放現(xiàn)金補(bǔ)貼,作為福利費(fèi)核算的話,是在工資總額的14%以內(nèi)允許企業(yè)所得稅前扣除。另外,人人有份的現(xiàn)金補(bǔ)貼是需要并入工資薪金所得代扣代繳個(gè)人所得稅的。

00:53

00:53轉(zhuǎn)讓股權(quán)的個(gè)人所得稅怎么處理?:轉(zhuǎn)讓股權(quán)的個(gè)人所得稅怎么處理?自然人轉(zhuǎn)讓股權(quán),涉及的個(gè)人所得稅要依據(jù)《股權(quán)轉(zhuǎn)讓所得個(gè)人所得稅管理辦法》:個(gè)人轉(zhuǎn)讓股權(quán),以股權(quán)轉(zhuǎn)讓收入減除股權(quán)原值和合理費(fèi)用后的余額為應(yīng)納稅所得額“按”財(cái)產(chǎn)轉(zhuǎn)讓所得。繳納個(gè)人所得稅,具體是否需要繳納個(gè)人所得稅不是看轉(zhuǎn)讓價(jià)與注冊(cè)資本金的差異。而是看轉(zhuǎn)讓價(jià)與取得成本之間的差額

00:20

00:20如何增加個(gè)人所得稅稅種?:如何增加個(gè)人所得稅稅種?在辦稅服務(wù)平臺(tái)網(wǎng)頁端也可辦理申報(bào),首次申報(bào)需要先實(shí)名認(rèn)證注冊(cè)。

00:25

00:25交通補(bǔ)助需要繳納個(gè)稅嗎?:交通補(bǔ)助需要繳納個(gè)稅嗎?需要。交通補(bǔ)助在計(jì)算社保基數(shù)時(shí)是要計(jì)算在內(nèi)的,也是需要并入工資薪金所得代扣代繳個(gè)稅。

01:06

01:06其他收益需要繳納企業(yè)所得稅嗎?:增加企業(yè)的應(yīng)納稅所得額,也就是說如果企業(yè)是盈利的,這一筆其他收益是需要繳納企業(yè)所得稅的。其他收益期末結(jié)轉(zhuǎn)至本年利潤,結(jié)轉(zhuǎn)后該科目無余額:借:貸“本年利潤”在報(bào)表列示方面“在利潤表中的”營業(yè)利潤,項(xiàng)目之上單獨(dú)列報(bào)。其他收益項(xiàng)目該項(xiàng)收益屬于企業(yè)的營業(yè)利潤

00:24

00:24補(bǔ)發(fā)工資個(gè)人所得稅是什么?:補(bǔ)發(fā)工資個(gè)人所得稅是什么?補(bǔ)發(fā)工資個(gè)人所得稅指的是因政策性調(diào)資、職務(wù)晉升、新員工定級(jí)、單位籌建期或資金困難等原因造成工資補(bǔ)發(fā)從而補(bǔ)交的個(gè)人所得稅,這需要到稅務(wù)機(jī)關(guān)備案。

01:28

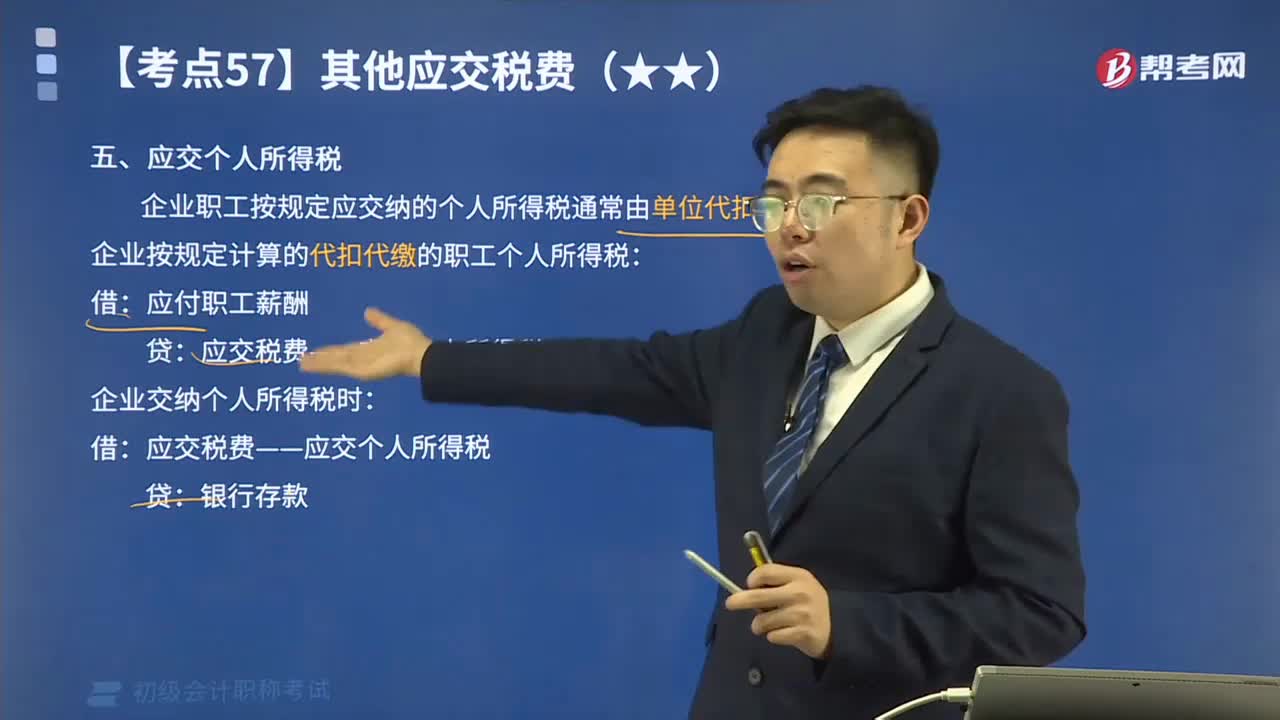

01:28其他應(yīng)交稅費(fèi)中應(yīng)交個(gè)人所得稅如何進(jìn)行會(huì)計(jì)核算?:其他應(yīng)交稅費(fèi)中應(yīng)交個(gè)人所得稅如何進(jìn)行會(huì)計(jì)核算?應(yīng)交個(gè)人所得稅是指在中國境內(nèi)有住所,企業(yè)職工按規(guī)定應(yīng)交納的個(gè)人所得稅通常由單位代扣代繳。企業(yè)按規(guī)定計(jì)算的代扣代繳的職工個(gè)人所得稅:應(yīng)付職工薪酬:應(yīng)交稅費(fèi)——應(yīng)交個(gè)人所得稅:企業(yè)交納個(gè)人所得稅時(shí):【例題】某企業(yè)結(jié)算本月應(yīng)付職工工資總額300 000元:按稅法規(guī)定應(yīng)代扣代繳的職工個(gè)人所得稅共計(jì)3 000元:該企業(yè)應(yīng)編制如下會(huì)計(jì)分錄:

02:30

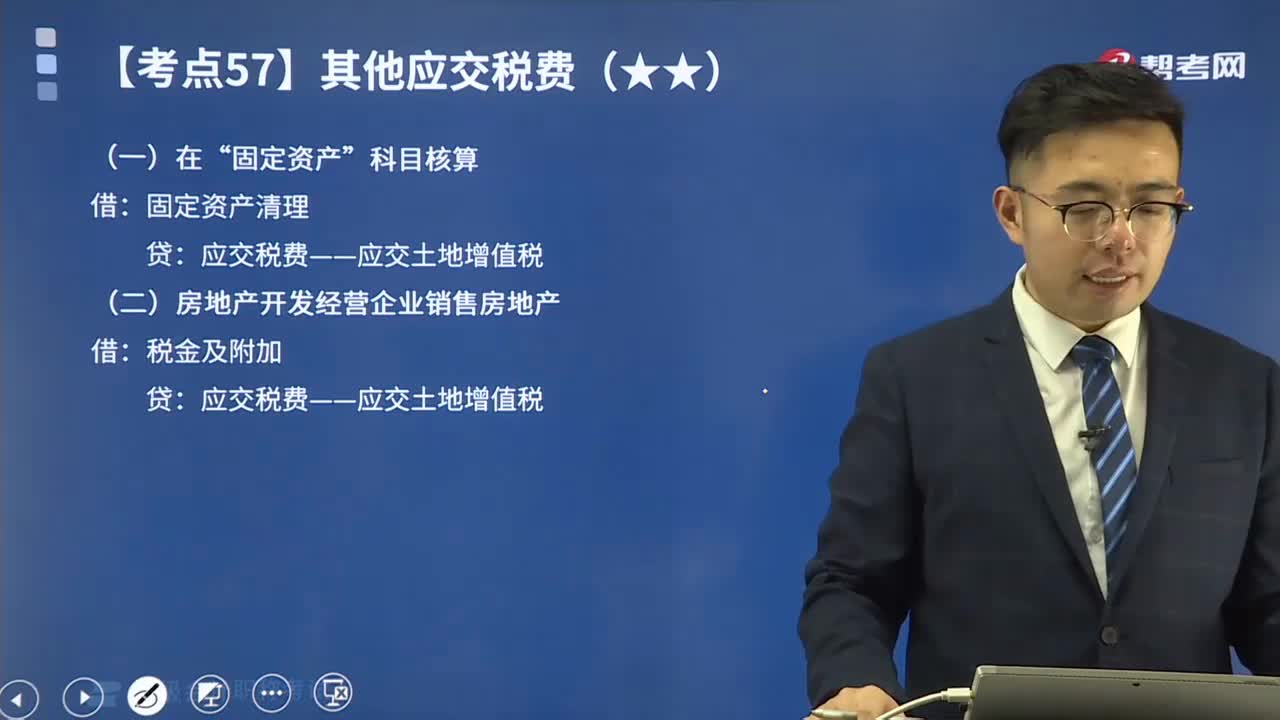

02:30其他應(yīng)交稅費(fèi)中應(yīng)交土地增值稅如何進(jìn)行會(huì)計(jì)處理?:其他應(yīng)交稅費(fèi)中應(yīng)交土地增值稅如何進(jìn)行會(huì)計(jì)處理?土地增值稅是指轉(zhuǎn)讓國有土地使用權(quán)、地上的建筑物及其附著物并取得收入的單位和個(gè)人,以轉(zhuǎn)讓所取得的收入包括貨幣收入、實(shí)物收入和其他收入減去法定扣除項(xiàng)目金額后的增值額為計(jì)稅依據(jù)向國家繳納的一種稅賦,土地增值稅是對(duì)轉(zhuǎn)讓國有土地使用權(quán)、地上的建筑物及其附著物(簡稱轉(zhuǎn)讓房地產(chǎn))并取得增值性收入的單位和個(gè)人所征收的一種稅。土地增值稅采用四級(jí)超率累進(jìn)稅率。

01:53

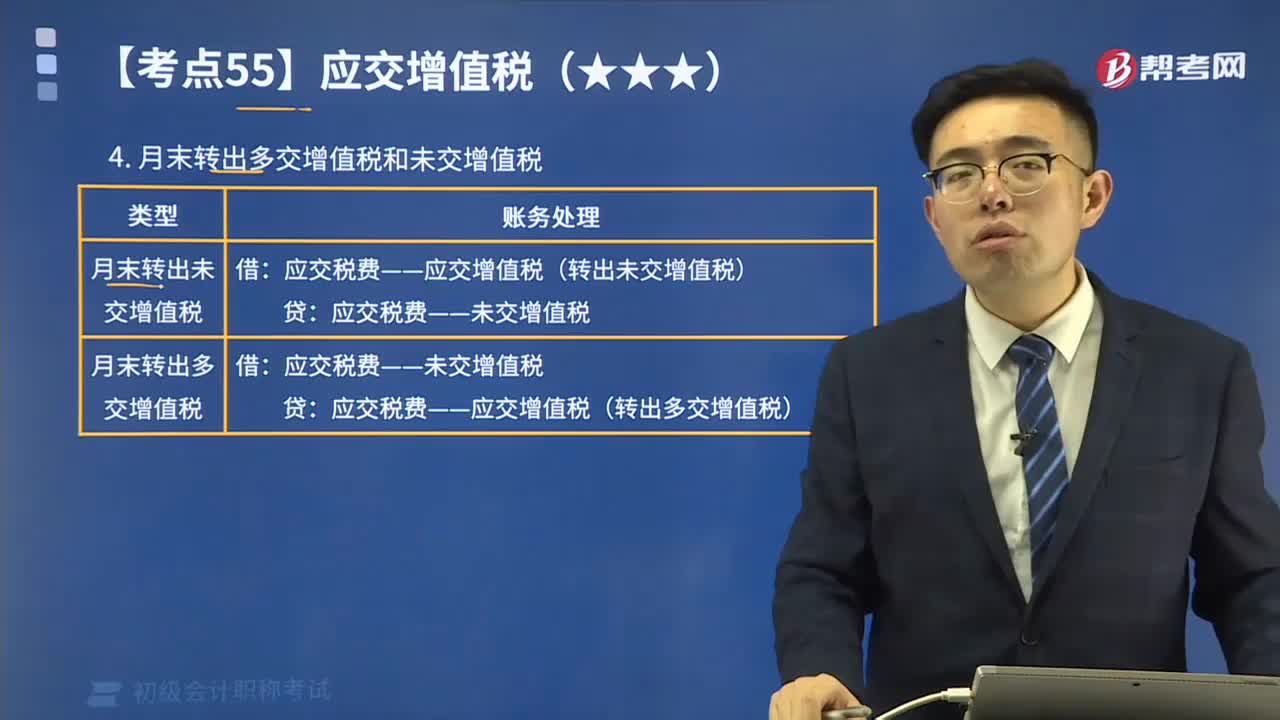

01:53月末轉(zhuǎn)出多交增值稅和未交增值稅如何進(jìn)行會(huì)計(jì)處理?:月末轉(zhuǎn)出多交增值稅和未交增值稅如何進(jìn)行會(huì)計(jì)處理?核算增值稅應(yīng)該在應(yīng)交稅費(fèi)科目下設(shè)置“應(yīng)交增值稅”未交增值稅”輔導(dǎo)期一般納稅人還需要設(shè)置“待抵扣進(jìn)項(xiàng)稅額”應(yīng)交稅費(fèi)-應(yīng)交增值稅“日常記帳涉及到的明細(xì)專欄”進(jìn)項(xiàng)稅額、已交稅金、銷項(xiàng)稅額、進(jìn)項(xiàng)稅額轉(zhuǎn)出:轉(zhuǎn)出未交增值稅和轉(zhuǎn)出多交增值稅:甲公司將尚未交納的其余增值稅稅款50 000元進(jìn)行轉(zhuǎn)賬。甲公司編制如下會(huì)計(jì)分錄:

13:52

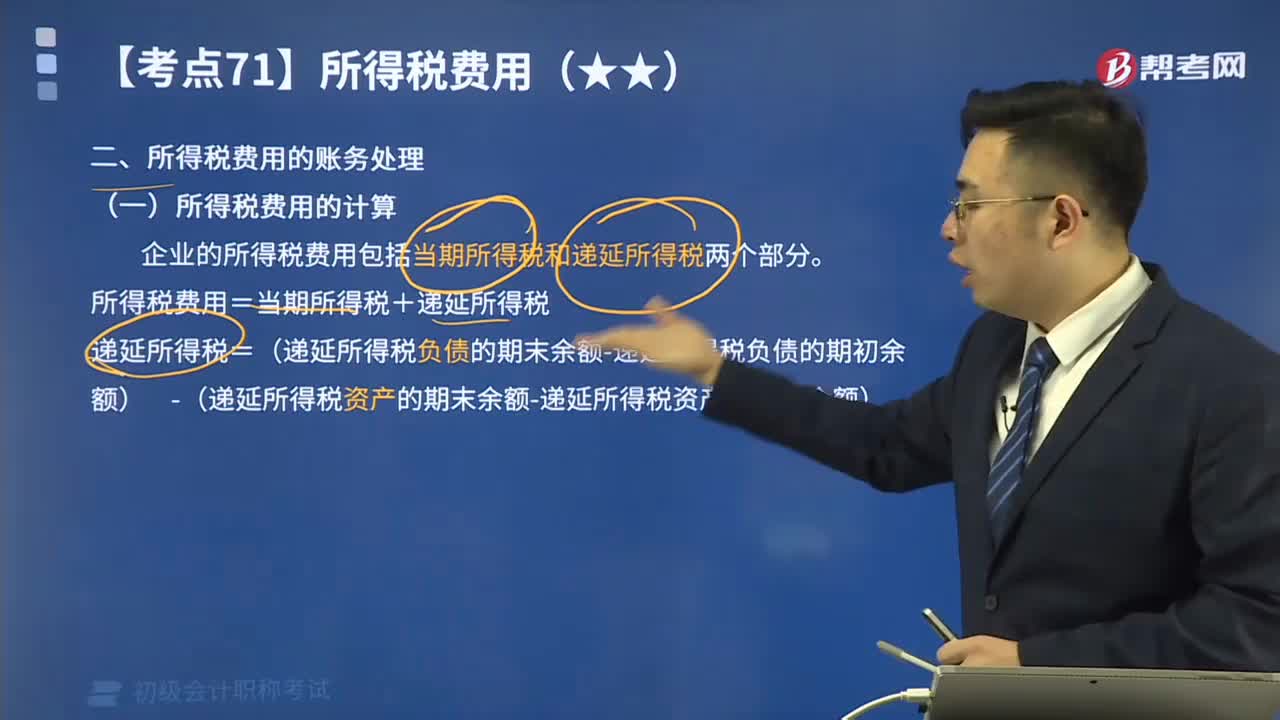

13:52所得稅費(fèi)用的賬務(wù)處理的內(nèi)容是什么?:所得稅費(fèi)用是指企業(yè)經(jīng)營利潤應(yīng)交納的所得稅。即為從當(dāng)期利潤總額中扣除的所得稅費(fèi)用,企業(yè)的所得稅費(fèi)用包括當(dāng)期所得稅和遞延所得稅兩個(gè)部分。所得稅費(fèi)用=當(dāng)期所得稅+遞延所得稅。遞延所得稅=(遞延所得稅負(fù)債的期末余額-遞延所得稅負(fù)債的期初余額)-(遞延所得稅資產(chǎn)的期末余額-遞延所得稅資產(chǎn)的期初余額)“核算企業(yè)所得稅費(fèi)用的確認(rèn)及其結(jié)轉(zhuǎn)情況:二是已計(jì)入當(dāng)期營業(yè)外支出但按稅法規(guī)定不允許扣除的稅收滯納金:

04:25

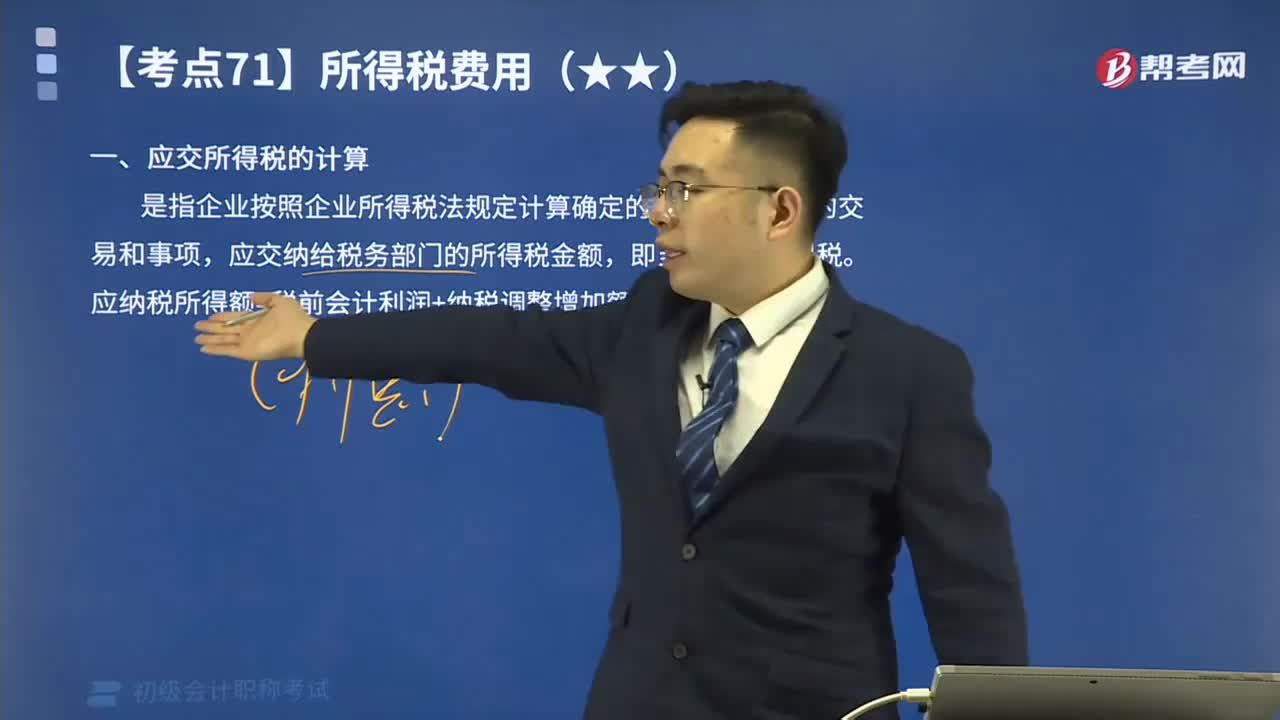

04:25應(yīng)交所得稅的計(jì)算的公式是什么?:應(yīng)交所得稅是指企業(yè)按照國家稅法規(guī)定,(一)應(yīng)交所得稅的計(jì)算,應(yīng)交納給稅務(wù)部門的所得稅金額。應(yīng)納稅所得額=稅前會(huì)計(jì)利潤+納稅調(diào)整增加額-納稅調(diào)整減少額”應(yīng)交所得稅=應(yīng)納稅所得額×所得稅稅率“(二)應(yīng)交所得稅的核算”應(yīng)交所得稅:核算企業(yè)交納的企業(yè)所得稅。應(yīng)交所得稅的計(jì)算公式為,應(yīng)交所得稅額=應(yīng)納稅所得額×適用稅率-減免稅額-允許抵免的稅額“準(zhǔn)確計(jì)算應(yīng)納稅所得額是正確計(jì)算應(yīng)交所得稅的前提。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日