-

下載億題庫APP

-

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

04:51

04:51

可予抵免境外所得稅額是如何確認(rèn)的?:是指企業(yè)來源于中國境外的所得依照中國境外稅收法律以及相關(guān)規(guī)定應(yīng)當(dāng)繳納并已實際繳納的企業(yè)所得稅性質(zhì)的稅款。1、不應(yīng)作為可抵免境外所得稅稅額的情形分析:(1)按照境外所得稅法律及相關(guān)規(guī)定屬于錯繳或錯征的境外所得稅稅款。(4)境外所得稅納稅人或其利害關(guān)系人從境外征稅主體得到實際返還或補(bǔ)償?shù)木惩馑枚惗惪睢R呀?jīng)免征我國企業(yè)所得稅的境外所得負(fù)擔(dān)的境外所得稅稅款。

05:24

05:24

境外所得稅額抵免計算的基本項目和適用范圍是什么?:境外所得稅額抵免計算的基本項目和適用范圍是什么?2、分國(地區(qū))別確定的可抵免境外所得稅稅額。企業(yè)來源于中國境外的所得依照境外稅收法律以及相關(guān)規(guī)定應(yīng)當(dāng)繳納并已經(jīng)實際繳納的企業(yè)所得稅性質(zhì)的稅款。企業(yè)按照規(guī)定計算的當(dāng)期境內(nèi)、境外應(yīng)納稅所得總額小于零的,(1)居民企業(yè)可以就其取得的境外所得直接繳納和間接負(fù)擔(dān)的境外企業(yè)所得稅性質(zhì)的稅額進(jìn)行抵免:

25:59

25:59

境外所得間接負(fù)擔(dān)稅額應(yīng)該如何計算?:本層企業(yè)所納稅額屬于由一家上一層企業(yè)負(fù)擔(dān)的稅額=(本層企業(yè)就利潤和投資收益所實際繳納的稅額+符合規(guī)定的由本層企業(yè)間接負(fù)擔(dān)的稅額)×本層企業(yè)向一家上一層企業(yè)分配的股息(紅利)÷本層企業(yè)所得稅后利潤額,乙企業(yè)應(yīng)納稅所得總額(該應(yīng)納稅所得總額已包含投資收益還原計算的間接稅款)1 000萬元,乙企業(yè)在A國享受稅收抵免后實際繳納稅款180萬元。(1)簡述居民企業(yè)可適用境外所得稅收抵免的稅額范圍。

11:38

11:38

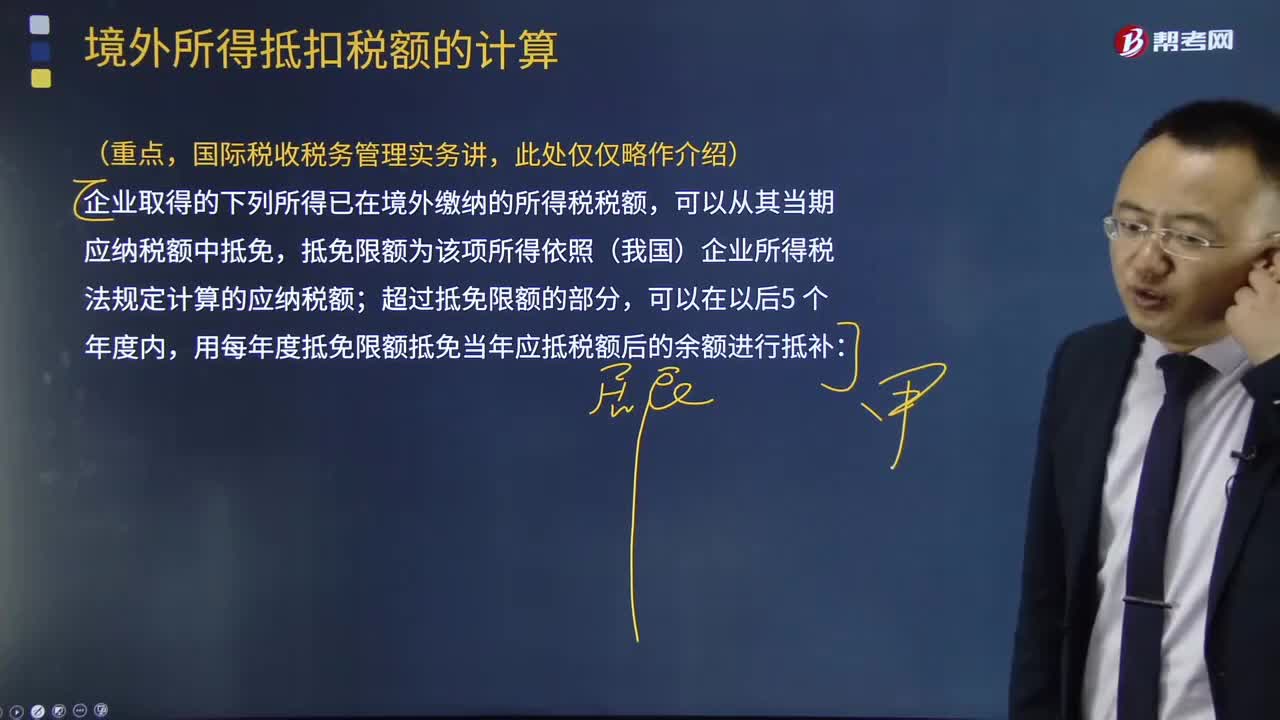

境外所得稅的基本規(guī)定和境外所得抵免額計算方法是什么?:境外所得稅的基本規(guī)定和境外所得抵免額計算方法是什么?下列所得已在境外繳納的所得稅稅額,可從其當(dāng)期應(yīng)納稅額中抵免,抵免限額為該項所得按規(guī)定計算的應(yīng)納稅額;用每年度抵免限額抵免當(dāng)年應(yīng)抵稅額后的余額進(jìn)行抵補(bǔ):企業(yè)實際應(yīng)納所得稅額=企業(yè)境內(nèi)外所得應(yīng)納稅總額-企業(yè)所得稅減免、抵免優(yōu)惠稅額-境外所得稅抵免額:境外所得抵免額計算方法:

04:52

04:52

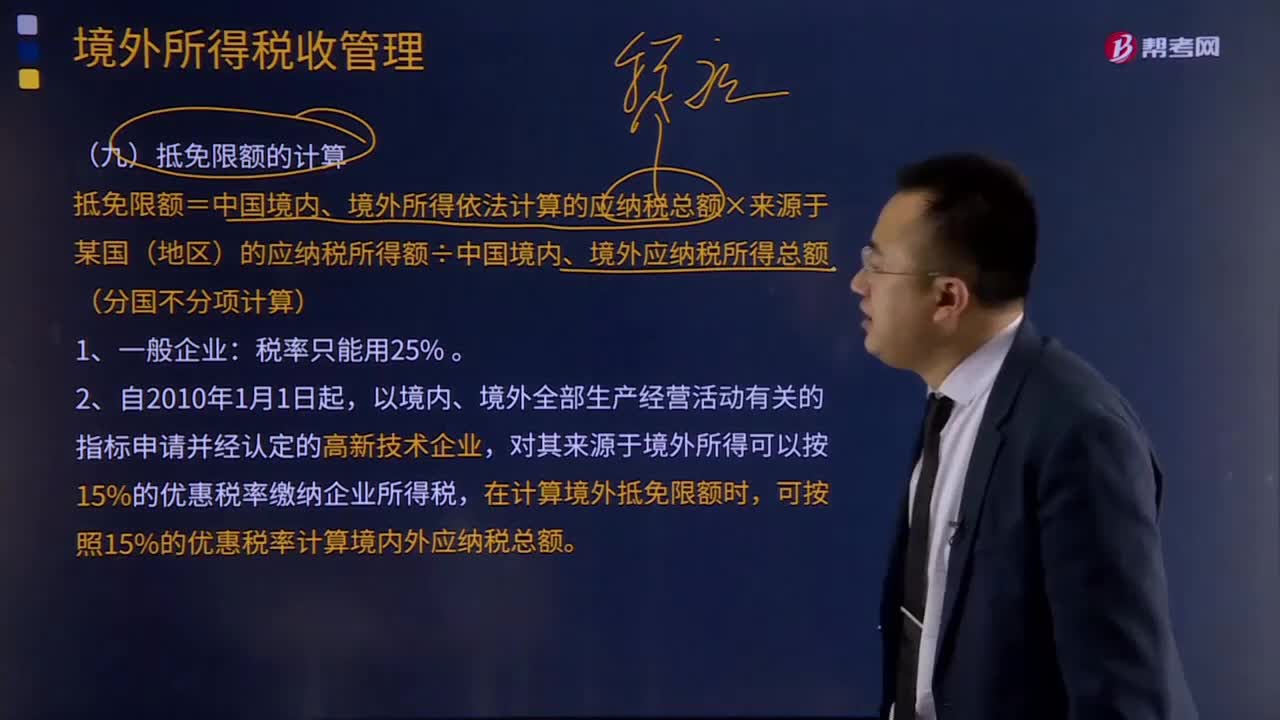

抵免限額和實際抵免境外稅額是如何計算的?:抵免限額和實際抵免境外稅額是如何計算的?抵免限額=中國境內(nèi)、境外所得依法計算的應(yīng)納稅總額×來源于某國(地區(qū))的應(yīng)納稅所得額÷中國境內(nèi)、境外應(yīng)納稅所得總額(分國不分項計算):在計算境外抵免限額時。可按照15%的優(yōu)惠稅率計算境內(nèi)外應(yīng)納稅總額:實際抵免境外稅額的計算:已在境外繳納和負(fù)擔(dān)的所得稅稅額和抵免限額相比。用每年度抵免限額抵免當(dāng)年應(yīng)抵稅額后的余額進(jìn)抵補(bǔ)。

04:02

04:02

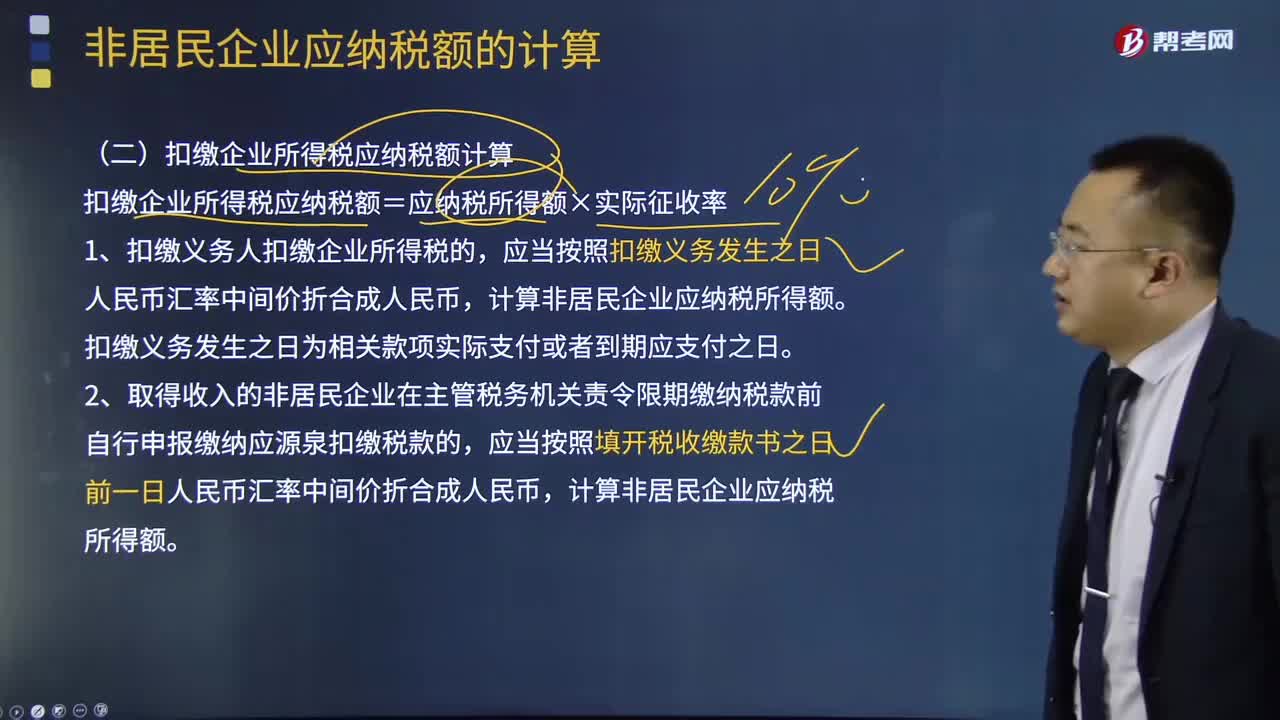

扣繳企業(yè)所得稅應(yīng)納稅額如何計算?:扣繳企業(yè)所得稅應(yīng)納稅額如何計算?扣繳企業(yè)所得稅應(yīng)納稅額=應(yīng)納稅所得額×實際征收率,扣繳義務(wù)發(fā)生之日為相關(guān)款項實際支付或者到期應(yīng)支付之日,2、取得收入的非居民企業(yè)在主管稅務(wù)機(jī)關(guān)責(zé)令限期繳納稅款前自行申報繳納應(yīng)源泉扣繳稅款的,應(yīng)當(dāng)按照填開稅收繳款書之日前一日人民幣匯率中間價折合成人民幣。3、主管稅務(wù)機(jī)關(guān)責(zé)令取得收入的非居民企業(yè)限期繳納應(yīng)源泉扣繳稅款的。

10:47

10:47

境外所得抵扣稅額應(yīng)該如何計算?:境外所得抵扣稅額應(yīng)該如何計算?企業(yè)取得的下列所得已在境外繳納的所得稅稅額,抵免限額為該項所得依照(我國)企業(yè)所得稅法規(guī)定計算的應(yīng)納稅額;外國企業(yè)在境外實際繳納的所得稅稅額中屬于該項所得負(fù)擔(dān)的部分,可以作為該居民企業(yè)的可抵免境外所得稅稅額,在企業(yè)所得稅法規(guī)定的抵免限額內(nèi)抵免。【例題·計算題】某企業(yè)2018年度境內(nèi)應(yīng)納稅所得額為100萬元。

03:28

03:28

勞務(wù)報酬所得預(yù)繳稅額如何計算?:勞務(wù)報酬所得預(yù)繳稅額如何計算?計算應(yīng)預(yù)扣預(yù)繳稅額。【解析】收入額=預(yù)扣預(yù)繳應(yīng)納稅所得額=收入×(1-20%)=20000×(1-20%)=16000(元):應(yīng)預(yù)扣預(yù)繳稅額=16000×20%=3200(元):【例題·計算題】歌星劉某一次取得表演收入40000元:請計算其應(yīng)預(yù)扣預(yù)繳個人所得稅稅額,個人所得稅預(yù)扣率表(居民個人勞務(wù)報酬所得預(yù)扣預(yù)繳適用。

00:29

00:29

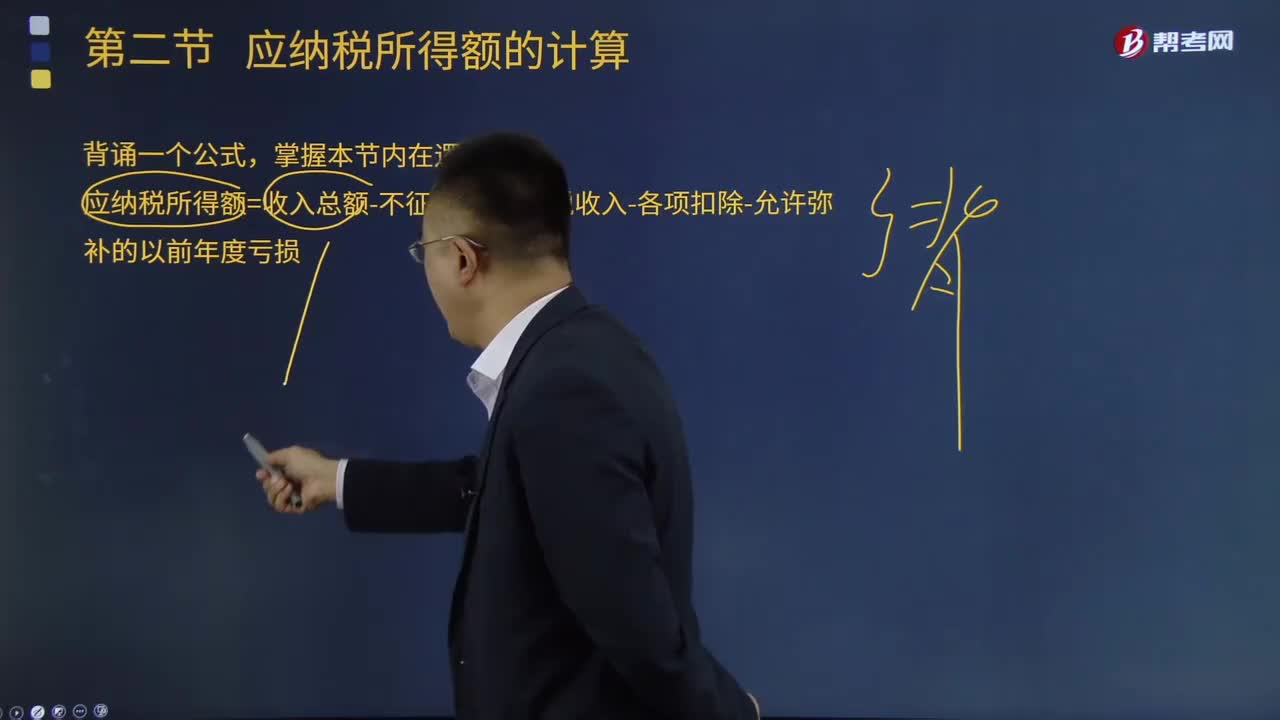

利息、股息、紅利所得和偶然所得應(yīng)納稅額如何計算?:利息、股息、紅利所得和偶然所得應(yīng)納稅額如何計算?應(yīng)納稅所得額是指按照稅法規(guī)定確定納稅人在一定期間所獲得的所有應(yīng)稅收入減除在該納稅期間依法允許減除的各種支出后的余額,是計算企業(yè)所得稅稅額的計稅依據(jù)。《企業(yè)所得稅法》規(guī)定的應(yīng)納稅所得額是指企業(yè)每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除及允許彌補(bǔ)的以前年度虧損后的余額。企業(yè)應(yīng)納稅所得額的計算,均不作為當(dāng)期的收入和費用。

09:37

09:37

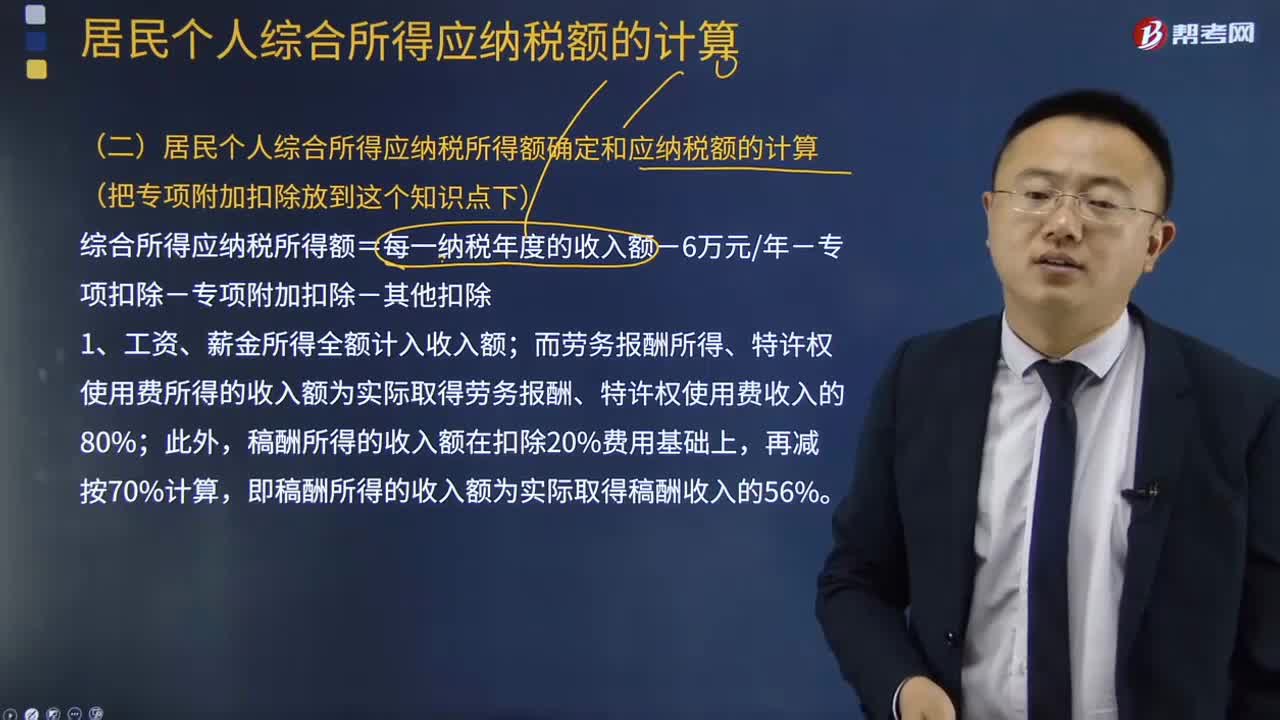

居民個人綜合所得應(yīng)納稅所得額確定和應(yīng)納稅額應(yīng)該如何計算?:居民個人綜合所得應(yīng)納稅所得額確定和應(yīng)納稅額應(yīng)該如何計算?綜合所得應(yīng)納稅所得額=每一納稅年度的收入額-6萬元年-專項扣除-專項附加扣除-其他扣除;1、工資、薪金所得全額計入收入額;而勞務(wù)報酬所得、特許權(quán)使用費所得的收入額為實際取得勞務(wù)報酬、特許權(quán)使用費收入的80%,稿酬所得的收入額在扣除20%費用基礎(chǔ)上,即稿酬所得的收入額為實際取得稿酬收入的56%,2、每年收入減除額6萬。3、專項扣除。

02:39

02:39

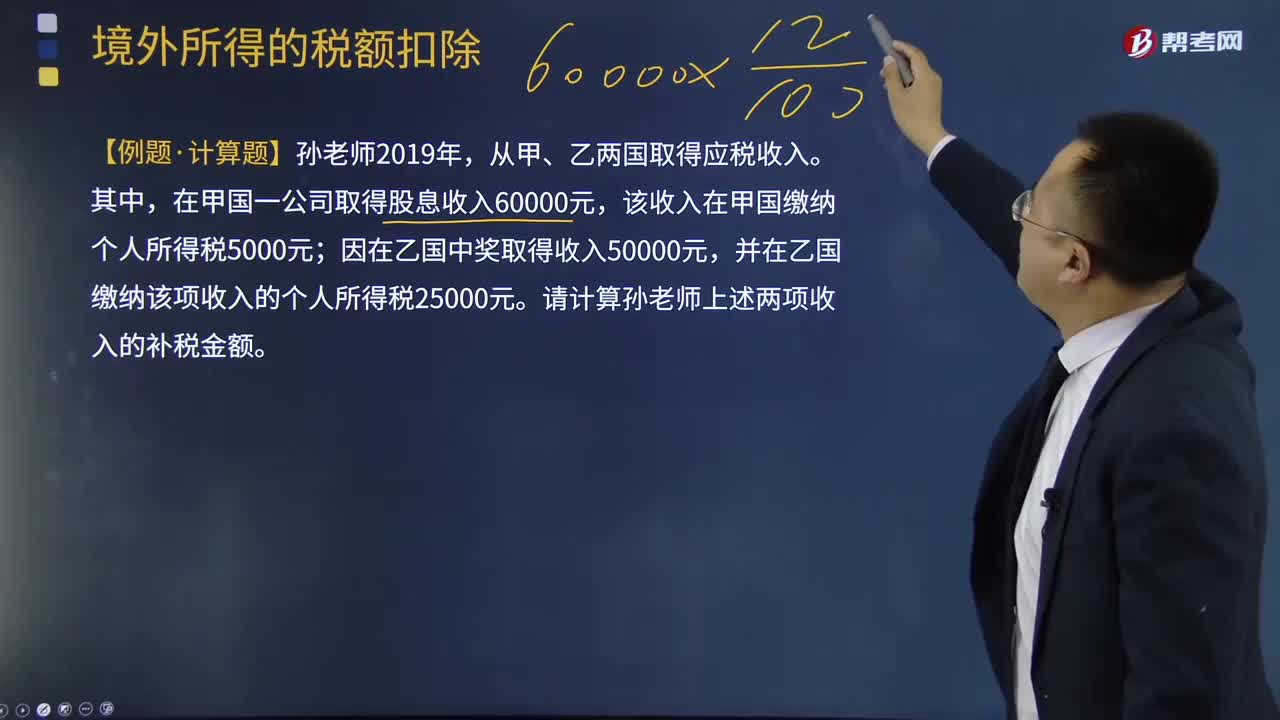

境外所得的稅額扣除是怎樣的?:對該所得在境外已納稅額采取了分不同情況從應(yīng)征稅額中予以扣除的做法。可以從其應(yīng)納稅額中抵免已在境外繳納的個人所得稅稅額,但抵免額不得超過該納稅人境外所得依照規(guī)定計算的應(yīng)納稅額。依照該所得來源國家(地區(qū))的法律應(yīng)當(dāng)繳納并且實際已經(jīng)繳納的所得稅稅額。2.稅法所說的納稅人境外所得依照規(guī)定計算的應(yīng)納稅額,是居民個人抵免已在境外繳納的綜合所得、經(jīng)營所得以及其他所得的所得稅稅額的限額(以下簡稱抵免限額)。

07:25

07:25

應(yīng)納稅所得額應(yīng)該如何計算?:應(yīng)納稅所得額是指按照稅法規(guī)定確定納稅人在一定期間所獲得的所有應(yīng)稅收入減除在該納稅期間依法允許減除的各種支出后的余額,《企業(yè)所得稅法》規(guī)定的應(yīng)納稅所得額是指企業(yè)每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除及允許彌補(bǔ)的以前年度虧損后的余額。應(yīng)納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除-允許彌補(bǔ)的以前年度虧損:企業(yè)所得稅收入總額構(gòu)成。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日