-

下載億題庫APP

-

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

電力產(chǎn)品征收增值稅的具體規(guī)定是什么?

電力產(chǎn)品征收增值稅的具體規(guī)定是:

(一)供電企業(yè)收取的電費保證金,逾期未退還的一律繳納增值稅;電力公司向發(fā)電企業(yè)收取的過網(wǎng)費,應(yīng)繳納增值稅。

(二)發(fā)、供電企業(yè)納稅義務(wù)的發(fā)生時間

1.發(fā)電企業(yè)和其他企事業(yè)單位銷售電力產(chǎn)品的納稅義務(wù)發(fā)生時間為電力上網(wǎng)并開具確認(rèn)單據(jù)的當(dāng)天。

2.供電企業(yè)采取直接收取電費結(jié)算方式,銷售對象屬于企事業(yè)單位的,為開具發(fā)票的當(dāng)天;屬于居民個人的,為開具電費繳納憑證的當(dāng)天。

3.供電企業(yè)采取預(yù)收電費結(jié)算方式的,為發(fā)行電量的當(dāng)天。

4.發(fā)、供電企業(yè)將電力產(chǎn)品用于非應(yīng)稅項目、集體福利、個人消費的,為發(fā)出電量的當(dāng)天。

5.發(fā)、供電企業(yè)之間互供電力,為雙方核對計數(shù)量、開具抄表確認(rèn)單據(jù)的當(dāng)天。

6.發(fā)、供電企業(yè)銷售電力產(chǎn)品以外的其他貨物,其納稅義務(wù)發(fā)生時間按《增值稅暫行條例》及其實施細(xì)則的有關(guān)規(guī)定執(zhí)行。

一、核電行業(yè)增值稅規(guī)定

核力發(fā)電企業(yè)生產(chǎn)銷售電力產(chǎn)品,自核電機組正式商業(yè)投產(chǎn)次月起,15個年度內(nèi)實行先征后退。

返還比例為已入庫稅款的75%、70%、55%,每5年調(diào)整。

二、油氣田企業(yè)增值稅規(guī)定

(一)油氣田企業(yè)為生產(chǎn)原油、天然氣提供的生產(chǎn)性勞務(wù)應(yīng)繳納增值稅,增值稅稅率為基本稅率。

(二)油氣田企業(yè)將承包的生產(chǎn)性勞務(wù)分包給其他企業(yè),應(yīng)當(dāng)就總承包額計算繳納增值稅。

(三)油氣田企業(yè)與其所屬的非獨立核算單位之間以及其所屬非獨立核算單位之間移送貨物或者提供應(yīng)稅勞務(wù),不繳納增值稅。(內(nèi)部移送)

師-稅法-電力產(chǎn)品征收增值稅的具體規(guī)定是什么?20200813142736008.png)

三、黃金、鉑金、鉆石交易與貨物期貨增值稅

(一)黃金交易增值稅征收管理

1.免稅的黃金范圍:黃金生產(chǎn)和經(jīng)營單位銷售黃金(不包括標(biāo)準(zhǔn)黃金)和黃金礦砂(含伴生金),免征增值稅;進(jìn)口黃金(含標(biāo)準(zhǔn)黃金)和黃金礦砂,免征進(jìn)口環(huán)節(jié)增值稅。

2.黃金交易所會員單位:通過黃金交易所銷售標(biāo)準(zhǔn)黃金,發(fā)生實物交割的,按實際成交價格繳納增值稅,并實行增值稅即征即退的政策,同時免征城建稅、教育費附加。

(二)鉑金交易業(yè)務(wù)增值稅的處理

1.對進(jìn)口鉑金免征進(jìn)口環(huán)節(jié)增值稅。

2.國內(nèi)鉑金生產(chǎn)企業(yè)自產(chǎn)自銷的鉑金也實行增值稅即征即退政策。

3.對鉑金制品加工企業(yè)和流通企業(yè)銷售的鉑金及其制品仍按現(xiàn)行規(guī)定征收增值稅。

(三)貨物期貨增值稅征收管理

納稅環(huán)節(jié)為實物交割環(huán)節(jié)。

(四)鉆石交易增值稅征收管理

1.會員單位通過鉆石交易所進(jìn)口銷往國內(nèi)市場的毛坯鉆石,免征國內(nèi)環(huán)節(jié)增值稅;成品鉆石,憑海關(guān)免稅憑證和核準(zhǔn)單,可開具增值稅專用發(fā)票。

2.鉆石出口不得開具增值稅專用發(fā)票。

804

804

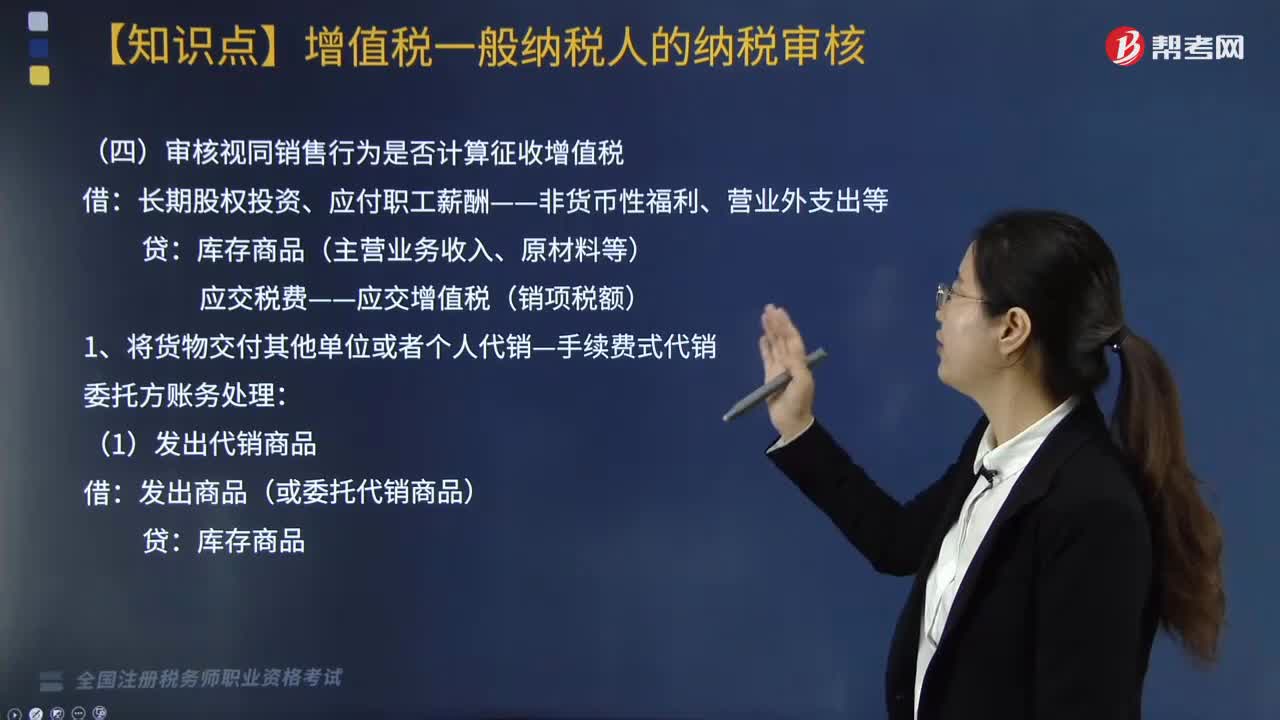

審核視同銷售行為是否計算征收增值稅?:審核視同銷售行為是否計算征收增值稅?長期股權(quán)投資、應(yīng)付職工薪酬——非貨幣性福利、營業(yè)外支出等:應(yīng)交稅費——應(yīng)交增值稅(銷項稅額):應(yīng)交稅費-應(yīng)交增值稅(銷項稅額):②結(jié)轉(zhuǎn)應(yīng)收手續(xù)費收入;③收到委托方的增值稅專用發(fā)票并支付剩余貨款。應(yīng)交稅費——應(yīng)交增值稅(銷項稅額),應(yīng)交稅費——應(yīng)交增值稅(進(jìn)項稅額)。4. 將自產(chǎn)、委托加工的貨物用于非增值稅應(yīng)稅項目:

260

260

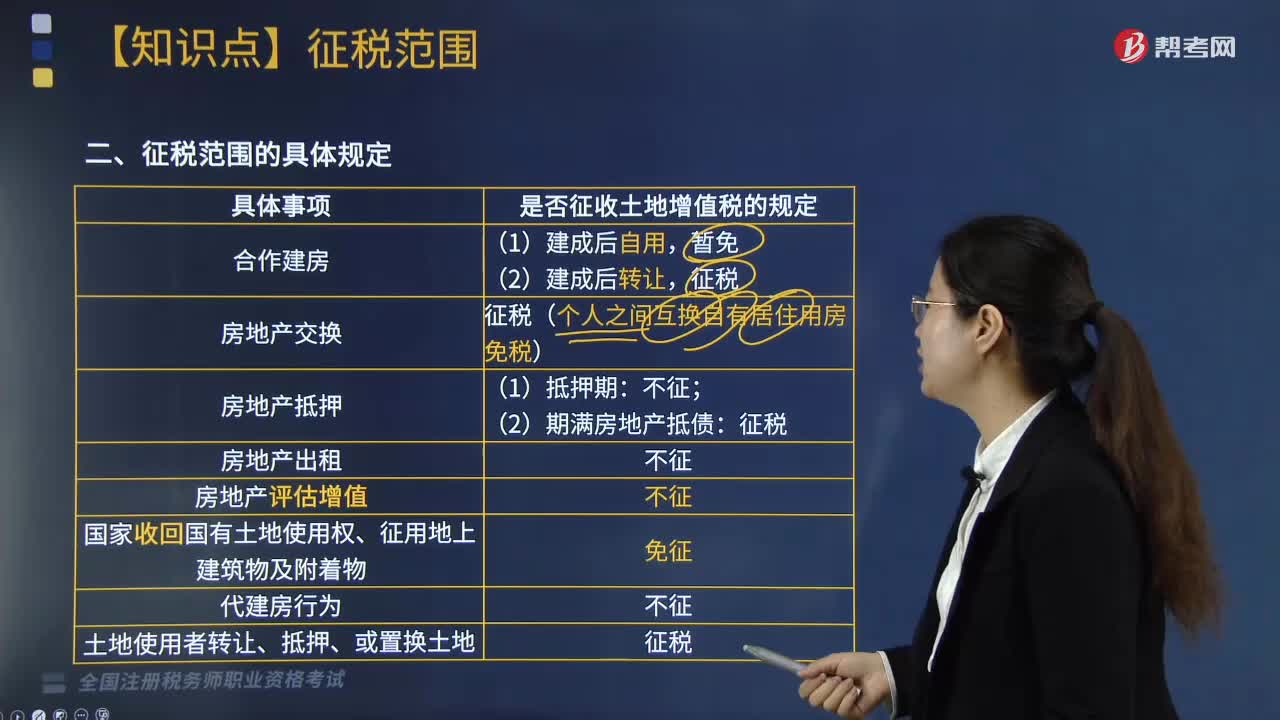

土地增值稅征稅范圍的具體規(guī)定是什么?:土地增值稅征稅范圍的具體規(guī)定如下:征稅(個人之間互換自有居住用房免稅)。3.房地產(chǎn)抵押:(2)期滿房地產(chǎn)抵債:4.房地產(chǎn)出租:5.房地產(chǎn)評估增值:6.國家收回國有土地使用權(quán)、征用地上建筑物及附著物:8.土地使用者轉(zhuǎn)讓、抵押、或置換土地:下面是針對稅務(wù)師稅法Ⅰ考試的知識點舉出的例題,屬于土地增值稅征稅范圍的有(),B. 企業(yè)為辦理銀行貸款將廠房進(jìn)行抵押。

119

119

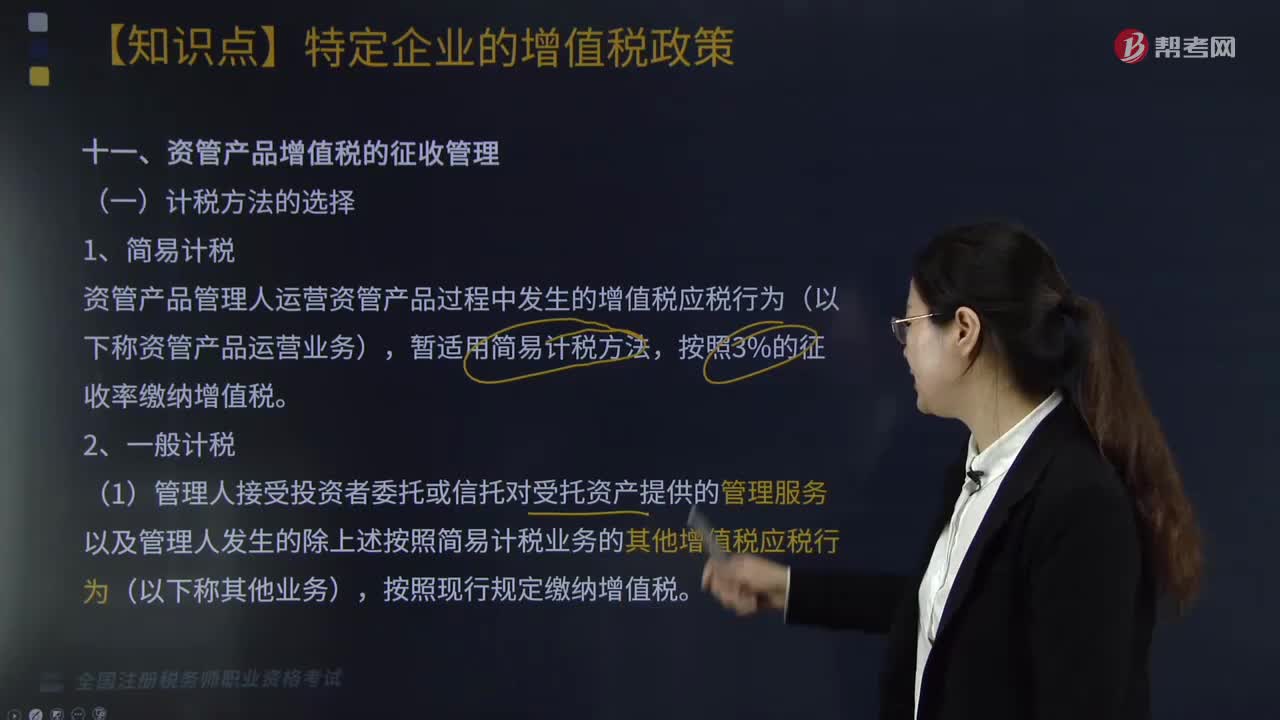

資管產(chǎn)品增值稅的征收管理計稅方法有哪些?:資管產(chǎn)品增值稅的征收管理計稅方法有哪些?資管產(chǎn)品增值稅的征收管理計稅方法有簡易計稅和一般計稅。資管產(chǎn)品管理人運營資管產(chǎn)品過程中發(fā)生的增值稅應(yīng)稅行為(以下稱資管產(chǎn)品運營業(yè)務(wù)),(1)管理人接受投資者委托或信托對受托資產(chǎn)提供的管理服務(wù)以及管理人發(fā)生的除上述按照簡易計稅業(yè)務(wù)的其他增值稅應(yīng)稅行為(以下稱其他業(yè)務(wù))。(2)管理人應(yīng)分別核算資管產(chǎn)品運營業(yè)務(wù)和其他業(yè)務(wù)的銷售額和增值稅應(yīng)納稅額。

00:13

00:13

2020-06-08

00:49

00:49

2020-05-30

00:27

00:27

2020-05-30

02:29

02:29

2020-05-30

01:39

01:39

2020-05-30

微信掃碼關(guān)注公眾號

獲取更多考試熱門資料