下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

08:27

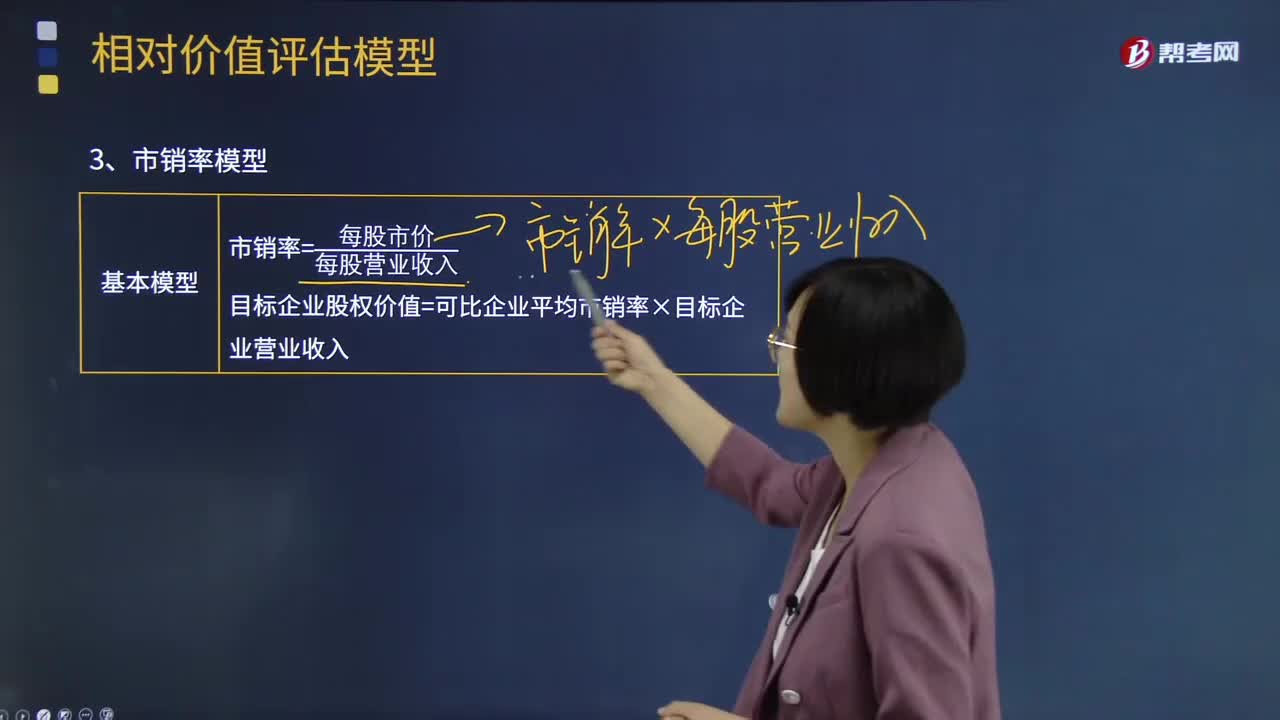

08:27相對(duì)價(jià)值法基本原理的市銷率模型是怎樣的?:它是利用類似企業(yè)的市場(chǎng)價(jià)來(lái)確定目標(biāo)企業(yè)價(jià)值的一種評(píng)估方法。這種方法是假設(shè)存在一個(gè)支配企業(yè)市場(chǎng)價(jià)值的主要變量,而市場(chǎng)價(jià)值與該變量的比值對(duì)各企業(yè)而言是類似的、可比較的。【2011年注冊(cè)會(huì)計(jì)師考試真題】使用股票市價(jià)模型進(jìn)行企業(yè)價(jià)值評(píng)估時(shí)。并用此因素的可比企業(yè)平均值對(duì)可比企業(yè)的平均市價(jià)比率進(jìn)行修正。B.修正市盈率的關(guān)鍵因素是股利支付率。

07:17

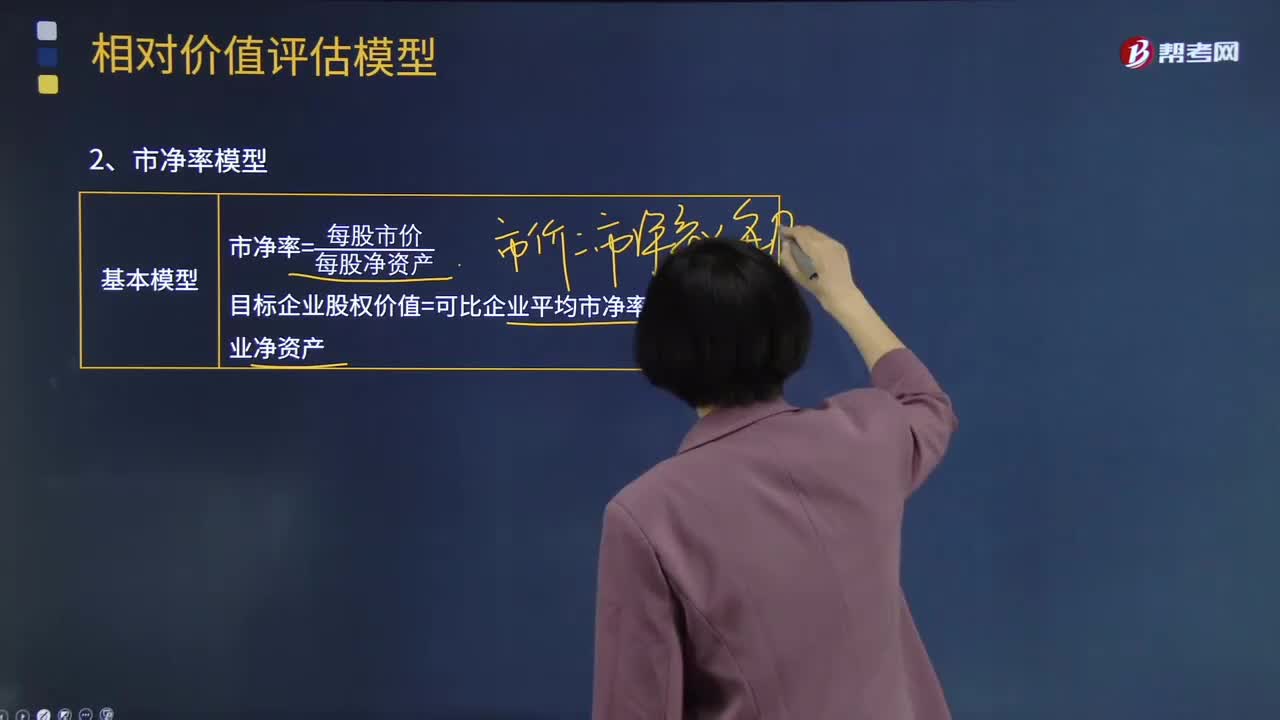

07:17什么是相對(duì)價(jià)值法基本原理的市凈率模型?:什么是相對(duì)價(jià)值法基本原理的市凈率模型?它是利用類似企業(yè)的市場(chǎng)價(jià)來(lái)確定目標(biāo)企業(yè)價(jià)值的一種評(píng)估方法。這種方法是假設(shè)存在一個(gè)支配企業(yè)市場(chǎng)價(jià)值的主要變量,而市場(chǎng)價(jià)值與該變量的比值對(duì)各企業(yè)而言是類似的、可比較的。修正、調(diào)整目標(biāo)企業(yè)的市場(chǎng)價(jià)值,最后確定被評(píng)估企業(yè)的市場(chǎng)價(jià)值。實(shí)踐中被用作計(jì)算企業(yè)相對(duì)價(jià)值模型的有市盈率、市凈率、收入乘數(shù)等比率模型,目標(biāo)企業(yè)股權(quán)價(jià)值=可比企業(yè)平均市凈率×目標(biāo)企業(yè)凈資產(chǎn);

12:46

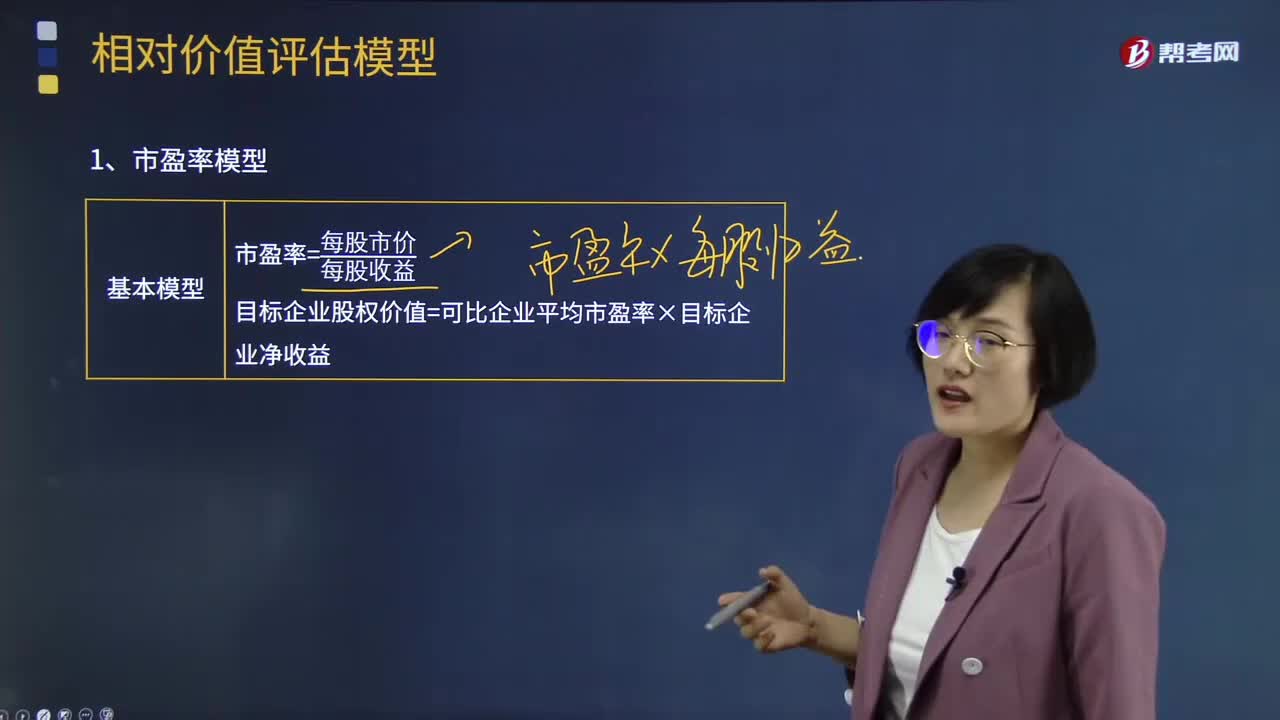

12:46相對(duì)價(jià)值法基本原理的市盈率模型是什么?:實(shí)踐中被用作計(jì)算企業(yè)相對(duì)價(jià)值模型的有市盈率、市凈率、收入乘數(shù)等比率模型,目標(biāo)企業(yè)股權(quán)價(jià)值=可比企業(yè)平均市盈率×目標(biāo)企業(yè)凈收益:(3)市盈率涵蓋了風(fēng)險(xiǎn)、增長(zhǎng)率、股利支付率的影響:?jiǎn)栐撈髽I(yè)的本期凈利市盈率和預(yù)期凈利市盈率各是多少,根據(jù)甲企業(yè)的預(yù)期凈利市盈率對(duì)乙企業(yè)估價(jià):甲企業(yè)股利支付率=每股股利÷每股收益=0.35÷0.5=70%。

11:21

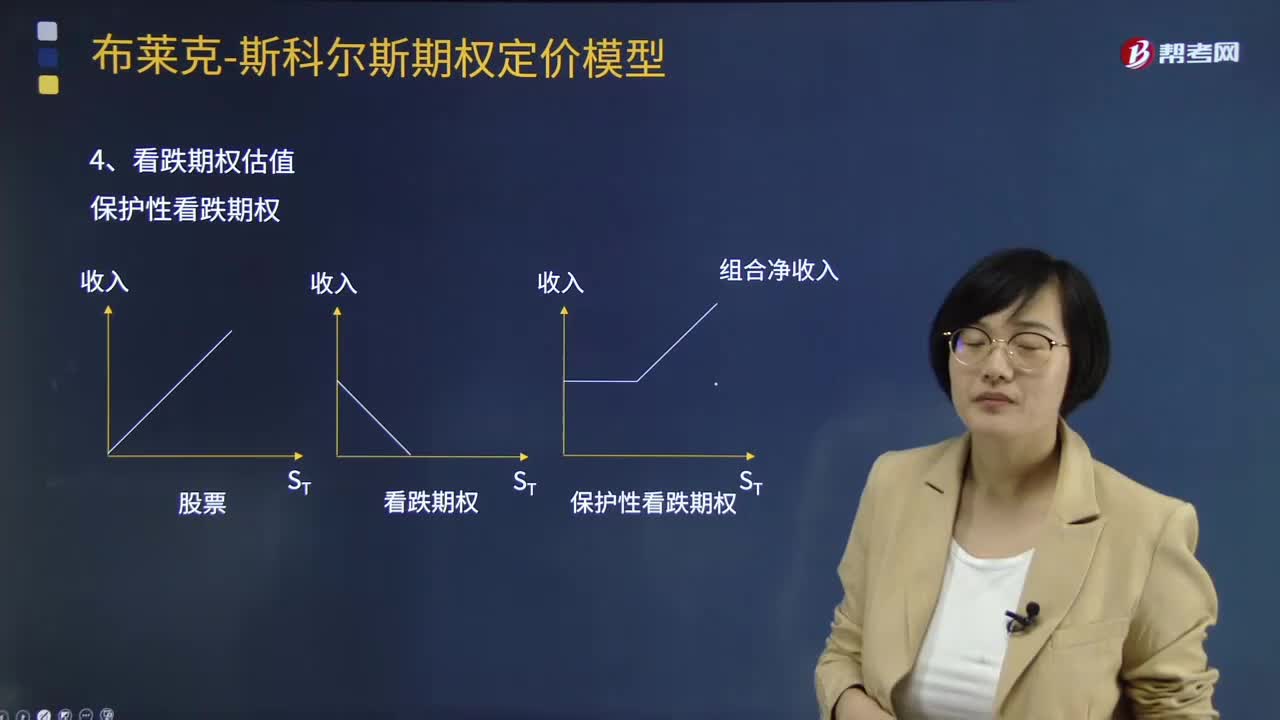

11:21期權(quán)定價(jià)模型如何計(jì)算看跌期權(quán)估值?:期權(quán)定價(jià)模型如何計(jì)算看跌期權(quán)估值?合約期限、股票現(xiàn)價(jià)、無(wú)風(fēng)險(xiǎn)資產(chǎn)的利率水平以及交割價(jià)格等都會(huì)影響期權(quán)價(jià)格。保護(hù)性看跌期權(quán)成本=買看漲+買國(guó)債組合成本,假設(shè)看漲期權(quán)和看跌期權(quán)有相同的執(zhí)行價(jià)格和到期日,以該股票為標(biāo)的資產(chǎn)的歐式看漲期權(quán)和歐式看跌期權(quán)的執(zhí)行價(jià)格均為24.96,如果看漲期權(quán)的價(jià)格為10元,看跌期權(quán)的價(jià)格為( )元,【解析】20+看跌期權(quán)價(jià)格=10+24.96(1+4%):

08:11

08:11期權(quán)定價(jià)模型的假設(shè)、公式及決定期權(quán)價(jià)格的因素有哪些?:期權(quán)定價(jià)模型的假設(shè)、公式及決定期權(quán)價(jià)格的因素有哪些?合約期限、股票現(xiàn)價(jià)、無(wú)風(fēng)險(xiǎn)資產(chǎn)的利率水平以及交割價(jià)格等都會(huì)影響期權(quán)價(jià)格。N(d1)、N(d2)看漲期權(quán)到期時(shí)處于實(shí)值的風(fēng)險(xiǎn)調(diào)整概率;rc一連續(xù)復(fù)利的年度的無(wú)風(fēng)險(xiǎn)利率,【例題·計(jì)算分析題】某股票當(dāng)前價(jià)格為50元,相當(dāng)連續(xù)復(fù)利的無(wú)風(fēng)險(xiǎn)利率rc=ln(1.04)=3.9221%,【要求】計(jì)算期權(quán)的價(jià)格,采用單期二叉樹模型計(jì)算的期權(quán)價(jià)值是6.62元

01:49

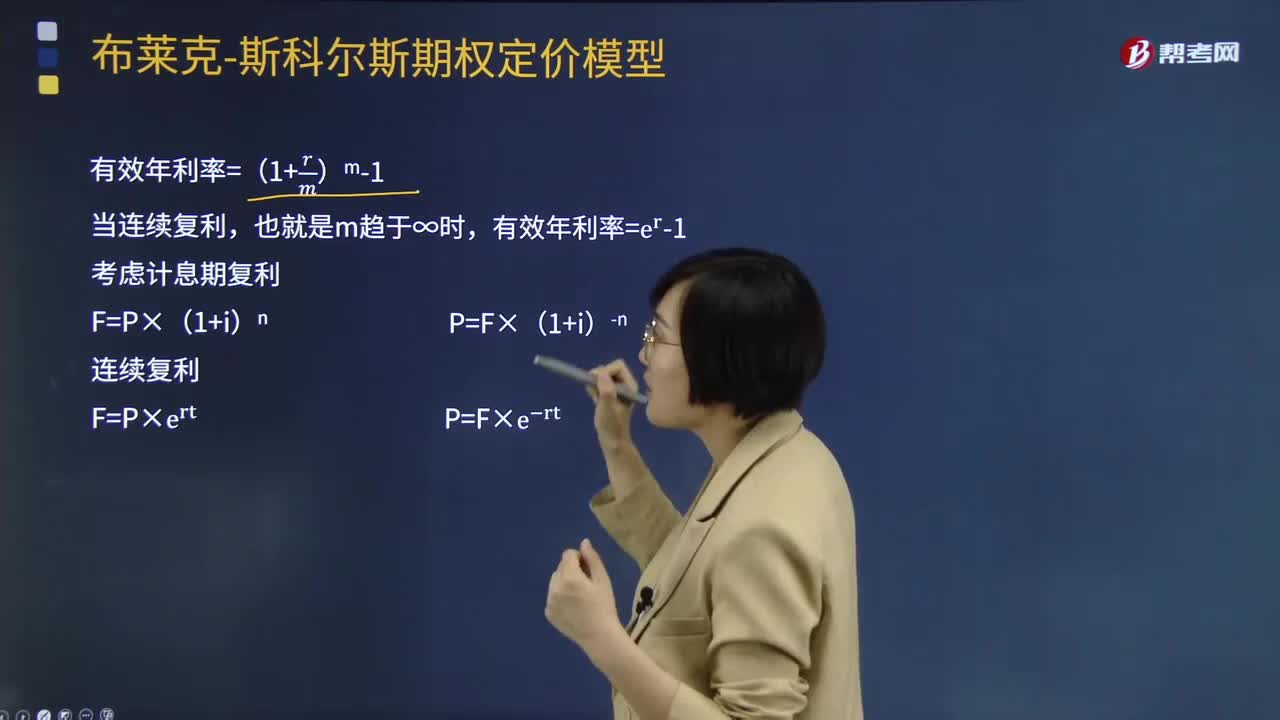

01:49期權(quán)定價(jià)模型的復(fù)利是指什么?:期權(quán)定價(jià)模型的復(fù)利是指什么?期權(quán)定價(jià)模型(OPM)由布萊克與斯科爾斯在20世紀(jì)70年代提出。只有股價(jià)的當(dāng)前值與未來(lái)的預(yù)測(cè)有關(guān);變量過(guò)去的歷史與演變方式與未來(lái)的預(yù)測(cè)不相關(guān)。期權(quán)價(jià)格的決定非常復(fù)雜,合約期限、股票現(xiàn)價(jià)、無(wú)風(fēng)險(xiǎn)資產(chǎn)的利率水平以及交割價(jià)格等都會(huì)影響期權(quán)價(jià)格。有效年利率=(1+rm)m-1,也就是m趨于∞時(shí)有效年利率=e^r-1考慮計(jì)息期復(fù)利

08:29

08:29兩期二叉樹定價(jià)模型是怎樣的?:兩期二叉樹定價(jià)模型是怎樣的?二項(xiàng)期權(quán)定價(jià)模型假設(shè)股價(jià)波動(dòng)只有向上和向下兩個(gè)方向,股價(jià)每次向上(或向下)波動(dòng)的概率和幅度不變。模型將考察的存續(xù)期分為若干階段,根據(jù)股價(jià)的歷史波動(dòng)率模擬出正股在整個(gè)存續(xù)期內(nèi)所有可能的發(fā)展路徑,并對(duì)每一路徑上的每一節(jié)點(diǎn)計(jì)算權(quán)證行權(quán)收益和用貼現(xiàn)法計(jì)算出的權(quán)證價(jià)格。每一節(jié)點(diǎn)上權(quán)證的理論價(jià)格應(yīng)為權(quán)證行權(quán)收益和貼現(xiàn)計(jì)算出的權(quán)證價(jià)格兩者較大者。

11:05

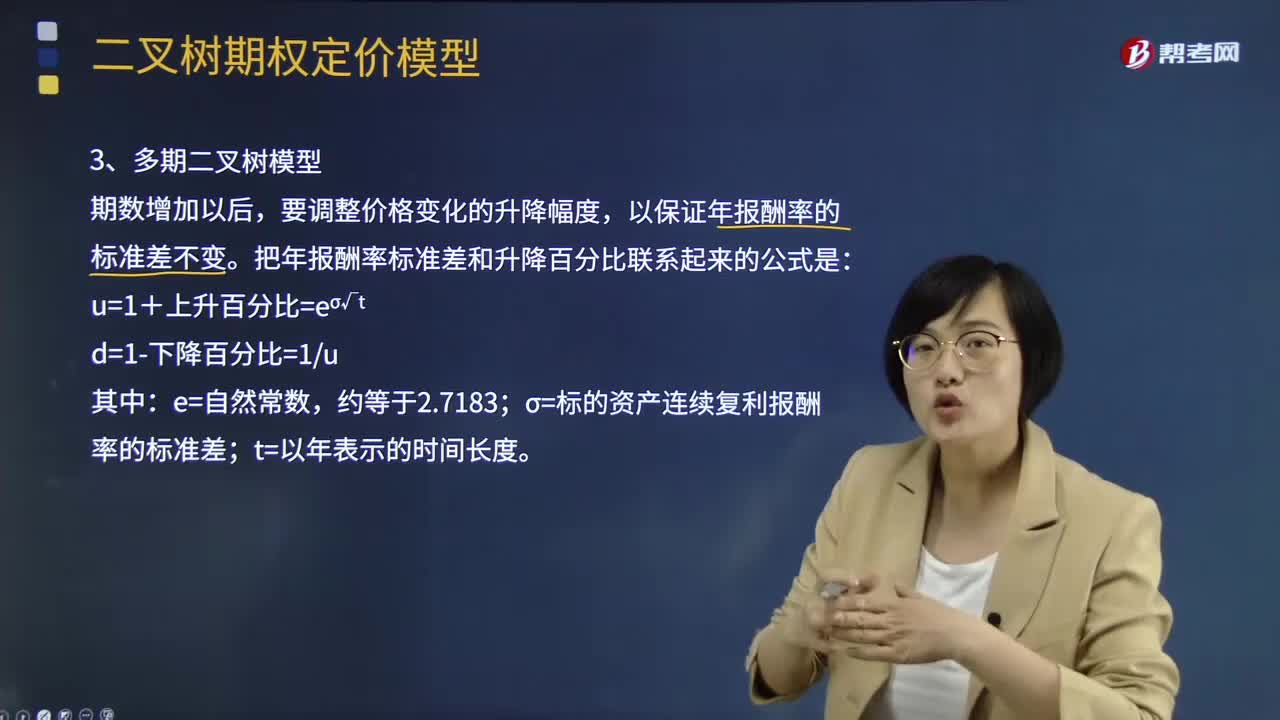

11:05多期二叉樹定價(jià)模型是指什么?:二項(xiàng)期權(quán)定價(jià)模型假設(shè)股價(jià)波動(dòng)只有向上和向下兩個(gè)方向,股價(jià)每次向上(或向下)波動(dòng)的概率和幅度不變。根據(jù)股價(jià)的歷史波動(dòng)率模擬出正股在整個(gè)存續(xù)期內(nèi)所有可能的發(fā)展路徑,并對(duì)每一路徑上的每一節(jié)點(diǎn)計(jì)算權(quán)證行權(quán)收益和用貼現(xiàn)法計(jì)算出的權(quán)證價(jià)格。每一節(jié)點(diǎn)上權(quán)證的理論價(jià)格應(yīng)為權(quán)證行權(quán)收益和貼現(xiàn)計(jì)算出的權(quán)證價(jià)格兩者較大者。把年報(bào)酬率標(biāo)準(zhǔn)差和升降百分比聯(lián)系起來(lái)的公式是:σ=標(biāo)的資產(chǎn)連續(xù)復(fù)利報(bào)酬率的標(biāo)準(zhǔn)差。

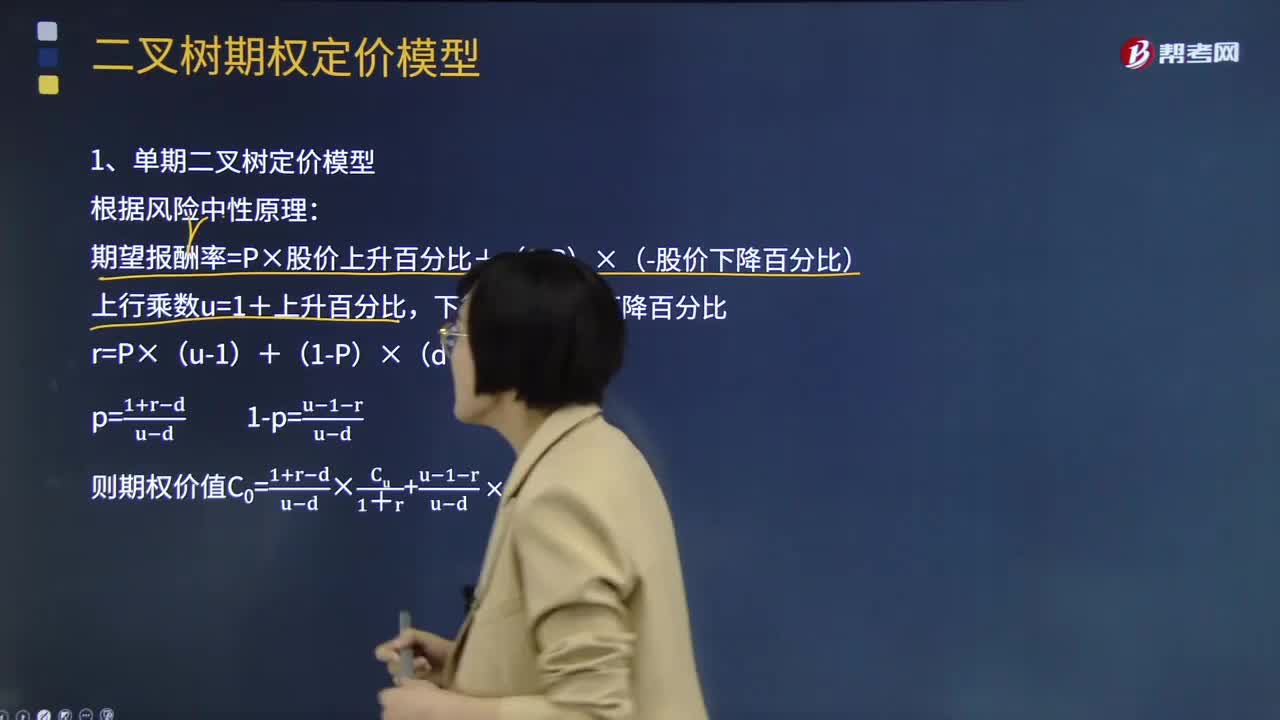

07:39

07:39什么是單期二叉樹定價(jià)模型?:二項(xiàng)期權(quán)定價(jià)模型假設(shè)股價(jià)波動(dòng)只有向上和向下兩個(gè)方向,股價(jià)每次向上(或向下)波動(dòng)的概率和幅度不變。單期二叉樹模型實(shí)質(zhì)上是套期保值原理和風(fēng)險(xiǎn)中性原理的綜合應(yīng)用。期望報(bào)酬率=無(wú)風(fēng)險(xiǎn)報(bào)酬率=P×股價(jià)上升百分比+(1-P)×(-股價(jià)下降百分比),上行乘數(shù)u=1+上升百分比,下行乘數(shù)d=1-下降百分比。r=P×(u-1)+(1-P)×(d-1)。【例題·計(jì)算分析題】假設(shè)ABC公司的股票現(xiàn)在的市價(jià)為50元:

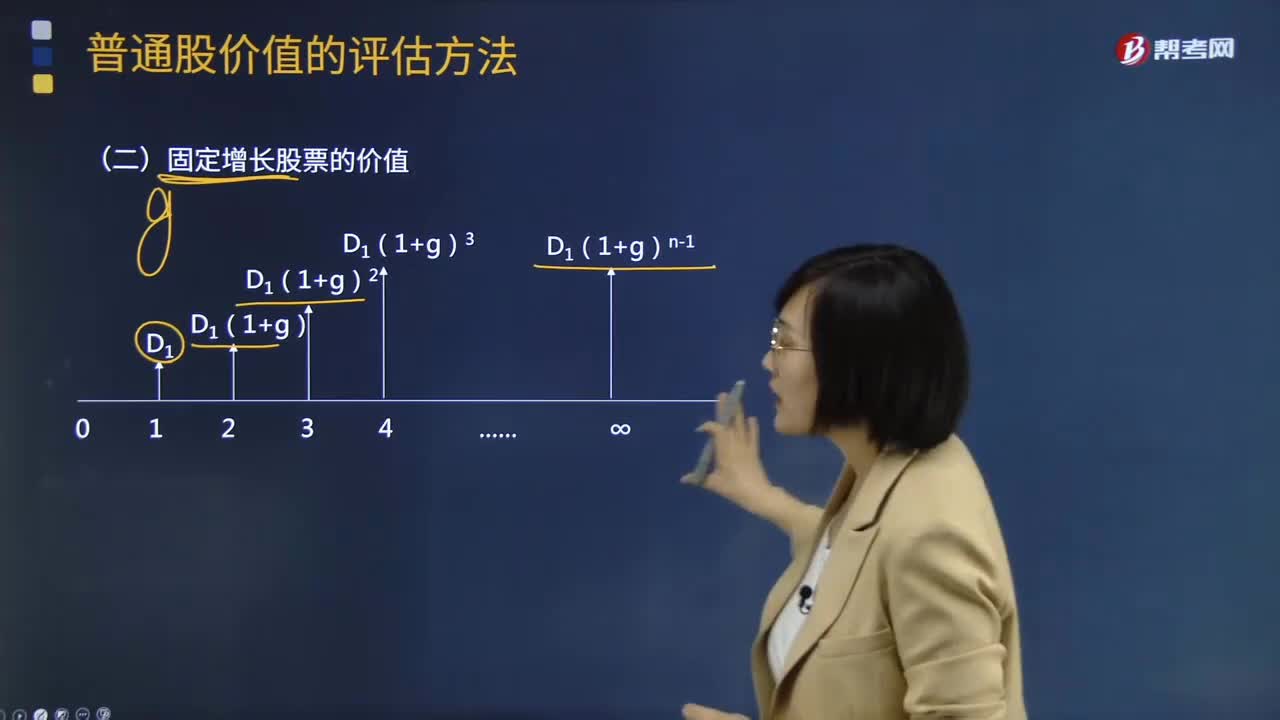

05:43

05:43如何計(jì)算固定增長(zhǎng)股票的價(jià)值?:如何計(jì)算固定增長(zhǎng)股票的價(jià)值?固定增長(zhǎng)價(jià)值指的是股票在未來(lái)的一段時(shí)間內(nèi)呈現(xiàn)出固定增長(zhǎng)模式,固定增長(zhǎng)價(jià)值的股票,固定成長(zhǎng)股票是指未來(lái)期內(nèi),股利成固定增長(zhǎng)趨勢(shì)變動(dòng)的股票。企業(yè)的股利不應(yīng)當(dāng)是不變的,但就整個(gè)平均來(lái)說(shuō)應(yīng)等于國(guó)民生產(chǎn)總值的成長(zhǎng)率,或者說(shuō)是真實(shí)的國(guó)民生產(chǎn)總值增長(zhǎng)率加通貨膨脹率。【常見問(wèn)題1】為什么0時(shí)點(diǎn)的股利不能作為股票估值的一部分,【答案】0時(shí)點(diǎn)的股利視為是已經(jīng)發(fā)放的股利。

02:00

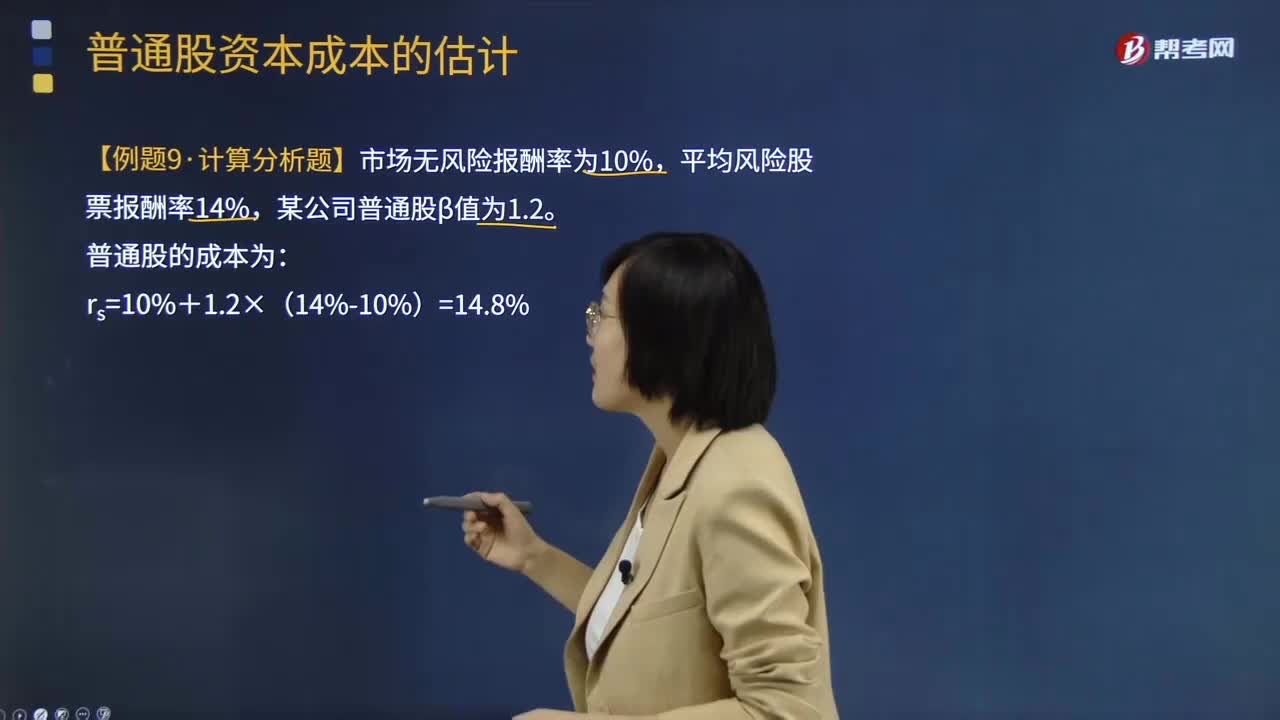

02:00資本資產(chǎn)定價(jià)模型的具體內(nèi)容是什么?:資本資產(chǎn)定價(jià)模型Capital Asset Pricing Model 簡(jiǎn)稱CAPM是由美國(guó)學(xué)者夏普、林特爾、特里諾和莫辛等人于1964年在資產(chǎn)組合理論和資本市場(chǎng)理論的基礎(chǔ)上發(fā)展起來(lái)的,主要研究證券市場(chǎng)中資產(chǎn)的預(yù)期收益率與風(fēng)險(xiǎn)資產(chǎn)之間的關(guān)系,Rm─平均風(fēng)險(xiǎn)股票報(bào)酬率;β×(Rm-Rf)─股票的風(fēng)險(xiǎn)溢價(jià),【例題·計(jì)算分析題】市場(chǎng)無(wú)風(fēng)險(xiǎn)報(bào)酬率為10%,平均風(fēng)險(xiǎn)股票報(bào)酬率14%。

06:20

06:20資本資產(chǎn)定價(jià)模型的研究對(duì)象和系統(tǒng)風(fēng)險(xiǎn)度量的含義是什么?:資本資產(chǎn)定價(jià)模型的研究對(duì)象和系統(tǒng)風(fēng)險(xiǎn)度量的含義是什么?資本資產(chǎn)定價(jià)模型主要研究證券市場(chǎng)中資產(chǎn)的預(yù)期收益率與風(fēng)險(xiǎn)資產(chǎn)之間的關(guān)系,是現(xiàn)代金融市場(chǎng)價(jià)格理論的支柱,資本資產(chǎn)定價(jià)模型假設(shè)所有投資者都按馬克維茨的資產(chǎn)選擇理論進(jìn)行投資,對(duì)期望收益、方差和協(xié)方差等的估計(jì)完全相同,資本資產(chǎn)定價(jià)模型研究的重點(diǎn)在于探求風(fēng)險(xiǎn)資產(chǎn)收益與風(fēng)險(xiǎn)的數(shù)量關(guān)系,資本資產(chǎn)定價(jià)模型的研究對(duì)象。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日