下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

01:04

01:04風(fēng)險管理與保險的關(guān)系是什么?:風(fēng)險管理與保險的關(guān)系是什么?風(fēng)險管理是社會組織或者個人用于降低風(fēng)險的消極結(jié)果的決策過程,對風(fēng)險實施有效控制并處理風(fēng)險所致?lián)p失。或者當(dāng)被保險人死亡、傷殘、疾病或者達(dá)到合同約定的年齡、期限等條件時承擔(dān)給付保險金責(zé)任的商業(yè)保險行為。風(fēng)險管理與保險研究的對象都是保險,保險作為補(bǔ)償災(zāi)害損失的一種手段,保險的存在和發(fā)展為社會、企業(yè)和個人對風(fēng)險管理提供了新的管理手段和內(nèi)容。

03:20

03:20快速掌握風(fēng)險管理的方法有哪些?:風(fēng)險管理是社會組織或者個人用于降低風(fēng)險的消極結(jié)果的決策過程,在風(fēng)險識別、風(fēng)險估測、風(fēng)險評價之后,對風(fēng)險實施有效控制并處理風(fēng)險所致?lián)p失。過程包括風(fēng)險識別、風(fēng)險估測、風(fēng)險評價、選擇風(fēng)險管理技術(shù)和評估風(fēng)險管理效果等,對風(fēng)險的處理有回避風(fēng)險、預(yù)防風(fēng)險、自留風(fēng)險和轉(zhuǎn)移風(fēng)險四種方法。回避風(fēng)險是指主動避開損失發(fā)生的可能性,預(yù)防風(fēng)險涉及一個現(xiàn)時成本與潛在損失比較的問題。就應(yīng)采用預(yù)防風(fēng)險手段“

00:48

00:48風(fēng)險管理的定義什么?:風(fēng)險管理是社會組織或者個人用于降低風(fēng)險的消極結(jié)果的決策過程,在風(fēng)險識別、風(fēng)險估測、風(fēng)險評價之后,對風(fēng)險實施有效控制并處理風(fēng)險所致?lián)p失。過程包括風(fēng)險識別、風(fēng)險估測、風(fēng)險評價、選擇風(fēng)險管理技術(shù)和評估風(fēng)險管理效果等,風(fēng)險管理當(dāng)中包括了對風(fēng)險的量度、評估和應(yīng)變策略。使當(dāng)中的可以引致最大損失及最可能發(fā)生的事情優(yōu)先處理、而相對風(fēng)險較低的事情則押后處理。風(fēng)險管理必須識別風(fēng)險。

01:42

01:42什么是風(fēng)險?:風(fēng)險,簡單來說就是損失發(fā)生的不確定性;發(fā)生時間不確定和損失的程度不確定三層含義。風(fēng)險有不同的意義。對風(fēng)險的理解也應(yīng)該是相對的,風(fēng)險總是存在的,若風(fēng)險表現(xiàn)為收益或者代價的不確定性,說明風(fēng)險產(chǎn)生的結(jié)果可能帶來損失、獲利或是無損失也無獲利,屬于廣義風(fēng)險,應(yīng)被視為管理風(fēng)險,而風(fēng)險表現(xiàn)為損失的不確定性,說明風(fēng)險只能表現(xiàn)出損失,沒有從風(fēng)險中獲利的可能性,屬于狹義風(fēng)險。風(fēng)險的后果是災(zāi)難性的。

03:01

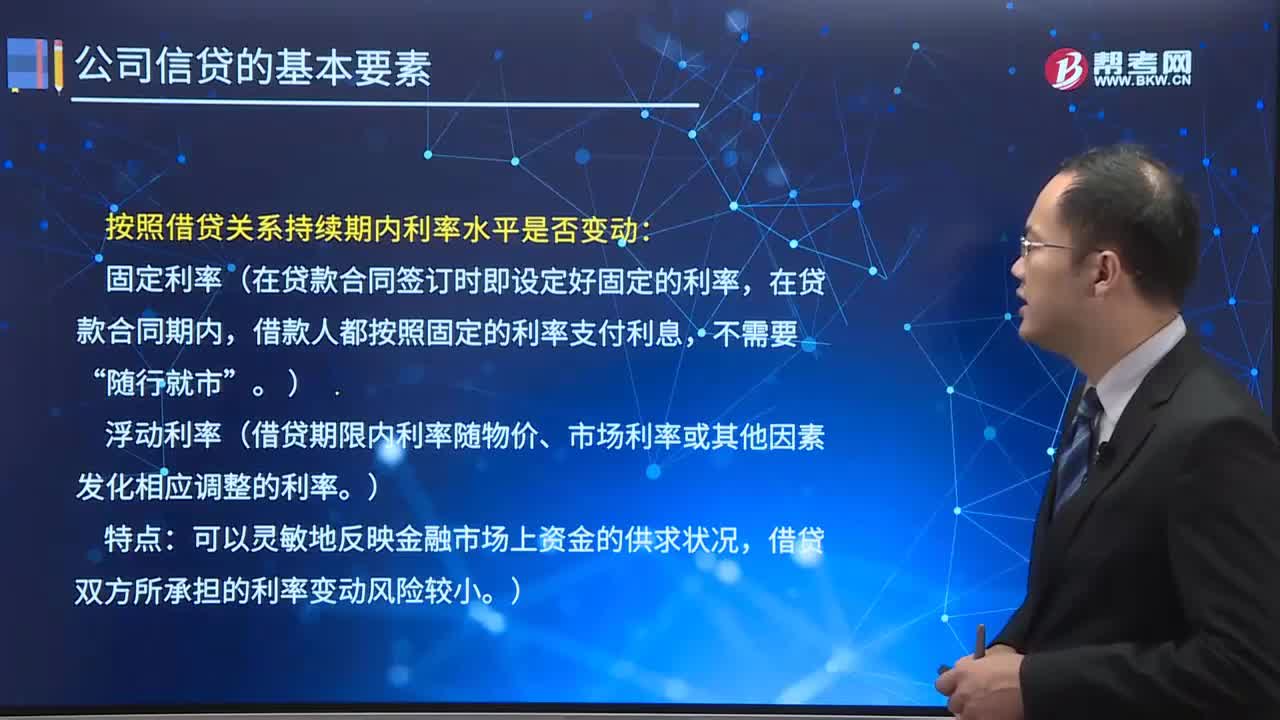

03:01來看看什么是貸款利率和信貸中間業(yè)務(wù)費率?:來看看什么是貸款利率和信貸中間業(yè)務(wù)費率?貸款利率即借款人使用貸款時支付的價格。(1)本幣貸款利率和外幣貸款利率。通常根據(jù)貸款幣種的不同將利率分為本幣貸款利率和外幣貸款利率,固定利率是指在貸款合同簽訂時即設(shè)定好固定的利率,借款人都按照固定的利率支付利息”浮動利率是指借貸期限內(nèi)利率隨物價、市場利率或其他因素變化相應(yīng)調(diào)整的利率,(3)法定利率、行業(yè)公定利率和市場利率。

01:04

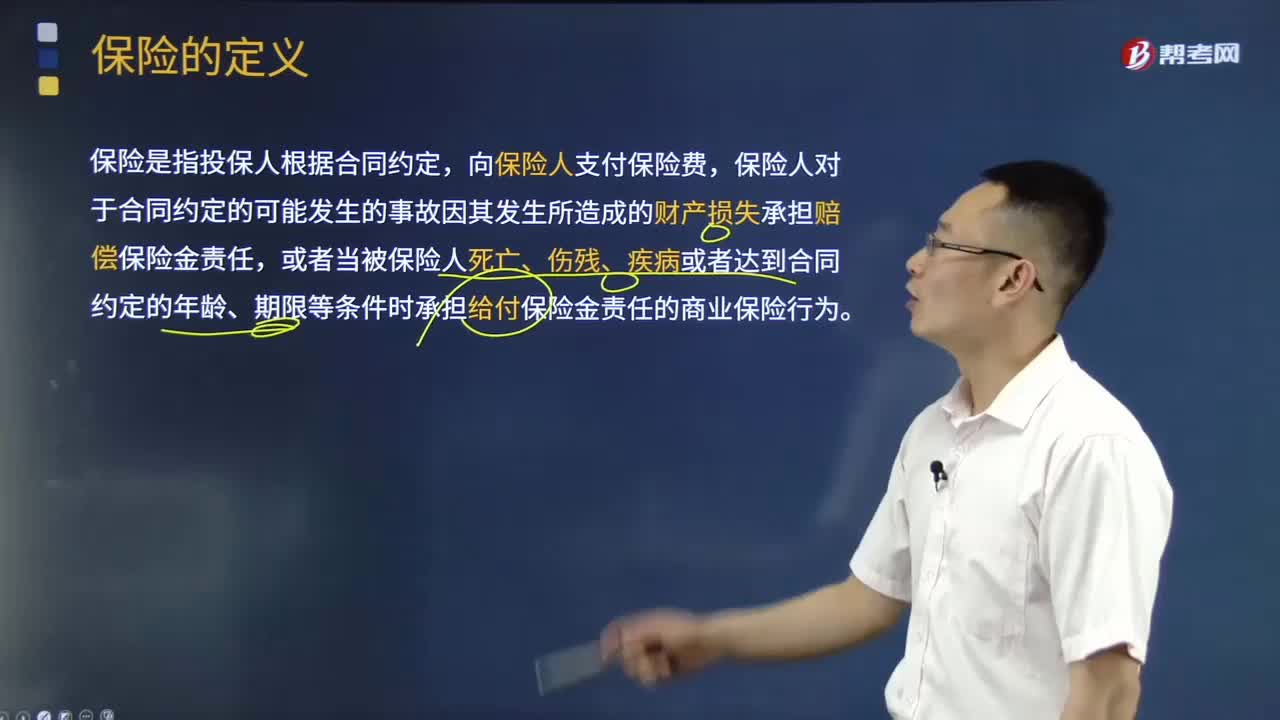

01:04來看看保險的定義是什么?:來看看保險的定義是什么?保險的定義分為狹義和廣義之分:我們所說的保險是狹義的保險,本法所稱保險,是指投保人根據(jù)合同約定,向保險人支付保險費,保險人對于合同約定的可能發(fā)生的事故因其發(fā)生所造成的財產(chǎn)損失承擔(dān)賠償保險金責(zé)任,或者當(dāng)被保險人死亡、傷殘、疾病或者達(dá)到合同約定的年齡、期限等條件時承擔(dān)給付保險金責(zé)任的商業(yè)保險行為。廣義保險:無論何種形式的保險,保險是集合具有同類風(fēng)險的眾多單位和個人。

01:35

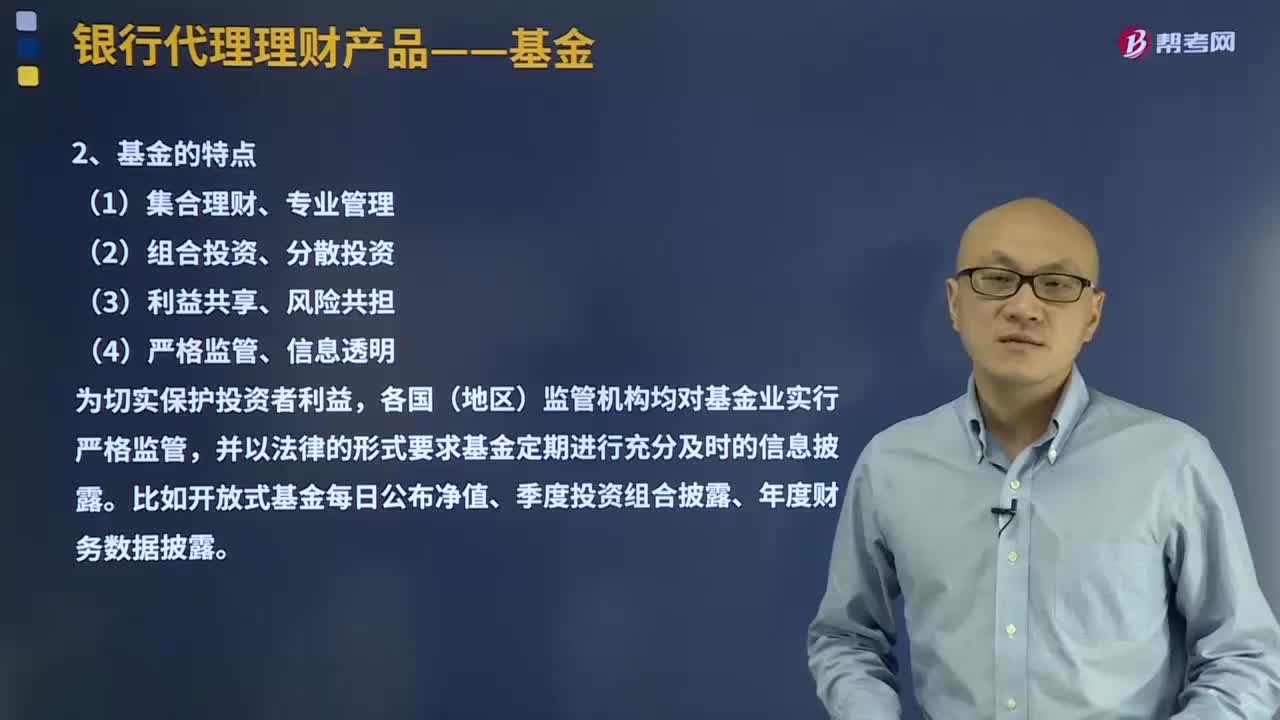

01:35一起來看看基金有哪些特點?:基金將眾多投資者的資金集中起來,委托基金管理人進(jìn)行共同投資。基金由基金管理人進(jìn)行投資管理和運作,基金管理人一般擁有大量的專業(yè)投資研究人員和強(qiáng)大的信息網(wǎng)絡(luò)。將資金交給基金管理人管理;使中小投資者也能享受到專業(yè)化的投資管理服務(wù),基金必須以組合投資的方式進(jìn)行基金的投資運作”一般無法通過購買不同的股票分散投資風(fēng)險,投資者購買基金就相當(dāng)于用很少的資金購買了一籃子股票。

00:40

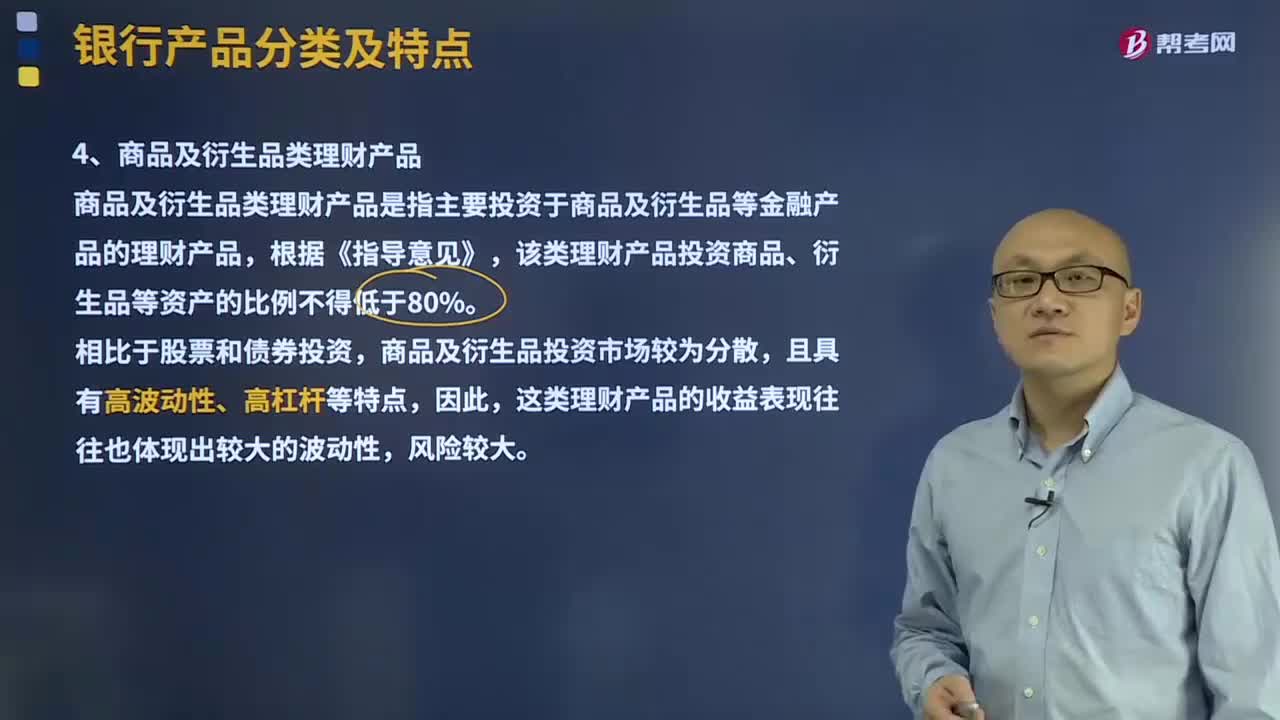

00:40來看看什么是商品及衍生品類理財產(chǎn)品?:商品及衍生品類理財產(chǎn)品是指主要投資于商品及衍生品等金融產(chǎn)品的理財產(chǎn)品,該類理財產(chǎn)品投資商品、衍生品等資產(chǎn)的比例不得低于80%。相比于股票和債券投資,商品及衍生品投資市場較為分散,這類理財產(chǎn)品的收益表現(xiàn)往往也體現(xiàn)出較大的波動性,國際上金融衍生產(chǎn)品種類繁多,活躍的金融創(chuàng)新活動接連不斷地推出新的衍生產(chǎn)品。金融衍生產(chǎn)品主要有以下幾種分類方法:可以分為遠(yuǎn)期、期貨、期權(quán)和掉期四大類。

00:39

00:39一起來看看什么是銀行理財產(chǎn)品?:是指銀行在對潛在目標(biāo)客戶群分析研究的基礎(chǔ)上,針對目標(biāo)客戶群開發(fā)設(shè)計并銷售的具備投資與資產(chǎn)管理屬性的一類金融產(chǎn)品。銀行理財產(chǎn)品業(yè)務(wù)是指銀行接受投資人的委托,對受托的投資者財產(chǎn)進(jìn)行投資和管理,相關(guān)投資風(fēng)險與收益由客戶與銀行按照約定方式承擔(dān)。同業(yè)理財產(chǎn)品的逐步拓展,合作模式映射到國內(nèi)大型銀行和中小銀行之間的同業(yè)理財模式。投資組合保險策略的逐步嘗試,產(chǎn)品的穩(wěn)健與否并不在于是否參與了高風(fēng)險資產(chǎn)的投資。

03:46

03:46商業(yè)銀行風(fēng)險管理的作用有哪些?:1.健全的風(fēng)險管理體系能為商業(yè)銀行創(chuàng)造價值:2.良好的風(fēng)險管理能力是商業(yè)銀行業(yè)務(wù)發(fā)展的原動力,3.風(fēng)險管理可以改變商業(yè)銀行的經(jīng)營模式;4.風(fēng)險管理能夠為商業(yè)銀行風(fēng)險定價提供依據(jù):5.風(fēng)險管理水平體現(xiàn)了商業(yè)銀行的核心競爭力。兩大因素決定商業(yè)銀行的風(fēng)險承受能力。【例題·單選題】商業(yè)銀行的核心競爭力是( ),【解析】風(fēng)險管理水平體現(xiàn)了商業(yè)銀行的核心競爭力A.資本充足率水平和商業(yè)銀行的風(fēng)險管理水平

02:35

02:35風(fēng)險分散的原理是什么?:風(fēng)險分散是指通過多樣化的投資來分散和降低風(fēng)險的策略性選擇。根據(jù)多樣化投資分散風(fēng)險原理。商業(yè)銀行可通過信貸資產(chǎn)組合管理或與其他商業(yè)銀行組成銀團(tuán)貸款的方式,從而分散和降低風(fēng)險,借款人的違約風(fēng)險可視為相互獨立(除了共同的宏觀經(jīng)濟(jì)因素影響。能明顯降低商業(yè)銀行面臨的整體風(fēng)險,多樣化投資分散風(fēng)險的前提條件是要有足夠多的相互獨立的投資形式。風(fēng)險分散策略是有成本的。主要是分散投資過程中增加的各項交易費用。

00:57

00:57什么樣的風(fēng)險叫做市場風(fēng)險?:市場風(fēng)險是指金融資產(chǎn)價格和商品價格的波動給商業(yè)銀行表內(nèi)頭寸、表外頭寸造成損失的風(fēng)險。市場風(fēng)險包括利率風(fēng)險、匯率風(fēng)險、股票風(fēng)險和商品風(fēng)險四種。市場風(fēng)險具有數(shù)據(jù)充分和易于計量的特點,更適于采用量化技術(shù)加以控制。(2)具有明顯的系統(tǒng)性風(fēng)險特征,難以通過分散化投資完全消除。計算市場風(fēng)險的方法主要是在險價值(VaR),它是在正常的市場條件和給定的置信水平(Confidence interval。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日