-

下載億題庫APP

-

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

企業(yè)所得稅應(yīng)納稅額如何計算?

企業(yè)所得稅特別納稅調(diào)整是什么?

企業(yè)所得稅納稅人是什么?

企業(yè)所得稅計稅依據(jù)是什么?

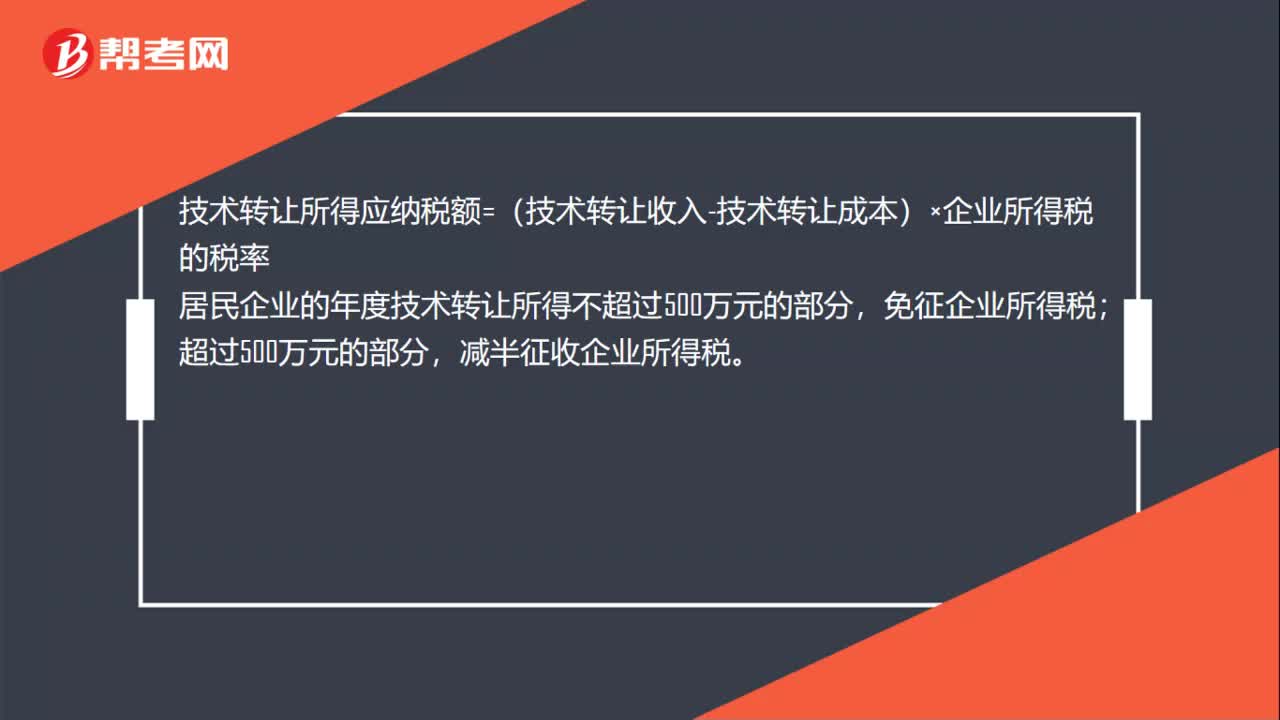

技術(shù)轉(zhuǎn)讓所得應(yīng)納稅額怎么計算?

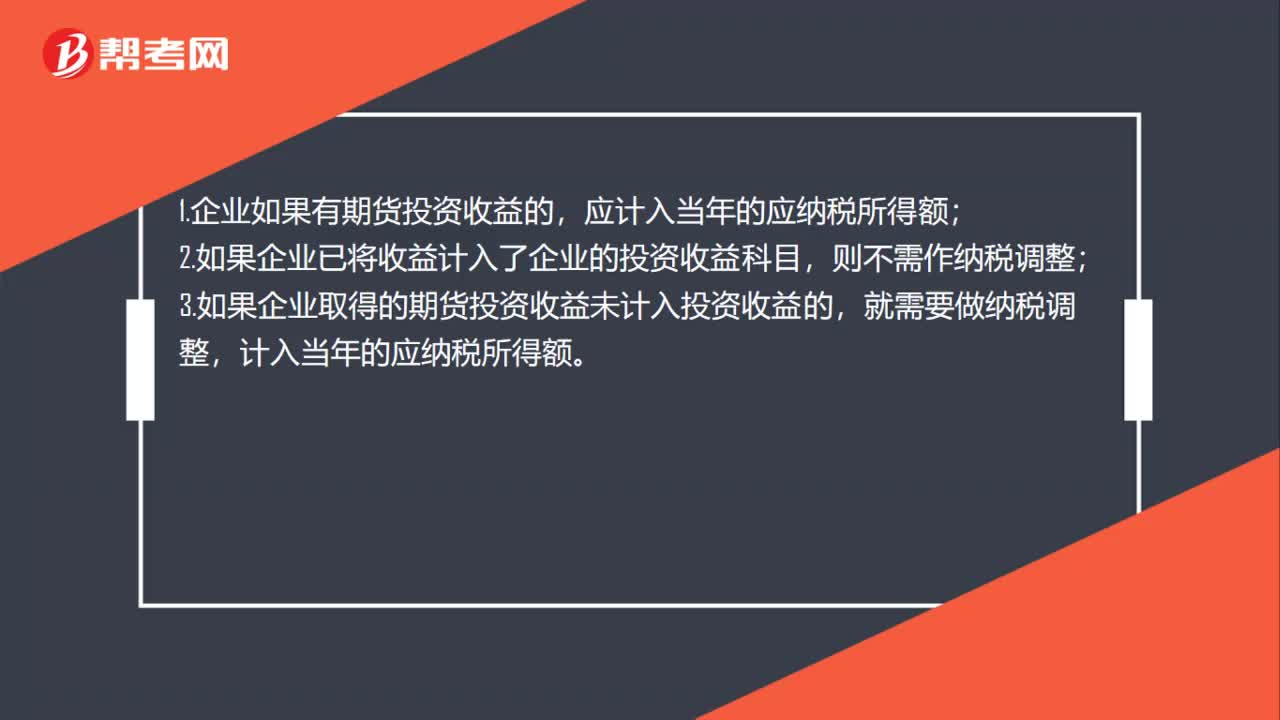

投資收益應(yīng)納稅所得額怎么算?

非居民企業(yè)應(yīng)納企業(yè)所得稅稅額怎么計算?

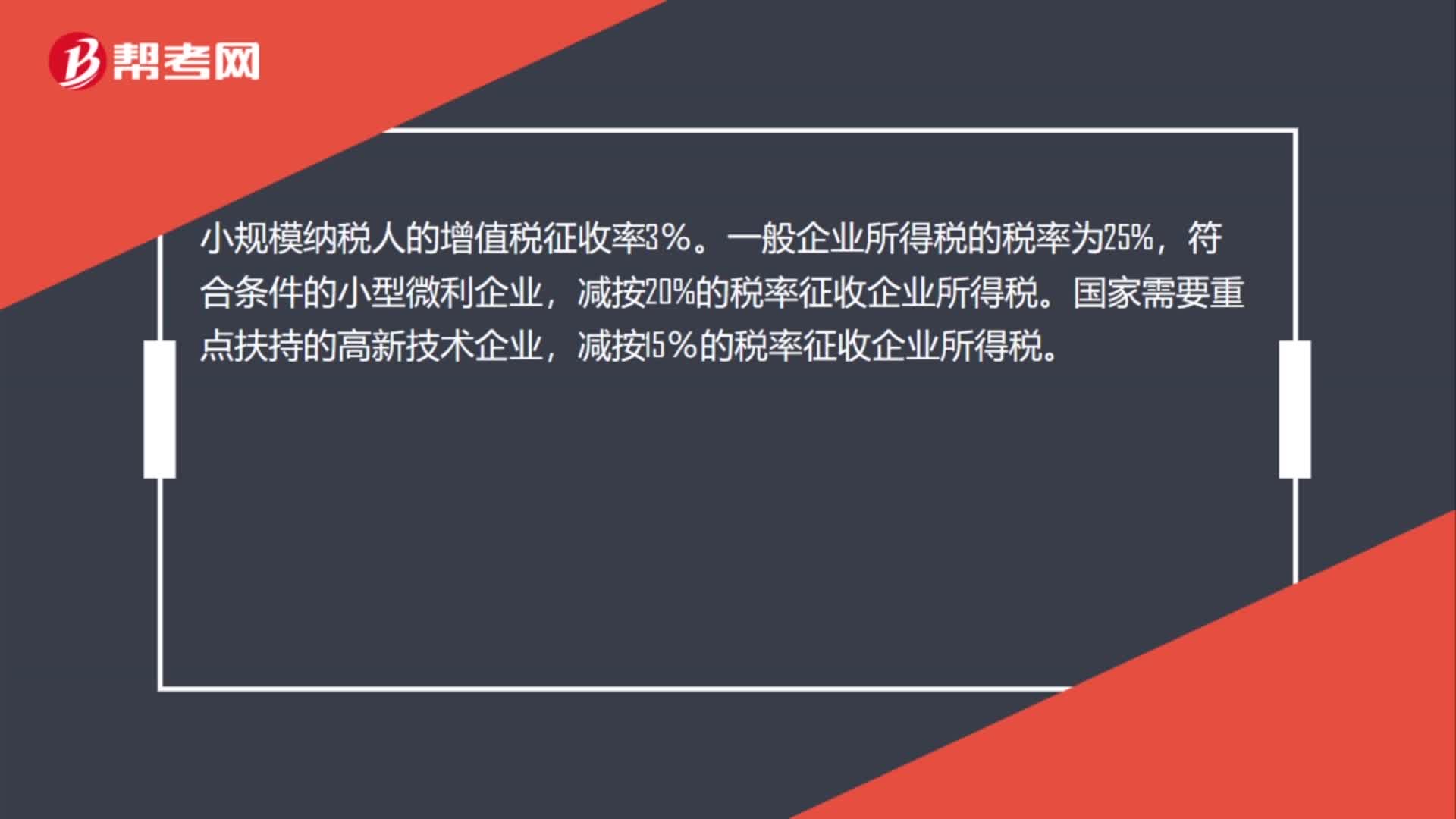

小規(guī)模納稅人企業(yè)所得稅是什么?

企業(yè)所得稅計稅依據(jù)含不含增值稅?

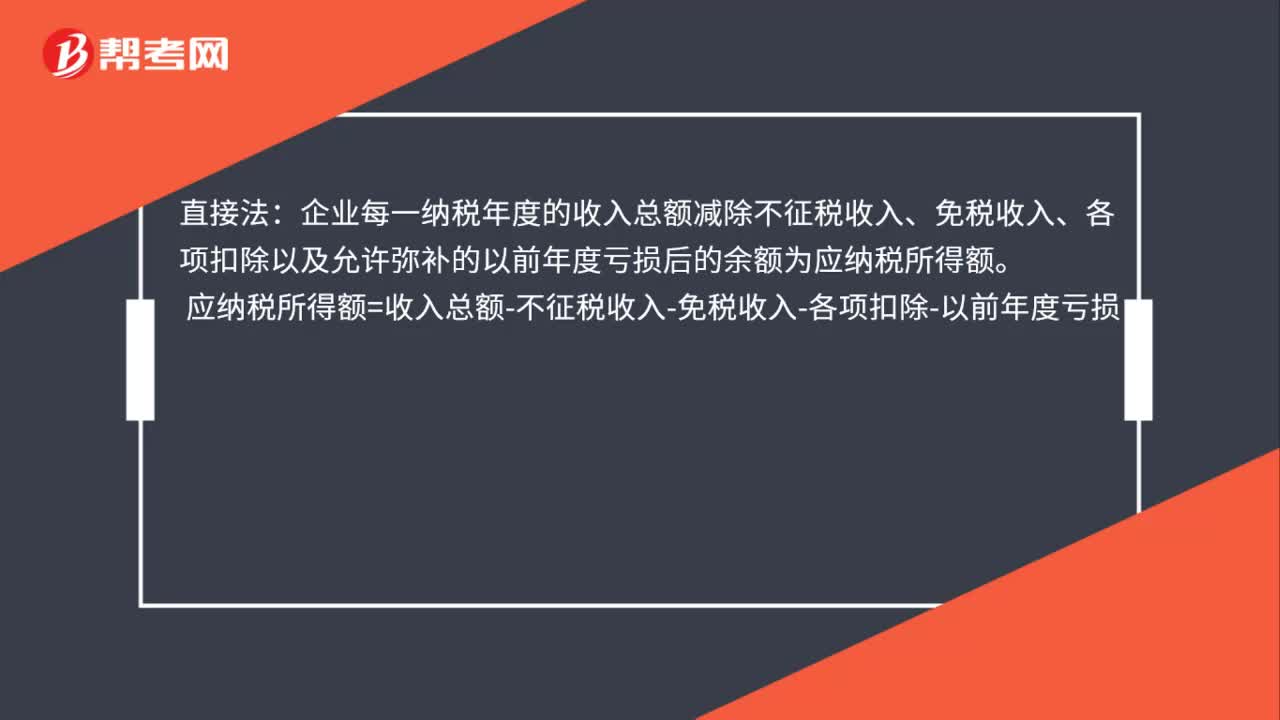

應(yīng)納稅所得額計算方法是什么?

如何確定企業(yè)所得稅中股息、紅利等權(quán)益性投資收益金額?

如何確定企業(yè)所得稅中股權(quán)轉(zhuǎn)讓收入金額?

11:30

11:30

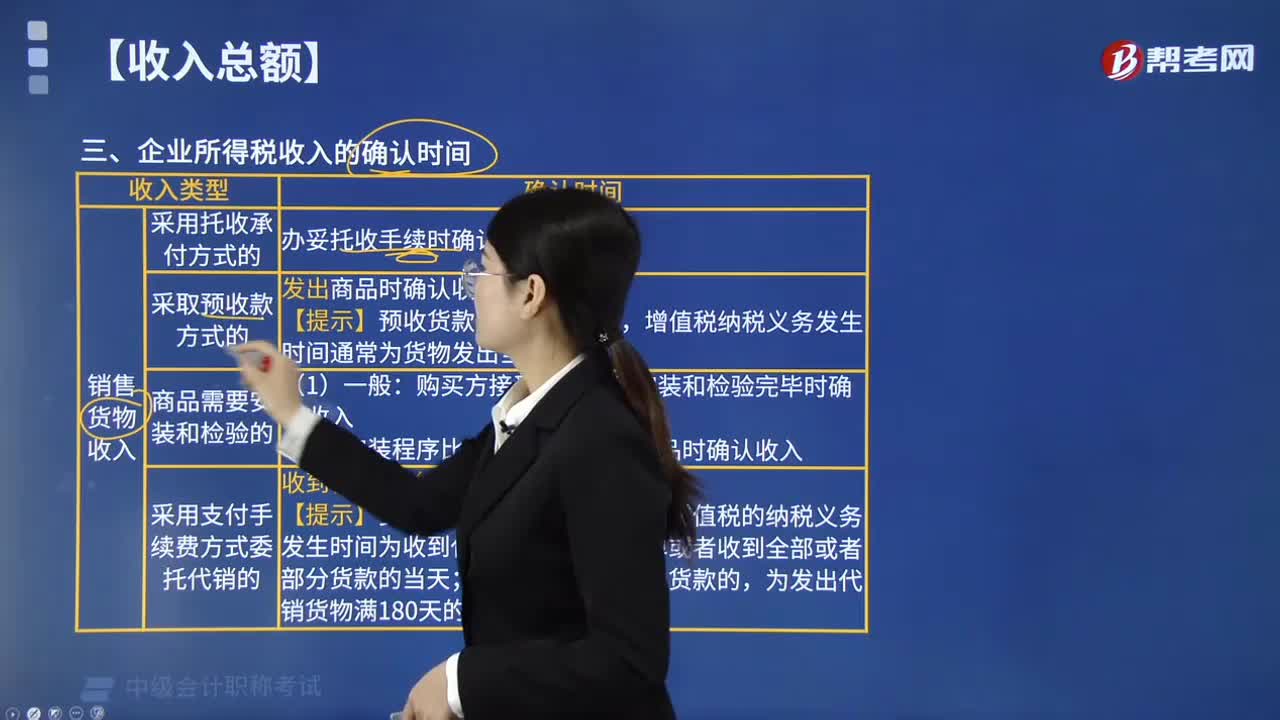

企業(yè)所得稅收入的確認時間如何規(guī)定的?:在購買方接受商品以及安裝和檢驗完畢時確認收入,在收到代銷清單時確認收入,增值稅的納稅義務(wù)發(fā)生時間為收到代銷單位的代銷清單或者收到全部或者部分貨款的當(dāng)天,按照合同約定的收款日期確認收入,增值稅的納稅義務(wù)發(fā)生時間通常均為書面合同約定的收款日期的當(dāng)天,按照企業(yè)分得產(chǎn)品的日期確認收入。安裝費應(yīng)在商品銷售實現(xiàn)時確認收入。在取得會費時確認收入,按照合同約定的債務(wù)人應(yīng)付利息的日期確認收入。

06:25

06:25

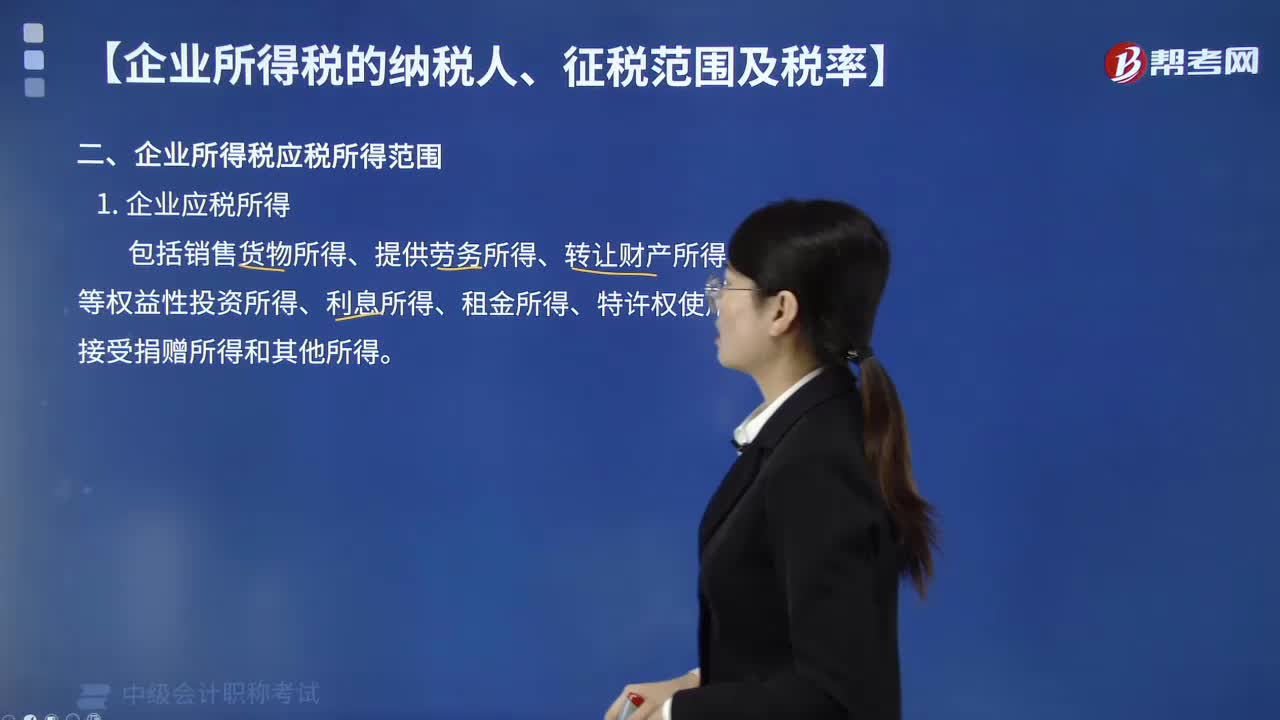

企業(yè)所得稅應(yīng)稅所得范圍包括哪些?:企業(yè)所得稅應(yīng)稅所得范圍包括銷售貨物所得、轉(zhuǎn)讓財產(chǎn)所得、股息紅利等權(quán)益性投資所得、利息所得等。包括銷售貨物所得、提供勞務(wù)所得、轉(zhuǎn)讓財產(chǎn)所得、股息紅利等權(quán)益性投資所得、利息所得、租金所得、特許權(quán)使用費所得、接受捐贈所得和其他所得,包括企業(yè)資產(chǎn)溢余所得、債務(wù)重組所得、補貼所得、違約金所得、匯兌收益等,動產(chǎn)轉(zhuǎn)讓所得按照轉(zhuǎn)讓動產(chǎn)的企業(yè)或者機構(gòu)、場所所在地確定。

10:17

10:17

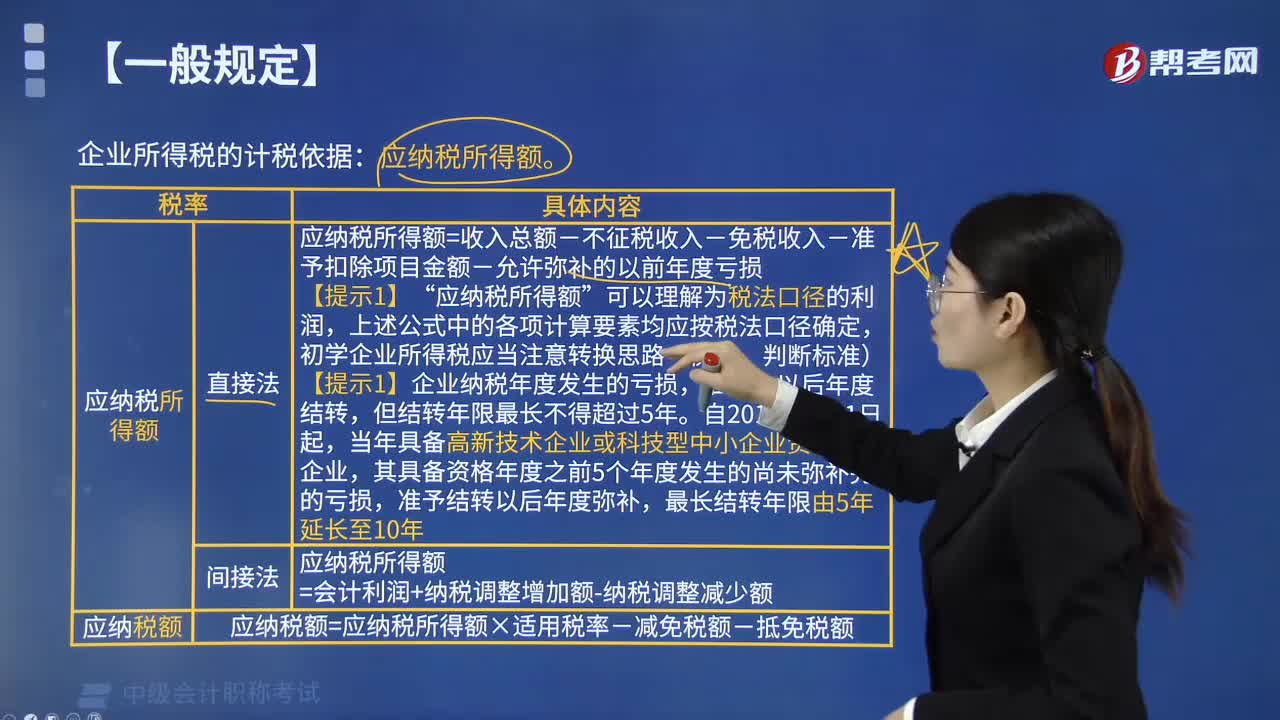

企業(yè)所得稅應(yīng)納稅所得額的一般規(guī)定有哪些?:企業(yè)所得稅應(yīng)納稅所得額的一般規(guī)定有:1. 應(yīng)納稅所得額計算:應(yīng)納稅所得額=每一納稅年度的收入總額-不征稅收入-免稅收入-各項扣除項目-允許彌補的以前年度虧損”應(yīng)納稅所得額,上述公式中的各項計算要素均應(yīng)按稅法口徑確定,初學(xué)企業(yè)所得稅應(yīng)當(dāng)注意轉(zhuǎn)換思路(衡量、判斷標(biāo)準(zhǔn)),【提示1】企業(yè)納稅年度發(fā)生的虧損。準(zhǔn)予結(jié)轉(zhuǎn)以后年度彌補?應(yīng)納稅所得額=會計利潤+納稅調(diào)整增加額-納稅調(diào)整減少額。

08:14

08:14

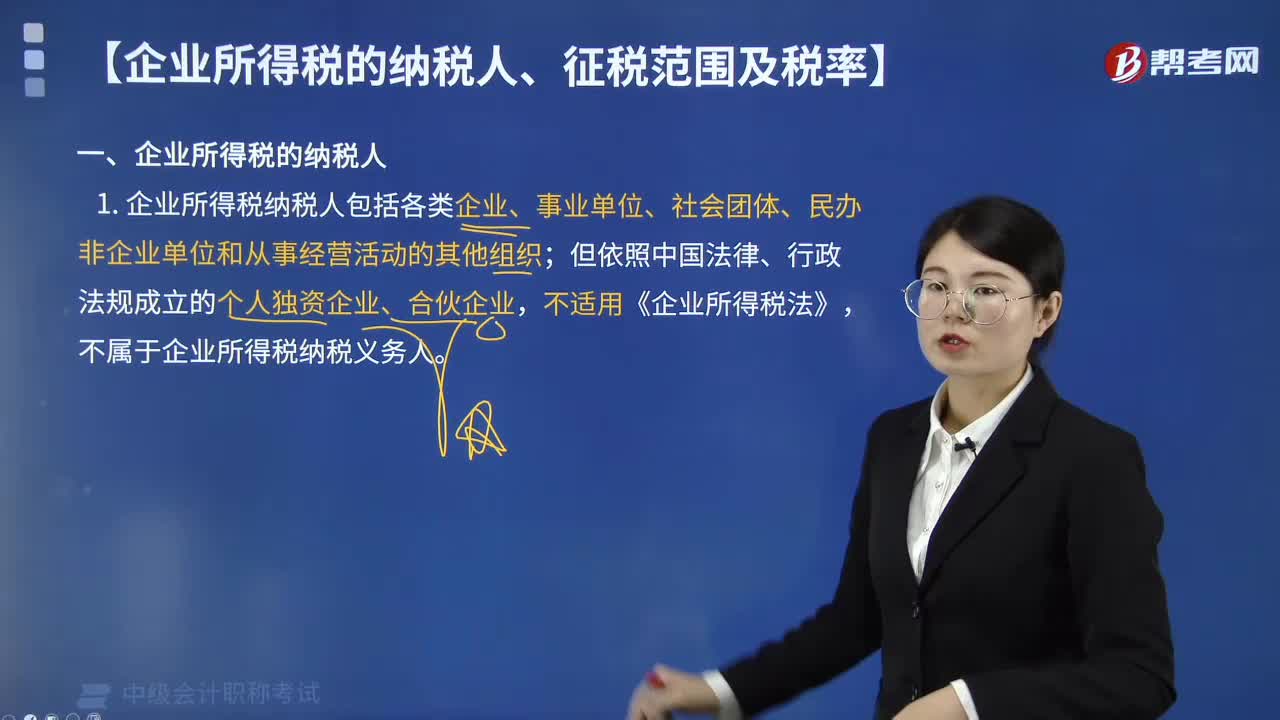

企業(yè)所得稅的納稅人分為哪兩種?:是指在中國境內(nèi)的企業(yè)和其他取得收入的組織(以下統(tǒng)稱“包括各類企業(yè)、事業(yè)單位、社會團體、民辦非企業(yè)單位和從事經(jīng)營活動的其他組織;但依照中國法律、行政法規(guī)成立的個人獨資企業(yè)、合伙企業(yè),或者依照外國(地區(qū))法律成立但實際管理機構(gòu)在中國境內(nèi)的企業(yè)。應(yīng)就來源于中國境內(nèi)、境外的全部所得納稅。是指依照外國(地區(qū))法律成立且實際管理機構(gòu)不在中國境內(nèi)的企業(yè),應(yīng)當(dāng)就其來源于中國境內(nèi)的所得繳納企業(yè)所得稅。

08:39

08:39

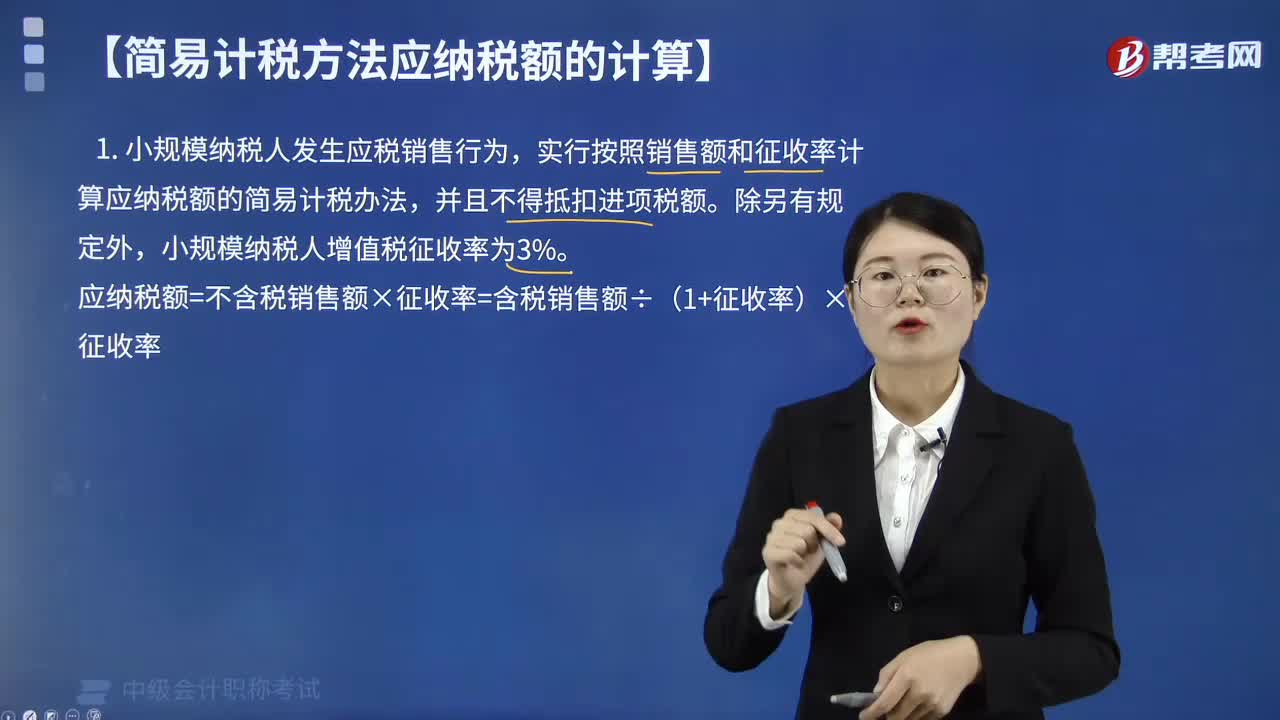

小規(guī)模納稅人應(yīng)納稅額怎么計算?:小規(guī)模納稅人應(yīng)納稅額怎么計算?小規(guī)模納稅人發(fā)生應(yīng)稅銷售行為,實行按照銷售額和征收率計算應(yīng)納稅額的簡易計稅辦法,小規(guī)模納稅人增值稅征收率為3%。【例題·單選題】甲便利店為增值稅小規(guī)模納稅人,甲便利店第4季度應(yīng)繳納增值稅稅額為( )元。甲便利店第4季度應(yīng)繳納的增值稅稅額=(1030000+7210)÷(1+3%)×3%=30210(元),【例題·單選題】甲企業(yè)為增值稅小規(guī)模納稅人。

00:49

00:49

兼營免稅項目如何計算不得抵扣的進項稅額?:兼營免稅項目如何計算不得抵扣的進項稅額?一般納稅人兼營簡易計稅方法計稅項目、免征增值稅項目而無法劃分不得抵扣的進項稅額,按照下列公式計算不得抵扣的進項稅額:不得抵扣的進項稅額=當(dāng)期無法劃分的全部進項稅額×(當(dāng)期簡易計稅方法計稅項目銷售額+免征增值稅項目銷售額)÷當(dāng)期全部銷售額,【例題·單選題】某制藥廠為增值稅一般納稅人,3月份銷售抗生素藥品取得含稅銷售額116萬元。

00:23

00:23

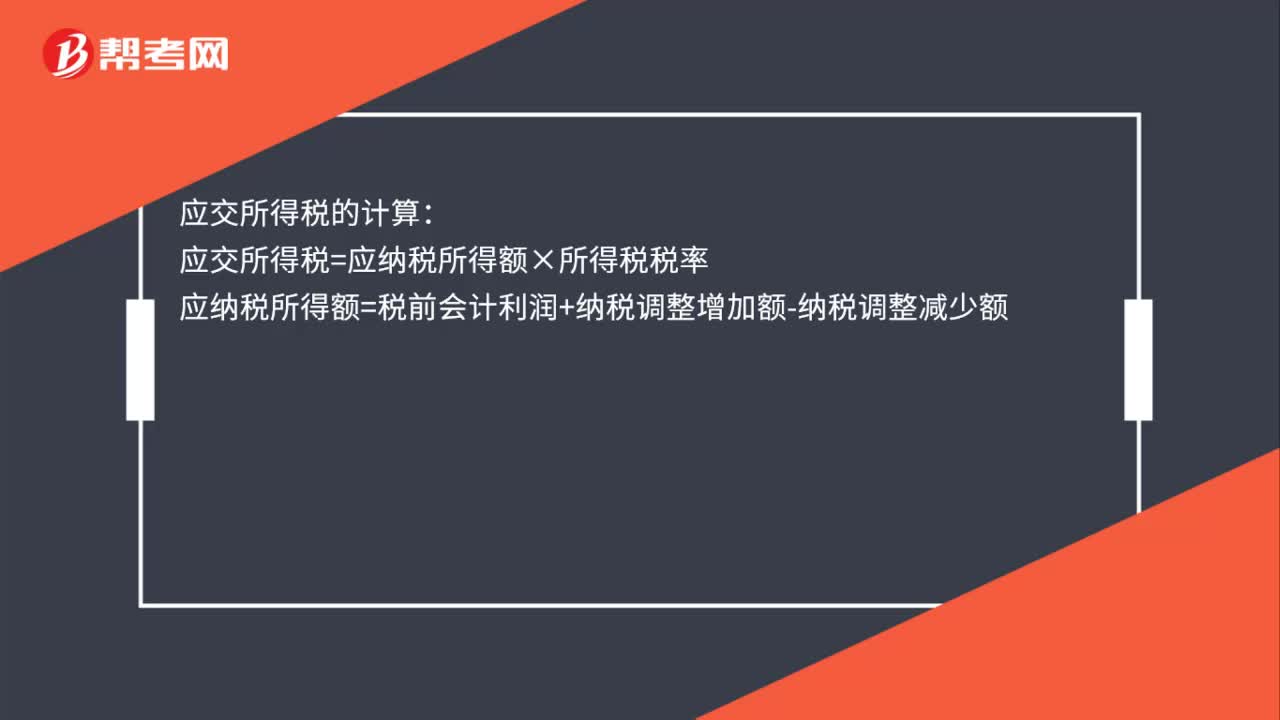

應(yīng)交所得稅怎么計算?:應(yīng)交所得稅的計算:應(yīng)交所得稅=應(yīng)納稅所得額×所得稅稅率應(yīng)納稅所得額=稅前會計利潤+納稅調(diào)整增加額-納稅調(diào)整減少額

00:26

00:26

所得稅納稅人是什么?:所得稅納稅人是什么?所得稅納稅人指的是企業(yè)所得稅和個人所得稅的納稅義務(wù)人,企業(yè)所得稅的納稅義務(wù)人,是指在中華人民共和國境內(nèi)的企業(yè)和其他取得收入的組織。個人所得稅納稅人指上交給國家個人所得稅的人。

00:40

00:40

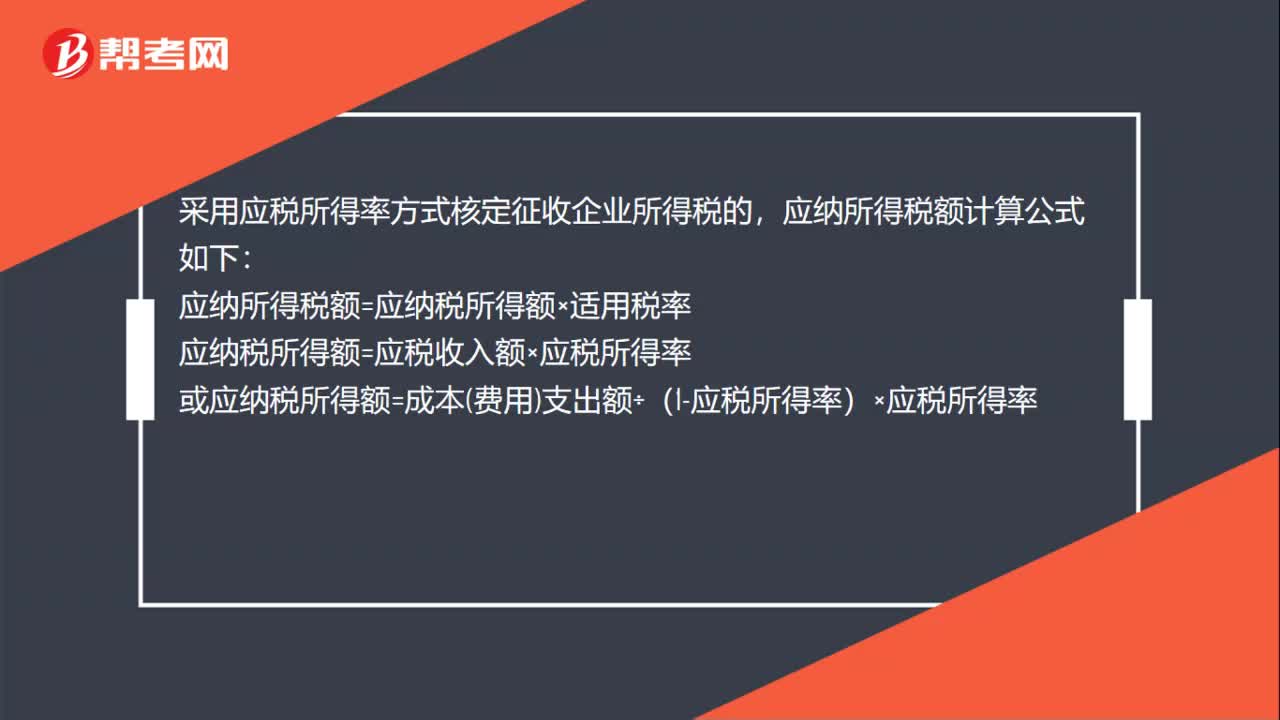

核定征收所得稅如何算?:核定征收所得稅如何算?采用應(yīng)稅所得率方式核定征收企業(yè)所得稅的,應(yīng)納所得稅額計算公式如下:應(yīng)納所得稅額=應(yīng)納稅所得額×適用稅率應(yīng)納稅所得額=應(yīng)稅收入額×應(yīng)稅所得率或應(yīng)納稅所得額=成本費用支出額÷(1-應(yīng)稅所得率)×應(yīng)稅所得率

00:52

00:52

應(yīng)交所得稅的計算公式是什么?:應(yīng)交所得稅的計算公式為:應(yīng)交所得稅額=應(yīng)納稅所得額×適用稅率-減免稅額-允許抵免的稅額,應(yīng)納稅所得額是企業(yè)所得稅的計稅依據(jù)。準(zhǔn)確計算應(yīng)納稅所得額是正確計算應(yīng)交所得稅的前提,根據(jù)現(xiàn)行企業(yè)所得稅納稅申報辦法,企業(yè)應(yīng)在會計利潤總額的基礎(chǔ)上“加減納稅調(diào)整額后計算出”納稅調(diào)整后所得。(應(yīng)納稅所得額):會計與稅法的差異(包括。收入類、扣除類、資產(chǎn)類等一次性和暫時性差異)通過納稅調(diào)整明細表集中體現(xiàn)

02:30

02:30

企業(yè)所得稅納稅怎樣調(diào)增和調(diào)減?:企業(yè)所得稅納稅怎樣調(diào)增和調(diào)減?會計上確認為投資收益,稅法上屬于免稅收入,②會計上未確認收入,稅法上確認了收入,比如稅法上的視同銷售收入,會計上計入營業(yè)外支出,稅法上屬于視同銷售收入,比如職工福利費等三項經(jīng)費在會計上作為成本費用可以全額扣除,但在稅法中要按照工資薪金總額的14%、8%、2%來相應(yīng)的確認,④會計上確認了支出(-項),稅法上應(yīng)加計扣除,會計上全額計入管理費用扣除。

00:34

00:34

只要題干出現(xiàn)會計利潤就用間接法計算應(yīng)納稅所得額嗎?:只要題干出現(xiàn)會計利潤就用間接法計算應(yīng)納稅所得額嗎?是的,一般只要題目中直接給出會計利潤就是用間接法計算。如果沒有給出會計利潤,而是給出各種收入、成本、費用的數(shù)據(jù)就要用直接法計算。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日