下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

02:43

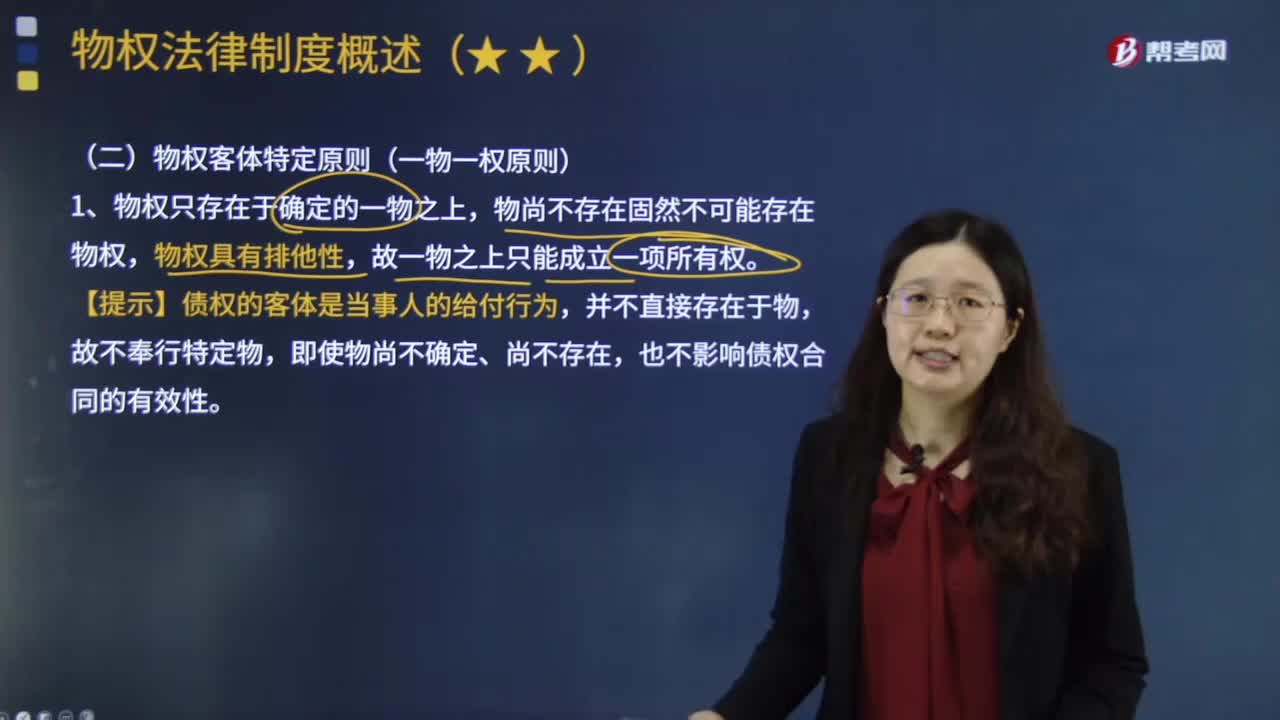

02:43如何理解物權(quán)客體特定原則?:如何理解物權(quán)客體特定原則?物權(quán)客體特定原則又稱一物一權(quán)原則,一物一權(quán)主義系指一物上僅能成立一所有權(quán),一物之上只能存在一個(gè)所有權(quán)以及不相容的他物權(quán),不得有互不相容的兩個(gè)以上的物權(quán)同時(shí)存在于同一標(biāo)的物之上。一物一權(quán)一方面是指一個(gè)物之上只能設(shè)立一個(gè)所有權(quán)而不能同時(shí)設(shè)立兩個(gè)以上的所有權(quán);也是指在一個(gè)物上不能同時(shí)設(shè)立兩個(gè)或者兩個(gè)以上在性質(zhì)上相互排斥的定限物權(quán)。1、物權(quán)只存在于確定的一物之上。

04:20

04:20國(guó)際稅收協(xié)定應(yīng)該如何理解?:國(guó)際稅收協(xié)定應(yīng)該如何理解?國(guó)際稅收協(xié)定,是指兩個(gè)或兩個(gè)以上的主權(quán)國(guó)家為了協(xié)調(diào)相互間在處理跨國(guó)納稅人征稅事務(wù)和其他有關(guān)方面的稅收關(guān)系,也稱為國(guó)際稅收條約。一、國(guó)際稅收協(xié)定的目標(biāo):妥善處理國(guó)家之間的雙重征稅問(wèn)題;即通過(guò)采取一定的措施(如免稅法、抵免法等)來(lái)有效地處理對(duì)跨國(guó)所得和一般財(cái)產(chǎn)價(jià)值的雙重征稅問(wèn)題,取消稅收差別待遇,防止或減少國(guó)際避稅和國(guó)際偷逃稅;二、國(guó)際稅收協(xié)定的主要內(nèi)容;

22:12

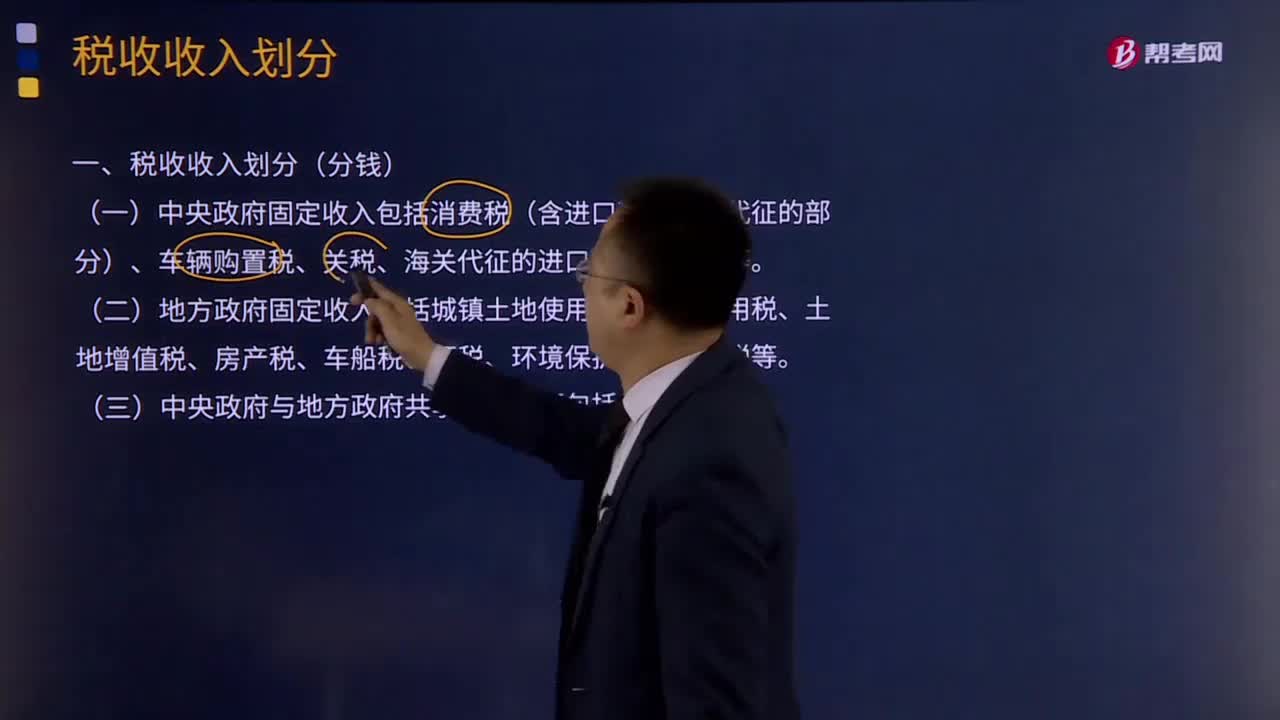

22:12稅收收入是如何劃分的?:(一)中央政府固定收入包括消費(fèi)稅(含進(jìn)口環(huán)節(jié)海關(guān)代征的部分)、車輛購(gòu)置稅、關(guān)稅、海關(guān)代征的進(jìn)口環(huán)節(jié)增值稅等。(二)地方政府固定收入包括城鎮(zhèn)土地使用稅、耕地占用稅、土地增值稅、房產(chǎn)稅、車船稅、契稅、環(huán)境保護(hù)稅和煙葉稅等。(三)中央政府與地方政府共享收入主要包括:1、增值稅(不含進(jìn)口環(huán)節(jié)由海關(guān)代征的部分):中國(guó)鐵路總公司(原鐵道部)、各銀行總行及海洋石油企業(yè)繳納的部分歸中央政府。

04:43

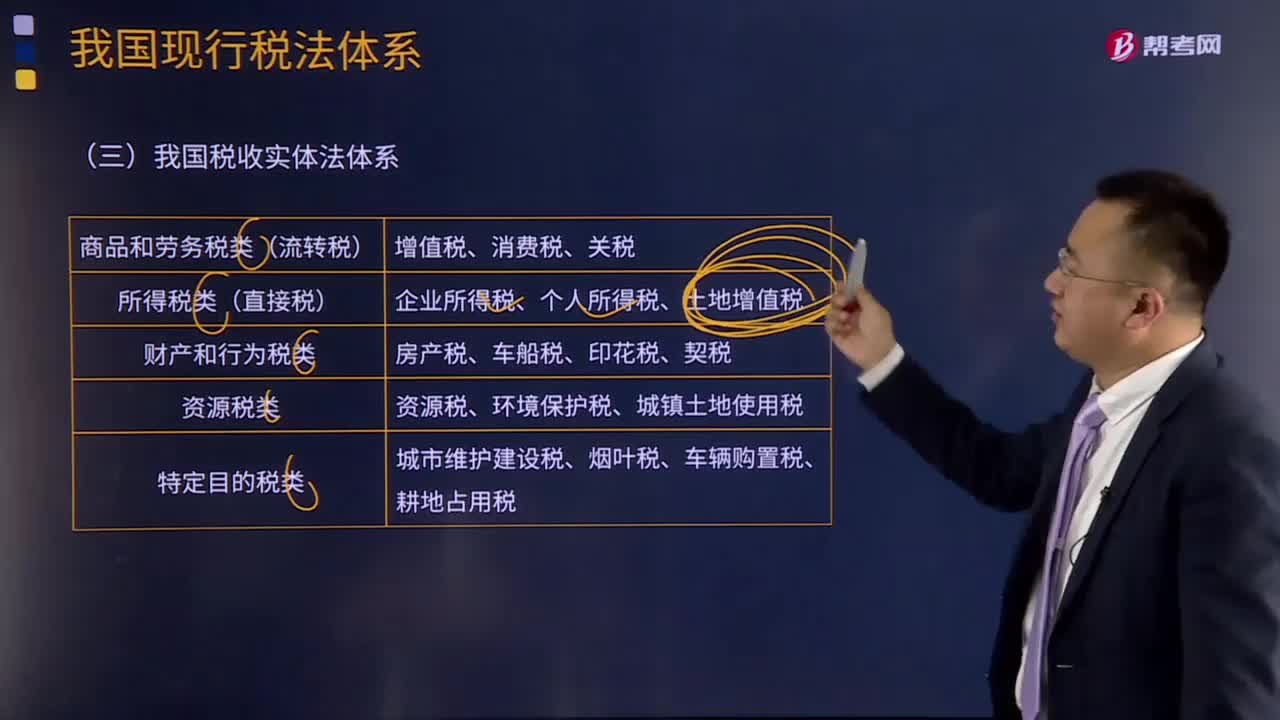

04:43如何理解我國(guó)稅收實(shí)體法體系?:如何理解我國(guó)稅收實(shí)體法體系?我國(guó)稅收實(shí)體法體系可以分為以下五類:(1)商品和勞務(wù)稅類:包括增值稅、消費(fèi)稅、關(guān)稅。(2)所得稅類:包括企業(yè)所得稅、個(gè)人所得稅、土地增值稅。(3)財(cái)產(chǎn)和行為稅類:包括房產(chǎn)稅、車船稅、印花稅、契稅。(4)資源稅類:包括資源稅、環(huán)境保護(hù)稅、城鎮(zhèn)土地使用稅。(5)特定目的稅類:包括城市維護(hù)建設(shè)稅、煙葉稅、車輛購(gòu)置稅、耕地占用稅。

02:13

02:13如何理解會(huì)計(jì)政策的含義?:如何理解會(huì)計(jì)政策的含義?是指企業(yè)在會(huì)計(jì)確認(rèn)、計(jì)量和報(bào)告中所采用的原則、基礎(chǔ)和會(huì)計(jì)處理方法。是指按照企業(yè)會(huì)計(jì)準(zhǔn)則規(guī)定的、適合企業(yè)會(huì)計(jì)核算的具體會(huì)計(jì)原則;是指為了將會(huì)計(jì)原則應(yīng)用于交易或者事項(xiàng)而采用的基礎(chǔ)。1)會(huì)計(jì)原則包括:通常不將其作為會(huì)計(jì)政策。②具體會(huì)計(jì)原則,這里主要指具體會(huì)計(jì)原則。2)會(huì)計(jì)基礎(chǔ)包括:①確認(rèn)基礎(chǔ)(權(quán)責(zé)發(fā)生制和收付實(shí)現(xiàn)制);

03:19

03:19如何理解費(fèi)用的定義及其確認(rèn)條件?:是指企業(yè)在日常活動(dòng)中發(fā)生的、會(huì)導(dǎo)致所有者權(quán)益減少的、與向所有者分配利潤(rùn)無(wú)關(guān)的經(jīng)濟(jì)利益的總流出,因日常活動(dòng)所產(chǎn)生的費(fèi)用通常包括銷售成本營(yíng)業(yè)成本、職工薪酬、折舊費(fèi)、無(wú)形資產(chǎn)攤銷費(fèi)等,企業(yè)非日常活動(dòng)所形成的經(jīng)濟(jì)利益的流出不能確認(rèn)為費(fèi)用,(2)費(fèi)用會(huì)導(dǎo)致所有者權(quán)益的減少。與費(fèi)用相關(guān)的經(jīng)濟(jì)利益的流出應(yīng)當(dāng)會(huì)導(dǎo)致所有者權(quán)益的減少,不會(huì)導(dǎo)致所有者權(quán)益減少的經(jīng)濟(jì)利益的流出不符合費(fèi)用的定義。

09:38

09:38如何理解收入的定義及其確認(rèn)條件?:是指企業(yè)在日常活動(dòng)中形成的、會(huì)導(dǎo)致所有者權(quán)益增加的、與所有者投入資本無(wú)關(guān)的經(jīng)濟(jì)利益的總流入。(2)收入最終會(huì)導(dǎo)致所有者權(quán)益的增加,與收入相關(guān)的經(jīng)濟(jì)利益的流入應(yīng)當(dāng)會(huì)導(dǎo)致所有者權(quán)益的增加。不會(huì)導(dǎo)致所有者權(quán)益增加的經(jīng)濟(jì)利益的流入不符合收入的定義,經(jīng)濟(jì)利益的流入有時(shí)是所有者投入資本的增加所導(dǎo)致的,所有者投入資本的增加不應(yīng)當(dāng)確認(rèn)為收入。即在客戶取得相關(guān)商品控制權(quán)時(shí)確認(rèn)收入。

03:47

03:47如何理解負(fù)債的定義及其確認(rèn)條件?:是指企業(yè)過(guò)去的交易或者事項(xiàng)形成的、預(yù)期會(huì)導(dǎo)致經(jīng)濟(jì)利益流出企業(yè)的現(xiàn)時(shí)義務(wù):(1)負(fù)債是企業(yè)承擔(dān)的現(xiàn)時(shí)義務(wù)。負(fù)債必須是企業(yè)承擔(dān)的現(xiàn)時(shí)義務(wù),(2)負(fù)債的清償預(yù)期會(huì)導(dǎo)致經(jīng)濟(jì)利益流出企業(yè)。(3)負(fù)債是由企業(yè)過(guò)去的交易或者事項(xiàng)形成的,負(fù)債應(yīng)當(dāng)由企業(yè)過(guò)去的交易或者事項(xiàng)所形成。只有過(guò)去的交易或者事項(xiàng)才形成負(fù)債,將一項(xiàng)義務(wù)確認(rèn)為負(fù)債,(1)與該義務(wù)有關(guān)的經(jīng)濟(jì)利益很可能流出企業(yè)

02:35

02:35怎樣理解會(huì)計(jì)的含義?:會(huì)計(jì)主要提供企業(yè)財(cái)務(wù)狀況、經(jīng)營(yíng)成果和現(xiàn)金流量信息,【解析1】財(cái)務(wù)會(huì)計(jì)側(cè)重于服務(wù)企業(yè)外部的使用者(投資者、債權(quán)人、政府有關(guān)部門、社會(huì)公眾等),主要履行的是其反映企業(yè)財(cái)務(wù)狀況、經(jīng)營(yíng)成果和現(xiàn)金流量的職能作用,會(huì)計(jì)是隨著人類社會(huì)生產(chǎn)的發(fā)展和經(jīng)濟(jì)管理的需要而產(chǎn)生、發(fā)展并不斷完善起來(lái)的,會(huì)計(jì)的核算內(nèi)容、核算方法等也得到了較大發(fā)展。

01:30

01:30如何理解稅收法律關(guān)系的保護(hù)?:如何理解稅收法律關(guān)系的保護(hù)?稅收法律關(guān)系是同國(guó)家利益及企業(yè)和個(gè)人的權(quán)益相聯(lián)系的。保護(hù)稅收法律關(guān)系,實(shí)質(zhì)上就是保護(hù)國(guó)家正常的經(jīng)濟(jì)秩序、保障國(guó)家財(cái)政收人和維護(hù)納稅人的合法權(quán)益。稅收法律關(guān)系的保護(hù)形式和方法是很多的,《刑法》對(duì)構(gòu)成逃避繳納稅款、抗稅罪給予刑罰的規(guī)定,以及稅法中對(duì)納稅人不服稅務(wù)機(jī)關(guān)征稅處理決定,可以申請(qǐng)復(fù)議或提出訴訟的規(guī)定等都是對(duì)稅收法律關(guān)系的直接保護(hù)。

04:10

04:10如何理解稅法的概念?:如何理解稅法的概念?稅法是國(guó)家制定的用以調(diào)整國(guó)家與納稅人之間在征納稅方面的權(quán)利及義務(wù)關(guān)系的法律規(guī)范的總稱。是稅收制度的核心內(nèi)容。它是國(guó)家及納稅人依法征稅、依法納稅的行為準(zhǔn)則,其目的是保障國(guó)家利益和納稅人的合法權(quán)益,維護(hù)正常的稅收秩序,稅法體現(xiàn)為法律這一規(guī)范形式,是稅收制度的核心內(nèi)容。稅收制度是在稅收分配活動(dòng)中稅收征納雙方所應(yīng)遵守的行為規(guī)范的總和。

05:34

05:34如何理解稅收的定義?:理解稅收的內(nèi)涵需要從稅收的分配關(guān)系本質(zhì)、國(guó)家稅權(quán)、稅收目的三個(gè)方面來(lái)把握。是國(guó)家參與社會(huì)產(chǎn)品價(jià)值分配的法定形式,因此征稅的過(guò)程實(shí)際上是國(guó)家參與社會(huì)產(chǎn)品的分配過(guò)程:國(guó)家與納稅人之間形成的這種分配關(guān)系與社會(huì)再生產(chǎn)中的一般分配關(guān)系不同;稅收分配是以國(guó)家為主體進(jìn)行的分配,稅收分配是國(guó)家憑借政治權(quán)力。(三)國(guó)家征稅的目的是滿足社會(huì)公共需要,國(guó)家征稅的目的是滿足提供社會(huì)公共產(chǎn)品的需要。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日