下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

02:39

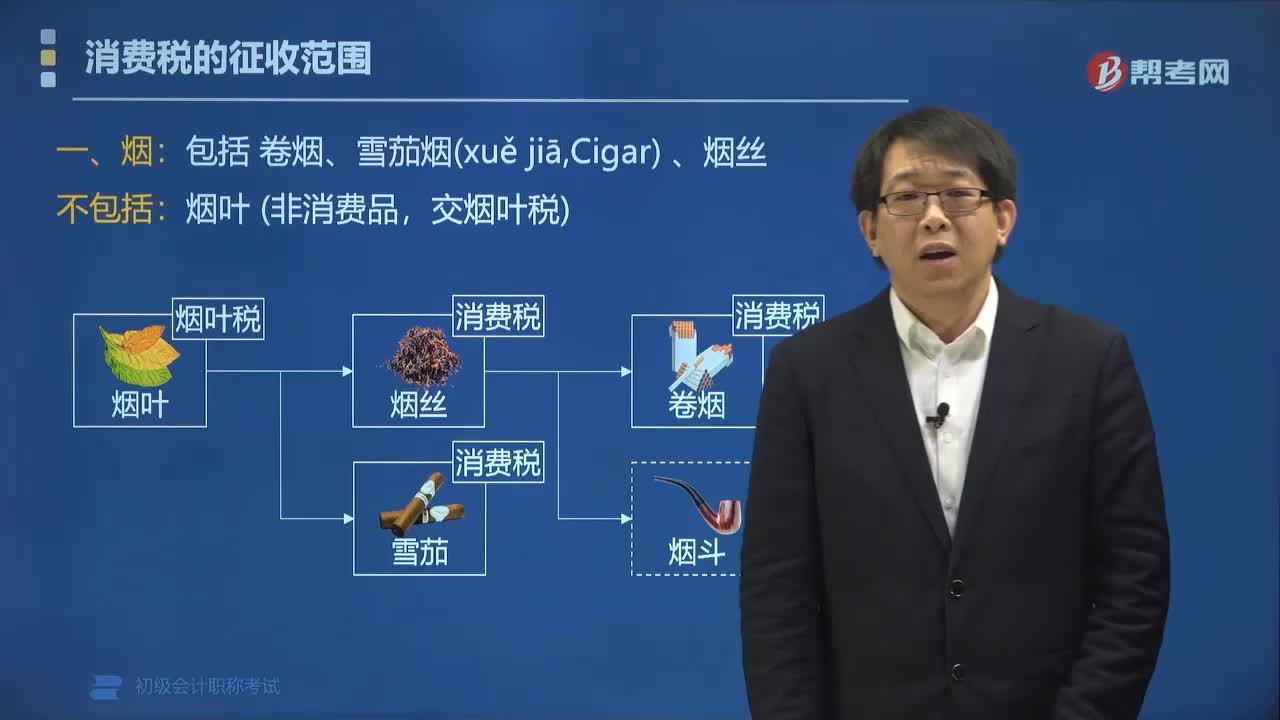

02:39消費稅中的稅目煙包括哪些?:消費稅中的稅目煙包括卷煙、雪茄煙、煙絲;不包括煙葉(非消費品,凡是以煙葉為原料加工生產(chǎn)的產(chǎn)品,本稅目下設(shè)甲類卷煙、乙類卷煙、雪茄煙、煙絲四個子目。(1)卷煙是指將各種煙葉切成煙絲,用白色盤紙、棕色盤紙涂布紙或煙草薄片經(jīng)機器或手工卷制的普通卷煙和茄型卷煙。(2)雪茄煙是指以晾曬煙為原料或者以晾曬煙和烤煙為原料,用煙葉或卷煙紙、煙草薄片作為煙支內(nèi)包皮。

05:12

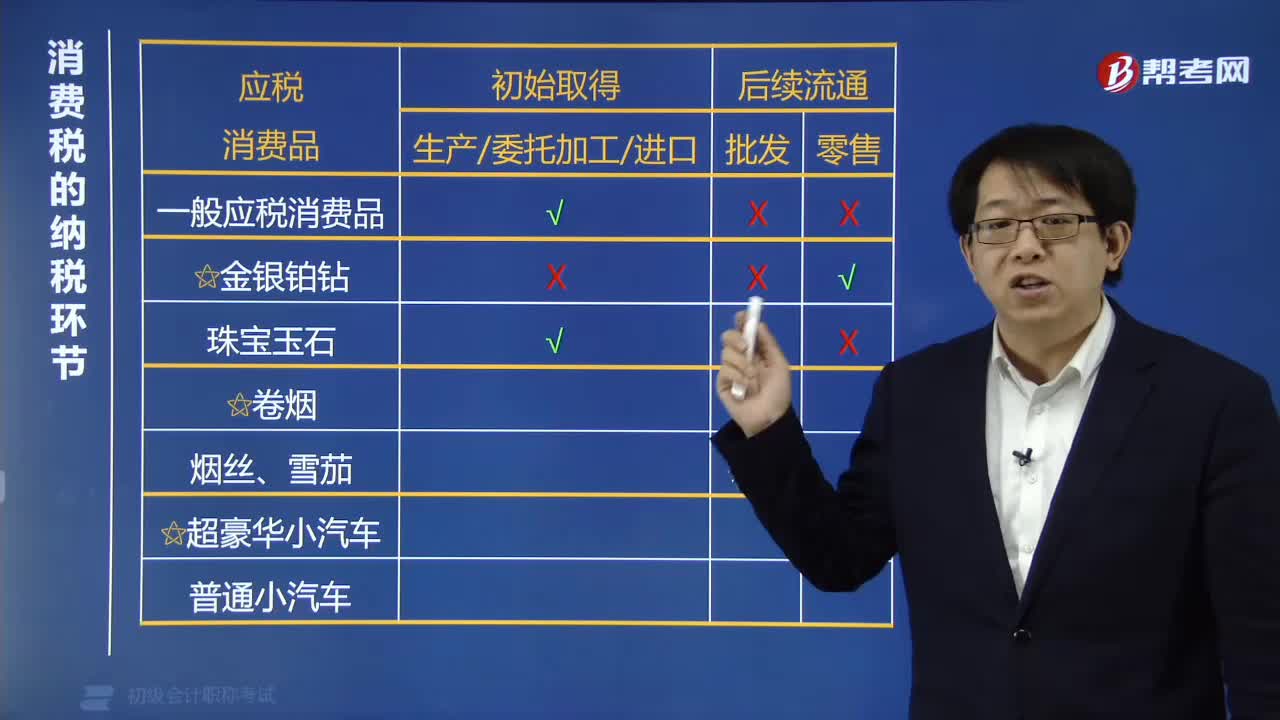

05:12如何判斷各類應(yīng)稅消費品在哪個環(huán)節(jié)交消費稅?:1. 一般應(yīng)稅消費品、珠寶玉石、煙絲、雪茄和普通小汽車在初始取得環(huán)節(jié)(生產(chǎn)委托加工進(jìn)口)一次征收消費稅。2. 金銀鉑鉆在后續(xù)流通的零售環(huán)節(jié)一次征收消費稅。4. 超豪華小汽車在生產(chǎn)、進(jìn)口環(huán)節(jié)按現(xiàn)行稅率征收消費稅;在零售環(huán)節(jié)加征消費稅。(1)生產(chǎn)銷售白酒、委托加工白酒征收消費稅;(2)首飾廠生產(chǎn)銷售玉手鐲征收消費稅;(5)化妝品廠生產(chǎn)銷售高檔化妝品征收消費稅;

06:22

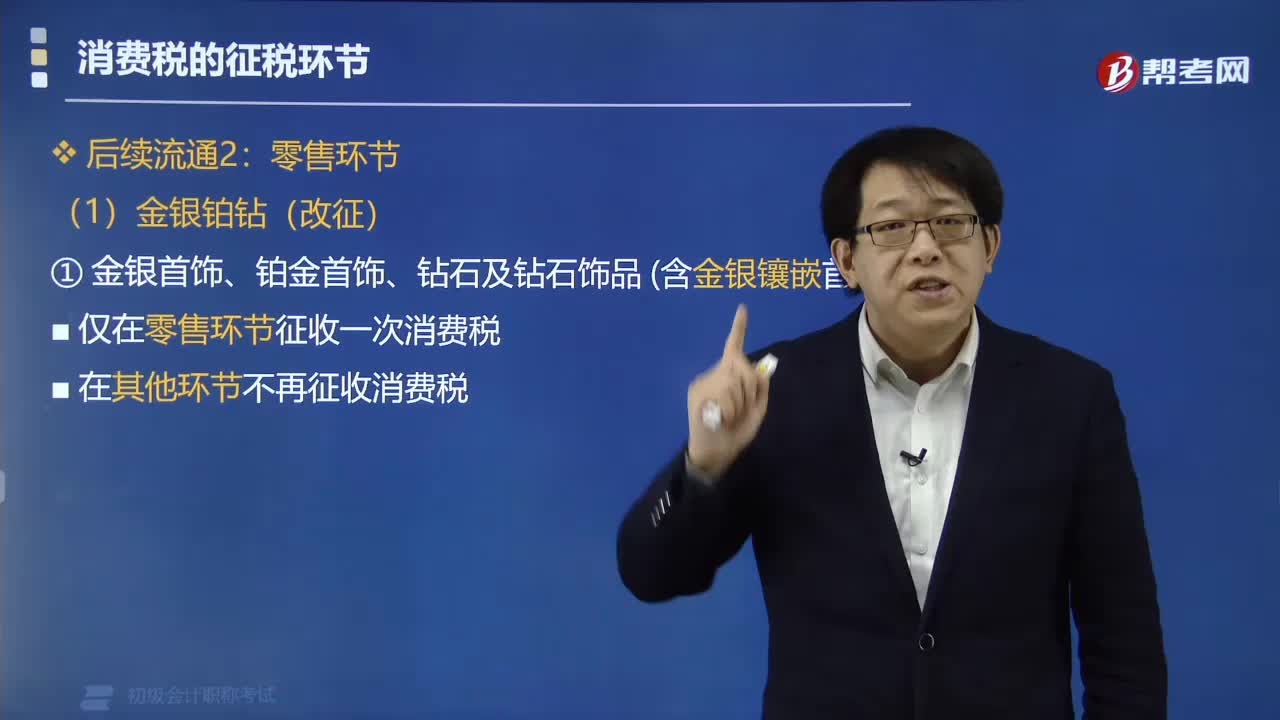

06:22零售環(huán)節(jié)征稅消費稅的有哪些?:零售環(huán)節(jié)征稅消費稅的有哪些?零售環(huán)節(jié)征稅消費稅的有金銀鉑鉆、超豪華小汽車等。①僅在零售環(huán)節(jié)征收一次消費稅。②在其他環(huán)節(jié)不再征收消費稅。②在批發(fā)、零售環(huán)節(jié)不征收消費稅。(1)在生產(chǎn)、進(jìn)口環(huán)節(jié)按現(xiàn)行稅率征收消費稅。(2)在零售環(huán)節(jié)加征消費稅,應(yīng)納稅額=銷售額(不含增值稅)×零售環(huán)節(jié)稅率,應(yīng)納稅額=銷售額(不含增值稅)×(生產(chǎn)環(huán)節(jié)稅率+零售環(huán)節(jié)稅率),【解析】超豪華小汽車在零售環(huán)節(jié)加征消費稅

00:37

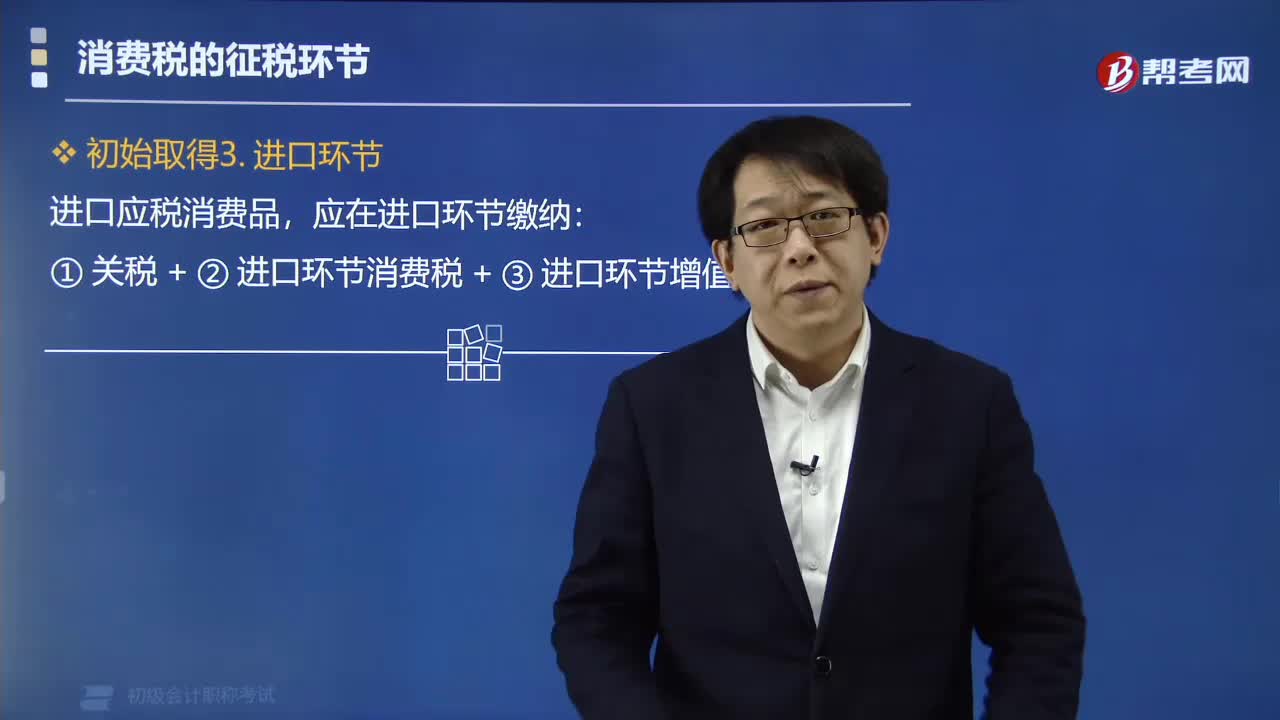

00:37應(yīng)稅消費品在進(jìn)口環(huán)節(jié)應(yīng)繳納哪些稅款?:應(yīng)稅消費品在進(jìn)口環(huán)節(jié)應(yīng)繳納哪些稅款?進(jìn)口應(yīng)稅消費品,應(yīng)在進(jìn)口環(huán)節(jié)繳納:①關(guān)稅+②進(jìn)口環(huán)節(jié)消費稅+③進(jìn)口環(huán)節(jié)增值稅。消費稅由稅務(wù)機關(guān)征收,個人攜帶或者郵寄進(jìn)境的應(yīng)稅消費品的消費稅,連同關(guān)稅一并計征。進(jìn)口的應(yīng)稅消費品的消費稅由( )代征。A.海關(guān)、稅務(wù)機關(guān),C.稅務(wù)機關(guān)、海關(guān)D.稅務(wù)機關(guān)、稅務(wù)機關(guān)【解析】消費稅由稅務(wù)機關(guān)征收進(jìn)口應(yīng)稅消費品的消費稅由海關(guān)代征

01:42

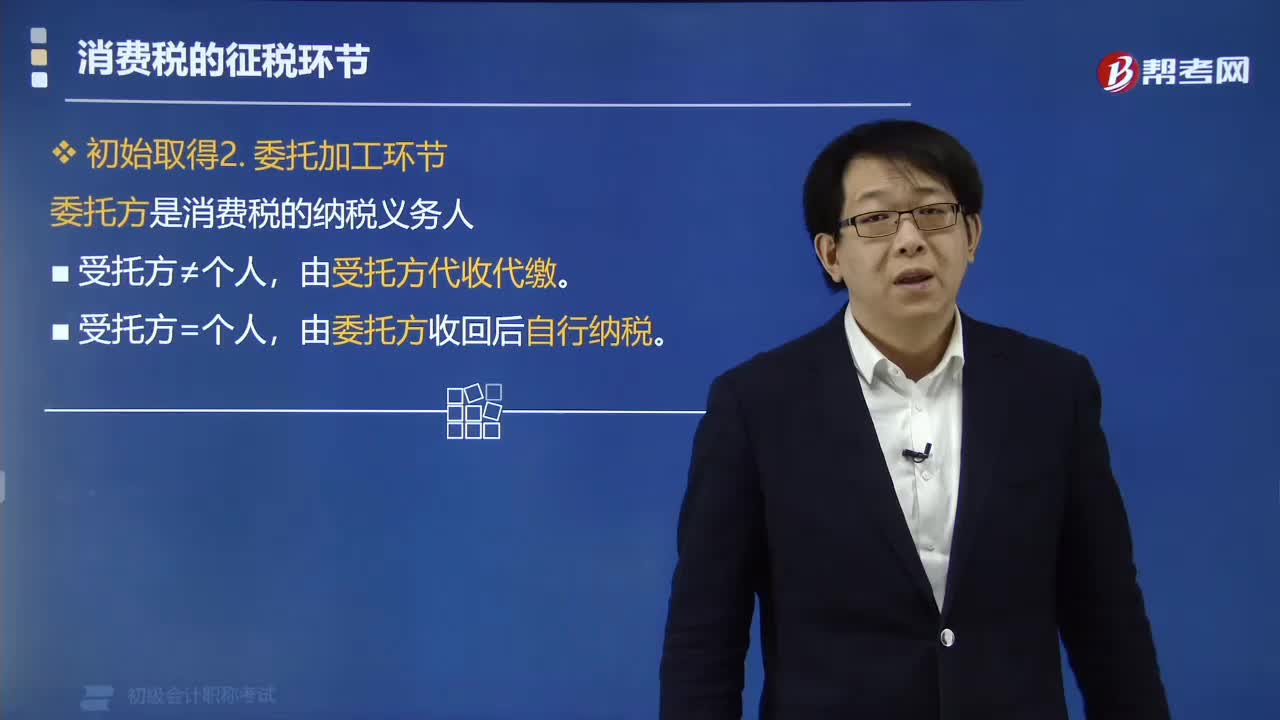

01:42委托加工應(yīng)稅消費品納稅環(huán)節(jié)中委托方是指什么?:委托加工應(yīng)稅消費品納稅環(huán)節(jié)中委托方是指什么?委托加工環(huán)節(jié)中委托方是消費稅的納稅義務(wù)人。(1)委托加工的應(yīng)稅消費品,委托個人加工的應(yīng)稅消費品,(2)委托加工收回的應(yīng)稅消費品對外出售,①委托方將收回的應(yīng)稅消費品,在計稅時準(zhǔn)予扣除受托方已代收代繳的消費稅,(3)委托加工收回的應(yīng)稅消費品,對于由受托方提供原材料生產(chǎn)的應(yīng)稅消費品,以及由受托方以委托方名義購進(jìn)原材料生產(chǎn)的應(yīng)稅消費品。

01:49

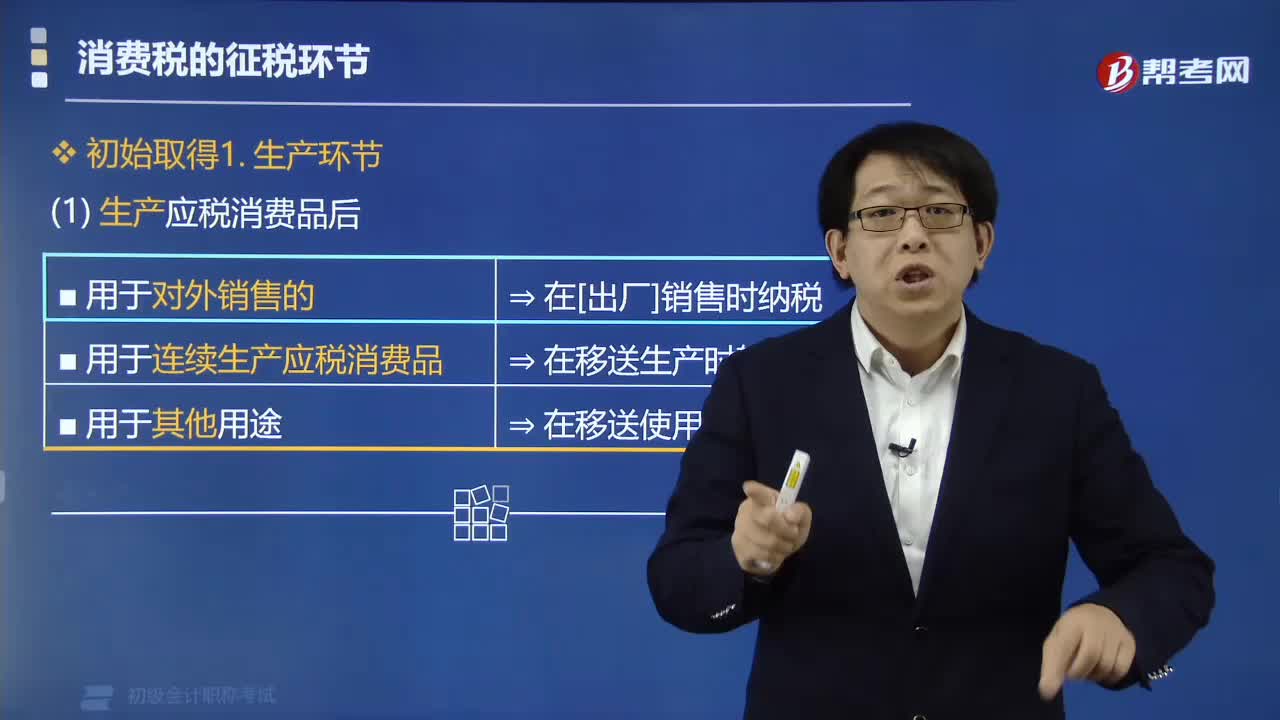

01:49應(yīng)稅消費品中在生產(chǎn)環(huán)節(jié)繳納消費稅的情況有哪些?:應(yīng)稅消費品中在生產(chǎn)環(huán)節(jié)繳納消費稅的情況有哪些?生產(chǎn)應(yīng)稅消費品分為對外銷售和自用:1. 納稅人生產(chǎn)應(yīng)稅消費品“(1)用于連續(xù)生產(chǎn)應(yīng)稅消費品?在移送生產(chǎn)時不用交稅,用于連續(xù)生產(chǎn)應(yīng)稅消費品的“是指作為生產(chǎn)最終應(yīng)稅消費品的直接材料”是指納稅人用于生產(chǎn)非應(yīng)稅消費品和在建工程。以及用于提供勞務(wù)、饋贈、贊助、集資、廣告、樣品、職工福利、獎勵等方面的應(yīng)稅消費品,【例題?單選題】企業(yè)生產(chǎn)的下列消費品。

01:33

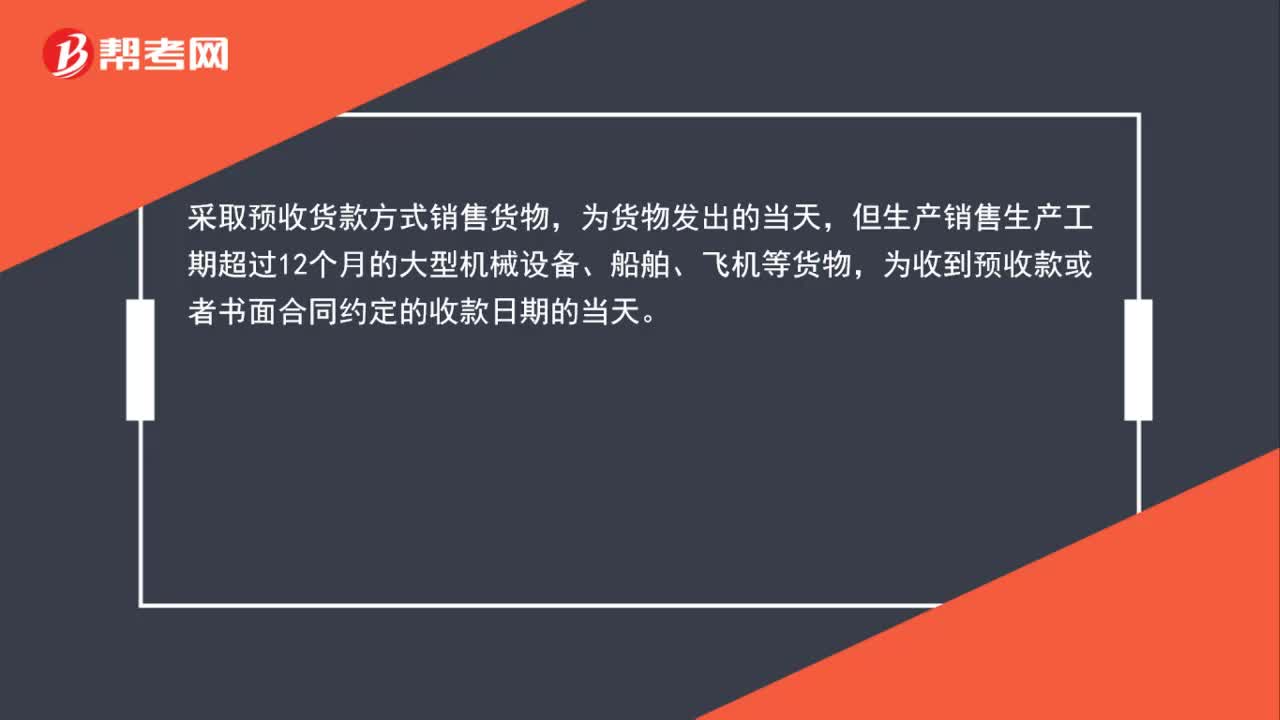

01:33預(yù)收款項增值稅和消費稅的納稅義務(wù)發(fā)生時間是什么?:預(yù)收款項增值稅和消費稅的納稅義務(wù)發(fā)生時間是什么?1.增值稅:納稅人提供租賃服務(wù)采取預(yù)收款方式的,其納稅義務(wù)發(fā)生時間為收到預(yù)收款的當(dāng)天。采取預(yù)收貨款方式銷售貨物,為貨物發(fā)出的當(dāng)天,但生產(chǎn)銷售生產(chǎn)工期超過12個月的大型機械設(shè)備、船舶、飛機等貨物,為收到預(yù)收款或者書面合同約定的收款日期的當(dāng)天。2.消費稅:納稅人采取預(yù)收貨款結(jié)算方式的,其納稅義務(wù)發(fā)生時間,為發(fā)出應(yīng)稅消費品的當(dāng)天。

01:05

01:05什么是應(yīng)稅消費品?:什么是應(yīng)稅消費品?應(yīng)稅消費品是指需要繳納消費稅的貨物。一共有15類貨物:煙、酒、鞭炮、焰火、高檔化妝品、成品油、貴重首飾及珠寶玉石、高爾夫球及球具、高檔手表、游艇、木制一次性筷子、實木地板、摩托車、小汽車、電池、涂料。這15類產(chǎn)品叫做應(yīng)稅消費品。

01:21

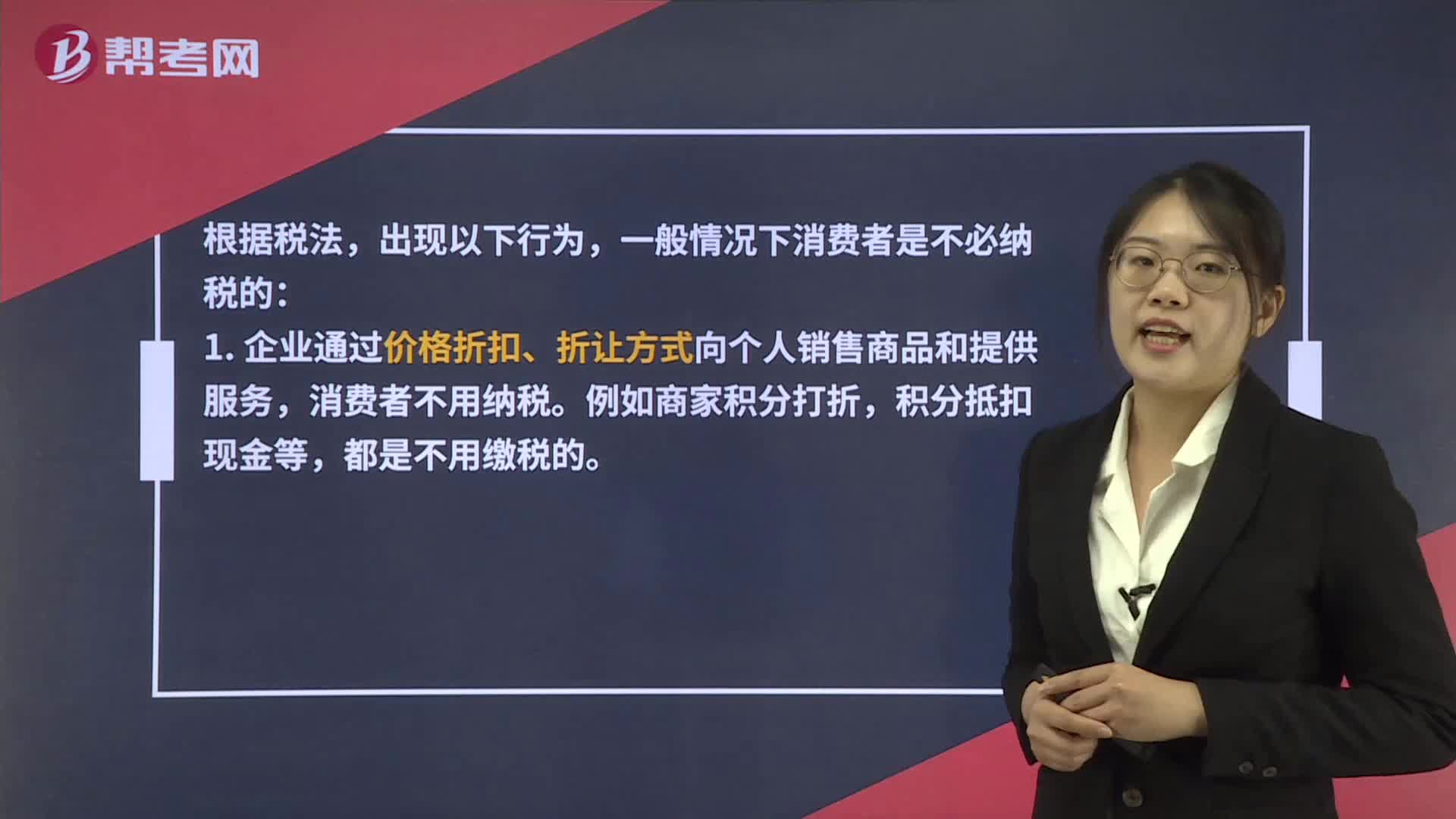

01:21哪些情況的積分消費不需要納稅?:哪些情況的積分消費不需要納稅?一般情況下消費者是不必納稅的:1. 企業(yè)通過價格折扣、折讓方式向個人銷售商品和提供服務(wù),消費者不用納稅。例如商家積分打折,積分抵扣現(xiàn)金等,都是不用繳稅的。2. 企業(yè)在向個人銷售商品和提供服務(wù)的同時給予贈品不用納稅。比如達(dá)到規(guī)定的積分,就可以參加買手機贈話費,買電腦贈網(wǎng)費等活動,這些都是不用納稅的。3. 企業(yè)對累積消費達(dá)到一定額度的個人按消費積分反饋禮品不用納稅。

00:43

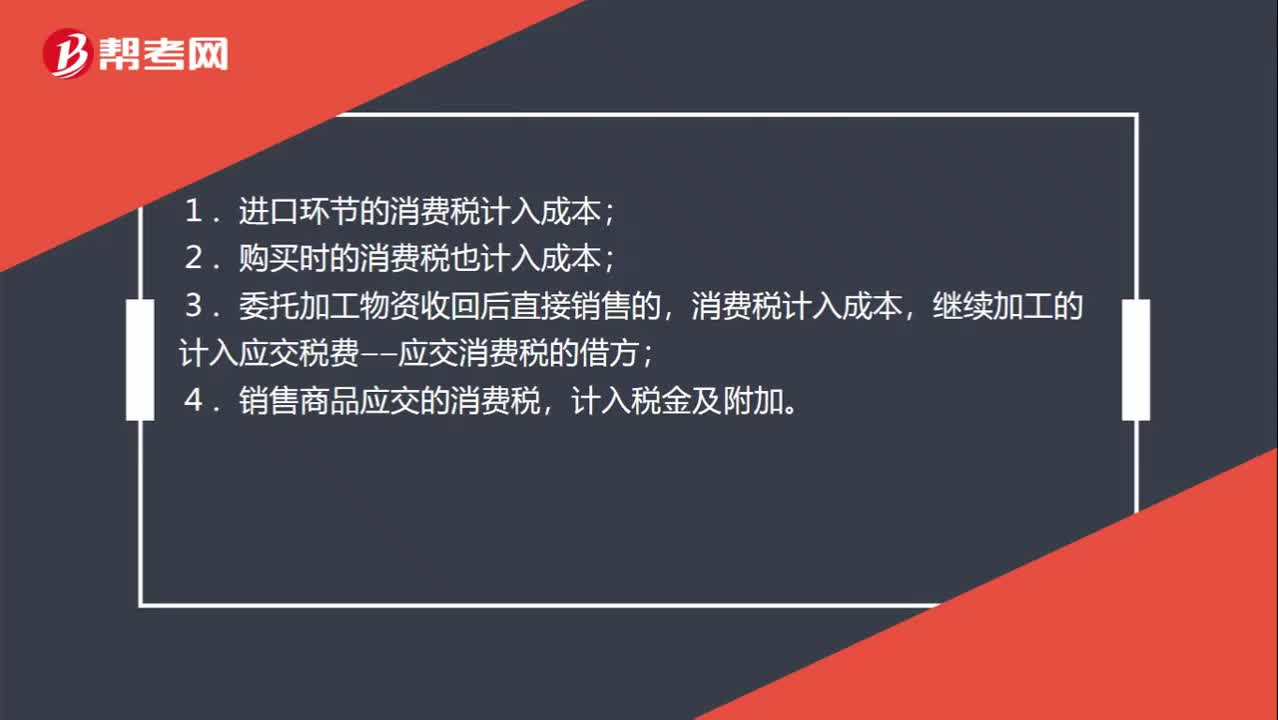

00:43是不是進(jìn)口環(huán)節(jié)交的消費稅應(yīng)該進(jìn)產(chǎn)品成本,除了這個其他的消費稅都應(yīng)該進(jìn)稅金及附加嗎?:是不是進(jìn)口環(huán)節(jié)交的消費稅應(yīng)該進(jìn)產(chǎn)品成本,除了這個其他的消費稅都應(yīng)該進(jìn)稅金及附加嗎?1.進(jìn)口環(huán)節(jié)的消費稅計入成本;2.購買時的消費稅也計入成本;3.委托加工物資收回后直接銷售的,消費稅計入成本,繼續(xù)加工的計入應(yīng)交稅費——應(yīng)交消費稅的借方;4.銷售商品應(yīng)交的消費稅,計入稅金及附加。

03:29

03:29快速掌握應(yīng)交消費稅中進(jìn)口應(yīng)稅消費品應(yīng)如何計算稅額?:快速掌握應(yīng)交消費稅中進(jìn)口應(yīng)稅消費品應(yīng)如何計算稅額?實行從價定率辦法計算納稅的組成計稅價格計算公式答:組成計稅價格=(關(guān)稅完內(nèi)稅價格+關(guān)稅)÷(1-消費稅比例容稅率)實行復(fù)合計稅辦法計算納稅的組成計稅價格計算公式:組成計稅價格=(關(guān)稅完稅價格+關(guān)稅+進(jìn)口數(shù)量×消費稅定額稅率)÷ (1-消費稅比例稅率)上面的“是指海關(guān)核定的關(guān)稅計稅價格。企業(yè)進(jìn)口應(yīng)稅物資在進(jìn)口環(huán)節(jié)應(yīng)交的消費稅。

03:17

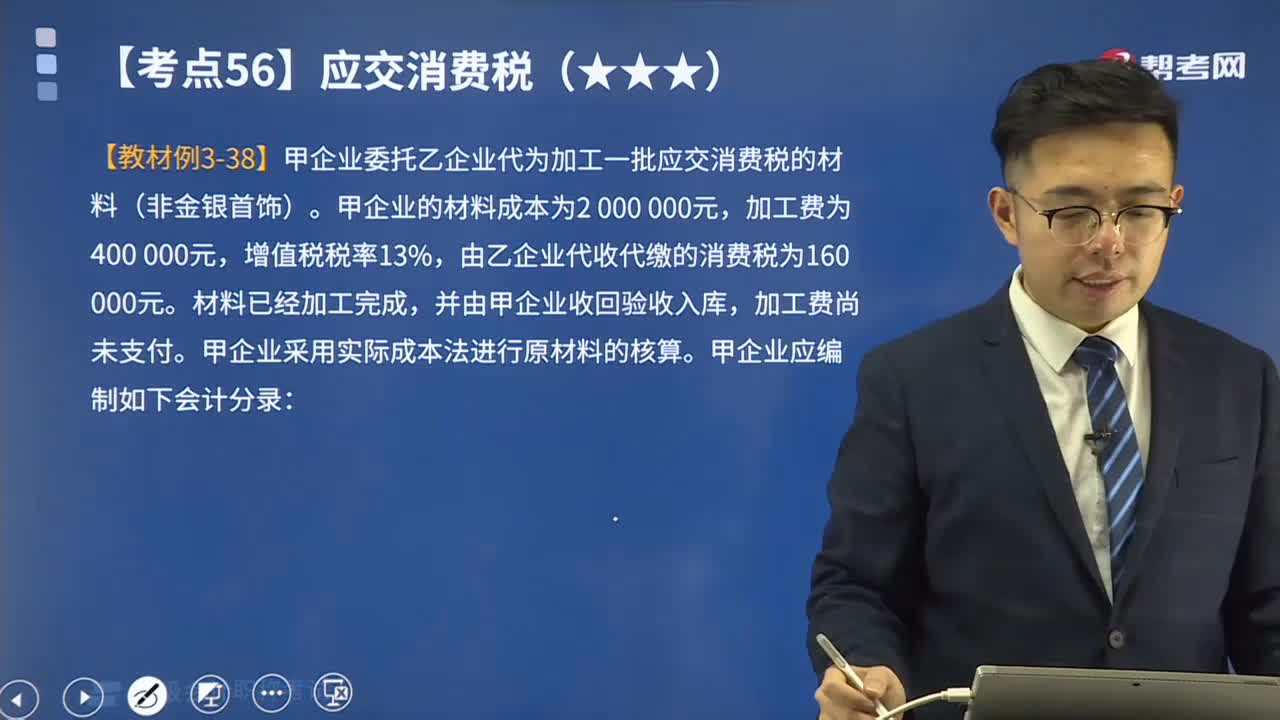

03:17帶你學(xué)習(xí)應(yīng)交消費稅中委托加工應(yīng)稅消費品如何進(jìn)行會計分錄?:帶你學(xué)習(xí)應(yīng)交消費稅中委托加工應(yīng)稅消費品如何進(jìn)行會計分錄?委托加工應(yīng)稅消費品是指委托方提供原料和主要材料,受托方只收取加工費和代墊部分輔助材料加工的應(yīng)稅消費品。由受托方提供原材料或其他情形的一律不能視同加工應(yīng)稅消費委托加工的應(yīng)稅消費品,由受托方在委托方交貨時代收代繳稅款;委托個人加工的應(yīng)稅消費品,由委托方收回后繳納消費稅。企業(yè)如有應(yīng)交消費稅的委托加工物資,一般應(yīng)由受托方代收代繳消費稅。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日