下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

10:53

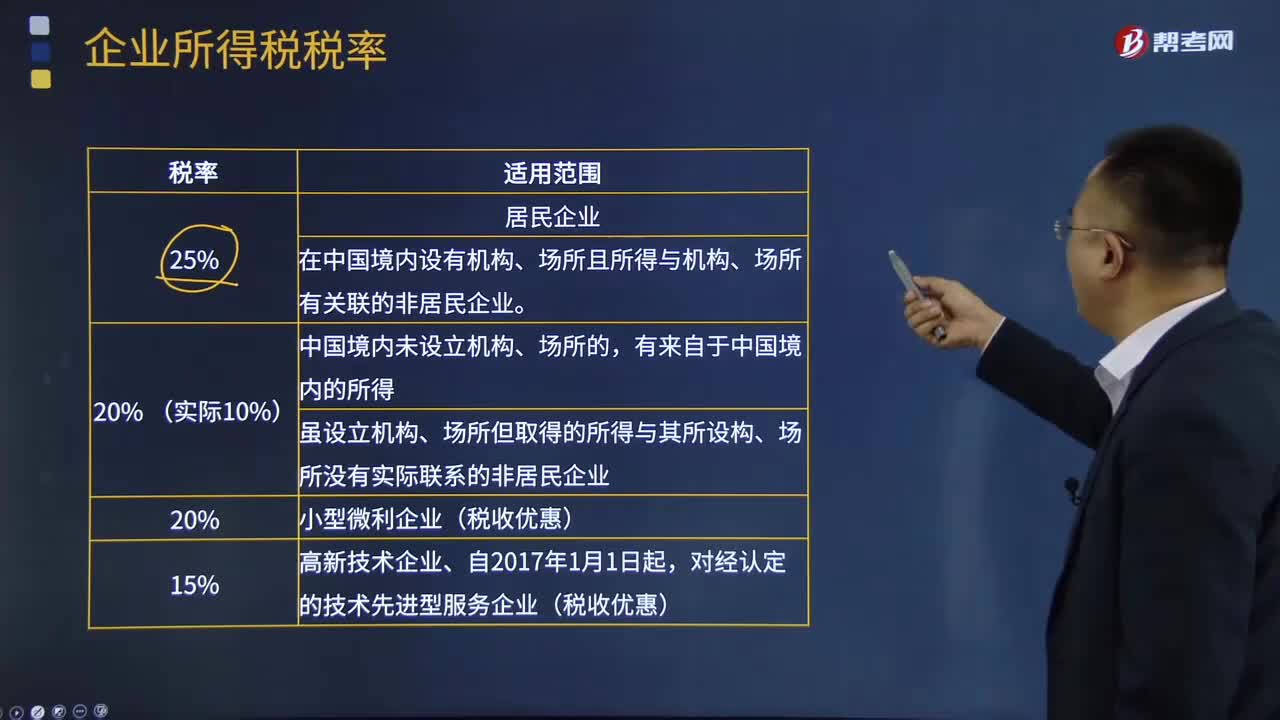

10:53企業(yè)所得稅稅率是怎樣的?:企業(yè)所得稅率是企業(yè)應納所得稅額與計稅基數(shù)之間的數(shù)量關(guān)系或者比率,一是一般企業(yè)25%的所得稅率,另外非居民企業(yè)適用稅率20%;符合條件的小型微利企業(yè)適用稅率20%;國家需要重點扶持的高新技術(shù)企業(yè)適用稅率15%。所得稅率較低企業(yè)的經(jīng)營效益就要好一些。A.居民企業(yè)應當就其來源于中國境內(nèi)、境外的所得繳納企業(yè)所得稅,應當就其來源于中國境內(nèi)的所得依照10%的稅率繳納企業(yè)所得稅。

00:57

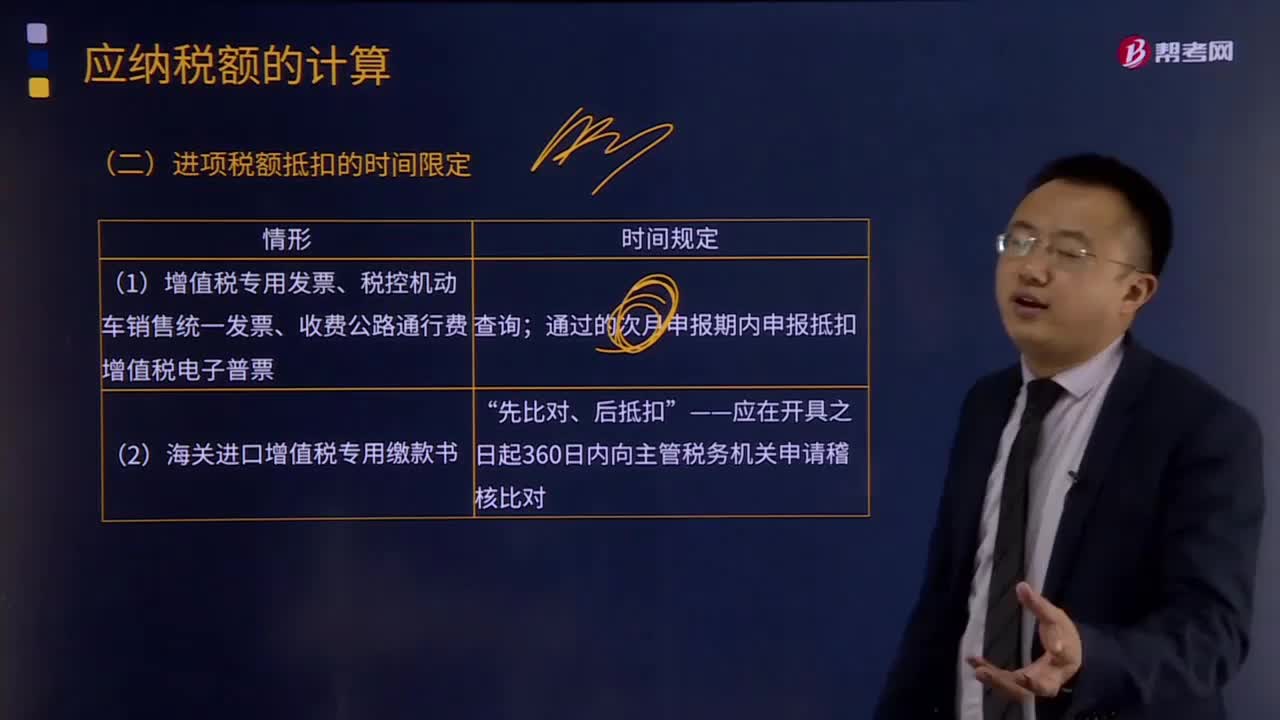

00:57進項稅額抵扣的時間限定是怎樣的?:增值稅專用發(fā)票認證是進項稅額抵扣的前提。增值稅發(fā)票認證是指通過增值稅發(fā)票稅控系統(tǒng)對增值稅發(fā)票所包含的數(shù)據(jù)進行識別、確認。納稅人通過增值稅發(fā)票稅控系統(tǒng)開具發(fā)票時,系統(tǒng)會自動將發(fā)票上的開票日期、發(fā)票號碼、發(fā)票代碼、購買方納稅人識別號、銷售方納稅人識別號、金額、稅額等要素,(1)一般納稅人取得的增值稅專用發(fā)票和機動車銷售統(tǒng)一發(fā)票,應在開具之日起180日內(nèi)到稅務機關(guān)辦理認證。

05:31

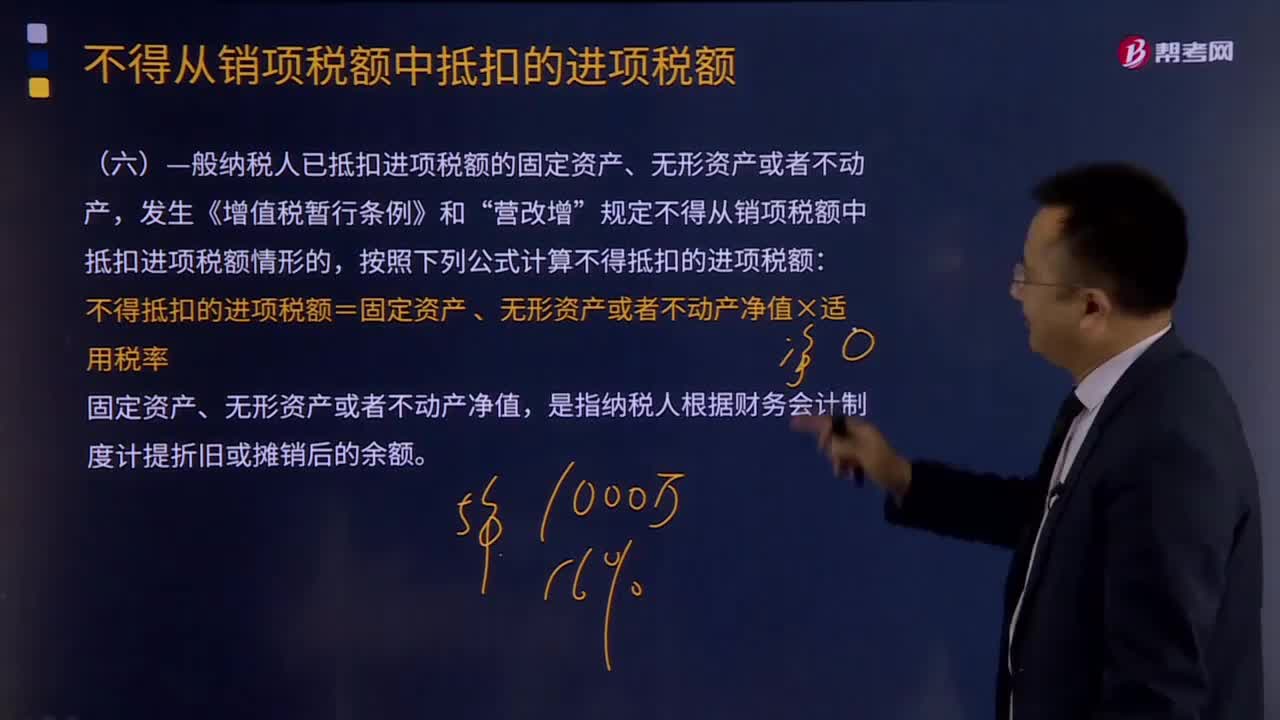

05:31—般納稅人已抵扣進項稅額的固定資產(chǎn)、無形資產(chǎn)或者不動產(chǎn)是怎樣的?:—般納稅人已抵扣進項稅額的固定資產(chǎn)、無形資產(chǎn)或者不動產(chǎn),發(fā)生《增值稅暫行條例》和“營改增”規(guī)定不得從銷項稅額中抵扣進項稅額情形的,按照下列公式計算不得抵扣的進項稅額:不得抵扣的進項稅額=固定資產(chǎn),、 無形資產(chǎn)或者不動產(chǎn)凈值×適用稅率。固定資產(chǎn)、無形資產(chǎn)或者不動產(chǎn)凈值是指納稅人根據(jù)財務會計制度計提折舊或攤銷后的余額

04:49

04:49按照營改增規(guī)定不得抵扣且未抵扣進項稅額的固定資產(chǎn)、無形資產(chǎn)、不動產(chǎn)如何抵扣?:按照營改增規(guī)定不得抵扣且未抵扣進項稅額的固定資產(chǎn)、無形資產(chǎn)、不動產(chǎn)如何抵扣?按照營改增規(guī)定不得抵扣且未抵扣進項稅額的固定資產(chǎn)、無形資產(chǎn)、不動產(chǎn),用于允許抵扣進項稅額的應稅項目,可在用途改變的次月按照下列公式計算可以抵扣的進項稅額:可以抵扣的進項稅額=固定資產(chǎn)、無形資產(chǎn)、不動產(chǎn)凈值÷(1+適用稅率)×適用稅率,納稅人租入固定資產(chǎn)、不動產(chǎn),既用于一般計稅方法計稅項目。

00:59

00:59所得稅中應納稅與可抵扣的意思和區(qū)別是什么?:所得稅中應納稅與可抵扣的意思和區(qū)別是什么?這兩個詞語是相對于未來期間來說的,分別指的是未來期間應納稅和未來期間可抵扣,比如說應收賬款計提了壞賬準備,在還沒有實際發(fā)生壞賬,只是計提了壞賬準備時,稅法上是不認可的,此時需要納稅調(diào)整,但是當未來期間實際發(fā)生壞賬時,這部分金額是可以抵扣當期的應納稅所得額的,也就是未來期間可抵扣,也就是形成了可抵扣暫時性差異。應納稅暫時性差異是一個道理。

00:22

00:22企業(yè)可以稅前扣除捐贈支出的范圍是什么?:企業(yè)可以稅前扣除捐贈支出的范圍是什么?企業(yè)通過公益性社會組織或者縣級(含縣級)以上人民政府及其組成部門和直屬機構(gòu),用于慈善活動、公益事業(yè)的捐贈支出。

00:29

00:29公益性捐贈在個稅前扣除,需要什么憑據(jù)嗎?:公益性捐贈在個稅前扣除,需要什么憑據(jù)嗎?應提供省級以上(含省級)財政部門印制并加蓋接受捐贈單位印章的公益性捐贈票據(jù),或加蓋接受捐贈單位印章的《非稅收入一般繳款書》收據(jù)聯(lián),方可按規(guī)定進行稅前扣除。

01:41

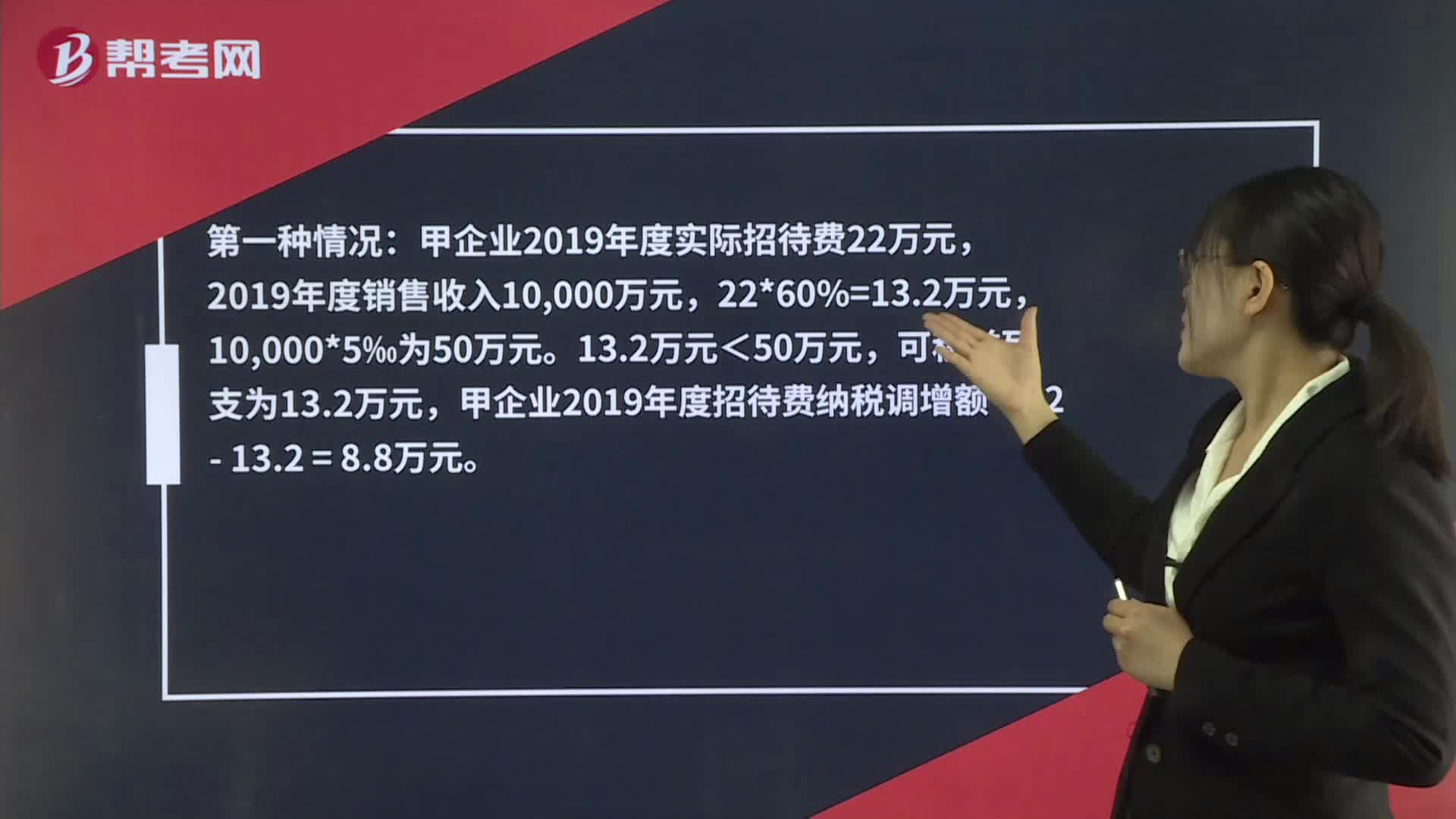

01:41業(yè)務招待費如何進行稅前扣除?:業(yè)務招待費如何進行稅前扣除?企業(yè)發(fā)生的與生產(chǎn)經(jīng)營活動有關(guān)的業(yè)務招待費支出,按照發(fā)生額的60%扣除,但最高不得超過當年銷售營業(yè)收入的5‰。可稅前列支為13.2萬元,甲企業(yè)2019年度招待費納稅調(diào)增額=22-13.2=8.8萬元。第二種情況:甲企業(yè)2019年度實際招待費22萬元,2019年度銷售收入2000萬元,22*60%=13.2萬元,可稅前列支為10萬元。

00:39

00:39為什么經(jīng)營利潤所得稅-利息費用抵稅=全部所得稅?:為什么經(jīng)營利潤所得稅-利息費用抵稅=全部所得稅?利息抵稅是可以減少納稅金額的,如果沒有利息抵稅的效應存在,那么我們需要按照經(jīng)營利潤來計算繳納所得稅,利息可以在稅前扣除,從而減少了應納稅所得額,所以這里需要使用經(jīng)營利潤所得稅-利息費用抵稅得到企業(yè)需要交納的所得稅金額。

00:50

00:50稅前經(jīng)營利潤和息稅前利潤是一樣的嗎?:稅前經(jīng)營利潤和息稅前利潤是一樣的嗎?稅前經(jīng)營利潤考慮的是廣義的利息費用,而息稅前利潤考慮的是狹義的利息費用,二者是存在差別的。不存在金融資產(chǎn)損益時,息稅前利潤=稅前經(jīng)營利潤。息稅前利潤=利潤總額+傳統(tǒng)利潤表中的“稅前經(jīng)營利潤=利潤總額+管理用利潤表中的“利息費用”假設(shè)不存在利息差異的時候,息稅前利潤是等于稅前經(jīng)營利潤的。

00:22

00:22外資企業(yè)所得稅是什么?:外資企業(yè)所得稅是什么?外資企業(yè)所得稅指的是針對外商投資企業(yè)在中國境內(nèi)的生產(chǎn)、經(jīng)營所得和其他所得,以及外國企業(yè)源于中國境內(nèi)所得征收的一種企業(yè)所得稅。

00:31

00:31獨資企業(yè)所得稅是什么?:獨資企業(yè)所得稅是什么?獨資企業(yè)即個人獨資企業(yè),獨資企業(yè)需要繳納的是個人所得稅,而不是企業(yè)所得稅,按照我國現(xiàn)行稅法有關(guān)規(guī)定,個人獨資企業(yè)取得的生產(chǎn)經(jīng)營所得和其他所得,應按規(guī)定繳納的個人所得稅,適用五級超額累進稅率。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日