下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:56

00:56應(yīng)納稅所得額的計(jì)算方式有哪些?:應(yīng)納稅所得額的計(jì)算方式:1.直接法:企業(yè)每一納稅年度的收入總額減除不征稅收入、免稅收入、各項(xiàng)扣除以及允許彌補(bǔ)的以前年度虧損后的余額為應(yīng)納稅所得額。應(yīng)納稅所得額=收入總額-不征稅收入-免稅收入-各項(xiàng)扣除-以前年度虧損:2.間接法,在會(huì)計(jì)利潤(rùn)總額的基礎(chǔ)上加或減按照稅法規(guī)定調(diào)整的項(xiàng)目金額后。即為應(yīng)納稅所得額應(yīng)納稅所得額=會(huì)計(jì)利潤(rùn)總額±納稅調(diào)整項(xiàng)目金額

00:39

00:39土地增值稅應(yīng)納稅額的計(jì)算方法是什么?:土地增值稅應(yīng)納稅額的計(jì)算方法:應(yīng)納土地增值稅=增值額*稅率,如果增值額超過(guò)扣除項(xiàng)目金額50%以上,在計(jì)算增值額時(shí),需要分別用各級(jí)增值額乘以適用稅率,得出各級(jí)稅額,然后再將各級(jí)稅額相加。得出總稅額

00:27

00:27契稅應(yīng)納稅額的計(jì)算公式是什么?:契稅應(yīng)納稅額的計(jì)算公式:應(yīng)納稅額=計(jì)稅依據(jù)×稅率,契稅的納稅義務(wù)人是指在中華人民共和國(guó)境內(nèi)轉(zhuǎn)移土地、房屋權(quán)屬。承受的單位和個(gè)人

05:17

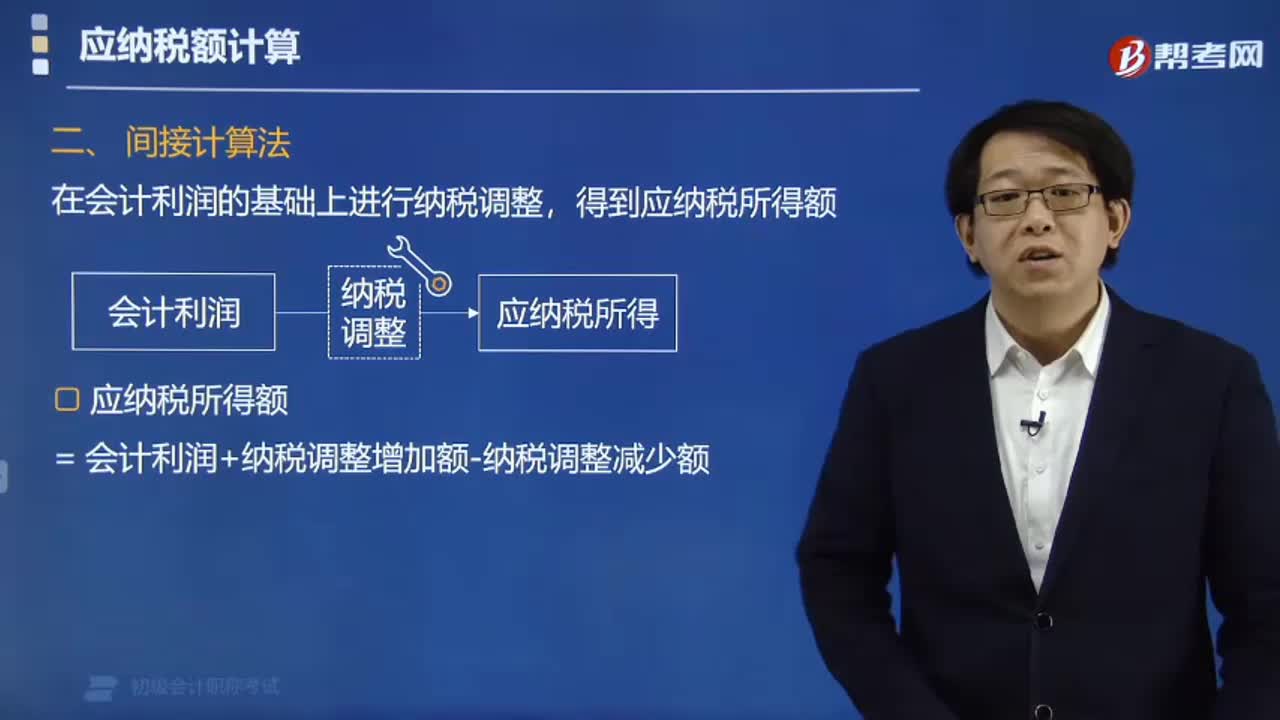

05:17間接法的應(yīng)納稅所得額怎樣計(jì)算?:間接法的應(yīng)納稅所得額怎樣計(jì)算?在會(huì)計(jì)利潤(rùn)總額的基礎(chǔ)上加或減按照稅法規(guī)定調(diào)整的項(xiàng)目金額后,即為應(yīng)納稅所得額。= 會(huì)計(jì)利潤(rùn)+納稅調(diào)整增加額-納稅調(diào)整減少額,(1)納稅調(diào)整增加額。但稅法規(guī)定根本不能扣除的項(xiàng)目(如稅收滯納金),②在計(jì)算會(huì)計(jì)利潤(rùn)時(shí)已經(jīng)扣除。但超過(guò)稅法規(guī)定的扣除標(biāo)準(zhǔn)(如業(yè)務(wù)招待費(fèi)),遞延所得稅負(fù)債年初數(shù)為2萬(wàn)元遞延所得稅資產(chǎn)年初數(shù)為5萬(wàn)元A公司2017年度應(yīng)納稅所得額為( )萬(wàn)元

00:30

00:30企業(yè)所得稅應(yīng)納稅額計(jì)算公式是什么?:企業(yè)所得稅應(yīng)納稅額計(jì)算公式:應(yīng)納稅所得額=收入總額-不征稅收入-免稅收入-各項(xiàng)扣除-以前年度虧損或者應(yīng)納稅所得額=會(huì)計(jì)利潤(rùn)總額±納稅調(diào)整項(xiàng)目金額應(yīng)納稅額=應(yīng)納稅所得額×稅率

00:30

00:30企業(yè)所得稅應(yīng)納稅額計(jì)算方法是什么?:企業(yè)所得稅應(yīng)納稅額計(jì)算方法:應(yīng)納稅額=應(yīng)納稅所得額×適用稅率-減免稅額-抵免稅額,所稱減免稅額和抵免稅額。是指依照企業(yè)所得稅法和國(guó)務(wù)院的稅收優(yōu)惠規(guī)定減征、免征和抵免的應(yīng)納稅額

00:57

00:57其他自用應(yīng)稅車輛應(yīng)納稅額的如何計(jì)算?:其他自用應(yīng)稅車輛應(yīng)納稅額的計(jì)算:1.納稅人自產(chǎn)自用應(yīng)稅車輛的計(jì)稅價(jià)格,按照納稅人生產(chǎn)的同類應(yīng)稅車輛的銷售價(jià)格確定,2.納稅人以受贈(zèng)、獲獎(jiǎng)或者其他方式取得自用應(yīng)稅車輛的計(jì)稅價(jià)格,按照購(gòu)置應(yīng)稅車輛時(shí)相關(guān)憑證載明的價(jià)格確定,不包括增值稅稅款。應(yīng)納稅額=計(jì)稅價(jià)格×10%

00:49

00:49進(jìn)口自用應(yīng)稅車輛應(yīng)納稅額的如何計(jì)算?:1.進(jìn)口自用應(yīng)稅車輛應(yīng)納稅額的計(jì)算:應(yīng)納稅額=(關(guān)稅完稅價(jià)格+關(guān)稅+消費(fèi)稅)×稅率:2.計(jì)稅依據(jù)。組成計(jì)稅價(jià)格=關(guān)稅完稅價(jià)格+關(guān)稅+消費(fèi)稅3.該組價(jià)也是進(jìn)口環(huán)節(jié)消費(fèi)稅、增值稅的計(jì)稅依據(jù)應(yīng)納稅額=組成計(jì)稅價(jià)格×10%

01:34

01:34購(gòu)買自用應(yīng)稅車輛應(yīng)納稅額的如何計(jì)算?:購(gòu)買自用應(yīng)稅車輛應(yīng)納稅額的計(jì)算,應(yīng)注意以下費(fèi)用的計(jì)稅規(guī)定:1.購(gòu)買者隨購(gòu)買車輛支付的工具件和零部件價(jià)款應(yīng)作為購(gòu)車價(jià)款的一部分,并入計(jì)稅依據(jù)中征收車輛購(gòu)置稅。2.支付的車輛裝飾費(fèi)應(yīng)作為價(jià)外費(fèi)用并入計(jì)稅依據(jù)中計(jì)稅。3.代收款項(xiàng)應(yīng)區(qū)別征稅。(1)凡使用代收單位(受托方)票據(jù)收取的款項(xiàng),應(yīng)視作代收單位價(jià)外收費(fèi),應(yīng)并入計(jì)稅依據(jù)中一并征稅;(2)凡使用委托方票據(jù)收取。

00:26

00:26小規(guī)模納稅人應(yīng)納稅額的計(jì)算方法是什么?:小規(guī)模納稅人應(yīng)納稅額的計(jì)算方法是什么?小規(guī)模納稅人發(fā)生應(yīng)稅銷售行為采用簡(jiǎn)易計(jì)稅方法計(jì)稅,應(yīng)按照銷售額和征收率計(jì)算應(yīng)納增值稅稅額,不得抵扣進(jìn)項(xiàng)稅額。計(jì)算公式為:應(yīng)納稅額=銷售額×征收率

00:34

00:34應(yīng)納稅所得額和應(yīng)納稅額的區(qū)別是什么?:應(yīng)納稅所得額和應(yīng)納稅額的區(qū)別是什么?1.應(yīng)納稅所得額是企業(yè)所得稅的計(jì)稅依據(jù),它是納稅人每一納稅年度的收入總額減去準(zhǔn)予扣除項(xiàng)目后的余額。應(yīng)納稅所得額=收入總額-準(zhǔn)予扣除項(xiàng)目金額。2.應(yīng)納稅額是納稅人按應(yīng)納稅所得額的一定比例向國(guó)家繳納的稅額。應(yīng)納稅額=應(yīng)納稅所得額*所得稅率。

01:01

01:01應(yīng)納稅所得額 、遞延所得稅如何計(jì)算?:應(yīng)納稅所得額 、遞延所得稅如何計(jì)算?應(yīng)納稅所得額=稅前會(huì)計(jì)利潤(rùn)+納稅調(diào)整增加額-納稅調(diào)整減少額,當(dāng)期所得稅就是當(dāng)期應(yīng)交所得稅:即。應(yīng)納稅所得額×適用的所得稅稅率所得稅費(fèi)用=當(dāng)期所得稅+遞延所得稅費(fèi)用(-遞延所得稅收益)遞延所得稅=(遞延所得稅負(fù)債期末余額-遞延所得稅負(fù)債期初余額)-(遞延所得稅資產(chǎn)期末余額-遞延所得稅資產(chǎn)期初余額)

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日