-

下載億題庫APP

-

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

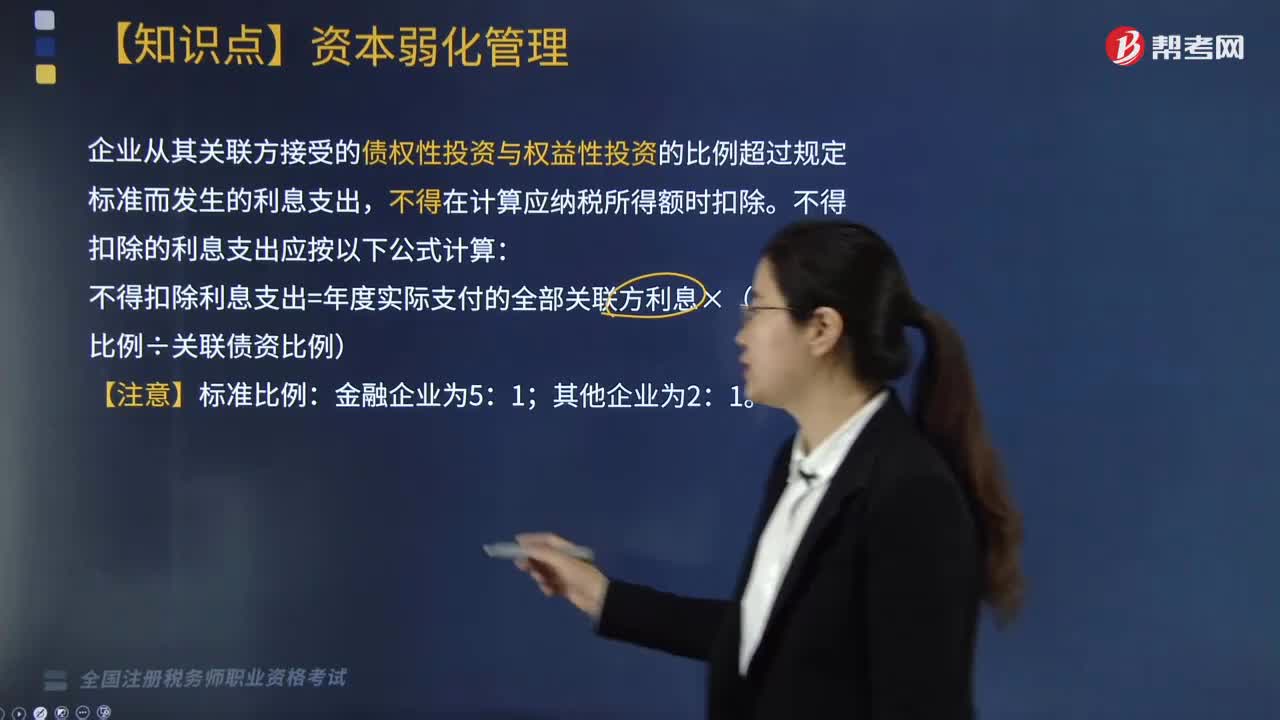

特別納稅調(diào)整中資本弱化管理包括哪些?

固定資產(chǎn)投資的特點與意義包括哪些內(nèi)容?

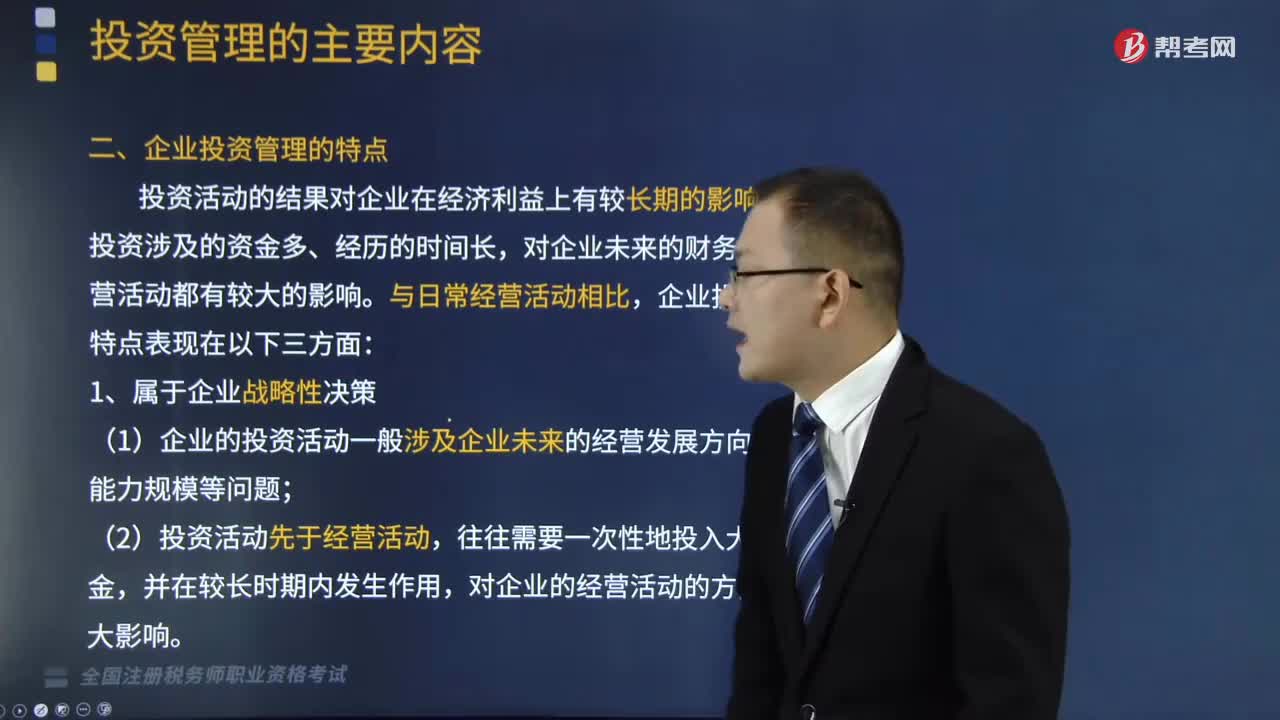

企業(yè)投資管理的特點有哪些?

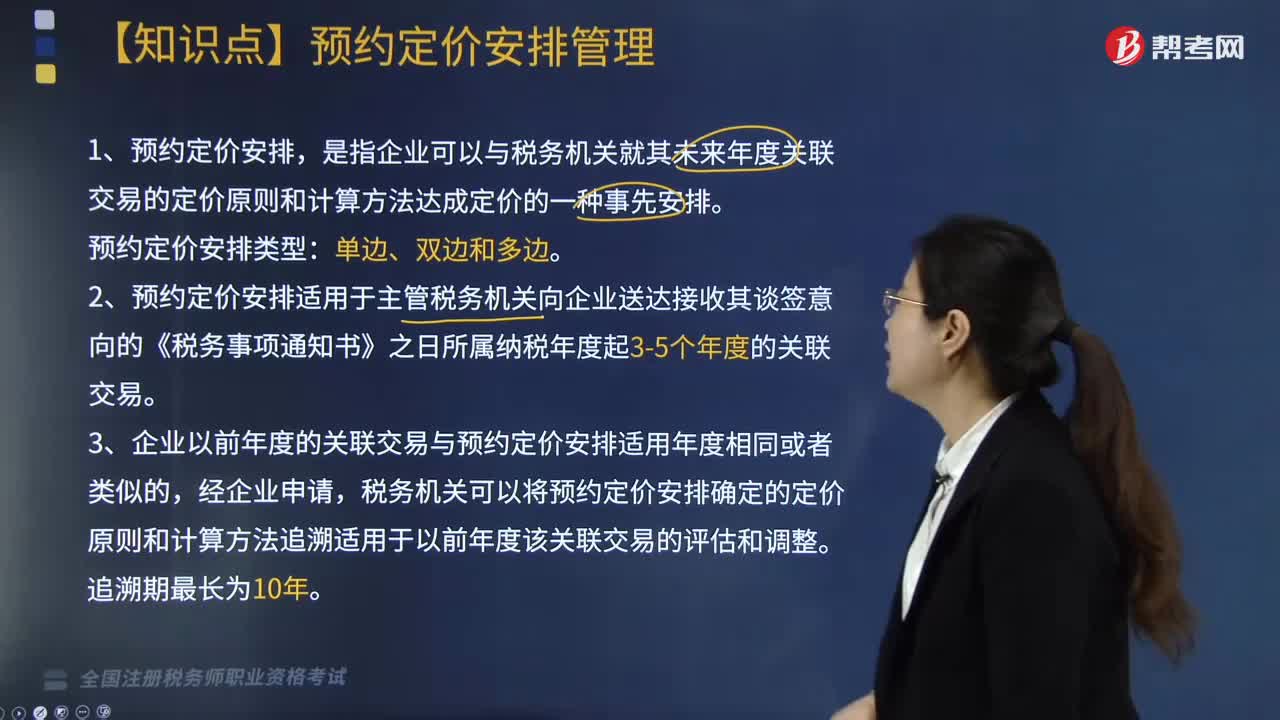

預(yù)約定價安排管理包括哪些內(nèi)容?

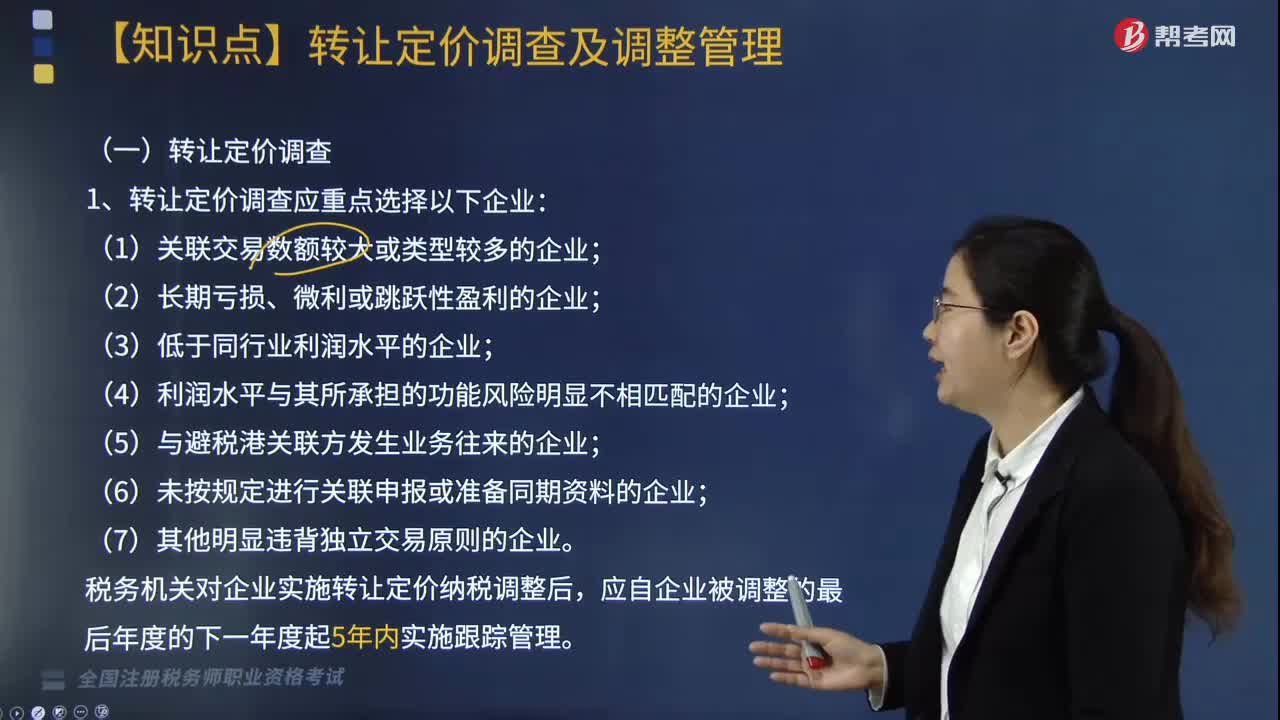

特別納稅調(diào)整中轉(zhuǎn)讓定價調(diào)查及調(diào)整的內(nèi)容是什么?

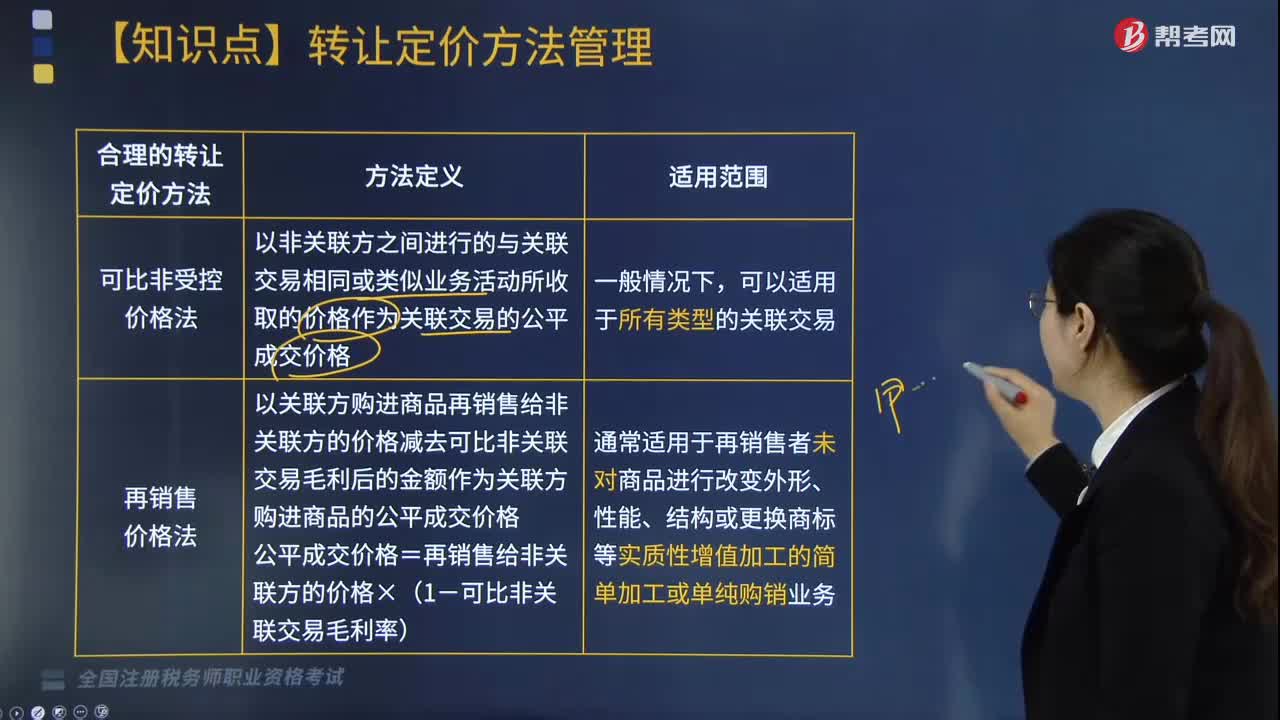

特別納稅調(diào)整中合理的轉(zhuǎn)讓定價方法有哪幾種?

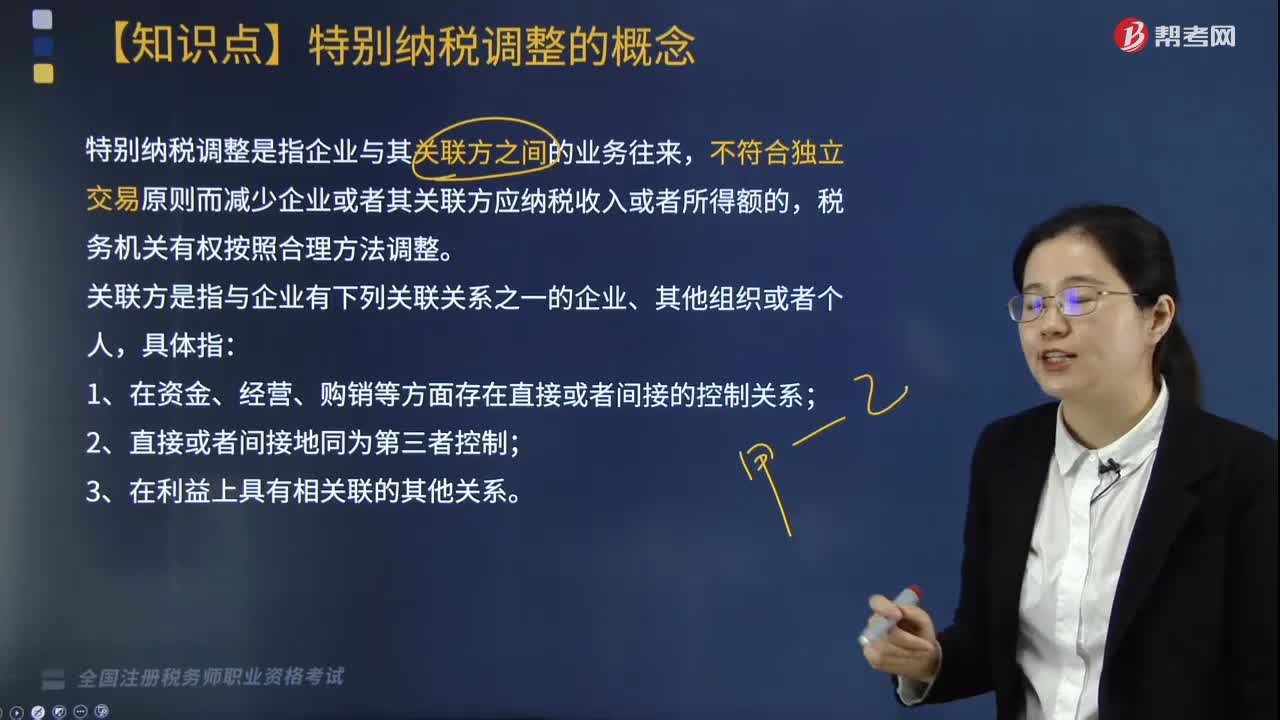

特別納稅調(diào)整的概念是什么?

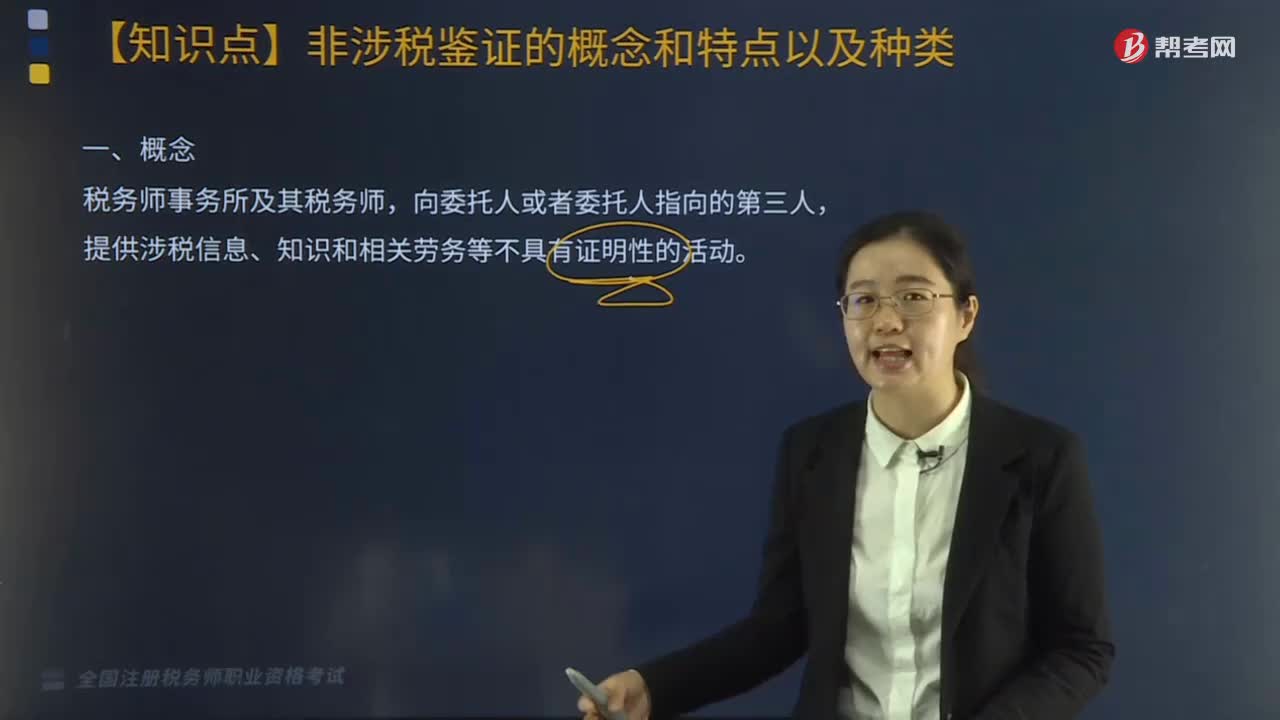

稅務(wù)服務(wù)實務(wù)中,非涉稅鑒證是什么?它的特點和種類包括哪些?

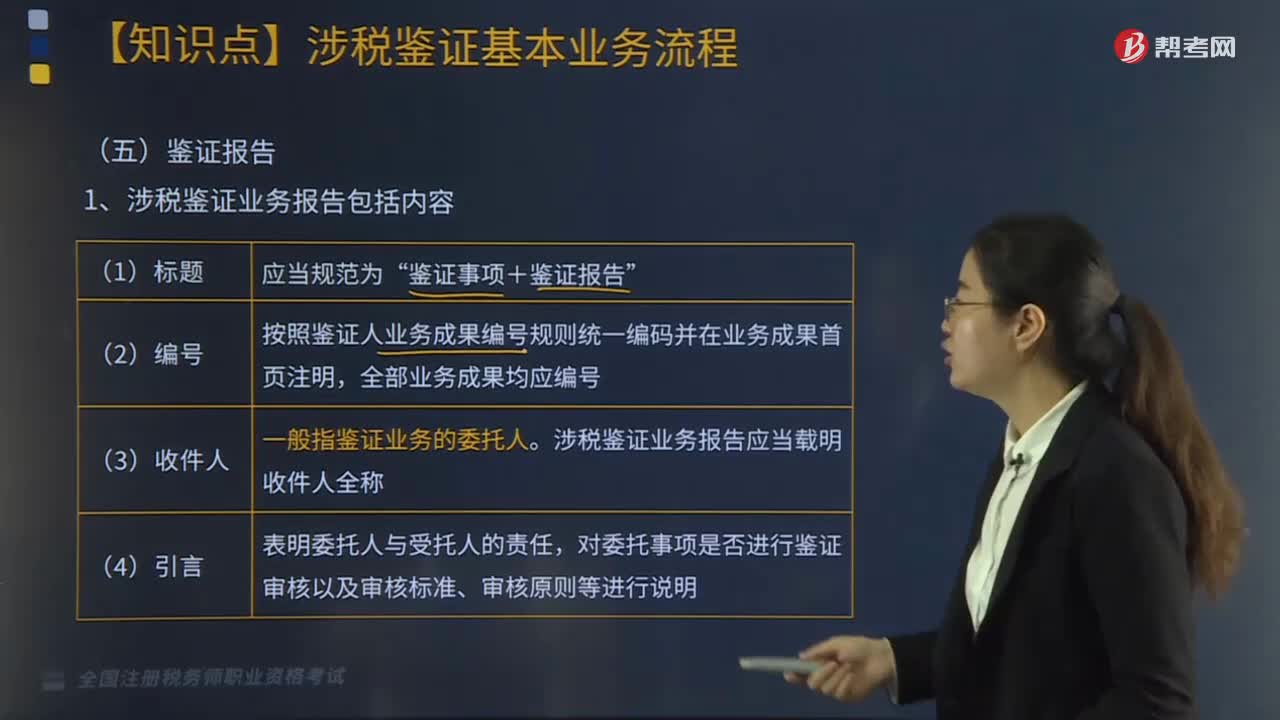

涉稅鑒證基本業(yè)務(wù)流程中鑒證報告包括內(nèi)容有哪些?

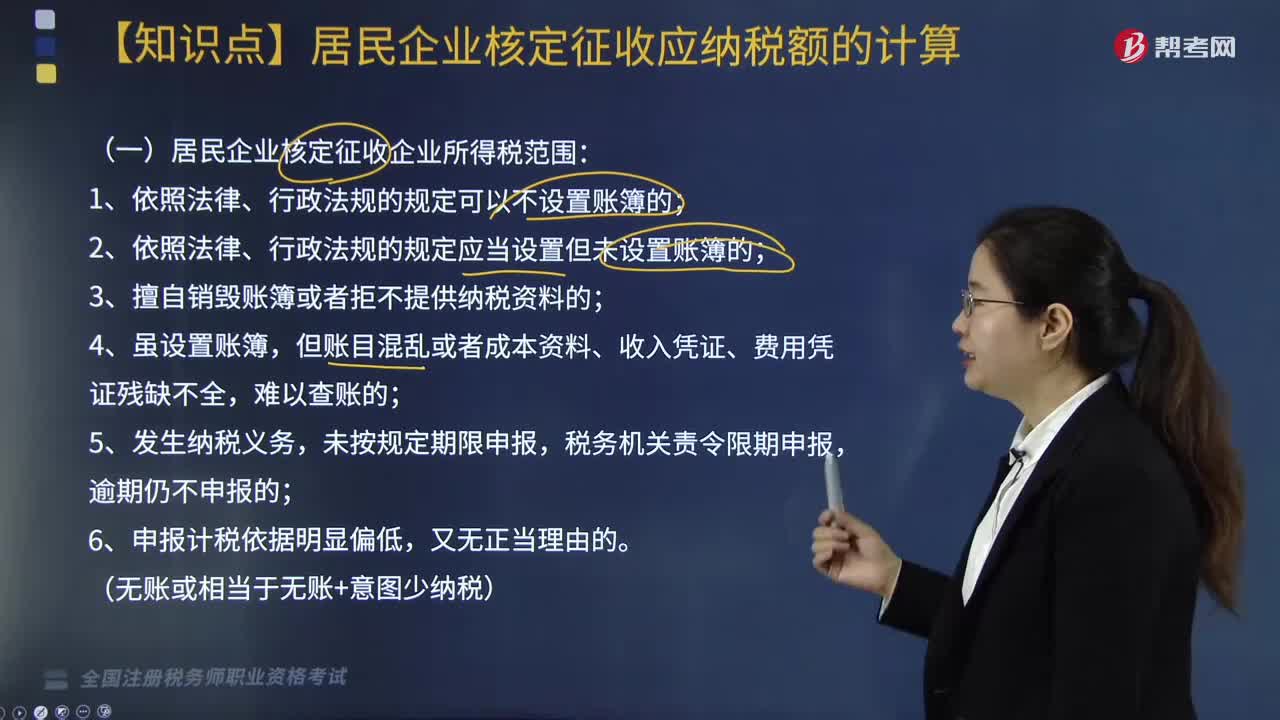

居民企業(yè)核定征收應(yīng)納稅額包括哪些內(nèi)容?

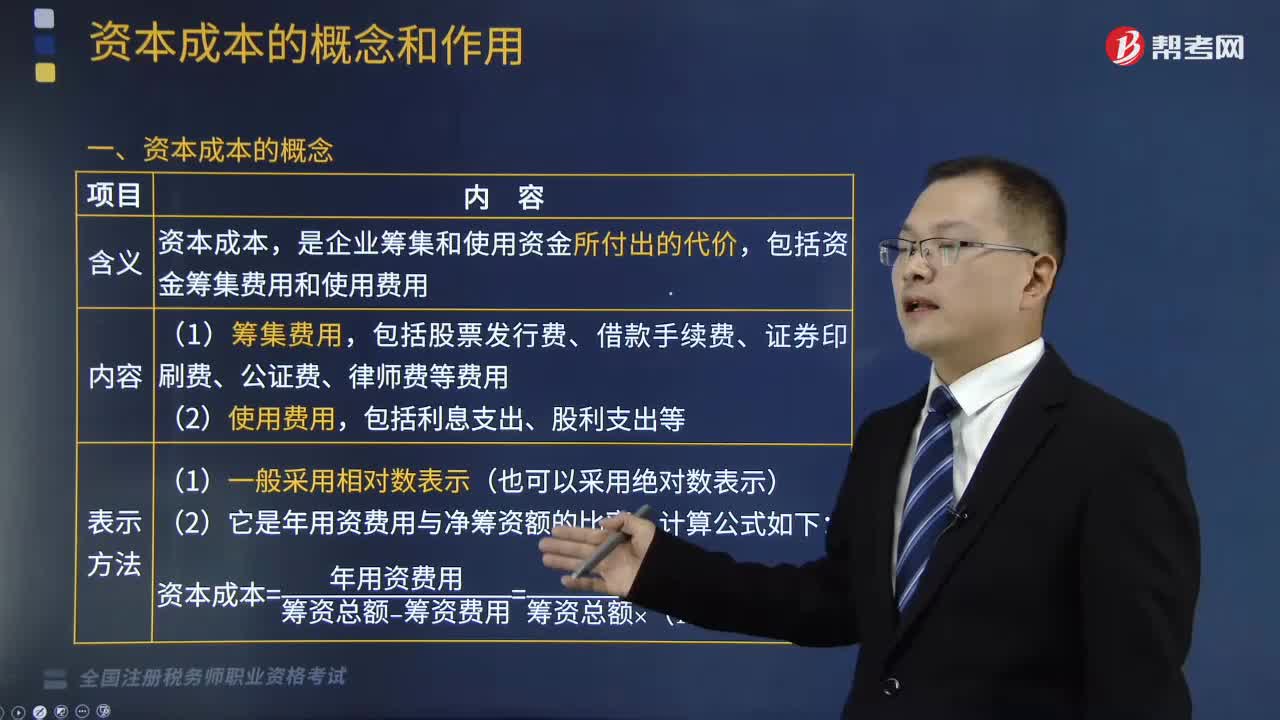

資本成本包括哪些?以及資金成本有怎樣的作用?

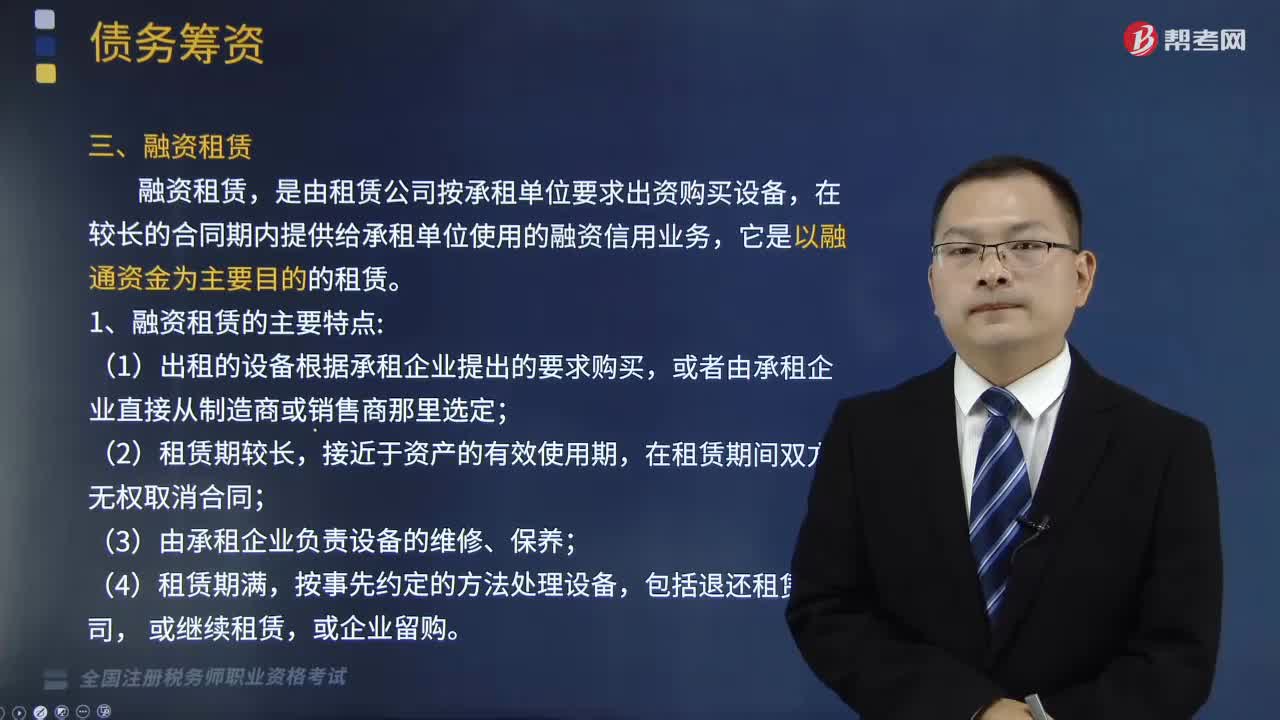

融資租賃的主要特點和基本形式包括哪些?

05:15

05:15

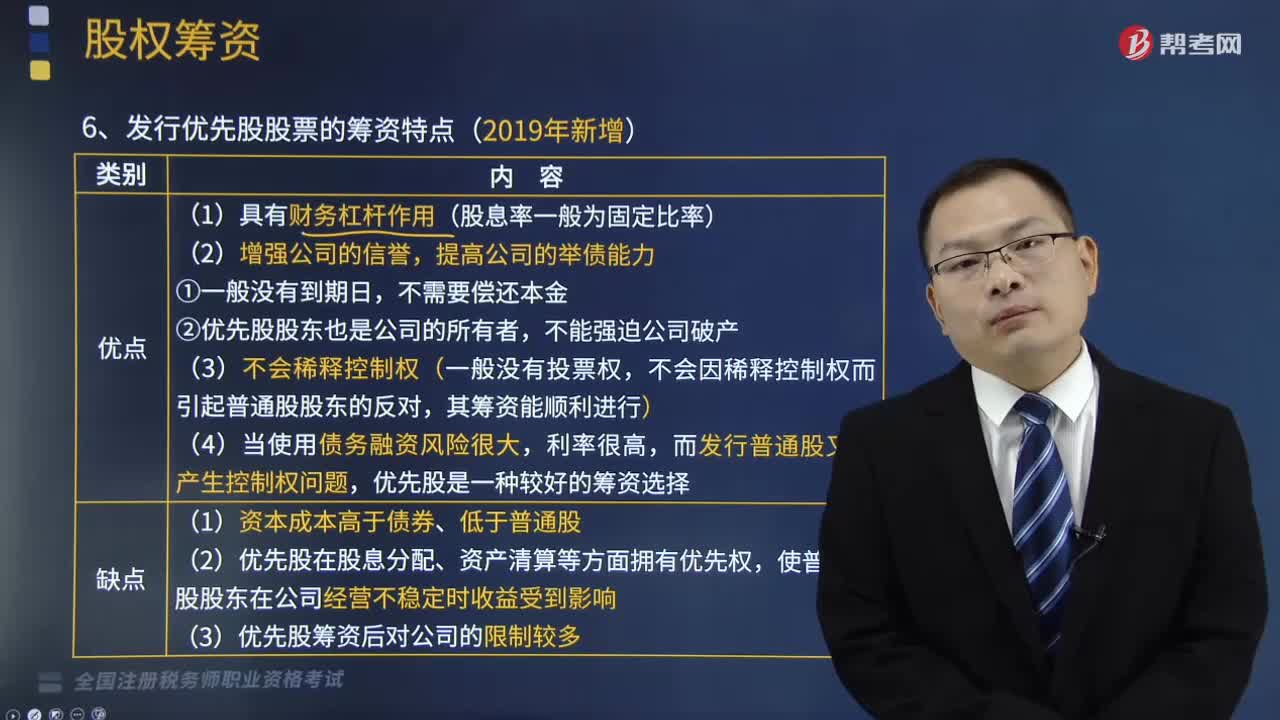

發(fā)行優(yōu)先股股票的籌資特點包括哪些?:發(fā)行優(yōu)先股股票的籌資特點包括哪些?優(yōu)先股股東有優(yōu)先于普通股股東獲取公司盈利的權(quán)力。不會因稀釋控制權(quán)而引起普通股股東的反對。而發(fā)行普通股又會產(chǎn)生控制權(quán)問題。(2)優(yōu)先股在股息分配、資產(chǎn)清算等方面擁有優(yōu)先權(quán)。(3)優(yōu)先股籌資后對公司的限制較多,B.資本成本低于普通股,C.可以保障普通股股東的控制權(quán)。E.不會影響普通股股東收益,【解析】優(yōu)先股在股息分配、資產(chǎn)清算等方面擁有優(yōu)先權(quán)。

05:56

05:56

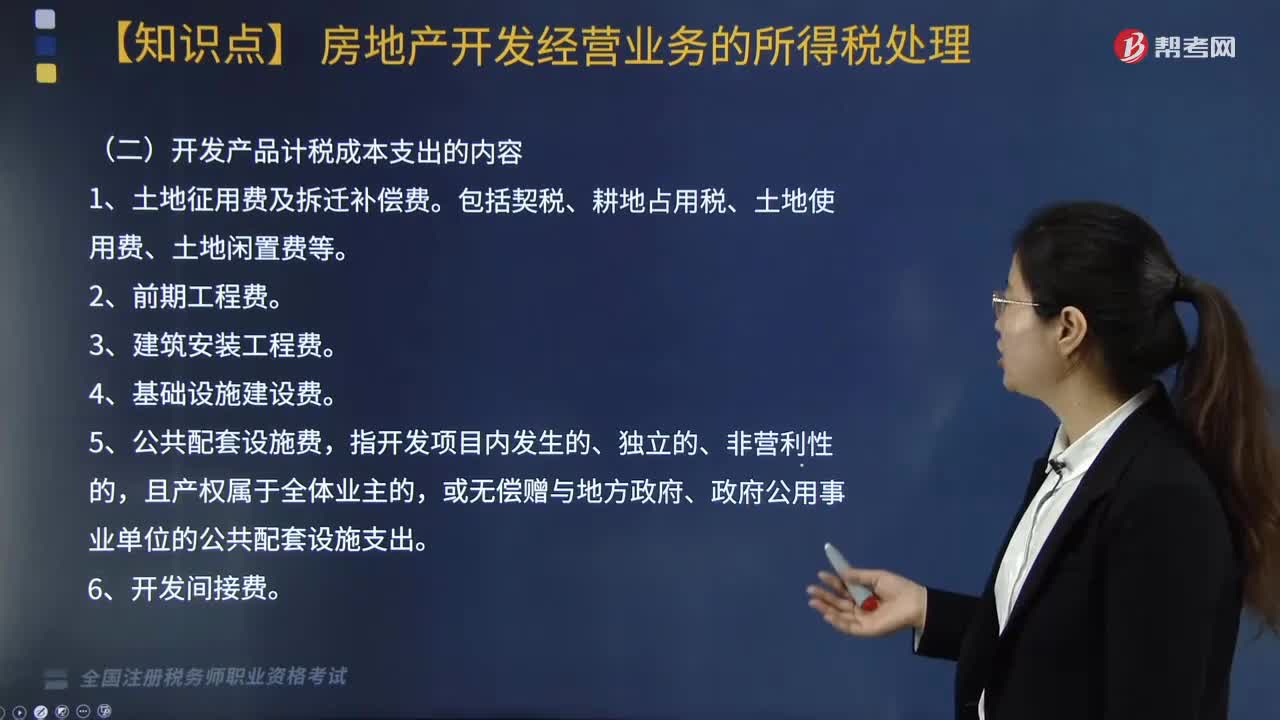

計稅成本的核算方法包括哪些?:房地產(chǎn)開發(fā)企業(yè)計稅成本對象的確定原則包括:(二)開發(fā)產(chǎn)品計稅成本支出的內(nèi)容,(2)單獨作為過渡性成本對象核算的公共配套設(shè)施開發(fā)成本。按直接成本法或按預(yù)算造價法進行分配,4. 其他成本項目的分配法由企業(yè)自行確定。3. 應(yīng)向政府上繳但尚未上繳的報批報建費用、物業(yè)完善費用可以按規(guī)定預(yù)提,【解析】房地產(chǎn)企業(yè)開發(fā)、建造的開發(fā)產(chǎn)品應(yīng)按制造成本法進行計量與核算,房地產(chǎn)企業(yè)應(yīng)按合理的方法分配成本。

04:46

04:46

快速認識籌資管理的內(nèi)容包括哪些?:籌資管理的內(nèi)容包括科學(xué)預(yù)計資金需要量。合理安排籌資渠道、選擇籌資方式。企業(yè)要解決的問題是資金從哪里來并以什么方式取得,這就是籌資渠道的安排和籌資方式的選擇問題;合理利用資本成本較低的資金種類,科學(xué)預(yù)計資金需要量在正常情況下,企業(yè)資金的需求,(1)滿足經(jīng)營運轉(zhuǎn)的資金需要;(2)滿足投資發(fā)展的資金需要。企業(yè)的籌資行為和籌資活動必須遵循國家的相關(guān)法律法規(guī),合理預(yù)測資金的需要量。

03:12

03:12

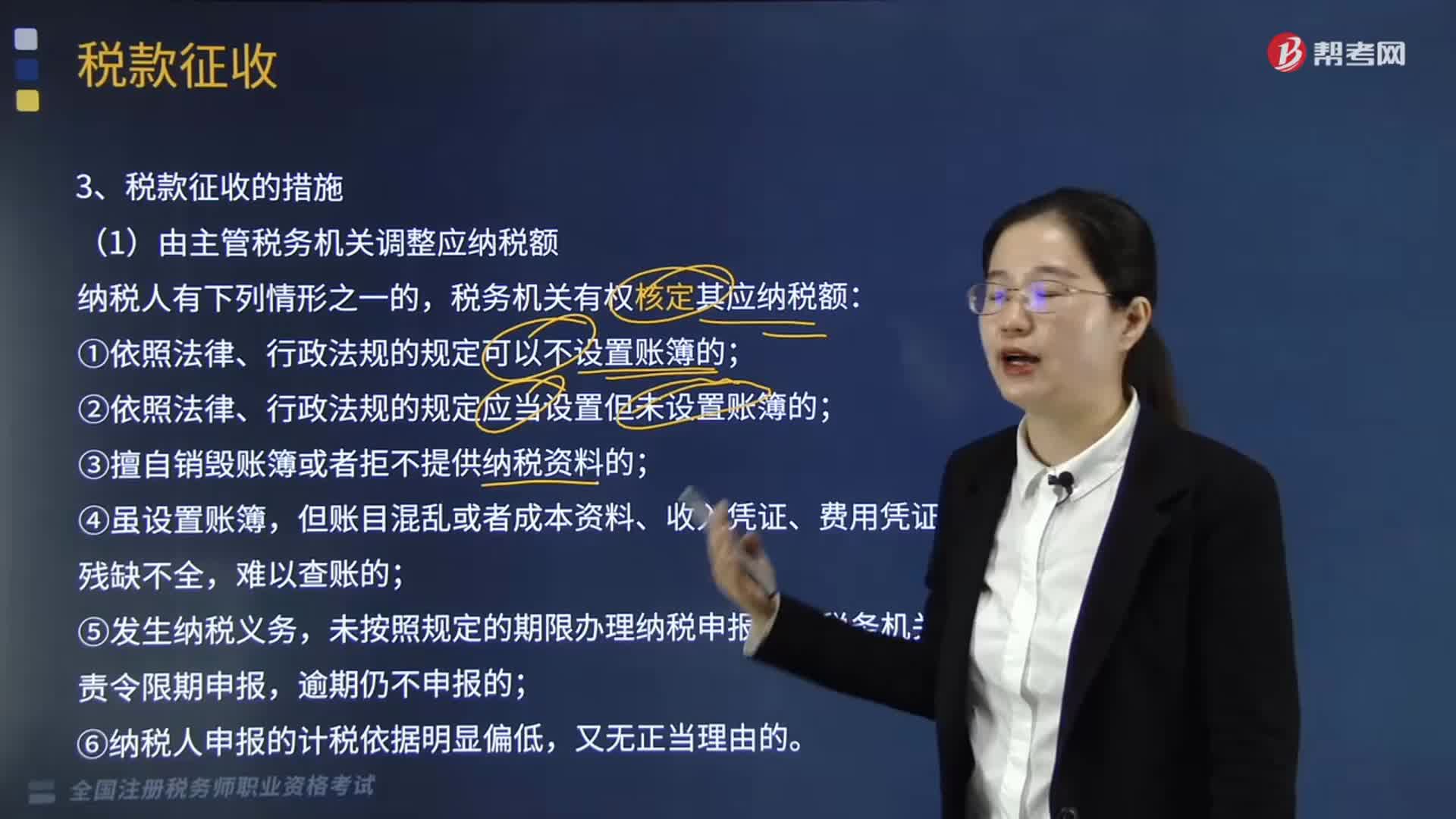

由主管稅務(wù)機關(guān)調(diào)整應(yīng)納稅額和關(guān)聯(lián)企業(yè)納稅調(diào)整適用怎樣的稅款征收情形?:由主管稅務(wù)機關(guān)調(diào)整應(yīng)納稅額和關(guān)聯(lián)企業(yè)納稅調(diào)整適用怎樣的稅款征收情形?由主管稅務(wù)機關(guān)調(diào)整應(yīng)納稅額、關(guān)聯(lián)企業(yè)納稅調(diào)整、責(zé)令繳納、責(zé)令提供納稅擔(dān)保、稅收保全措施、強制執(zhí)行措施和阻止出境。本文具體來分析一下由主管稅務(wù)機關(guān)調(diào)整應(yīng)納稅額和關(guān)聯(lián)企業(yè)納稅調(diào)整這兩種措施。1.由主管稅務(wù)機關(guān)調(diào)整應(yīng)納稅額,稅務(wù)機關(guān)有權(quán)核定其應(yīng)納稅額;(2)依照法律、行政法規(guī)的規(guī)定應(yīng)當(dāng)設(shè)置但未設(shè)置賬簿的;

03:50

03:50

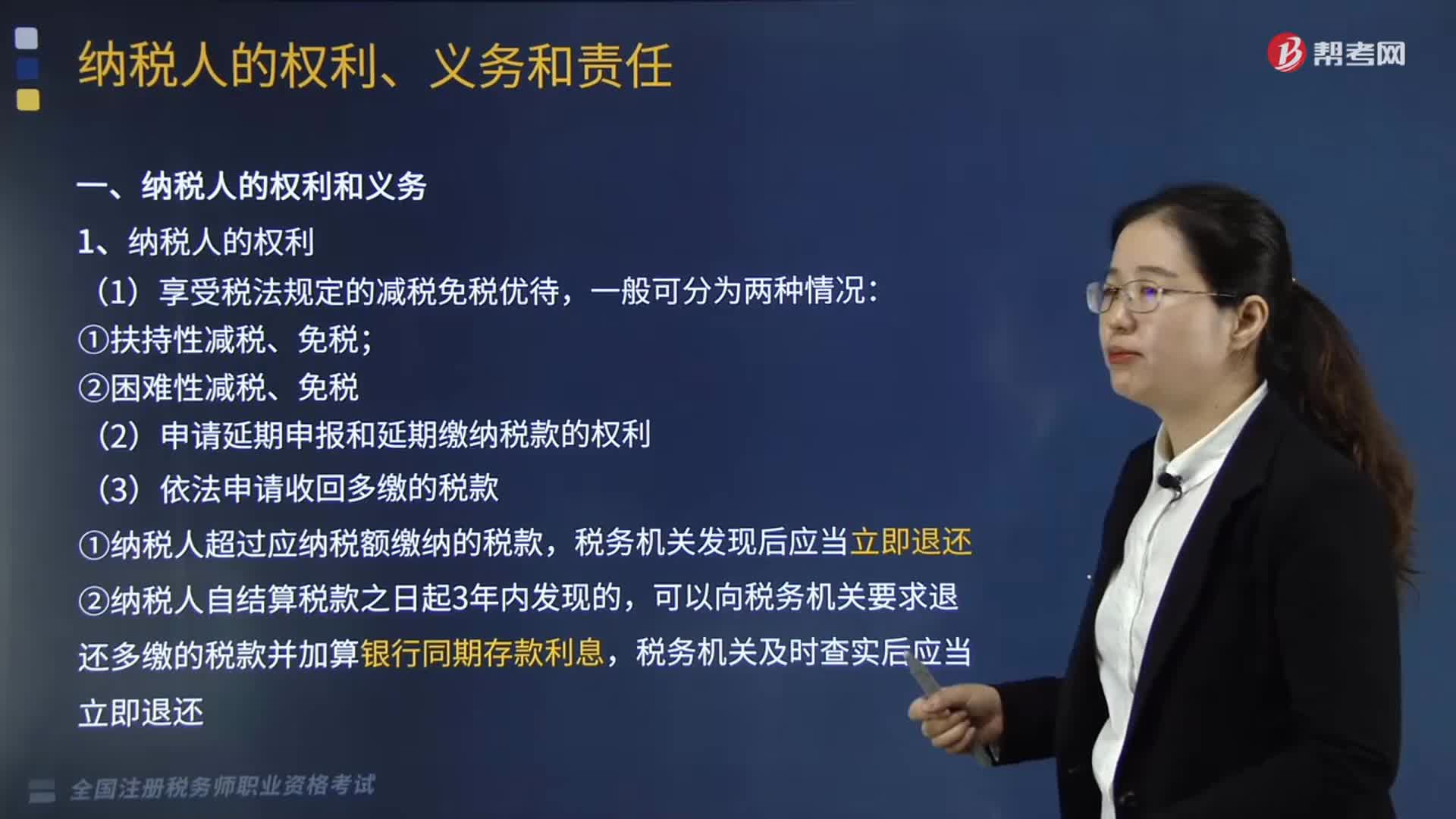

納稅人的權(quán)利包括哪些內(nèi)容?:納稅人是中國稅收法律關(guān)系的主體,2.申請延期申報和延期繳納稅款的權(quán)利。3.依法申請收回多繳的稅款。(1)納稅人超過應(yīng)納稅額繳納的稅款,(2)納稅人自結(jié)算稅款之日起3年內(nèi)發(fā)現(xiàn)的,可以向稅務(wù)機關(guān)要求退還多繳的稅款并加算銀行同期存款利息,納稅人有權(quán)要求稅務(wù)機關(guān)賠償。5.納稅人有權(quán)要求稅務(wù)機關(guān)對自己的生產(chǎn)經(jīng)營和財務(wù)狀況及有關(guān)資料等保守秘密。有權(quán)依法拒絕稅務(wù)機關(guān)要求其執(zhí)行代收、代扣、代繳稅款義務(wù)。

05:25

05:25

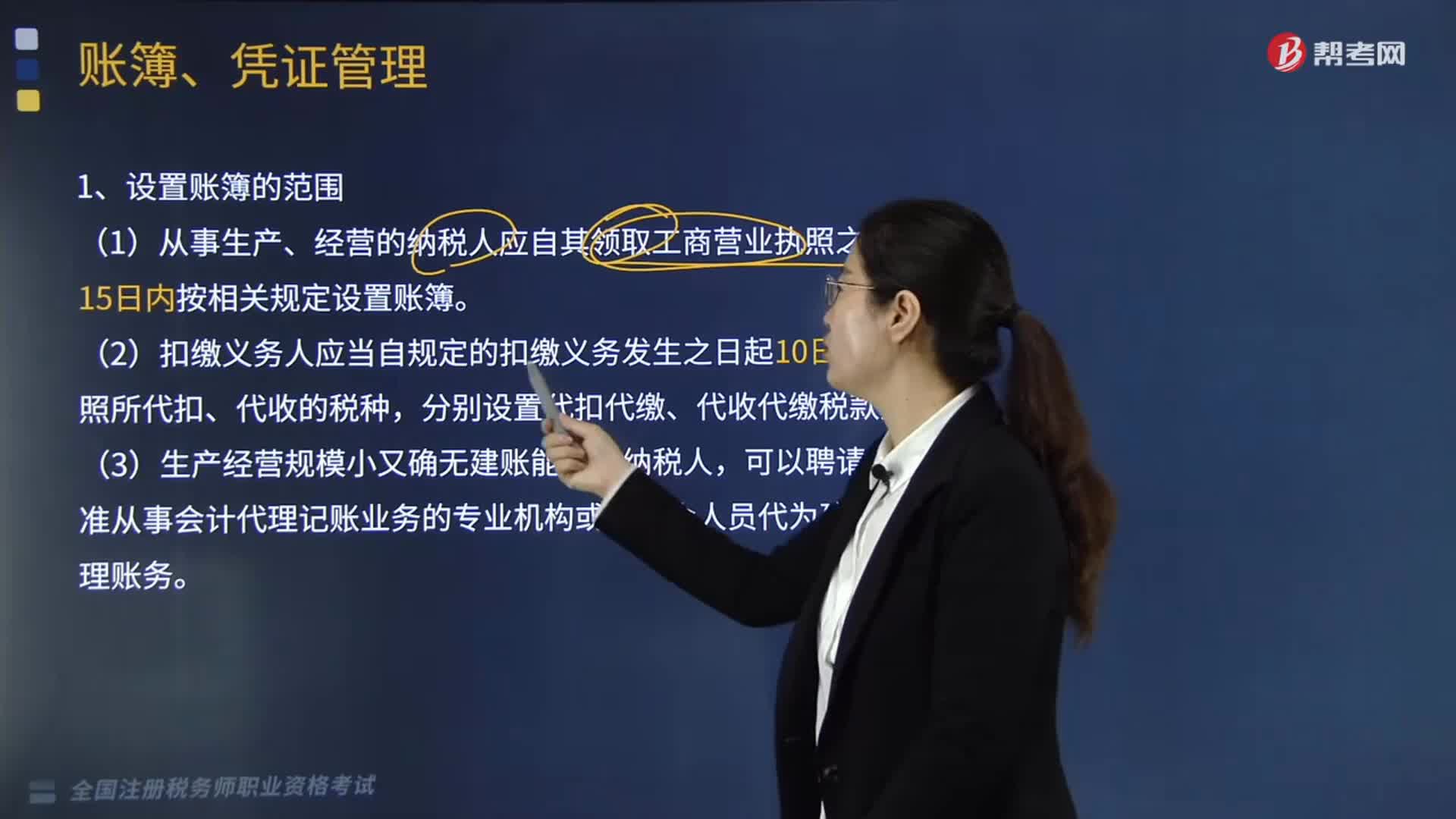

賬簿和憑證的管理包括哪些內(nèi)容?:(1)從事生產(chǎn)、經(jīng)營的納稅人應(yīng)自其領(lǐng)取工商營業(yè)執(zhí)照之日起15日內(nèi)按相關(guān)規(guī)定設(shè)置賬簿,將其財務(wù)、會計制度或者財務(wù)、會計處理辦法和會計核算軟件報送稅務(wù)機關(guān)備案。應(yīng)當(dāng)在使用前將會計電算化系統(tǒng)的會計核算軟件、使用說明書及有關(guān)資料報送主管稅務(wù)機關(guān)備案。賬簿、會計憑證、報表、完稅憑證及其他有關(guān)資料應(yīng)當(dāng)保存10年。A.從事生產(chǎn)經(jīng)營的納稅人應(yīng)自發(fā)生納稅義務(wù)之日起10日內(nèi)設(shè)置賬簿;

08:42

08:42

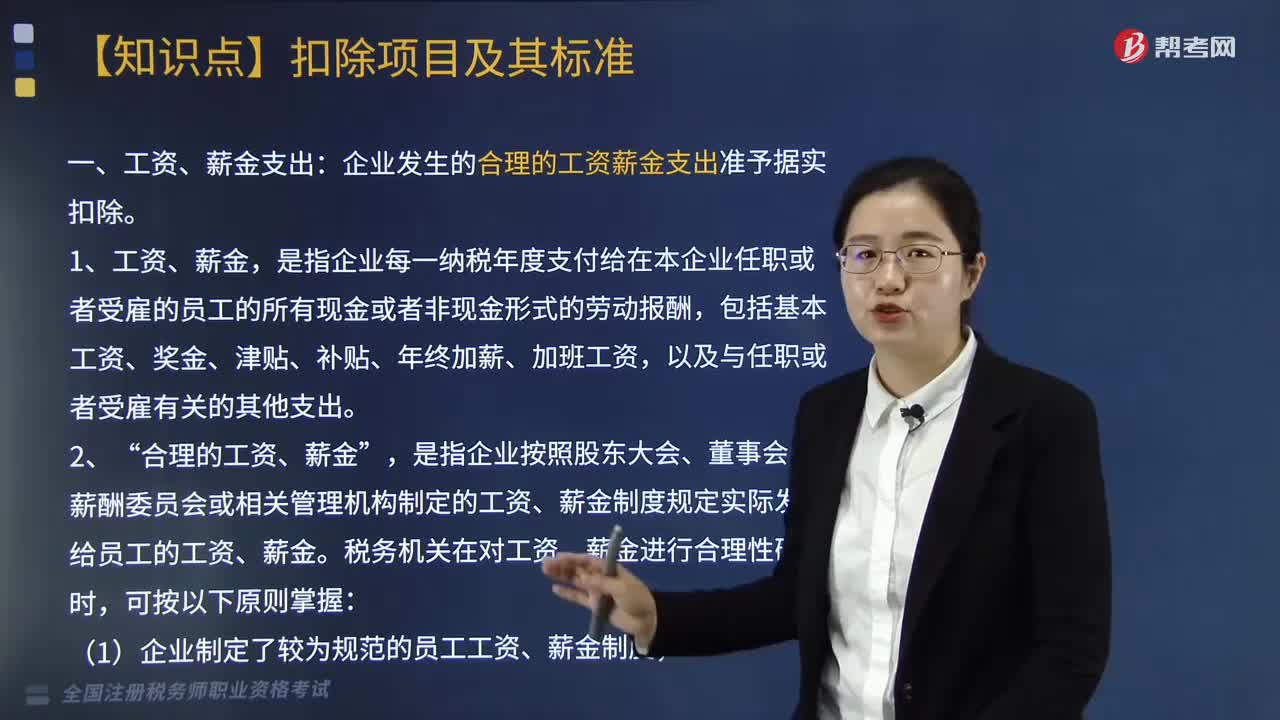

企業(yè)所得稅中的工資薪金支出包括哪些?:企業(yè)發(fā)生的合理的工資、薪金支出,是指企業(yè)按照股東大會、董事會、薪酬委員會或相關(guān)管理機構(gòu)制定的工資、薪金制度規(guī)定實際發(fā)放給員工的工資、薪金,應(yīng)區(qū)分為工資薪金支出和職工福利費支出,應(yīng)作為工資薪金支出和職工福利費支出,準(zhǔn)予計入企業(yè)工資薪金總額的基數(shù),隨企業(yè)員工工資薪金制度、固定與工資薪金一起發(fā)放的福利性補貼。可作為企業(yè)發(fā)生的工資薪金支出。

01:41

01:41

增值稅的類型包括哪些?:生產(chǎn)型增值稅以銷售收入總額減去所購中間產(chǎn)品價值后的余額為稅基。收入型增值稅以銷售收入總額減去所購中間產(chǎn)品價值與固定資產(chǎn)折舊額后的余額為稅基。消費型增值稅以銷售收入總額減去所購中間產(chǎn)品價值與固定資產(chǎn)投資額后的余額為稅基。生產(chǎn)型增值稅是指計算增值稅時,作為課稅基數(shù)的法定增值額除包括納稅人新創(chuàng)造價值外,收人型增值稅是指計算增值稅時。對外購固定資產(chǎn)價款只允許扣除當(dāng)期計入產(chǎn)品價值的折舊費部分。

06:47

06:47

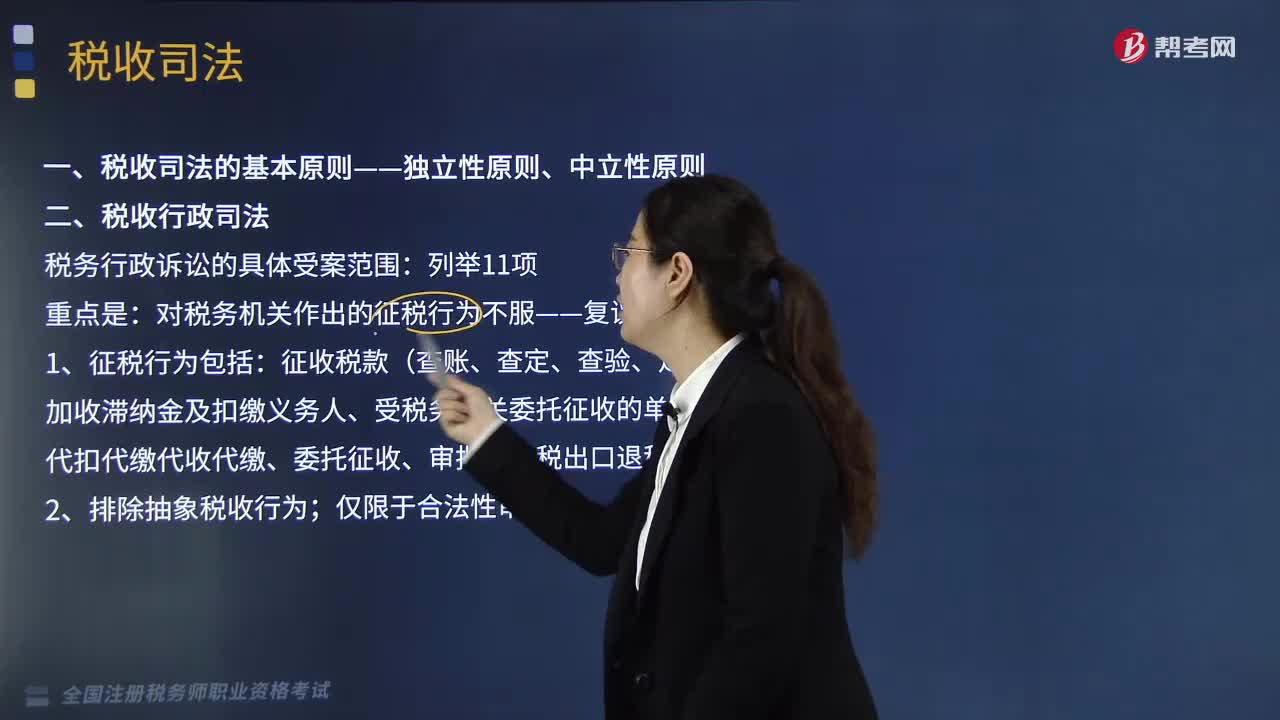

稅收司法包括哪些方面?:稅收司法僅指審判機關(guān)依法對涉稅案件行使審判權(quán),包括涉稅案件過程中刑事偵查權(quán)、檢察權(quán)和審判權(quán)等一系列司法權(quán)力的行使。誰能夠行使國家司法權(quán)處理涉稅案件。關(guān)鍵點在于公安機關(guān)和人民檢察院能否行使國家司法權(quán)力。稅務(wù)行政訴訟的具體受案范圍。對稅務(wù)機關(guān)作出的征稅行為不服——復(fù)議前置;

08:20

08:20

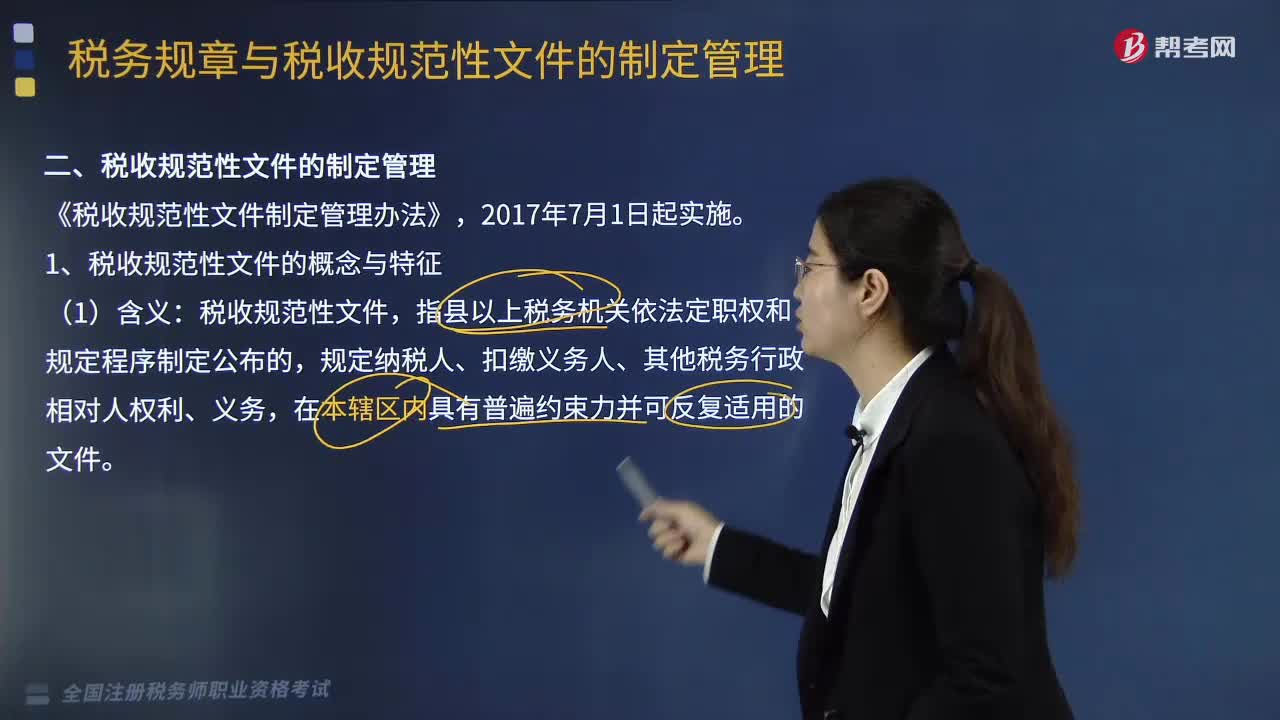

稅收規(guī)范性文件的制定管理包括哪些內(nèi)容?:為什么對稅收規(guī)范性文件進行制定和管理?規(guī)范稅收規(guī)范性文件的制定和管理行為,國家稅務(wù)總局在總結(jié)2005年制定出臺的《稅收規(guī)范性文件制定管理辦法試行》試行經(jīng)驗的基礎(chǔ)上,于2010年以規(guī)章形式制定出臺了《稅收規(guī)范性文件制定管理辦法》(國家稅務(wù)總局令第20號),【要點】稅收規(guī)范性文件與稅務(wù)規(guī)章的區(qū)別表現(xiàn)在4方面。上級稅務(wù)機關(guān)需要下級稅務(wù)機關(guān)對規(guī)章和稅收規(guī)范性文件細化具體操作規(guī)定的。

06:26

06:26

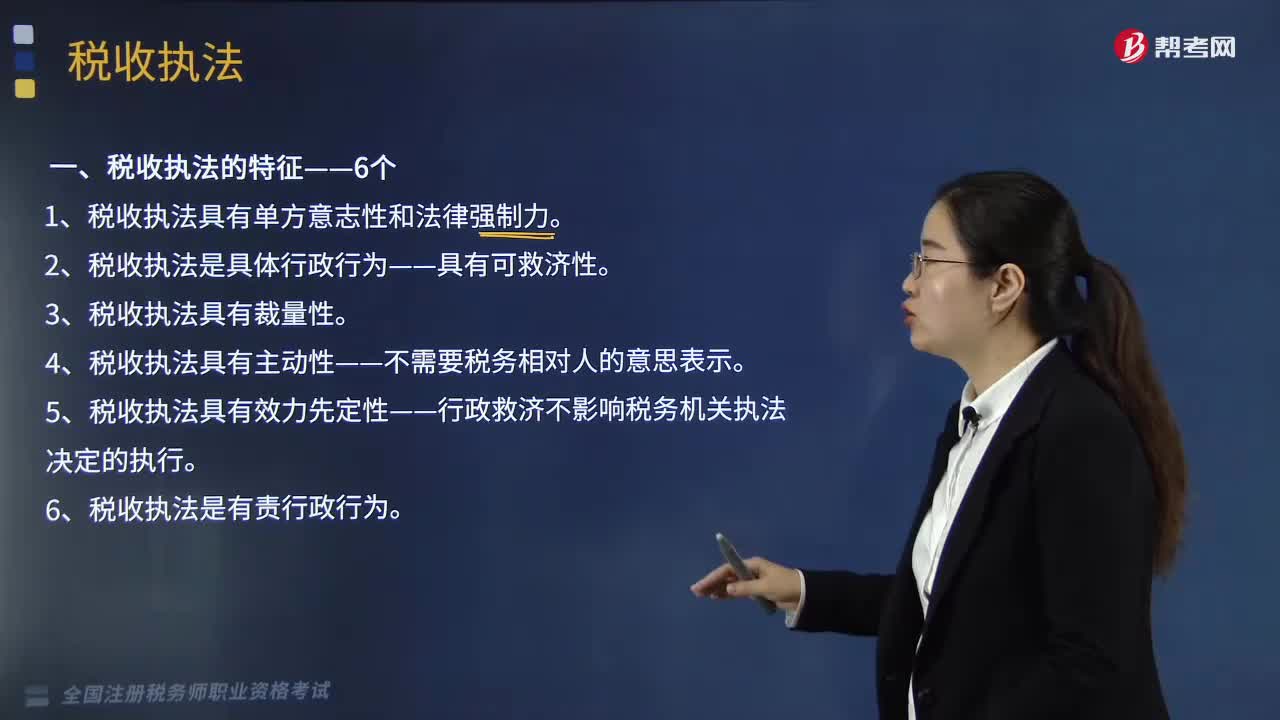

稅收執(zhí)法包括哪些內(nèi)容?:廣義的稅收執(zhí)法是指國家稅務(wù)行政主管機關(guān)執(zhí)行稅收法律、法規(guī)的行為,狹義的稅收執(zhí)法專指國家稅收機關(guān)依法定的職權(quán)和程序?qū)⒍惙ǖ囊话惴梢?guī)范適用于稅務(wù)行政相對人或事件,稅收執(zhí)法的實質(zhì)是稅收執(zhí)法主體將深藏在稅法規(guī)范、法條中的國家意志貫徹落實到社會經(jīng)濟生活與稅收活動之中。1、稅收執(zhí)法具有單方意志性和法律強制力。2、稅收執(zhí)法是具體行政行為——具有可救濟性。4、稅收執(zhí)法具有主動性——不需要稅務(wù)相對人的意思表示。

08:37

08:37

稅收實體法中的納稅義務(wù)人包括哪些?:是稅法中規(guī)定的直接負有納稅義務(wù)的單位和個人,每一種稅都有關(guān)于納稅義務(wù)人的規(guī)定,通過規(guī)定納稅義務(wù)人落實稅收任務(wù)和法律責(zé)任。稅法規(guī)定直接負有納稅義務(wù)的單位和個人。納稅人是直接向稅務(wù)機關(guān)繳納稅款的單位和個人,納稅人如果能夠通過一定途徑把稅款轉(zhuǎn)嫁或轉(zhuǎn)移出去,納稅人可以通過提高價格把稅款轉(zhuǎn)嫁給消費者,三、納稅人與代扣、代收、代征代繳義務(wù)人,代扣代繳義務(wù)人直接持有納稅人的收入。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日