-

下載億題庫(kù)APP

-

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

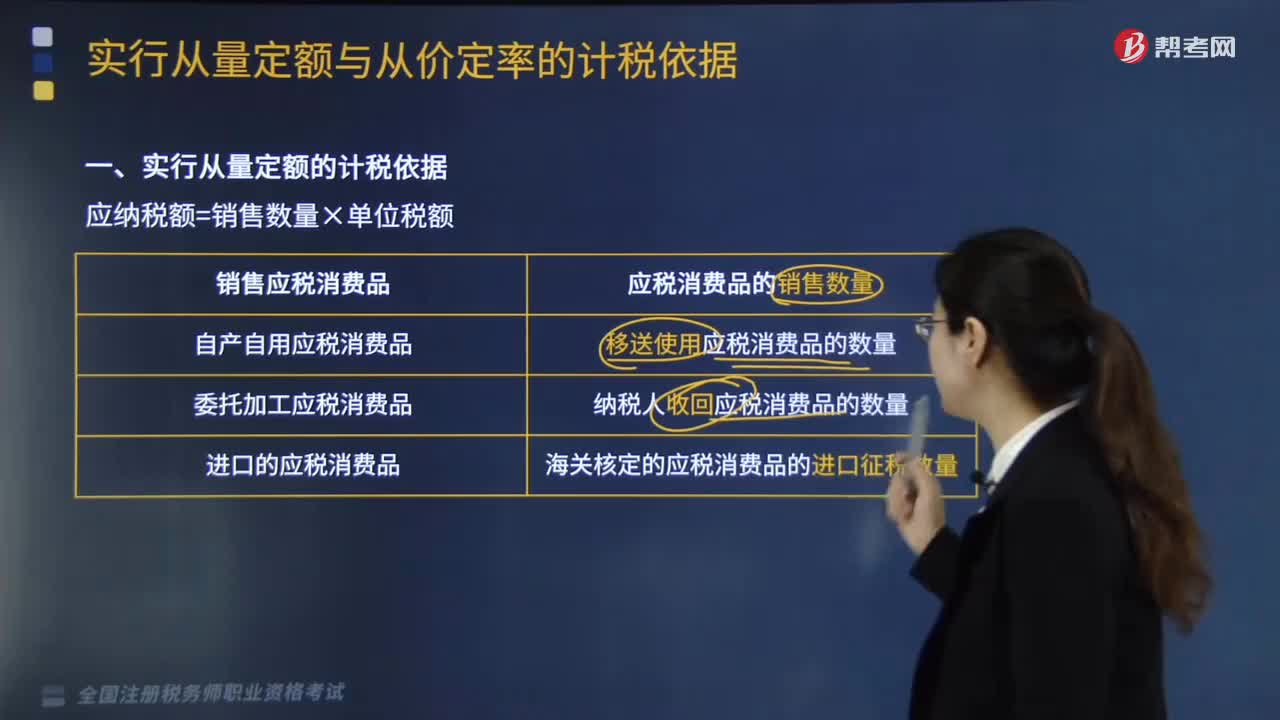

實(shí)行從量定額的計(jì)稅依據(jù)是什么?

應(yīng)納稅額如何計(jì)算?稅收饒讓抵免應(yīng)納稅額應(yīng)如何確定?

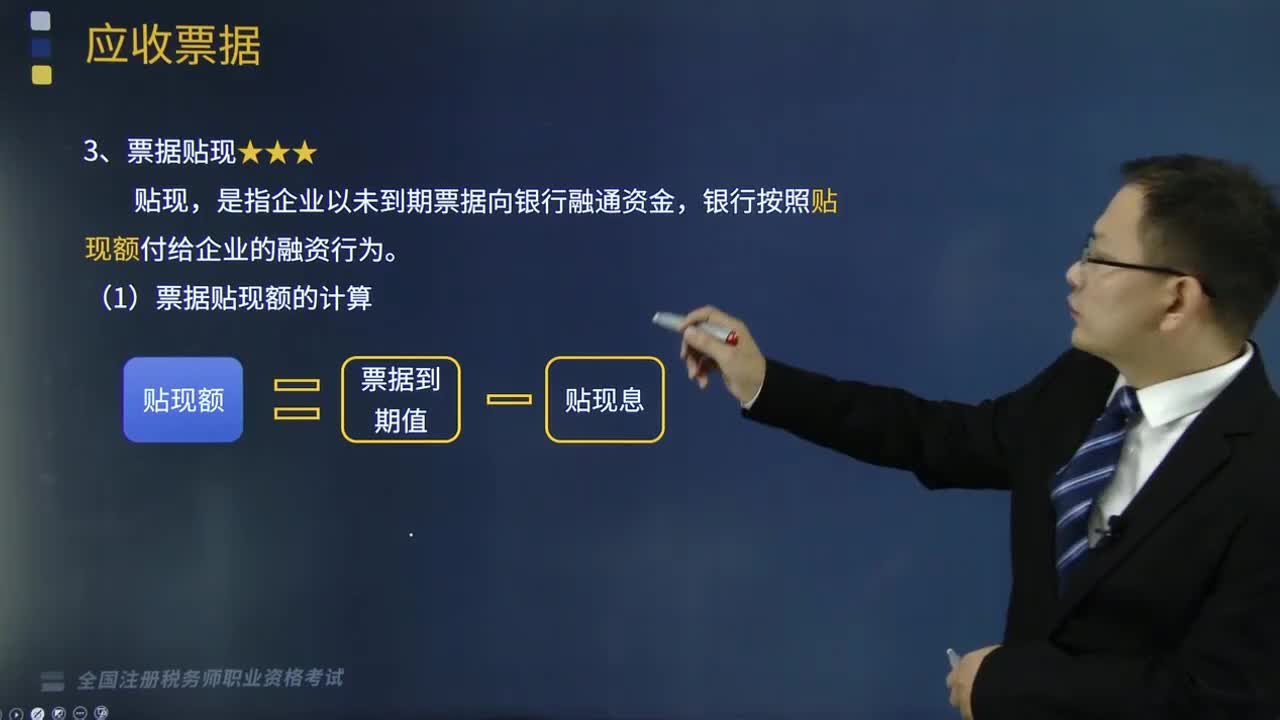

如何計(jì)算票據(jù)貼現(xiàn)額?

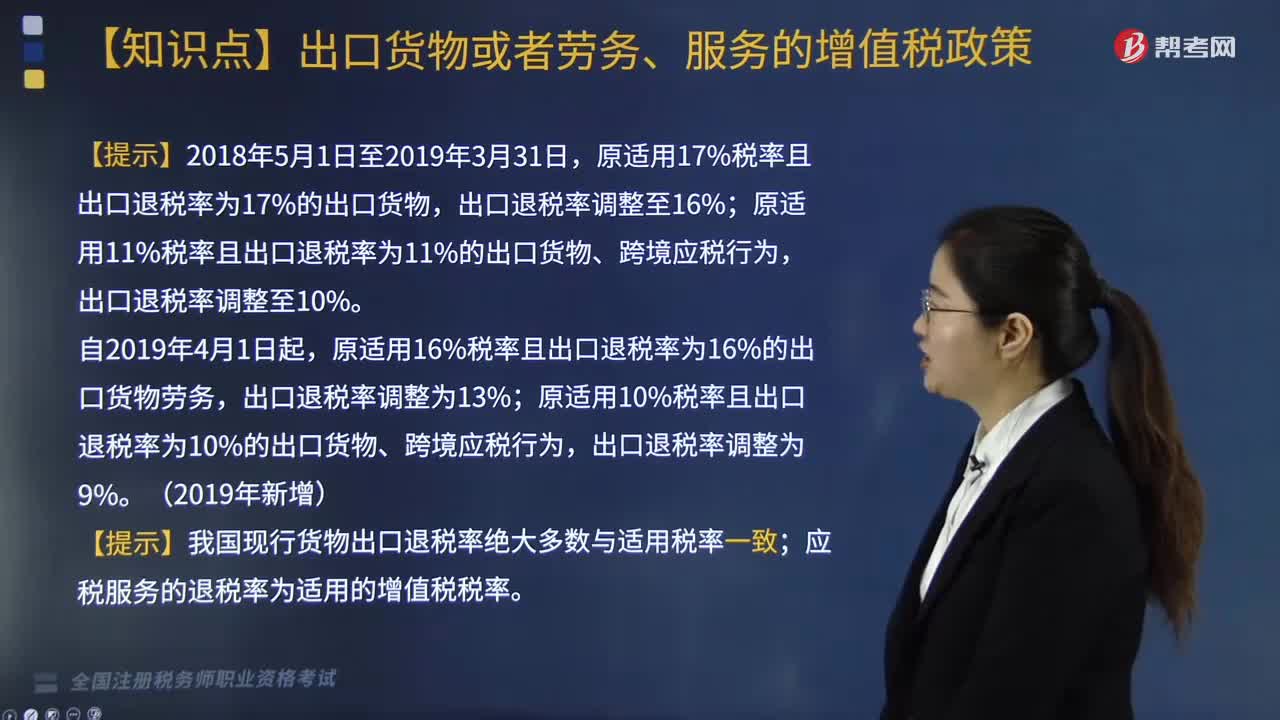

增值稅退(免)稅的計(jì)稅依據(jù)是什么?

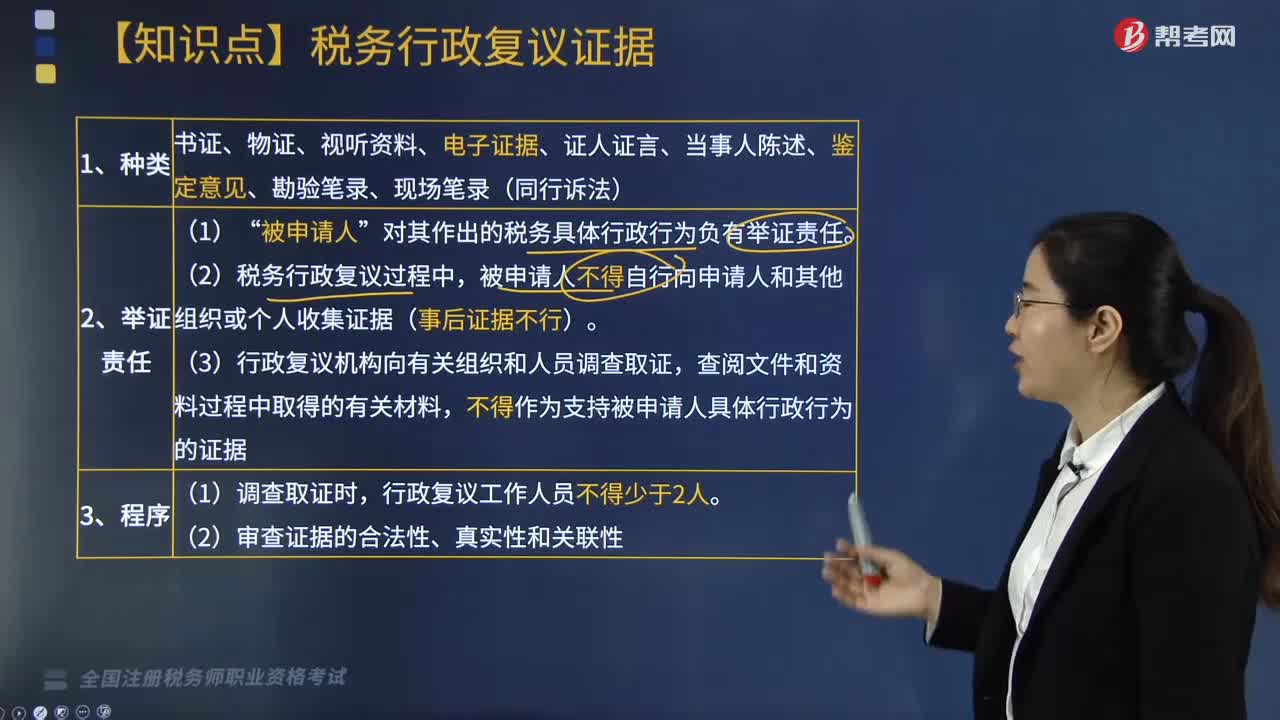

稅務(wù)行政復(fù)議的證據(jù)有哪些要求?

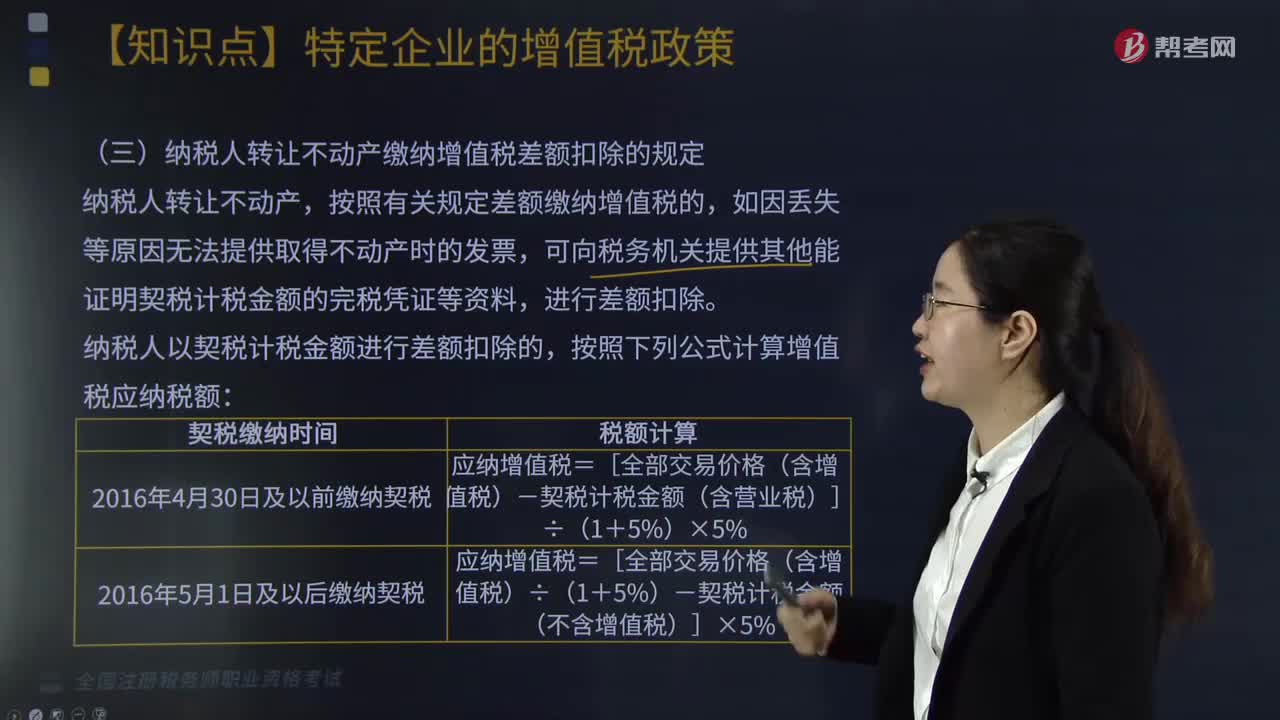

納稅人轉(zhuǎn)讓不動(dòng)產(chǎn)繳納增值稅差額扣除的規(guī)定是什么?

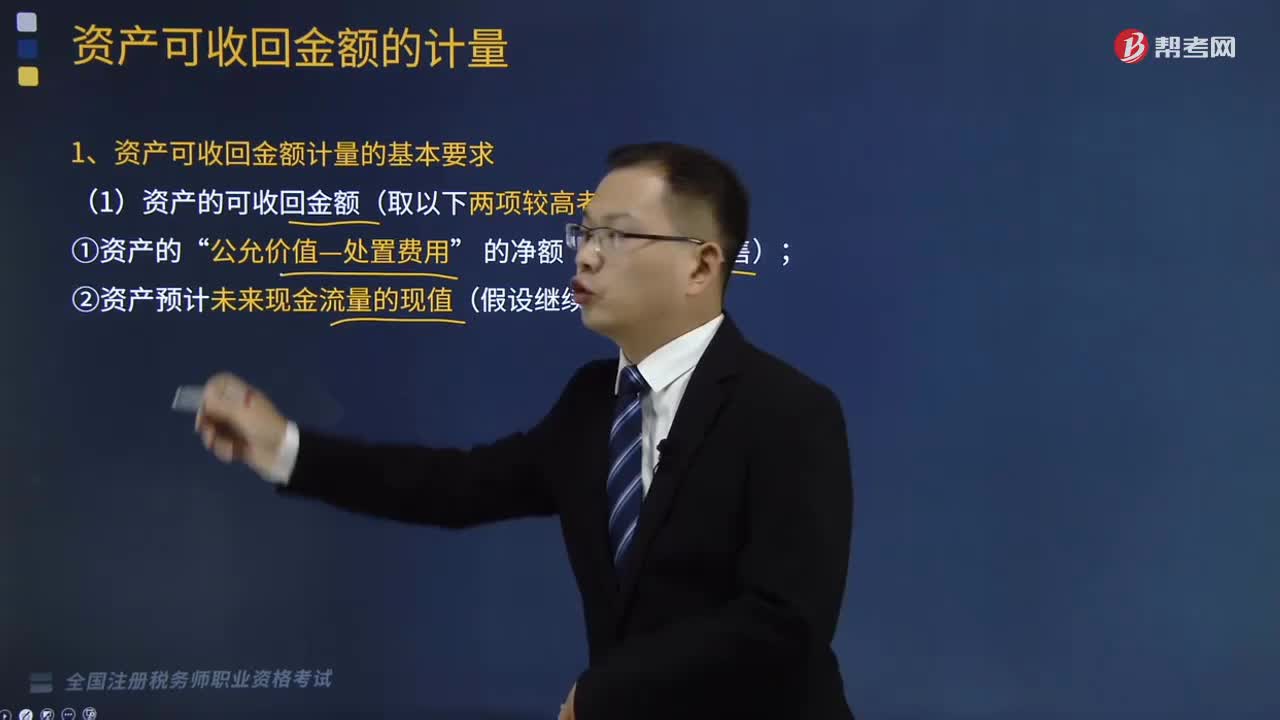

資產(chǎn)可收回金額計(jì)量的基本要求是什么?

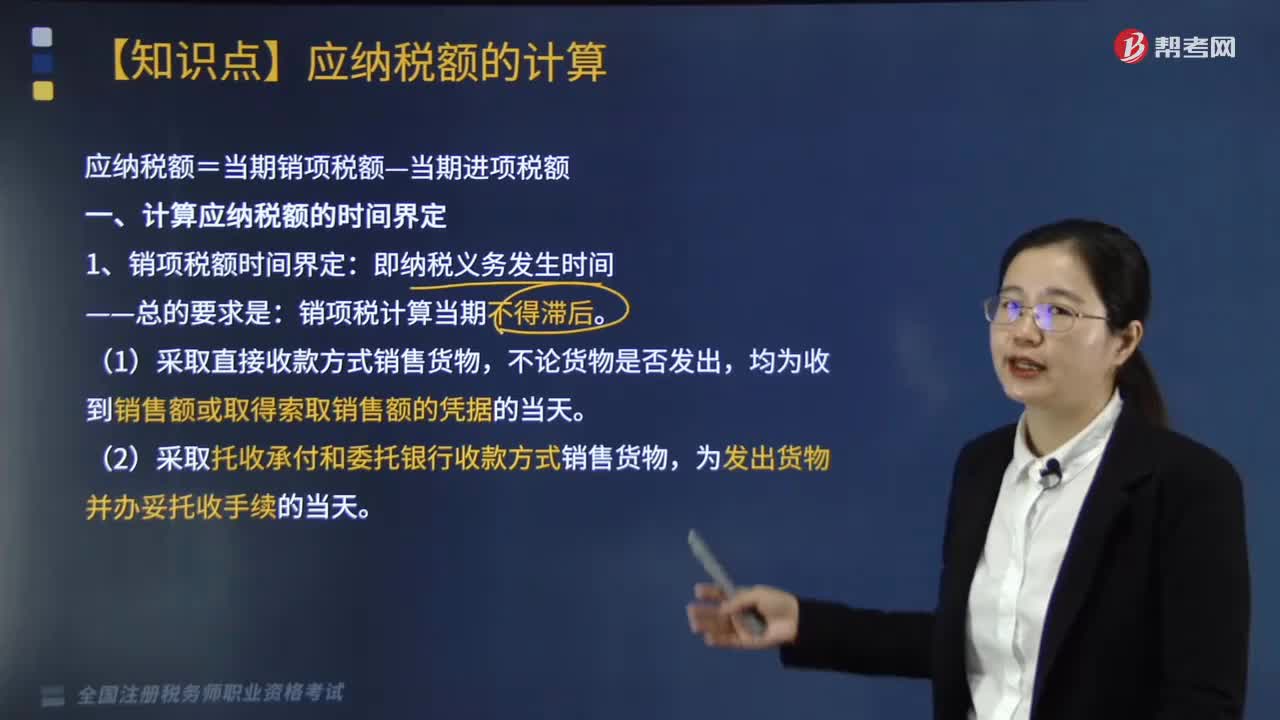

應(yīng)納稅額的計(jì)算公式是什么?

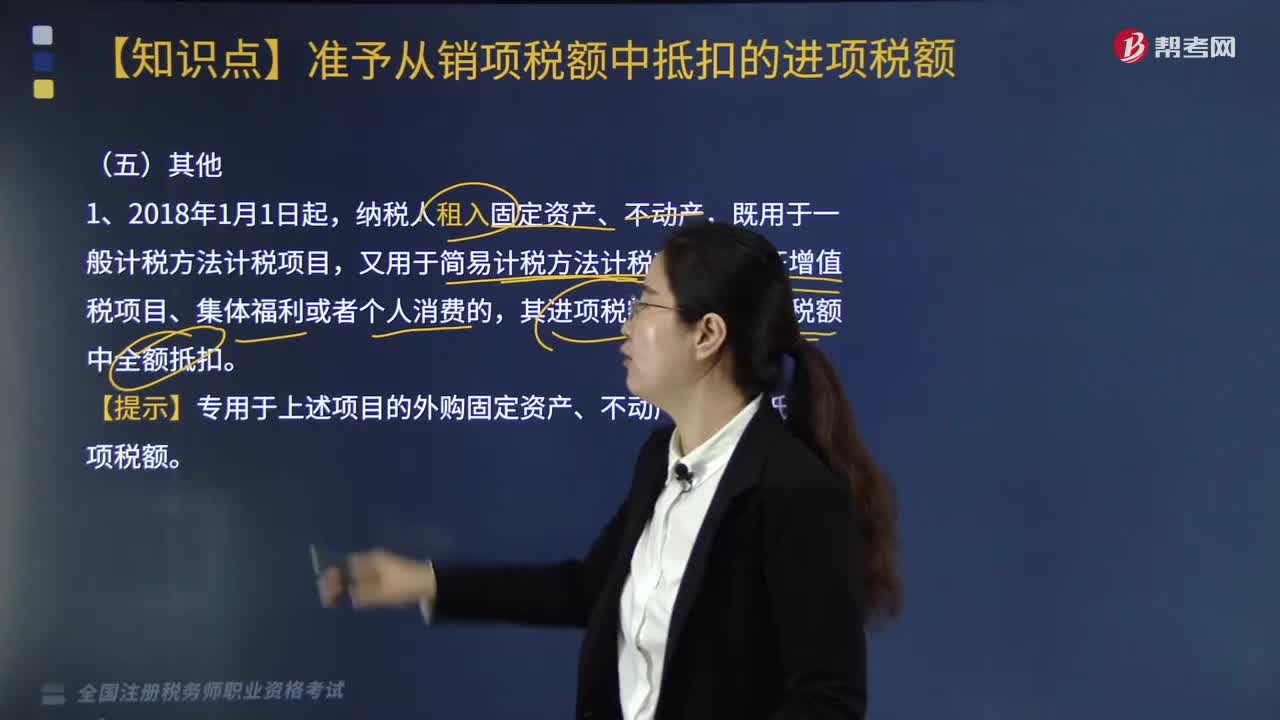

其他準(zhǔn)予從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額有哪些?

行政強(qiáng)制執(zhí)行實(shí)施的一般規(guī)定有哪些?

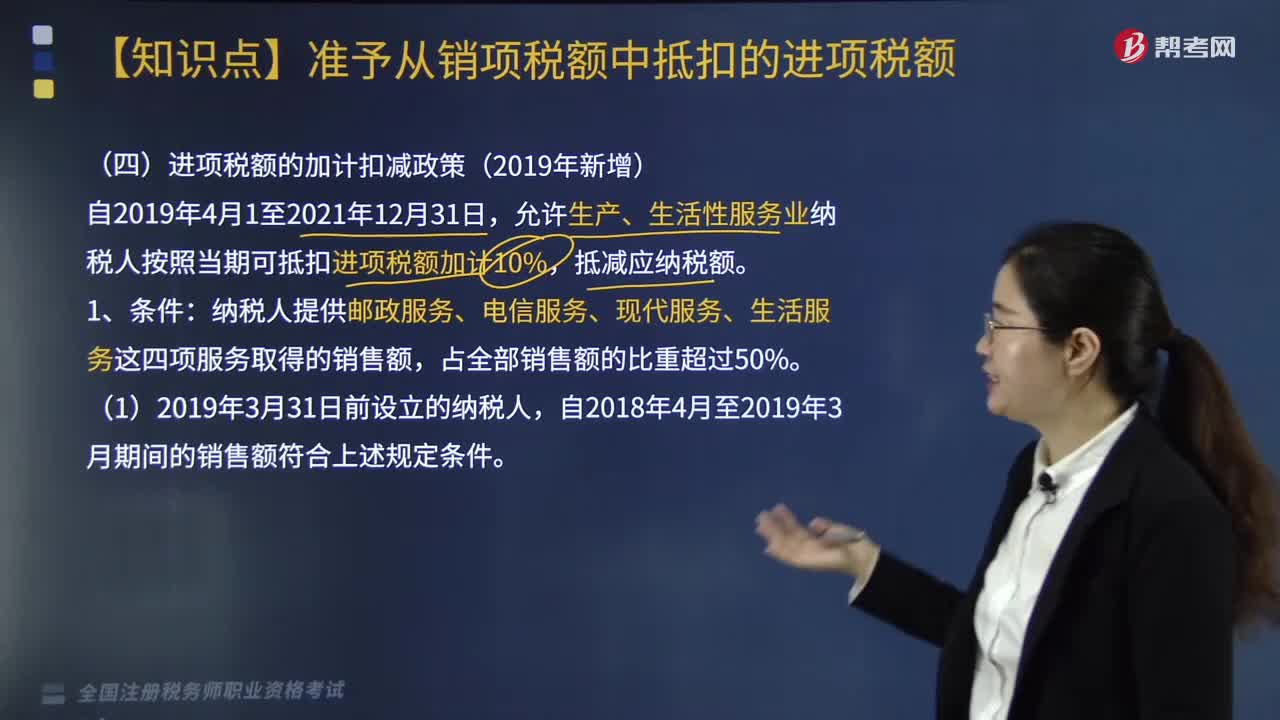

2019新增進(jìn)項(xiàng)稅額的加計(jì)扣減政策是什么?

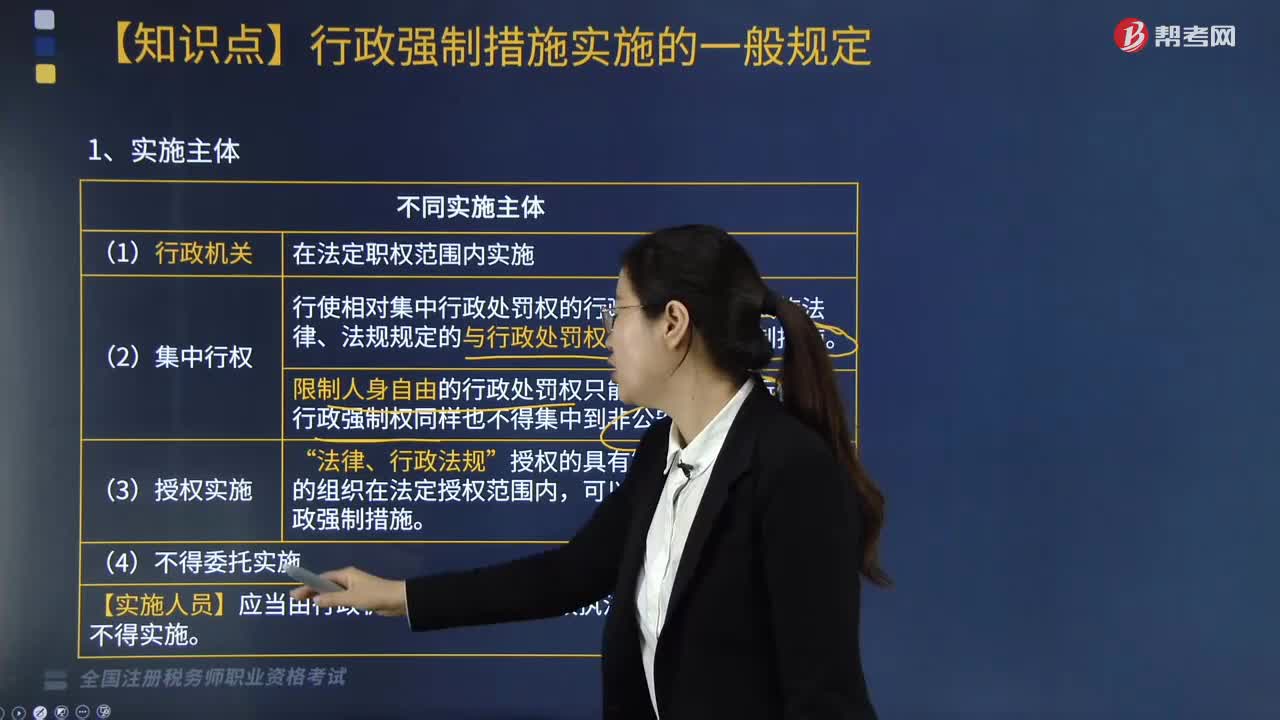

行政強(qiáng)制措施實(shí)施的一般規(guī)定有哪些?

03:33

03:33

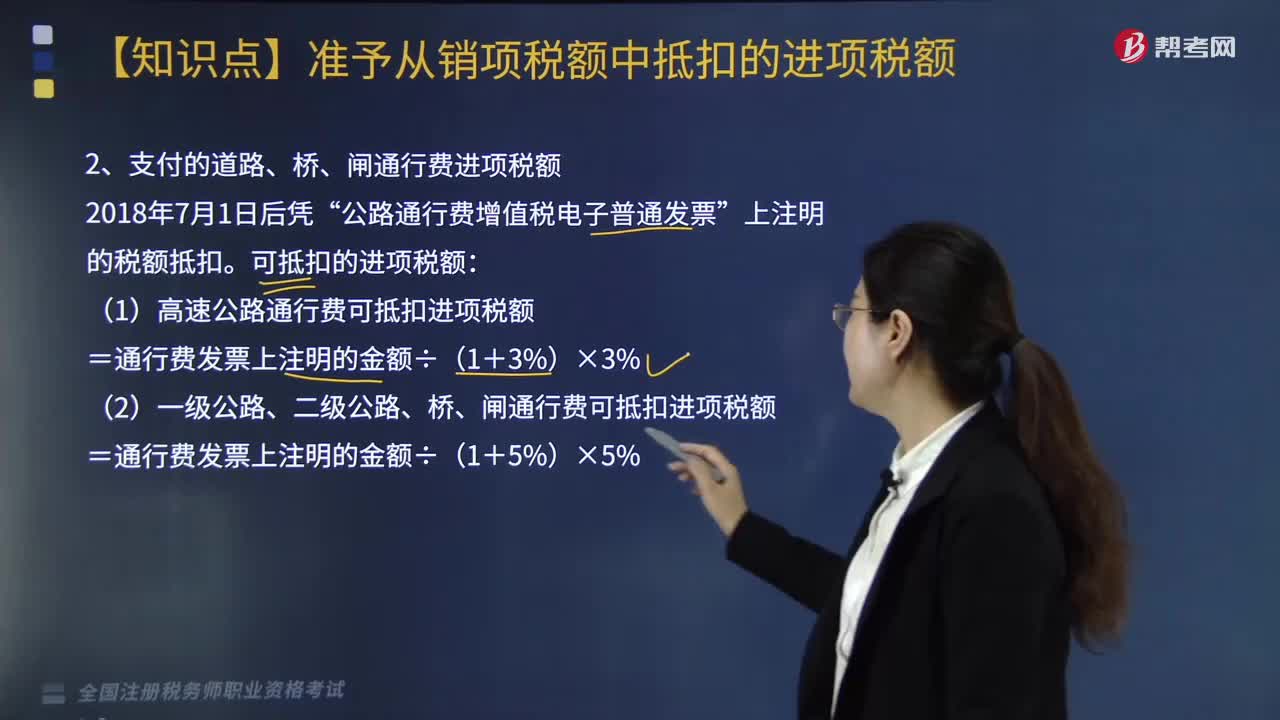

支付的道路、橋、閘通行費(fèi)進(jìn)項(xiàng)稅額如何計(jì)算?:支付的道路、橋、閘通行費(fèi)進(jìn)項(xiàng)稅額如何計(jì)算?公路通行費(fèi)增值稅電子普通發(fā)票”上注明的稅額抵扣。可抵扣的進(jìn)項(xiàng)稅額:高速公路通行費(fèi)可抵扣進(jìn)項(xiàng)稅額=通行費(fèi)發(fā)票上注明的金額÷(1+3%)×3%:一級(jí)公路、二級(jí)公路、橋、閘通行費(fèi)可抵扣進(jìn)項(xiàng)稅額=通行費(fèi)發(fā)票上注明的金額÷(1+5%)×5%,其進(jìn)項(xiàng)稅額允許從銷項(xiàng)稅額中抵扣:為發(fā)票上注明的稅額:航空旅客運(yùn)輸進(jìn)項(xiàng)稅額=(票價(jià)+燃油附加費(fèi))÷(1+9%)×9%:

07:42

07:42

什么是進(jìn)項(xiàng)稅額?:進(jìn)項(xiàng)稅額是納稅人購(gòu)進(jìn)貨物、加工修理修配勞務(wù)、服務(wù)、無(wú)形資產(chǎn)、不動(dòng)產(chǎn),支付或者負(fù)擔(dān)的增值稅額。它與銷售方收取的銷項(xiàng)稅額相對(duì)應(yīng)。一、準(zhǔn)予抵扣的進(jìn)項(xiàng)稅額匯總:法定扣稅憑證上的增值稅稅額:2. 計(jì)算抵扣。(2)道路通行費(fèi)抵扣。(3)購(gòu)進(jìn)旅客運(yùn)輸服務(wù)抵扣(新):取消分期抵扣(新):生產(chǎn)、生活性服務(wù)業(yè)納稅人按照當(dāng)期可抵扣進(jìn)項(xiàng)稅額可加計(jì)10%。【例題·計(jì)算題節(jié)選】某食品加工企業(yè)為增值稅一般納稅人。

02:20

02:20

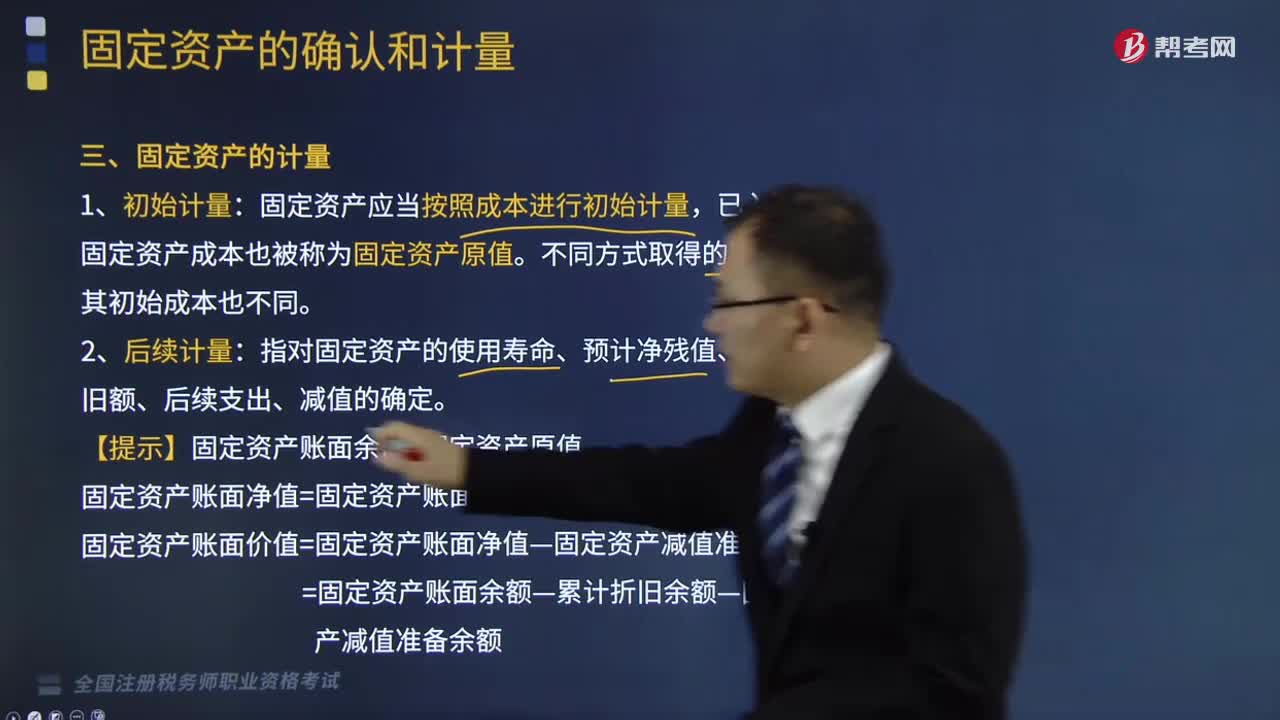

固定資產(chǎn)是如何計(jì)量的?:固定資產(chǎn)是如何計(jì)量的?固定資產(chǎn)是指企業(yè)為生產(chǎn)產(chǎn)品、提供勞務(wù)、出租或者經(jīng)營(yíng)管理而持有的、使用時(shí)間超過12個(gè)月的,固定資產(chǎn)一般被分為生產(chǎn)用固定資產(chǎn)、非生產(chǎn)用固定資產(chǎn)、租出固定資產(chǎn)、未使用固定資產(chǎn)、不需用固定資產(chǎn)、融資租賃固定資產(chǎn)、接受捐贈(zèng)固定資產(chǎn)等。固定資產(chǎn)應(yīng)當(dāng)按照成本進(jìn)行初始計(jì)量,已入賬的固定資產(chǎn)成本也被稱為固定資產(chǎn)原值。指對(duì)固定資產(chǎn)的使用壽命、預(yù)計(jì)凈殘值、各期折舊額、后續(xù)支出、減值的確定。

05:34

05:34

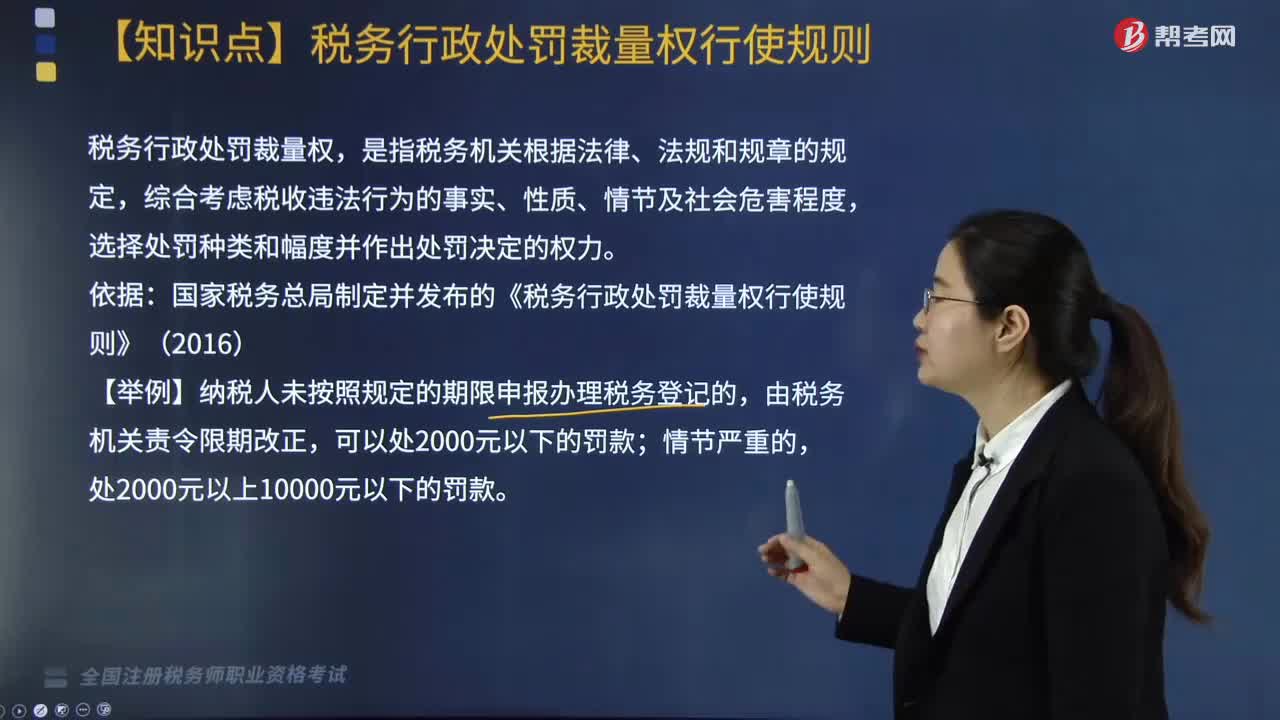

稅務(wù)行政處罰裁量權(quán)行使規(guī)則是什么?:稅務(wù)行政處罰裁量權(quán)行使規(guī)則是什么?選擇處罰種類和幅度并作出處罰決定的權(quán)力。國(guó)家稅務(wù)總局制定并發(fā)布的《稅務(wù)行政處罰裁量權(quán)行使規(guī)則》(2016)。(3)作出的行政處罰決定與違法行為的事實(shí)、性質(zhì)、情節(jié)、社會(huì)危害程度相當(dāng);按規(guī)定公開行政處罰依據(jù)和行政處罰信息。2. 稅務(wù)行政處罰裁量規(guī)則適用:(1)法律、法規(guī)、規(guī)章規(guī)定可以給予行政處罰,(2)稅務(wù)機(jī)關(guān)應(yīng)當(dāng)責(zé)令當(dāng)事人改正或者限期改正違法行為的。

05:10

05:10

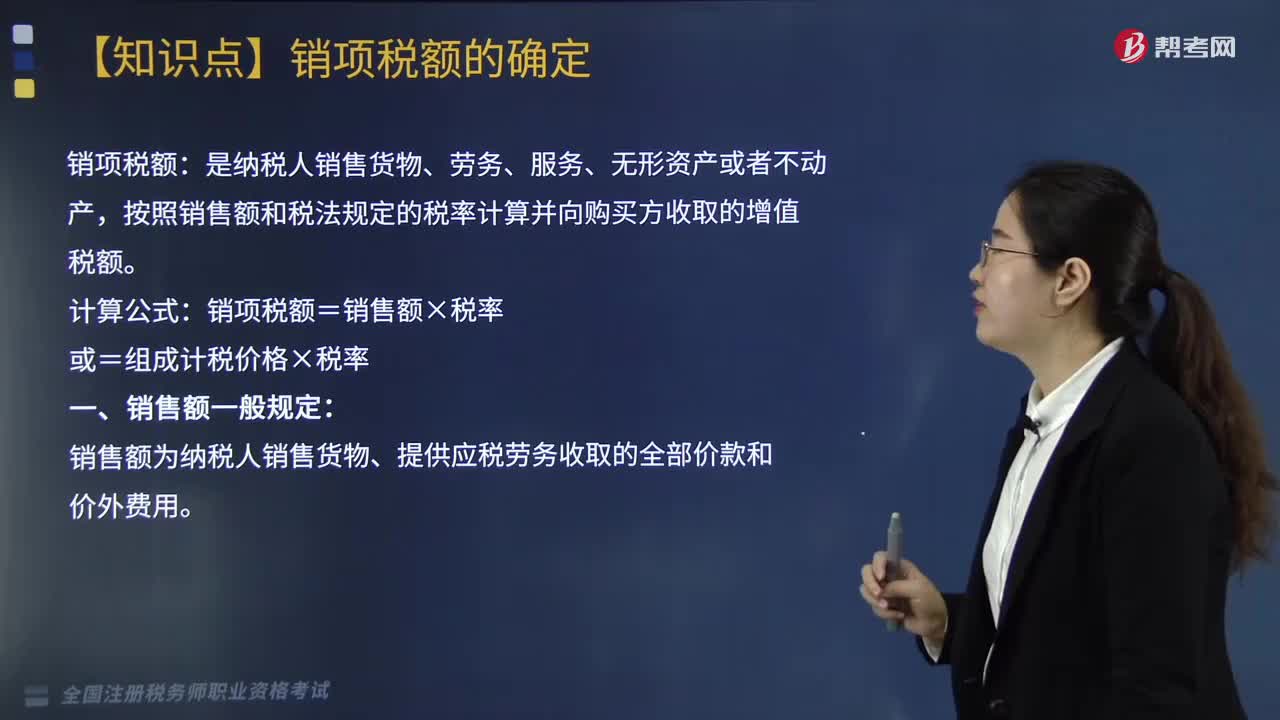

什么是銷項(xiàng)稅額?:銷項(xiàng)稅額是納稅人銷售貨物、勞務(wù)、服務(wù)、無(wú)形資產(chǎn)或者不動(dòng)產(chǎn),按照銷售額和稅法規(guī)定的稅率計(jì)算并向購(gòu)買方收取的增值稅額。銷項(xiàng)稅額=銷售額×稅率。銷售額為納稅人銷售貨物、提供應(yīng)稅勞務(wù)收取的全部?jī)r(jià)款和價(jià)外費(fèi)用。(1)向購(gòu)買方收取的全部?jī)r(jià)款:(2)向購(gòu)買方收取的各種價(jià)外費(fèi)用(即價(jià)外收入)。【價(jià)外收入】向購(gòu)買方收取的如。

04:20

04:20

混合銷售行為征稅規(guī)定和對(duì)兼營(yíng)的征稅規(guī)定的含義是什么?:混合銷售行為征稅規(guī)定和對(duì)兼營(yíng)的征稅規(guī)定的含義是什么?混合銷售行為征稅規(guī)定的含義是指一項(xiàng)銷售行為既涉及貨物又涉及服務(wù)。(1)從事貨物的生產(chǎn)、批發(fā)或者零售的單位和個(gè)體工商戶的混合銷售行為,家電生產(chǎn)企業(yè)銷售自產(chǎn)家電并負(fù)責(zé)安裝(混合銷售——按貨物交稅——稅率13%),按照銷售服務(wù)繳納增值稅:建筑施工企業(yè)包工包料承包工程(混合銷售——按服務(wù)交稅——建筑服務(wù)——稅率9%)。

08:54

08:54

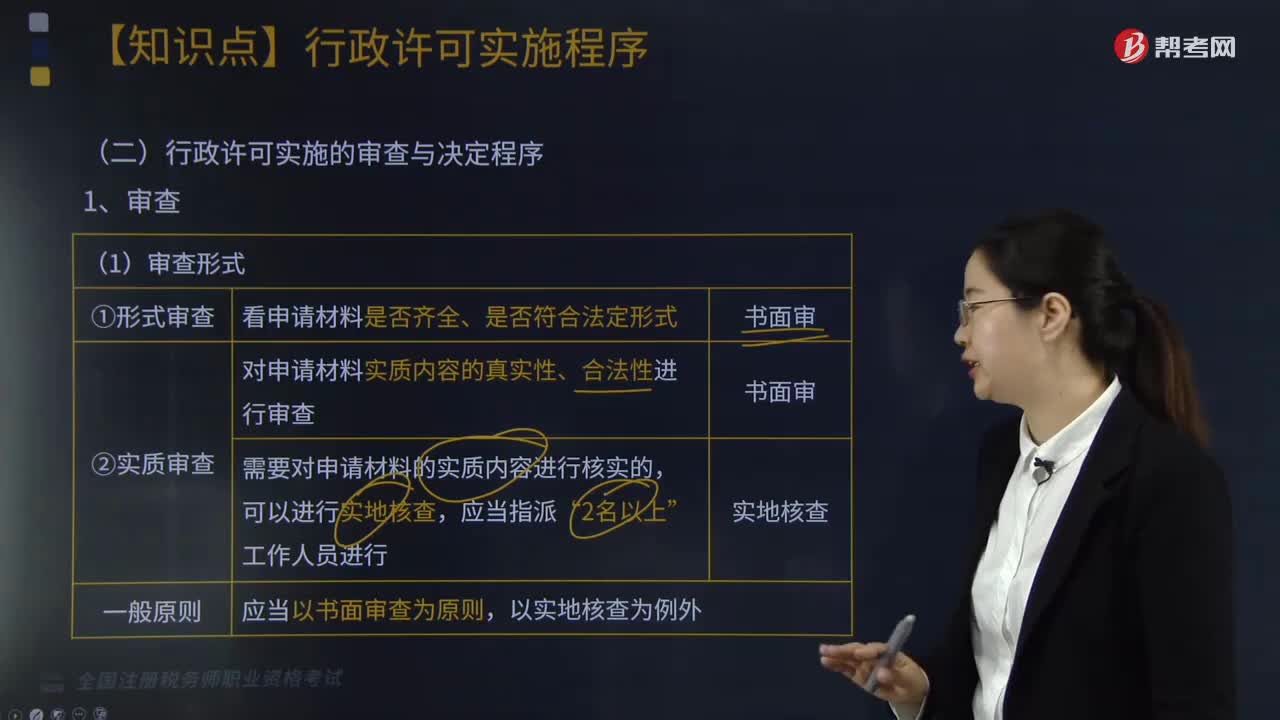

帶你快速掌握什么是行政許可實(shí)施的審查與決定程序?:帶你快速掌握什么是行政許可實(shí)施的審查與決定程序?(2)依法應(yīng)當(dāng)先經(jīng)下級(jí)機(jī)關(guān)審查后報(bào)上級(jí)機(jī)關(guān)決定的;上級(jí)機(jī)關(guān)如果認(rèn)為申請(qǐng)人提交的材料還不足以證明其已經(jīng)符合行政許可的條件“(1)決定應(yīng)當(dāng)采用書面形式(《準(zhǔn)予行政許可決定書》、《不予行政許可決定書》),稅務(wù)行政許可實(shí)施機(jī)關(guān)可以委托申請(qǐng)人主管稅務(wù)機(jī)關(guān)代為送達(dá),應(yīng)當(dāng)自作出決定之日起10日內(nèi)向申請(qǐng)人頒發(fā)、送達(dá)行政許可證件”

04:35

04:35

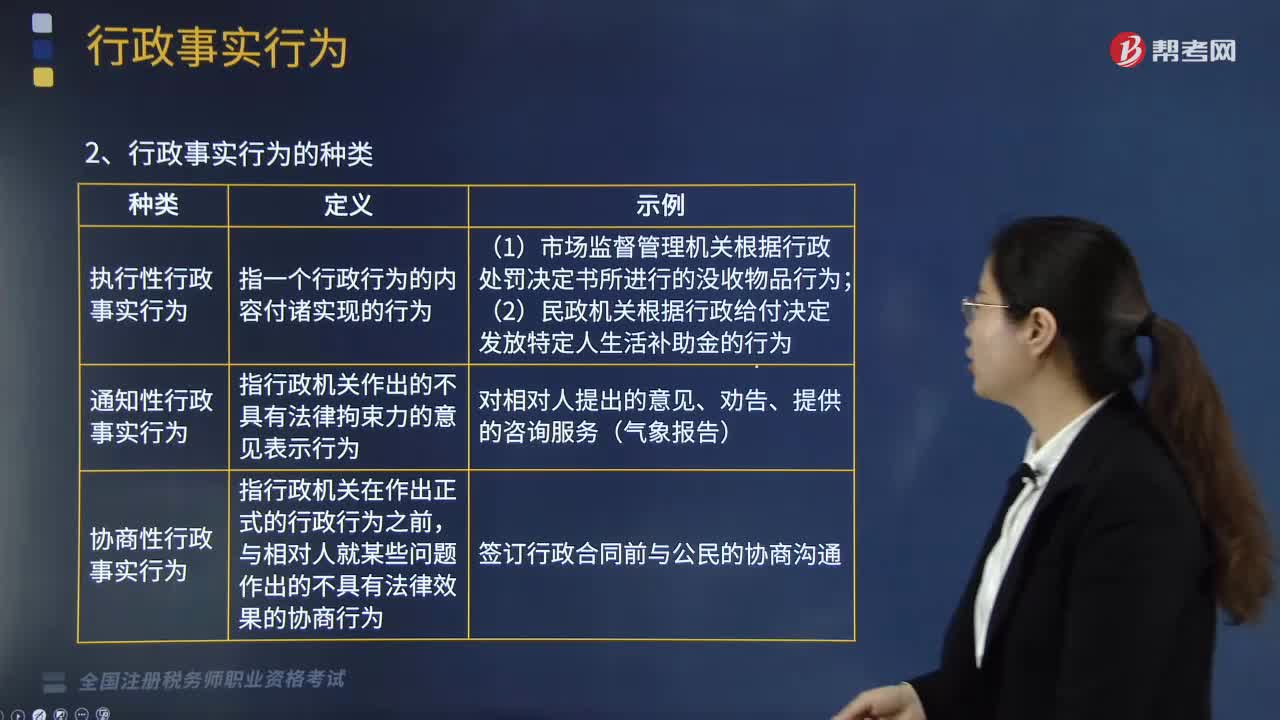

快速理解什么是行政事實(shí)行為?:行政事實(shí)行為是指行政主體基于職權(quán)實(shí)施的不能產(chǎn)生、變更或者消滅行政法律關(guān)系的行為,具有行政性、不能產(chǎn)生、變更或者消滅行政法律關(guān)系、可致權(quán)益損害性的三大特征。(一)行政事實(shí)行為的特征、種類和法律救濟(jì):(2)實(shí)施行政職權(quán)的行為:不產(chǎn)生、變更或消滅行政相對(duì)人的行政權(quán)利義務(wù)關(guān)系。只能是對(duì)已經(jīng)作出的違法行使職權(quán)對(duì)行政相對(duì)人的人身權(quán)、財(cái)產(chǎn)權(quán)造成損害的行政事實(shí)行為,行政相對(duì)人有權(quán)提出國(guó)家賠償。

05:47

05:47

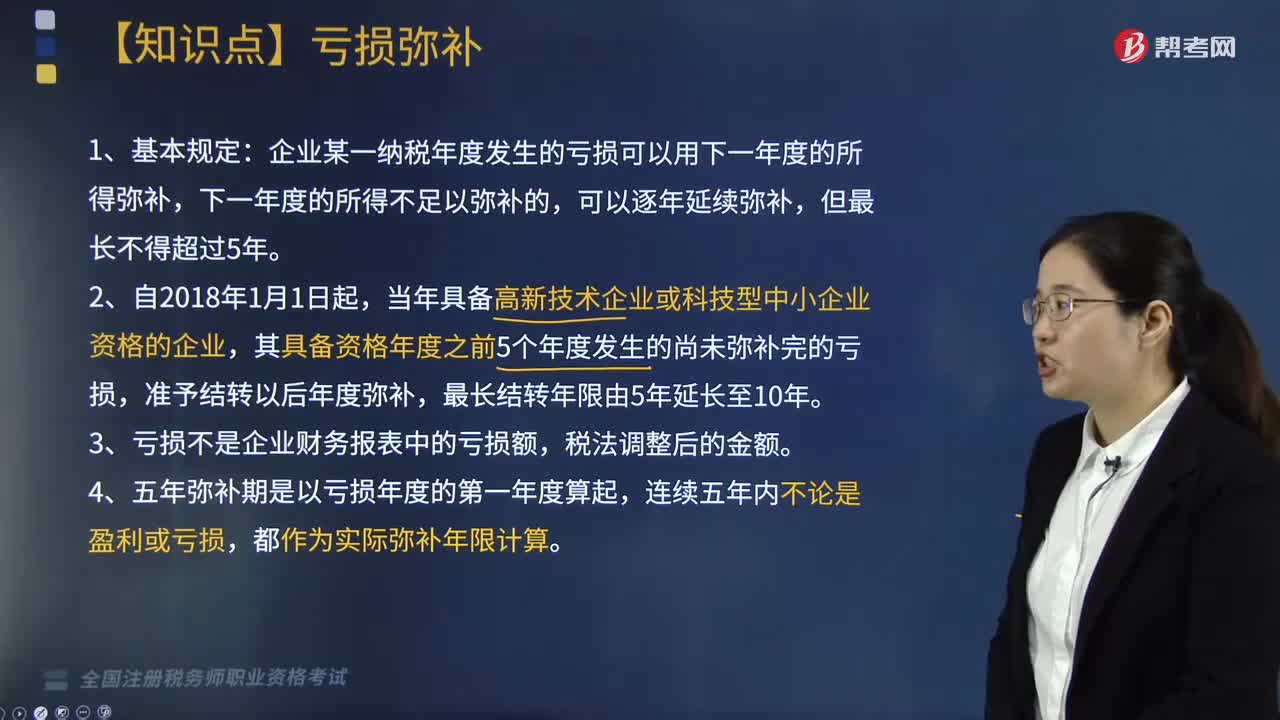

計(jì)算應(yīng)納稅所得額時(shí)虧損彌補(bǔ)是如何規(guī)定的?:計(jì)算應(yīng)納稅所得額時(shí)虧損彌補(bǔ)是如何規(guī)定的?企業(yè)在匯總計(jì)算繳納企業(yè)所得稅時(shí),企業(yè)某一納稅年度發(fā)生的虧損可以用下一年度的所得彌補(bǔ),其具備資格年度之前5個(gè)年度發(fā)生的尚未彌補(bǔ)完的虧損,6. 企業(yè)在匯總計(jì)算繳納企業(yè)所得稅時(shí)其境外營(yíng)業(yè)機(jī)構(gòu)的虧損不得抵減境內(nèi)營(yíng)業(yè)機(jī)構(gòu)的盈利。8. 稅務(wù)機(jī)關(guān)對(duì)企業(yè)以前年度納稅情況進(jìn)行檢查時(shí)調(diào)增的應(yīng)納稅所得額,凡企業(yè)以前年度發(fā)生虧損、且該虧損屬于企業(yè)所得稅法規(guī)定允許彌補(bǔ)的。

02:46

02:46

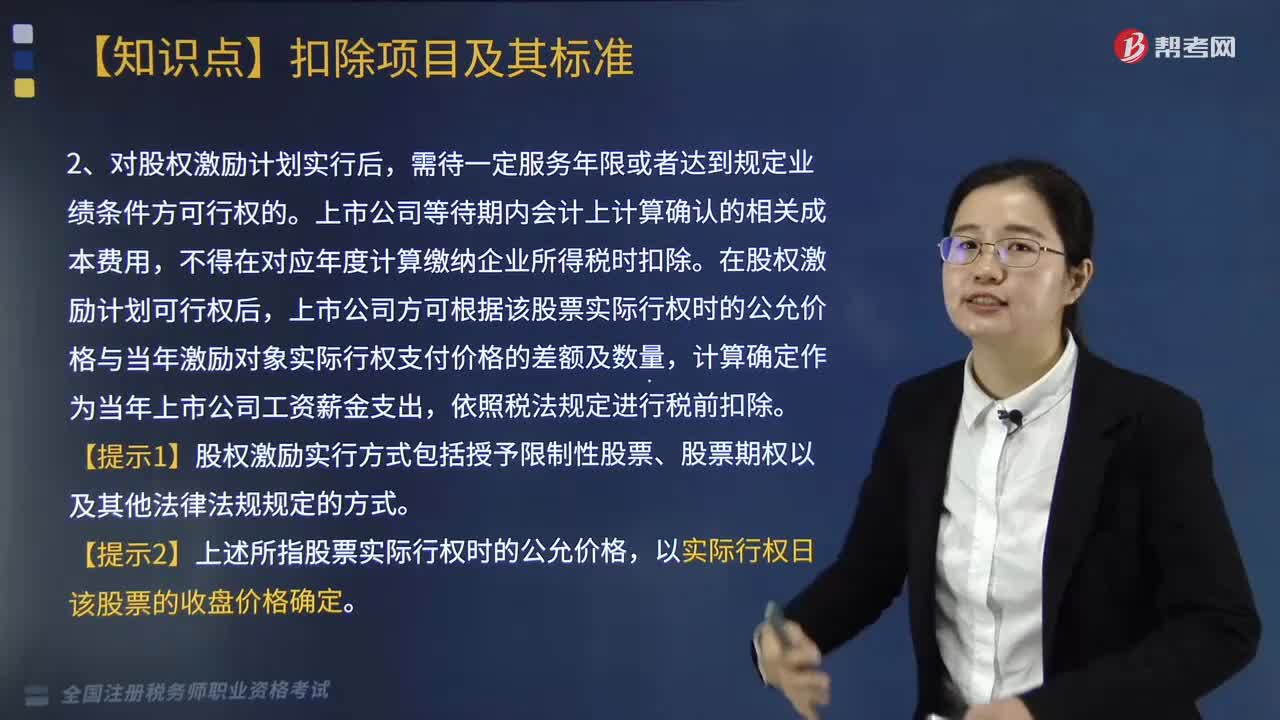

我國(guó)居民企業(yè)實(shí)行股權(quán)激勵(lì)計(jì)劃應(yīng)怎樣進(jìn)行稅務(wù)處理?:我國(guó)居民企業(yè)實(shí)行股權(quán)激勵(lì)計(jì)劃應(yīng)怎樣進(jìn)行稅務(wù)處理?根據(jù)國(guó)務(wù)院證券管理委員會(huì)發(fā)布的《上市公司股權(quán)激勵(lì)管理辦法》(中國(guó)證券監(jiān)督管理委員會(huì)令第126號(hào),對(duì)上市公司實(shí)施股權(quán)激勵(lì)計(jì)劃有關(guān)企業(yè)所得稅處理規(guī)定如下,上市公司可以根據(jù)實(shí)際行權(quán)時(shí)該股票的公允價(jià)格與激勵(lì)對(duì)象實(shí)際行權(quán)支付價(jià)格的差額和數(shù)量,上市公司等待期內(nèi)會(huì)計(jì)上計(jì)算確認(rèn)的相關(guān)成本費(fèi)用。

05:55

05:55

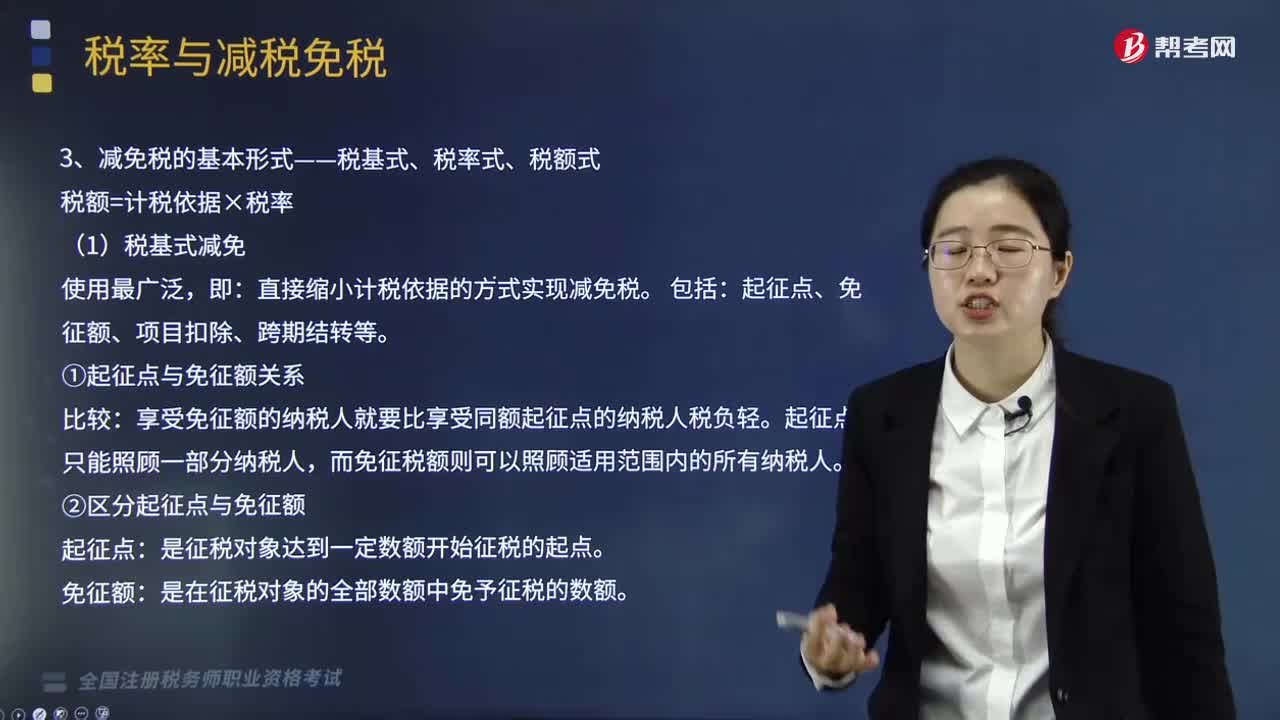

稅收實(shí)體法的減稅免稅是什么?:減稅、免稅是對(duì)某些納稅人或課稅對(duì)象的鼓勵(lì)或照顧措施。減稅、免稅規(guī)定是為了解決按稅制規(guī)定的稅率征稅時(shí)所不能解決的具體問題而采取的一種措施,一、減稅指減征部分稅款,免稅指免征全部稅款。直接縮小計(jì)稅依據(jù)的方式實(shí)現(xiàn)減免稅:起征點(diǎn)、免征額、項(xiàng)目扣除、跨期結(jié)轉(zhuǎn)等,享受免征額的納稅人就要比享受同額起征點(diǎn)的納稅人稅負(fù)輕。而免征稅額則可以照顧適用范圍內(nèi)的所有納稅人。重新確定稅率、選用其他稅率、零稅率等形式。

07:24

07:24

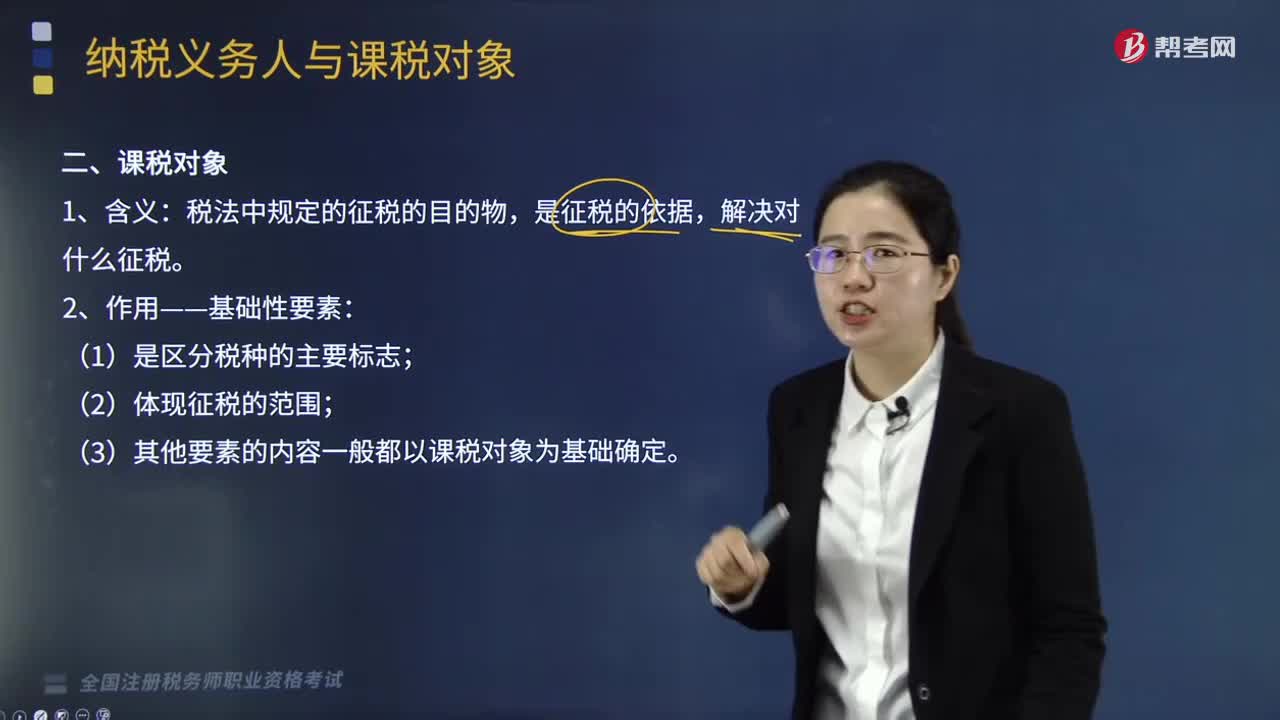

稅收實(shí)體法中的課稅對(duì)象是什么?:每一種稅首先要選擇確定它的課稅對(duì)象,【提示】課稅對(duì)象與計(jì)稅依據(jù)的關(guān)系,課稅對(duì)象是指征稅的目的物,課稅對(duì)象是從質(zhì)的方面對(duì)征稅所作的規(guī)定,而計(jì)稅依據(jù)則是從量的方面對(duì)征稅所作的規(guī)定,【提示】課稅對(duì)象是據(jù)以征稅的依據(jù),【例題·多選題】對(duì)稅收實(shí)體法要素中有關(guān)課稅對(duì)象的表述;A.課稅對(duì)象是國(guó)家據(jù)以征稅的依據(jù);課稅對(duì)象是從量的方面對(duì)課稅作出的規(guī)定【解析】課稅對(duì)象是一種稅區(qū)別于另一種稅的最主要標(biāo)志

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日