下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

01:56

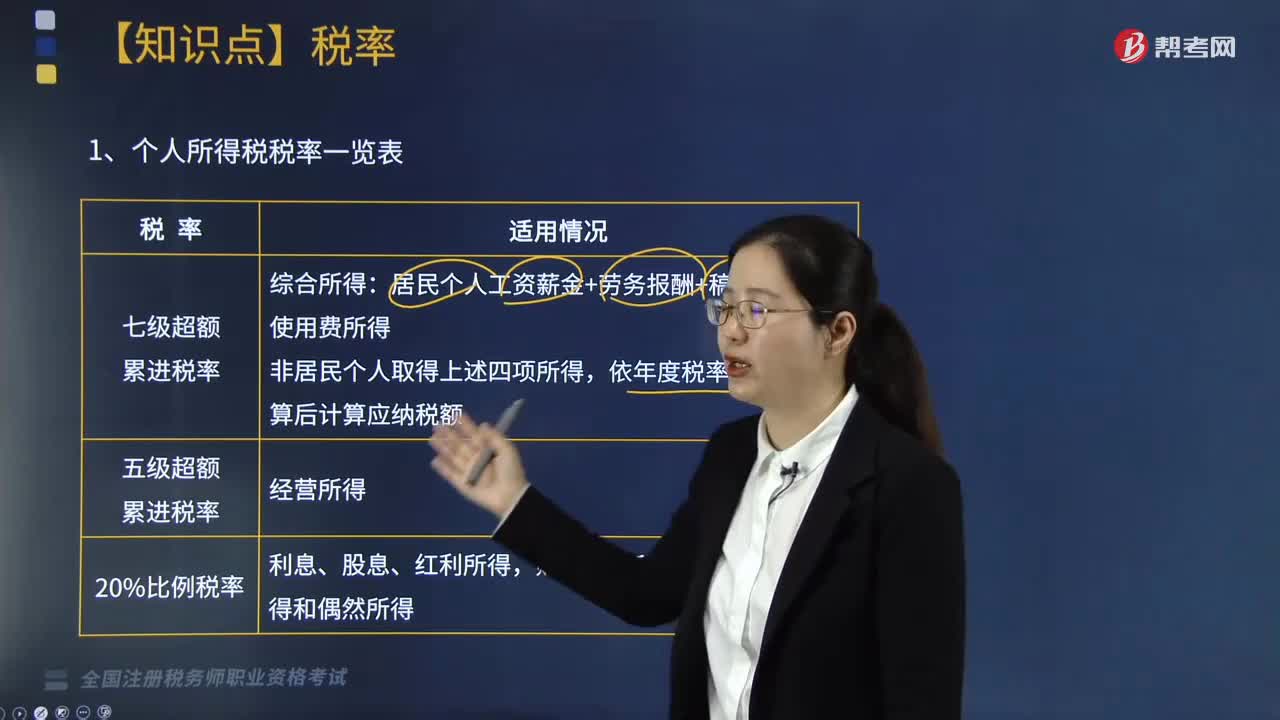

01:56什么是個人所得稅稅率表?適用稅率又有哪些?:什么是個人所得稅稅率表?個人所得稅率是個人所得稅稅額與應(yīng)納稅所得額之間的比例。個人所得稅率是由國家相應(yīng)的法律法規(guī)規(guī)定的,繳納個人所得稅是收入達到繳納標(biāo)準(zhǔn)的公民應(yīng)盡的義務(wù)。居民個人工資薪金+勞務(wù)報酬+稿酬+特許權(quán)使用費所得;依年度稅率表按月?lián)Q算后計算應(yīng)納稅額。五級超額累進稅率適用情況:適用5%~35%的五級超額累進稅率征收個人所得稅的有( )。B. 合伙企業(yè)個人投資者的生產(chǎn)經(jīng)營所得。

04:05

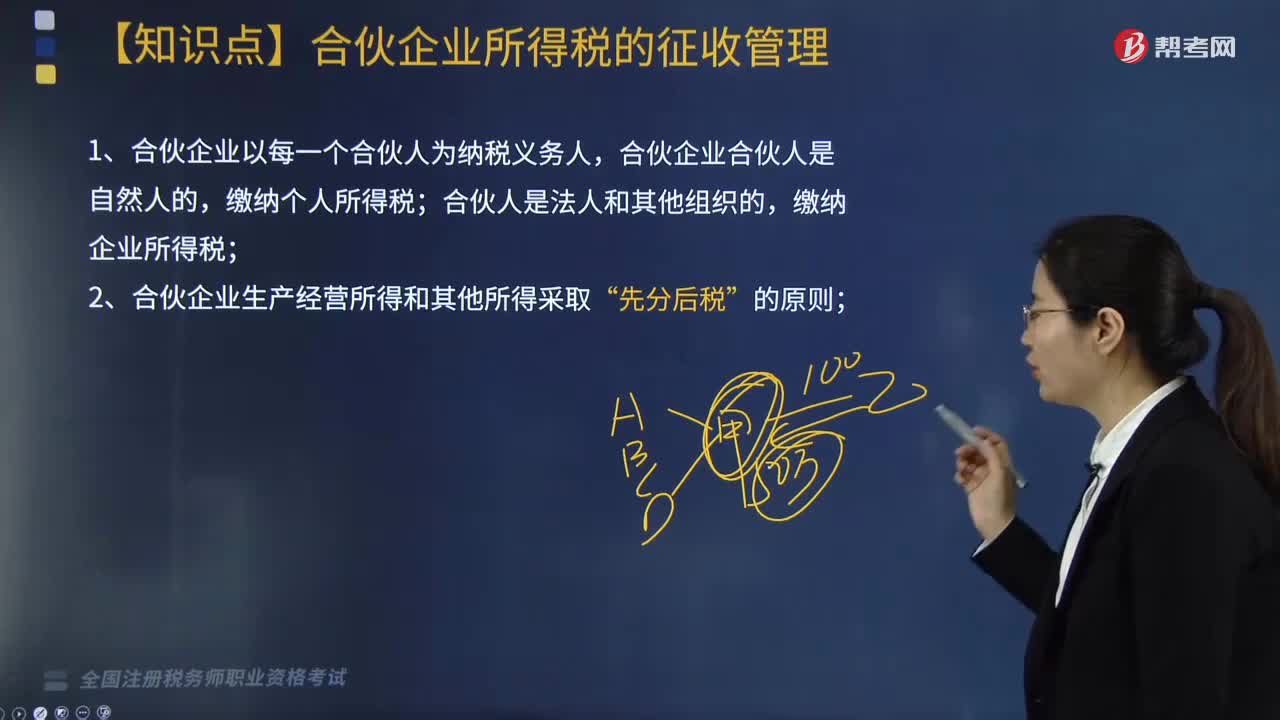

04:05合伙企業(yè)所得稅的征收管理是如何計算的?:合伙企業(yè)所得稅的征收管理是如何計算的?合伙企業(yè)所得稅的征收管理如下:1. 合伙企業(yè)以每一個合伙人為納稅義務(wù)人,合伙企業(yè)的合伙人是法人和其他組織的,合伙人在計算其繳納企業(yè)所得稅時。4. 合伙企業(yè)的合伙人按照下列原則確定應(yīng)納稅所得額,(1)合伙企業(yè)的合伙人以合伙企業(yè)的生產(chǎn)經(jīng)營所得和其他所得。按照合伙協(xié)議約定的分配比例確定應(yīng)納稅所得額,按照合伙人協(xié)商決定的分配比例確定應(yīng)納稅所得額。

03:33

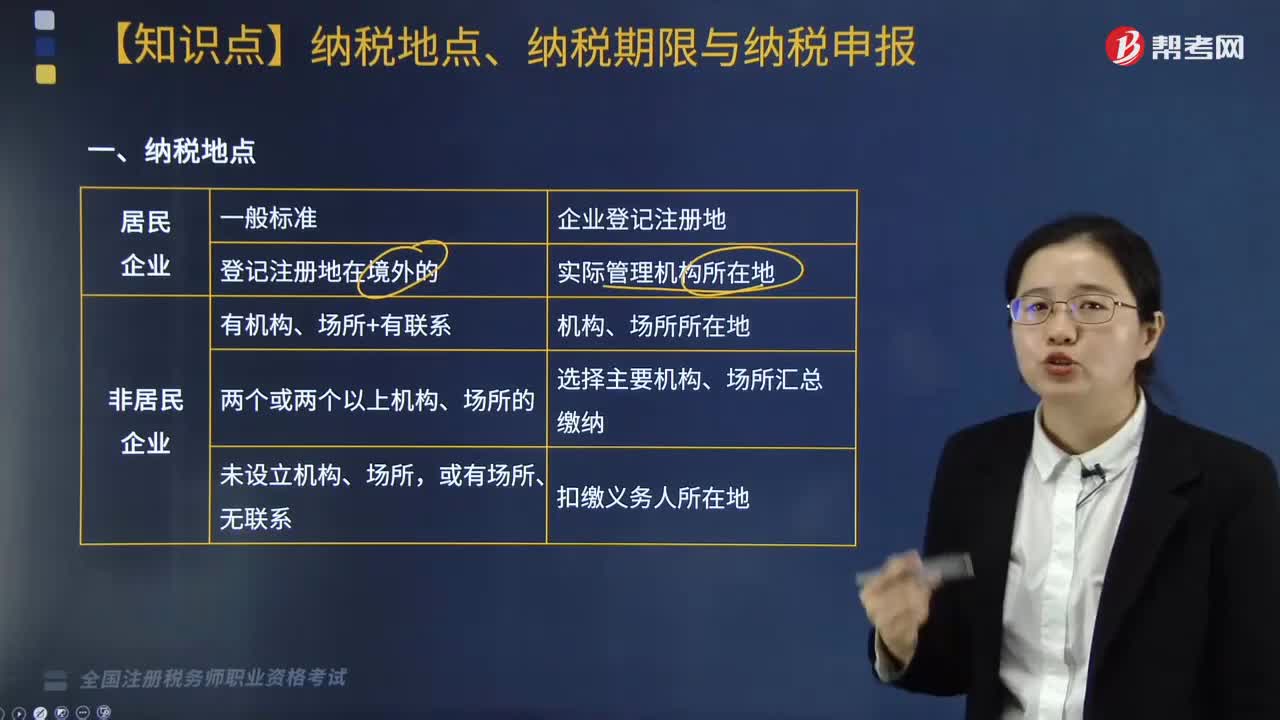

03:33企業(yè)所得稅中納稅地點、納稅期限與納稅申報是指什么?:企業(yè)所得稅中納稅地點、納稅期限與納稅申報是指什么?納稅地點主要是指根據(jù)各個稅種納稅對象的納稅環(huán)節(jié)和有利于對稅款的源泉控制而規(guī)定的納稅人(包括代征、代扣、代繳義務(wù)人)的具體納稅地點。納稅期限是指納稅人按照稅法規(guī)定繳納稅款的期限。納稅申報是指納稅人按照稅法規(guī)定的期限和內(nèi)容向稅務(wù)機關(guān)提交有關(guān)納稅事項書面報告的法律行為,應(yīng)當(dāng)以清算期間作為1個納稅年度,清算結(jié)束之日起15日內(nèi)報送申報表結(jié)清稅款。

01:57

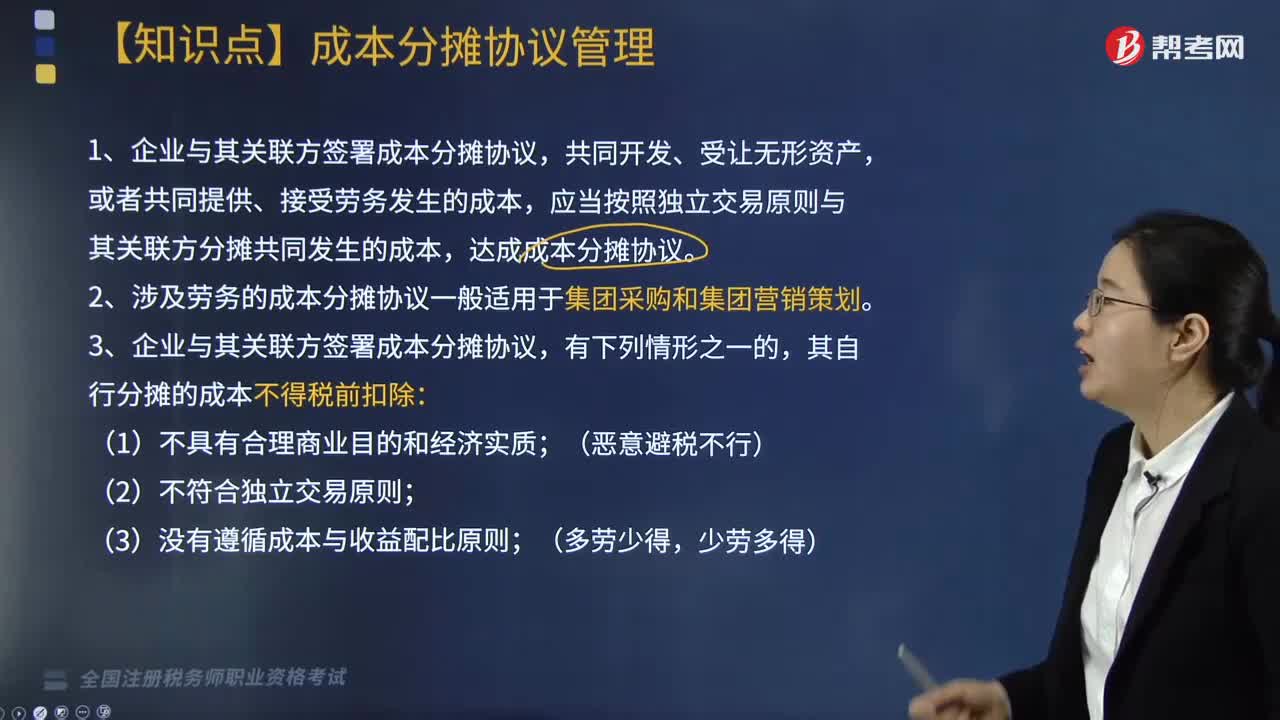

01:57企業(yè)所得稅中什么是成本分?jǐn)倕f(xié)議?:企業(yè)所得稅中什么是成本分?jǐn)倕f(xié)議?企業(yè)與其關(guān)聯(lián)方簽署成本分?jǐn)倕f(xié)議,應(yīng)當(dāng)按照獨立交易原則與其關(guān)聯(lián)方分?jǐn)偣餐l(fā)生的成本,達成成本分?jǐn)倕f(xié)議。1. 涉及勞務(wù)的成本分?jǐn)倕f(xié)議一般適用于集團采購和集團營銷策劃。2. 企業(yè)與其關(guān)聯(lián)方簽署成本分?jǐn)倕f(xié)議,(4)未按有關(guān)規(guī)定備案或準(zhǔn)備、保存和提供有關(guān)成本分?jǐn)倕f(xié)議的同期資料,(5)自簽署成本分?jǐn)倕f(xié)議之日起經(jīng)營期限少于20年:3. 對于符合獨立交易原則的成本分?jǐn)倕f(xié)議。

05:49

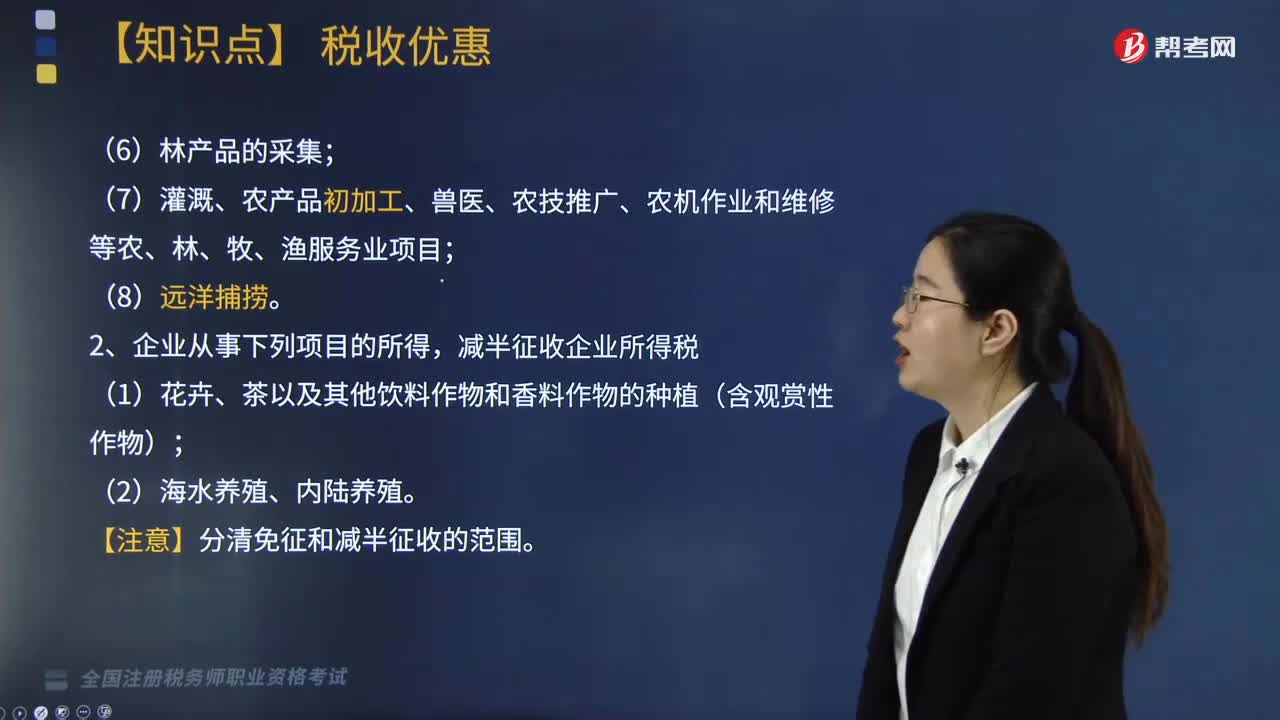

05:49從事哪些農(nóng)、林、牧、漁業(yè)項目的所得可以免征企業(yè)所得稅?:從事哪些農(nóng)、林、牧、漁業(yè)項目的所得可以免征企業(yè)所得稅?(7)灌溉、農(nóng)產(chǎn)品初加工、獸醫(yī)、農(nóng)技推廣、農(nóng)機作業(yè)和維修等農(nóng)、林、牧、漁服務(wù)業(yè)項目;(2)企業(yè)從事農(nóng)作物新品種選育的免稅所得。以及由這些成果形成的種子(苗)等繁殖材料的生產(chǎn)、初加工、銷售一體化取得的所得,(3)企業(yè)從事林木的培育和種植的免稅所得,是指企業(yè)對樹木、竹子的育種和育苗、撫育和管理以及規(guī)模造林活動取得的所得。

09:46

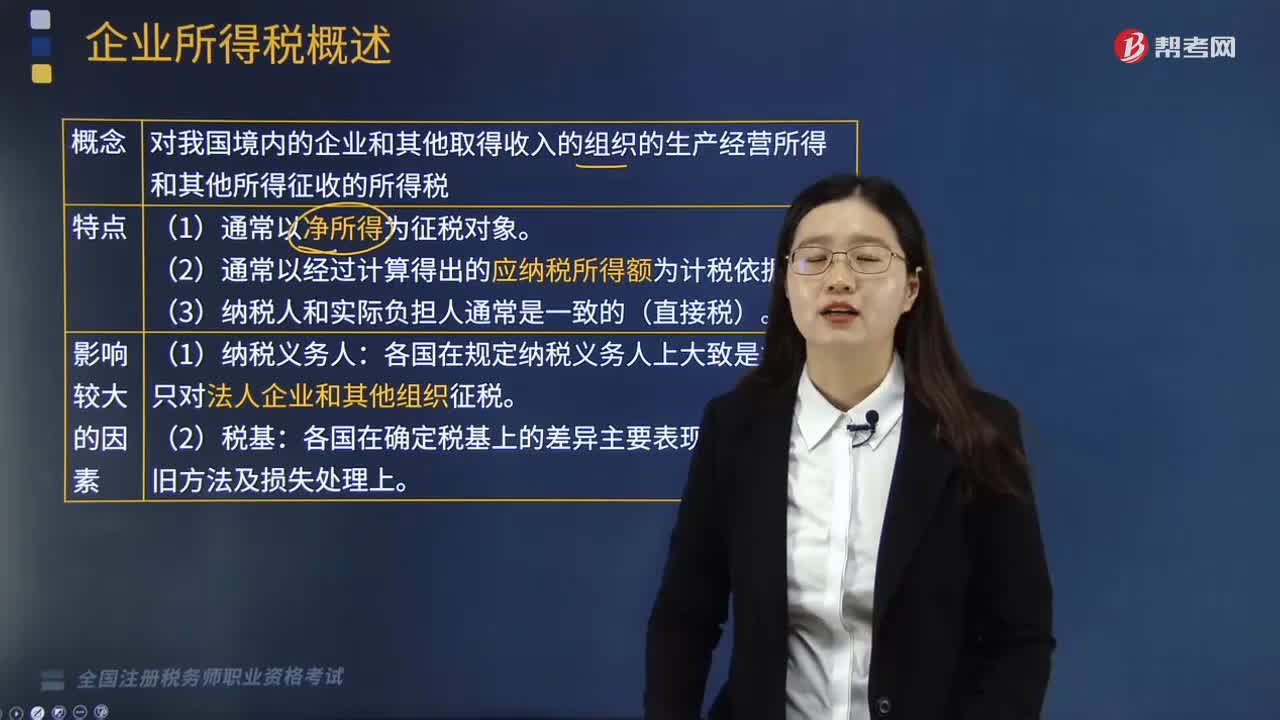

09:46帶你快速理解什么是企業(yè)所得稅?:企業(yè)所得稅是對我國境內(nèi)的企業(yè)和其他取得收入的組織的生產(chǎn)經(jīng)營所得和其他所得征收的所得稅。企業(yè)和其他取得收入的組織(以下統(tǒng)稱企業(yè))為企業(yè)所得稅的納稅人。企業(yè)所得稅的納稅人包括各類企業(yè)、事業(yè)單位、社會團體、民辦非企業(yè)單位和從事經(jīng)營活動的其他組織。個人獨資企業(yè)、合伙企業(yè)不屬于企業(yè)所得稅納稅義務(wù)人。(2)通常以經(jīng)過計算得出的應(yīng)納稅所得額為計稅依據(jù)。(3)納稅人和實際負(fù)擔(dān)人通常是一致的(直接稅):

02:49

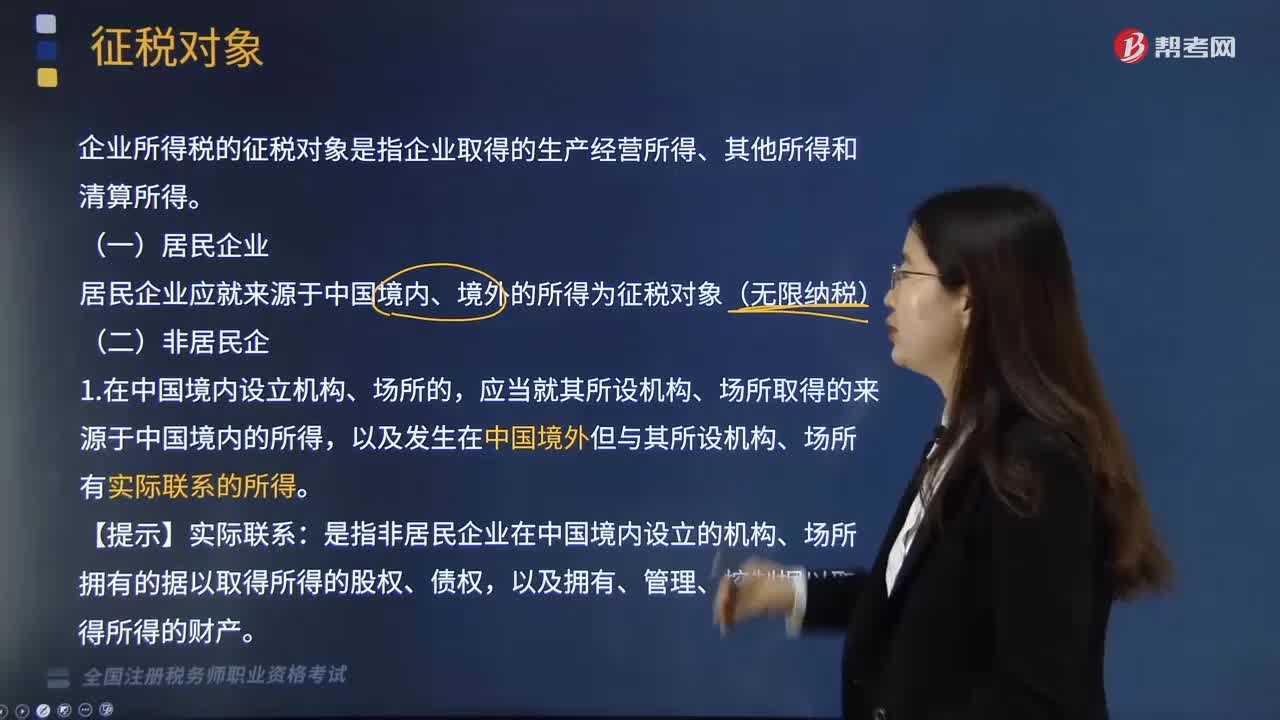

02:49企業(yè)所得稅的征收對象包括哪些內(nèi)容?:企業(yè)所得稅的征收對象包括哪些內(nèi)容?企業(yè)所得稅的征稅對象是指企業(yè)取得的生產(chǎn)經(jīng)營所得、其他所得和清算所得。居民企業(yè)應(yīng)就來源于中國境內(nèi)、境外的所得為征稅對象(無限納稅),上述企業(yè)應(yīng)就其來源于我國境內(nèi)外的所得繳納企業(yè)所得稅,應(yīng)當(dāng)就其所設(shè)機構(gòu)、場所取得的來源于中國境內(nèi)的所得:以及發(fā)生在中國境外但與其所設(shè)機構(gòu)、場所有實際聯(lián)系的所得,是指非居民企業(yè)在中國境內(nèi)設(shè)立的機構(gòu)、場所擁有的據(jù)以取得所得的股權(quán)、債權(quán)。

04:26

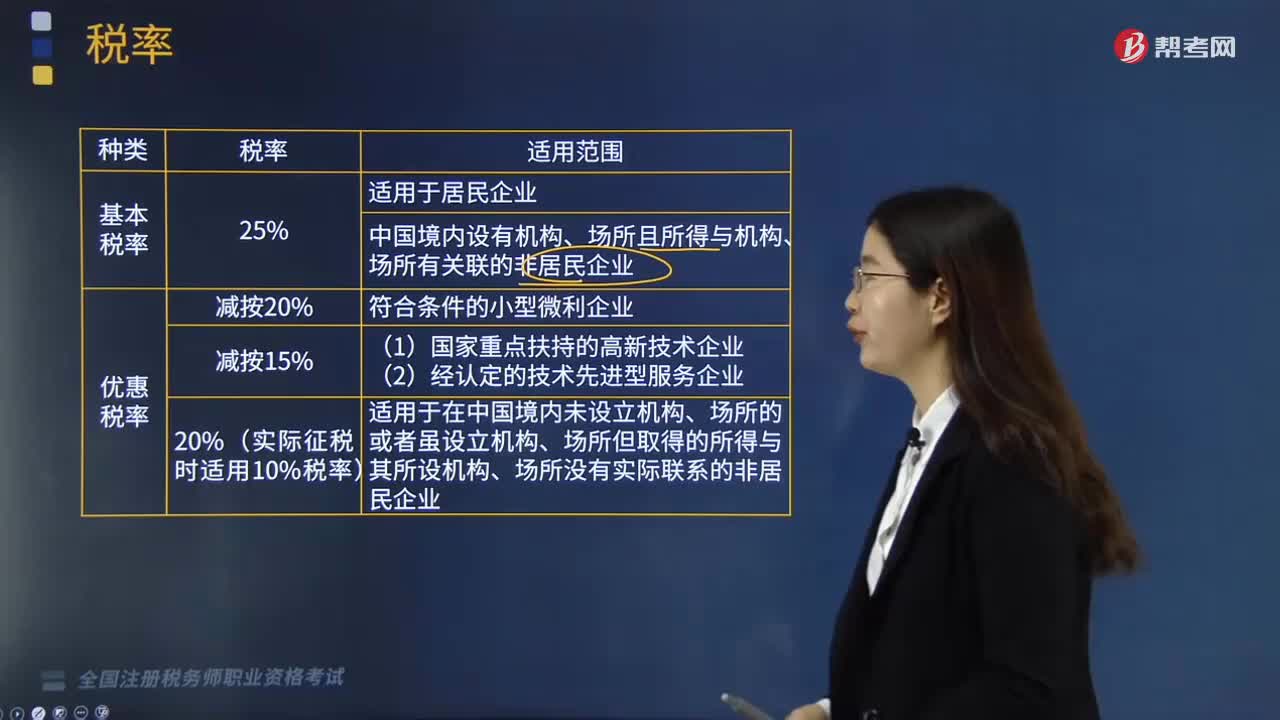

04:26帶你快速掌握什么是企業(yè)所得稅稅率?:帶你快速掌握什么是企業(yè)所得稅稅率?企業(yè)所得稅率是企業(yè)應(yīng)納所得稅額與計稅基數(shù)之間的數(shù)量關(guān)系或者比率,我國一般有兩種所得稅稅率,(3)在中國境內(nèi)未設(shè)立機構(gòu)、場所的或者雖設(shè)立機構(gòu)、場所但取得的所得與其所設(shè)機構(gòu)、場所沒有實際聯(lián)系的非居民企業(yè),【2010稅務(wù)師職業(yè)資格考試真題】在中國境內(nèi)設(shè)立機構(gòu)、場所的非居民企業(yè)取得的下列所得,實際使用10%的企業(yè)所得稅稅率的是()。

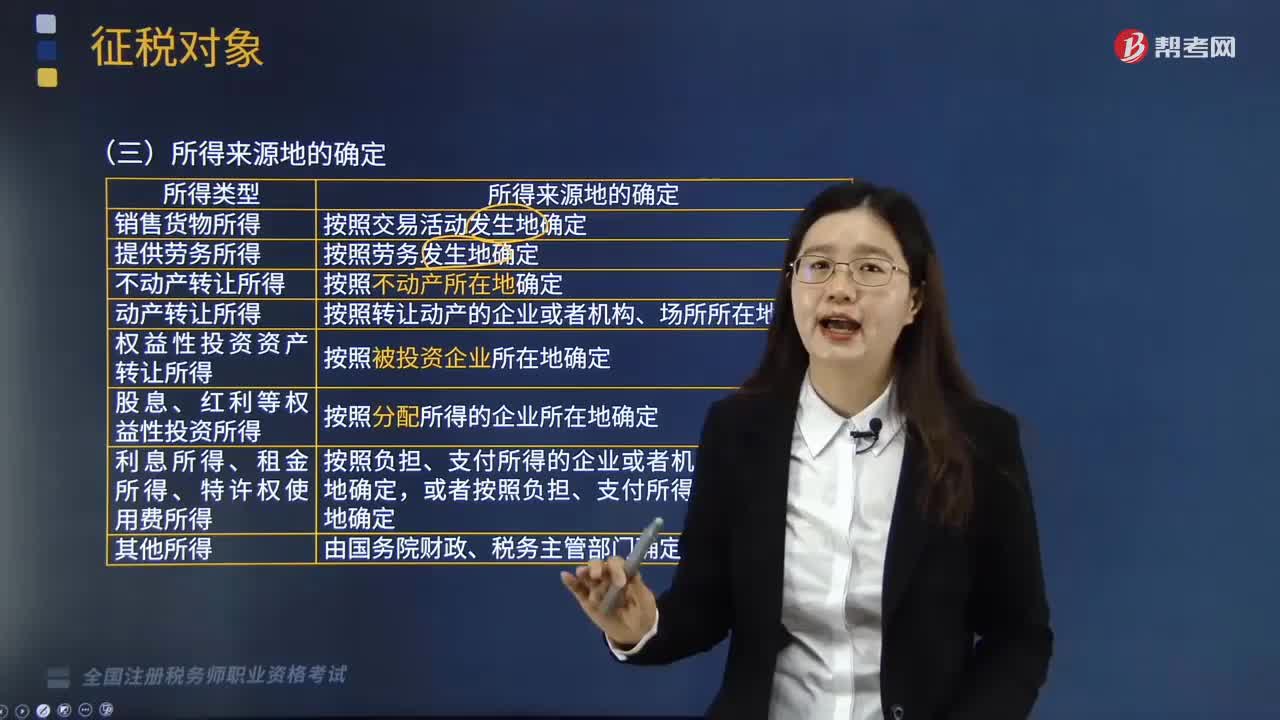

06:30

06:30如何確定企業(yè)所得稅的所得來源地?:如何確定企業(yè)所得稅的所得來源地?企業(yè)所得稅是對我國境內(nèi)的企業(yè)和其他取得收入的組織的生產(chǎn)經(jīng)營所得和其他所得征收的所得稅。企業(yè)所得稅所得來源地的確定具體內(nèi)容如下:(2)動產(chǎn)轉(zhuǎn)讓所得按照轉(zhuǎn)讓動產(chǎn)的企業(yè)或者機構(gòu)、場所所在地確定;(3)權(quán)益專性投資資產(chǎn)轉(zhuǎn)讓所得按照被投資企業(yè)所在地確定。按照分配所得的企業(yè)所在地確定屬。按照負(fù)擔(dān)、支付所得的企業(yè)或者機構(gòu)、場所所在地確定,企業(yè)轉(zhuǎn)讓動產(chǎn)的所得來源地()。

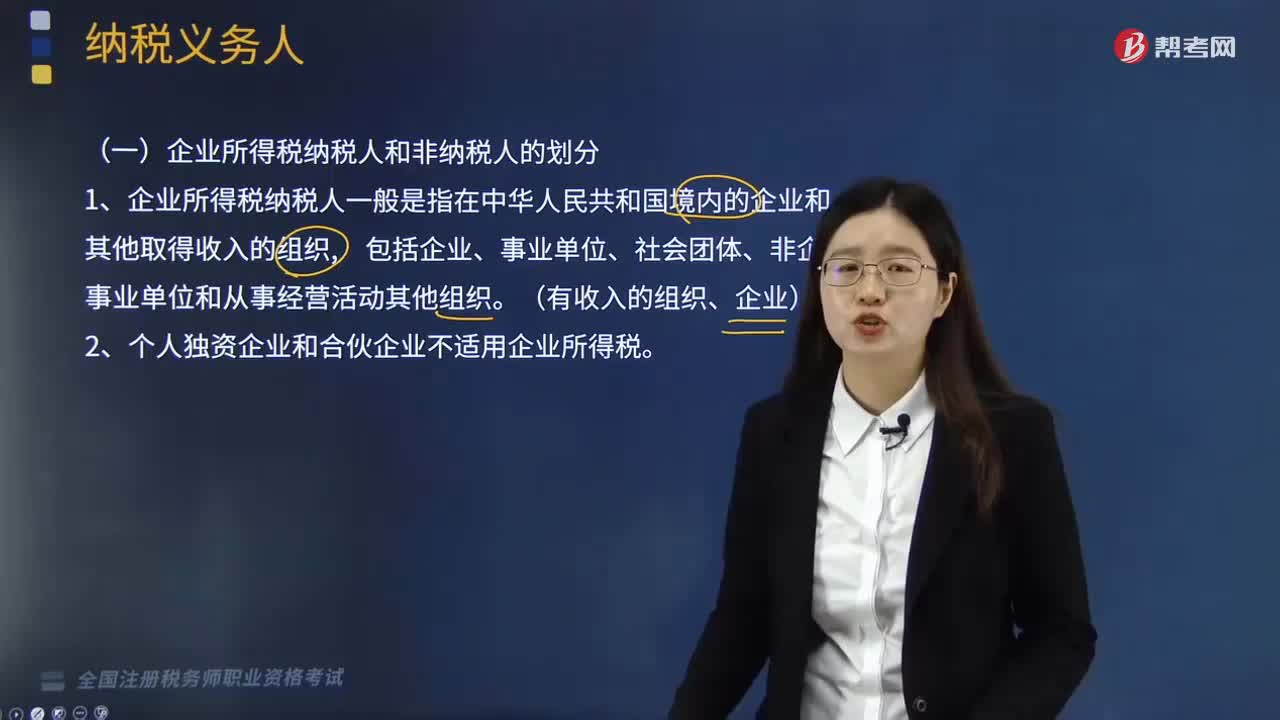

02:46

02:46如何區(qū)分企業(yè)所得稅納稅人和非納稅人?:如何區(qū)分企業(yè)所得稅納稅人和非納稅人?企業(yè)是指按國家規(guī)定注冊、登記的企業(yè)。有生產(chǎn)經(jīng)營所得和其他所得的事業(yè)單位、社會團體等組織。獨立經(jīng)濟核算是指同時具備在銀行開設(shè)結(jié)算賬戶;企業(yè)所得稅納稅人一般是指在中華人民共和國境內(nèi)的企業(yè)和其他取得收入的組織,個人獨資企業(yè)、合伙企業(yè)不適用企業(yè)所得稅,這兩類企業(yè)征收個人所得稅即可,【例題·多選題】根據(jù)企業(yè)所得稅法律制度的規(guī)定。

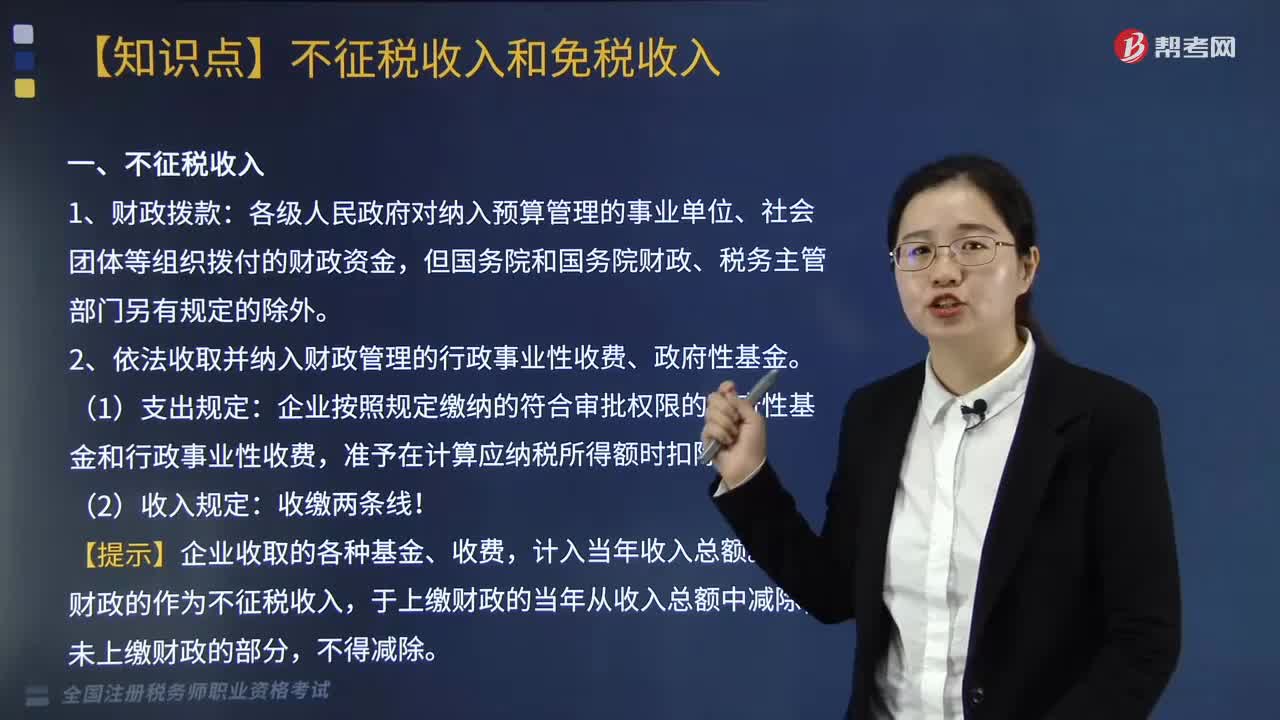

08:09

08:09企業(yè)所得稅的不征稅收入包括哪些?:企業(yè)取得的來源于政府及其有關(guān)部門的財政補助、補貼、貸款貼息。①符合不征稅收入的財政性資金的條件,③企業(yè)將符合條件的財政性資金作不征稅收入處理后。在5年(60個月)內(nèi)未發(fā)生支出且未繳回財政部門或其他撥付資金的政府部門的部分,應(yīng)計入取得該資金第六年的應(yīng)稅收入總額,計入應(yīng)稅收入總額的財政性資金發(fā)生的支出,【例題·多選題】企業(yè)從縣級以上各級人民政府財政部門及其他部門取得的應(yīng)計入收入總額的財政性資金。

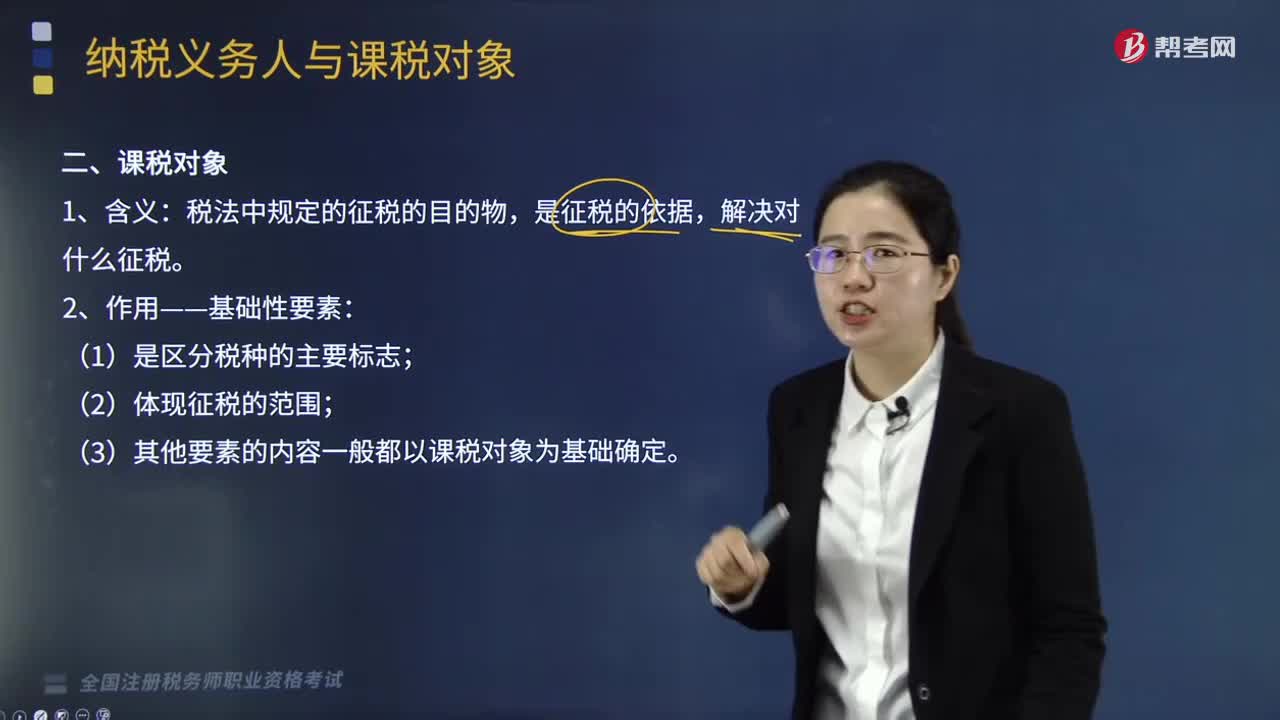

07:24

07:24稅收實體法中的課稅對象是什么?:每一種稅首先要選擇確定它的課稅對象,【提示】課稅對象與計稅依據(jù)的關(guān)系,課稅對象是指征稅的目的物,課稅對象是從質(zhì)的方面對征稅所作的規(guī)定,而計稅依據(jù)則是從量的方面對征稅所作的規(guī)定,【提示】課稅對象是據(jù)以征稅的依據(jù),【例題·多選題】對稅收實體法要素中有關(guān)課稅對象的表述;A.課稅對象是國家據(jù)以征稅的依據(jù);課稅對象是從量的方面對課稅作出的規(guī)定【解析】課稅對象是一種稅區(qū)別于另一種稅的最主要標(biāo)志

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日