下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:33

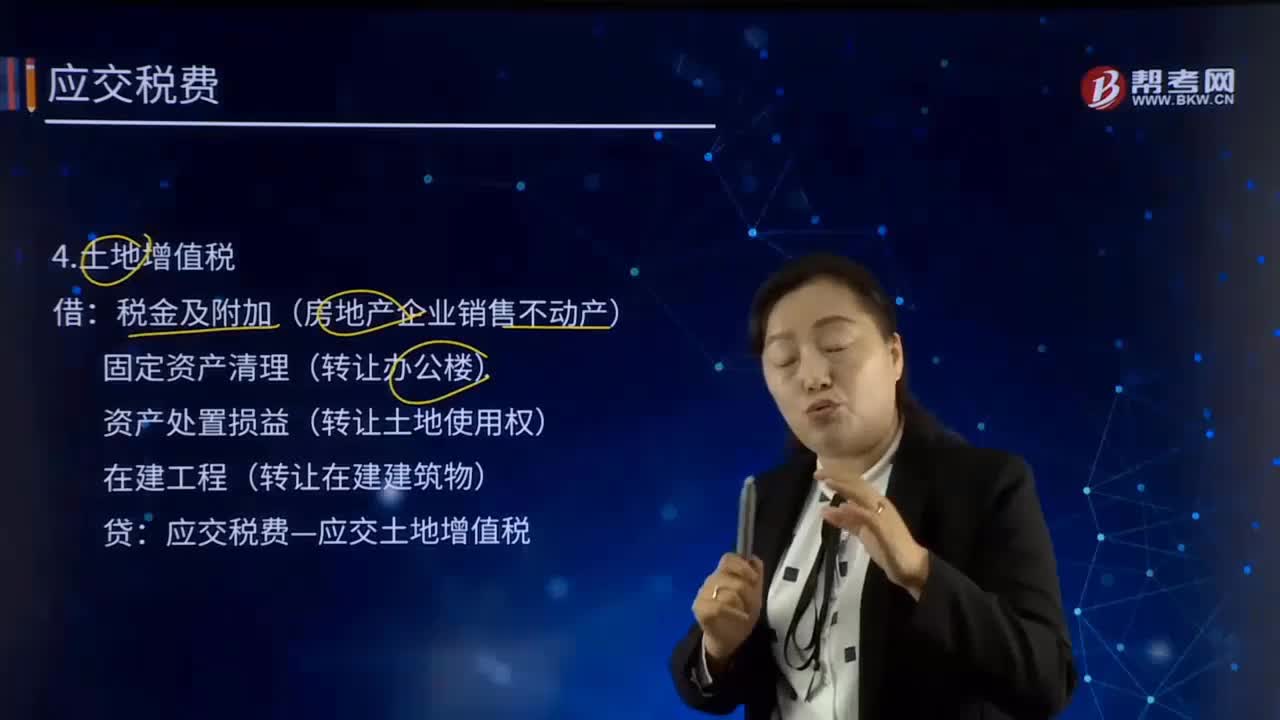

00:33土地增值稅的會(huì)計(jì)分錄是什么?:土地增值稅的會(huì)計(jì)分錄是什么?土地增值稅是指轉(zhuǎn)讓國有土地使用權(quán)、地上的建筑物及其附著物并取得收入的單位和個(gè)人,同時(shí)向稅務(wù)機(jī)關(guān)提交房屋及建筑物產(chǎn)權(quán)、土地使用權(quán)證書、土地轉(zhuǎn)讓合同、房產(chǎn)買賣合同、房地產(chǎn)評(píng)估報(bào)告及其他與轉(zhuǎn)讓房地產(chǎn)有關(guān)的資料,然后在稅務(wù)機(jī)關(guān)核定的期限內(nèi)繳納土地增值稅。企業(yè)應(yīng)當(dāng)在"應(yīng)交稅費(fèi)"科目下設(shè)"應(yīng)交土地增值稅"明細(xì)科目專門用來核算土地增值稅的發(fā)生和繳納情況

00:47

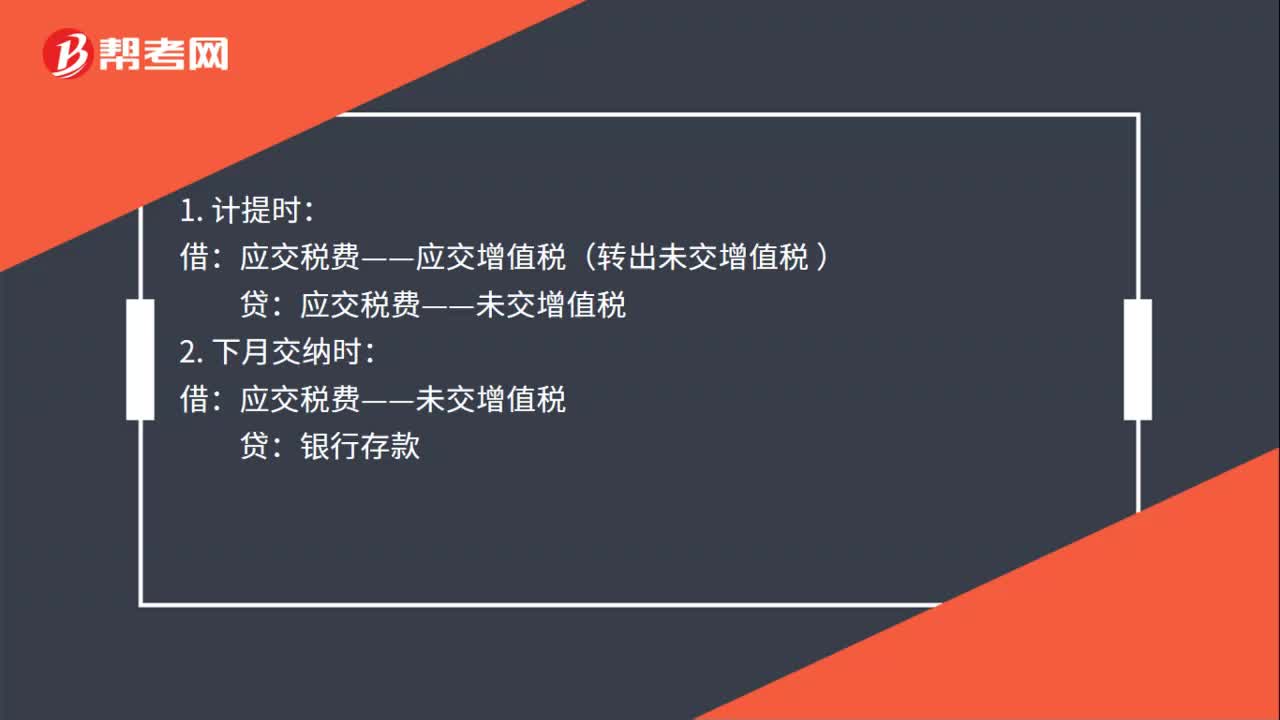

00:47增值稅計(jì)提和繳納會(huì)計(jì)分錄是什么?:增值稅計(jì)提和繳納會(huì)計(jì)分錄是什么?1. 計(jì)提時(shí):應(yīng)交稅費(fèi)——應(yīng)交增值稅(轉(zhuǎn)出未交增值稅:貸:2. 下月交納時(shí),銀行存款:3. 如果上月的已繳稅金:上月交納時(shí):應(yīng)交稅費(fèi)——應(yīng)交增值稅(已交稅金 )銀行存款4. 月末結(jié)轉(zhuǎn)應(yīng)交稅費(fèi)——未交增值稅貸應(yīng)交稅費(fèi)——應(yīng)交增值稅(已交稅金)

01:10

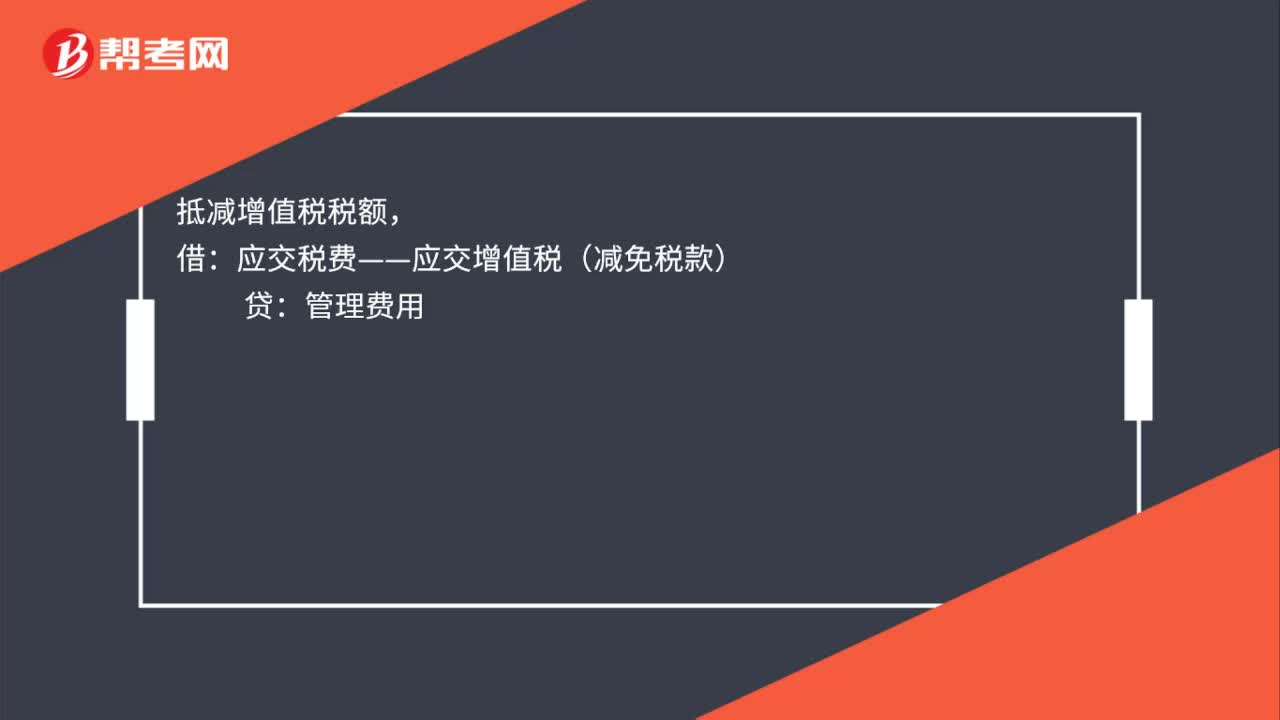

01:10金稅盤入賬的會(huì)計(jì)分錄是什么?:金稅盤入賬的會(huì)計(jì)分錄是什么?1. 一般納稅人購入金稅盤時(shí),銀行存款庫存現(xiàn)金應(yīng)付賬款:支付技術(shù)維護(hù)費(fèi)時(shí):管理費(fèi)用:銀行存款現(xiàn)金,抵減增值稅稅額:應(yīng)交稅費(fèi)——應(yīng)交增值稅(減免稅款)管理費(fèi)用2. 小規(guī)模納稅人購入金稅盤時(shí)借固定資產(chǎn)(價(jià)稅合計(jì)額)貸銀行存款庫存現(xiàn)金應(yīng)付賬款

00:23

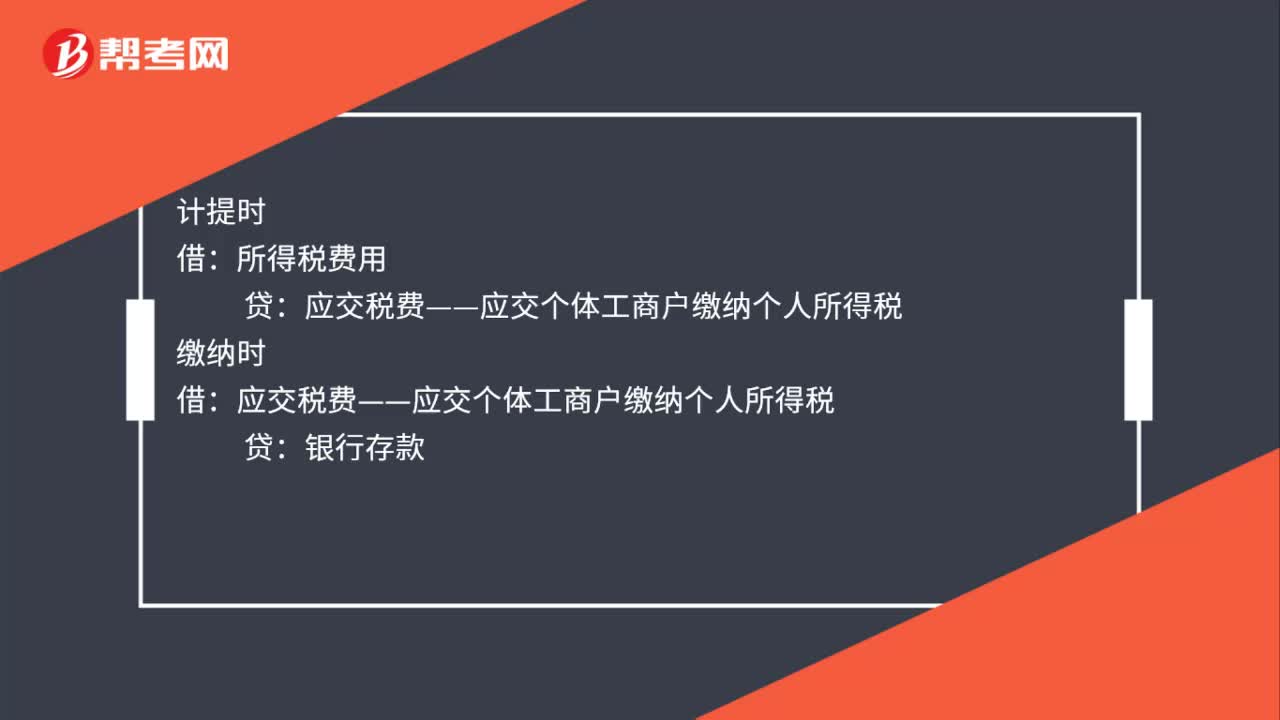

00:23個(gè)體工商戶繳所得稅分錄是什么?:個(gè)體工商戶繳所得稅分錄是什么?計(jì)提時(shí):所得稅費(fèi)用:貸:繳納時(shí)借應(yīng)交稅費(fèi)——應(yīng)交個(gè)體工商戶繳納個(gè)人所得稅貸銀行存款

00:19

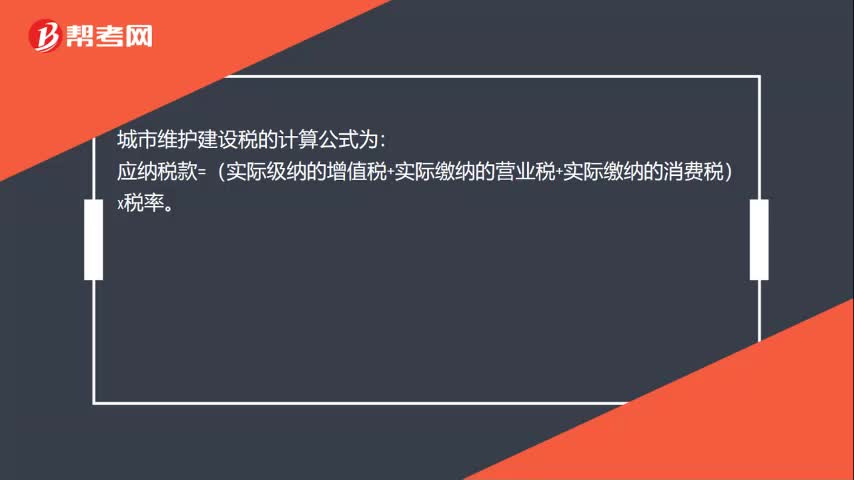

00:19城市維護(hù)建設(shè)稅怎么計(jì)算?:城市維護(hù)建設(shè)稅怎么計(jì)算?城市維護(hù)建設(shè)稅的計(jì)算公式為:應(yīng)納稅款=(實(shí)際級(jí)納的增值稅+實(shí)際繳納的營(yíng)業(yè)稅+實(shí)際繳納的消費(fèi)稅)x稅率。

00:55

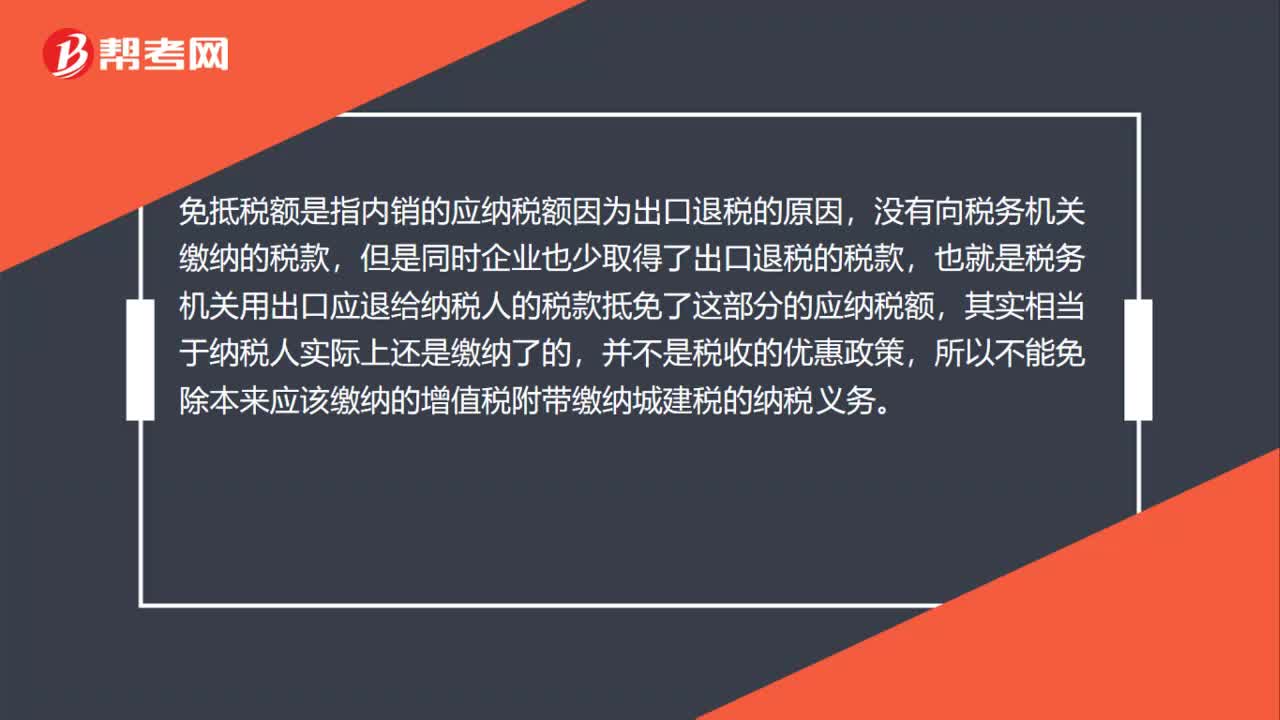

00:55免抵稅額為什么是城建稅的計(jì)稅依據(jù)?:免抵稅額為什么是城建稅的計(jì)稅依據(jù)?免抵稅額是指內(nèi)銷的應(yīng)納稅額因?yàn)槌隹谕硕惖脑颍瑳]有向稅務(wù)機(jī)關(guān)繳納的稅款,但是同時(shí)企業(yè)也少取得了出口退稅的稅款,也就是稅務(wù)機(jī)關(guān)用出口應(yīng)退給納稅人的稅款抵免了這部分的應(yīng)納稅額,其實(shí)相當(dāng)于納稅人實(shí)際上還是繳納了的,并不是稅收的優(yōu)惠政策,所以不能免除本來應(yīng)該繳納的增值稅附帶繳納城建稅的納稅義務(wù)。

00:59

00:59城建稅的納稅環(huán)節(jié)和納稅期限分別是什么?:城建稅的納稅環(huán)節(jié)和納稅期限分別是什么?城市維護(hù)建設(shè)稅是以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),城市維護(hù)建設(shè)稅是按消費(fèi)稅、增值稅、營(yíng)業(yè)稅(簡(jiǎn)稱“)的稅額而征收的,納稅環(huán)節(jié)與“所以城建稅的納稅環(huán)節(jié)就是增值稅、消費(fèi)稅的納稅環(huán)節(jié)!復(fù)習(xí)增值稅納稅期限“申報(bào)納稅并結(jié)清上月稅款,【2014年注冊(cè)會(huì)計(jì)師考試真題】下列關(guān)于城市維護(hù)建設(shè)稅減免稅規(guī)定的表述中。

04:58

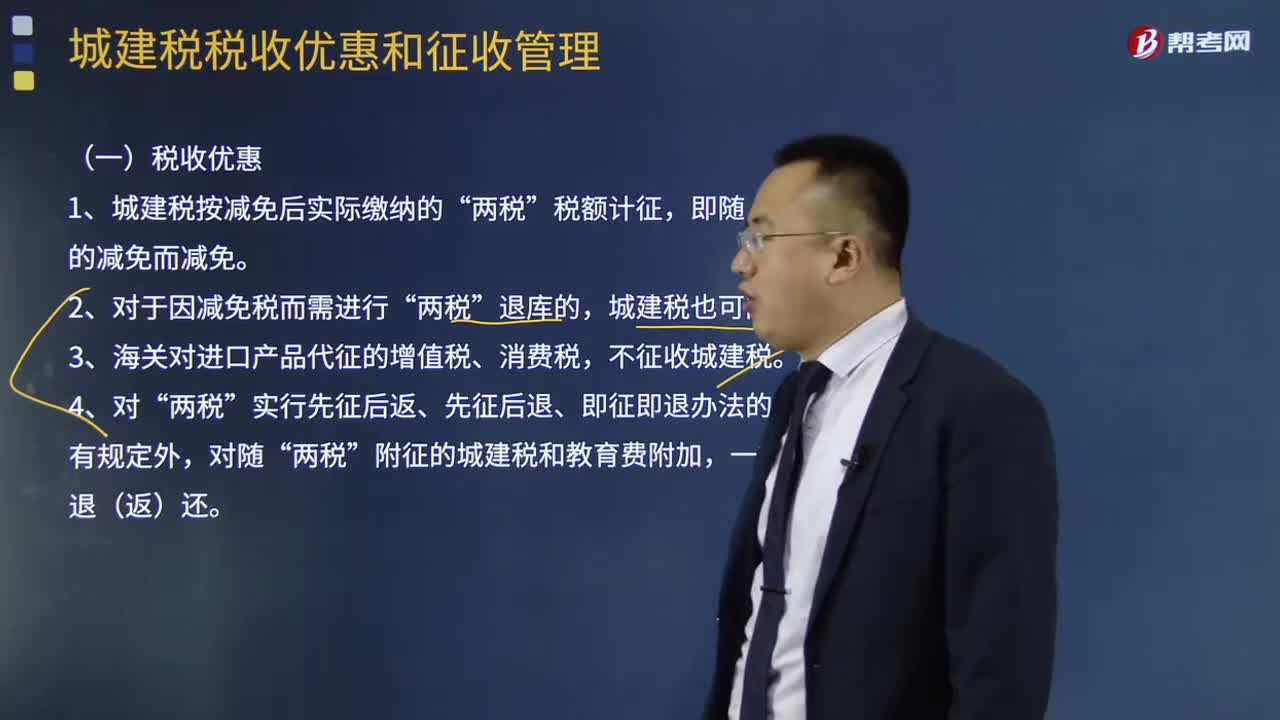

04:58城建稅的稅收優(yōu)惠和納稅地點(diǎn)分別是什么?:城建稅的稅收優(yōu)惠和納稅地點(diǎn)分別是什么?城市維護(hù)建設(shè)稅是以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),1、城建稅按減免后實(shí)際繳納的”城建稅也可同時(shí)退庫,3、海關(guān)對(duì)進(jìn)口產(chǎn)品代征的增值稅、消費(fèi)稅。不征收城建稅“對(duì)實(shí)行增值稅期末留抵退稅的納稅人。允許其從城市維護(hù)建設(shè)稅、教育費(fèi)附加和地方教育附加的計(jì)稅(征)依據(jù)中扣除退還的增值稅稅額“應(yīng)該在建筑服務(wù)發(fā)生地、不動(dòng)產(chǎn)所在地預(yù)繳增值稅時(shí)。

00:31

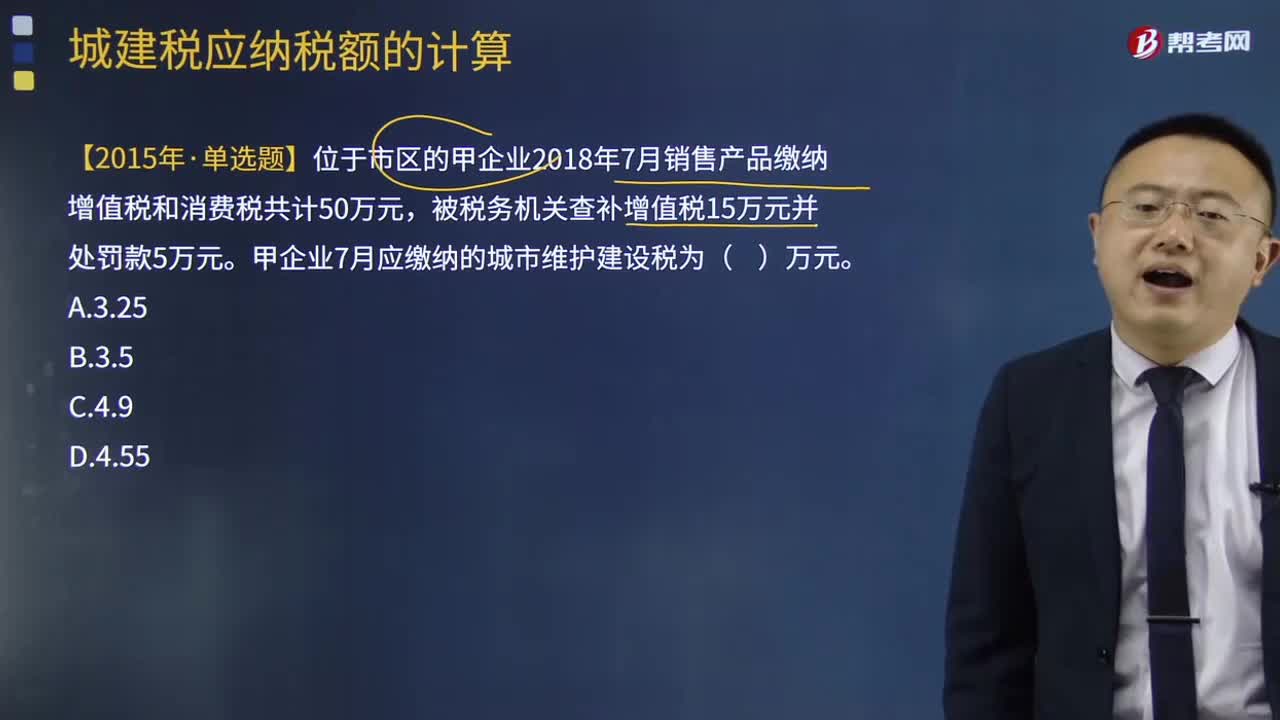

00:31城建稅應(yīng)納稅額如何計(jì)算?:城建稅應(yīng)納稅額如何計(jì)算?城市維護(hù)建設(shè)稅是以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),城市維護(hù)建設(shè)稅的特征:一、以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),分別與產(chǎn)品稅、增值稅、營(yíng)業(yè)稅同時(shí)繳納;應(yīng)納稅額=(實(shí)際繳納增值稅稅額+實(shí)際繳納消費(fèi)稅稅額)×適用稅率,【2015年注冊(cè)會(huì)計(jì)師考試真題】位于市區(qū)的甲企業(yè)2018年7月銷售產(chǎn)品繳納增值稅和消費(fèi)稅共計(jì)50萬元。

05:13

05:13城建稅的計(jì)稅依據(jù)是什么?:城建稅的計(jì)稅依據(jù)是什么?城市維護(hù)建設(shè)稅是以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),一、以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),分別與產(chǎn)品稅、增值稅、營(yíng)業(yè)稅同時(shí)繳納;(一)城市維護(hù)建設(shè)稅計(jì)稅依據(jù):納稅人實(shí)際繳納的增值稅、消費(fèi)稅稅額之和。(二)城市維護(hù)建設(shè)稅計(jì)稅依據(jù)的五個(gè)特別說明:也要對(duì)其未繳的城建稅進(jìn)行補(bǔ)稅和罰款。不作為城建稅的計(jì)稅依據(jù)。

06:47

06:47城建稅的稅率是如何確定的?:城建稅的稅率是如何確定的?城市維護(hù)建設(shè)稅是以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),城市維護(hù)建設(shè)稅的特征:一、以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù),分別與產(chǎn)品稅、增值稅、營(yíng)業(yè)稅同時(shí)繳納;1、根據(jù)扣繳義務(wù)人所在地確定”其代扣代繳、代收代繳的城建稅,按受托方所在地適用稅率執(zhí)行“在經(jīng)營(yíng)地繳納。其城建稅的繳納按經(jīng)營(yíng)地適用稅率執(zhí)行。

02:41

02:41城建稅的納稅義務(wù)人與征稅范圍分別是什么:城建稅的納稅義務(wù)人與征稅范圍分別是什么,城市維護(hù)建設(shè)稅是以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù)。城市維護(hù)建設(shè)稅的特征,一、以納稅人實(shí)際繳納的產(chǎn)品稅、增值稅、營(yíng)業(yè)稅稅額為計(jì)稅依據(jù);分別與產(chǎn)品稅、增值稅、營(yíng)業(yè)稅同時(shí)繳納,(1)稅款專款專用。二、城市維護(hù)建設(shè)稅納稅人”繳納增值稅、消費(fèi)稅的單位和個(gè)人為納稅義務(wù)人。就必須繳納城建稅!【強(qiáng)調(diào)】不包括繳納進(jìn)口環(huán)節(jié)增值稅和消費(fèi)稅的納稅人:

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日