下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:18

00:18增值稅銷項稅額計算公式是什么?:增值稅銷項稅額計算公式是什么?銷項稅額計算公式:銷項稅額=銷售額×稅率=含增值稅銷售額÷(1+稅率)×稅率。

00:22

00:22應(yīng)交增值稅銷項稅額計算公式是什么?:應(yīng)交增值稅銷項稅額計算公式:銷項稅額=銷售額×稅率=含增值稅銷售額÷(1+稅率)×稅率

02:01

02:01進項稅額的留抵是什么?:納稅人銷售貨物或者提供應(yīng)稅勞務(wù),應(yīng)納稅額為當(dāng)期銷項稅額抵扣當(dāng)期進項稅額后的余額。當(dāng)期銷項稅額小于當(dāng)期進項稅額,其不足部分可以結(jié)轉(zhuǎn)下期繼續(xù)抵扣(留抵)。進項稅額為100萬元。期末留抵稅額=20萬元。2019年2月銷項稅額為150萬元,進項稅額為100萬元。A. 當(dāng)期銷項稅額小于當(dāng)期進項稅額不足抵扣時,B. 銷項稅額是指納稅人銷售貨物或者提供應(yīng)稅勞和應(yīng)稅服務(wù)按照銷售額和增值稅稅率計算的增值稅額。

01:24

01:24增值稅視同銷售與增值稅進項稅額轉(zhuǎn)出的辨析是什么?:增值稅視同銷售與增值稅進項稅額轉(zhuǎn)出的辨析是什么?視同銷售就是企業(yè)要把貨物當(dāng)做是銷售了一樣,確認(rèn)收入的同時確認(rèn)銷項稅額,稅法中規(guī)定視同銷售情形一共有八種,初級會計實務(wù)中主要涉及的是將自產(chǎn)、委托加工的貨物用于集體福利或個人消費,將自產(chǎn)、委托加工或購買的貨物對外投資和進行無償贈送。進項稅額轉(zhuǎn)出是指外購的商品改變了用途用于免稅項目或是集體福利個人消費或是由于管理不善導(dǎo)致原材料盤虧等。

00:37

00:37進項稅額不可抵扣時,何時計入成本,何時計入應(yīng)交增值稅(進項稅額轉(zhuǎn)出)?:進項稅額不可抵扣時,何時計入成本,何時計入應(yīng)交增值稅(進項稅額轉(zhuǎn)出)?1.如果購買時就知道不可以抵扣,那么直接計入成本。2.如果購買時是可以抵扣的,但購買后改變用途導(dǎo)致不可以抵扣的,需要進項稅額轉(zhuǎn)出。不能抵扣的進項稅應(yīng)該在認(rèn)證后做進項稅額轉(zhuǎn)出。

00:30

00:30關(guān)于增值稅進項稅額和增值稅銷項稅額是否在借方表示可抵扣稅額,貸方是要納稅額?:關(guān)于增值稅進項稅額和增值稅銷項稅額是否在借方表示可抵扣稅額,貸方是要納稅額?只有在借方的進項稅額才是可以抵扣的,應(yīng)交稅費——應(yīng)交增值稅(銷項稅額)在貸方表示的要交稅的,銷項稅額-進項稅額的金額才是當(dāng)期應(yīng)交納的稅額。

00:43

00:43增值稅進項多銷項很少,稅額總是留底,這正常嗎?:增值稅進項多銷項很少,稅額總是留底,這正常嗎?這要看具體情況:采購多,賣的少,存貨賬面價值比較大,也就是說庫存積壓導(dǎo)致的銷量少,是公司實際客觀情況導(dǎo)致的,企業(yè)沒有偷逃稅款行為;如果是因為銷售沒開發(fā)票,未做無票收入申報,導(dǎo)致的銷項少,就屬于不正常的情況。

00:41

00:41應(yīng)交增值稅進項稅額為什么在借方?:應(yīng)交增值稅進項稅額為什么在借方?應(yīng)交增值稅貸方記增加,借方記減少。進項稅額是企業(yè)支付給供應(yīng)商的稅費,銷項稅額是購買方支付給企業(yè)的稅費;項稅在借方表示應(yīng)交稅額的減少,銷項稅額在貸方表示應(yīng)交稅額的增加。負(fù)債類科目數(shù)字在借方代表抵減的,正常的負(fù)債類科目的余額應(yīng)該是在貸方。

00:55

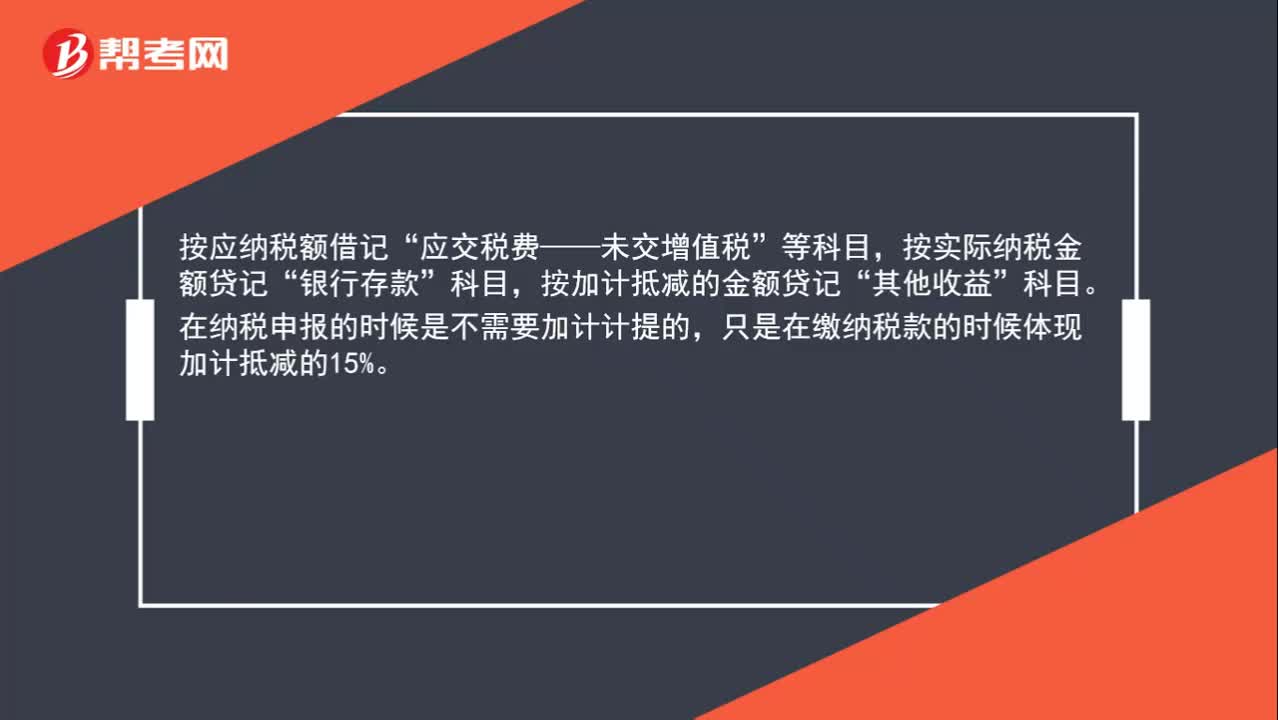

00:55加計抵減應(yīng)納稅額怎么做賬?:加計抵減應(yīng)納稅額怎么做賬?按應(yīng)納稅額借記“應(yīng)交稅費——未交增值稅”等科目,按實際納稅金額貸記“銀行存款”科目,按加計抵減的金額貸記“其他收益”科目。在納稅申報的時候是不需要加計計提的,只是在繳納稅款的時候體現(xiàn)加計抵減的15%。

01:11

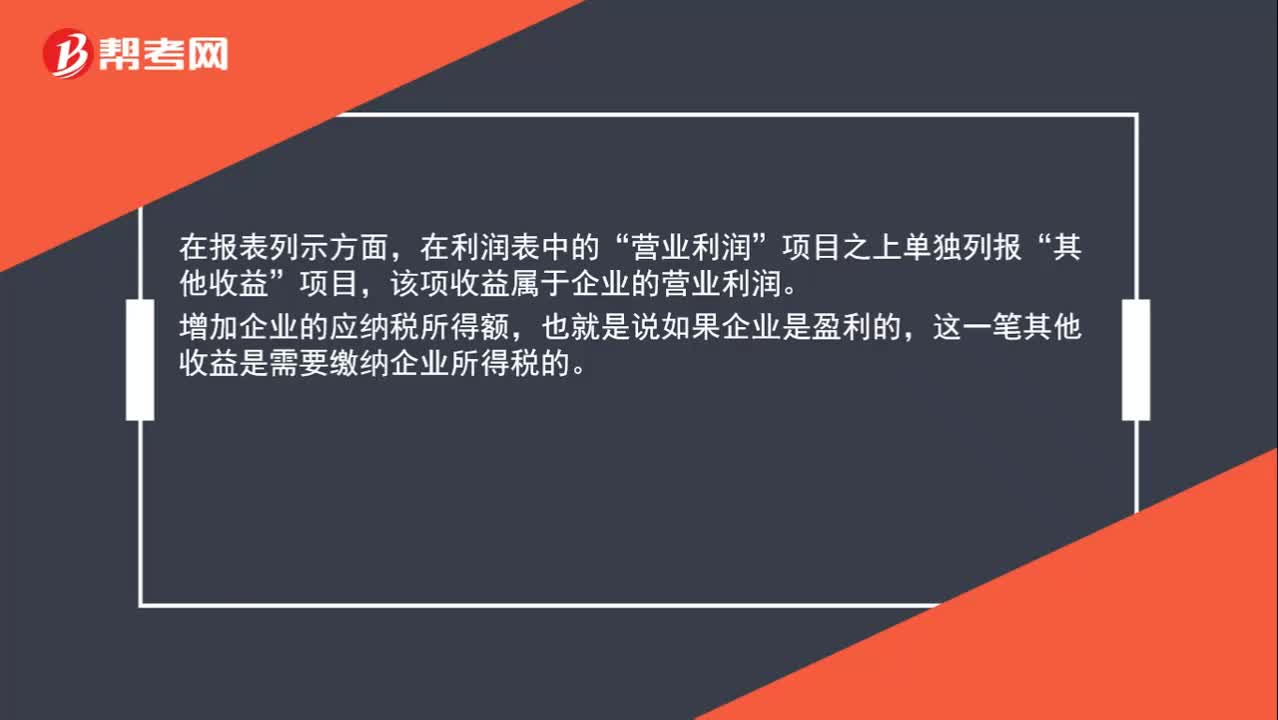

01:11加計抵減的增值稅額計入其他收益,如何進行賬務(wù)處理?:加計抵減的增值稅額計入其他收益,如何進行賬務(wù)處理?其他收益期末結(jié)轉(zhuǎn)至本年利潤,結(jié)轉(zhuǎn)后該科目無余額:借:其他收益,貸“本年利潤”在報表列示方面“在利潤表中的”營業(yè)利潤,項目之上單獨列報。其他收益,項目,該項收益屬于企業(yè)的營業(yè)利潤。增加企業(yè)的應(yīng)納稅所得額也就是說如果企業(yè)是盈利的這一筆其他收益是需要繳納企業(yè)所得稅的

00:52

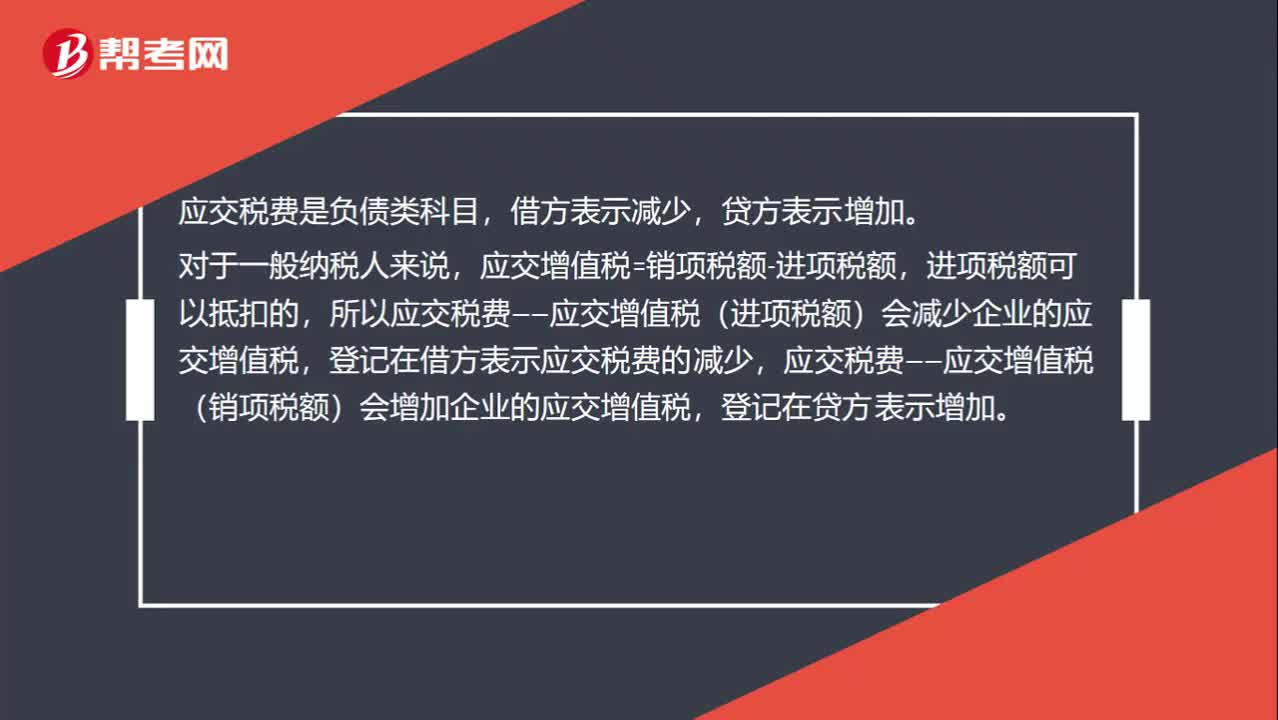

00:52如何分辨應(yīng)交稅費—應(yīng)交增值稅(進項稅額)與應(yīng)交稅費—應(yīng)交增值稅(銷項稅額)科目?:如何分辨應(yīng)交稅費—應(yīng)交增值稅(進項稅額)與應(yīng)交稅費—應(yīng)交增值稅(銷項稅額)科目?應(yīng)交稅費是負(fù)債類科目,借方表示減少,貸方表示增加。對于一般納稅人來說,應(yīng)交增值稅=銷項稅額-進項稅額,進項稅額可以抵扣的,所以應(yīng)交稅費——應(yīng)交增值稅(進項稅額)會減少企業(yè)的應(yīng)交增值稅,登記在借方表示應(yīng)交稅費的減少,應(yīng)交稅費——應(yīng)交增值稅(銷項稅額)會增加企業(yè)的應(yīng)交增值稅,登記在貸方表示增加。

02:07

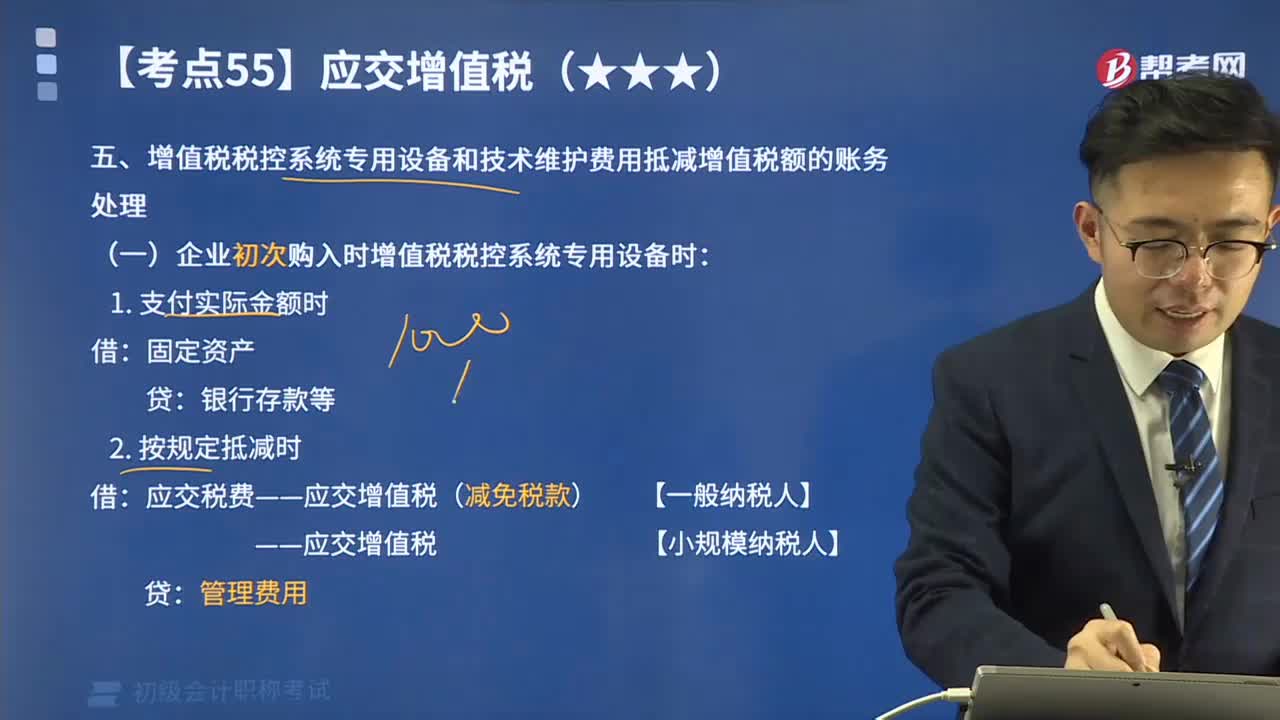

02:07增值稅稅控系統(tǒng)專用設(shè)備和技術(shù)維護費用抵減增值稅額如何進行賬務(wù)處理?:增值稅稅控系統(tǒng)專用設(shè)備和技術(shù)維護費用抵減增值稅額如何進行賬務(wù)處理?下同)以后初次購買增值稅稅控系統(tǒng)專用設(shè)備(包括分開票機)支付的費用,可憑購買增值稅稅控系統(tǒng)專用設(shè)備取得的增值稅專用發(fā)票,在增值稅應(yīng)納稅額中全額抵減(抵減額為價稅合計額),增值稅納稅人非初次購買增值稅稅控系統(tǒng)專用設(shè)備支付的費用。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日