下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:43

00:43增值稅進(jìn)項(xiàng)多銷項(xiàng)很少,稅額總是留底,這正常嗎?:增值稅進(jìn)項(xiàng)多銷項(xiàng)很少,稅額總是留底,這正常嗎?這要看具體情況:采購(gòu)多,賣的少,存貨賬面價(jià)值比較大,也就是說(shuō)庫(kù)存積壓導(dǎo)致的銷量少,是公司實(shí)際客觀情況導(dǎo)致的,企業(yè)沒(méi)有偷逃稅款行為;如果是因?yàn)殇N售沒(méi)開發(fā)票,未做無(wú)票收入申報(bào),導(dǎo)致的銷項(xiàng)少,就屬于不正常的情況。

00:41

00:41應(yīng)交增值稅進(jìn)項(xiàng)稅額為什么在借方?:應(yīng)交增值稅進(jìn)項(xiàng)稅額為什么在借方?應(yīng)交增值稅貸方記增加,借方記減少。進(jìn)項(xiàng)稅額是企業(yè)支付給供應(yīng)商的稅費(fèi),銷項(xiàng)稅額是購(gòu)買方支付給企業(yè)的稅費(fèi);項(xiàng)稅在借方表示應(yīng)交稅額的減少,銷項(xiàng)稅額在貸方表示應(yīng)交稅額的增加。負(fù)債類科目數(shù)字在借方代表抵減的,正常的負(fù)債類科目的余額應(yīng)該是在貸方。

00:43

00:43房租如何進(jìn)行會(huì)計(jì)分錄?:房租如何進(jìn)行會(huì)計(jì)分錄?1-3月支付房租費(fèi)時(shí):銀行存款:每個(gè)月按月確認(rèn)費(fèi)用:管理費(fèi)用:預(yù)付賬款:3月份收到發(fā)票時(shí)按照專票上的進(jìn)項(xiàng)稅額借應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額)貸管理費(fèi)用——房租費(fèi)

01:20

01:20進(jìn)項(xiàng)稅額大于銷項(xiàng)稅額如何入賬?:進(jìn)項(xiàng)稅額大于銷項(xiàng)稅額如何入賬?月度終了,企業(yè)應(yīng)當(dāng)將當(dāng)月應(yīng)交未交或多交的增值稅自“應(yīng)交增值稅”明細(xì)科目轉(zhuǎn)入“未交增值稅”明細(xì)科目。對(duì)于當(dāng)月應(yīng)交未交的增值稅,借記“應(yīng)交稅費(fèi)——應(yīng)交增值稅(轉(zhuǎn)出未交增值稅)”對(duì)于當(dāng)月多交的增值稅,借記“應(yīng)交稅費(fèi)——未交增值稅”貸記“應(yīng)交稅費(fèi)—應(yīng)交增值稅(轉(zhuǎn)出多交增值稅)”科目。也就是說(shuō)如果本月進(jìn)項(xiàng)稅額大于銷項(xiàng)稅額,月末是不需要進(jìn)行賬務(wù)處理的。多交增值稅”

00:40

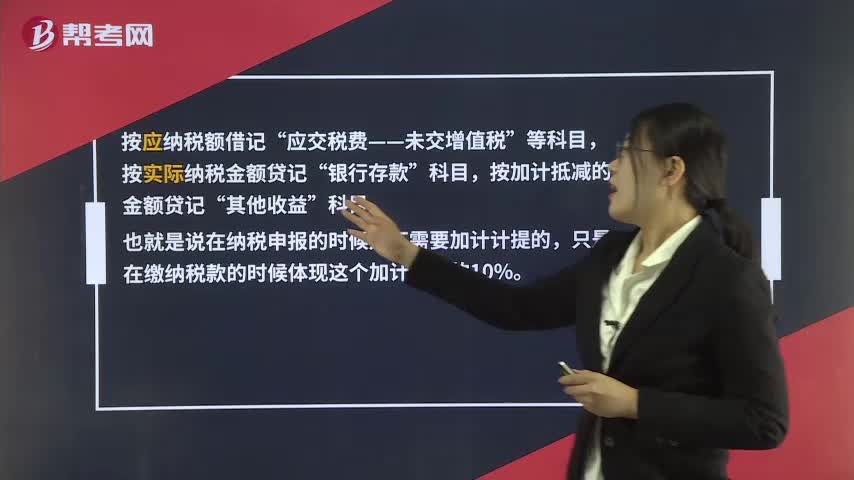

00:40進(jìn)項(xiàng)稅抵扣的相關(guān)問(wèn)題分析?:進(jìn)項(xiàng)稅抵扣的相關(guān)問(wèn)題分析?按應(yīng)納稅額借記“應(yīng)交稅費(fèi)——未交增值稅”按實(shí)際納稅金額貸記“銀行存款”按加計(jì)抵減的金額貸記“其他收益”科目。也就是說(shuō)在納稅申報(bào)的時(shí)候是不需要加計(jì)計(jì)提的,只是在繳納稅款的時(shí)候體現(xiàn)這個(gè)加計(jì)抵減的10%。

00:52

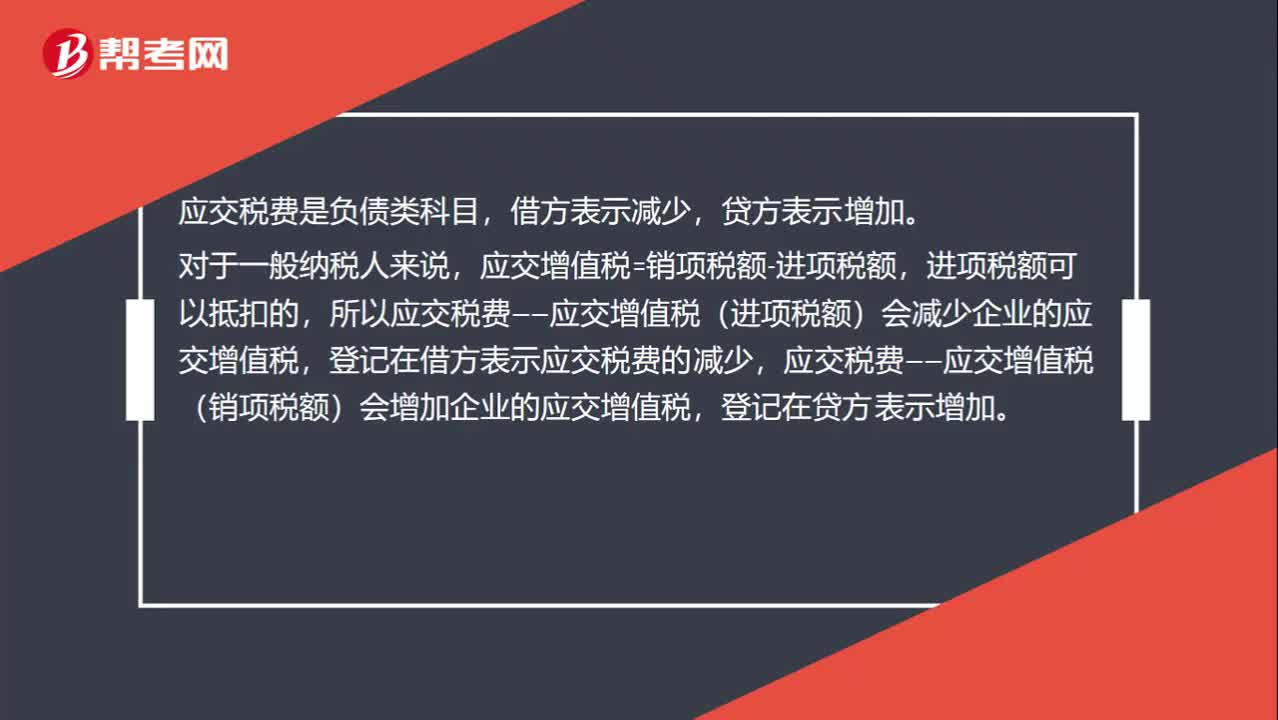

00:52如何分辨應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)與應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷項(xiàng)稅額)科目?:如何分辨應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)與應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷項(xiàng)稅額)科目?應(yīng)交稅費(fèi)是負(fù)債類科目,借方表示減少,貸方表示增加。對(duì)于一般納稅人來(lái)說(shuō),應(yīng)交增值稅=銷項(xiàng)稅額-進(jìn)項(xiàng)稅額,進(jìn)項(xiàng)稅額可以抵扣的,所以應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額)會(huì)減少企業(yè)的應(yīng)交增值稅,登記在借方表示應(yīng)交稅費(fèi)的減少,應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)會(huì)增加企業(yè)的應(yīng)交增值稅,登記在貸方表示增加。

00:34

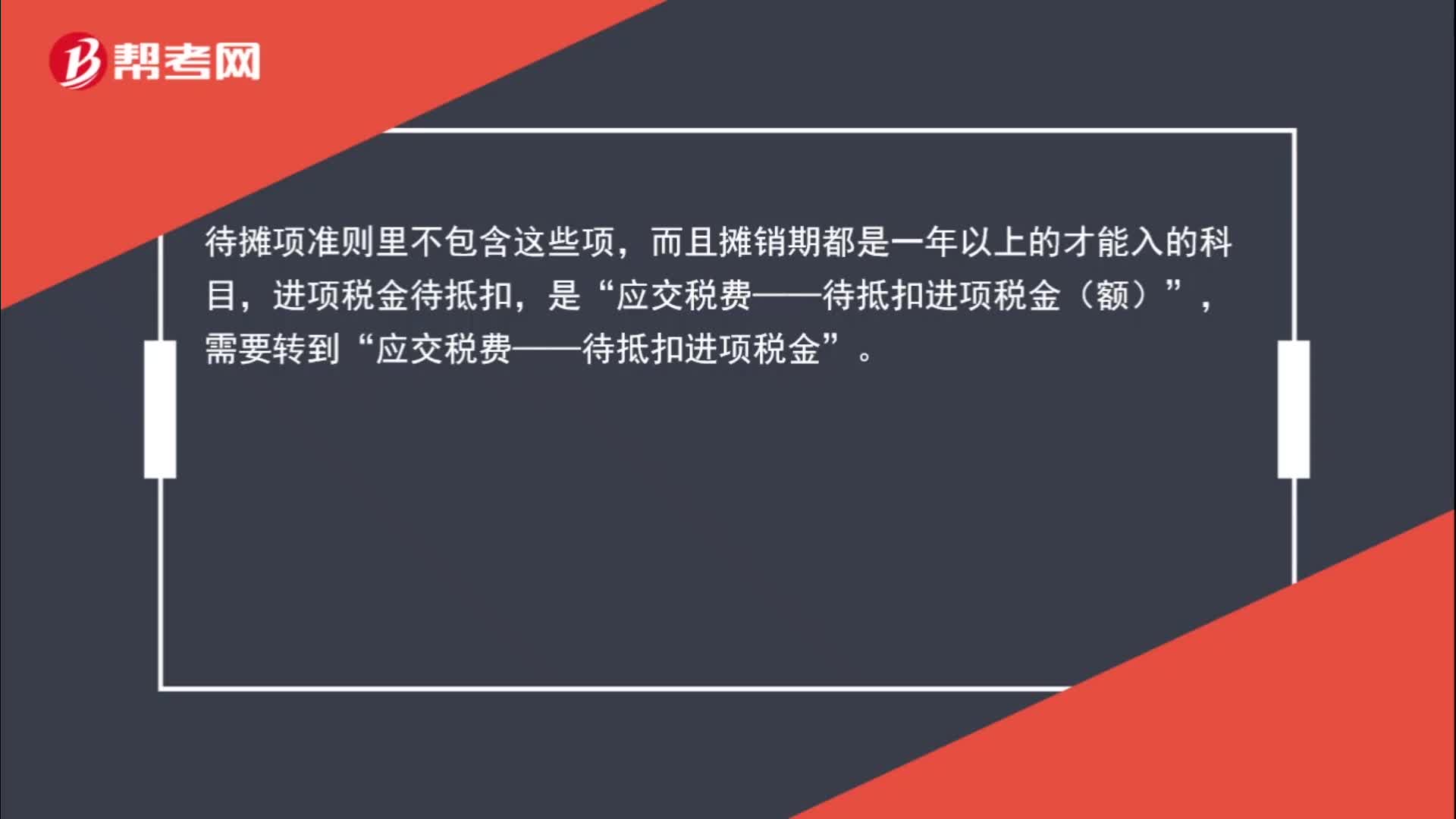

00:34“待抵扣進(jìn)項(xiàng)稅金”借方掛入稅額是什么意思?:借方掛入稅額是什么意思”待攤項(xiàng)準(zhǔn)則里不包含這些項(xiàng)?而且攤銷期都是一年以上的才能入的科目,進(jìn)項(xiàng)稅金待抵扣,是,應(yīng)交稅費(fèi)——待抵扣進(jìn)項(xiàng)稅金(額)“需要轉(zhuǎn)到”應(yīng)交稅費(fèi)——待抵扣進(jìn)項(xiàng)稅金。

00:42

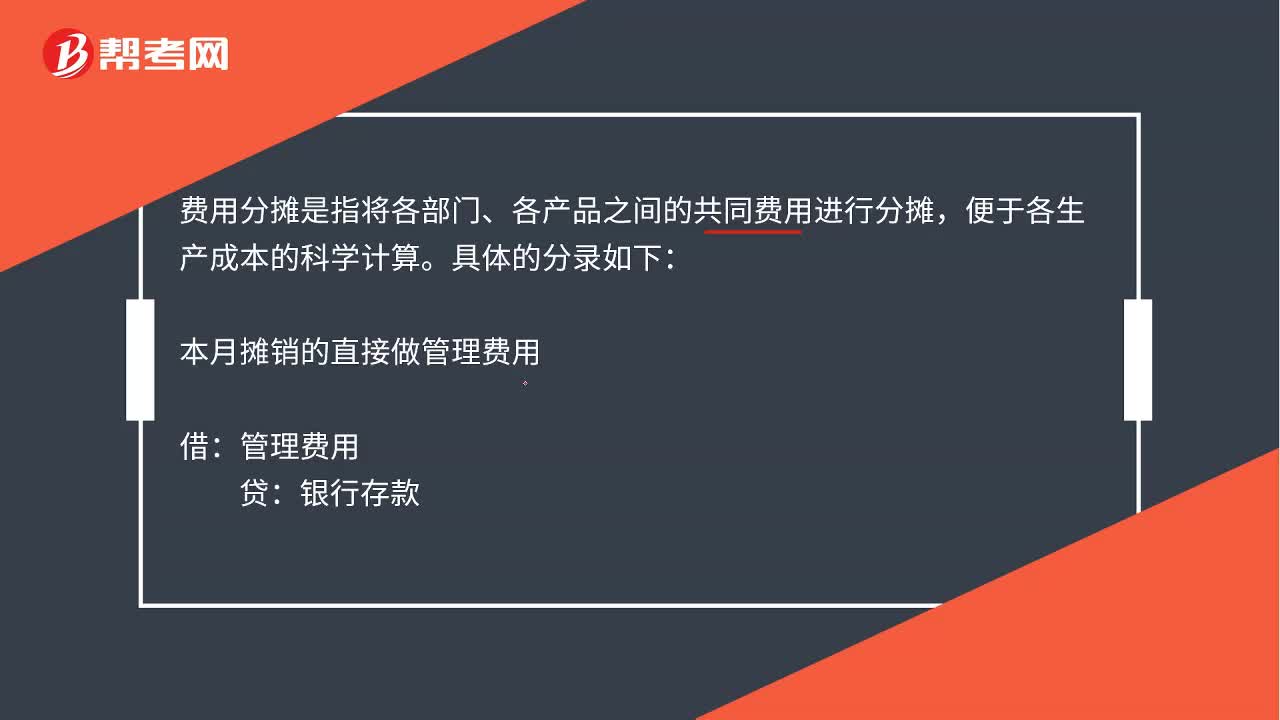

00:42分?jǐn)傎M(fèi)用會(huì)計(jì)分錄是什么?:分?jǐn)傎M(fèi)用會(huì)計(jì)分錄是什么?費(fèi)用分?jǐn)偸侵笇⒏鞑块T、各產(chǎn)品之間的共同費(fèi)用進(jìn)行分?jǐn)偅阌诟魃a(chǎn)成本的科學(xué)計(jì)算。具體的分錄如下:本月攤銷的直接做管理費(fèi)用。貸。銀行存款:除本月份攤銷的外全部轉(zhuǎn)入待攤費(fèi)用:待攤費(fèi)用:銀行存款每月分?jǐn)倳r(shí)借管理費(fèi)用貸待攤費(fèi)用

00:33

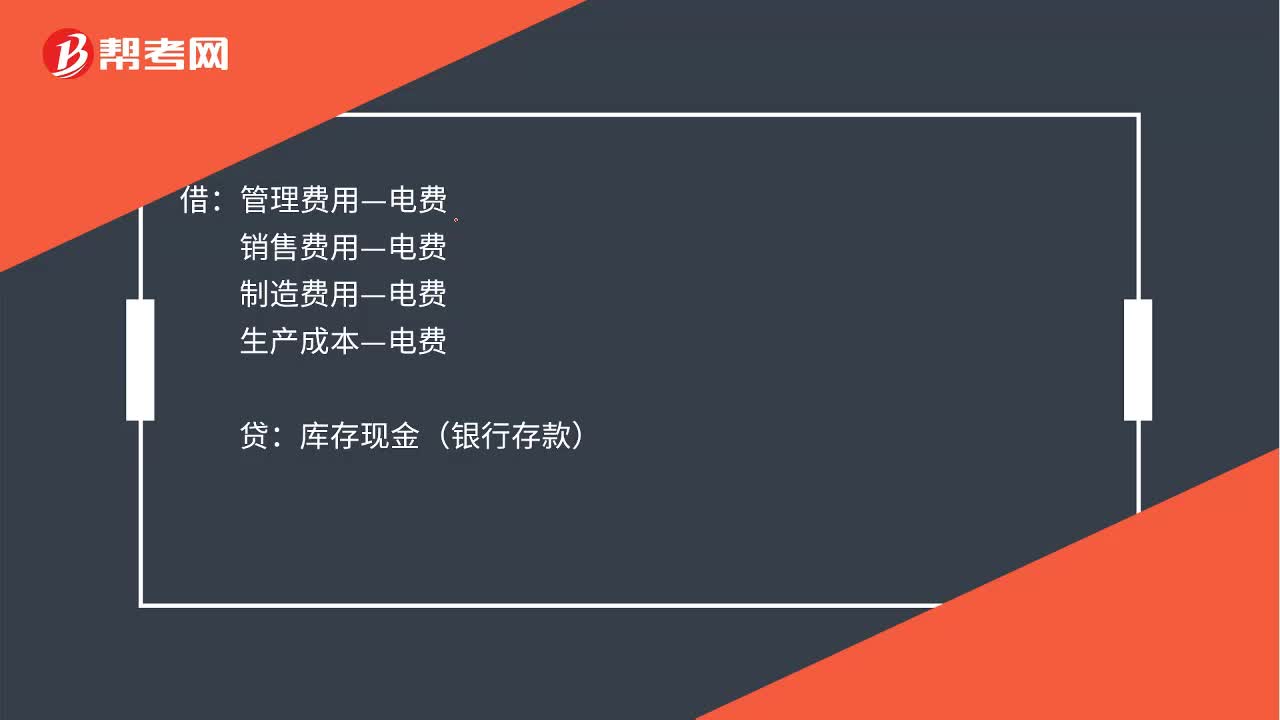

00:33分配電費(fèi)會(huì)計(jì)分錄是什么?:分配電費(fèi)會(huì)計(jì)分錄是什么?分配水電費(fèi)的會(huì)計(jì)分錄如下:應(yīng)交稅費(fèi)—應(yīng)交增值稅進(jìn)項(xiàng)稅額:貸:銀行存款借管理費(fèi)用—電費(fèi)銷售費(fèi)用—電費(fèi)制造費(fèi)用—電費(fèi)生產(chǎn)成本—電費(fèi)貸庫(kù)存現(xiàn)金銀行存款

02:44

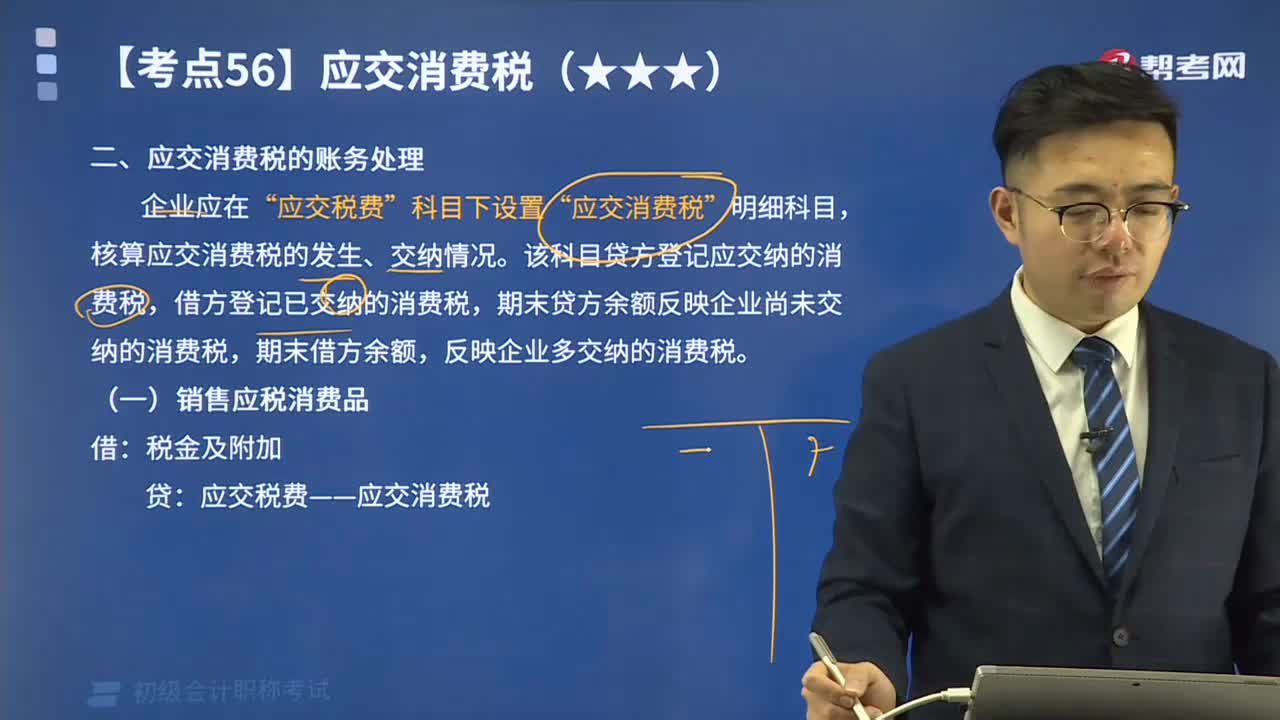

02:44銷售應(yīng)稅消費(fèi)品應(yīng)如何進(jìn)行會(huì)計(jì)分錄?:銷售應(yīng)稅消費(fèi)品應(yīng)如何進(jìn)行會(huì)計(jì)分錄?應(yīng)交稅費(fèi)”應(yīng)交消費(fèi)稅”核算應(yīng)交消費(fèi)稅的發(fā)生、交納情況。該科目貸方登記應(yīng)交納的消費(fèi)稅,借方登記已交納的消費(fèi)稅,期末貸方余額反映企業(yè)尚未交納的消費(fèi)稅,反映企業(yè)多交納的消費(fèi)稅。銷售應(yīng)稅消費(fèi)品:應(yīng)交稅費(fèi)——應(yīng)交消費(fèi)稅,開具的增值稅專用發(fā)票上注明的增值稅稅額為130。適用的消費(fèi)稅稅率為30%:(1)取得價(jià)款和稅款時(shí):應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額) 130 000

08:33

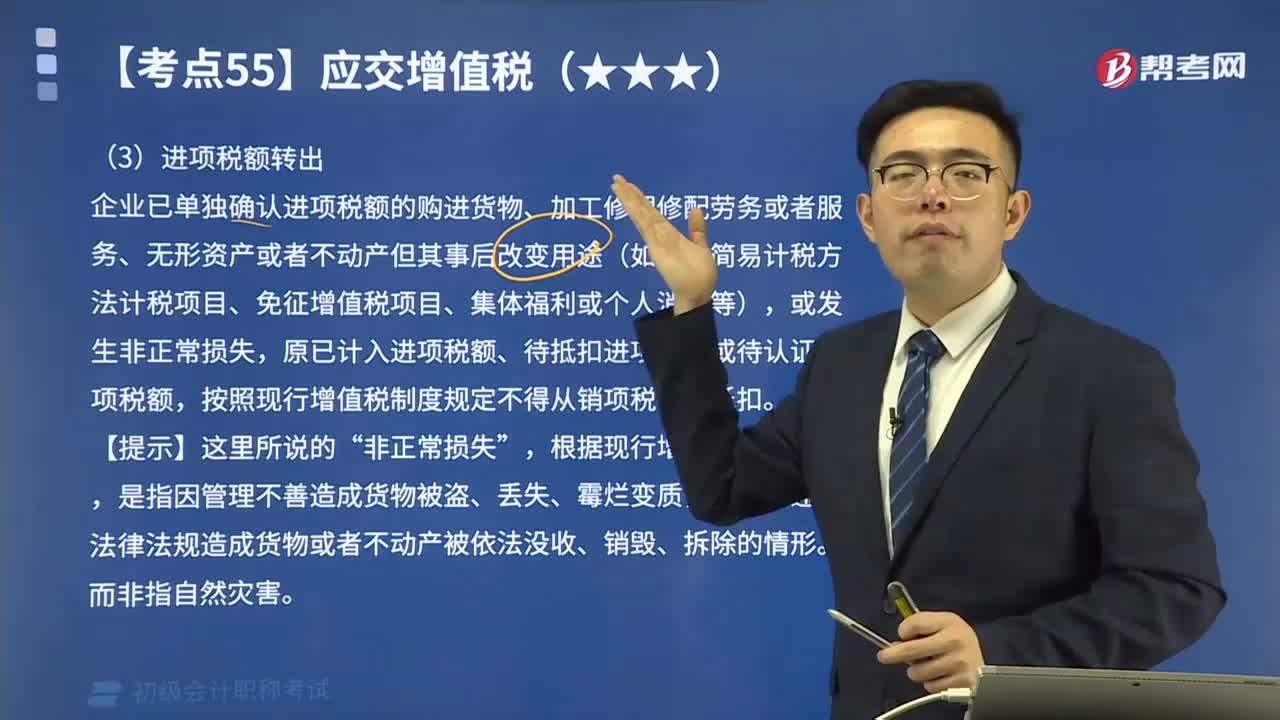

08:33如何計(jì)算進(jìn)項(xiàng)稅額轉(zhuǎn)出?:企業(yè)已單獨(dú)確認(rèn)進(jìn)項(xiàng)稅額的購(gòu)進(jìn)貨物、加工修理修配勞務(wù)或者服務(wù)、無(wú)形資產(chǎn)或者不動(dòng)產(chǎn)但其事后改變用途(如用于簡(jiǎn)易計(jì)稅方法計(jì)稅項(xiàng)目、免征增值稅項(xiàng)目、集體福利或個(gè)人消費(fèi)等),原已計(jì)入進(jìn)項(xiàng)稅額、待抵扣進(jìn)項(xiàng)稅額或待認(rèn)證進(jìn)項(xiàng)稅額,按照現(xiàn)行增值稅制度規(guī)定不得從銷項(xiàng)稅額中抵扣。應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額轉(zhuǎn)出):應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額轉(zhuǎn)出),甲公司將毀損庫(kù)存材料作為待處理財(cái)產(chǎn)損溢入賬:

01:05

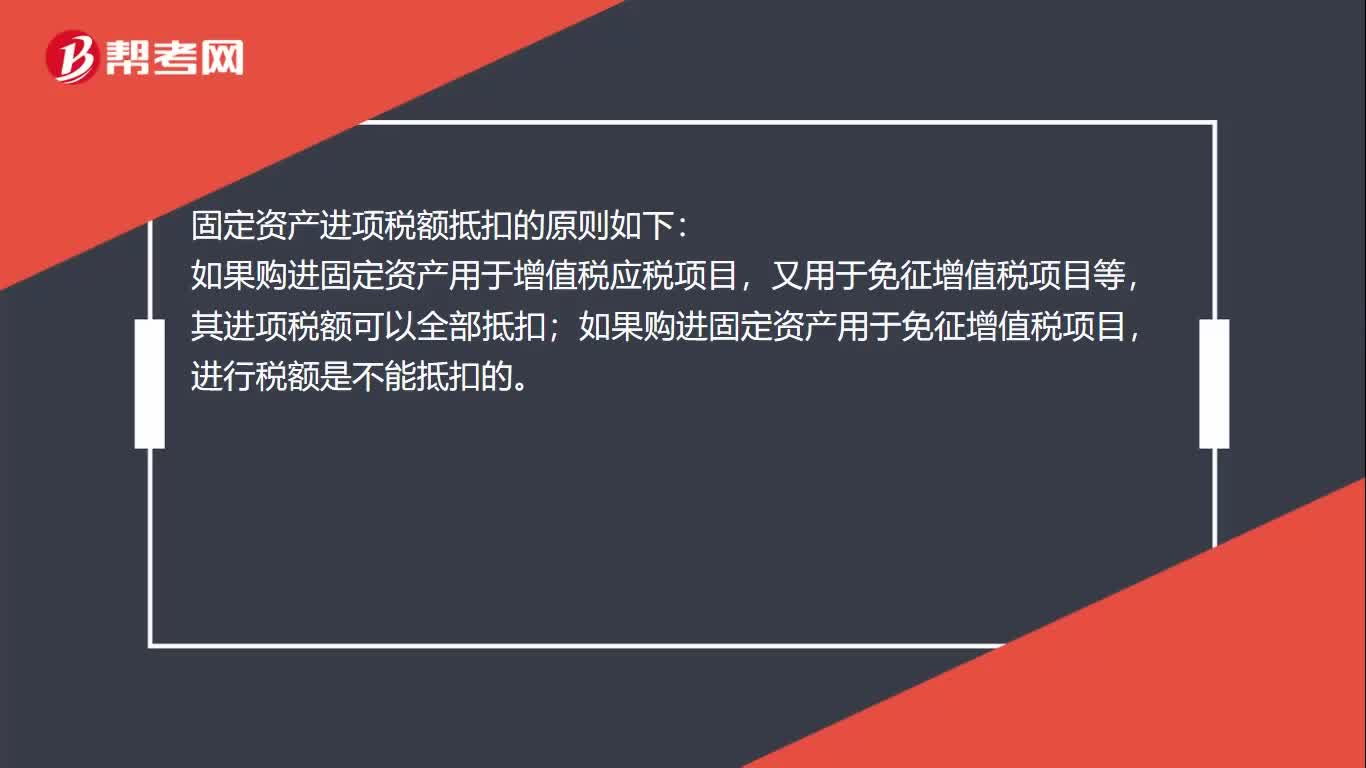

01:05固定資產(chǎn)進(jìn)項(xiàng)稅怎么抵扣?:固定資產(chǎn)進(jìn)項(xiàng)稅怎么抵扣?固定資產(chǎn)進(jìn)項(xiàng)稅額抵扣的原則如下:如果購(gòu)進(jìn)固定資產(chǎn)用于增值稅應(yīng)稅項(xiàng)目,又用于免征增值稅項(xiàng)目等,其進(jìn)項(xiàng)稅額可以全部抵扣;如果購(gòu)進(jìn)固定資產(chǎn)用于免征增值稅項(xiàng)目,進(jìn)行稅額是不能抵扣的。2016年5月1日后取得并在會(huì)計(jì)制度上按固定資產(chǎn)核算的不動(dòng)產(chǎn)或者2016年5月1日后取得的不動(dòng)產(chǎn)在建工程,其進(jìn)項(xiàng)稅額應(yīng)自取得之日起分2年從銷項(xiàng)稅額中抵扣,第二年抵扣比例為40%。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日