下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

01:08

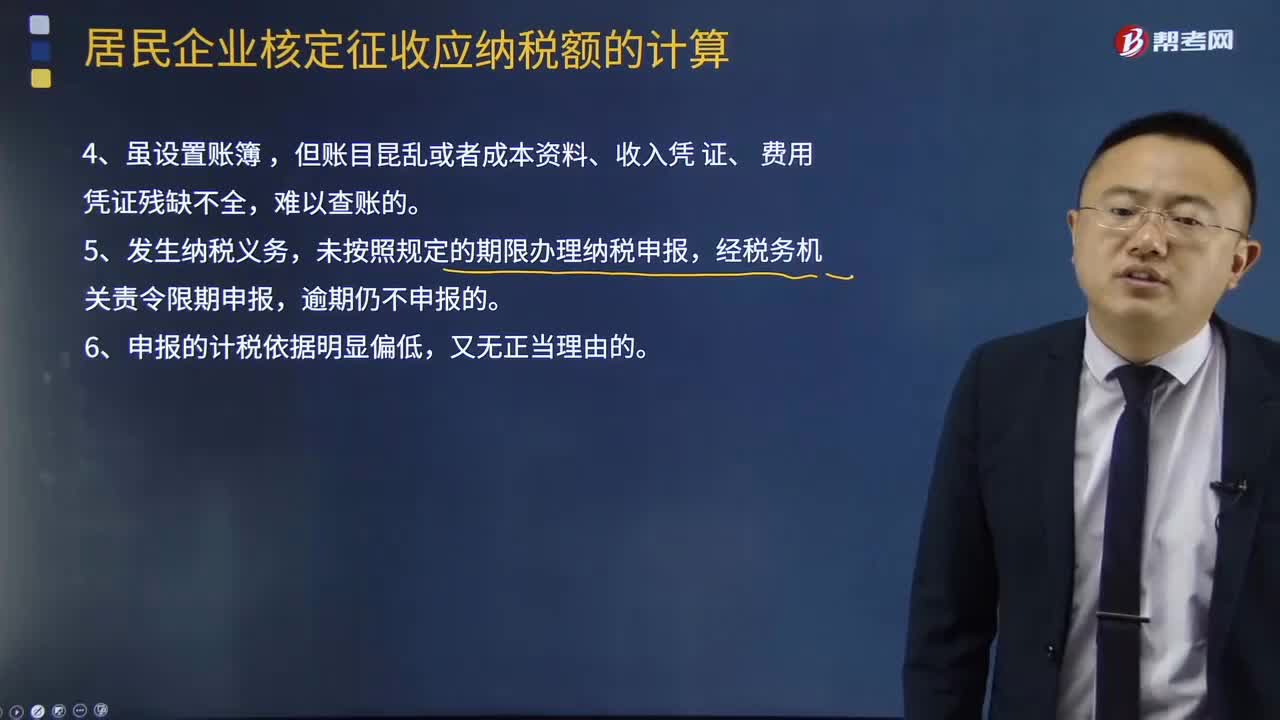

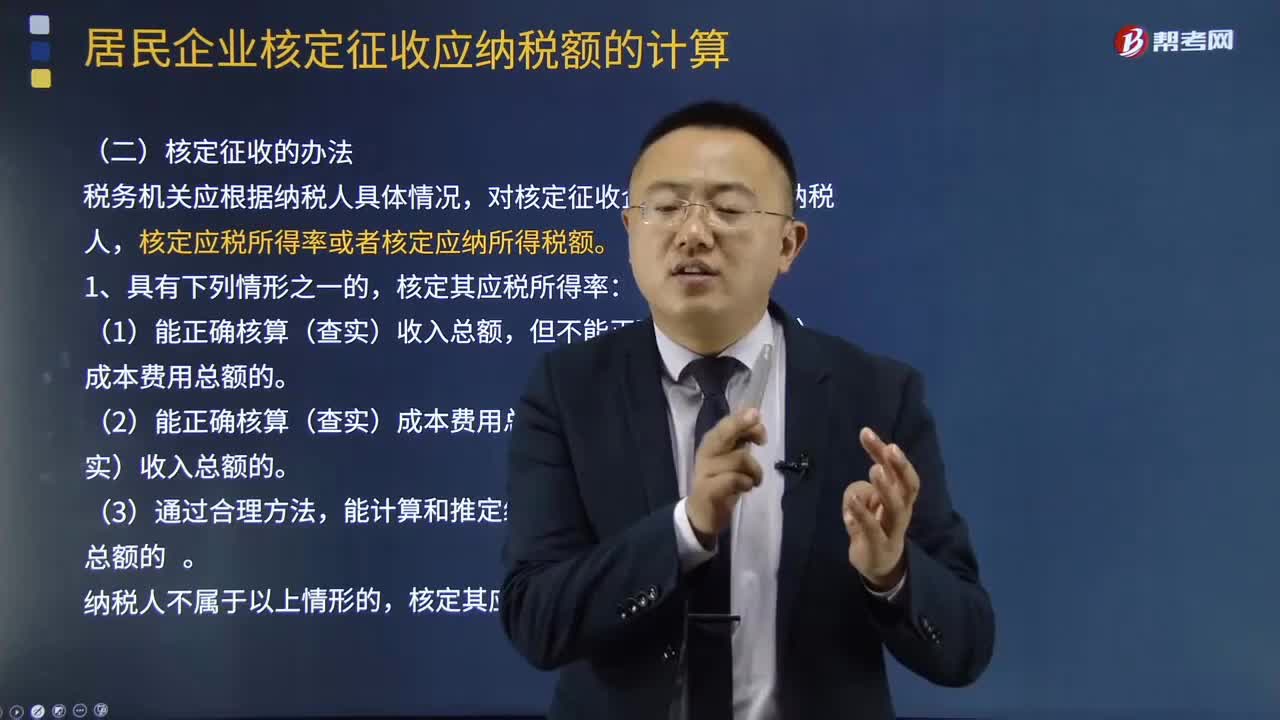

01:08所得稅核定征收的條件是什么?:所得稅核定征收條件:1. 依照法律、行政法規(guī)的規(guī)定可以不設(shè)置賬簿的;2. 依照法律、行政法規(guī)的規(guī)定應(yīng)當(dāng)設(shè)置但未設(shè)置賬簿的;3. 擅自毀損賬簿或者拒不提供納稅資料的;4. 雖設(shè)置賬簿,但賬目混亂或者成本資料、收入憑證、費用憑證殘缺不全,難以查賬的;5. 發(fā)生納稅義務(wù),未按照規(guī)定的期限辦理納稅申報,經(jīng)稅務(wù)機關(guān)責(zé)令限期申報,逾期仍不申報的;

03:45

03:45與企業(yè)合并相關(guān)的遞延所得稅有哪些?:與企業(yè)合并相關(guān)的遞延所得稅有哪些?所得稅是各地政府在不同時期對個人應(yīng)納稅收入的定義和征收的百分比不盡相同,但在購買日不符合遞延所得稅資產(chǎn)確認條件而不予以確認。應(yīng)當(dāng)確認相關(guān)的遞延所得稅資產(chǎn),確認與企業(yè)合并相關(guān)的遞延所得稅資產(chǎn),【提示】此處指的是購買日不符合遞延所得稅資產(chǎn)確認條件的可抵扣暫時性差異,購買日后符合條件確認遞延所得稅資產(chǎn)的會計處理。對購買日符合遞延所得稅資產(chǎn)確認條件的可抵扣暫時性差異。

01:04

01:04企業(yè)所得稅所得來源的確定是什么?:企業(yè)所得稅所得來源的確定是什么?1. 銷售貨物所得,2. 提供勞務(wù)所得,3. 轉(zhuǎn)讓財產(chǎn)所得。(1)不動產(chǎn)轉(zhuǎn)讓所得按照不動產(chǎn)所在地確定。(2)動產(chǎn)轉(zhuǎn)讓所得按照轉(zhuǎn)讓動產(chǎn)的企業(yè)或者機構(gòu)、場所所在地確定。(3)權(quán)益性投資資產(chǎn)轉(zhuǎn)讓所得按照被投資企業(yè)所在地確定。4. 股息、紅利等權(quán)益性投資所得,按照分配所得的企業(yè)所在地確定。5. 利息所得、租金所得、特許權(quán)使用費所得,按照負擔(dān)、支付所得的企業(yè)或者機構(gòu)、。

02:33

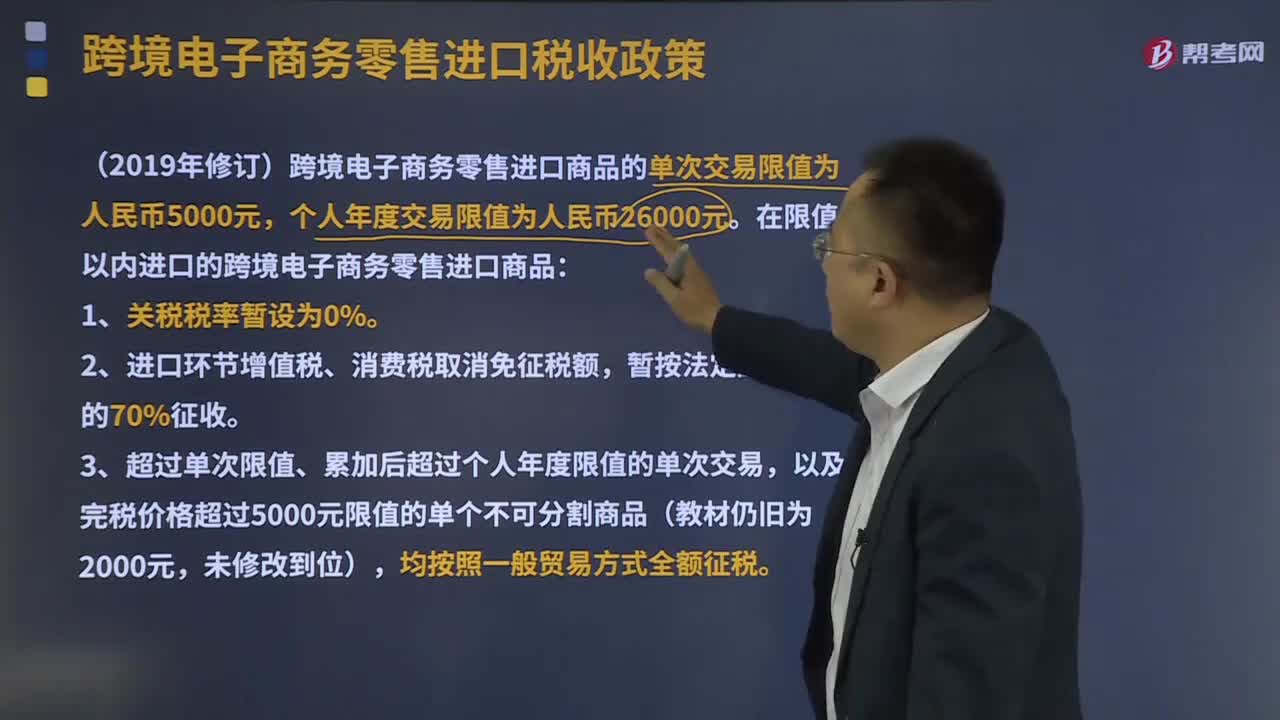

02:33跨境電子商務(wù)零售進口稅收政策有哪些?:跨境電子商務(wù)零售進口稅收政策有哪些?跨境電子商務(wù)零售進口商品的單次交易限值為人民幣5000元,個人年度交易限值為人民幣26000元。在限值以內(nèi)進口的跨境電子商務(wù)零售進口商品:1、關(guān)稅稅率暫設(shè)為0%。2、進口環(huán)節(jié)增值稅、消費稅取消免征稅額,暫按法定應(yīng)納稅額的70%征收。3、超過單次限值、累加后超過個人年度限值的單次交易,以及完稅價格超過5000元限值的單個不可分割商品(教材仍舊為2000元。

02:55

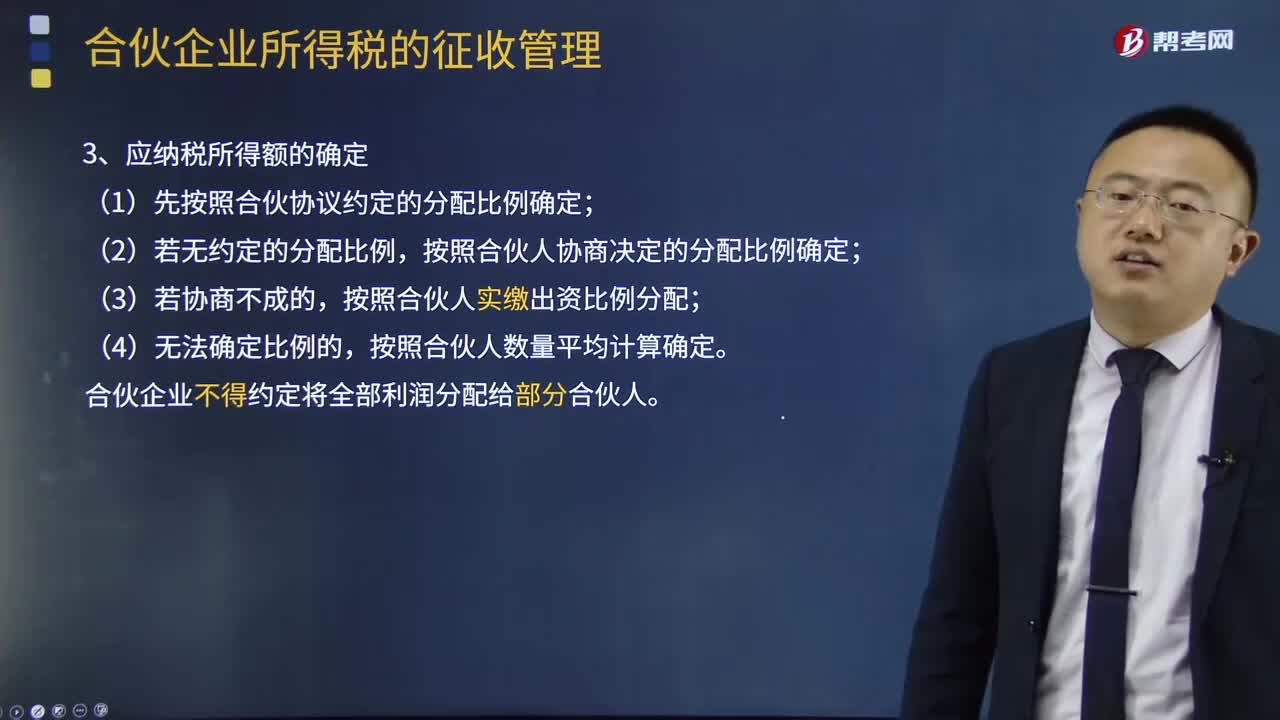

02:55合伙企業(yè)所得稅的征收管理是怎樣的?:合伙企業(yè)所得稅的征收管理是怎樣的?應(yīng)繳納增值稅的企業(yè),應(yīng)繳納營業(yè)稅的企業(yè),按稅法規(guī)定免繳流轉(zhuǎn)稅的企業(yè),按其免繳的流轉(zhuǎn)稅稅種確定企業(yè)所得稅征管歸屬;其企業(yè)所得稅暫由地方稅務(wù)局管理。既繳納增值稅又繳納營業(yè)稅的企業(yè),原則上按照其稅務(wù)登記時自行申報的主營業(yè)務(wù)應(yīng)繳納的流轉(zhuǎn)稅稅種確定征管歸屬;企業(yè)稅務(wù)登記時無法確定主營業(yè)務(wù)的,1、合伙企業(yè)的納稅人及所繳納的稅種。合伙企業(yè)以每一個合伙人為納稅義務(wù)人。

10:11

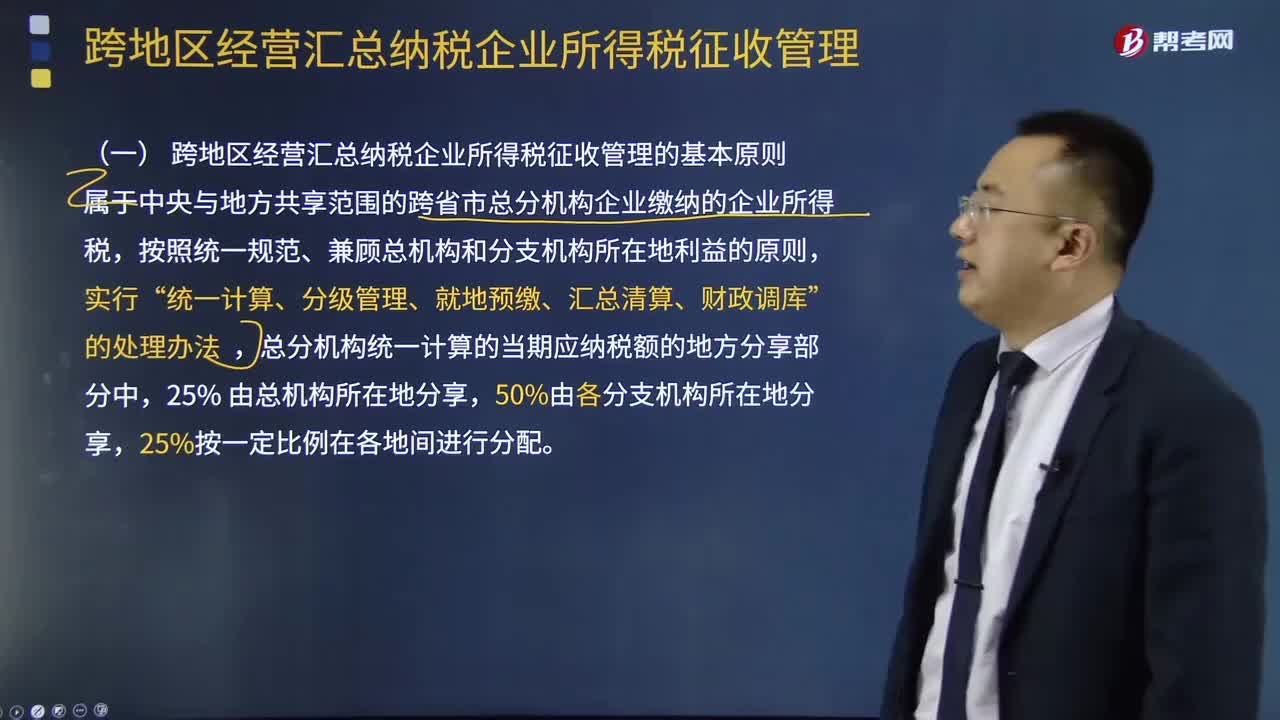

10:11跨地區(qū)經(jīng)營匯總納稅企業(yè)所得稅如何征收管理?:該《辦法》分總則、稅款預(yù)繳和匯算清繳、總分機構(gòu)分攤稅款的計算、日常管理、附則5章33條,(一)跨地區(qū)經(jīng)營匯總納稅企業(yè)所得稅征收管理的基本原則,屬于中央與地方共享范圍的跨省市總分機構(gòu)企業(yè)繳納的企業(yè)所得稅,(二)跨地區(qū)經(jīng)營匯總納稅企業(yè)所得稅征收管理的適用范圍跨省市總分機構(gòu)企業(yè)是指跨省(自治區(qū)、直轄市 和計劃單列市。總機構(gòu)和具有主體生產(chǎn)經(jīng)營職能的二級分支機構(gòu)就地預(yù)繳企業(yè)所得稅。

04:12

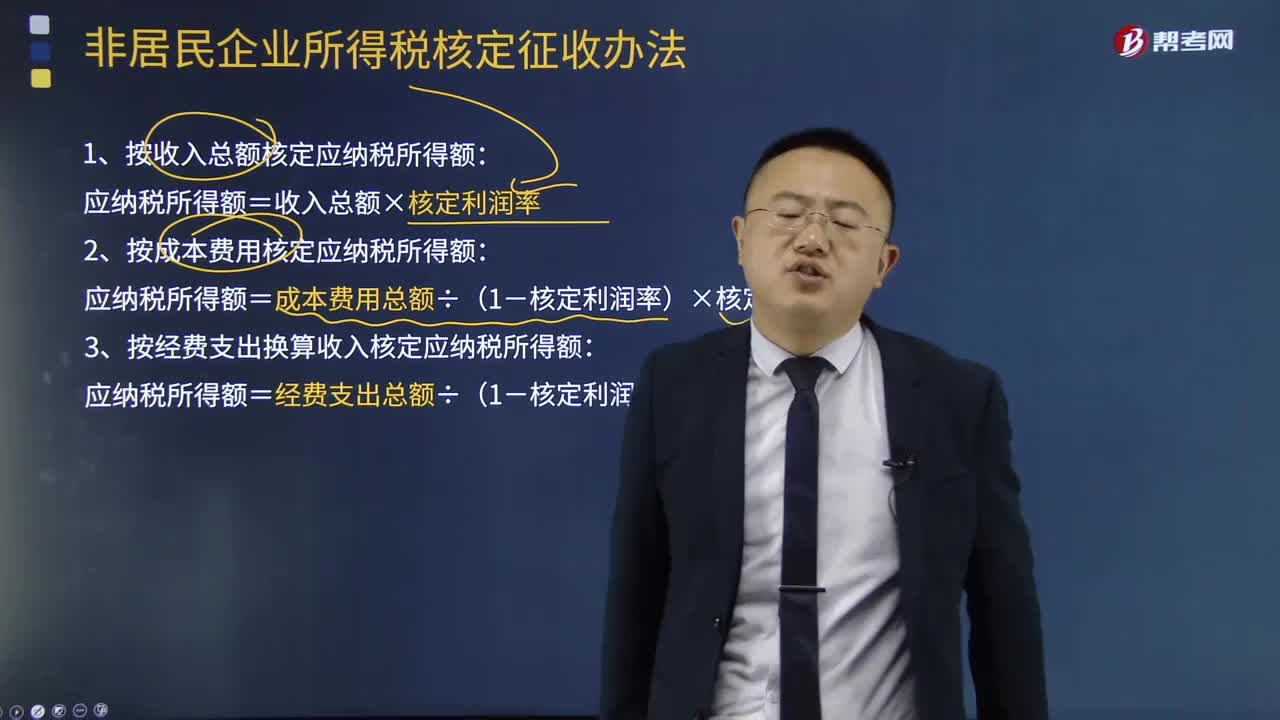

04:12非居民企業(yè)所得稅核定征收辦法有哪些?:非居民企業(yè)所得稅核定征收辦法有哪些?非居民企業(yè)應(yīng)當(dāng)按照稅收征管法及有關(guān)法律法規(guī)設(shè)置賬簿,準(zhǔn)確計算應(yīng)納稅所得額,1、按收入總額核定應(yīng)納稅所得額:應(yīng)納稅所得額=收入總額×核定利潤率:2、按成本費用核定應(yīng)納稅所得額:應(yīng)納稅所得額=成本費用總額÷(1-核定利潤率)×核定利潤率,3、按經(jīng)費支出換算收入核定應(yīng)納稅所得額,應(yīng)納稅所得額=經(jīng)費支出總額÷(1-核定利潤率)×核定利潤率。

01:25

01:25核定征收企業(yè)所得稅的范圍是什么?:核定征收企業(yè)所得稅的范圍是什么?核定征收辦法適用于居民企業(yè)納稅人,核定征收企業(yè)所得稅:2、依照法律、行政法規(guī)的規(guī)定應(yīng)當(dāng)設(shè)置但未設(shè)置賬簿的。3、擅自銷毀賬簿或者拒不提供納稅資料的。但賬目昆亂或者成本資料、收入憑證、,未按照規(guī)定的期限辦理納稅申報。不得核定征收企業(yè)所得稅,對依法按核定應(yīng)稅所得率方式核定征收企業(yè)所得稅的企業(yè),應(yīng)全額計入應(yīng)稅收入額,按照主營項目(業(yè)務(wù))確定適用的應(yīng)稅所得率計算征稅。

13:28

13:28核定征收的辦法有哪些?:核定應(yīng)稅所得率或者核定應(yīng)納所得稅額。但不能正確核算(查實)成本費用總額的。對依法按核定應(yīng)稅所得率方式核定征收企業(yè)所得稅的企業(yè),按照主營項目(業(yè)務(wù))確定適用的應(yīng)稅所得率計算征稅;按照變化后的主營項目(業(yè)務(wù))重新確定適用的應(yīng)稅所得率計算征稅。采用前款所列一種方法不足以正確核定應(yīng)納稅所得額或應(yīng)納稅額的,采用應(yīng)稅所得率方式核定征收企業(yè)所得稅的,實行應(yīng)稅所得率方式核定征收企業(yè)所得稅的納稅人。

11:09

11:09個人獨資企業(yè)和合伙企業(yè)個人所得稅的規(guī)定是什么?:個人獨資企業(yè)和合伙企業(yè)每一納稅年度的收入總額減除成本、費用以及損失后的余額,個人獨資企業(yè)和合伙企業(yè)投資者的生產(chǎn)經(jīng)營所得依法計征個人所得稅時,個人獨資企業(yè)和合伙企業(yè)投資者本人的費用扣除標(biāo)準(zhǔn)統(tǒng)一確定為60000元年,其費用扣除標(biāo)準(zhǔn)由投資者選擇在其中一個企業(yè)的生產(chǎn)經(jīng)營所得中扣除。2、投資者及其家庭發(fā)生的生活費用不允許在稅前扣除。匯總其投資興辦的所有企業(yè)的經(jīng)營所得作為應(yīng)納稅所得額。

08:53

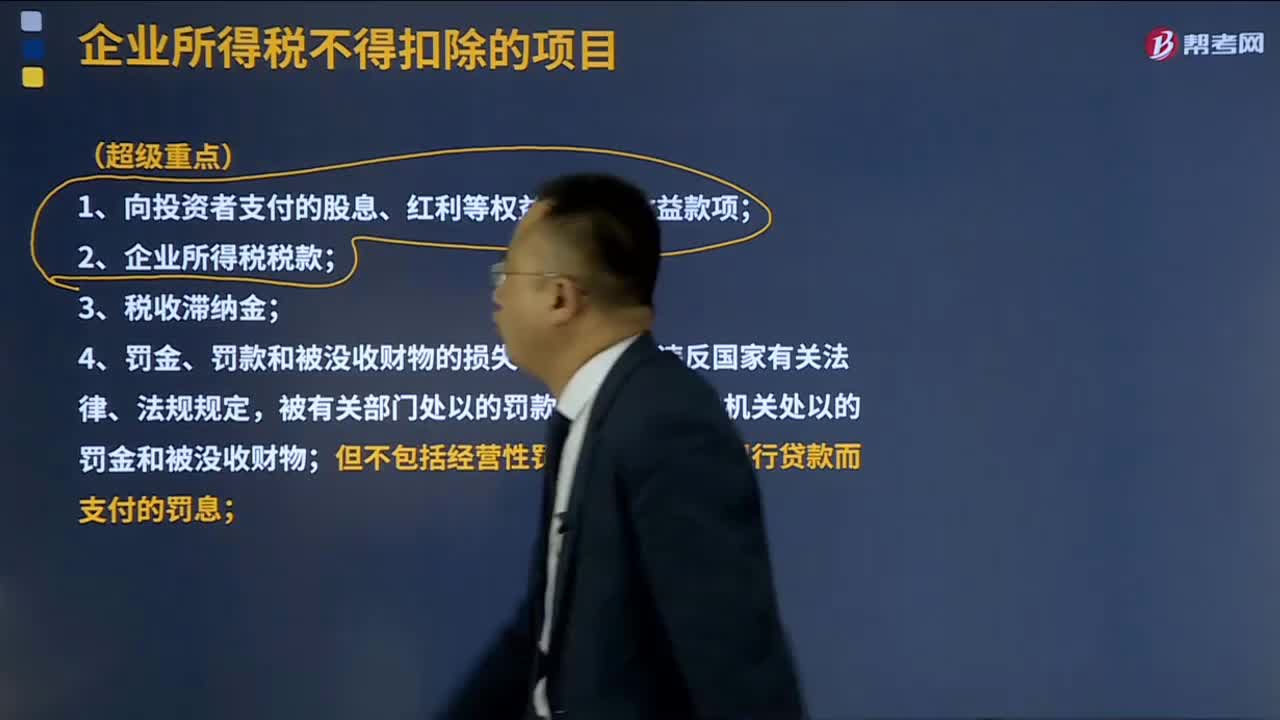

08:53企業(yè)所得稅不得扣除的項目有哪些?:企業(yè)所得稅里面準(zhǔn)予扣除的項目指的是在計算企業(yè)所得稅應(yīng)納所得額前可以扣除的項目,不得扣除指的是不允許在計算企業(yè)所得稅應(yīng)納所得額前來扣除,是指不符合國務(wù)院財政、稅務(wù)主管部門規(guī)定的各項資產(chǎn)減值準(zhǔn)備、風(fēng)險準(zhǔn)備等準(zhǔn)備金支出;8、企業(yè)之間支付的管理費、企業(yè)內(nèi)營業(yè)機構(gòu)之間支付的租金和特許權(quán)使用費,【2017年注冊會計師考試真題】下列支出在計算企業(yè)所得稅納稅所得額時。A.企業(yè)內(nèi)營業(yè)機構(gòu)之間發(fā)生的租金支出。

00:38

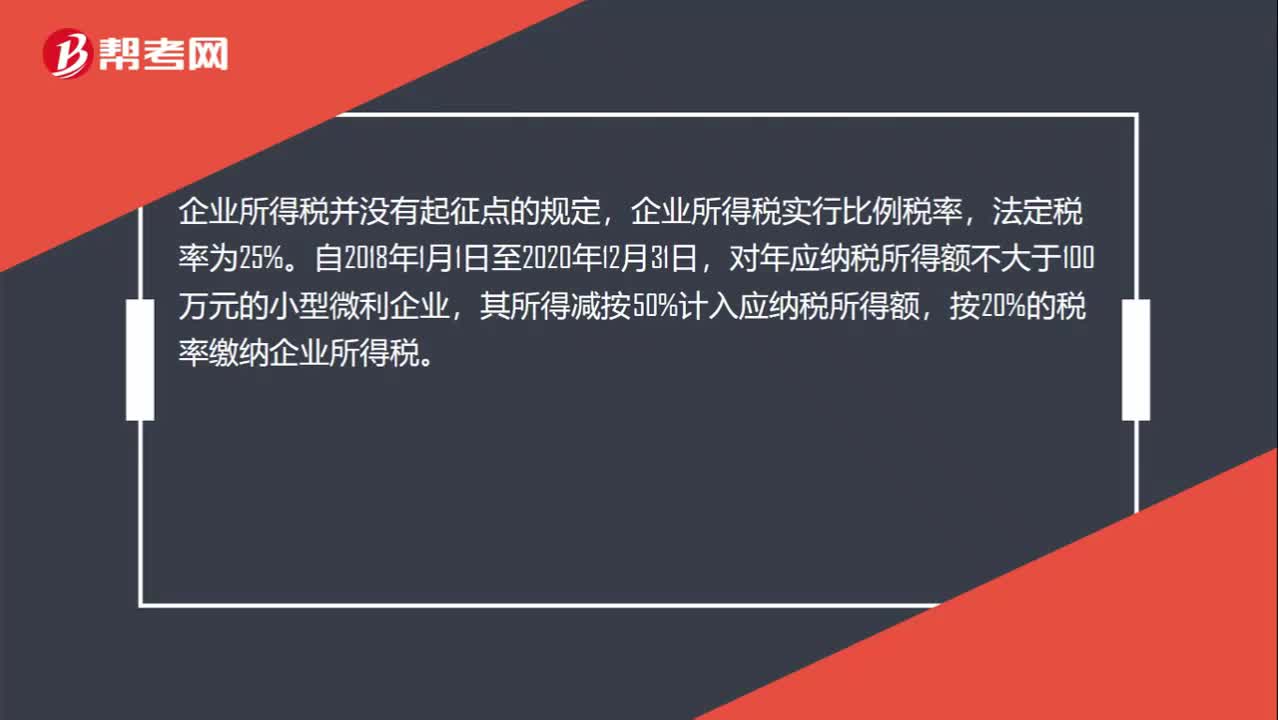

00:38企業(yè)所得稅起征點是什么?:企業(yè)所得稅起征點是什么?企業(yè)所得稅并沒有起征點的規(guī)定,企業(yè)所得稅實行比例稅率,法定稅率為25%。自2018年1月1日至2020年12月31日,對年應(yīng)納稅所得額不大于100萬元的小型微利企業(yè),其所得減按50%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日