下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

03:57

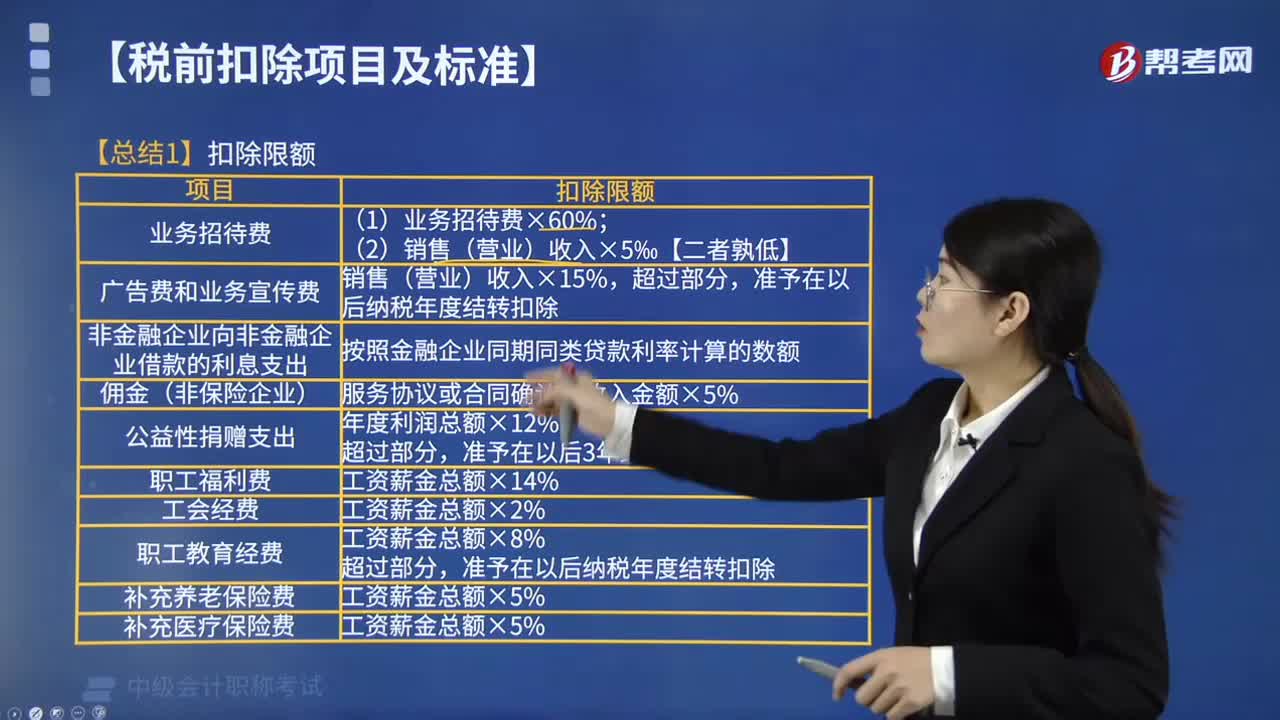

03:57總結(jié)企業(yè)所得稅扣除限額包括哪些?:總結(jié)企業(yè)所得稅扣除限額包括:(1)業(yè)務(wù)招待費(fèi)×60%。(2)銷售(營業(yè))收入×5‰【二者孰低】,銷售(營業(yè))收入×15%。準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。3. 非金融企業(yè)向非金融企業(yè)借款的利息支出;按照金融企業(yè)同期同類貸款利率計算的數(shù)額,服務(wù)協(xié)議或合同確認(rèn)的收入金額×5%。準(zhǔn)予在以后3年結(jié)轉(zhuǎn)扣除。6. 職工福利費(fèi)。準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除工資薪金總額×5%【總結(jié)2】準(zhǔn)予結(jié)轉(zhuǎn)以后納稅年度扣除

05:39

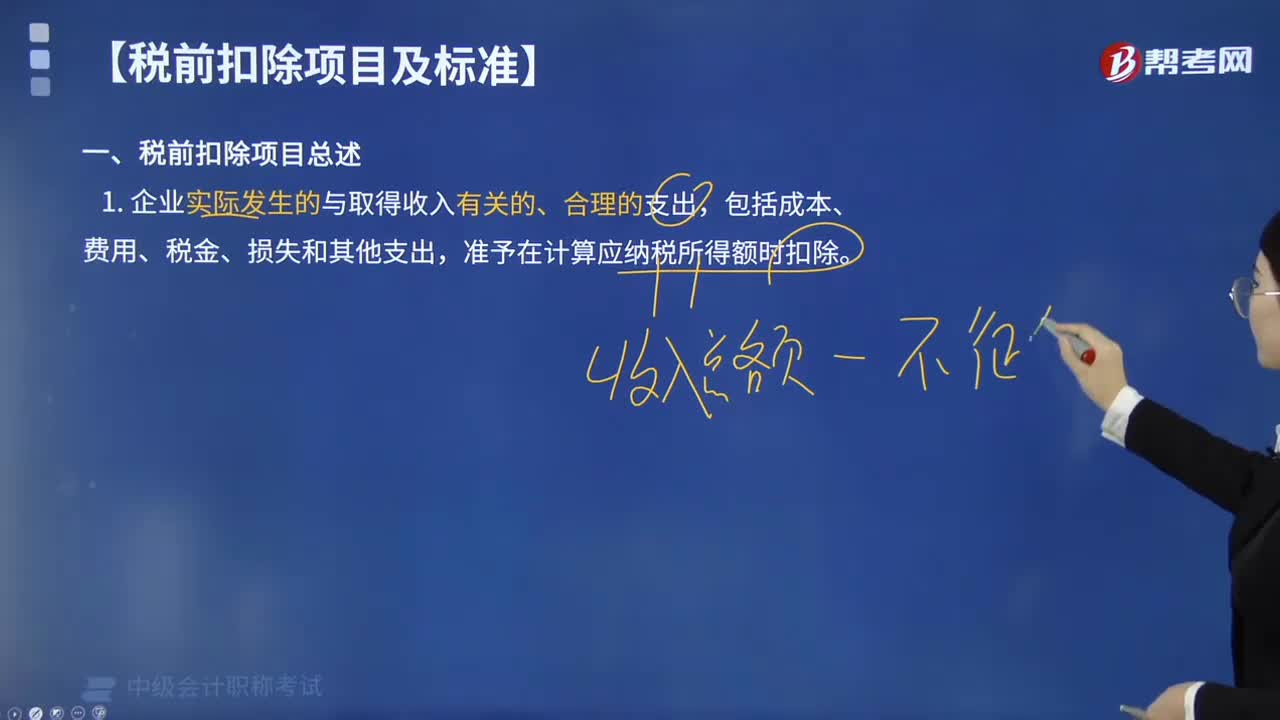

05:39企業(yè)所得稅的稅前扣除項目有哪些?:企業(yè)所得稅的稅前扣除項目:準(zhǔn)予在計算應(yīng)納稅所得額時扣除。可以據(jù)實在企業(yè)所得稅稅前扣除,其他捐贈性支出一律不得在稅前扣除;(8)企業(yè)之間支付的管理費(fèi)、企業(yè)內(nèi)營業(yè)機(jī)構(gòu)之間支付的租金和特許權(quán)使用費(fèi)。其計算的折舊、攤銷不得在計算應(yīng)納稅所得額時扣除,【提示2】企業(yè)取得的各項免稅收入所對應(yīng)的各項成本費(fèi)用,可以在計算應(yīng)納稅所得額時扣除,【例題·判斷題】企業(yè)的不征稅收入用于支出所形成的費(fèi)用。

07:46

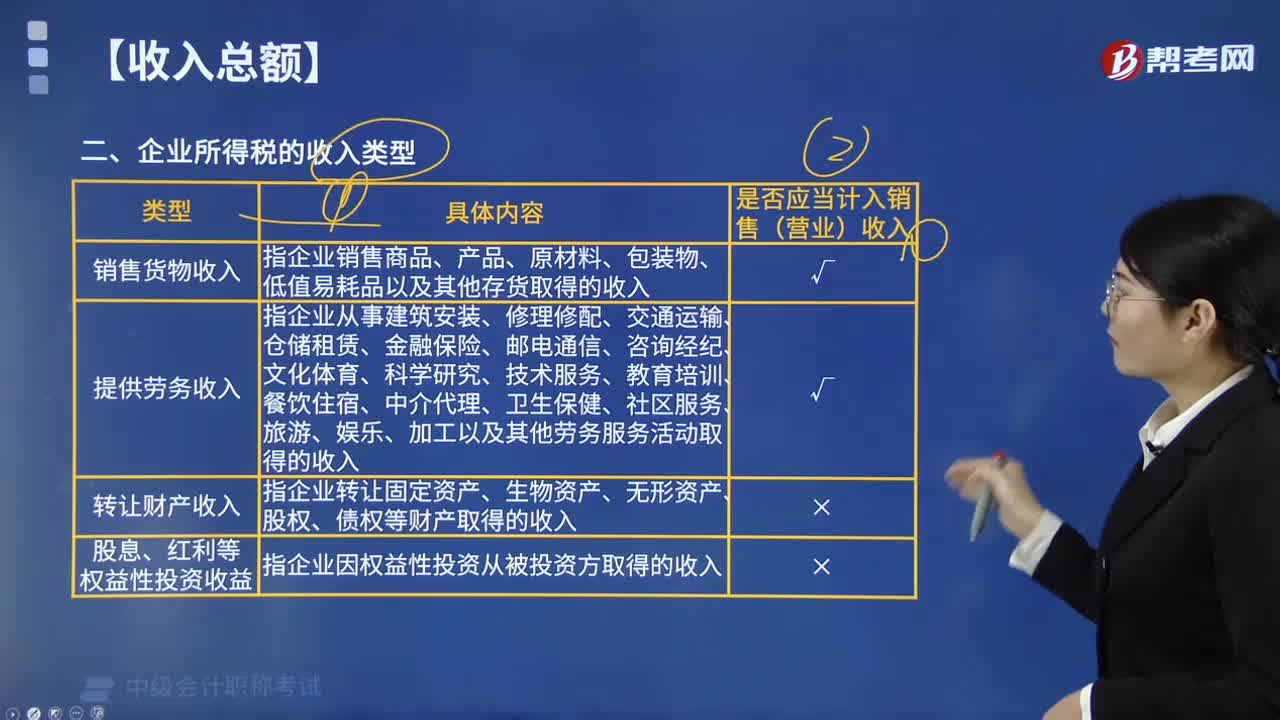

07:46企業(yè)所得稅的收入類型包括哪些?:企業(yè)所得稅的收入類型包括銷售貨物收入,指企業(yè)轉(zhuǎn)讓固定資產(chǎn)、生物資產(chǎn)、無形資產(chǎn)、股權(quán)、債權(quán)等財產(chǎn)取得的收入,或者因他人占用本企業(yè)資金取得的收入,指企業(yè)提供固定資產(chǎn)、包裝物或者其他有形資產(chǎn)的使用權(quán)取得的收入,指企業(yè)取得《企業(yè)所得稅法》列舉的收入外的其他收入。包括企業(yè)資產(chǎn)溢余收入(例如“

02:10

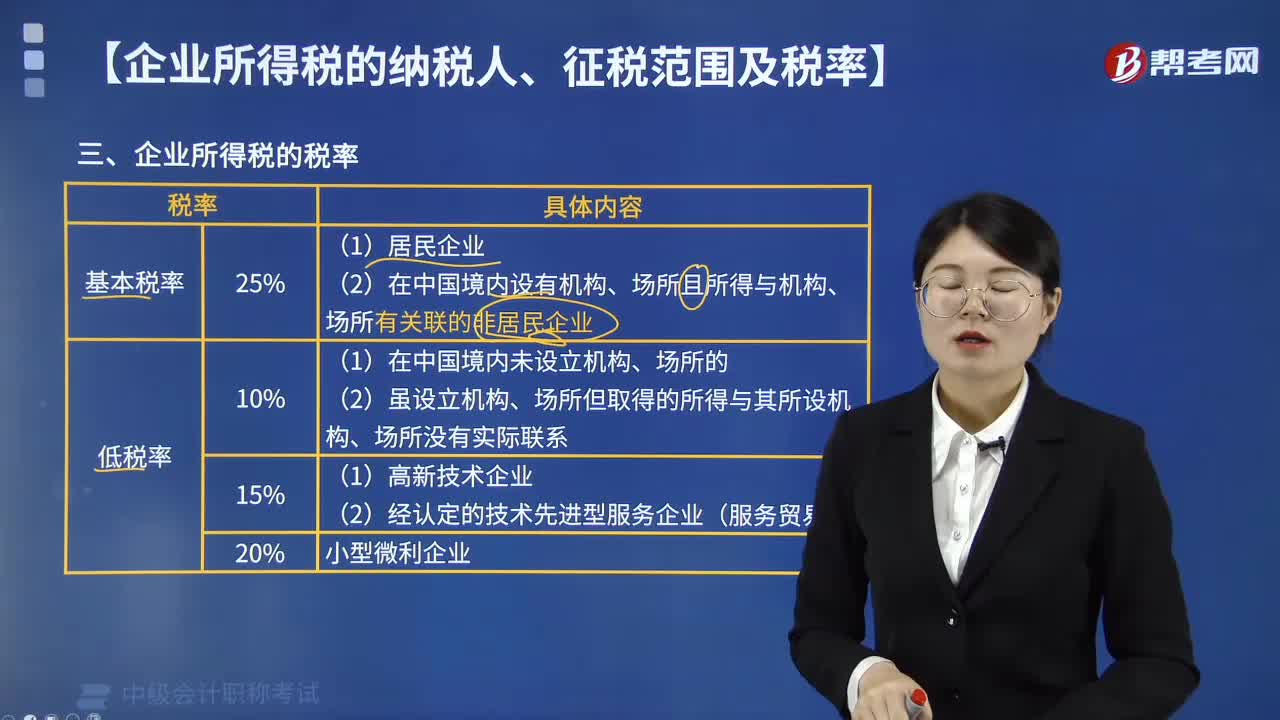

02:10企業(yè)所得稅的稅率包括哪幾種?:企業(yè)所得稅的稅率包括哪幾種?企業(yè)所得稅的稅率包括四種:(1)居民企業(yè)適用的企業(yè)所得稅法定稅率為25%,(2)在中國境內(nèi)設(shè)立機(jī)構(gòu)、場所且取得的所得與其所設(shè)機(jī)構(gòu)、場所有實際聯(lián)系的非居民企業(yè),應(yīng)當(dāng)就其來源于中國境內(nèi)、境外的所得繳納企業(yè)所得稅。非居民企業(yè)在中國境內(nèi)未設(shè)立機(jī)構(gòu)、場所的,應(yīng)當(dāng)就其來源于中國境內(nèi)的所得繳納企業(yè)所得稅。稅法規(guī)定凡符合條件的小型微利企業(yè)。

06:25

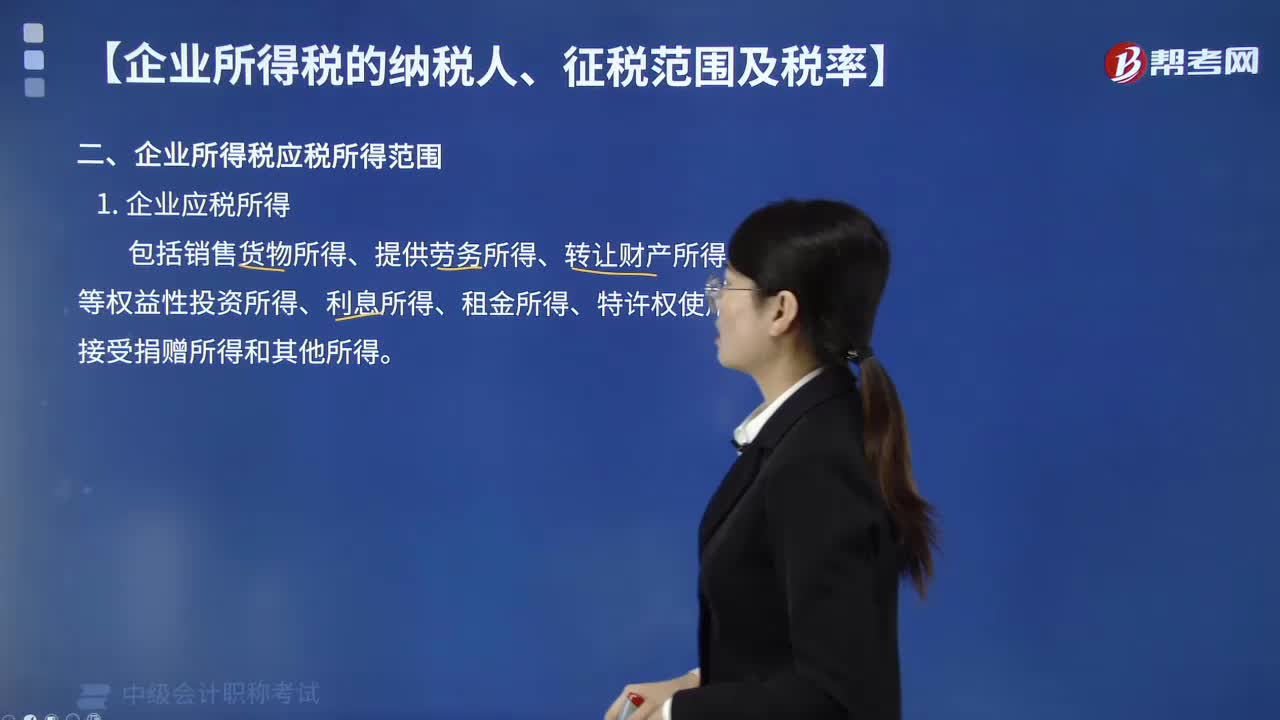

06:25企業(yè)所得稅應(yīng)稅所得范圍包括哪些?:企業(yè)所得稅應(yīng)稅所得范圍包括銷售貨物所得、轉(zhuǎn)讓財產(chǎn)所得、股息紅利等權(quán)益性投資所得、利息所得等。包括銷售貨物所得、提供勞務(wù)所得、轉(zhuǎn)讓財產(chǎn)所得、股息紅利等權(quán)益性投資所得、利息所得、租金所得、特許權(quán)使用費(fèi)所得、接受捐贈所得和其他所得,包括企業(yè)資產(chǎn)溢余所得、債務(wù)重組所得、補(bǔ)貼所得、違約金所得、匯兌收益等,動產(chǎn)轉(zhuǎn)讓所得按照轉(zhuǎn)讓動產(chǎn)的企業(yè)或者機(jī)構(gòu)、場所所在地確定。

10:17

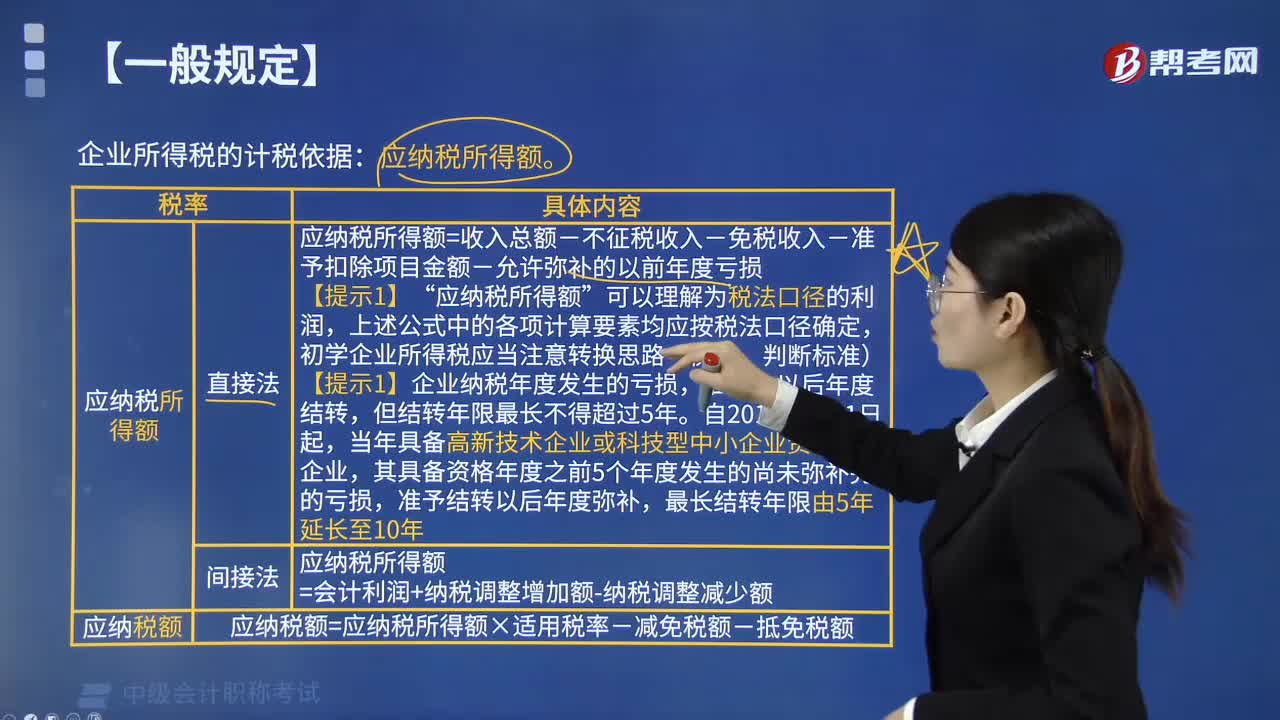

10:17企業(yè)所得稅應(yīng)納稅所得額的一般規(guī)定有哪些?:企業(yè)所得稅應(yīng)納稅所得額的一般規(guī)定有:1. 應(yīng)納稅所得額計算:應(yīng)納稅所得額=每一納稅年度的收入總額-不征稅收入-免稅收入-各項扣除項目-允許彌補(bǔ)的以前年度虧損”應(yīng)納稅所得額,上述公式中的各項計算要素均應(yīng)按稅法口徑確定,初學(xué)企業(yè)所得稅應(yīng)當(dāng)注意轉(zhuǎn)換思路(衡量、判斷標(biāo)準(zhǔn)),【提示1】企業(yè)納稅年度發(fā)生的虧損。準(zhǔn)予結(jié)轉(zhuǎn)以后年度彌補(bǔ)?應(yīng)納稅所得額=會計利潤+納稅調(diào)整增加額-納稅調(diào)整減少額。

08:14

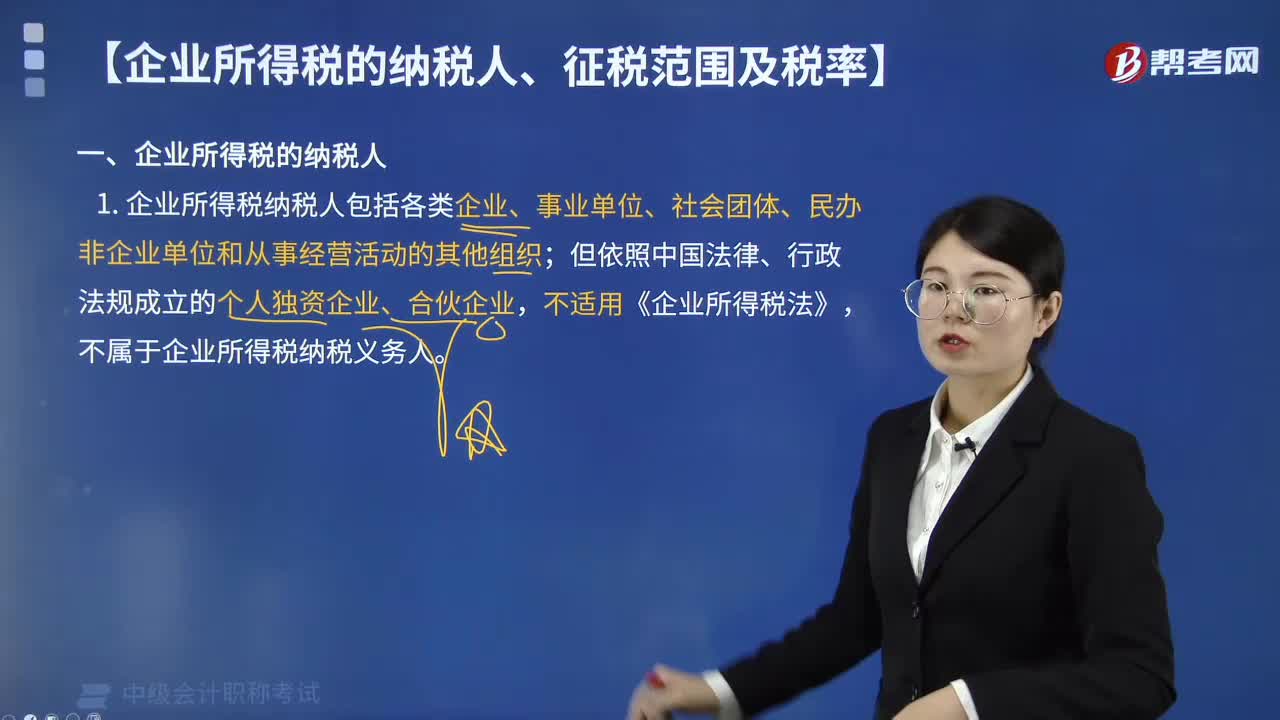

08:14企業(yè)所得稅的納稅人分為哪兩種?:是指在中國境內(nèi)的企業(yè)和其他取得收入的組織(以下統(tǒng)稱“包括各類企業(yè)、事業(yè)單位、社會團(tuán)體、民辦非企業(yè)單位和從事經(jīng)營活動的其他組織;但依照中國法律、行政法規(guī)成立的個人獨(dú)資企業(yè)、合伙企業(yè),或者依照外國(地區(qū))法律成立但實際管理機(jī)構(gòu)在中國境內(nèi)的企業(yè)。應(yīng)就來源于中國境內(nèi)、境外的全部所得納稅。是指依照外國(地區(qū))法律成立且實際管理機(jī)構(gòu)不在中國境內(nèi)的企業(yè),應(yīng)當(dāng)就其來源于中國境內(nèi)的所得繳納企業(yè)所得稅。

02:39

02:39增值稅的納稅人有哪些?:中華人民共和國境內(nèi)銷售貨物或者提供加工、修理修配勞務(wù),銷售服務(wù)、無形資產(chǎn)、不動產(chǎn)以及進(jìn)口貨物的單位和個人,2. 銷售勞務(wù)的應(yīng)稅勞務(wù)發(fā)生地在境內(nèi);3. 服務(wù)(租賃不動產(chǎn)除外)或者無形資產(chǎn)(自然資源使用權(quán)除外)的銷售方或者購買方在境內(nèi);承包人、承租人、掛靠人(以下統(tǒng)稱承包人)以發(fā)包人、出租人、被掛靠人(以下統(tǒng)稱發(fā)包人)名義對外經(jīng)營并由發(fā)包人承擔(dān)相關(guān)法律責(zé)任的,以該發(fā)包人為納稅人。以承包人為納稅人。

00:26

00:26所得稅納稅人是什么?:所得稅納稅人是什么?所得稅納稅人指的是企業(yè)所得稅和個人所得稅的納稅義務(wù)人,企業(yè)所得稅的納稅義務(wù)人,是指在中華人民共和國境內(nèi)的企業(yè)和其他取得收入的組織。個人所得稅納稅人指上交給國家個人所得稅的人。

00:26

00:26企業(yè)所得稅季度申報表營業(yè)成本包括哪些?:企業(yè)所得稅季度申報表營業(yè)成本包括哪些?企業(yè)所得稅季度申報表中的營業(yè)成本,指會計核算意義上的“營業(yè)成本”它主要包括主營業(yè)務(wù)成本和其他業(yè)務(wù)成本,此表中利潤總額與營業(yè)收入、營業(yè)成本沒有勾稽關(guān)系。

02:16

02:16小微企業(yè)怎么報季度所得稅?:小微企業(yè)怎么報季度所得稅?小微企業(yè)申報季度所得稅的流程:這里可以選擇網(wǎng)頁或者離線申報”4.網(wǎng)頁或離線申報填寫都是一樣的。根據(jù)企業(yè)實際情況選擇上面的,通常預(yù)繳類型為第一項”如果企業(yè)在稅局報到時選擇了其他兩項”則按稅局備案的選擇即可。適合設(shè)有總分機(jī)構(gòu)的企業(yè),5.預(yù)繳稅款具體數(shù)據(jù)的填寫。填寫營業(yè)收入(指主營和其他業(yè)務(wù)收入”不含營業(yè)外收入)、營業(yè)成本(主營和其他業(yè)務(wù)成本)和利潤總額。

02:30

02:30企業(yè)所得稅納稅怎樣調(diào)增和調(diào)減?:企業(yè)所得稅納稅怎樣調(diào)增和調(diào)減?會計上確認(rèn)為投資收益,稅法上屬于免稅收入,②會計上未確認(rèn)收入,稅法上確認(rèn)了收入,比如稅法上的視同銷售收入,會計上計入營業(yè)外支出,稅法上屬于視同銷售收入,比如職工福利費(fèi)等三項經(jīng)費(fèi)在會計上作為成本費(fèi)用可以全額扣除,但在稅法中要按照工資薪金總額的14%、8%、2%來相應(yīng)的確認(rèn),④會計上確認(rèn)了支出(-項),稅法上應(yīng)加計扣除,會計上全額計入管理費(fèi)用扣除。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日