下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

03:16

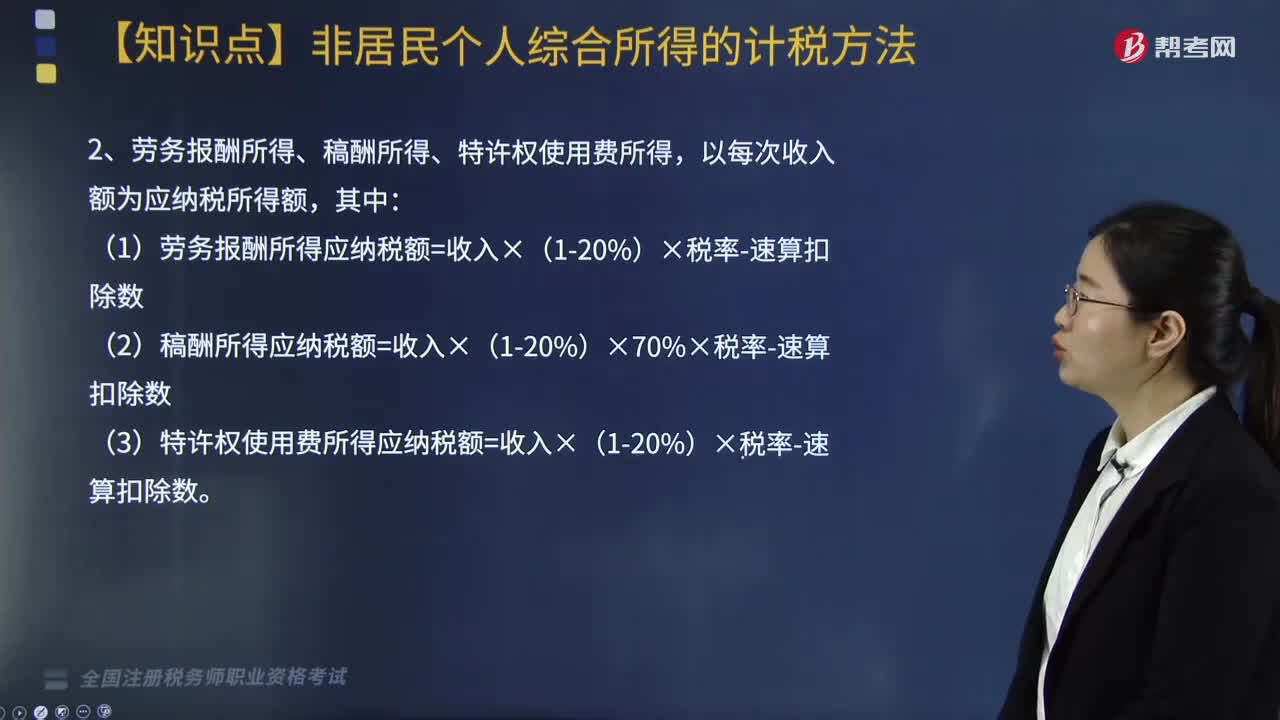

03:16非居民個人綜合所得的計稅方法是怎樣的?:非居民個人取得工資、薪金所得,稿酬所得和特許權(quán)使用費所得,扣繳義務(wù)人向非居民個人支付工資、薪金所得,稿酬所得和特許權(quán)使用費所得時,應(yīng)當(dāng)按以下方法按月或者按次代扣代繳個人所得稅:1. 工資、薪金所得應(yīng)納稅所得額=每月收入額-5000元月;2. 勞務(wù)報酬所得、稿酬所得、特許權(quán)使用費所得,(1)勞務(wù)報酬所得應(yīng)納稅額=收入×(1-20%)×稅率-速算扣除數(shù);

05:00

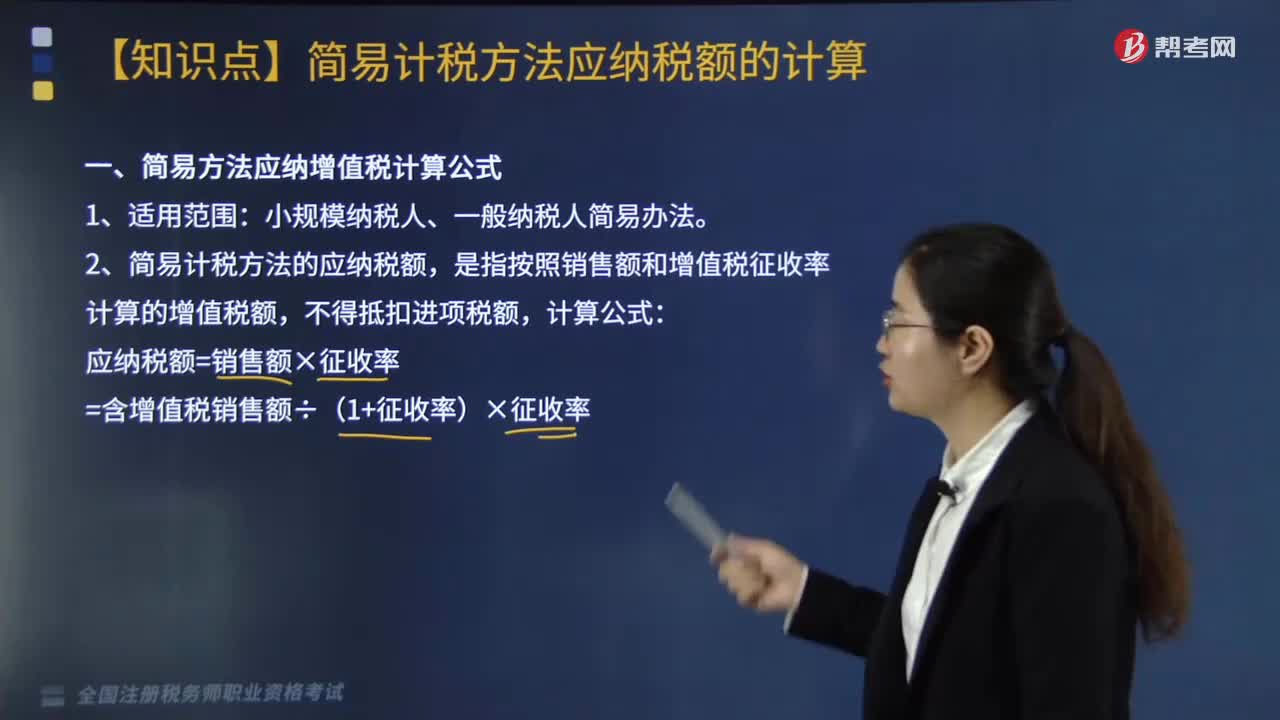

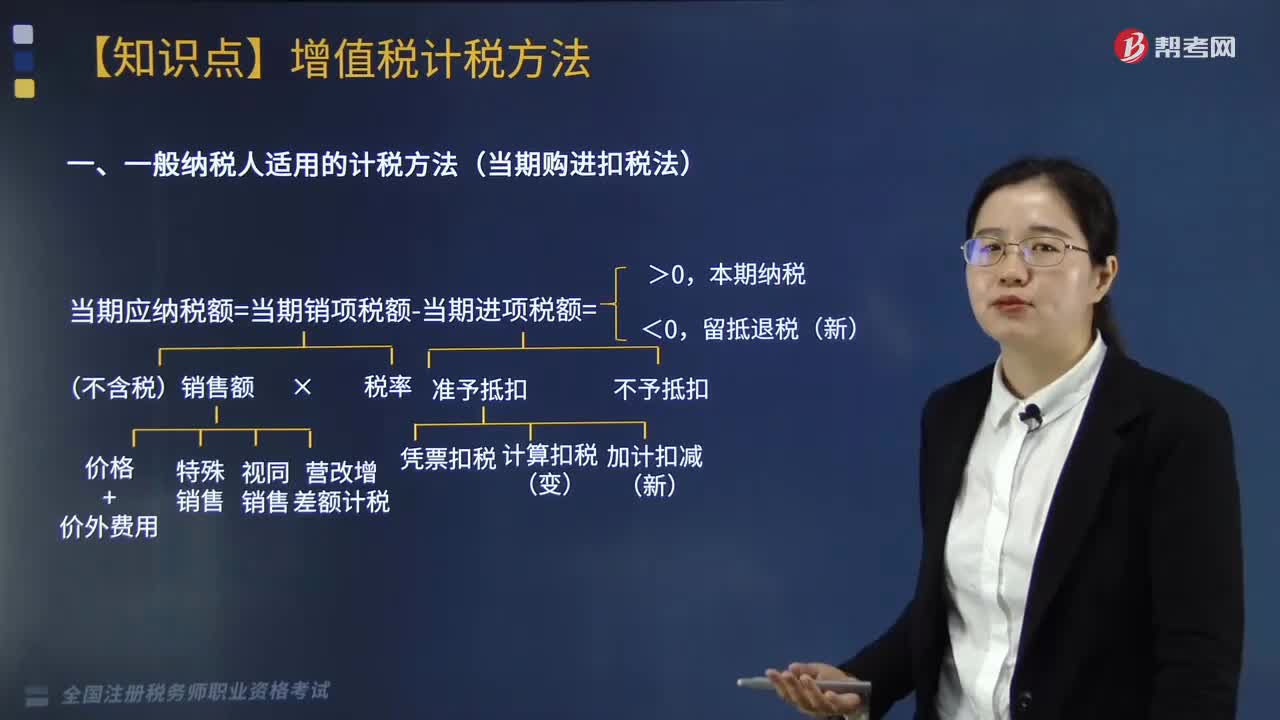

05:00簡易方法應(yīng)納增值稅計算公式是什么?:簡易方法應(yīng)納增值稅計算公式是什么?應(yīng)納稅額=銷售額×征收率=含增值稅銷售額÷(1+征收率)×征收率:二、簡易計稅方法的應(yīng)納稅額,是指按照銷售額和增值稅征收率計算的增值稅額。三、簡易計稅方法與一般計稅方法的主要計稅差異,(1)一般計稅方法計算價稅分離時使用的是稅率。簡易計稅方法計算價稅分離時使用征收率,(2)一般計稅方法用銷售額計算的是銷項稅額。簡易計稅方法用銷售額計算的是應(yīng)納稅額;

04:36

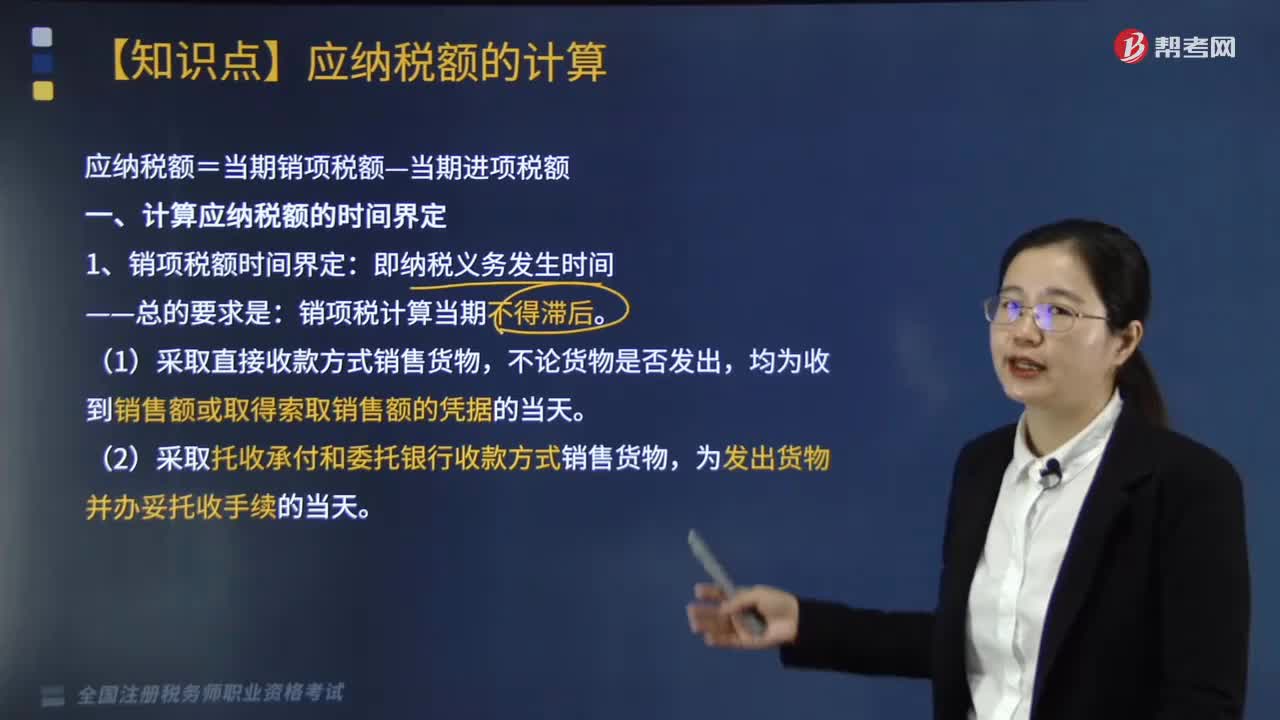

04:36應(yīng)納稅額的計算公式是什么?:(1)采取直接收款方式銷售貨物,(2)采取托收承付和委托銀行收款方式銷售貨物。(3)采取賒銷和分期收款方式銷售貨物。(4)采取預(yù)收貨款方式銷售貨物。為收到代銷單位銷售的代銷清單或收到全部或部分貨款的當(dāng)天,其納稅義務(wù)發(fā)生時間為發(fā)出代銷商品滿180天的當(dāng)天,為提供勞務(wù)同時收訖銷售款或者取得索取銷售款的憑據(jù)的當(dāng)天“(7)納稅人發(fā)生視同銷售貨物行為”其納稅義務(wù)發(fā)生時間為收到預(yù)收款的當(dāng)天。

05:44

05:44個人所得稅關(guān)于應(yīng)納稅所得額的確定是怎樣的?:個人所得稅的應(yīng)納稅所得額是指個人超過個人所得稅起征點的部分,應(yīng)納稅所得額=各項收入-稅法規(guī)定的扣除項目或扣除金額;實物應(yīng)當(dāng)按照所取得的憑證上注明的價格計算應(yīng)納稅所得額,(二)應(yīng)納稅所得額的特殊規(guī)定。捐贈額未超過納稅人申報的應(yīng)納稅所得額30%的部分。可從其應(yīng)納稅所得額中扣除,對其公益性捐贈支出未超過其申報的應(yīng)納稅所得額30%的部分,準(zhǔn)予從其應(yīng)納稅所得額中扣除,準(zhǔn)予在稅前的所得額中全額扣除。

02:27

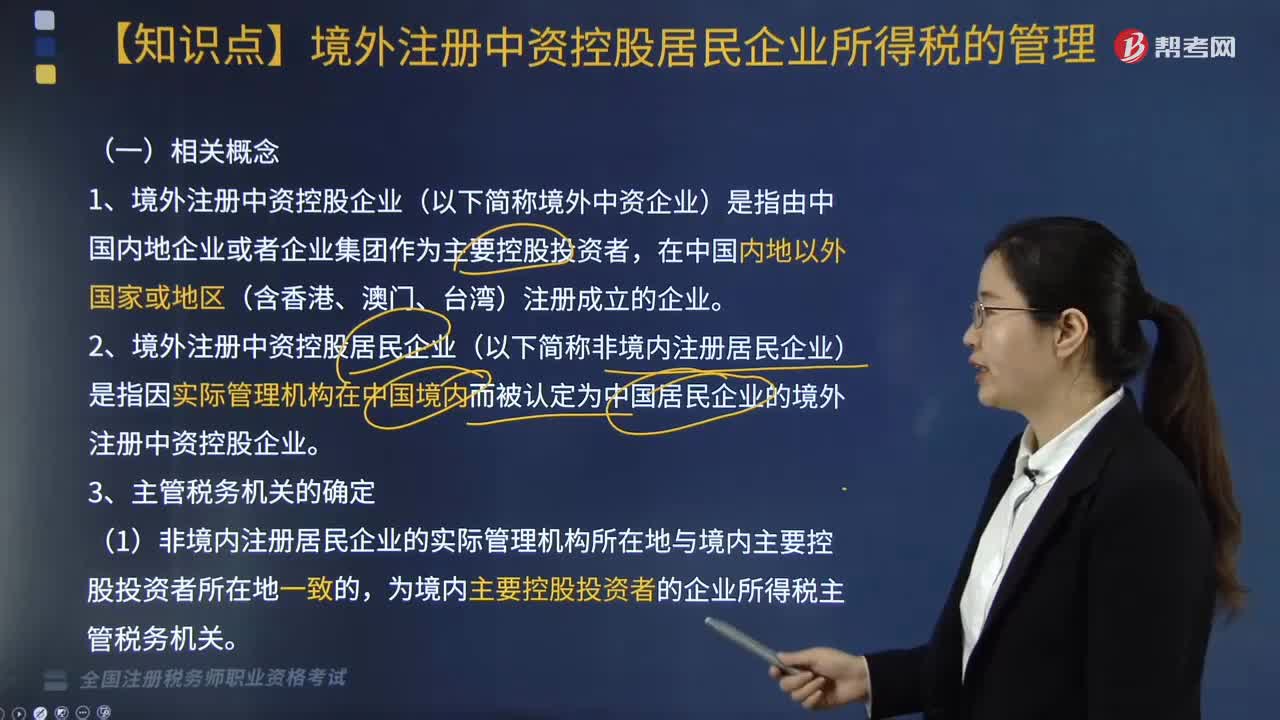

02:27什么是境外注冊中資控股居民企業(yè)所得稅的管理?:境外注冊中資控股居民企業(yè)(以下簡稱非境內(nèi)注冊居民企業(yè))是指因?qū)嶋H管理機構(gòu)在中國境內(nèi)而被認定為中國居民企業(yè)的境外注冊中資控股企業(yè)。(1)非境內(nèi)注冊居民企業(yè)的實際管理機構(gòu)所在地與境內(nèi)主要控股投資者所在地一致的。為境內(nèi)主要控股投資者的企業(yè)所得稅主管稅務(wù)機關(guān),(2)非境內(nèi)注冊居民企業(yè)的實際管理機構(gòu)所在地與境內(nèi)主要控股投資者所在地不一致的;

03:33

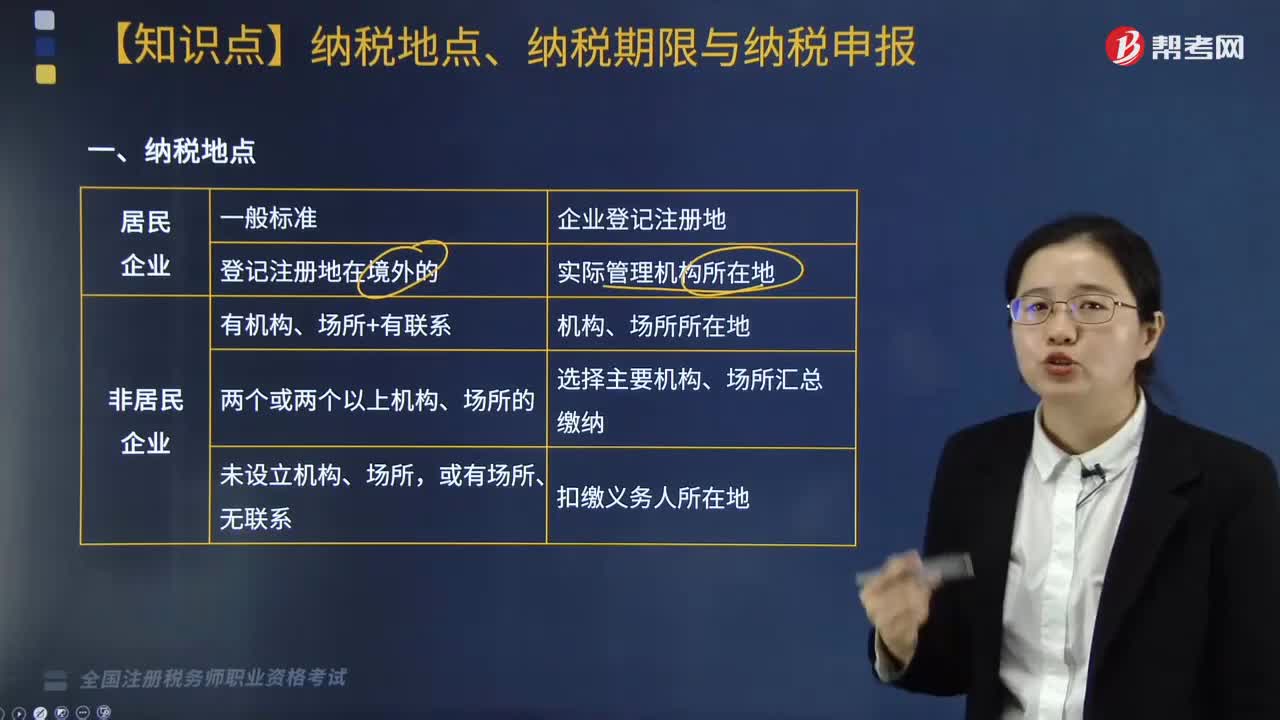

03:33企業(yè)所得稅中納稅地點、納稅期限與納稅申報是指什么?:企業(yè)所得稅中納稅地點、納稅期限與納稅申報是指什么?納稅地點主要是指根據(jù)各個稅種納稅對象的納稅環(huán)節(jié)和有利于對稅款的源泉控制而規(guī)定的納稅人(包括代征、代扣、代繳義務(wù)人)的具體納稅地點。納稅期限是指納稅人按照稅法規(guī)定繳納稅款的期限。納稅申報是指納稅人按照稅法規(guī)定的期限和內(nèi)容向稅務(wù)機關(guān)提交有關(guān)納稅事項書面報告的法律行為,應(yīng)當(dāng)以清算期間作為1個納稅年度,清算結(jié)束之日起15日內(nèi)報送申報表結(jié)清稅款。

07:04

07:04一般納稅人適用的計稅方法是什么?:(14)電影放映服務(wù)、倉儲服務(wù)、裝卸搬運服務(wù)、收派服務(wù)和文化體育服務(wù)。試點前取得的有形動產(chǎn)為標(biāo)的物提供的經(jīng)營租賃服務(wù)。試點前簽訂的尚未執(zhí)行完畢的有形動產(chǎn)租賃合同。(17)以清包工方式提供的建筑服務(wù)。(19)銷售或出租2016年4月30日前取得的不動產(chǎn)。(20)房地產(chǎn)開發(fā)企業(yè)銷售自行開發(fā)的房地產(chǎn)老項目。或以2016年4月30日前取得的不動產(chǎn)提供的融資租賃服務(wù)。

01:43

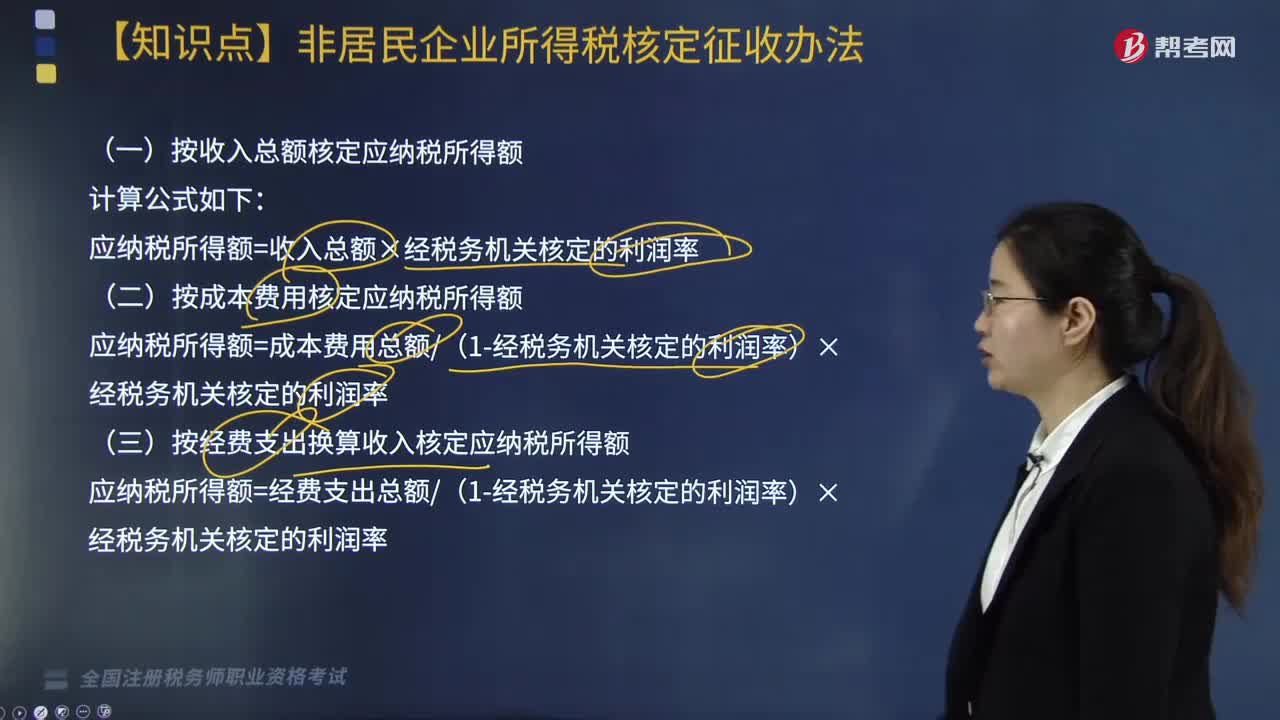

01:43非居民企業(yè)應(yīng)按什么辦法核定應(yīng)納稅所得額?:非居民企業(yè)應(yīng)按什么辦法核定應(yīng)納稅所得額?或者其他原因不能準(zhǔn)確計算并據(jù)實申報其應(yīng)納稅所得額的“稅務(wù)機關(guān)有權(quán)采取以下方法核定其應(yīng)納稅所得額,(一)按收入總額核定應(yīng)納稅所得額,應(yīng)納稅所得額=收入總額×經(jīng)稅務(wù)機關(guān)核定的利潤率。(二)按成本費用核定應(yīng)納稅所得額”應(yīng)納稅所得額=成本費用總額(1-經(jīng)稅務(wù)機關(guān)核定的利潤率)×經(jīng)稅務(wù)機關(guān)核定的利潤率:(三)按經(jīng)費支出換算收入核定應(yīng)納稅所得額

01:51

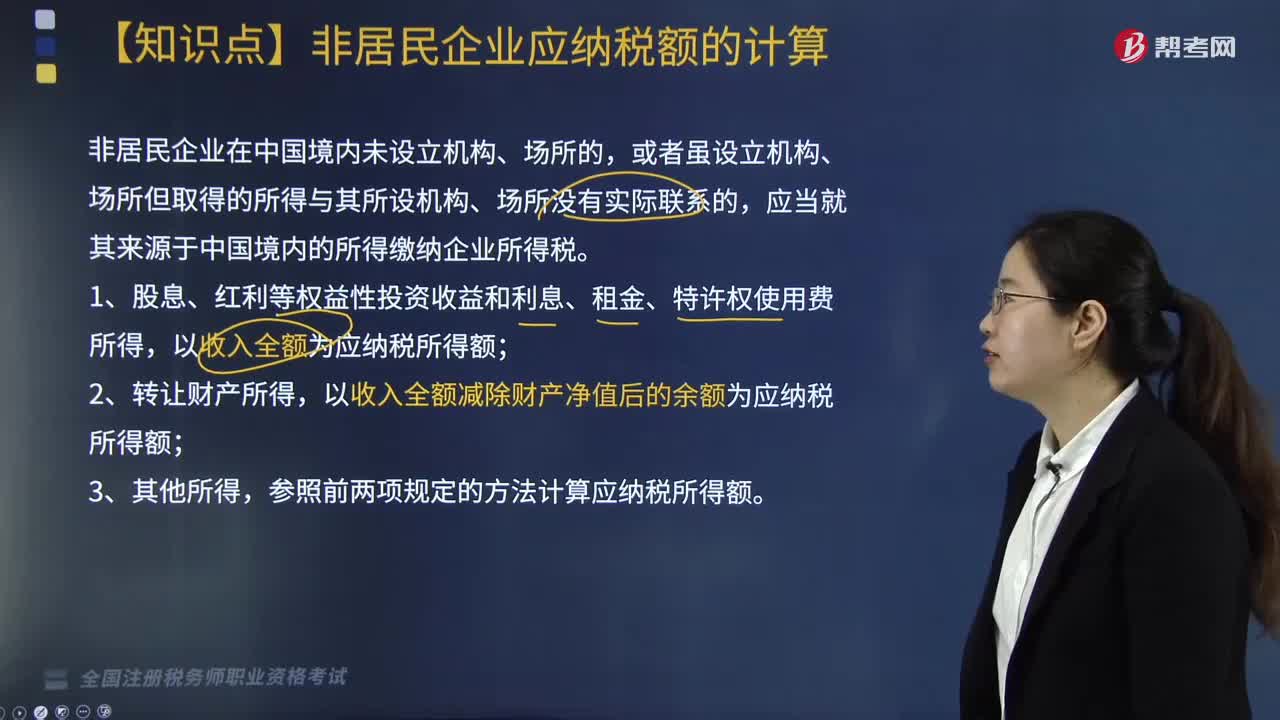

01:51非居民企業(yè)如何計算應(yīng)納稅額?:非居民企業(yè)如何計算應(yīng)納稅額?應(yīng)當(dāng)就其來源于中國境內(nèi)的所得繳納企業(yè)所得稅。1. 股息、紅利等權(quán)益性投資收益和利息、租金、特許權(quán)使用費所得,以收入全額減除財產(chǎn)凈值后的余額為應(yīng)納稅所得額;參照前兩項規(guī)定的方法計算應(yīng)納稅所得額。【2013年稅務(wù)師考試真題】對于在中國境內(nèi)未設(shè)立機構(gòu)、場所的,或者雖設(shè)立機構(gòu)、場所但取得的所得與其所設(shè)機構(gòu)、場所沒有實際聯(lián)系的非居民企業(yè)的所得,計算應(yīng)納稅所得額的方法有( )。

07:49

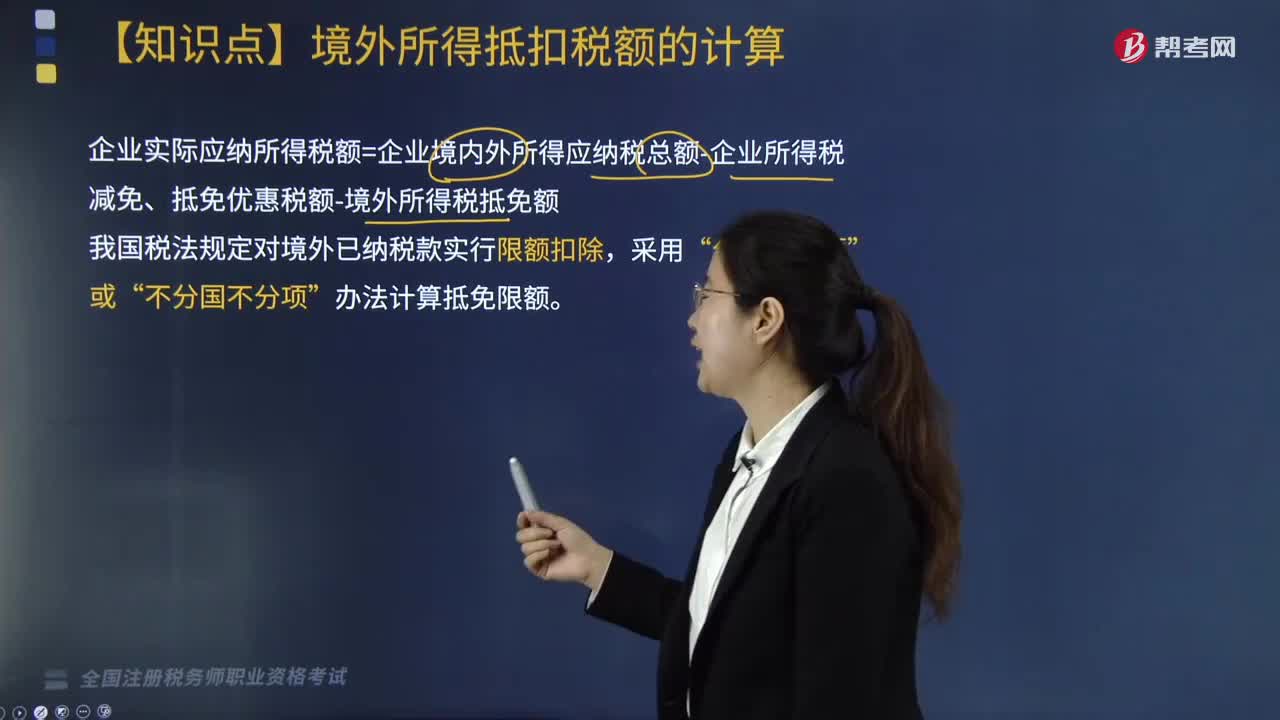

07:49境外所得抵扣稅額如何計算?:境外所得抵扣稅額如何計算?企業(yè)實際應(yīng)納所得稅額=企業(yè)境內(nèi)外所得應(yīng)納稅總額-企業(yè)所得稅減免、抵免優(yōu)惠稅額-境外所得稅抵免額:中國境內(nèi)、境外所得依照規(guī)定計算的應(yīng)納稅總額×來源于某國(地區(qū))的應(yīng)納稅所得額÷中國境內(nèi)、境外應(yīng)納稅所得額總額。抵免限額=來源于某國(地區(qū))的應(yīng)納稅所得額×中國企業(yè)所得稅稅率,抵免限額=境外應(yīng)納稅所得額×中國企業(yè)所得稅稅率。

03:44

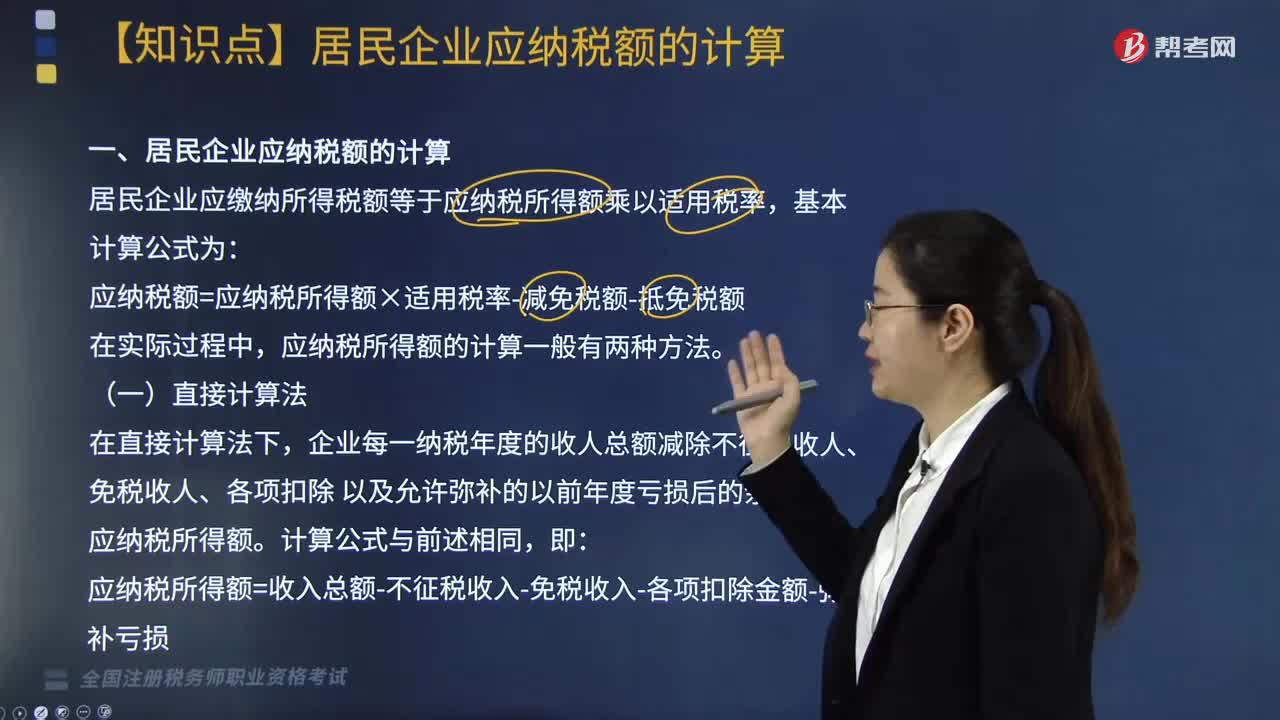

03:44居民企業(yè)應(yīng)納稅額的計算方法有哪些?:居民企業(yè)應(yīng)繳納所得稅額等于應(yīng)納稅所得額乘以適用稅率:在會計利潤總額的基礎(chǔ)上加或減按照稅法規(guī)定調(diào)整的項目金額后。應(yīng)納稅所得額=會計利潤總額±納稅調(diào)整項目金額,計算該企業(yè)2018年度實際應(yīng)納的企業(yè)所得稅;(2)廣告費應(yīng)調(diào)增所得額=650 - 4000 × 15% =650- 600 =50(萬元);(3)業(yè)務(wù)招待費應(yīng)調(diào)增所得額;(4)新技術(shù)開發(fā)費用應(yīng)調(diào)減所得額=40×75% =30(萬元)。

05:47

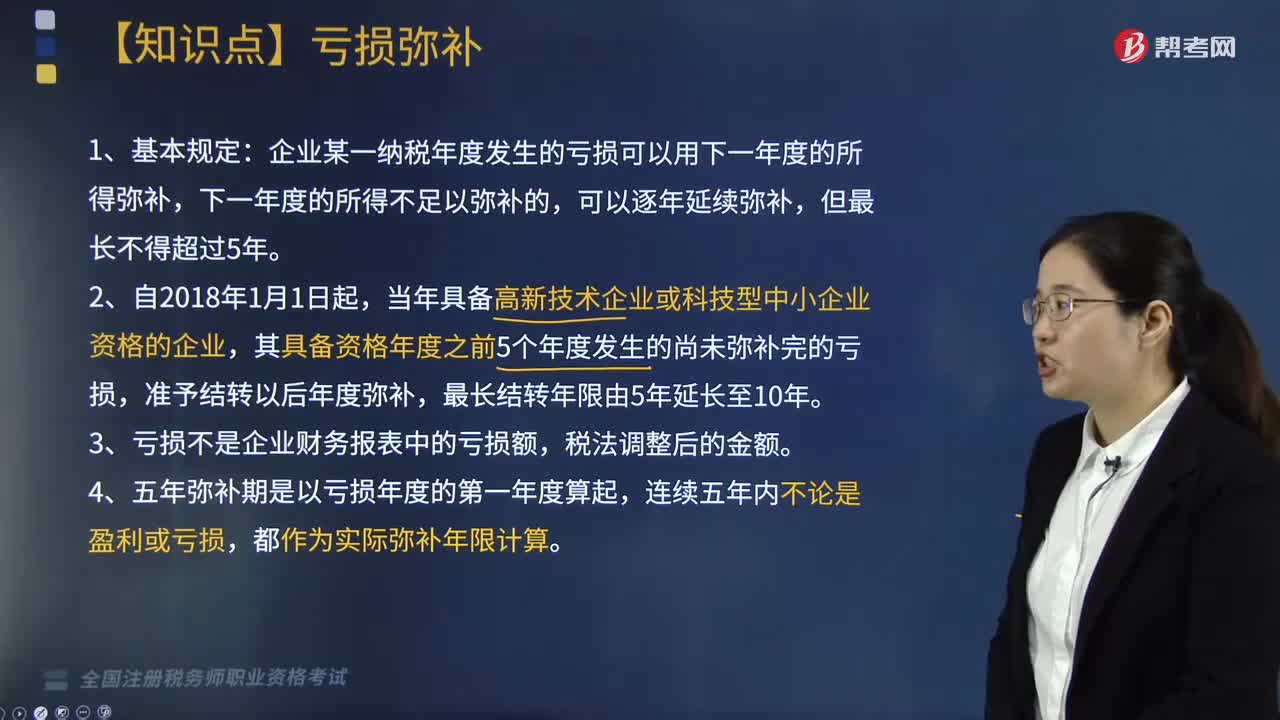

05:47計算應(yīng)納稅所得額時虧損彌補是如何規(guī)定的?:計算應(yīng)納稅所得額時虧損彌補是如何規(guī)定的?企業(yè)在匯總計算繳納企業(yè)所得稅時,企業(yè)某一納稅年度發(fā)生的虧損可以用下一年度的所得彌補,其具備資格年度之前5個年度發(fā)生的尚未彌補完的虧損,6. 企業(yè)在匯總計算繳納企業(yè)所得稅時其境外營業(yè)機構(gòu)的虧損不得抵減境內(nèi)營業(yè)機構(gòu)的盈利。8. 稅務(wù)機關(guān)對企業(yè)以前年度納稅情況進行檢查時調(diào)增的應(yīng)納稅所得額,凡企業(yè)以前年度發(fā)生虧損、且該虧損屬于企業(yè)所得稅法規(guī)定允許彌補的。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日