下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

納稅人、扣繳義務人有哪些法律責任?

納稅人、扣繳義務人是稅法上的納稅主體,應承擔的法律責任如下:

1.違反稅務管理的行為及處罰

(1)納稅人有下列行為之一的,由稅務機關責令限期改正,可以處以2000元以下的罰款;情節(jié)嚴重的,處以2000元以上1萬元以下的罰款:

①未按照規(guī)定的期限申報辦理稅務登記、變更或注銷登記的;

②未按照規(guī)定設置、保管賬簿或者保管記賬憑證和有關資料的;

③未按照規(guī)定將財務、會計制度或財務會計處理辦法和會計核算軟件報送稅務機關備案的;

④未按照規(guī)定將其全部銀行賬號向稅務機關報告的;

⑤未按照規(guī)定安裝、使用稅控裝置,或者損毀或者擅自改動稅控裝置的;

⑥納稅人未按照規(guī)定辦理稅務登記證件驗證或者換證手續(xù)的。

(2)納稅人不辦理稅務登記的,由稅務機關責令限期改正;逾期不改正的,稅務機關提請工商行政管理機關吊銷其營業(yè)執(zhí)照。

納稅人未按照規(guī)定使用稅務登記證件,或者轉(zhuǎn)借、涂改、損毀、買賣、偽造稅務登記證件的,處2000元以上1萬元以下的罰款;情節(jié)嚴重的,處1萬元以上5萬元以下的罰款。

(3)扣繳義務人未按規(guī)定設置、保管代扣代繳、代收代繳稅款賬簿或者保管代扣代繳、代收代繳稅款記賬憑證及有關資料的,由稅務機關責令改正,可處以2000元以下的罰款;情節(jié)嚴重的,處以2000元以上5000元以下的罰款。

(4)納稅人未按規(guī)定的期限辦理納稅申報和報送納稅資料的,或者扣繳義務人未按規(guī)定的期限向稅務機關報送代扣代繳、代收代繳稅款報告表和有關資料的,由稅務機關責令限期改正,可處以2000元以下的罰款;情節(jié)嚴重的,可處以2000元以上1萬元以下的罰款。

2.欠稅行為及處罰

欠稅是指納稅人、扣繳義務人逾期未繳納稅款的行為。

(1)對納稅人的處罰:納稅人欠繳應納稅款,采取轉(zhuǎn)移或隱匿財產(chǎn)的手段,妨礙稅務機關追繳欠繳的稅款的,由稅務機關追繳欠繳的稅款、滯納金,并處以欠繳稅款50%以上5倍以下的罰款;構(gòu)成犯罪的,依法追究刑事責任。

(2)對扣繳義務人的處罰:扣繳義務人應扣未扣、應收而不收稅款的,由稅務機關向納稅人追繳稅款,對扣繳義務人處應扣未扣、應收未收稅款50%以上3倍以下罰款。

3.逃避繳納稅款行為及處罰

2009年2月28日,第十一屆全國人大常務委員會第七次會議通過了《中華人民共和國刑法修正案(七)》,對偷稅罪的定罪量刑標準進行了修改。

修訂后的《刑法》規(guī)定:納稅人采取欺騙、隱瞞手段進行虛假納稅申報或者不申報,逃避繳納稅款數(shù)額較大并且占應納稅額10%以上的,處3年以下有期徒刑或者拘役,并處罰金;數(shù)額巨大并且占應納稅額30%以上的,處3年以上7年以下有期徒刑,并處罰金。對扣繳義務人采取前款所列手段,不繳或者少繳已扣、已收稅款數(shù)額較大的,依照前款的規(guī)定處罰。

4.抗稅行為及處罰

抗稅是指納稅人、扣繳義務人以暴力威脅方法拒絕繳納稅款的行為。依照規(guī)定,情節(jié)輕微、未構(gòu)成犯罪的,由稅務機關追繳其拒繳的稅款、滯納金,并處以拒繳稅款1倍以上5倍以下的罰款。構(gòu)成犯罪的,處3年以下有期徒刑或者拘役,并處拒繳稅款1倍以上5倍以下罰金;情節(jié)嚴重的,處3年以上7年以下有期徒刑,并處拒繳稅款1倍以上5倍以下的罰金。以暴力方法抗稅,致人重傷或者死亡的,按傷害罪、殺人罪從重處罰,并處罰金。

5.行賄行為及處罰

《刑法》第三百九十條規(guī)定,對犯行賄罪的,處5年以下有期徒刑或者拘役,并處罰金;因行賄謀取不正當利益,情節(jié)嚴重的,或者使國家利益遭受重大損失的,處5年以上10年以下有期徒刑,并處罰金;情節(jié)特別嚴重的,或者使國家利益遭受特別重大損失的,處10年以上有期徒刑或者無期徒刑,并處罰金或者沒收財產(chǎn)。

6.騙稅行為及處罰

對騙稅行為,依照規(guī)定由稅務機關追繳其騙取的出口退稅款,并處騙取稅款1倍以上5倍以下的罰款。構(gòu)成犯罪,即以假報出口或者其他欺騙手段,騙取國家出口退稅款,數(shù)額較大的,處5年以下有期徒刑或者拘役,并處騙取稅款1倍以上5倍以下罰金;數(shù)額巨大或者有其他嚴重情節(jié)的,處5年以上10年以下有期徒刑,并處騙取稅款1倍以上5倍以下罰金;數(shù)額特別巨大或者有其他特別嚴重情節(jié)的,處10年以上有期徒刑或者無期徒刑,并處騙取稅款1倍以上5倍以下罰金或者沒收財產(chǎn)。

【提示】對騙取國家出口退稅款的,稅務機關可以在規(guī)定的期限內(nèi)停止為其辦理出口退稅。

7.其他違法行為及處罰

(1)非法印制、轉(zhuǎn)借、倒賣、變造或者偽造完稅憑證的,由稅務機關責令改正,處2000元以上1萬元以下的罰款;情節(jié)嚴重的,處1萬元以上5萬元以下的罰款;構(gòu)成犯罪的,依法追究刑事責任。

(2)銀行及其他金融機構(gòu)未依照《稅收征管法》的規(guī)定在從事生產(chǎn)、經(jīng)營的納稅人的賬戶中登錄稅務登記證件號碼,或者未按規(guī)定在稅務登記證件中登錄從事生產(chǎn)、經(jīng)營的納稅人的賬戶賬號的,由稅務機關責令限期改正,處2000元以上2萬元以下的罰款;情節(jié)嚴重的,處2萬元以上5萬元以下的罰款。

(3)為納稅人、扣繳義務人非法提供銀行賬戶、發(fā)票、證明或者其他方便,導致未繳、少繳稅款或者騙取國家出口退稅款的,稅務機關除沒收違法所得外,可以處未繳、少繳或者騙取的稅款1倍以下的罰款。

(4)稅務機關依照《稅收征管法》,到車站、碼頭、機場、郵政企業(yè)及其分支機構(gòu)檢查納稅人有關情況時,有關單位拒絕的,由稅務機關責令改正,可以處1萬元以下的罰款;情節(jié)嚴重的,處1萬元以上5萬元以下的罰款。

下面我們以稅務師職業(yè)資格考試真題為例,給大家說明一下這個知識點在考試中的應用,希望對大家有所幫助。

【2015稅務師職業(yè)資格考試真題】納稅人的抗稅行為,情節(jié)輕微,未構(gòu)成犯罪的,正確的處理有( )。

A.進行稅務約談

B.處拒繳稅款1倍以上5倍以下的罰款

C.處2000元以上5000元以下的罰款

D.責令限期改正

E.由稅務機關追繳拒繳的稅款、滯納金

【答案】BE

【解析】納稅人抗稅,情節(jié)輕微、未構(gòu)成犯罪的,由稅務機關追繳其拒繳的稅款、滯納金,并處拒繳稅款1倍以上5倍以下的罰款。

132

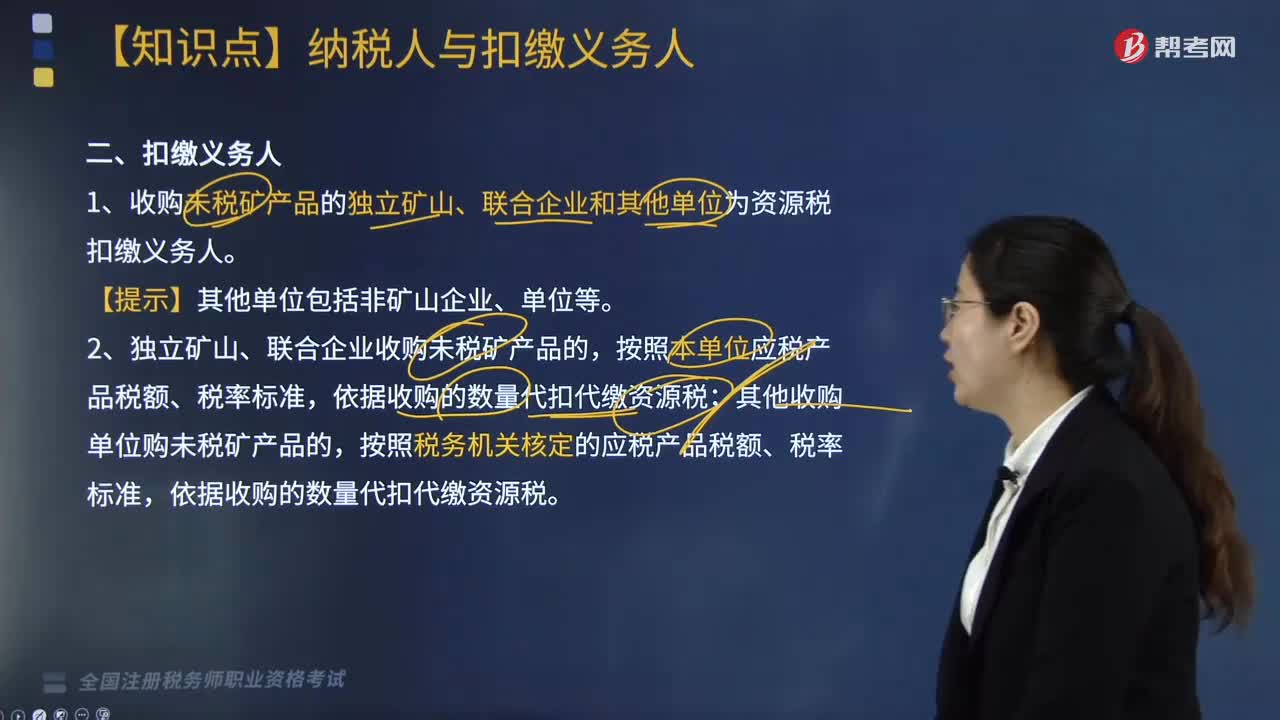

132資源稅的扣繳義務人有哪些?:1.收購未稅礦產(chǎn)品的獨立礦山、聯(lián)合企業(yè)和其他單位為資源稅扣繳義務人。2.獨立礦山、聯(lián)合企業(yè)收購未稅礦產(chǎn)品的,按照本單位應稅產(chǎn)品稅額、稅率標準,依據(jù)收購的數(shù)量代扣代繳資源稅;按照稅務機關核定的應稅產(chǎn)品稅額、稅率標準,依據(jù)收購的數(shù)量代扣代繳資源稅。【例題·單選題】下列企業(yè)既是增值稅納稅人又是資源稅納稅人的是( )。D. 在境外開采有色金屬礦產(chǎn)品的企業(yè)

152

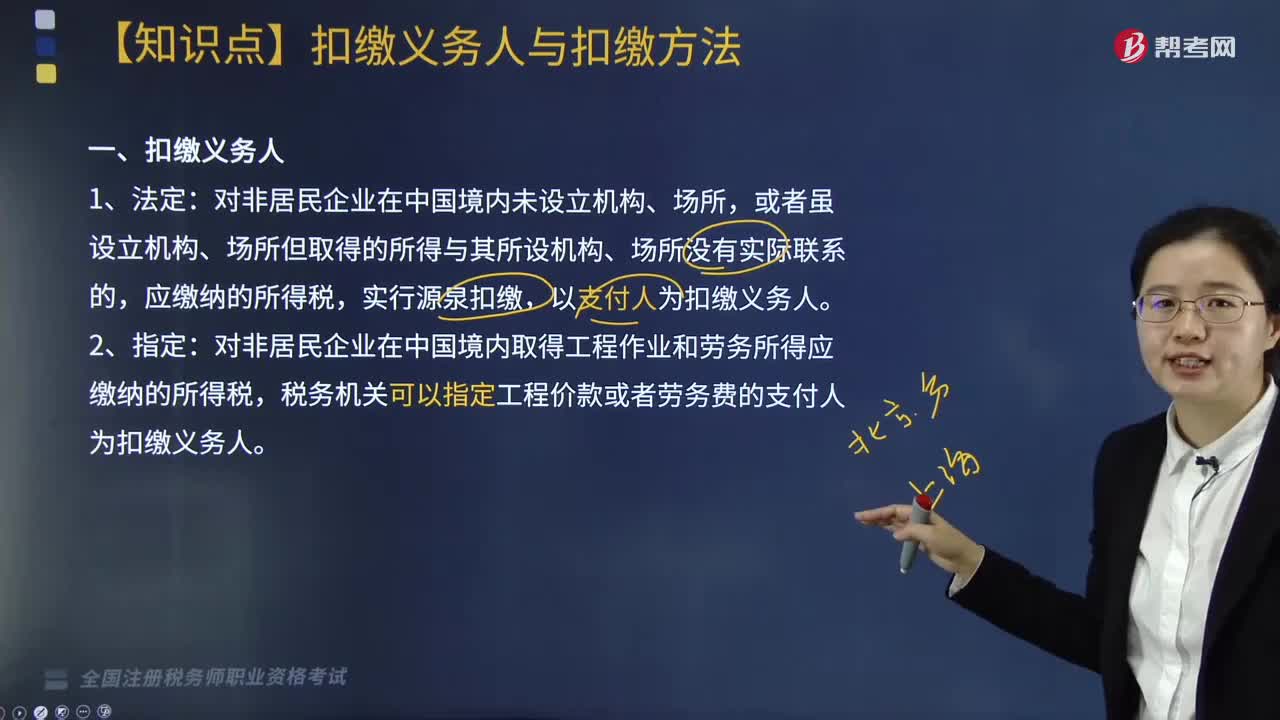

152什么是扣繳義務人?扣繳方法有哪些?:扣繳義務人(法定)是指對非居民企業(yè)在中國境內(nèi)未設立機構(gòu)、場所,以支付人為扣繳義務人。扣繳義務人(指定)是指對非居民企業(yè)在中國境內(nèi)取得工程作業(yè)和勞務所得應繳納的所得稅,稅務機關可以指定工程價款或者勞務費的支付人為扣繳義務人。1. 扣繳義務人扣繳稅款時。扣繳義務人未依法扣繳或者無法履行扣繳義務的。稅務機關可以從該企業(yè)在中國境內(nèi)其他收人項目的支付人應付的款項中。由企業(yè)選擇其中之一申報繳納企業(yè)所得稅;

225

225稅務服務實務中涉稅鑒證業(yè)務注意事項有哪些?:稅務服務實務中涉稅鑒證業(yè)務注意事項有哪些?其涉稅鑒證業(yè)務的注意事項包括以下三點:涉稅專業(yè)服務機構(gòu)及涉稅服務人員有權(quán)終止業(yè)務:(4)其他因委托人原因限制業(yè)務實施的情形。涉稅專業(yè)服務機構(gòu)及涉稅服務人員不承擔該部分責任。2.鑒證人提供涉稅鑒證業(yè)務服務,應當遵循涉稅鑒證業(yè)務與代理服務不相容原則。承辦被鑒證單位代理服務的人員,不得承辦被鑒證單位的涉稅鑒證業(yè)務;

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信掃碼關注公眾號

獲取更多考試熱門資料