下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

04:16

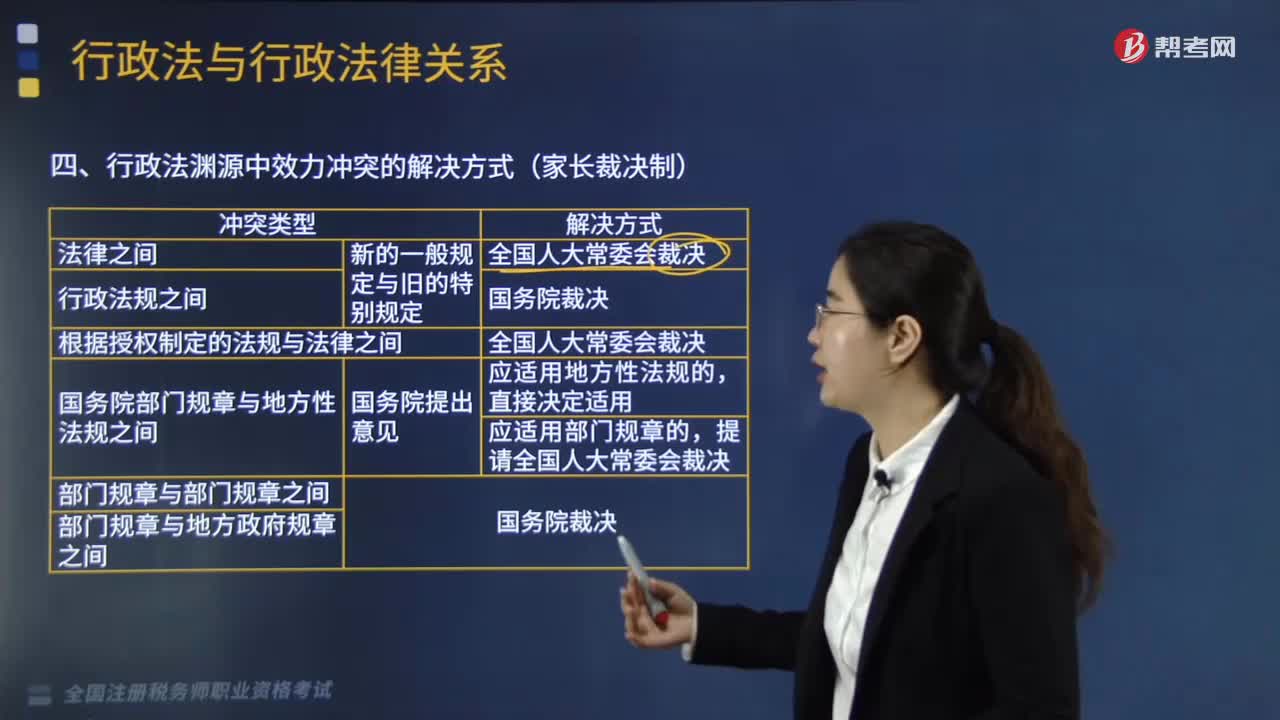

04:16行政法淵源中效力沖突的解決方式有哪些?:行政法淵源中效力沖突的解決方式有(1)法律之間對同一事項的新的一般規(guī)定與舊的特別規(guī)定不一致,(5)國務院部門規(guī)章(國務院部委制定)與地方性法規(guī)(地方人大制定)之間對同一事項的規(guī)定不一致,A.法律之間發(fā)生法律效力沖突由全國人民代表大會裁決;B.行政法規(guī)之間發(fā)生法律效力沖突由國務院裁決;C.部門規(guī)章與部門規(guī)章之間發(fā)生法律效力沖突由國務院裁決。

10:37

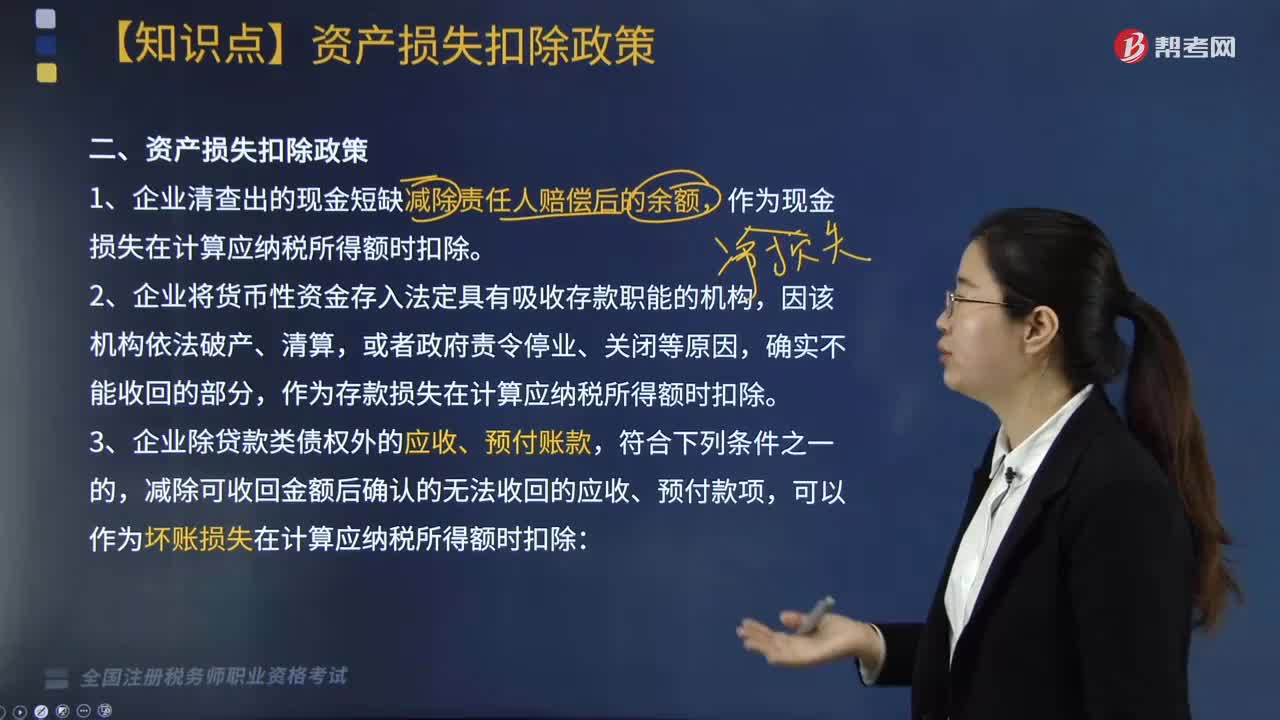

10:37企業(yè)資產(chǎn)損失稅前扣除的政策有哪些?:(三)企業(yè)除貸款類債權外的應收、預付賬款,減除可收回金額后確認的無法收回的應收、預付款項,對借款人財產(chǎn)進行清償和對擔保人進行追償后,經(jīng)追償后確實無法收回的債權。7. 由于上述(1)至(6)項原因借款人不能償還到期債務,經(jīng)追償后仍無法收回的債權。金融企業(yè)經(jīng)追償后仍無法收回的墊款。金融企業(yè)經(jīng)追償后仍無法收回的透支款項。

02:11

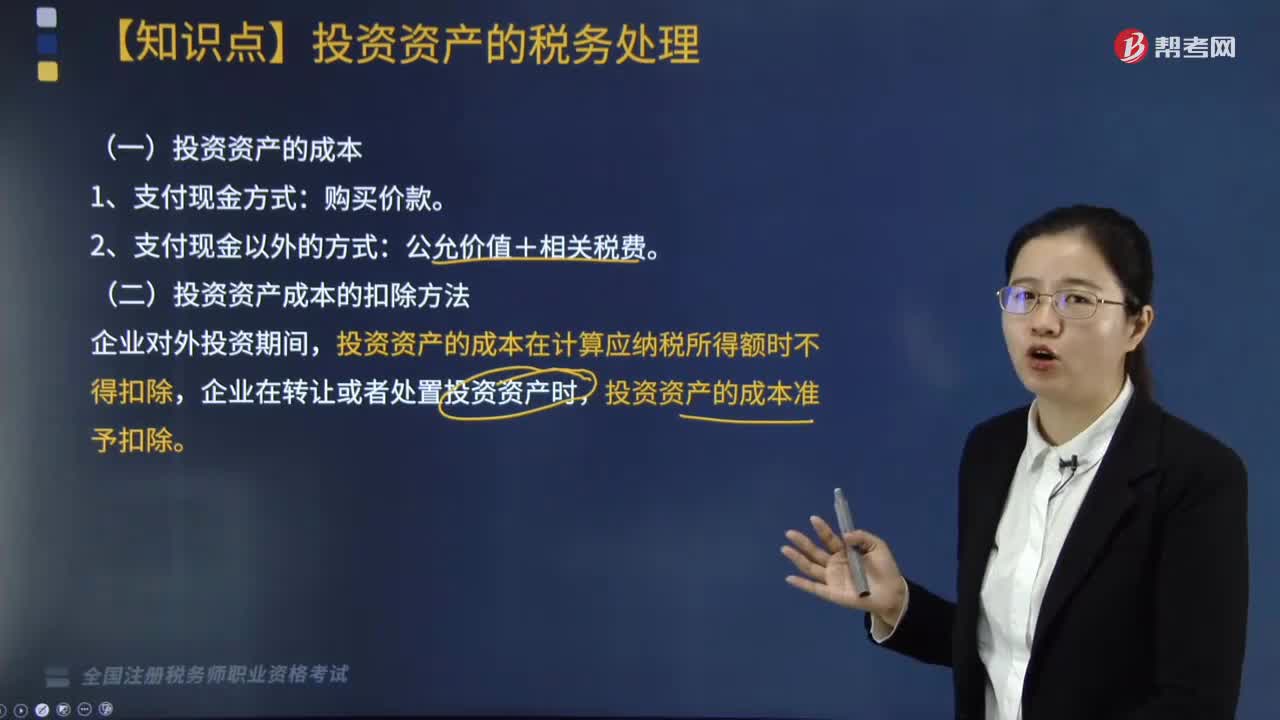

02:11投資資產(chǎn)的成本和其扣除方法有哪些?:投資資產(chǎn)的成本有購買價款、公允價值和相關稅費,二、投資資產(chǎn)成本的扣除方法,投資資產(chǎn)的成本在計算應納稅所得額時不得扣除。企業(yè)在轉讓或者處置投資資產(chǎn)時,A.與向所有者進行利潤分配相關的匯兌損失準予據(jù)實扣除:D.企業(yè)發(fā)生的合理的勞動保護支出準予扣除。投資資產(chǎn)的成本準予扣除,以及納稅年度終了時將人民幣以外的貨幣性資產(chǎn)、負債按照期末即期人民幣匯率中間價折算為人民幣時產(chǎn)生的匯兌損失

01:04

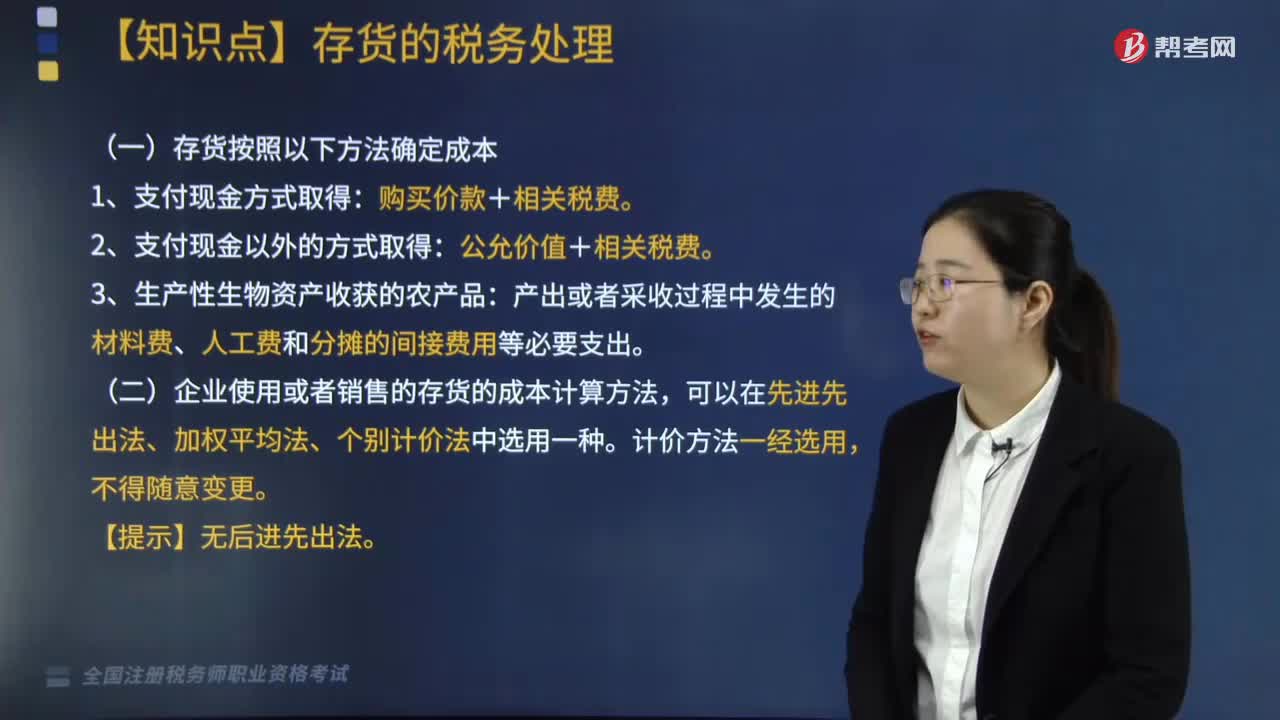

01:041分鐘了解存貨的稅務處理方法是什么?:存貨通過支付現(xiàn)金方式取得的存貨,再使用或者銷售的存貨的成本計算,存貨按照以下方法確定成本,1. 通過支付現(xiàn)金方式取得的存貨。2. 通過支付現(xiàn)金以外的方式取得的存貨。以該存貨的公允價值和支付的相關稅費為成本(公允價值+相關稅費),以產(chǎn)出或者采收過程中發(fā)生的材料費、人工費和分攤的間接費用等必要支出為成本,企業(yè)使用或者銷售的存貨的成本計算方法。

00:47

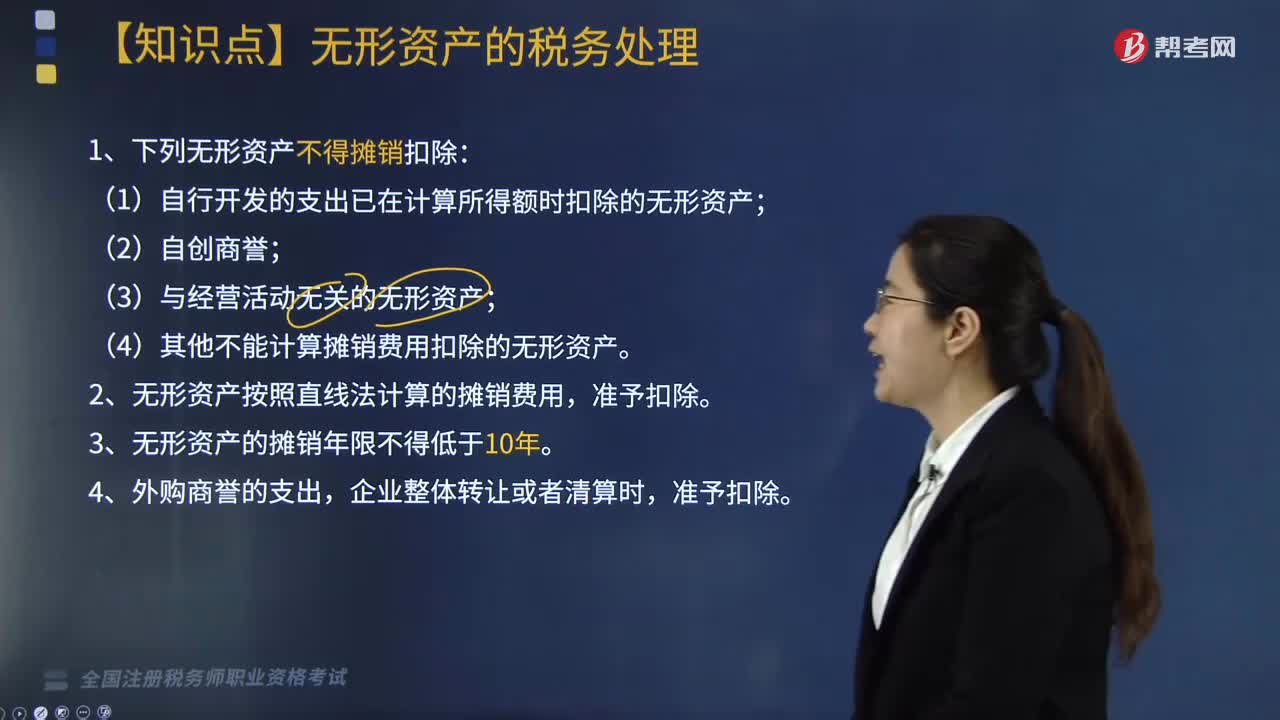

00:47無形資產(chǎn)的稅務處理方法是什么?:無形資產(chǎn)依照這些辦法確認計稅基礎:以購買價款和支付的相關稅費及其直接歸屬于使該資產(chǎn)達到預定用處形成的其他支出為計稅基礎;無形資產(chǎn)按照以下方法確定計稅基礎,以購買價款和支付的相關稅費以及直接歸屬于使該資產(chǎn)達到預定用途發(fā)生的其他支出為計稅基礎,以開發(fā)過程中該資產(chǎn)符合資本化條件后至達到預定用途前發(fā)生的支出為計稅基礎,3. 通過捐贈、投資、非貨幣性資產(chǎn)交換、債務重組等方式取得的無形資產(chǎn)。

04:36

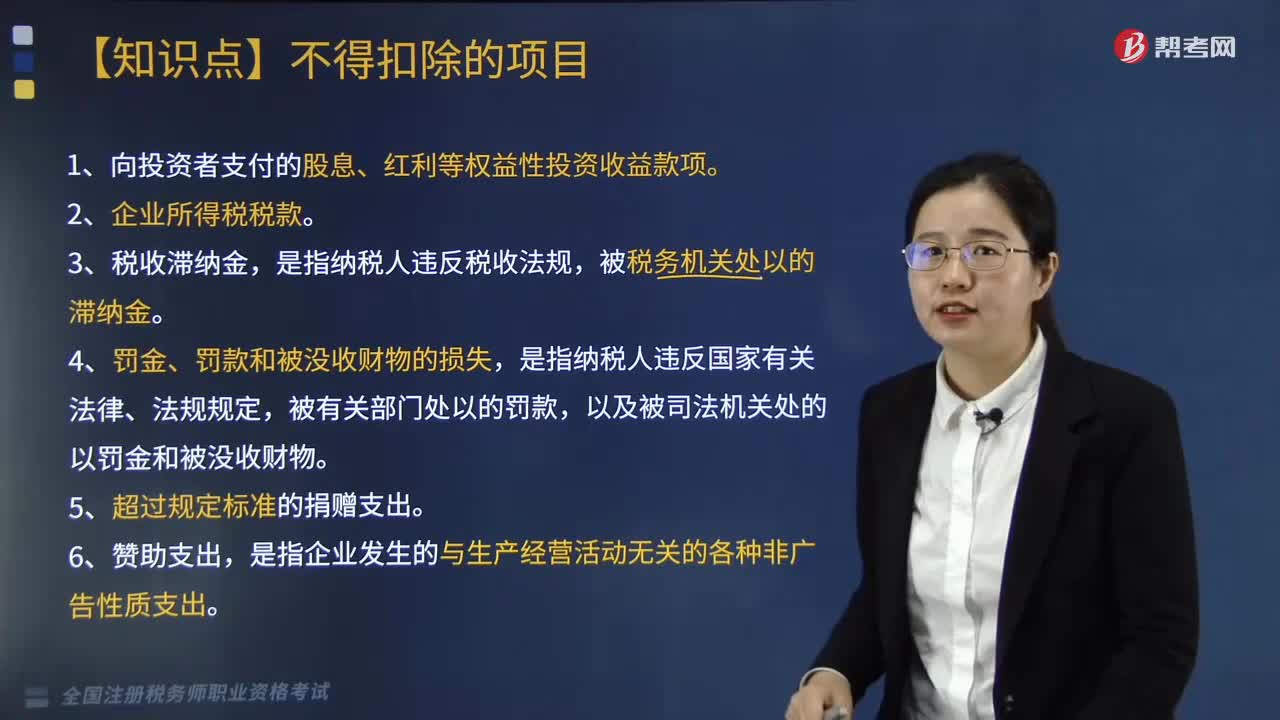

04:36企業(yè)所得稅前不得扣除的項目有哪些?:企業(yè)所得稅計算中不得扣除的項目有向投資者支付的股息、紅利等權益性投資收益款項、企業(yè)所得稅稅款、稅收滯納金等等,指不符合國務院財政、稅務主管部門規(guī)定的各項資產(chǎn)減值準備、風險準備等準備金支出。8. 企業(yè)之間支付的管理費、企業(yè)內營業(yè)機構之間支付的租金和特許權使用費,以及非銀行企業(yè)內營業(yè)機構之間支付的利息,【例題·單選題】企業(yè)支付的下列保險費。

16:48

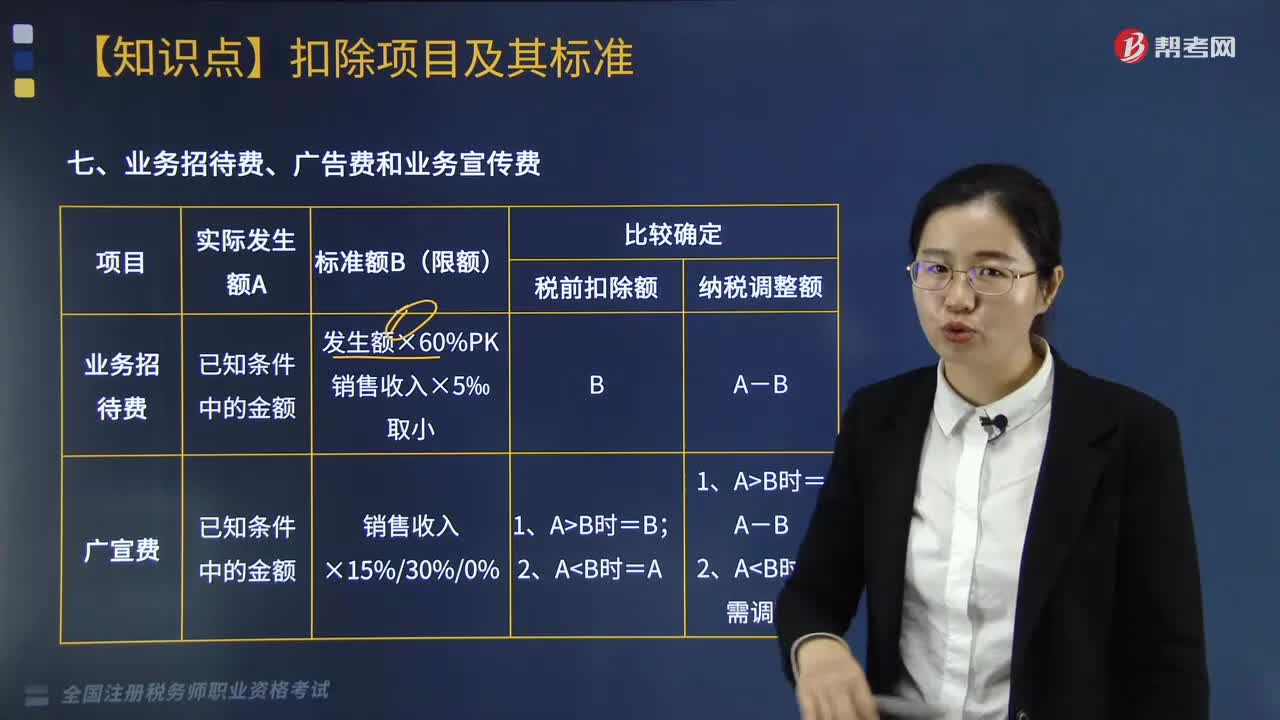

16:48企業(yè)的業(yè)務招待費、廣告費和業(yè)務宣傳費的扣除原則和范圍是什么?:企業(yè)的業(yè)務招待費、廣告費和業(yè)務宣傳費的扣除原則和范圍是什么?準予在以后納稅年度結轉扣除(業(yè)務招待費不可)。可按實際發(fā)生額計入企業(yè)籌辦費,可以按規(guī)定的比例計算業(yè)務招待費扣除限額。3. 企業(yè)申報扣除的廣告費支出應與非廣告性贊助支出嚴格區(qū)分。【提示】企業(yè)申報扣除的廣告費支出,其中一方發(fā)生的不超過當年銷售(營業(yè))收入稅前扣除限額比例內的廣告費和業(yè)務宣傳費支出可以在本企業(yè)扣除。

04:28

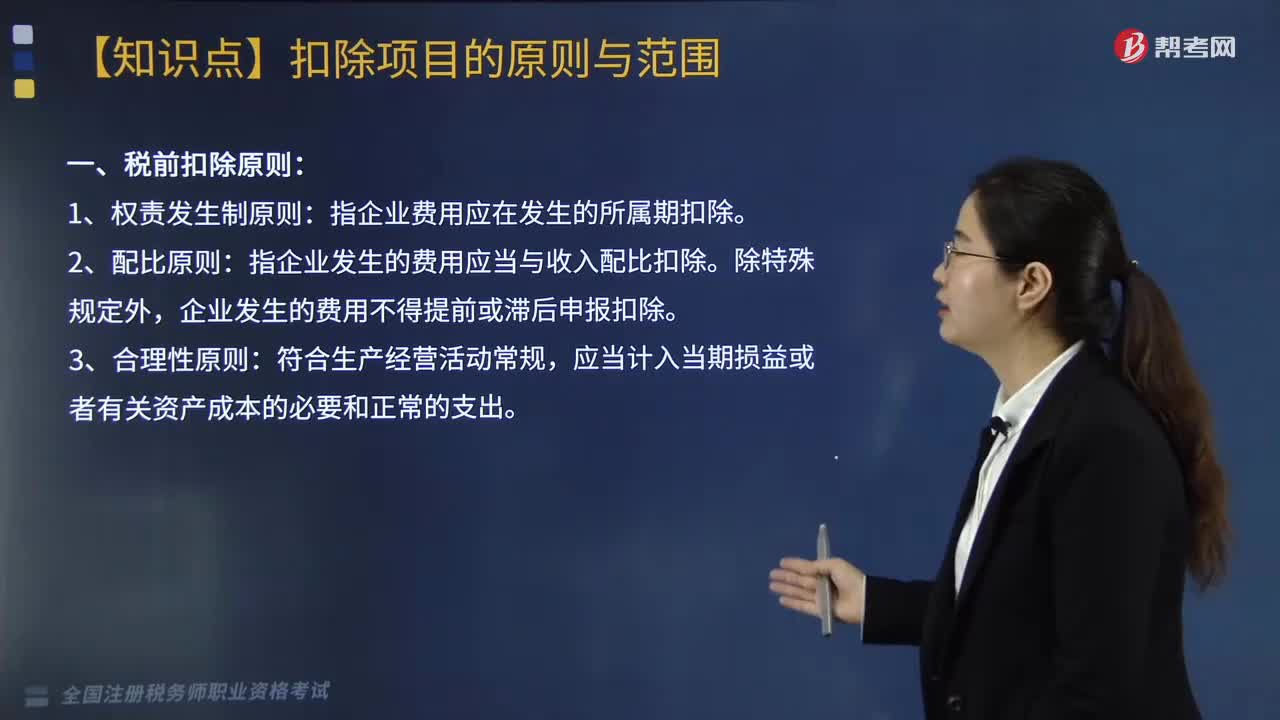

04:28企業(yè)所得稅扣除項目的原則與范圍有哪些?:企業(yè)所得稅扣除項目的原則與范圍有哪些?企業(yè)申報的扣除項目和金額要真實、合法。一、稅前扣除原則:指企業(yè)費用應在發(fā)生的所屬期扣除:指企業(yè)發(fā)生的費用應當與收入配比扣除,企業(yè)發(fā)生的費用不得提前或滯后申報扣除:應當計入當期損益或者有關資產(chǎn)成本的必要和正常的支出。成本、費用、稅金、損失、其他支出。指企業(yè)在生產(chǎn)經(jīng)營活動中發(fā)生的銷售費用、管理費用和財務費用,企業(yè)當年度實際發(fā)生的相關成本、費用;

03:56

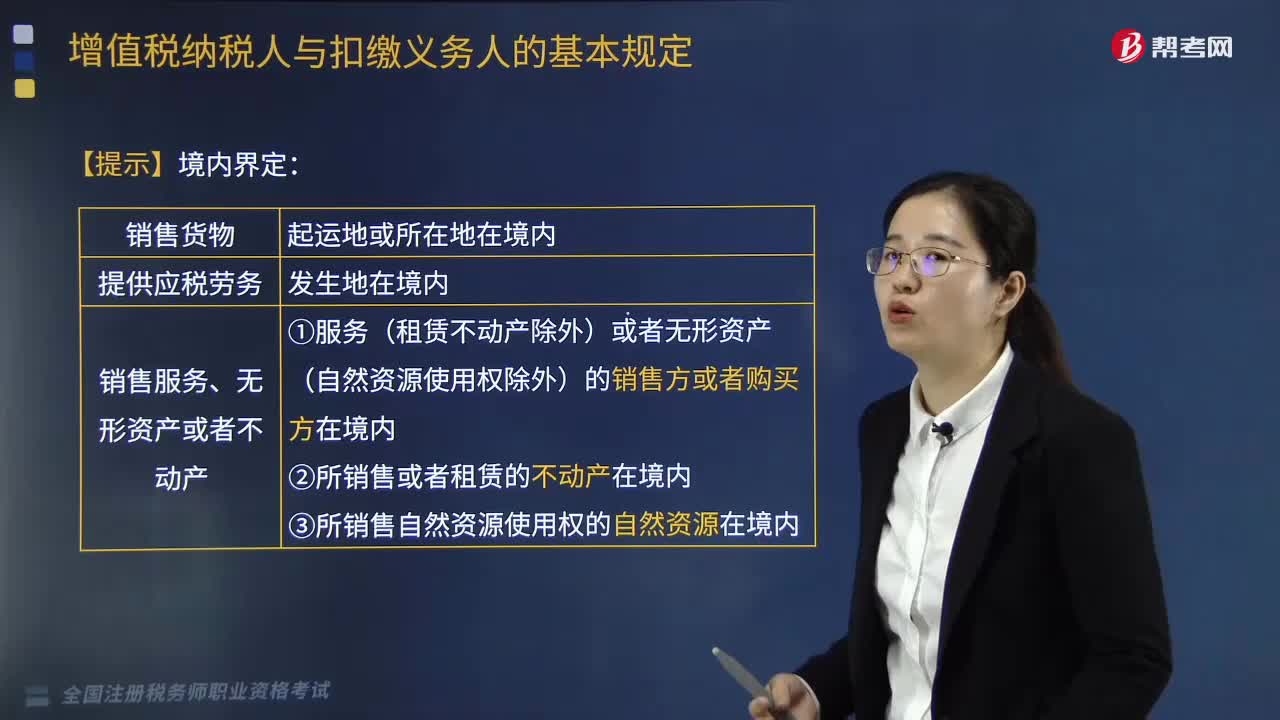

03:56增值稅納稅義務人與扣繳義務人有哪些基本規(guī)定?:增值稅納稅義務人與扣繳義務人有哪些基本規(guī)定?增值稅納稅義務人的基本規(guī)定是:增值稅扣繳義務人的基本規(guī)定是:凡在中華人民共和國境內銷售貨物或者提供加工、修理修配勞務、銷售服務、無形資產(chǎn)或者不動產(chǎn)。境外的單位或個人在境內提供應稅勞務。其應納稅款以境內代理人為扣繳義務人,中華人民共和國境外(以下簡稱境外)單位或個人在境內銷售服務、無形資產(chǎn)或者不動產(chǎn);以購買方為增值稅扣繳義務人。

03:10

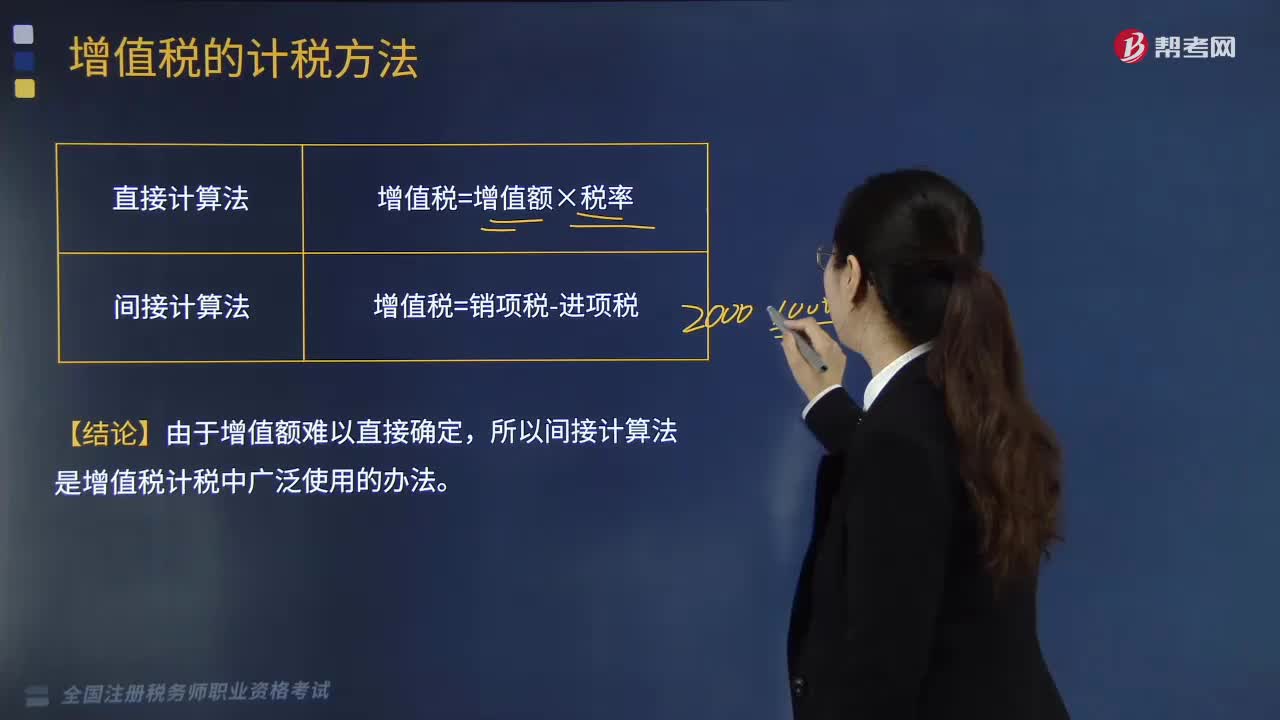

03:10增值稅的計稅方法有哪些?:增值稅的計稅方法有哪些?增值稅的計稅方法分為直接計算法和間接計算法兩種類型。造成法定增值額與理論增值額不一致的一個重要原因是各國在規(guī)定扣除范圍時,是指首先計算出應稅貨物或勞務的增值額。然后用增值額乘以適用稅率求出應納稅額,直接計算法按計算增值額的不同。把企業(yè)在計算期內實現(xiàn)的各項增值項目一一相加。以企業(yè)在計算期內實現(xiàn)的應稅貨物或勞務的全部銷售額減去規(guī)定的外購項目金額以后的余額作為增值額。

06:47

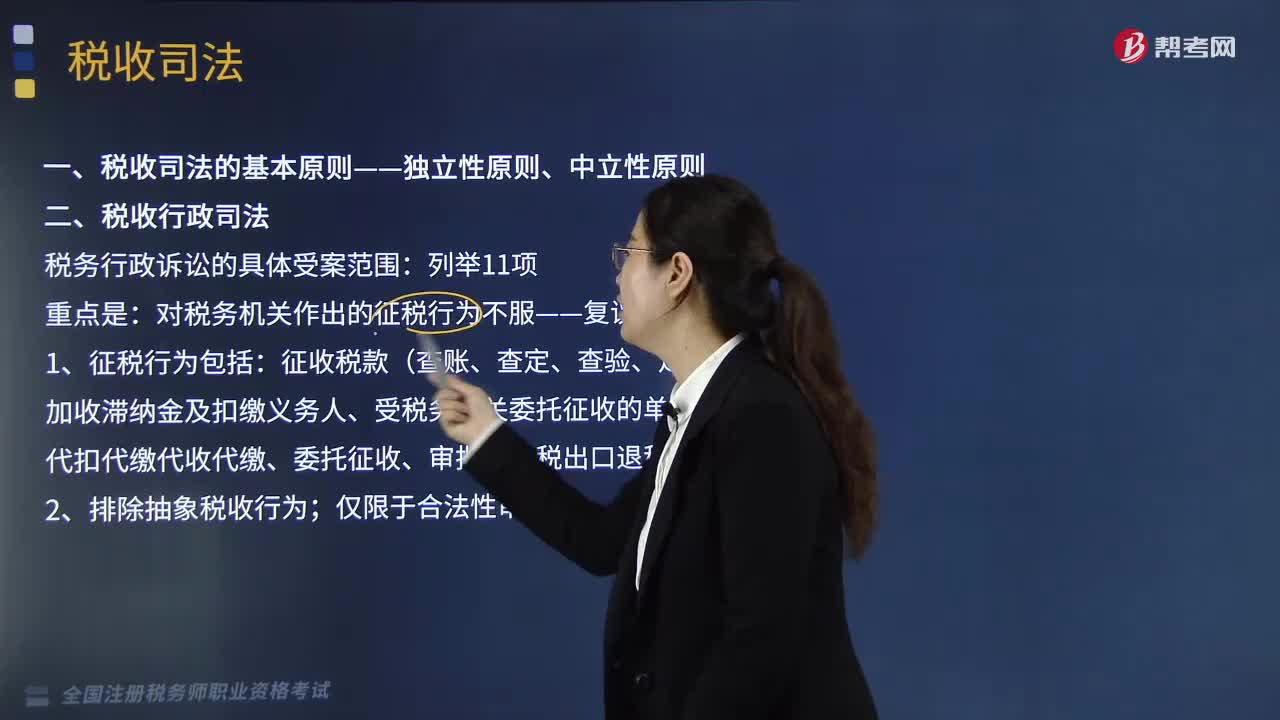

06:47稅收司法包括哪些方面?:稅收司法僅指審判機關依法對涉稅案件行使審判權,包括涉稅案件過程中刑事偵查權、檢察權和審判權等一系列司法權力的行使。誰能夠行使國家司法權處理涉稅案件。關鍵點在于公安機關和人民檢察院能否行使國家司法權力。稅務行政訴訟的具體受案范圍。對稅務機關作出的征稅行為不服——復議前置;

08:37

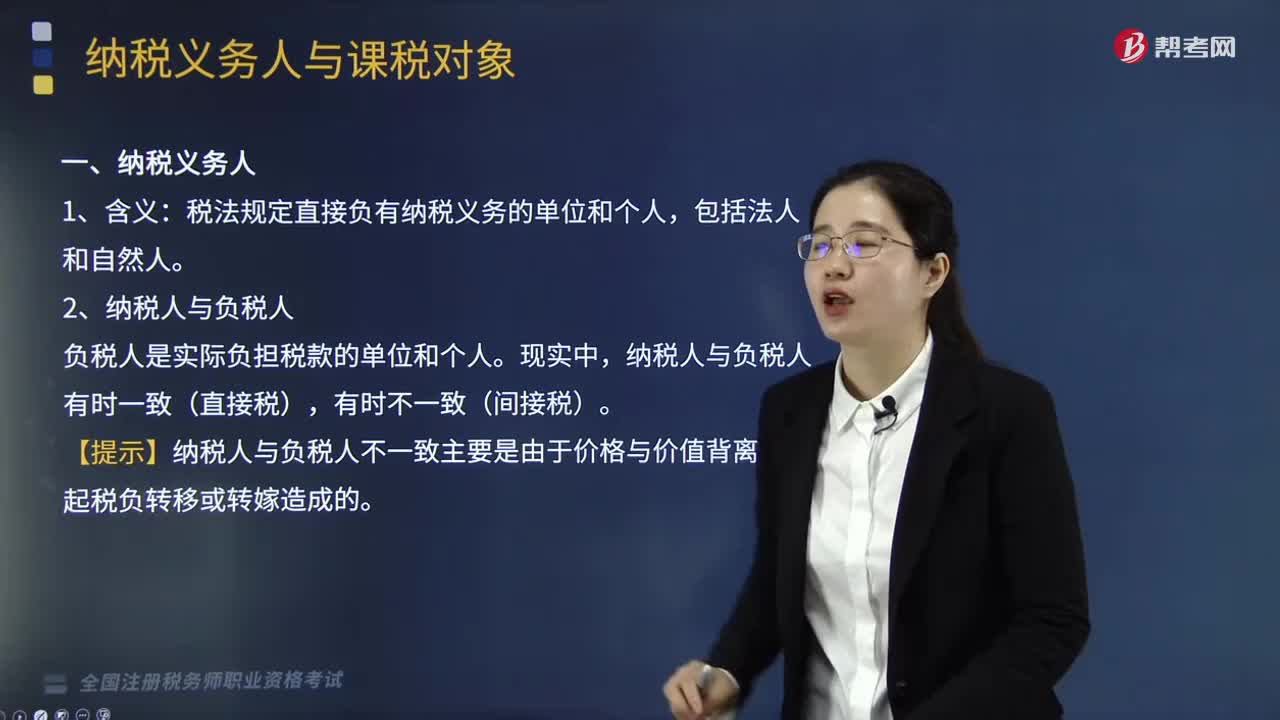

08:37稅收實體法中的納稅義務人包括哪些?:是稅法中規(guī)定的直接負有納稅義務的單位和個人,每一種稅都有關于納稅義務人的規(guī)定,通過規(guī)定納稅義務人落實稅收任務和法律責任。稅法規(guī)定直接負有納稅義務的單位和個人。納稅人是直接向稅務機關繳納稅款的單位和個人,納稅人如果能夠通過一定途徑把稅款轉嫁或轉移出去,納稅人可以通過提高價格把稅款轉嫁給消費者,三、納稅人與代扣、代收、代征代繳義務人,代扣代繳義務人直接持有納稅人的收入。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日