下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

01:04

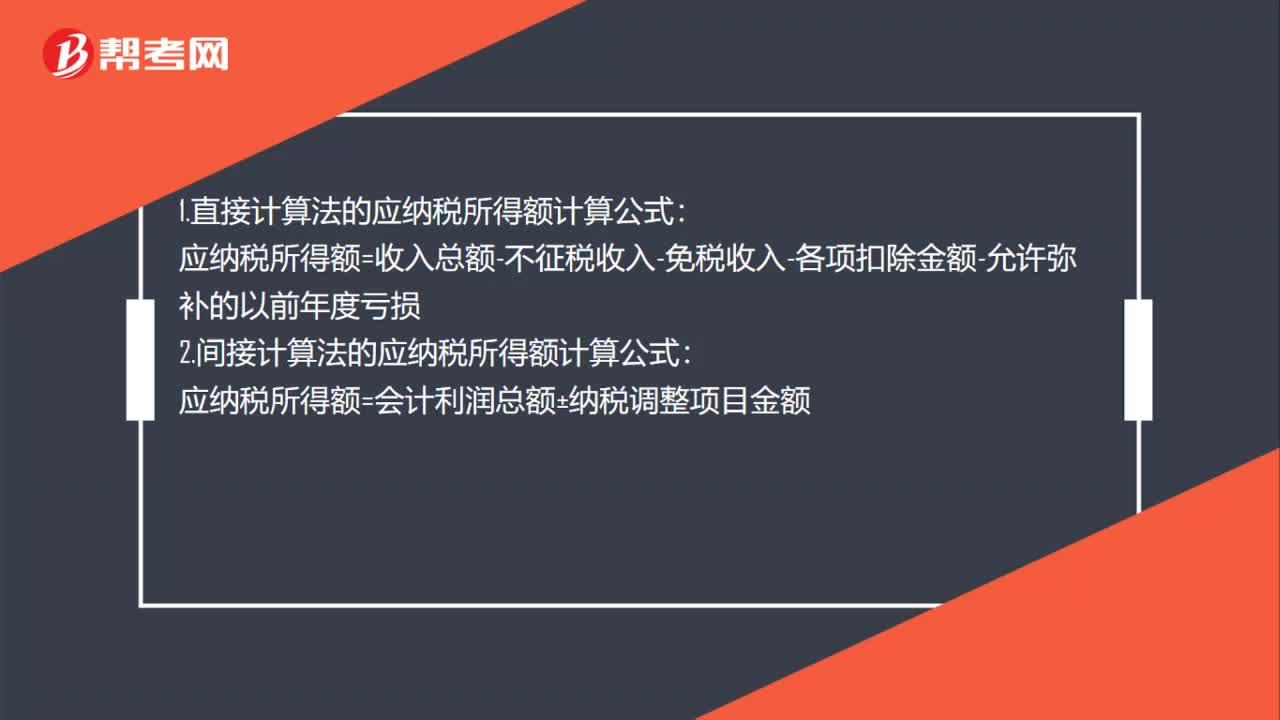

01:04企業(yè)所得稅應(yīng)納稅額計算方法是什么?:企業(yè)所得稅應(yīng)納稅額計算方法是什么?企業(yè)所得稅應(yīng)納稅額的計算是以應(yīng)納稅所得額為計稅依據(jù),乘以適用稅率,再減去減免稅額和抵免稅額,應(yīng)納稅額=應(yīng)納稅所得額×適用稅率-減免稅額-抵免稅額:1.直接計算法的應(yīng)納稅所得額計算公式:應(yīng)納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除金額-允許彌補的以前年度虧損2.間接計算法的應(yīng)納稅所得額計算公式應(yīng)納稅所得額=會計利潤總額±納稅調(diào)整項目金額

00:23

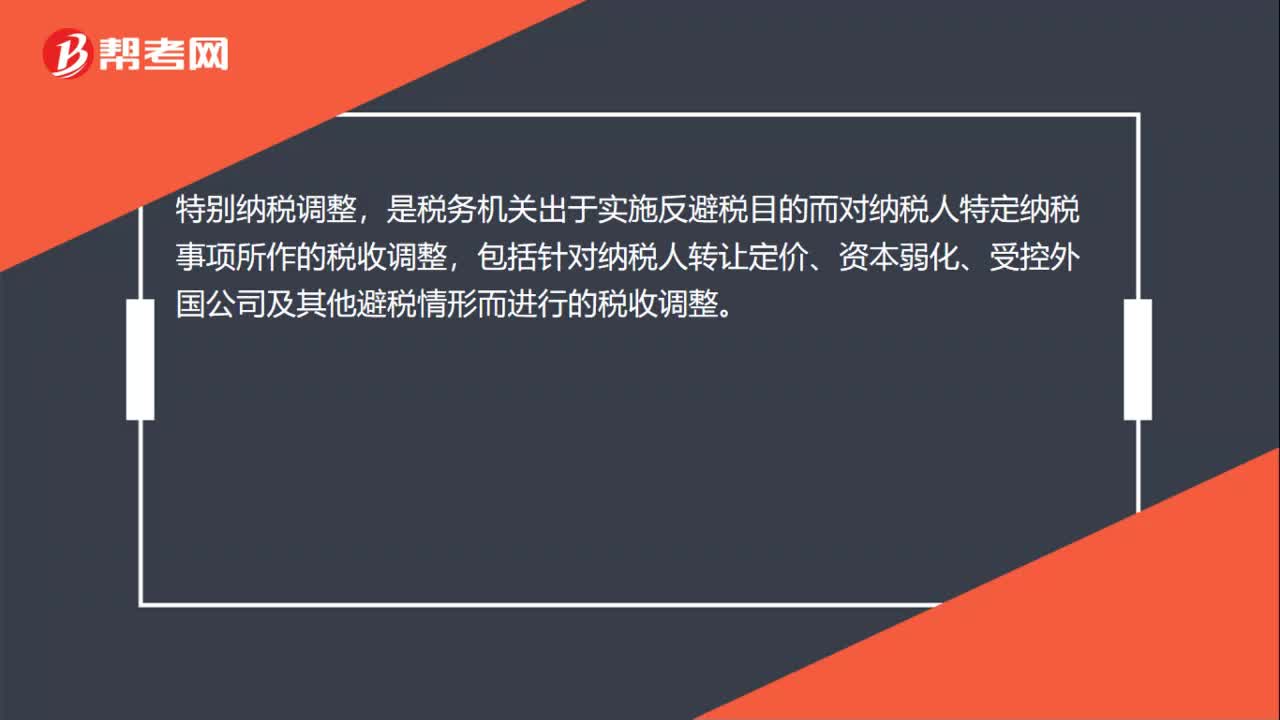

00:23企業(yè)所得稅的特別納稅如何調(diào)整?:企業(yè)所得稅的特別納稅如何調(diào)整?特別納稅調(diào)整,是稅務(wù)機關(guān)出于實施反避稅目的而對納稅人特定納稅事項所作的稅收調(diào)整,包括針對納稅人轉(zhuǎn)讓定價、資本弱化、受控外國公司及其他避稅情形而進行的稅收調(diào)整。

19:37

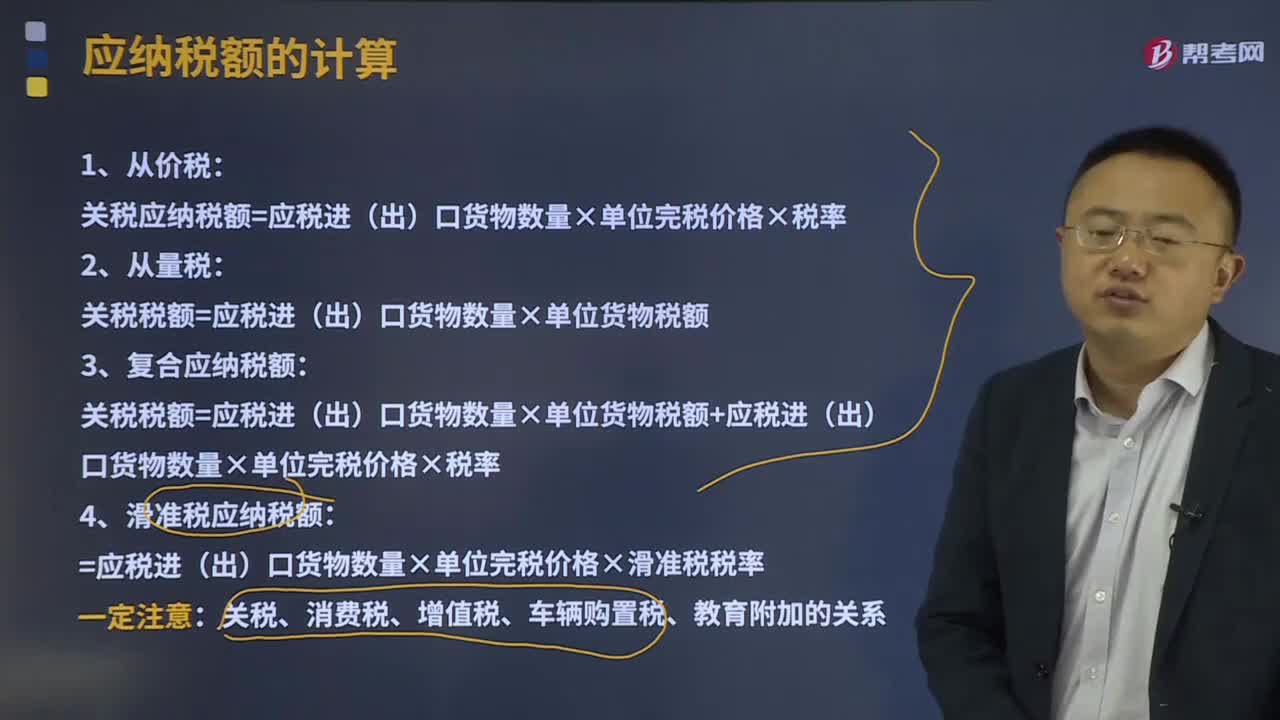

19:37關(guān)稅應(yīng)納稅額是如何計算的?:該商場按規(guī)定繳納了進口環(huán)節(jié)的增值稅和消費稅并取得了海關(guān)開具的繳款書,計算該批化妝品進口環(huán)節(jié)應(yīng)繳納的消費稅,進口環(huán)節(jié)應(yīng)繳納消費稅=197.65×15%=29.65(萬元),計算該批化妝品進口環(huán)節(jié)應(yīng)繳納的增值稅:進口環(huán)節(jié)應(yīng)繳納增值稅=197.65×16%=31.62(萬元)。國內(nèi)銷售環(huán)節(jié)應(yīng)繳納增值稅=520×16%-0.5-31.62 =51.08(萬元)。計算該小汽車進口環(huán)節(jié)應(yīng)繳納的關(guān)稅:

04:02

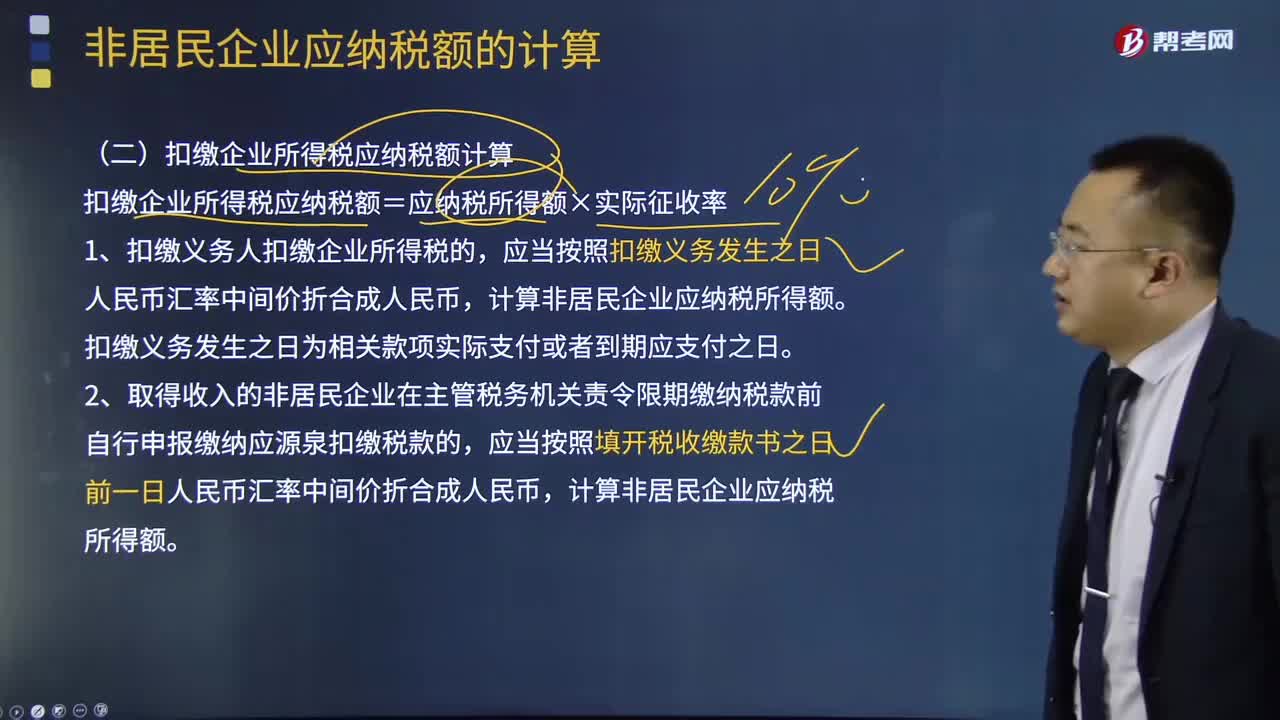

04:02扣繳企業(yè)所得稅應(yīng)納稅額如何計算?:扣繳企業(yè)所得稅應(yīng)納稅額如何計算?扣繳企業(yè)所得稅應(yīng)納稅額=應(yīng)納稅所得額×實際征收率,扣繳義務(wù)發(fā)生之日為相關(guān)款項實際支付或者到期應(yīng)支付之日,2、取得收入的非居民企業(yè)在主管稅務(wù)機關(guān)責令限期繳納稅款前自行申報繳納應(yīng)源泉扣繳稅款的,應(yīng)當按照填開稅收繳款書之日前一日人民幣匯率中間價折合成人民幣。3、主管稅務(wù)機關(guān)責令取得收入的非居民企業(yè)限期繳納應(yīng)源泉扣繳稅款的。

10:47

10:47境外所得抵扣稅額應(yīng)該如何計算?:境外所得抵扣稅額應(yīng)該如何計算?企業(yè)取得的下列所得已在境外繳納的所得稅稅額,抵免限額為該項所得依照(我國)企業(yè)所得稅法規(guī)定計算的應(yīng)納稅額;外國企業(yè)在境外實際繳納的所得稅稅額中屬于該項所得負擔的部分,可以作為該居民企業(yè)的可抵免境外所得稅稅額,在企業(yè)所得稅法規(guī)定的抵免限額內(nèi)抵免。【例題·計算題】某企業(yè)2018年度境內(nèi)應(yīng)納稅所得額為100萬元。

03:28

03:28勞務(wù)報酬所得預(yù)繳稅額如何計算?:勞務(wù)報酬所得預(yù)繳稅額如何計算?計算應(yīng)預(yù)扣預(yù)繳稅額。【解析】收入額=預(yù)扣預(yù)繳應(yīng)納稅所得額=收入×(1-20%)=20000×(1-20%)=16000(元):應(yīng)預(yù)扣預(yù)繳稅額=16000×20%=3200(元):【例題·計算題】歌星劉某一次取得表演收入40000元:請計算其應(yīng)預(yù)扣預(yù)繳個人所得稅稅額,個人所得稅預(yù)扣率表(居民個人勞務(wù)報酬所得預(yù)扣預(yù)繳適用。

00:29

00:29利息、股息、紅利所得和偶然所得應(yīng)納稅額如何計算?:利息、股息、紅利所得和偶然所得應(yīng)納稅額如何計算?應(yīng)納稅所得額是指按照稅法規(guī)定確定納稅人在一定期間所獲得的所有應(yīng)稅收入減除在該納稅期間依法允許減除的各種支出后的余額,是計算企業(yè)所得稅稅額的計稅依據(jù)。《企業(yè)所得稅法》規(guī)定的應(yīng)納稅所得額是指企業(yè)每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除及允許彌補的以前年度虧損后的余額。企業(yè)應(yīng)納稅所得額的計算,均不作為當期的收入和費用。

08:52

08:52應(yīng)納稅額是如何計算的?:應(yīng)納稅額=全年應(yīng)納稅所得額×適用稅率-速算扣除數(shù),計算其每一納稅年度的應(yīng)納稅所得額時,繳納的稅收遞延型商業(yè)養(yǎng)老保險保費準予在申報扣除當年計算應(yīng)納稅所得額時予以限額據(jù)實扣除,扣除限額按照不超過當年應(yīng)稅收入的6%和12000元孰低辦法確定,由主管稅務(wù)機關(guān)核定應(yīng)納稅所得額或者應(yīng)納稅額;4、個人獨資企業(yè)的投資者以全部生產(chǎn)經(jīng)營所得為應(yīng)納稅所得額,確定應(yīng)納稅所得額:

09:37

09:37居民個人綜合所得應(yīng)納稅所得額確定和應(yīng)納稅額應(yīng)該如何計算?:居民個人綜合所得應(yīng)納稅所得額確定和應(yīng)納稅額應(yīng)該如何計算?綜合所得應(yīng)納稅所得額=每一納稅年度的收入額-6萬元年-專項扣除-專項附加扣除-其他扣除;1、工資、薪金所得全額計入收入額;而勞務(wù)報酬所得、特許權(quán)使用費所得的收入額為實際取得勞務(wù)報酬、特許權(quán)使用費收入的80%,稿酬所得的收入額在扣除20%費用基礎(chǔ)上,即稿酬所得的收入額為實際取得稿酬收入的56%,2、每年收入減除額6萬。3、專項扣除。

06:20

06:20應(yīng)納稅所得額應(yīng)該如何確定?:是指納稅人每一納稅年度的收入總額減去準予扣除項目金額后的余額。納稅人應(yīng)納稅所得額的計算以權(quán)責發(fā)生制為原則,按照稅法規(guī)定計算出的應(yīng)納稅所得額與企業(yè)依據(jù)財務(wù)會計制度計算的會計所得額(會計利潤)往往不一致。居民個人取得綜合所得以每一納稅年度收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額為應(yīng)納稅所得額。以每月收入額減除費用五千元后的余額為應(yīng)納稅所得額;

07:25

07:25應(yīng)納稅所得額應(yīng)該如何計算?:應(yīng)納稅所得額是指按照稅法規(guī)定確定納稅人在一定期間所獲得的所有應(yīng)稅收入減除在該納稅期間依法允許減除的各種支出后的余額,《企業(yè)所得稅法》規(guī)定的應(yīng)納稅所得額是指企業(yè)每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除及允許彌補的以前年度虧損后的余額。應(yīng)納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除-允許彌補的以前年度虧損:企業(yè)所得稅收入總額構(gòu)成。

02:13

02:13應(yīng)納稅額是如何計算的?:應(yīng)納稅額是如何計算的?減免稅額和抵免稅額,是指依照企業(yè)所得稅法和國務(wù)院的稅收優(yōu)惠規(guī)定減征、免征和抵免的應(yīng)納稅額。應(yīng)納稅額=銷售額(不含增值稅)×征收率,不含稅銷售額=含稅銷售額÷(1+征收率),【提示】按照現(xiàn)行規(guī)定應(yīng)當預(yù)繳增值稅稅款的小規(guī)模納稅人,當期無需預(yù)繳稅款,已預(yù)繳稅款的。可以向預(yù)繳地主管稅務(wù)機關(guān)申請退還,【2010年注冊會計師考試真題】甲為增值稅小規(guī)模納稅人。甲本月應(yīng)繳納增值稅稅額(

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日