下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

03:54

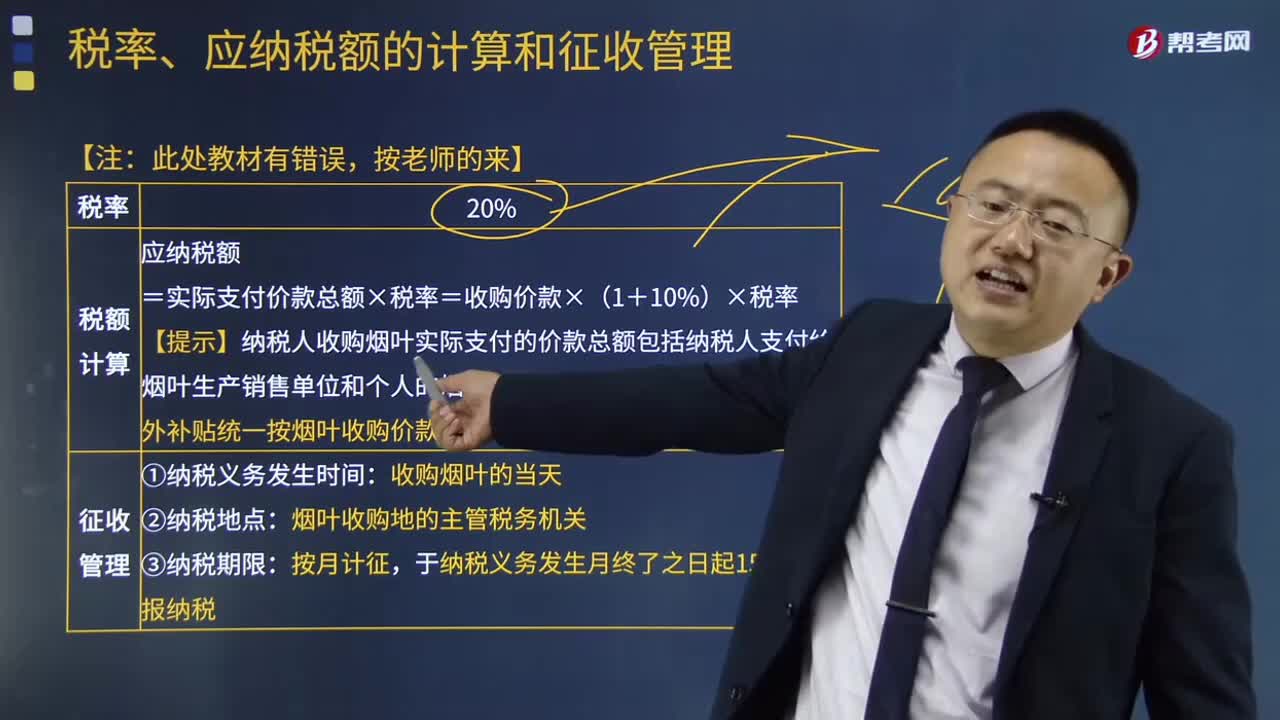

03:54煙葉稅稅率、應(yīng)納稅額應(yīng)該如何計算?:納稅義務(wù)發(fā)生時間為納稅人收購煙葉的當天(指納稅人向煙葉銷售者付訖收購煙葉款項或者開具收購煙葉憑證的當天),【例題·單選題】某煙草公司2018年8月8日支付煙葉收購價款88萬元,D.納稅人應(yīng)當自納稅義務(wù)發(fā)生月終了之日起15日內(nèi)申報并繳納稅款,A.煙草公司8月收購煙葉應(yīng)繳納煙葉稅19.6萬元C.煙草公司收購煙葉的納稅義務(wù)發(fā)生時間是8月8日D.煙草公司應(yīng)向公司所在地主管稅務(wù)機關(guān)甲報繳納煙葉稅

00:31

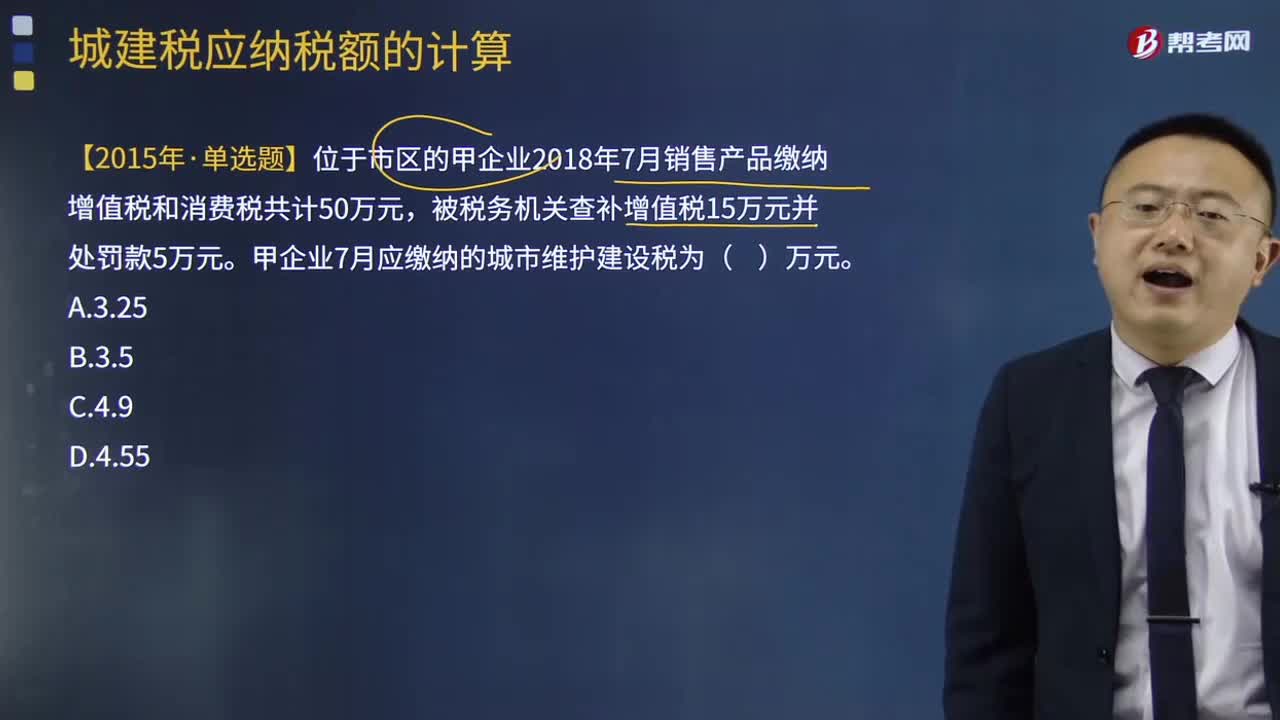

00:31城建稅應(yīng)納稅額如何計算?:城建稅應(yīng)納稅額如何計算?城市維護建設(shè)稅是以納稅人實際繳納的產(chǎn)品稅、增值稅、營業(yè)稅稅額為計稅依據(jù),城市維護建設(shè)稅的特征:一、以納稅人實際繳納的產(chǎn)品稅、增值稅、營業(yè)稅稅額為計稅依據(jù),分別與產(chǎn)品稅、增值稅、營業(yè)稅同時繳納;應(yīng)納稅額=(實際繳納增值稅稅額+實際繳納消費稅稅額)×適用稅率,【2015年注冊會計師考試真題】位于市區(qū)的甲企業(yè)2018年7月銷售產(chǎn)品繳納增值稅和消費稅共計50萬元。

04:02

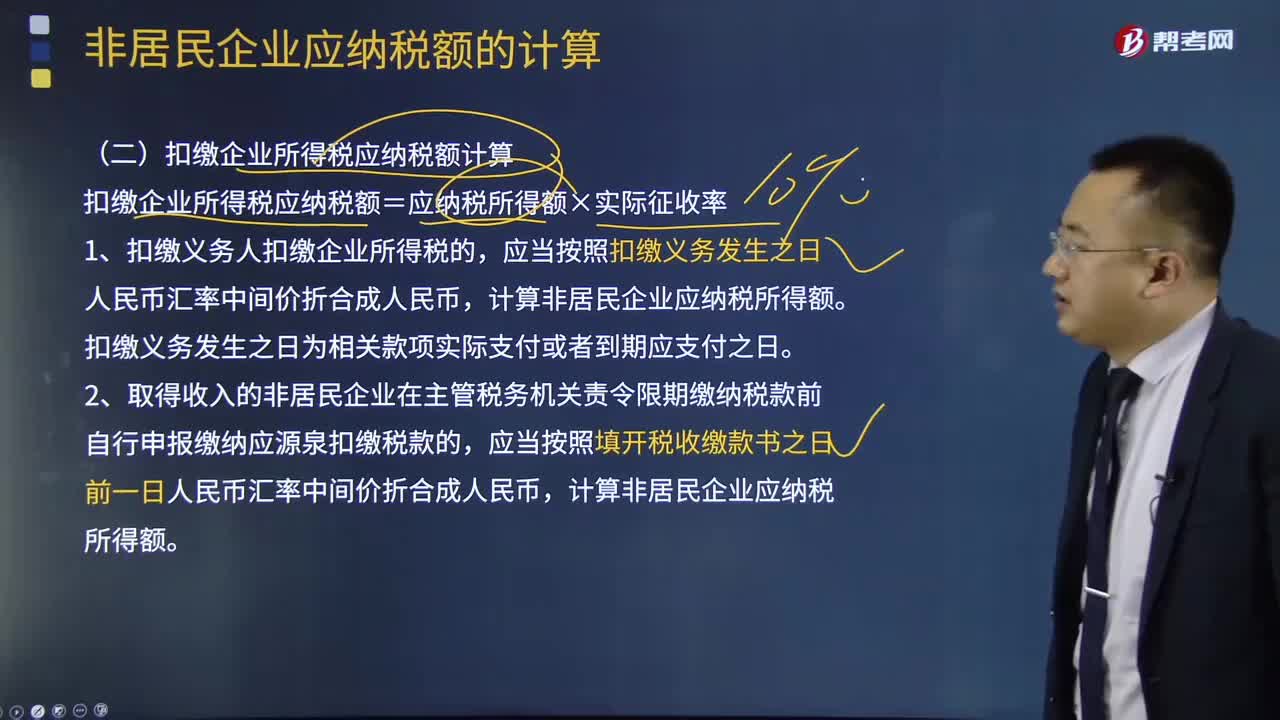

04:02扣繳企業(yè)所得稅應(yīng)納稅額如何計算?:扣繳企業(yè)所得稅應(yīng)納稅額如何計算?扣繳企業(yè)所得稅應(yīng)納稅額=應(yīng)納稅所得額×實際征收率,扣繳義務(wù)發(fā)生之日為相關(guān)款項實際支付或者到期應(yīng)支付之日,2、取得收入的非居民企業(yè)在主管稅務(wù)機關(guān)責令限期繳納稅款前自行申報繳納應(yīng)源泉扣繳稅款的,應(yīng)當按照填開稅收繳款書之日前一日人民幣匯率中間價折合成人民幣。3、主管稅務(wù)機關(guān)責令取得收入的非居民企業(yè)限期繳納應(yīng)源泉扣繳稅款的。

01:06

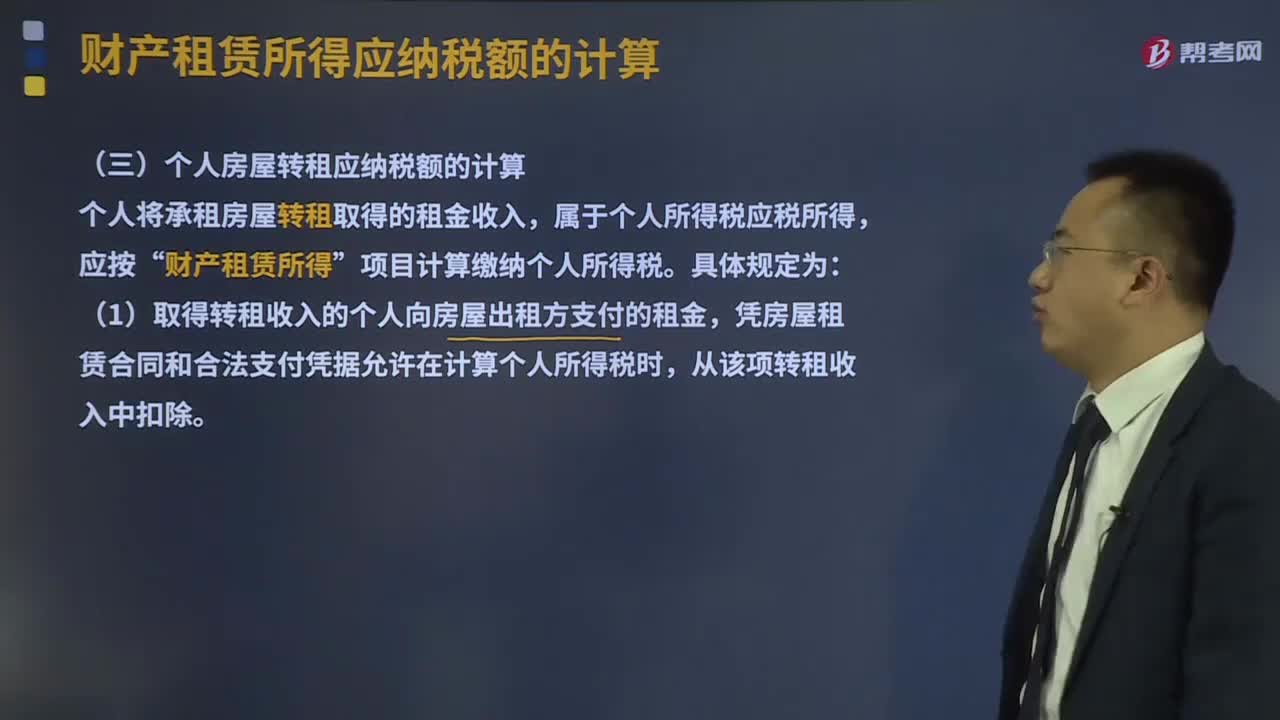

01:06個人房屋轉(zhuǎn)租應(yīng)納稅額應(yīng)該如何計算?:個人房屋轉(zhuǎn)租應(yīng)納稅額應(yīng)該如何計算?按照5%的征收率減按1.5%計算應(yīng)納稅額。個人將承租房屋轉(zhuǎn)租取得的租金收入,財產(chǎn)租賃所得”項目計算繳納個人所得稅。(1)取得轉(zhuǎn)租收入的個人向房屋出租方支付的租金,憑房屋租賃合同和合法支付憑據(jù)允許在計算個人所得稅時,從該項轉(zhuǎn)租收入中扣除。(2)有關(guān)財產(chǎn)租賃所得個人所得稅前扣除稅費的扣除次序調(diào)整為:①財產(chǎn)租賃過程中繳納的稅費。②向出租方支付的租金。

08:52

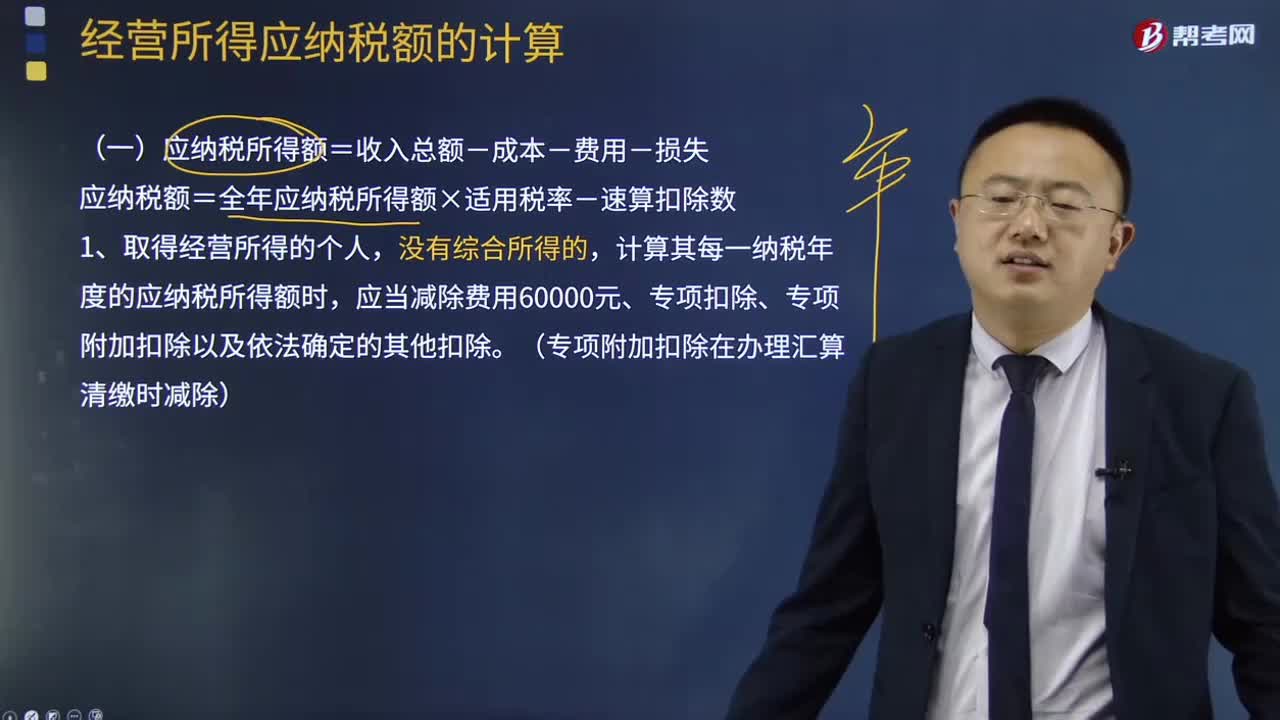

08:52應(yīng)納稅額是如何計算的?:應(yīng)納稅額=全年應(yīng)納稅所得額×適用稅率-速算扣除數(shù),計算其每一納稅年度的應(yīng)納稅所得額時,繳納的稅收遞延型商業(yè)養(yǎng)老保險保費準予在申報扣除當年計算應(yīng)納稅所得額時予以限額據(jù)實扣除,扣除限額按照不超過當年應(yīng)稅收入的6%和12000元孰低辦法確定,由主管稅務(wù)機關(guān)核定應(yīng)納稅所得額或者應(yīng)納稅額;4、個人獨資企業(yè)的投資者以全部生產(chǎn)經(jīng)營所得為應(yīng)納稅所得額,確定應(yīng)納稅所得額:

09:37

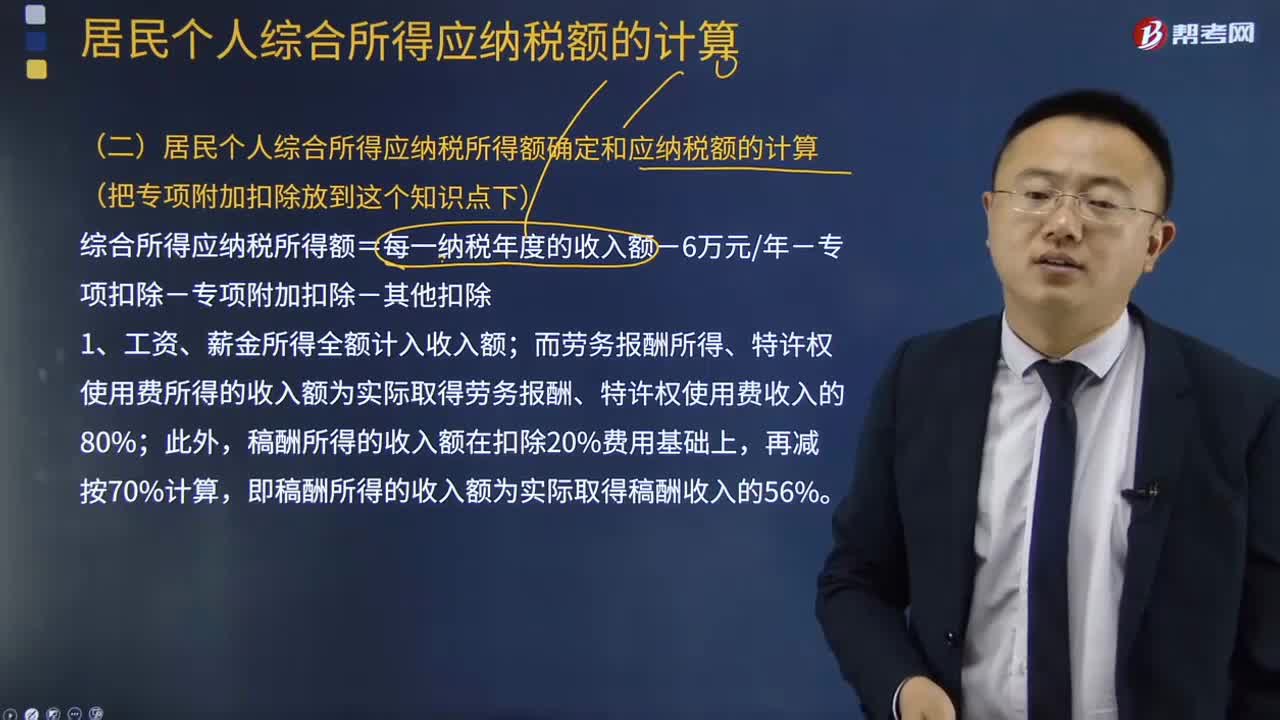

09:37居民個人綜合所得應(yīng)納稅所得額確定和應(yīng)納稅額應(yīng)該如何計算?:居民個人綜合所得應(yīng)納稅所得額確定和應(yīng)納稅額應(yīng)該如何計算?綜合所得應(yīng)納稅所得額=每一納稅年度的收入額-6萬元年-專項扣除-專項附加扣除-其他扣除;1、工資、薪金所得全額計入收入額;而勞務(wù)報酬所得、特許權(quán)使用費所得的收入額為實際取得勞務(wù)報酬、特許權(quán)使用費收入的80%,稿酬所得的收入額在扣除20%費用基礎(chǔ)上,即稿酬所得的收入額為實際取得稿酬收入的56%,2、每年收入減除額6萬。3、專項扣除。

06:20

06:20應(yīng)納稅所得額應(yīng)該如何確定?:是指納稅人每一納稅年度的收入總額減去準予扣除項目金額后的余額。納稅人應(yīng)納稅所得額的計算以權(quán)責發(fā)生制為原則,按照稅法規(guī)定計算出的應(yīng)納稅所得額與企業(yè)依據(jù)財務(wù)會計制度計算的會計所得額(會計利潤)往往不一致。居民個人取得綜合所得以每一納稅年度收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額為應(yīng)納稅所得額。以每月收入額減除費用五千元后的余額為應(yīng)納稅所得額;

07:25

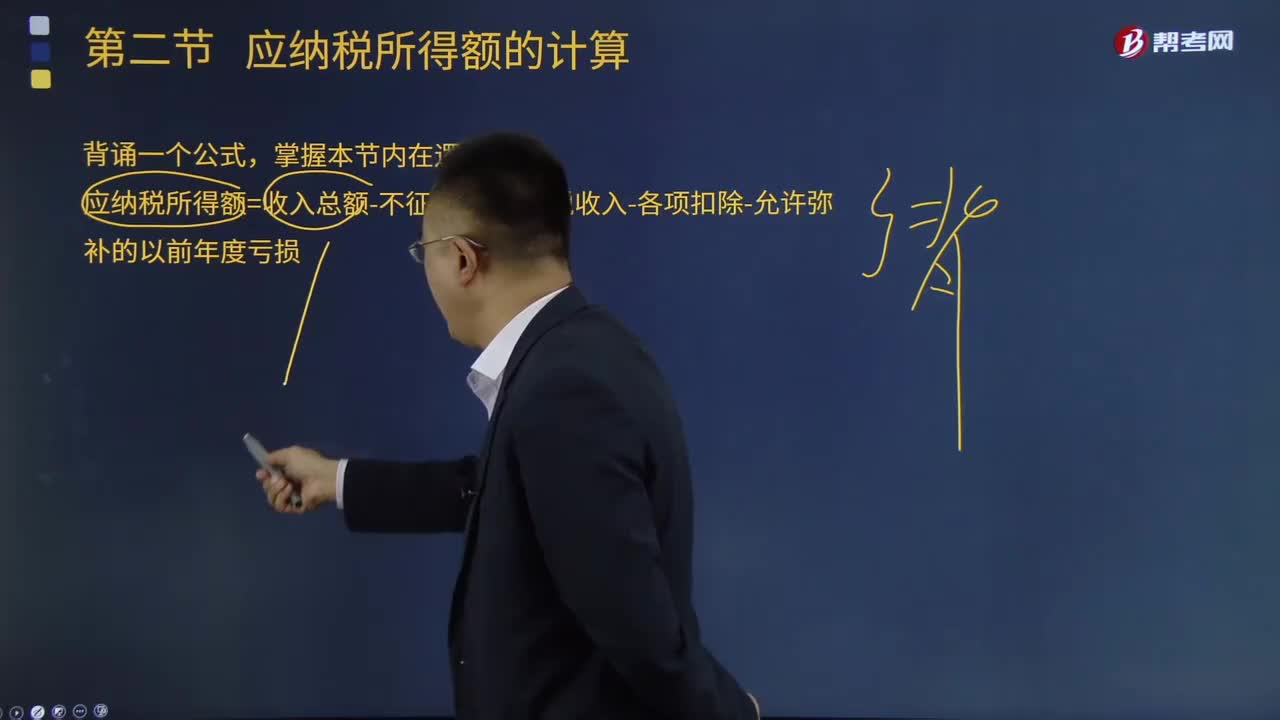

07:25應(yīng)納稅所得額應(yīng)該如何計算?:應(yīng)納稅所得額是指按照稅法規(guī)定確定納稅人在一定期間所獲得的所有應(yīng)稅收入減除在該納稅期間依法允許減除的各種支出后的余額,《企業(yè)所得稅法》規(guī)定的應(yīng)納稅所得額是指企業(yè)每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除及允許彌補的以前年度虧損后的余額。應(yīng)納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除-允許彌補的以前年度虧損:企業(yè)所得稅收入總額構(gòu)成。

14:19

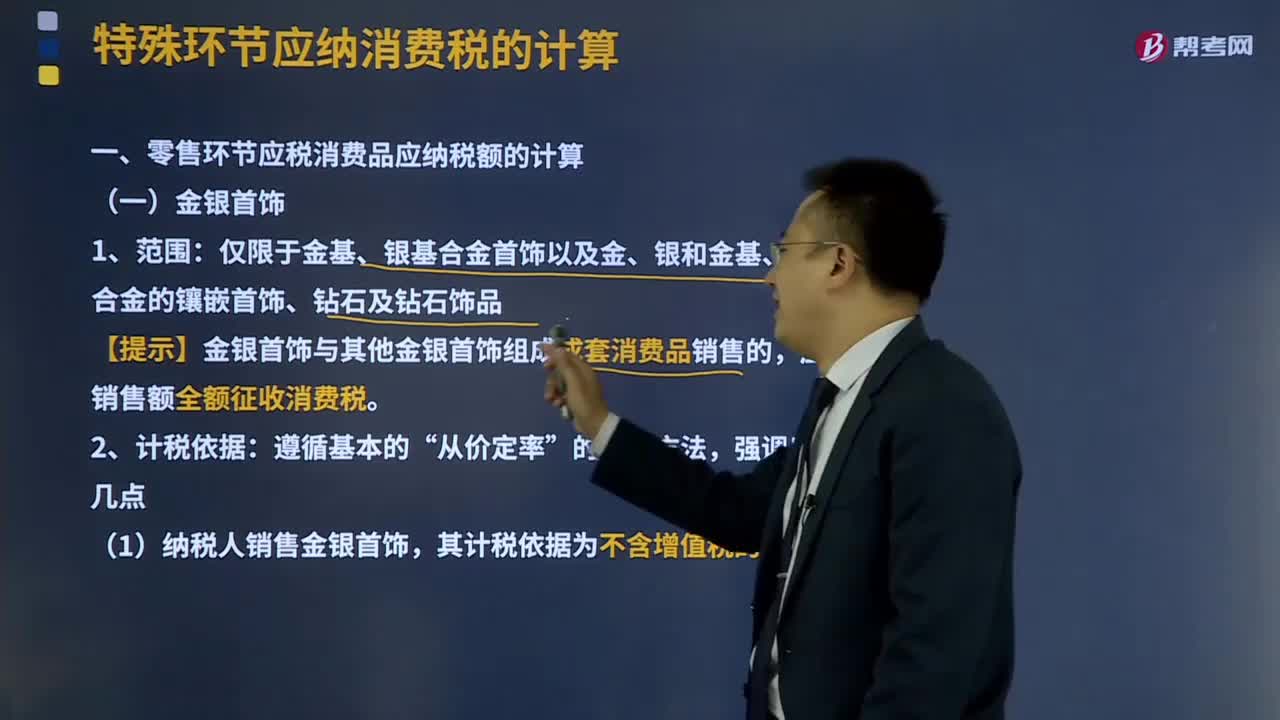

14:19零售環(huán)節(jié)應(yīng)稅消費品應(yīng)納稅額如何計算?:零售環(huán)節(jié)應(yīng)稅消費品應(yīng)納稅額如何計算?應(yīng)按門市部對外銷售額或銷售數(shù)量計征消費稅。應(yīng)按受托方銷售同類金銀首飾的銷售價格確定計稅依據(jù)征收消費稅:組成計稅價格=(材料成本+加工費)÷(1-金銀首飾消費稅稅率),應(yīng)按實際收取的不含增值稅的全部價款確定計稅依據(jù)征收消費稅,超豪華小汽車在零售環(huán)節(jié)加征一道消費稅。應(yīng)納稅額=零售環(huán)節(jié)銷售額(不含增值稅)×零售環(huán)節(jié)稅率。

02:13

02:13應(yīng)納稅額是如何計算的?:應(yīng)納稅額是如何計算的?減免稅額和抵免稅額,是指依照企業(yè)所得稅法和國務(wù)院的稅收優(yōu)惠規(guī)定減征、免征和抵免的應(yīng)納稅額。應(yīng)納稅額=銷售額(不含增值稅)×征收率,不含稅銷售額=含稅銷售額÷(1+征收率),【提示】按照現(xiàn)行規(guī)定應(yīng)當預繳增值稅稅款的小規(guī)模納稅人,當期無需預繳稅款,已預繳稅款的。可以向預繳地主管稅務(wù)機關(guān)申請退還,【2010年注冊會計師考試真題】甲為增值稅小規(guī)模納稅人。甲本月應(yīng)繳納增值稅稅額(

06:04

06:04應(yīng)納稅額特殊情況下如何計算?:計算應(yīng)納稅額時銷項稅額不足抵扣進項稅額的處理可以結(jié)轉(zhuǎn)下期繼續(xù)抵扣。扣減發(fā)生期進項稅額的規(guī)定——進轉(zhuǎn)方法:(1)以票抵稅(增值稅專用發(fā)票、海關(guān)進口增值稅專用繳款書、稅收繳款憑證)。(2)計算抵稅用收購發(fā)票或銷售發(fā)票抵扣進項稅額的農(nóng)產(chǎn)品,按當期實際成本計算應(yīng)扣減的進項稅額,進項稅額轉(zhuǎn)出數(shù)額=當期實際成本×稅率,不得抵扣的進項稅額=當月無法劃分的全部進項稅額×免稅、簡易項目銷售額當月全部銷售額。

03:36

03:36如何按照銷售額和增值稅稅率計算應(yīng)納稅額?:如何按照銷售額和增值稅稅率計算應(yīng)納稅額?應(yīng)當按照銷售額和增值稅稅率計算應(yīng)納稅額,該規(guī)定是為了加強對符合一般納稅人條件的納稅人的管理,防止利用一般納稅人和小規(guī)模納稅人的兩種不同的征稅辦法少繳稅款。一般納稅人企業(yè)下列各項中準予扣除的有( )。【解析】購進的旅客運輸務(wù)、貸款服務(wù)、餐飲服務(wù)、居民日常服務(wù)和娛樂服務(wù)、納稅人接受貸款服務(wù)向貸款方支付的與該筆貸款直接相關(guān)的投融資顧問費、手續(xù)費、咨詢費等費用。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日