-

下載億題庫(kù)APP

-

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

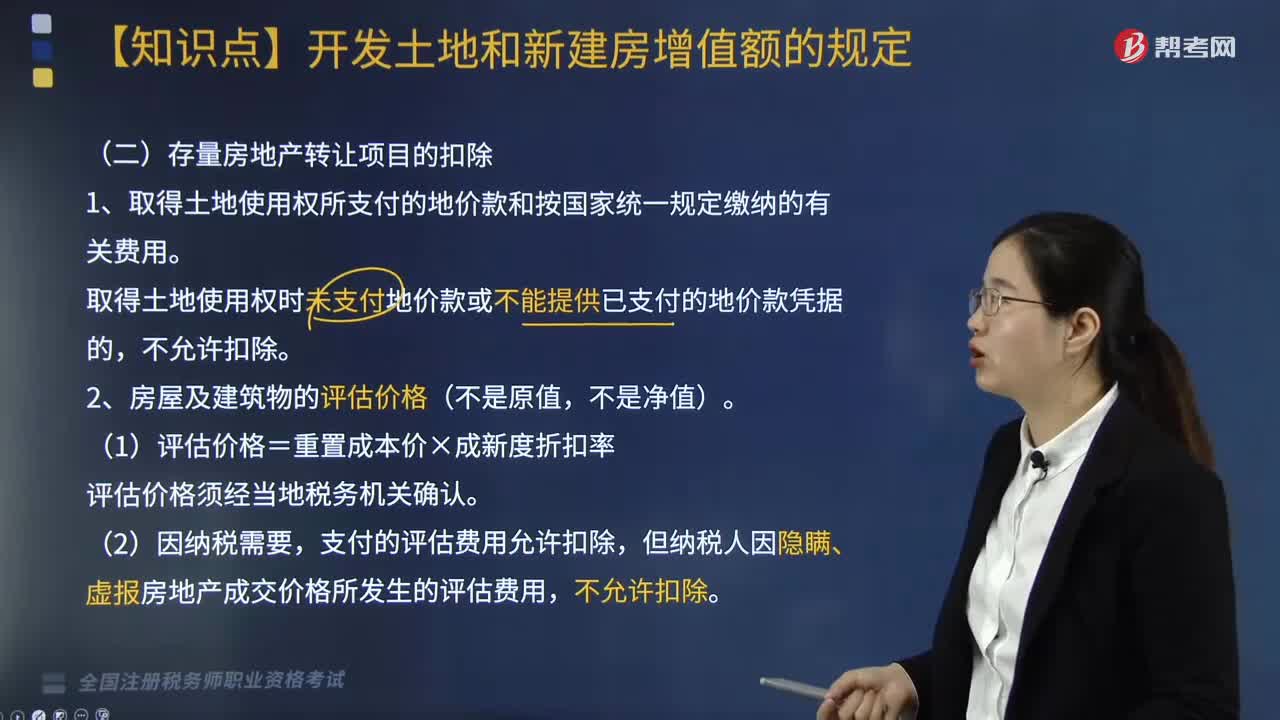

存量房地產(chǎn)轉(zhuǎn)讓項(xiàng)目如何扣除?

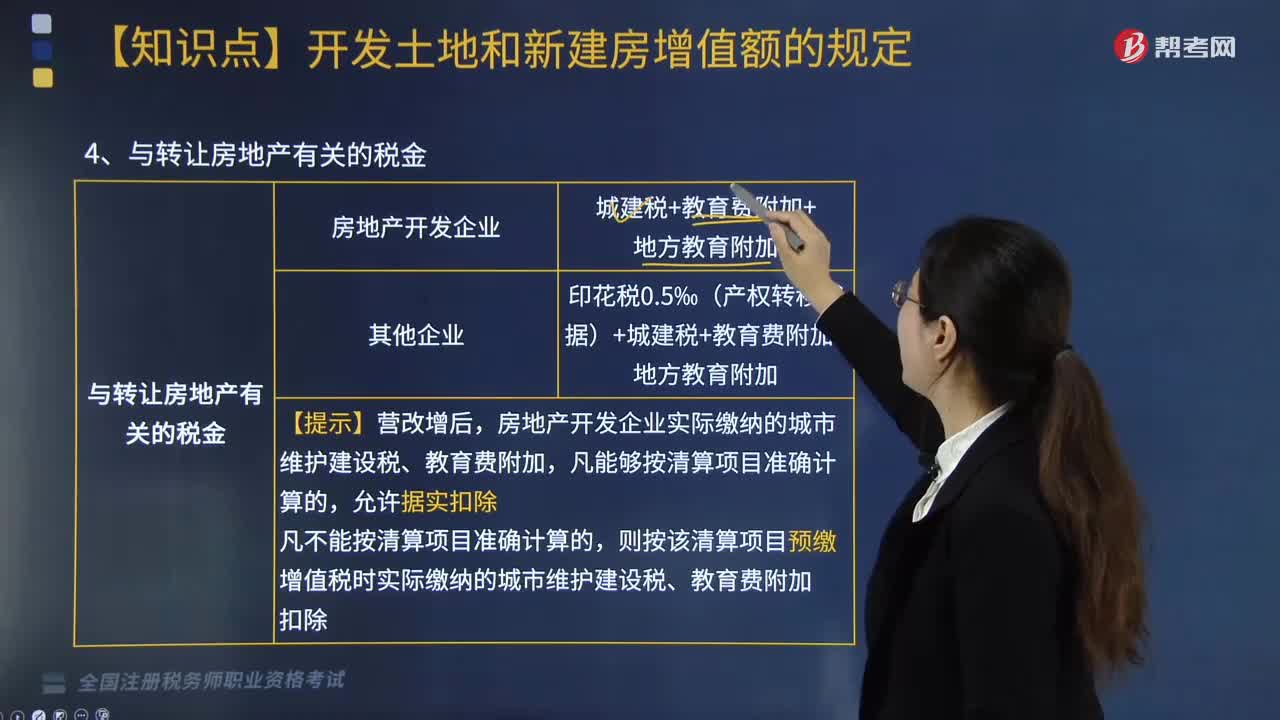

與轉(zhuǎn)讓房地產(chǎn)有關(guān)的稅金如何計(jì)算?

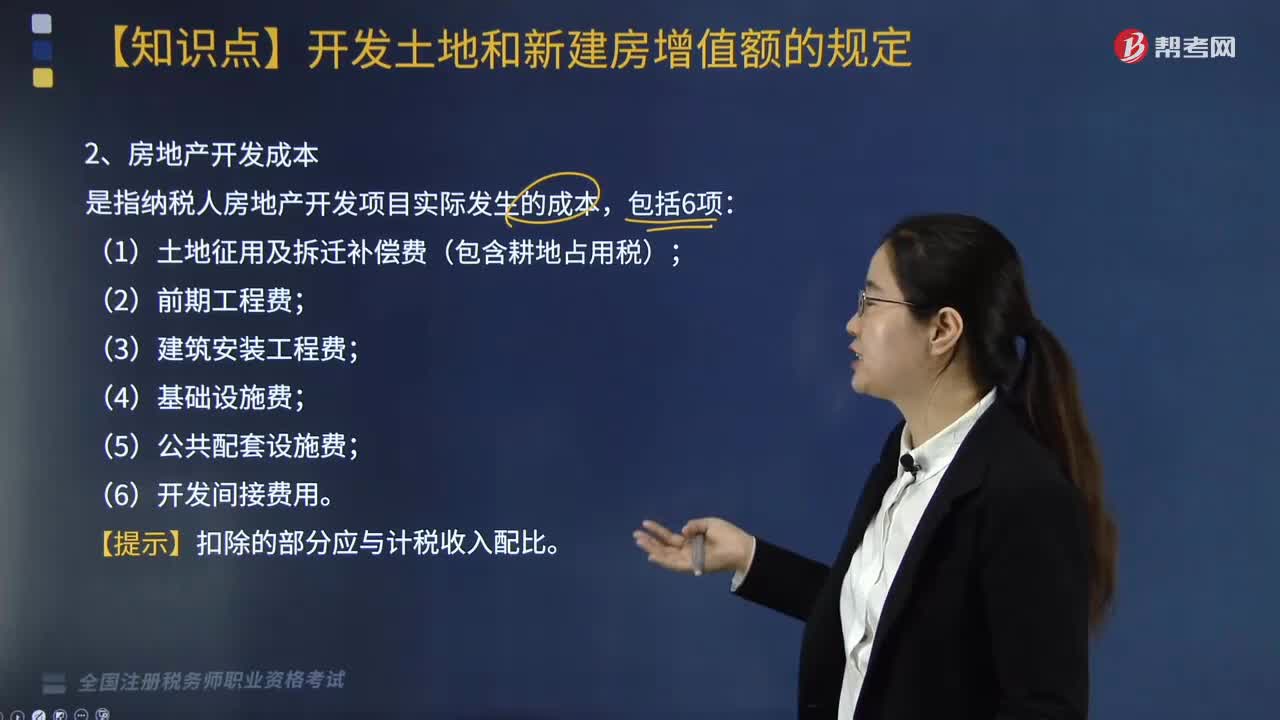

納稅人房地產(chǎn)開發(fā)項(xiàng)目實(shí)際發(fā)生的成本包括哪些?

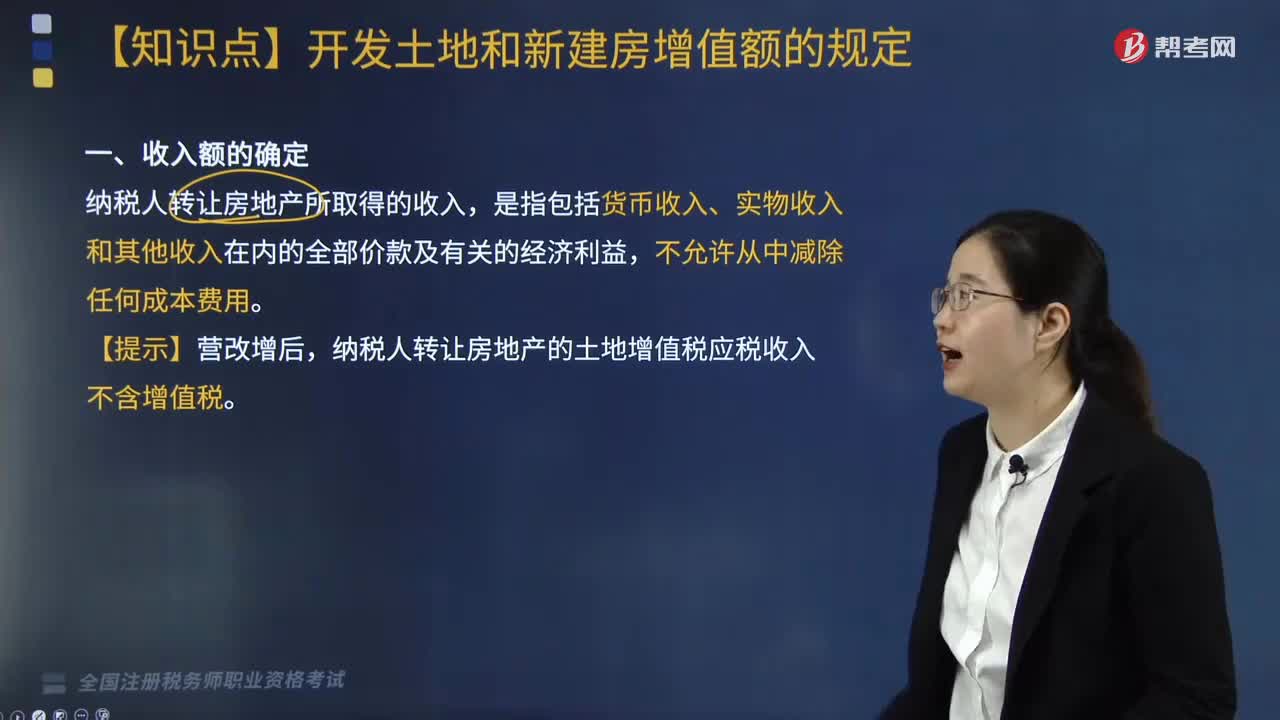

納稅人轉(zhuǎn)讓房地產(chǎn)所取得的收入包括哪些?

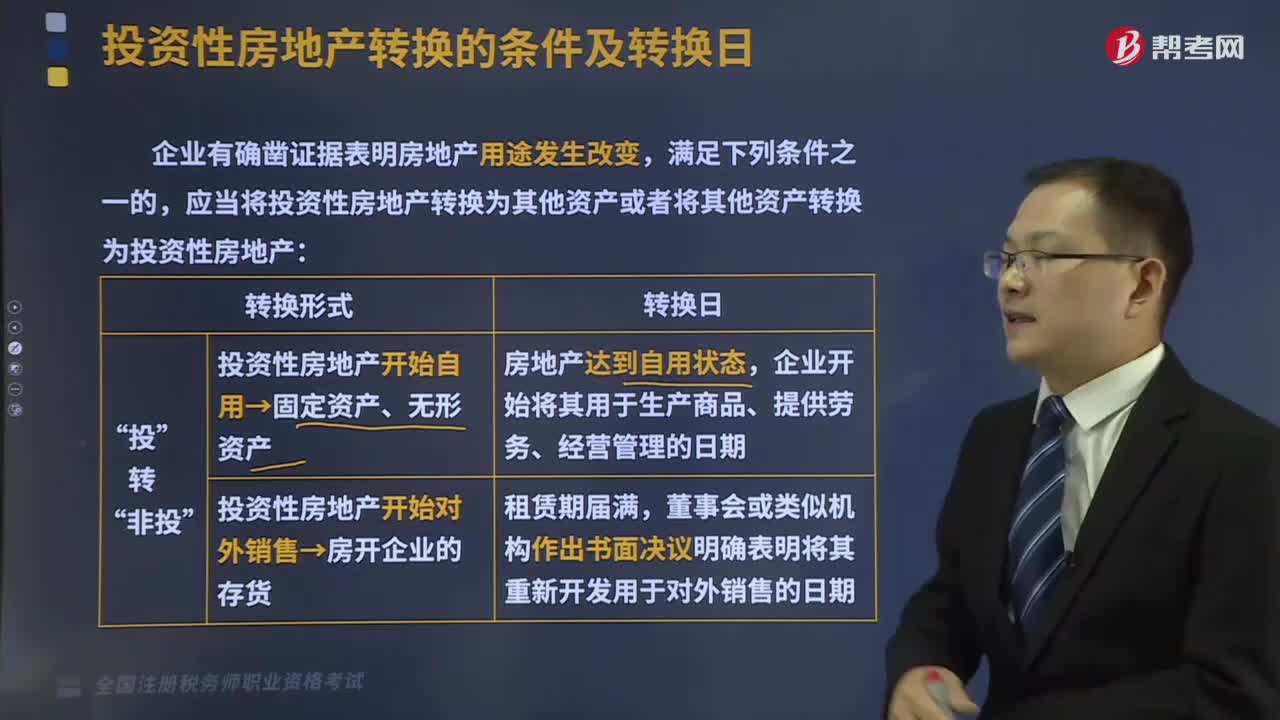

投資性房地產(chǎn)轉(zhuǎn)換的條件及轉(zhuǎn)換日是什么意思?

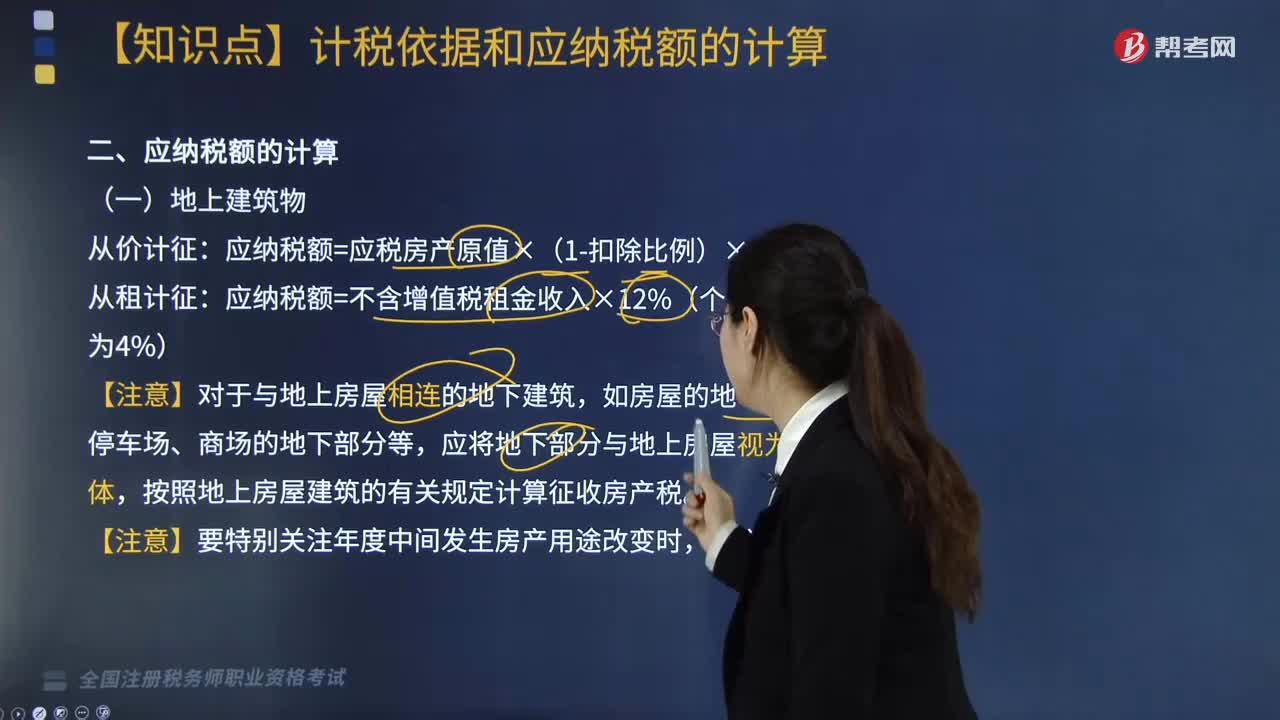

如何計(jì)算房產(chǎn)稅應(yīng)納稅額?

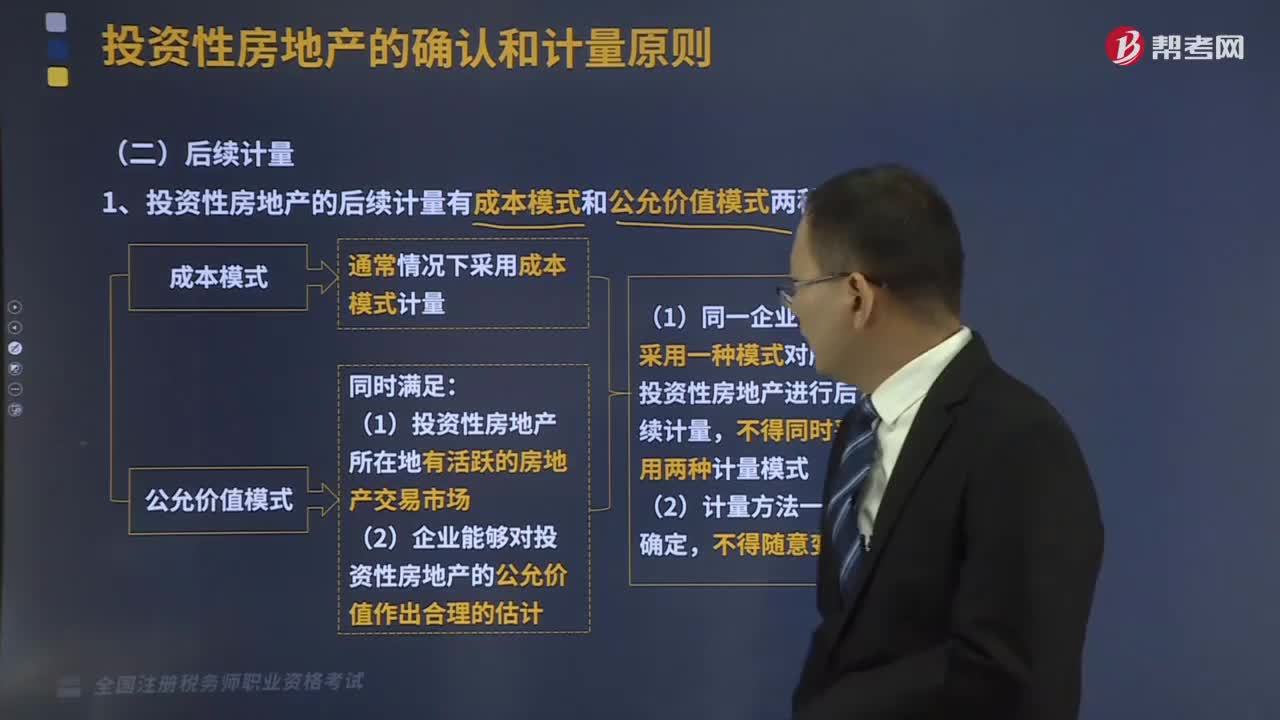

投資性房地產(chǎn)的后續(xù)計(jì)量是什么?

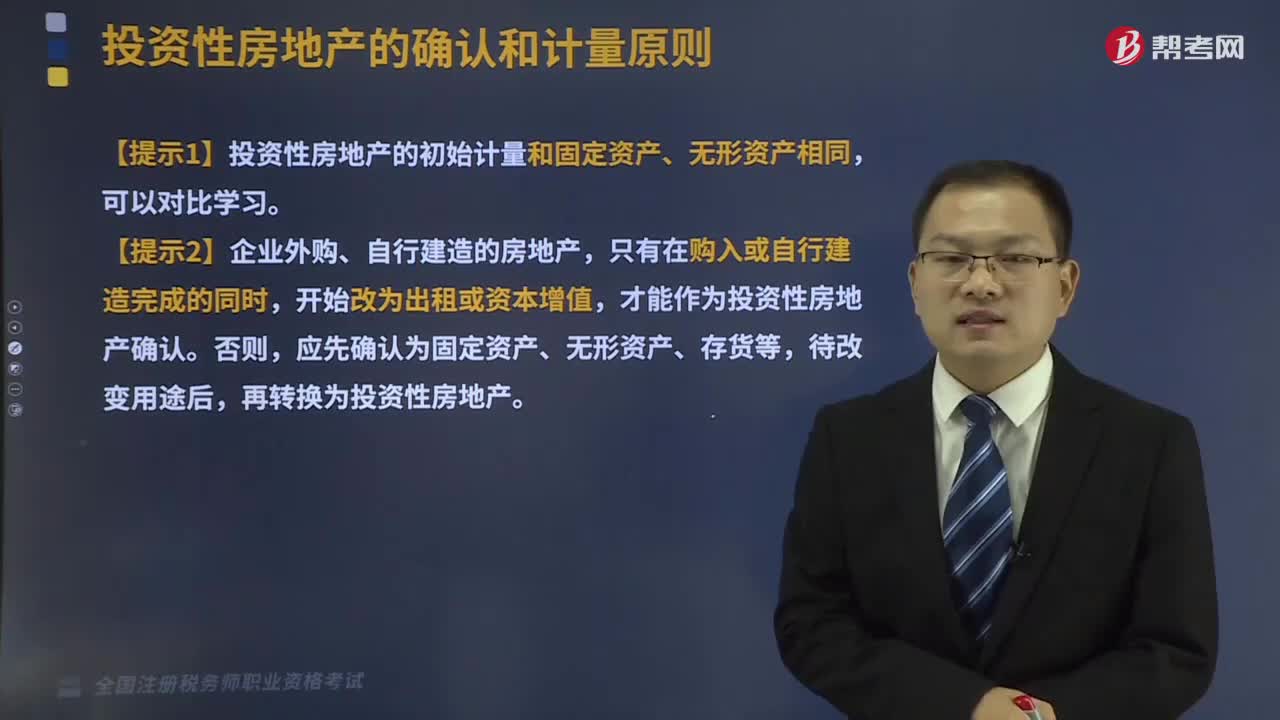

投資性房地產(chǎn)的計(jì)量是怎樣的?

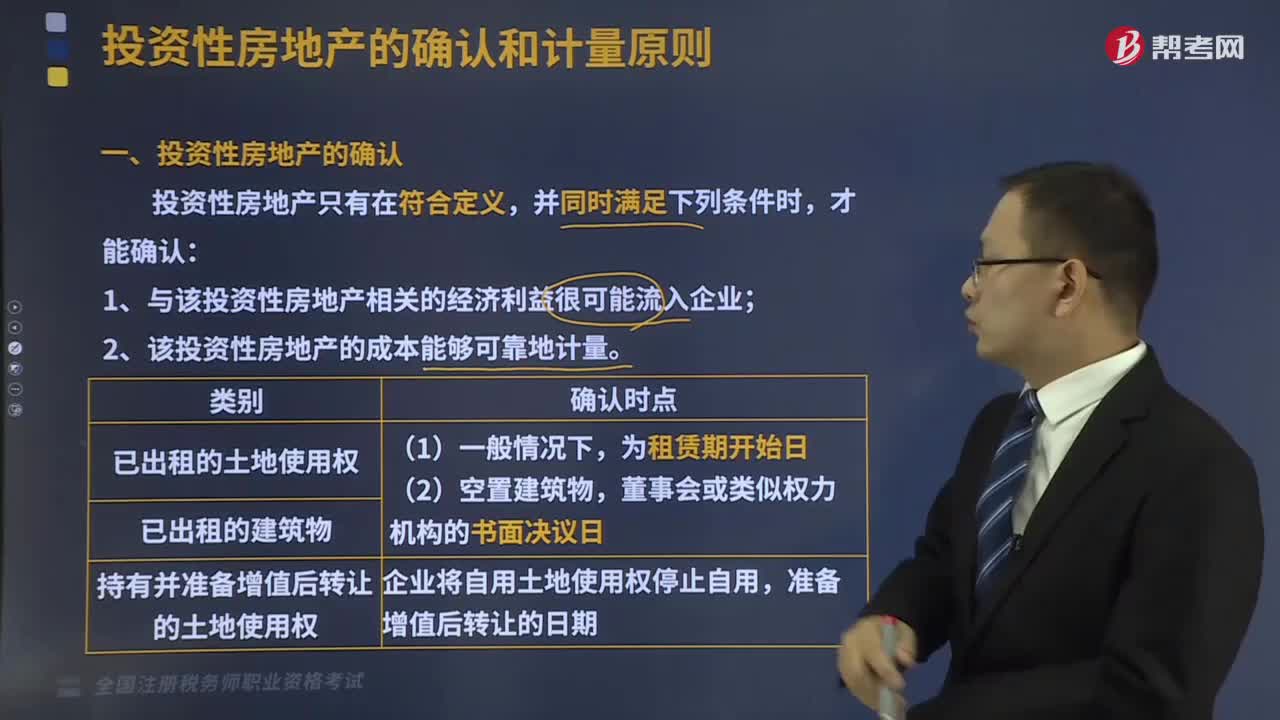

投資性房地產(chǎn)如何確認(rèn)?

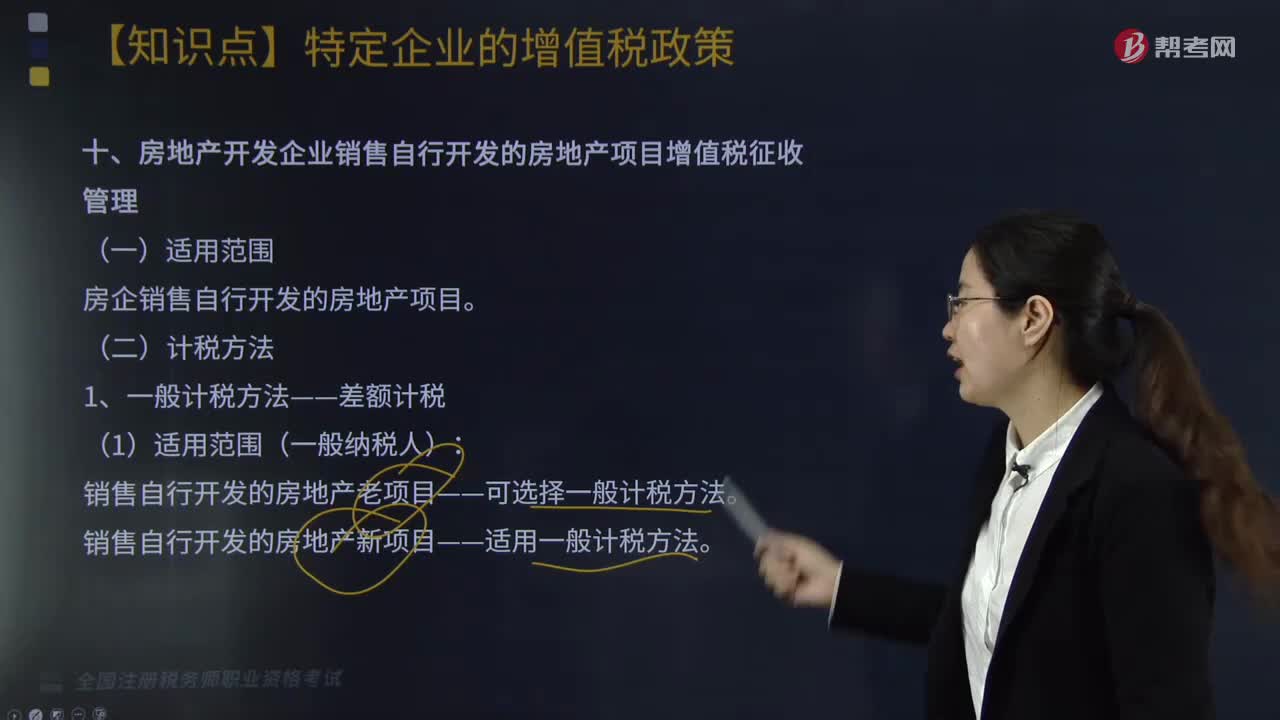

房地產(chǎn)開發(fā)企業(yè)銷售自行開發(fā)的房地產(chǎn)項(xiàng)目增值稅征收管理的計(jì)稅方法有哪些?

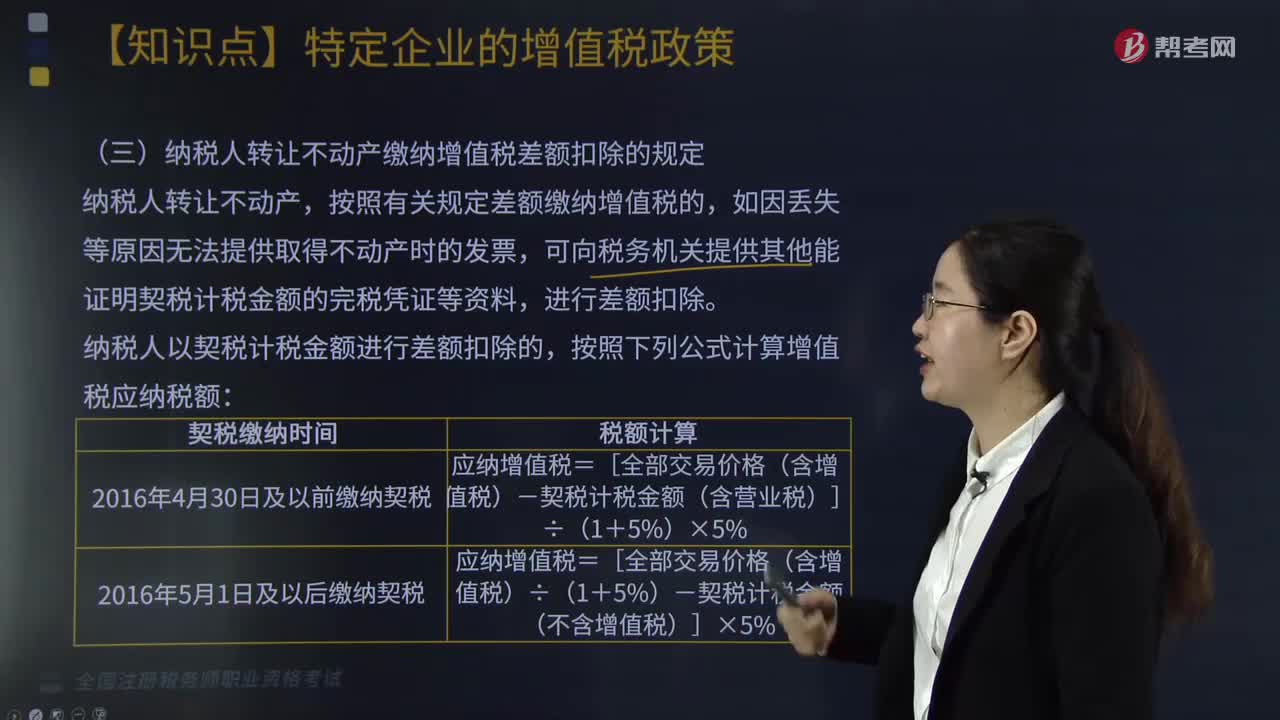

納稅人轉(zhuǎn)讓不動(dòng)產(chǎn)繳納增值稅差額扣除的規(guī)定是什么?

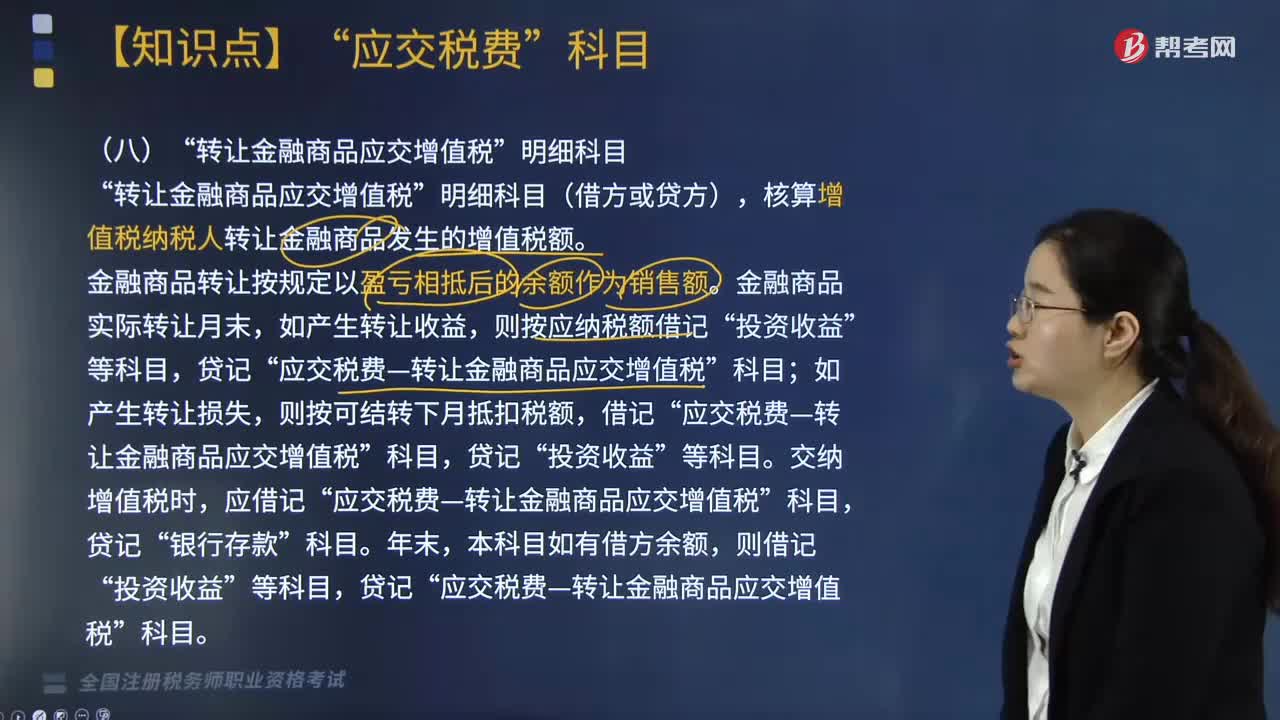

“轉(zhuǎn)讓金融商品應(yīng)交增值稅”科目應(yīng)如何處理?

03:30

03:30

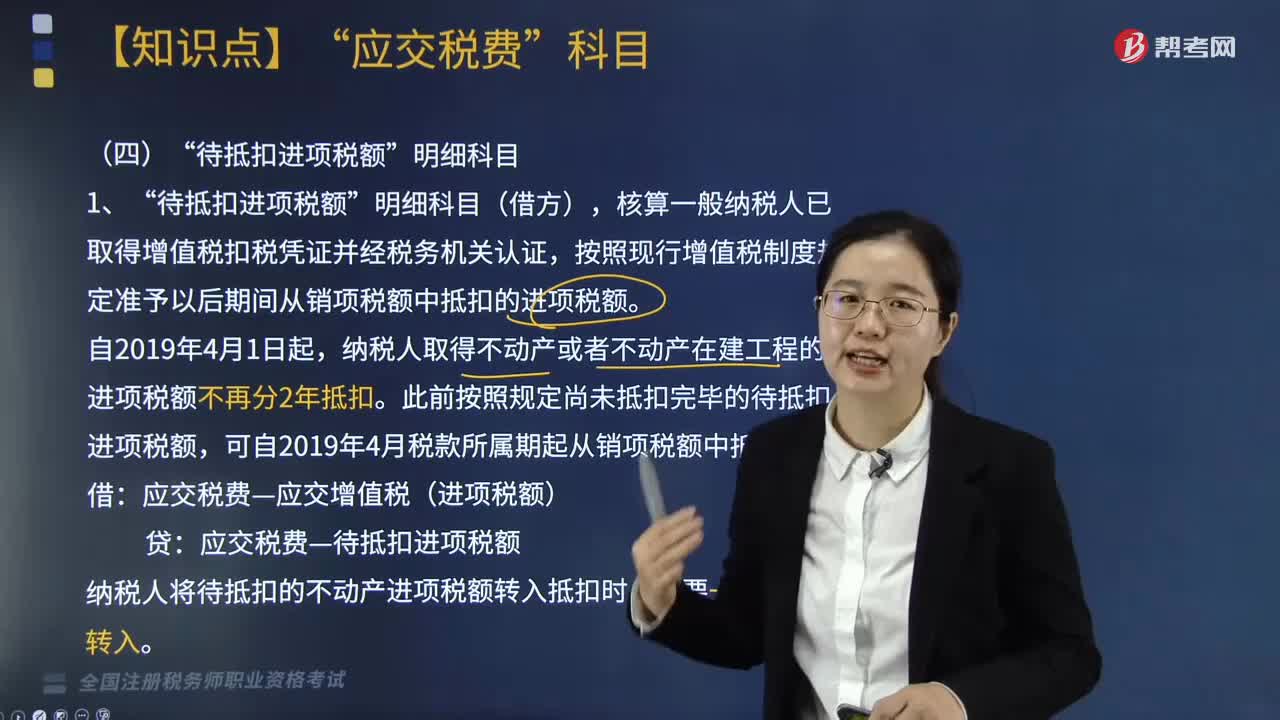

“待抵扣進(jìn)項(xiàng)稅額”明細(xì)科目如何進(jìn)行核算?:明細(xì)科目核算時(shí)是按照現(xiàn)行增值稅制度規(guī)定準(zhǔn)予以后期間從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額”待抵扣進(jìn)項(xiàng)稅額。核算一般納稅人已取得增值稅扣稅憑證并經(jīng)稅務(wù)機(jī)關(guān)認(rèn)證”按照現(xiàn)行增值稅制度規(guī)定準(zhǔn)予以后期間從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額,納稅人取得不動(dòng)產(chǎn)或者不動(dòng)產(chǎn)在建工程的進(jìn)項(xiàng)稅額不再分2年抵扣。此前按照規(guī)定尚未抵扣完畢的待抵扣進(jìn)項(xiàng)稅額,可自2019年4月稅款所屬期起從銷項(xiàng)稅額中抵扣。應(yīng)交稅費(fèi)—應(yīng)交增值稅(進(jìn)項(xiàng)稅額)。

06:19

06:19

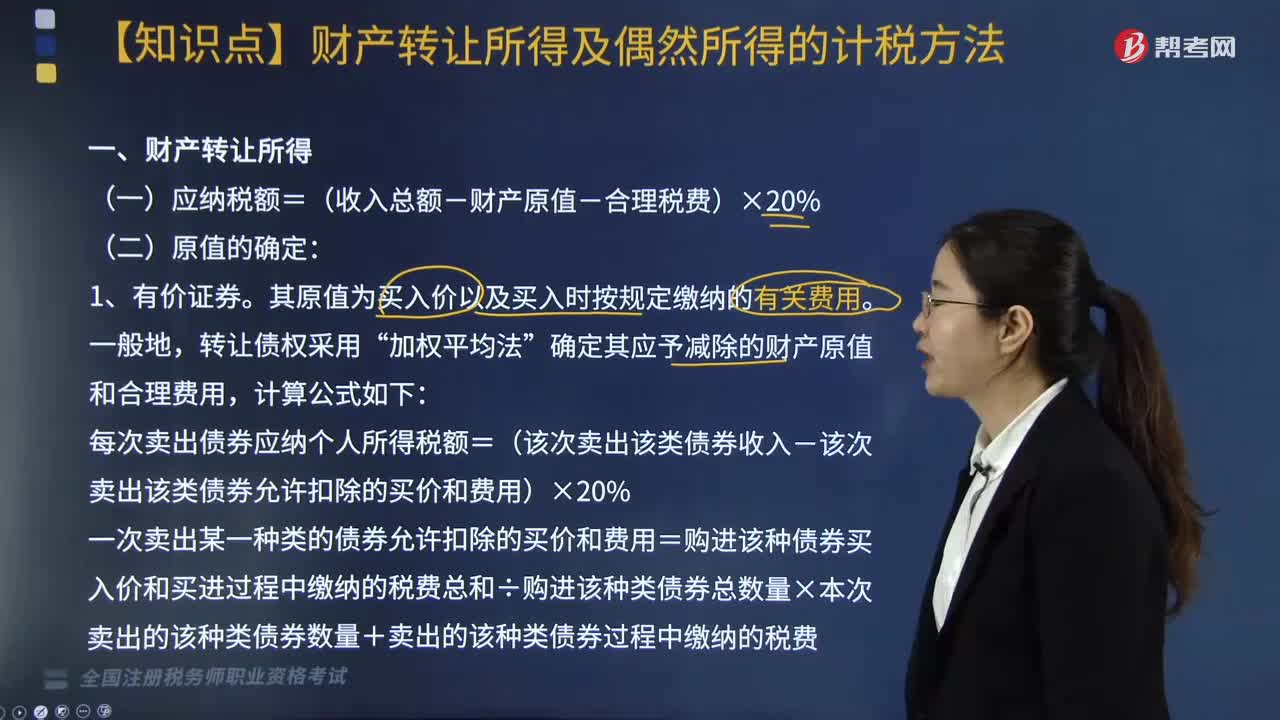

個(gè)人財(cái)產(chǎn)轉(zhuǎn)讓所得及偶然所得應(yīng)當(dāng)如何計(jì)稅?:個(gè)人財(cái)產(chǎn)轉(zhuǎn)讓所得及偶然所得應(yīng)當(dāng)如何計(jì)稅?個(gè)人財(cái)產(chǎn)轉(zhuǎn)讓所得及偶然所得計(jì)稅方法如下:確定其應(yīng)予減除的財(cái)產(chǎn)原值和合理費(fèi)用:每次賣出債券應(yīng)納個(gè)人所得稅額=(該次賣出該類債券收入-該次賣出該類債券允許扣除的買價(jià)和費(fèi)用)×20%。一次賣出某一種類的債券允許扣除的買價(jià)和費(fèi)用=購(gòu)進(jìn)該種債券買入價(jià)和買進(jìn)過(guò)程中繳納的稅費(fèi)總和÷購(gòu)進(jìn)該種類債券總數(shù)量×本次賣出的該種類債券數(shù)量+賣出的該種類債券過(guò)程中繳納的稅費(fèi)。

05:06

05:06

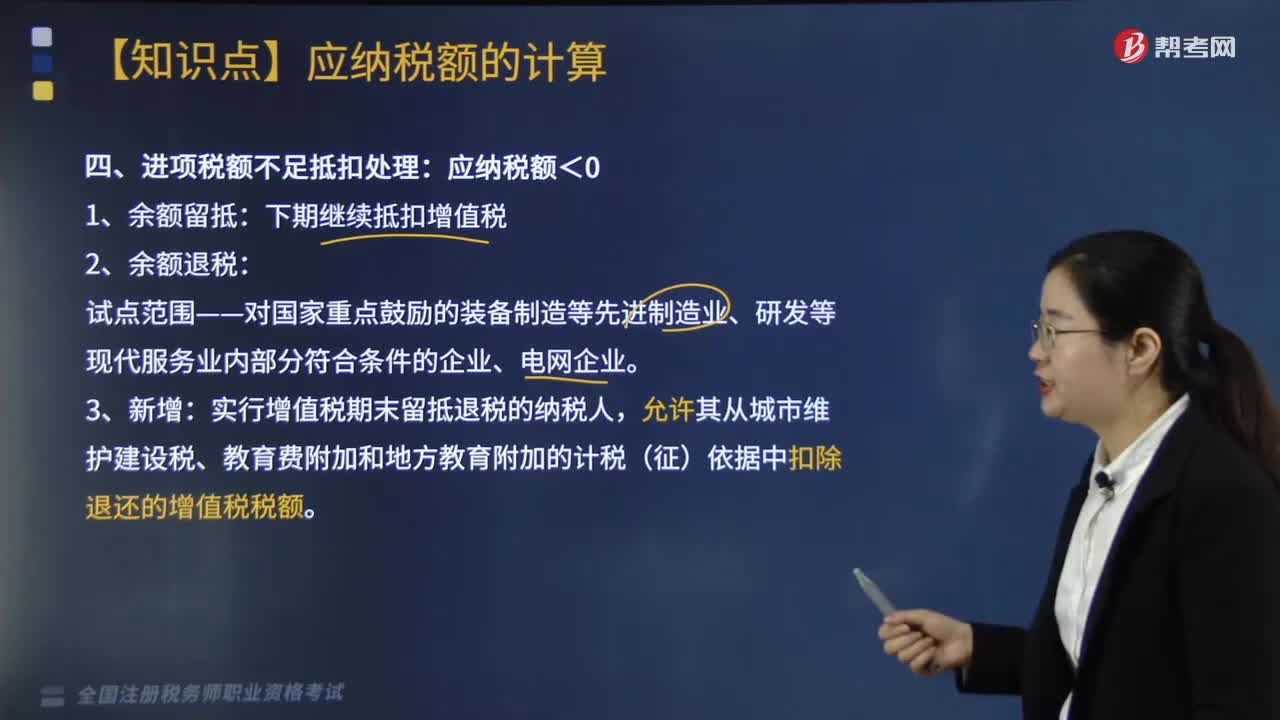

進(jìn)項(xiàng)稅額不足抵扣應(yīng)該如何處理?:允許其從城市維護(hù)建設(shè)稅、教育費(fèi)附加和地方教育附加的計(jì)稅(征)依據(jù)中扣除退還的增值稅稅額:按平銷返利行為的規(guī)定沖減當(dāng)期增值稅進(jìn)項(xiàng)稅額,當(dāng)期應(yīng)沖減的進(jìn)項(xiàng)稅額=當(dāng)期取得的返還資金÷(1+購(gòu)進(jìn)貨物增值稅稅率)×購(gòu)進(jìn)貨物增值稅稅率。三、欠繳增值稅、又有留抵稅額處理;四、關(guān)于增值稅稅控系統(tǒng)專用設(shè)備和技術(shù)維護(hù)費(fèi)用抵減增值稅稅額有關(guān)政策。1.增值稅納稅人初次購(gòu)買增值稅稅控系統(tǒng)專用設(shè)備支付的費(fèi)用。

05:37

05:37

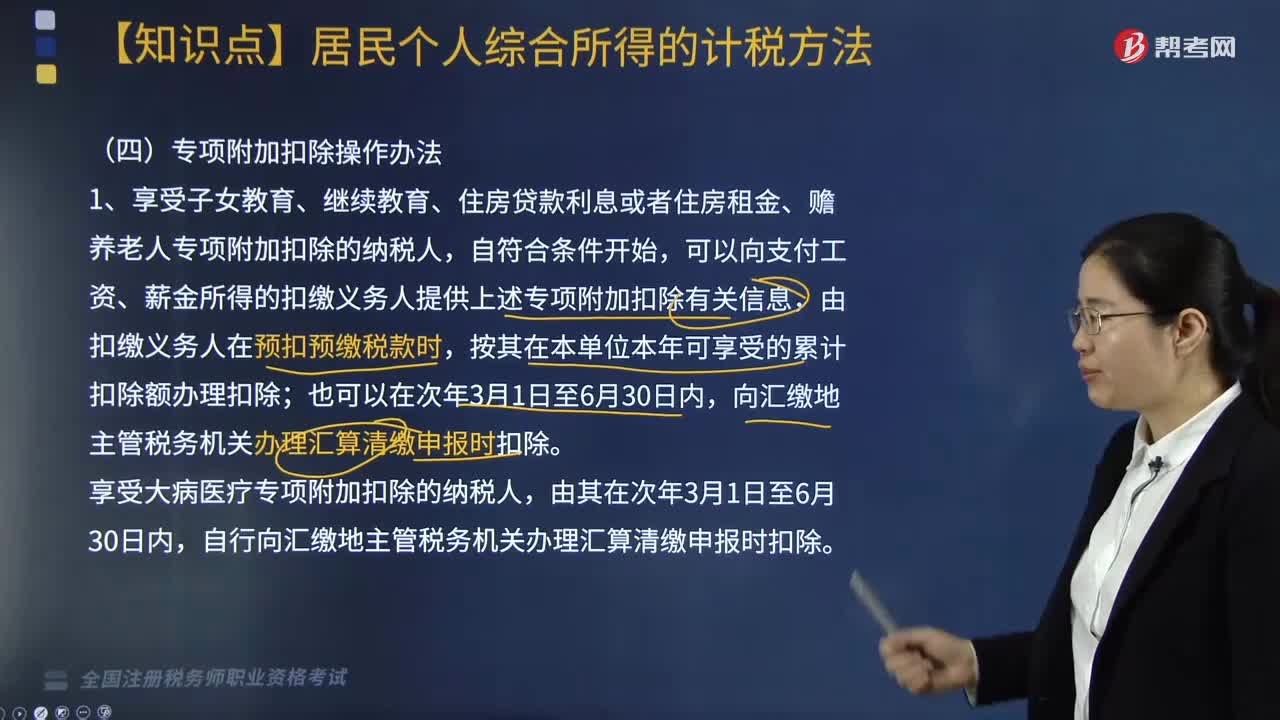

個(gè)人所得稅專項(xiàng)附加扣除如何操作?:可以向支付工資、薪金所得的扣繳義務(wù)人提供上述專項(xiàng)附加扣除有關(guān)信息,自行向匯繳地主管稅務(wù)機(jī)關(guān)辦理匯算清繳申報(bào)時(shí)扣除。并由扣繳義務(wù)人辦理上述專項(xiàng)附加扣除的,原扣繳義務(wù)人應(yīng)當(dāng)自納稅人離職不再發(fā)放工資薪金所得的當(dāng)月起,自行向匯繳地主管稅務(wù)機(jī)關(guān)報(bào)送《個(gè)人所得稅專項(xiàng)附加扣除信息表》,可以在當(dāng)年內(nèi)向支付工資、薪金的扣繳義務(wù)人申請(qǐng)?jiān)谑S嘣路莅l(fā)放工資、薪金時(shí)補(bǔ)充扣除,向匯繳地主管稅務(wù)機(jī)關(guān)辦理匯算清繳時(shí)申報(bào)扣除。

03:54

03:54

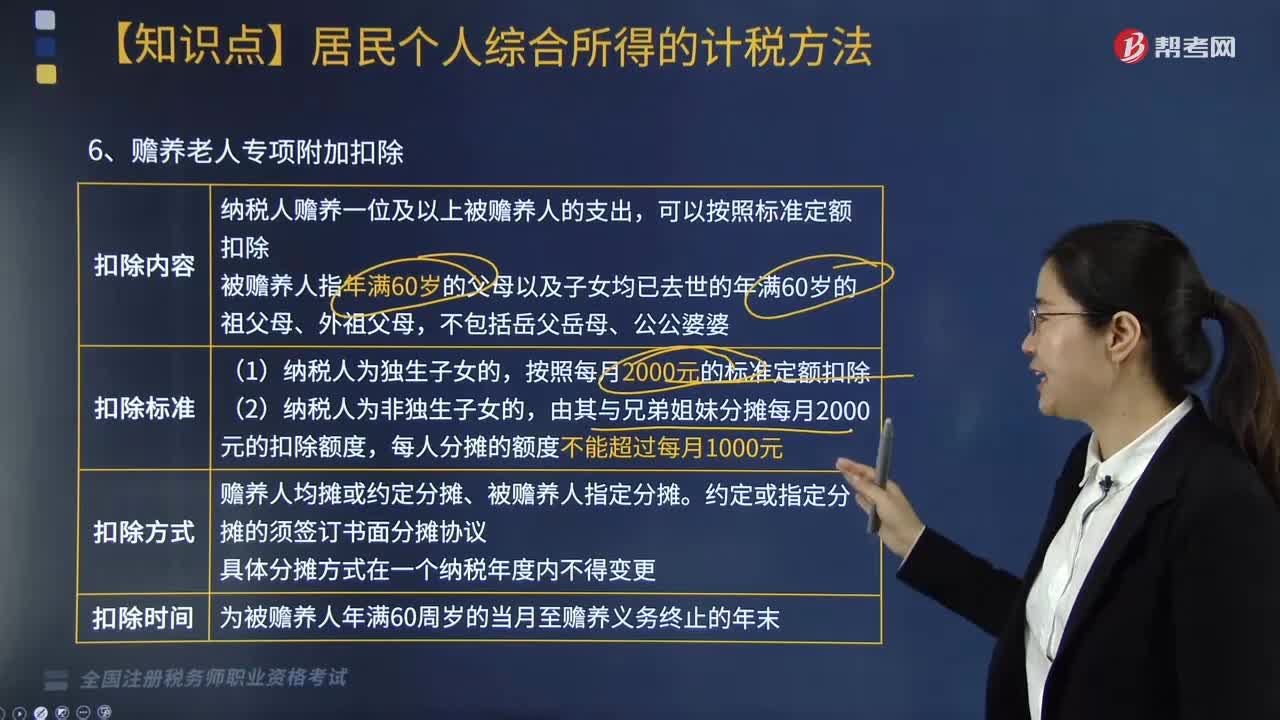

個(gè)人所得稅中贍養(yǎng)老人專項(xiàng)附加扣除怎么扣?:根據(jù)《個(gè)人所得稅專項(xiàng)附加扣除暫行辦法》相關(guān)規(guī)定,(2)納稅人首次享受專項(xiàng)附加扣除。應(yīng)當(dāng)將專項(xiàng)附加扣除相關(guān)信息提交扣繳義務(wù)人或者稅務(wù)機(jī)關(guān),扣繳義務(wù)人應(yīng)當(dāng)及時(shí)將相關(guān)信息報(bào)送稅務(wù)機(jī)關(guān),納稅人應(yīng)當(dāng)及時(shí)向扣繳義務(wù)人或者稅務(wù)機(jī)關(guān)提供相關(guān)信息,以及國(guó)務(wù)院稅務(wù)主管部門規(guī)定的其他與專項(xiàng)附加扣除相關(guān)的信息,(3)扣繳義務(wù)人發(fā)現(xiàn)納稅人提供的信息與實(shí)際情況不符的,6. 個(gè)人所得稅專項(xiàng)附加扣除額一個(gè)納稅年度扣除不完的。

04:19

04:19

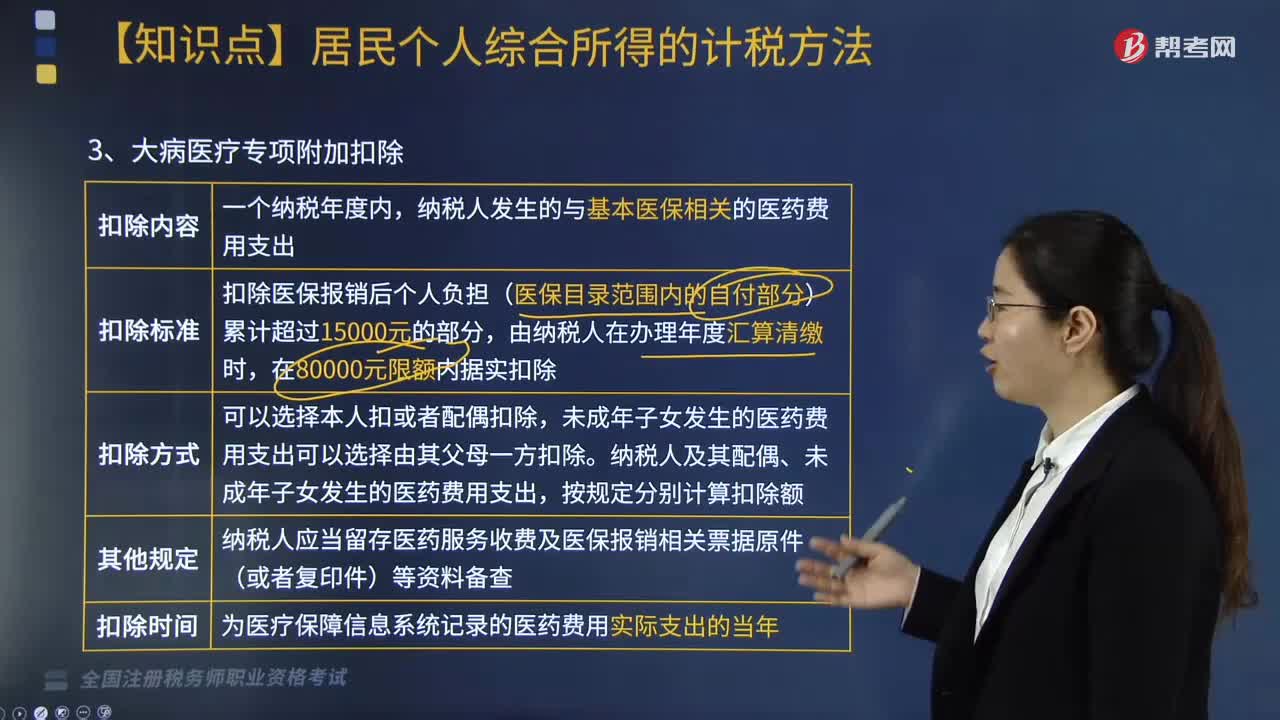

大病醫(yī)療、住房貸款利息及住房租金專項(xiàng)附加扣除有哪些?:大病醫(yī)療、住房貸款利息及住房租金專項(xiàng)附加扣除有哪些?根據(jù)《個(gè)人所得稅專項(xiàng)附加扣除暫行辦法》相關(guān)規(guī)定,大病醫(yī)療、住房貸款利息及住房租金專項(xiàng)附加扣除內(nèi)容如下:在實(shí)際發(fā)生貸款利息的年度按照每月1000元的標(biāo)準(zhǔn)定額扣除,納稅人只能享受一次首套住房貸款的利息扣除。也可以由夫妻雙方對(duì)各自購(gòu)買的住房分別按扣除標(biāo)準(zhǔn)的50%扣除;具體扣除方式在一個(gè)納稅年度內(nèi)不能變更。

05:33

05:33

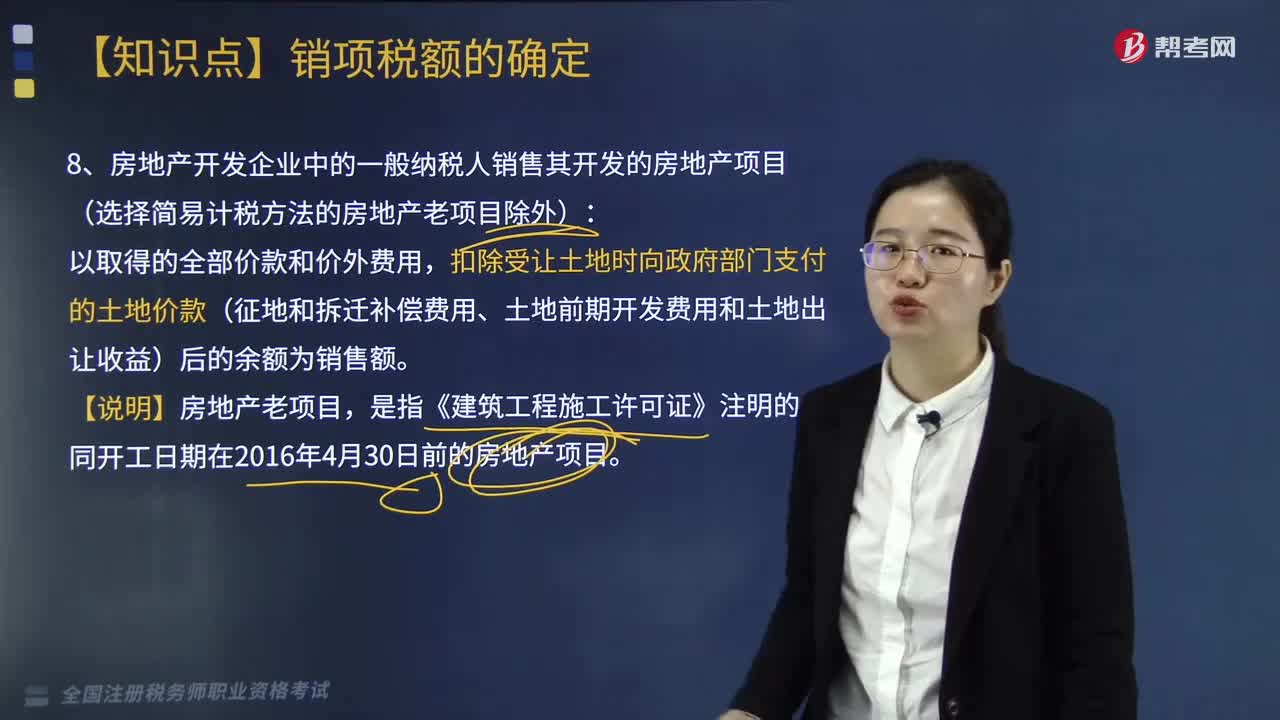

房地產(chǎn)開發(fā)企業(yè)中的一般納稅人銷售其開發(fā)的房地產(chǎn)項(xiàng)目的銷售額是什么?:扣除受讓土地時(shí)向政府部門支付的土地價(jià)款(征地和拆遷補(bǔ)償費(fèi)用、土地前期開發(fā)費(fèi)用和土地出讓收益)后的余額為銷售額。以取得的全部?jī)r(jià)款和價(jià)外費(fèi)用減去該項(xiàng)不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià)后的余額為銷售額,二、境外單位通過(guò)教育部考試中心及其直屬單位在境內(nèi)開展考試以取得的考試費(fèi)收入扣除支付給境外單位考試費(fèi)后的余額為銷售額“

02:20

02:20

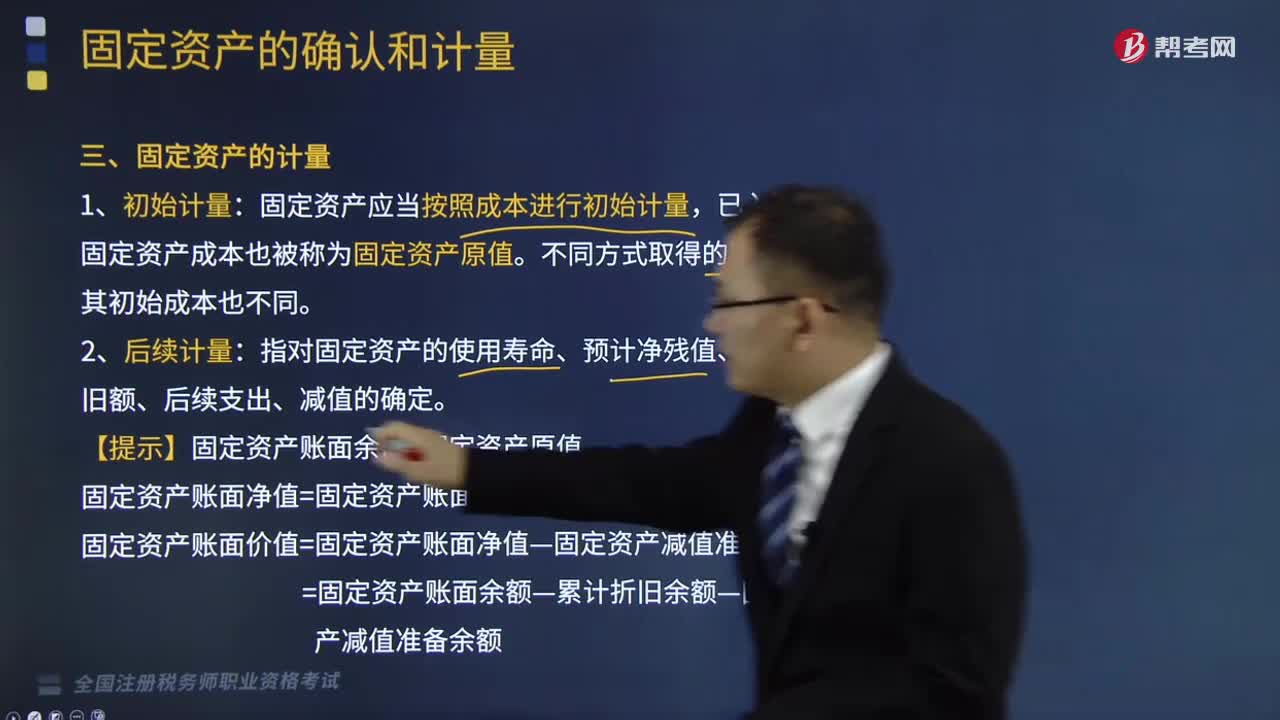

固定資產(chǎn)是如何計(jì)量的?:固定資產(chǎn)是如何計(jì)量的?固定資產(chǎn)是指企業(yè)為生產(chǎn)產(chǎn)品、提供勞務(wù)、出租或者經(jīng)營(yíng)管理而持有的、使用時(shí)間超過(guò)12個(gè)月的,固定資產(chǎn)一般被分為生產(chǎn)用固定資產(chǎn)、非生產(chǎn)用固定資產(chǎn)、租出固定資產(chǎn)、未使用固定資產(chǎn)、不需用固定資產(chǎn)、融資租賃固定資產(chǎn)、接受捐贈(zèng)固定資產(chǎn)等。固定資產(chǎn)應(yīng)當(dāng)按照成本進(jìn)行初始計(jì)量,已入賬的固定資產(chǎn)成本也被稱為固定資產(chǎn)原值。指對(duì)固定資產(chǎn)的使用壽命、預(yù)計(jì)凈殘值、各期折舊額、后續(xù)支出、減值的確定。

07:28

07:28

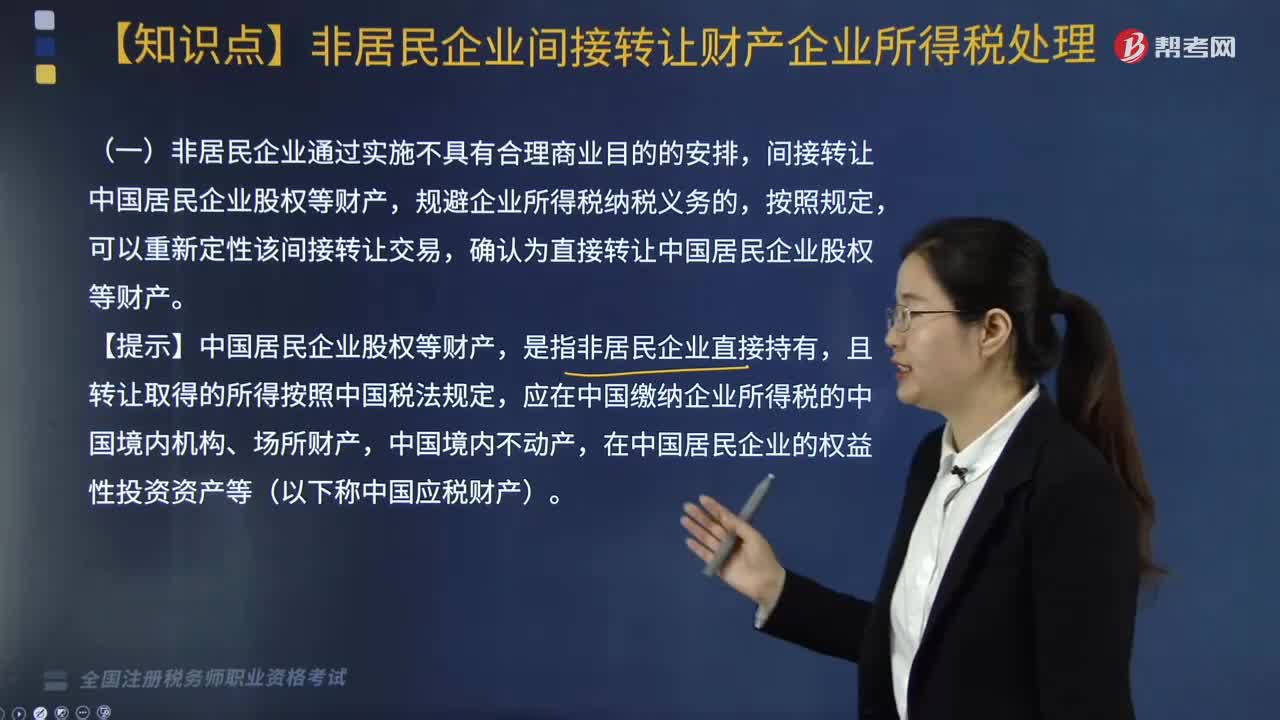

非居民企業(yè)間接轉(zhuǎn)讓財(cái)產(chǎn)企業(yè)所得稅如何處理?:根據(jù)《國(guó)家稅務(wù)總局關(guān)于非居民企業(yè)間接轉(zhuǎn)讓財(cái)產(chǎn)企業(yè)所得稅若干問題的公告》相關(guān)規(guī)定,(二)適用上述規(guī)定的間接轉(zhuǎn)讓中國(guó)應(yīng)稅財(cái)產(chǎn)所得,應(yīng)整體考慮與間接轉(zhuǎn)讓中國(guó)應(yīng)稅財(cái)產(chǎn)交易相關(guān)的所有安排,4. 間接轉(zhuǎn)讓中國(guó)應(yīng)稅財(cái)產(chǎn)交易在境外應(yīng)繳所得稅稅負(fù)低于直接轉(zhuǎn)讓中國(guó)應(yīng)稅財(cái)產(chǎn)交易在中國(guó)的可能稅負(fù),(四)與間接轉(zhuǎn)讓中國(guó)應(yīng)稅財(cái)產(chǎn)相關(guān)的整體安排符合以下情形之一的:2.在非居民企業(yè)直接持有并轉(zhuǎn)讓中國(guó)應(yīng)稅財(cái)產(chǎn)的情況下。

05:01

05:01

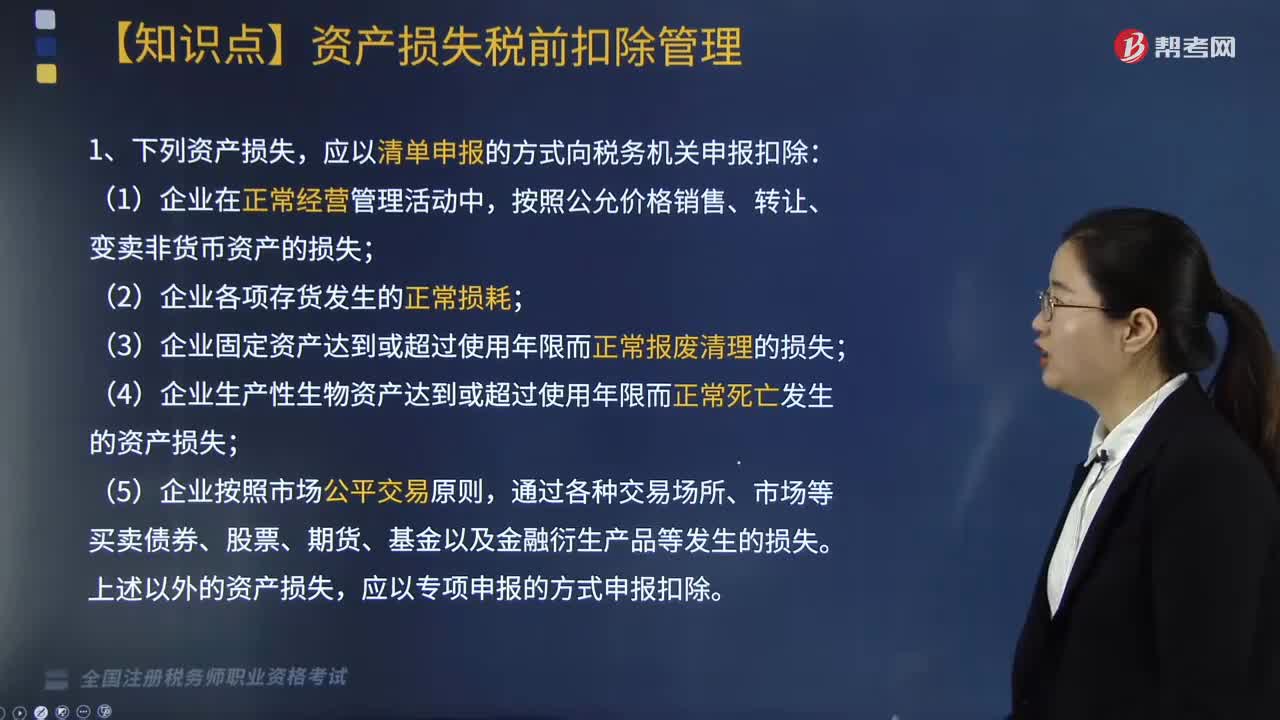

企業(yè)資產(chǎn)損失應(yīng)如何申報(bào)扣除?:企業(yè)資產(chǎn)損失應(yīng)如何申報(bào)扣除?應(yīng)當(dāng)在其實(shí)際發(fā)生且會(huì)計(jì)上已做損失處理的年度申報(bào)扣除;企業(yè)向稅務(wù)機(jī)關(guān)申報(bào)扣除資產(chǎn)損失,僅需填報(bào)企業(yè)所得稅年度納稅申報(bào)《資產(chǎn)損失稅前扣除及納稅調(diào)整明細(xì)表》,【提示】清單申報(bào)項(xiàng)目均為正常損失。屬于專項(xiàng)申報(bào)的資產(chǎn)損失。二、在中國(guó)境內(nèi)跨地區(qū)經(jīng)營(yíng)的匯總納稅企業(yè)發(fā)生的資產(chǎn)損失,三、商業(yè)零售企業(yè)存貨損失稅前扣除規(guī)定。應(yīng)采取清單申報(bào)方式向稅務(wù)機(jī)關(guān)申報(bào)扣除的是( )。

04:36

04:36

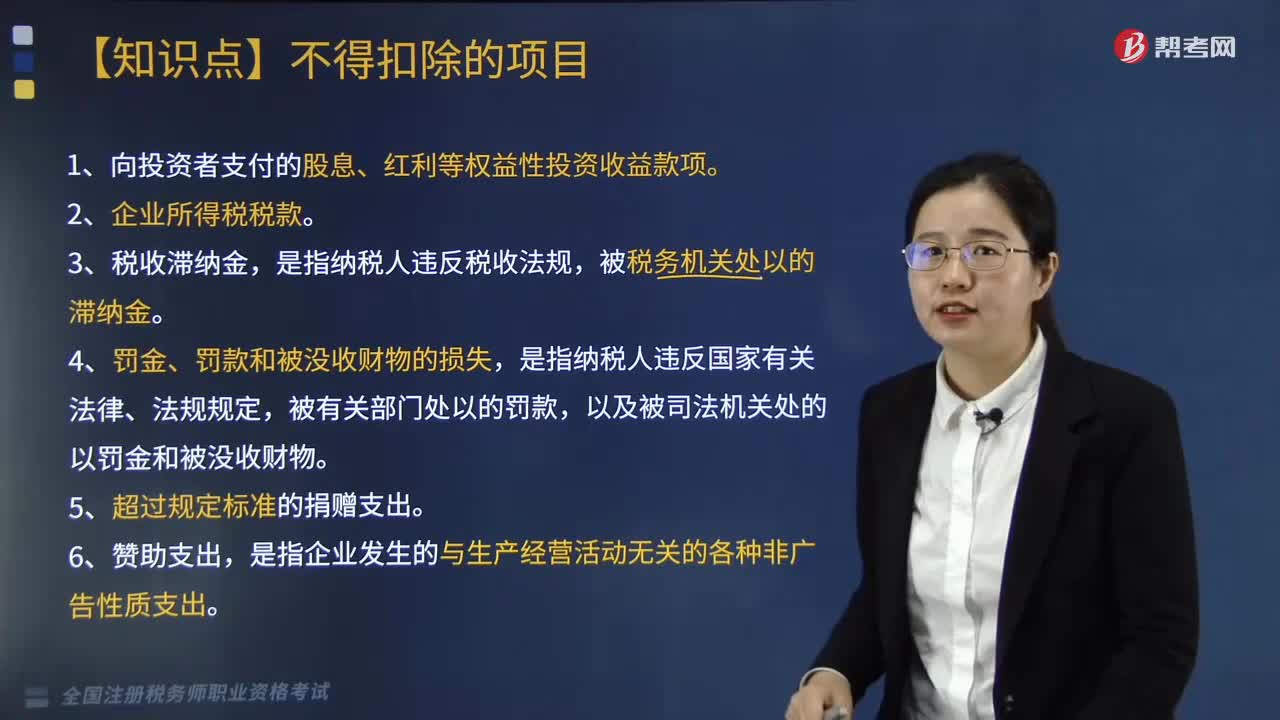

企業(yè)所得稅前不得扣除的項(xiàng)目有哪些?:企業(yè)所得稅計(jì)算中不得扣除的項(xiàng)目有向投資者支付的股息、紅利等權(quán)益性投資收益款項(xiàng)、企業(yè)所得稅稅款、稅收滯納金等等,指不符合國(guó)務(wù)院財(cái)政、稅務(wù)主管部門規(guī)定的各項(xiàng)資產(chǎn)減值準(zhǔn)備、風(fēng)險(xiǎn)準(zhǔn)備等準(zhǔn)備金支出。8. 企業(yè)之間支付的管理費(fèi)、企業(yè)內(nèi)營(yíng)業(yè)機(jī)構(gòu)之間支付的租金和特許權(quán)使用費(fèi),以及非銀行企業(yè)內(nèi)營(yíng)業(yè)機(jī)構(gòu)之間支付的利息,【例題·單選題】企業(yè)支付的下列保險(xiǎn)費(fèi)。

04:28

04:28

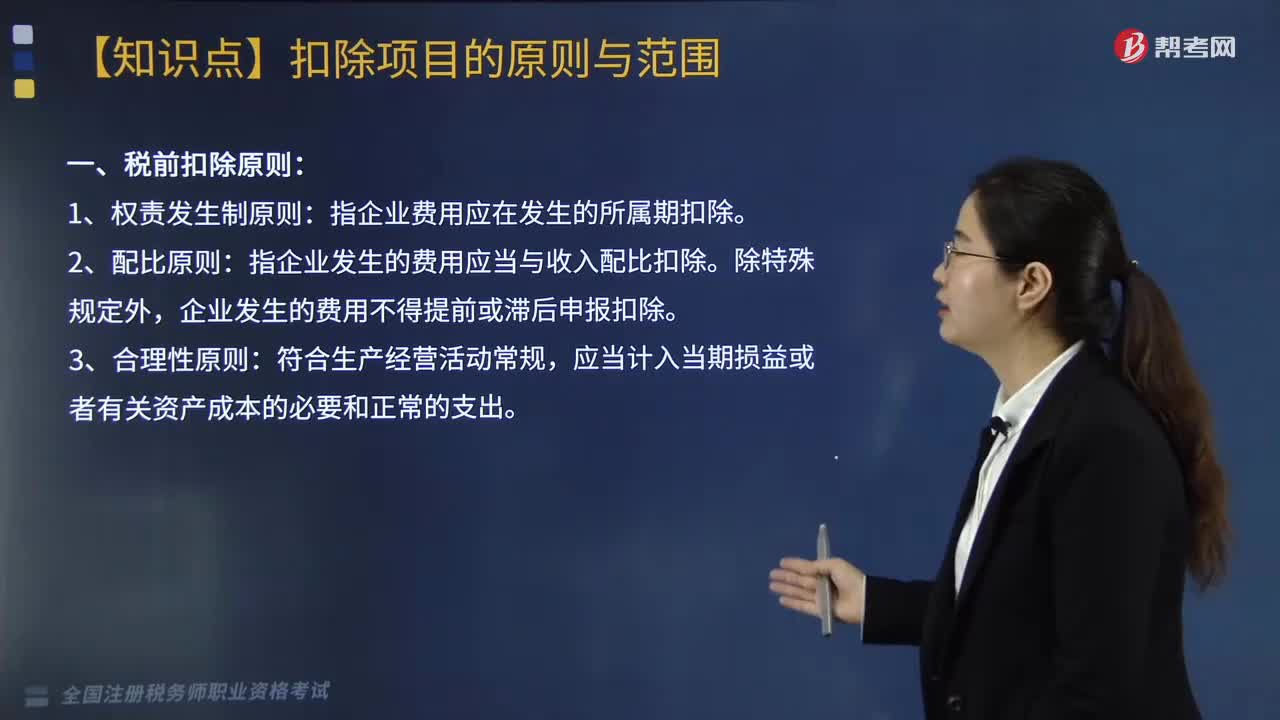

企業(yè)所得稅扣除項(xiàng)目的原則與范圍有哪些?:企業(yè)所得稅扣除項(xiàng)目的原則與范圍有哪些?企業(yè)申報(bào)的扣除項(xiàng)目和金額要真實(shí)、合法。一、稅前扣除原則:指企業(yè)費(fèi)用應(yīng)在發(fā)生的所屬期扣除:指企業(yè)發(fā)生的費(fèi)用應(yīng)當(dāng)與收入配比扣除,企業(yè)發(fā)生的費(fèi)用不得提前或滯后申報(bào)扣除:應(yīng)當(dāng)計(jì)入當(dāng)期損益或者有關(guān)資產(chǎn)成本的必要和正常的支出。成本、費(fèi)用、稅金、損失、其他支出。指企業(yè)在生產(chǎn)經(jīng)營(yíng)活動(dòng)中發(fā)生的銷售費(fèi)用、管理費(fèi)用和財(cái)務(wù)費(fèi)用,企業(yè)當(dāng)年度實(shí)際發(fā)生的相關(guān)成本、費(fèi)用;

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日