-

下載億題庫APP

-

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:37

00:37

增值稅的免稅項(xiàng)目是什么?:增值稅的免稅項(xiàng)目:農(nóng)業(yè)生產(chǎn)者銷售的自產(chǎn)農(nóng)產(chǎn)品、避孕藥品和用具、古舊圖書、直接用于科學(xué)研究、科學(xué)試驗(yàn)和教學(xué)的進(jìn)口儀器、設(shè)備、外國政府、國際組織無償援助的進(jìn)口物資和設(shè)備、由殘疾人的組織直接進(jìn)口供殘疾人專用的物品、銷售自己使用過的物品。

02:56

02:56

免征增值稅與軍隊(duì)相關(guān)的項(xiàng)目有哪些?:是指國家運(yùn)用稅收政策在稅收法律、行政法規(guī)中規(guī)定對某一部分特定企業(yè)和課稅對象給予減輕或免除稅收負(fù)擔(dān)的一種措施。稅法規(guī)定的企業(yè)所得稅的稅收優(yōu)惠方式包括免稅、減稅、加計(jì)扣除、加速折舊、減計(jì)收入、稅額抵免等。與軍隊(duì)相關(guān)的項(xiàng)目免征增值稅:(1)為安置隨軍家屬就業(yè)而新開辦的企業(yè)。每一名隨軍家屬可以享受一次免稅政策,其提供的應(yīng)稅服務(wù)3年內(nèi)免征增值稅,(2)為安置自主擇業(yè)的軍隊(duì)轉(zhuǎn)業(yè)干部就業(yè)而新開辦的企業(yè)。

05:14

05:14

19、18年新增的項(xiàng)目免征增值稅有哪些?:19、18年新增的項(xiàng)目免征增值稅有哪些?下列19、18年新增的項(xiàng)目免征增值稅(老師總結(jié)如下)需要重點(diǎn)關(guān)注:對新疆國際大巴扎物業(yè)服務(wù)有限公司和新疆國際大巴扎文化旅游產(chǎn)業(yè)有限公司從事與新疆國際大巴扎項(xiàng)目有關(guān)的營改增應(yīng)稅行為取得的收入,免征圖書批發(fā)、零售環(huán)節(jié)增值稅。以及縣級及以上黨政部門和科協(xié)開展科普活動的門票收入免征增值稅。

08:44

08:44

《增值稅暫行條例》規(guī)定的免稅項(xiàng)目有哪些?:《增值稅暫行條例》規(guī)定的免稅項(xiàng)目有哪些?《增值稅暫行條例》規(guī)定的免稅項(xiàng)目有農(nóng)業(yè)生產(chǎn)者銷售的自產(chǎn)農(nóng)產(chǎn)品;(一)農(nóng)業(yè)生產(chǎn)者銷售的自產(chǎn)農(nóng)產(chǎn)品:2、對單位和個人銷售的外購農(nóng)產(chǎn)品,以及單位和個人外購農(nóng)產(chǎn)品生產(chǎn)、加工后銷售的仍屬于規(guī)定范圍的農(nóng)業(yè)產(chǎn)品,(四)直接用于科學(xué)研究、科學(xué)試驗(yàn)和教學(xué)的進(jìn)口儀器、設(shè)備,(五)外國政府、國際組織無償援助的進(jìn)口物資和設(shè)備。(六)由殘疾人的組織直接進(jìn)口供殘疾人專用的物品。

25:40

25:40

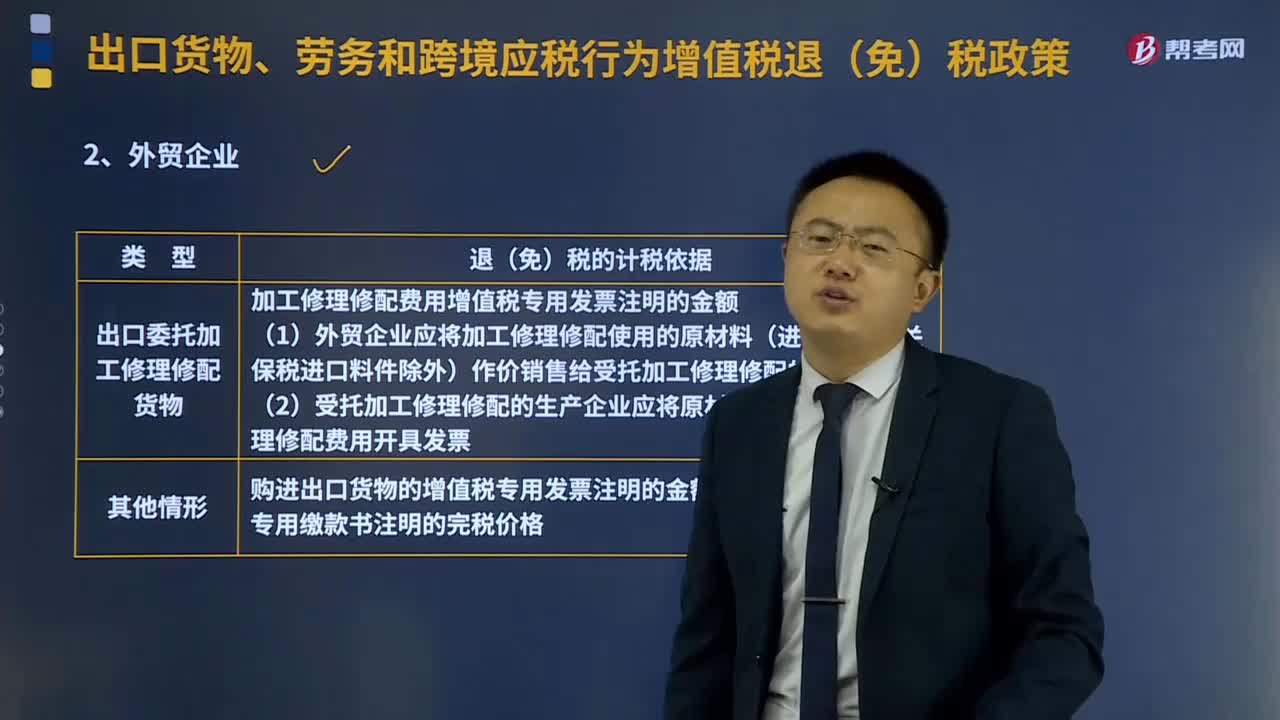

增值稅退(免)稅的計(jì)稅依據(jù)是什么?:出口貨物、勞務(wù)、應(yīng)稅行為的實(shí)際離岸價(jià)(FOB):按出口貨物的離岸價(jià)扣除出口貨物所耗用的保稅進(jìn)口料件的金額后確定(凈出口額):(3)國內(nèi)購進(jìn)無進(jìn)項(xiàng)稅額且不計(jì)提進(jìn)項(xiàng)稅額的免稅原材料加工后出口的貨物。按出口貨物的離岸價(jià)扣除出口貨物所含的國內(nèi)購進(jìn)免稅原材料的金額后確定。出口貨物的離岸價(jià)-出口貨物所含的國內(nèi)購進(jìn)免稅原材料的金額。

05:08

05:08

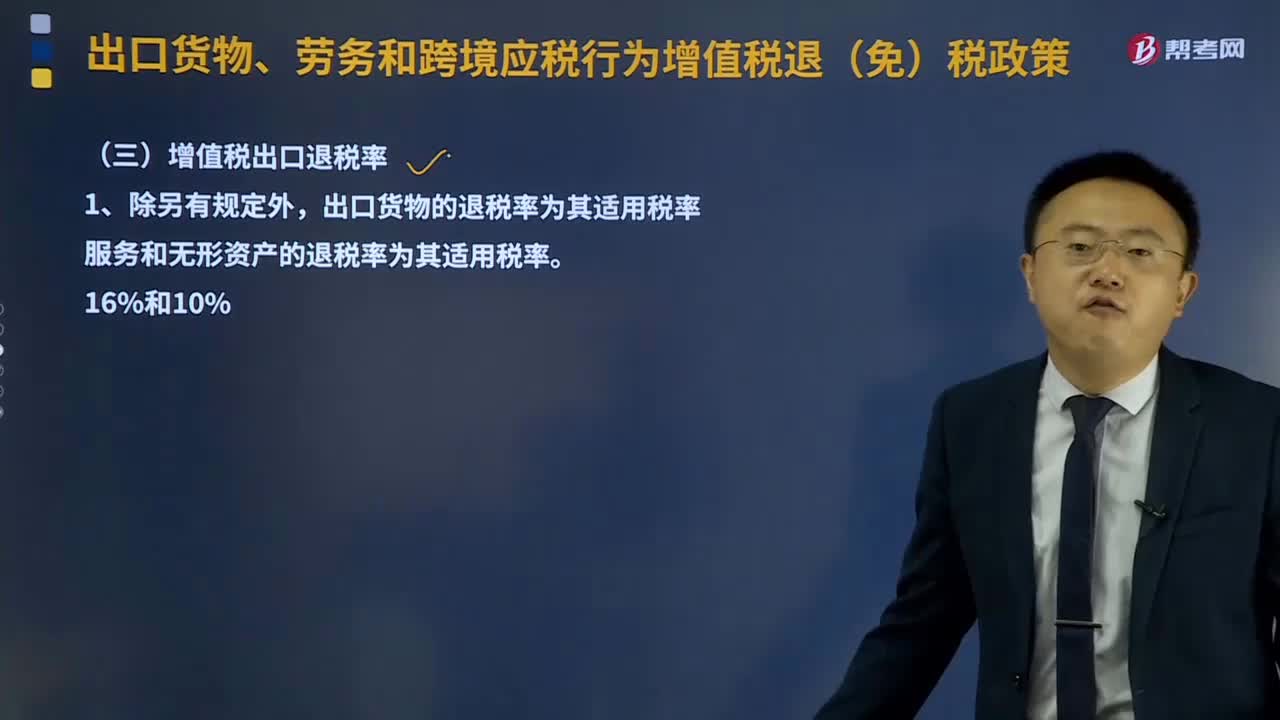

什么是增值稅出口退稅率?:什么是增值稅出口退稅率?增值稅出口退稅率就是指出口退稅率。其含義是指對出口貨物退還其在國內(nèi)生產(chǎn)和流通環(huán)節(jié)實(shí)際繳納的產(chǎn)品稅、增值稅、營業(yè)稅和特別消費(fèi)稅。出口貨物的退稅率為其適用稅率。服務(wù)和無形資產(chǎn)的退稅率為其適用稅率。(1)外貿(mào)企業(yè)購進(jìn)按簡易辦法征稅的出口貨物、從小規(guī)模納稅人購進(jìn)的出口貨物,其退稅率分別為簡易辦法實(shí)際執(zhí)行的征收率、小規(guī)模納稅人征收率。上述出口貨物取得增值稅專用發(fā)票的。

21:26

21:26

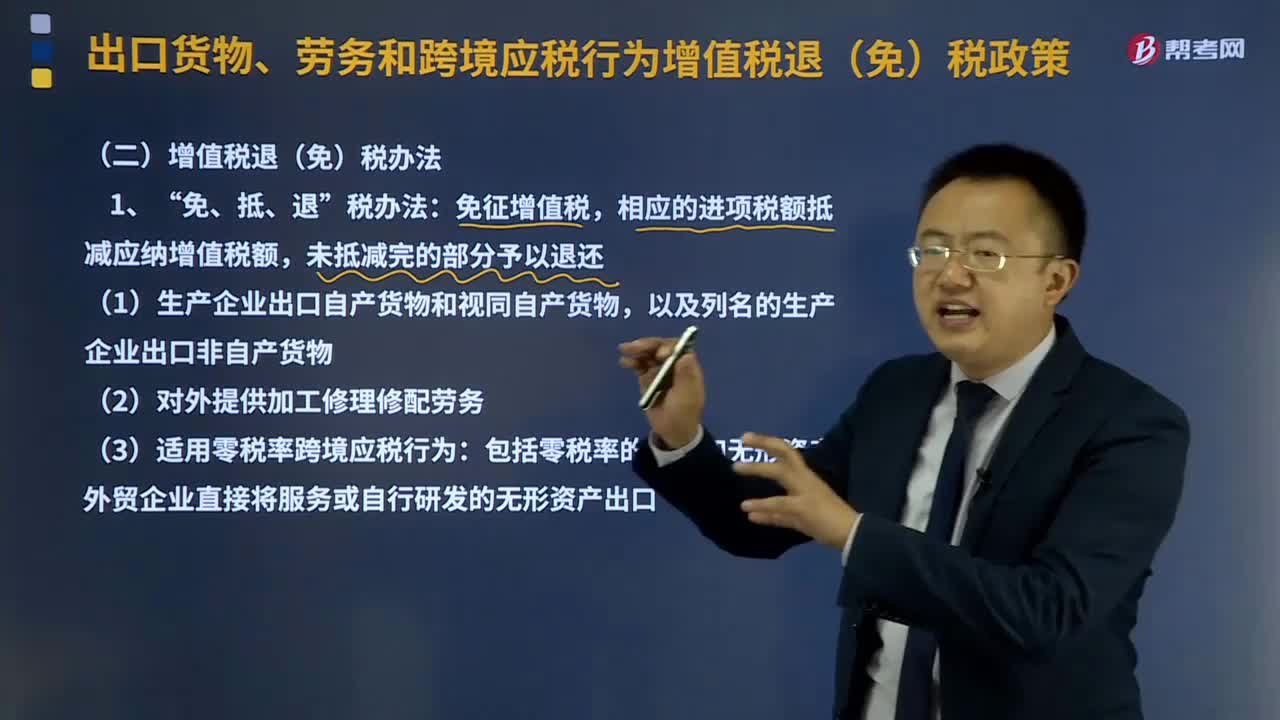

增值稅退(免)稅辦法是指什么意思?:增值稅退(免)稅辦法是指什么意思?免征增值稅:相應(yīng)的進(jìn)項(xiàng)稅額抵減應(yīng)納增值稅額,(1)生產(chǎn)企業(yè)出口自產(chǎn)貨物和視同自產(chǎn)貨物。以及列名的生產(chǎn)企業(yè)出口非自產(chǎn)貨物,(2)對外提供加工修理修配勞務(wù)。(3)適用零稅率跨境應(yīng)稅行為。包括零稅率的服務(wù)和無形資產(chǎn):外貿(mào)企業(yè)直接將服務(wù)或自行研發(fā)的無形資產(chǎn)出口。(1)適用一般計(jì)稅方法的外貿(mào)企業(yè)外購服務(wù)或者無形資產(chǎn)出口:

05:35

05:35

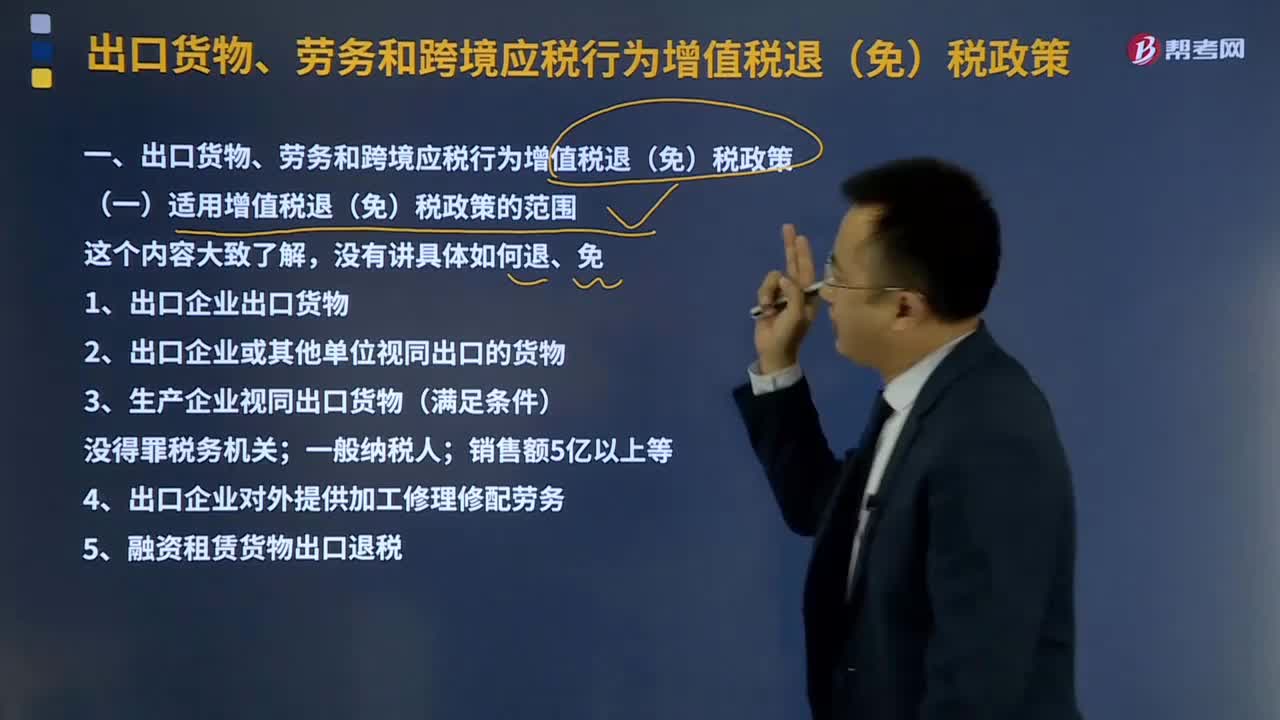

適用增值稅退(免)稅政策的范圍是什么?:出口貨物;視同出口貨物;1、出口企業(yè)出口貨物,向海關(guān)報(bào)關(guān)后實(shí)際離境并銷售給境外單位或個人的貨物。分為自營出口貨物和委托出口貨物兩類;2、出口企業(yè)或其他單位視同出口的貨物;3、生產(chǎn)企業(yè)視同出口貨物(滿足條件)。4、出口企業(yè)對外提供加工修理修配勞務(wù),對進(jìn)境復(fù)出口貨物或從事國際運(yùn)輸?shù)倪\(yùn)輸工具進(jìn)行的加工修理修配。5、融資租賃貨物出口退稅并向海關(guān)報(bào)關(guān)后實(shí)際離境的貨物試行增值稅、消費(fèi)稅出口退稅政策

04:50

04:50

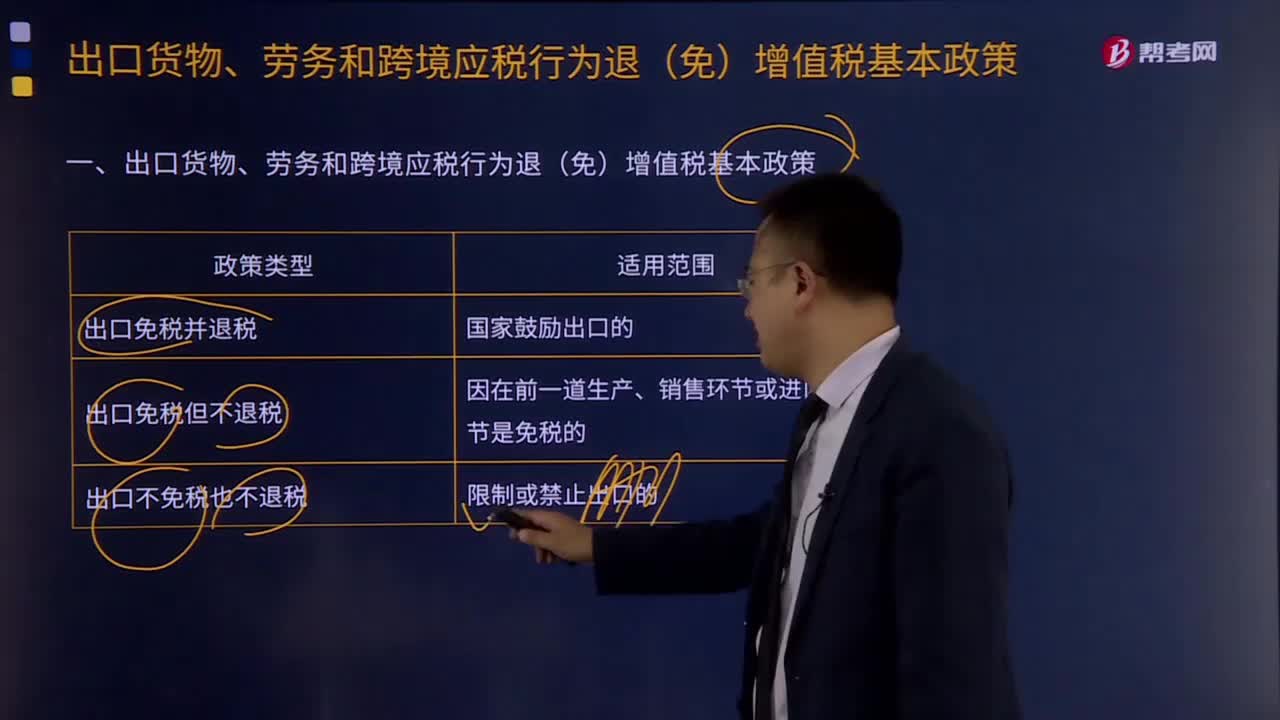

出口貨物、勞務(wù)和跨境應(yīng)稅行為退(免)增值稅基本政策有哪些?:出口貨物、勞務(wù)和跨境應(yīng)稅行為退(免)增值稅基本政策有哪些?是指出口貨物、勞務(wù)以及跨境應(yīng)稅行為實(shí)行零稅率,出口免稅是指對貨物、勞務(wù)和跨境應(yīng)稅行為在出口銷售環(huán)節(jié)免征增值稅;這是把貨物、勞務(wù)和跨境應(yīng)稅行為出口環(huán)節(jié)與出口前的銷售環(huán)節(jié)都同樣視為一個征稅環(huán)節(jié),出口退稅是指對貨物、勞務(wù)和跨境應(yīng)稅行為在出口前實(shí)際承擔(dān)的稅收負(fù)擔(dān)。

02:01

02:01

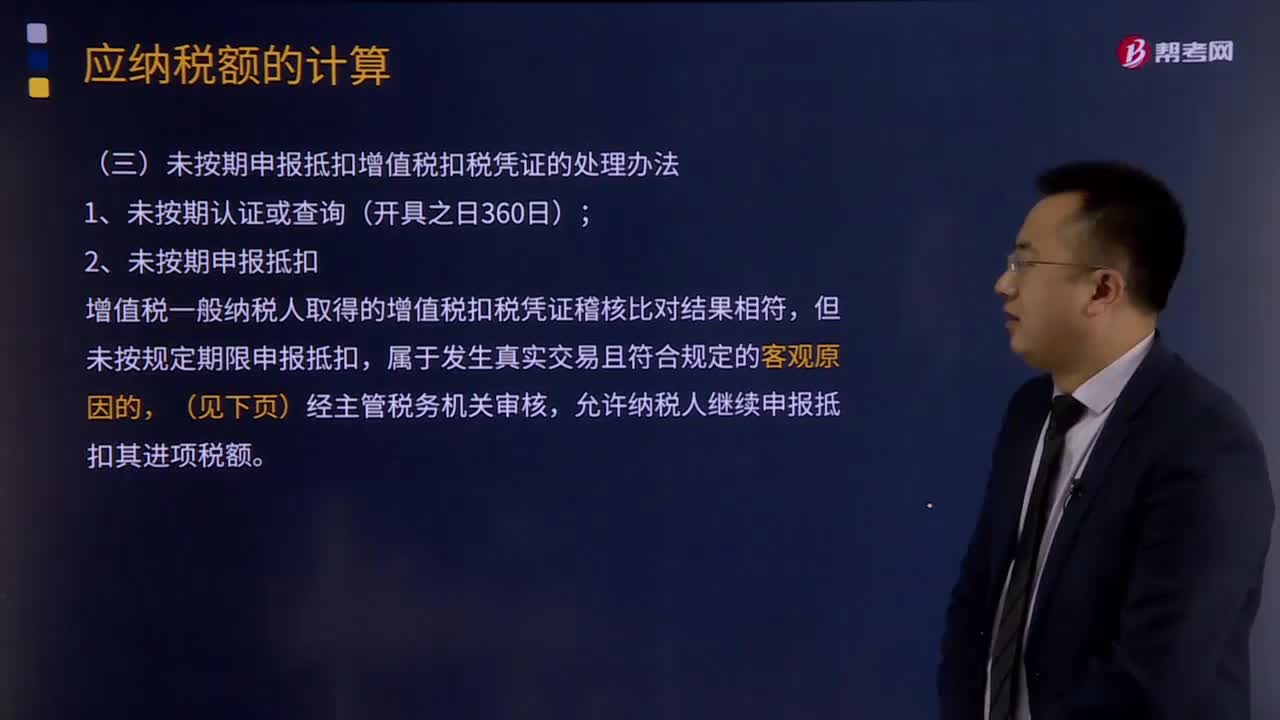

未按期申報(bào)抵扣增值稅扣稅憑證的處理辦法有哪些?:未按期申報(bào)抵扣增值稅扣稅憑證的處理辦法有哪些?未按期申報(bào)抵扣增值稅扣稅憑證的處理辦法分為兩種情況:1、未按期認(rèn)證或查詢(開具之日360日);2、未按期申報(bào)抵扣。但未按規(guī)定期限申報(bào)抵扣,允許納稅人繼續(xù)申報(bào)抵扣其進(jìn)項(xiàng)稅額。(1)因自然災(zāi)害、社會突發(fā)事件等不可抗力原因造成增值稅扣稅憑證未按期申報(bào)抵扣;導(dǎo)致納稅人未能按期辦理申報(bào)手續(xù);導(dǎo)致納稅人未能及時取得認(rèn)證結(jié)果通知書或稽核結(jié)果通知書。

04:52

04:52

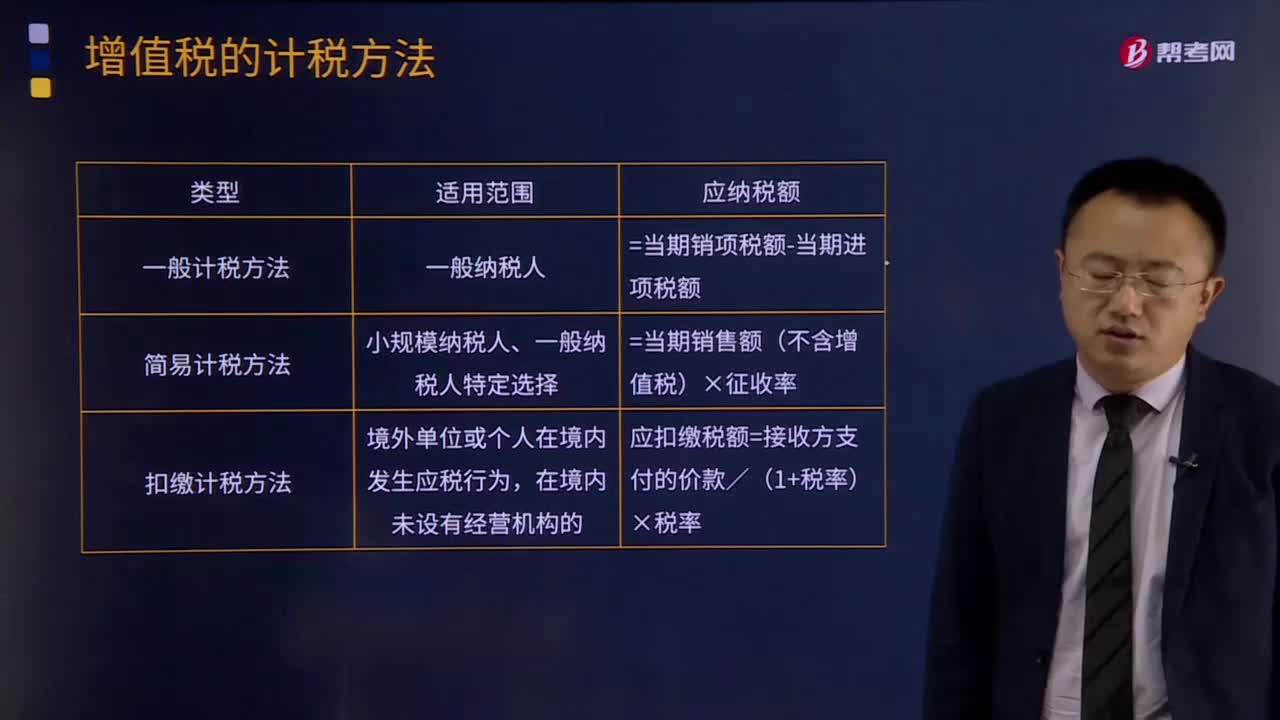

增值稅有哪些計(jì)稅方法?:增值稅有哪些計(jì)稅方法?所謂增值稅計(jì)稅方法是指首先計(jì)算出應(yīng)稅貨物或勞務(wù)的增值額,然后用增值額乘以適用稅率求出應(yīng)納稅額。直接計(jì)算法按計(jì)算增值額的不同,1.一般計(jì)稅方法:增值稅一般計(jì)稅方法適用于增值稅一般納稅人,并不是只要是一般納稅人就一定能夠用一般計(jì)稅方法:小規(guī)模納稅人、一般納稅人特定選擇,應(yīng)納稅額=當(dāng)期銷售額(不含增值稅)×征收率,應(yīng)扣繳稅額=接收方支付的價(jià)款/(1+稅率)×稅率。

05:02

05:02

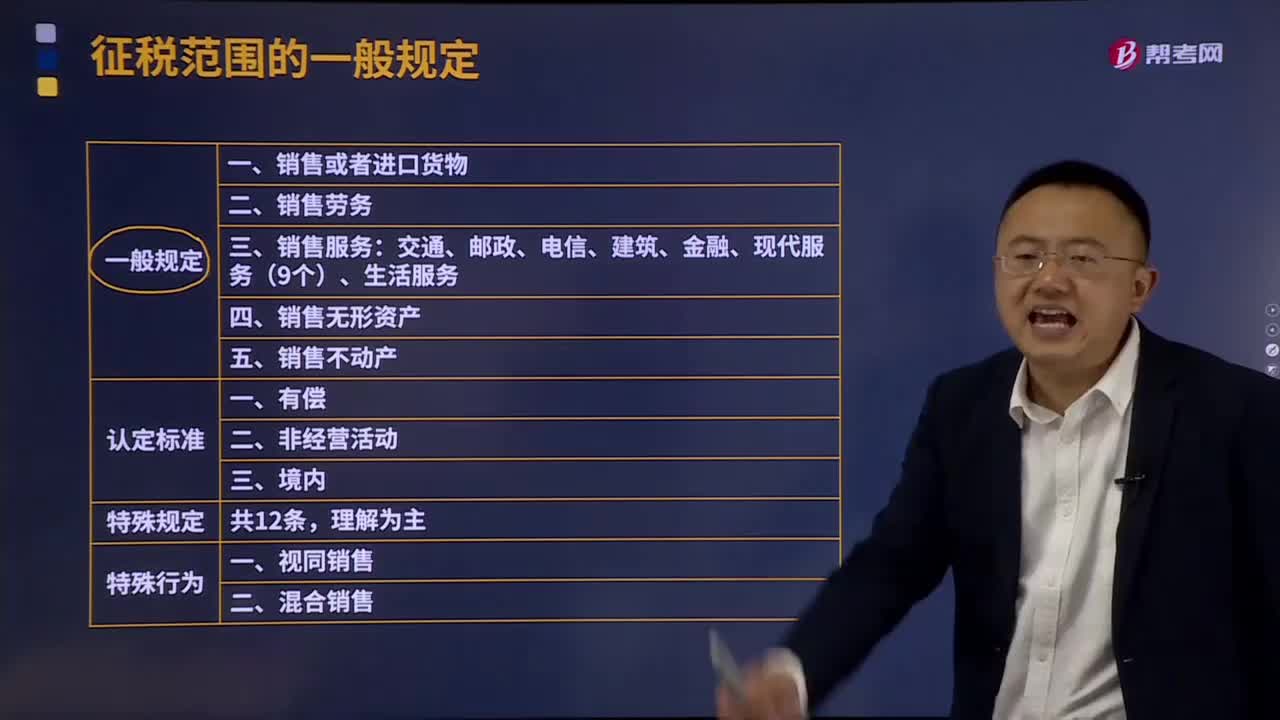

增值稅征稅范圍有哪些?:增值稅是以商品(含應(yīng)稅勞務(wù))在流轉(zhuǎn)過程中產(chǎn)生的增值額作為計(jì)稅依據(jù)而征收的一種流轉(zhuǎn)稅。增值稅是對商品生產(chǎn)、流通、勞務(wù)服務(wù)中多個環(huán)節(jié)的新增價(jià)值或商品的附加值征收的一種流轉(zhuǎn)稅。增值稅是對銷售貨物或者提供加工、修理修配勞務(wù)以及進(jìn)口貨物的單位和個人就其實(shí)現(xiàn)的增值額征收的一個稅種。進(jìn)口環(huán)節(jié)的增值稅由海關(guān)負(fù)責(zé)征收,增值稅的征稅范圍包括銷售(包括進(jìn)口)貨物。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日