下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

06:14

06:14行政法的基本原則有哪些?:行政法的基本原則有行政合法性原則:行政應(yīng)急性原則:(一)行政合法性原則;(二)行政合理性原則。(1)行政行為應(yīng)符合立法目的,(2)行政行為應(yīng)建立在考慮相關(guān)因素的基礎(chǔ)上。即行政機(jī)關(guān)可以采用多種方式實(shí)現(xiàn)某一行政目的的情況下。(三)行政應(yīng)急性原則(合法性例外)。【例題·單選題】行政機(jī)關(guān)作出行政行為應(yīng)當(dāng)考慮相關(guān)因素。【解析】行政法的基本原則包括行政合法性原則、行政合理性原則和行政應(yīng)急性原則

10:37

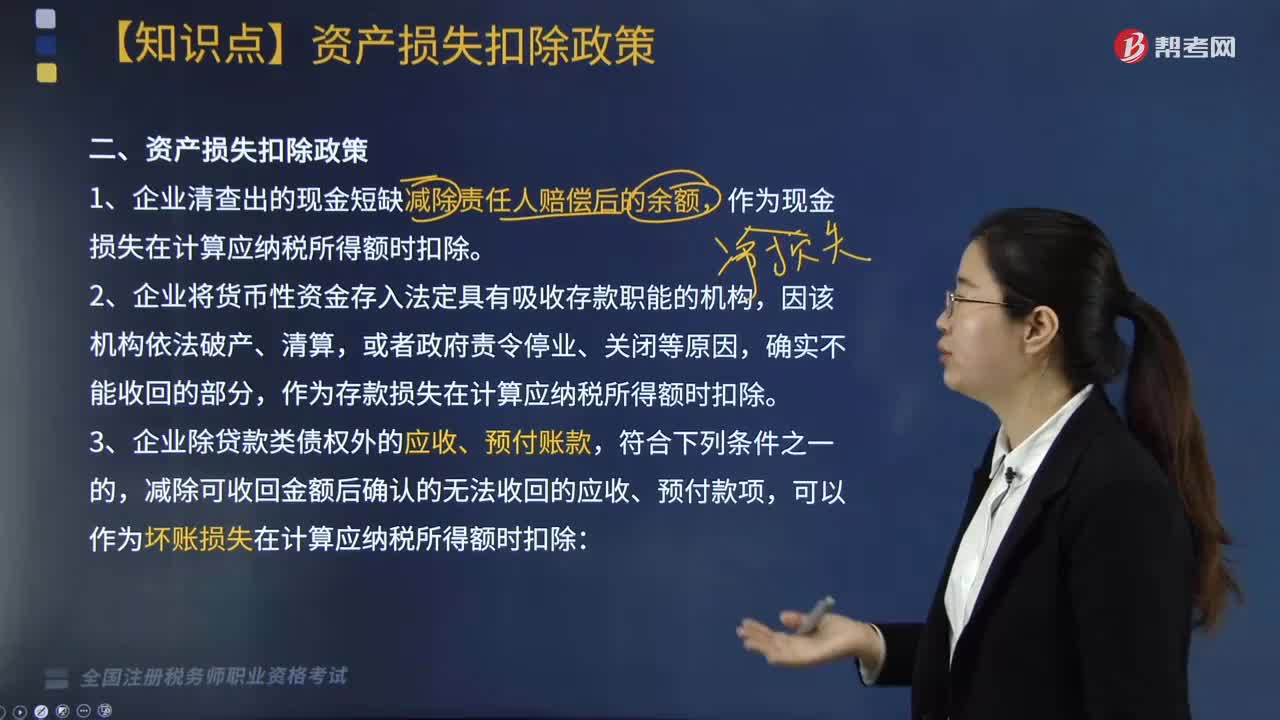

10:37企業(yè)資產(chǎn)損失稅前扣除的政策有哪些?:(三)企業(yè)除貸款類債權(quán)外的應(yīng)收、預(yù)付賬款,減除可收回金額后確認(rèn)的無法收回的應(yīng)收、預(yù)付款項(xiàng),對借款人財(cái)產(chǎn)進(jìn)行清償和對擔(dān)保人進(jìn)行追償后,經(jīng)追償后確實(shí)無法收回的債權(quán)。7. 由于上述(1)至(6)項(xiàng)原因借款人不能償還到期債務(wù),經(jīng)追償后仍無法收回的債權(quán)。金融企業(yè)經(jīng)追償后仍無法收回的墊款。金融企業(yè)經(jīng)追償后仍無法收回的透支款項(xiàng)。

13:14

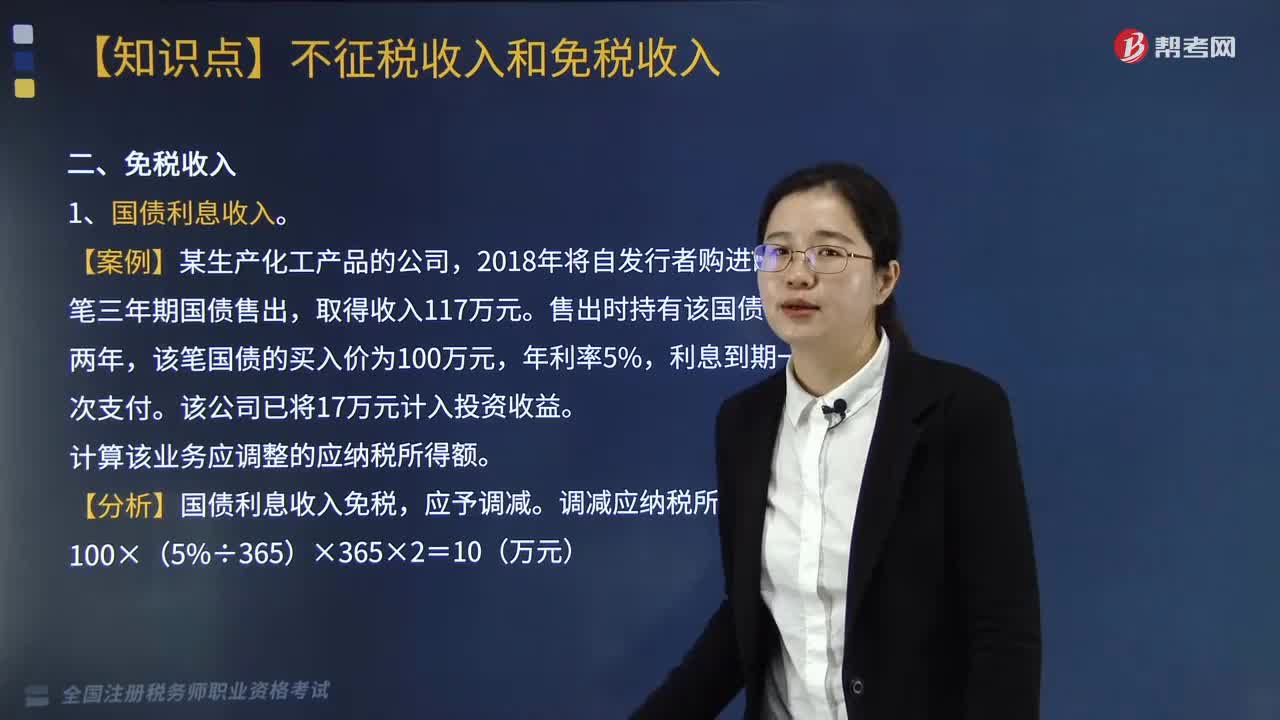

13:14企業(yè)所得稅中規(guī)定的免稅收入有哪幾種?:免稅收入是指屬于企業(yè)的應(yīng)稅所得但按照稅法規(guī)定免予征收企業(yè)所得稅的收入。對企業(yè)取得的某些收入予以免稅的特殊政策,三、在中國境內(nèi)設(shè)立機(jī)構(gòu)、場所的非居民企業(yè)從居民企業(yè)取得與該機(jī)構(gòu)、場所有實(shí)際聯(lián)系的股息、紅利等權(quán)益性投資收益。【提示】上述免稅的投資收益都不包括連續(xù)持有居民企業(yè)公開發(fā)行并上市流通的股票不足12個(gè)月取得的投資收益,五、對企業(yè)取得的2009年及以后年度發(fā)行的地方政府債券利息所得。

06:35

06:35企業(yè)收入總額的形式有哪些?:應(yīng)納稅所得額=應(yīng)稅收入-稅法認(rèn)可的扣除 =(收入總額-不征稅收入-免稅收入)-各項(xiàng)扣除金額-允許彌補(bǔ)的以前年度虧損。【提示】企業(yè)的收入總額包括以貨幣形式和非貨幣形式從各種來源取得的收入:B.乙公司應(yīng)于應(yīng)付固定利息的日期確認(rèn)支出,C.乙公司支付的固定利息可以據(jù)實(shí)在稅前扣除;D.甲公司應(yīng)于實(shí)際收到固定利息的日期確認(rèn)收入的實(shí)現(xiàn):投資企業(yè)應(yīng)于被投資企業(yè)應(yīng)付利息的日期”

03:10

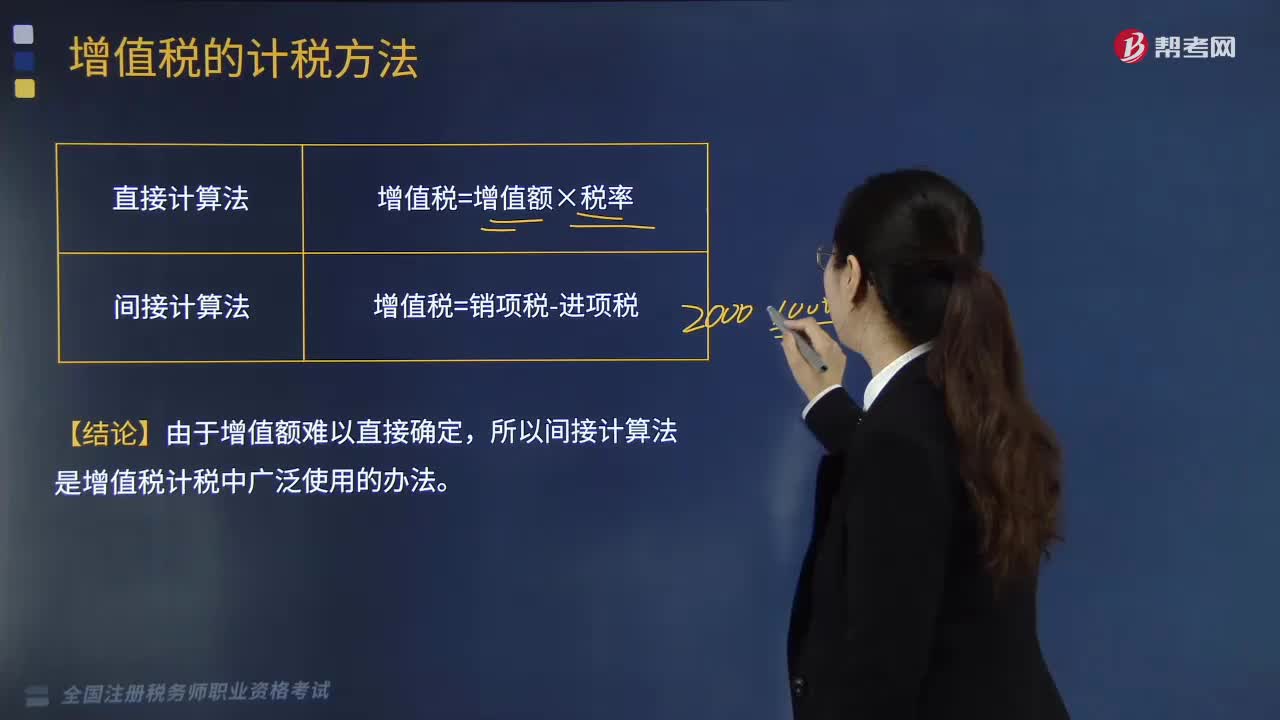

03:10增值稅的計(jì)稅方法有哪些?:增值稅的計(jì)稅方法有哪些?增值稅的計(jì)稅方法分為直接計(jì)算法和間接計(jì)算法兩種類型。造成法定增值額與理論增值額不一致的一個(gè)重要原因是各國在規(guī)定扣除范圍時(shí),是指首先計(jì)算出應(yīng)稅貨物或勞務(wù)的增值額。然后用增值額乘以適用稅率求出應(yīng)納稅額,直接計(jì)算法按計(jì)算增值額的不同。把企業(yè)在計(jì)算期內(nèi)實(shí)現(xiàn)的各項(xiàng)增值項(xiàng)目一一相加。以企業(yè)在計(jì)算期內(nèi)實(shí)現(xiàn)的應(yīng)稅貨物或勞務(wù)的全部銷售額減去規(guī)定的外購項(xiàng)目金額以后的余額作為增值額。

01:41

01:41增值稅的類型包括哪些?:生產(chǎn)型增值稅以銷售收入總額減去所購中間產(chǎn)品價(jià)值后的余額為稅基。收入型增值稅以銷售收入總額減去所購中間產(chǎn)品價(jià)值與固定資產(chǎn)折舊額后的余額為稅基。消費(fèi)型增值稅以銷售收入總額減去所購中間產(chǎn)品價(jià)值與固定資產(chǎn)投資額后的余額為稅基。生產(chǎn)型增值稅是指計(jì)算增值稅時(shí),作為課稅基數(shù)的法定增值額除包括納稅人新創(chuàng)造價(jià)值外,收人型增值稅是指計(jì)算增值稅時(shí)。對外購固定資產(chǎn)價(jià)款只允許扣除當(dāng)期計(jì)入產(chǎn)品價(jià)值的折舊費(fèi)部分。

05:28

05:28稅收程序法的內(nèi)容有哪些?:是指規(guī)范稅務(wù)機(jī)關(guān)和稅務(wù)行政相對人在行政程序中權(quán)利義務(wù)的法律規(guī)范的總稱,同樣適用于稅收行政行為,對欠稅的納稅人、扣繳義務(wù)人按日征收欠繳稅款萬分之五的滯納金:(2)稅款的補(bǔ)征和追征制度;因納稅人、扣繳義務(wù)人計(jì)算錯(cuò)誤等失誤。稅務(wù)機(jī)關(guān)可以無限期地追征偷稅、抗稅的稅款、滯納金和納稅人、扣繳義務(wù)人所騙取的稅款,【例題·單選題】稅收程序法是指如何具體實(shí)施稅法的規(guī)定,B.納稅申報(bào)是納稅人履行納稅義務(wù)的程序。

06:23

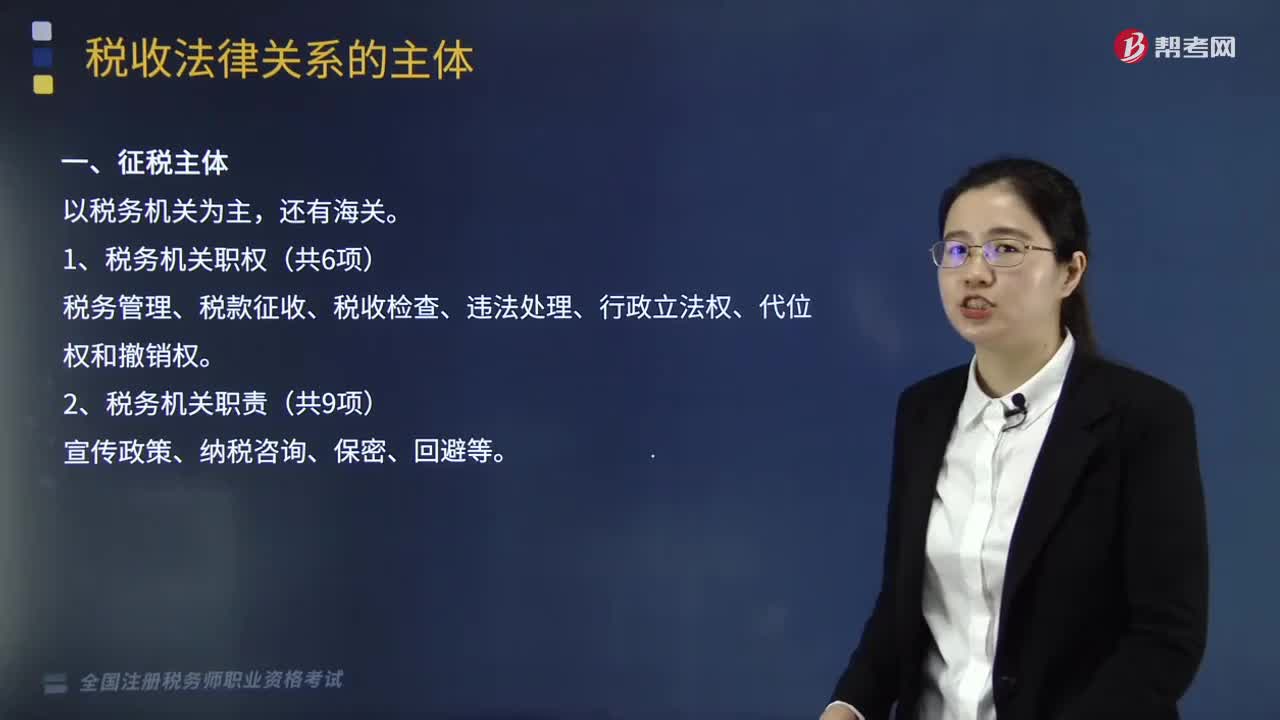

06:23稅收法律關(guān)系中的主體有哪些?:是指在稅收法律關(guān)系中依法享有權(quán)利和承擔(dān)義務(wù)的當(dāng)事人。稅務(wù)管理、稅款征收、稅收檢查、違法處理、行政立法權(quán)、代位權(quán)和撤銷權(quán)。申請退還多繳稅款權(quán)(納稅人或扣繳義務(wù)人自結(jié)算繳納稅款之日起3年內(nèi)發(fā)現(xiàn)的;可向稅務(wù)機(jī)關(guān)要求退還多繳稅款并加算銀行同期存款利息);對未出示稅務(wù)檢査證和稅務(wù)檢査通知書的拒絕檢查權(quán),索取有關(guān)稅收憑證的權(quán)利(稅務(wù)機(jī)關(guān)征收稅款。

05:55

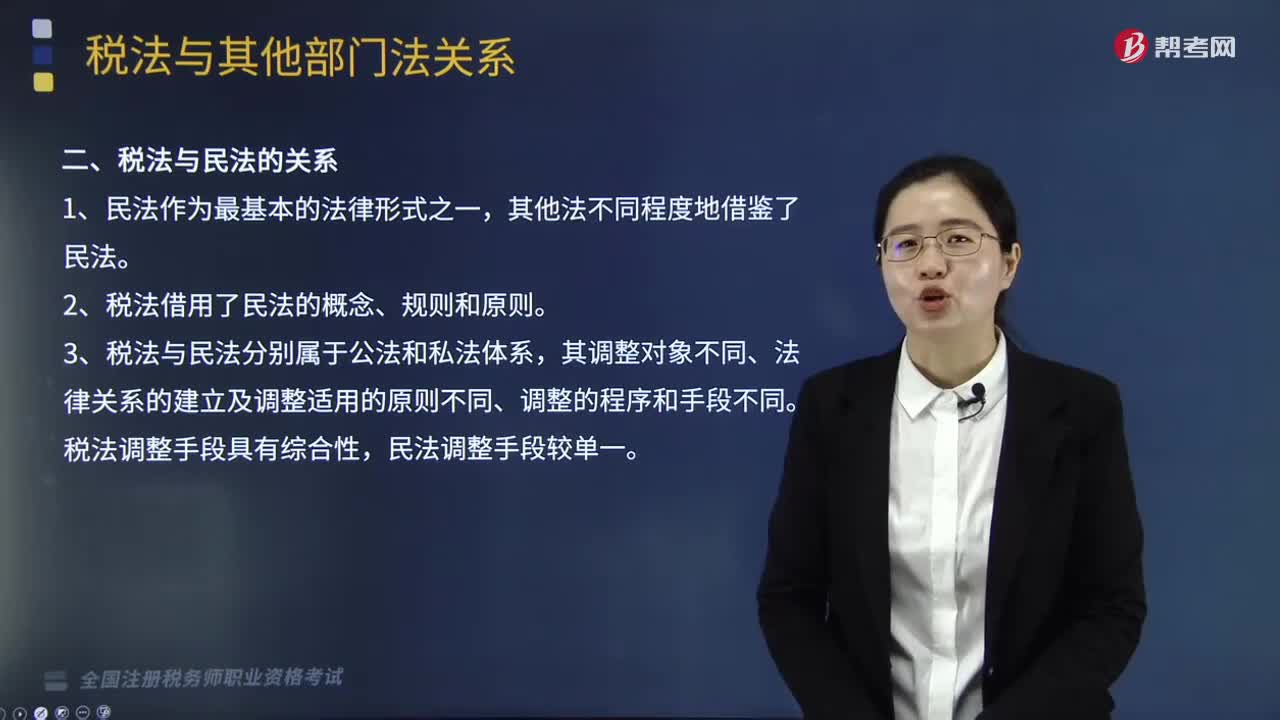

05:55稅法與其他部門法的關(guān)系有哪些?:稅法與其他部門法的關(guān)系有哪些?稅法與其他部門法的關(guān)系是稅務(wù)師稅法一中的知識點(diǎn),其主要包含稅法與憲法的關(guān)系、稅法與民法的關(guān)系、稅法與行政法的關(guān)系、稅法與經(jīng)濟(jì)法的關(guān)系、稅法與刑法的關(guān)系、稅法與國際法的關(guān)系的6種關(guān)系。二、稅法與民法的關(guān)系。三、稅法與行政法的關(guān)系,四、稅法與刑法的關(guān)系,經(jīng)濟(jì)法中的一些概念、規(guī)則、原則也在稅法中大量應(yīng)用,稅法屬于義務(wù)性法規(guī)。B.稅法與民法調(diào)整的都是財(cái)產(chǎn)關(guān)系和人身關(guān)系

00:48

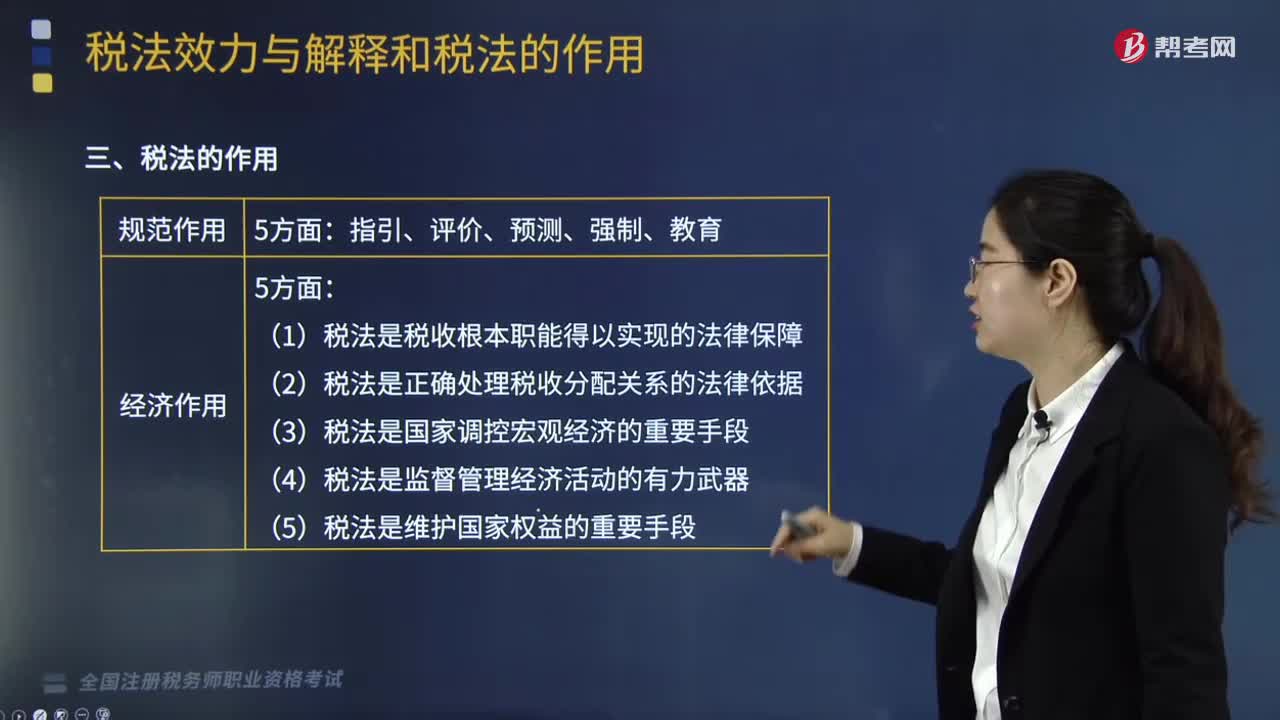

00:48稅法的作用有哪些?:稅法的作用是指什么?稅法的作用是指稅法實(shí)施所產(chǎn)生的社會影響,可以從規(guī)范作用和經(jīng)濟(jì)作用兩個(gè)方面進(jìn)行分析。一、稅法的規(guī)范作用,稅法的規(guī)范作用是指稅法調(diào)整、規(guī)范人們行為的作用。其實(shí)質(zhì)是法律的基本作用在稅法中的體現(xiàn)與引申:稅法作為法律規(guī)范具有判斷、衡量人們的行為是否合法的作用,就是合理利用稅法預(yù)測作用為自己服務(wù)的典型例子:稅法的強(qiáng)制作用是指對違反稅法的行為進(jìn)行制裁而產(chǎn)生的法律保證。

09:19

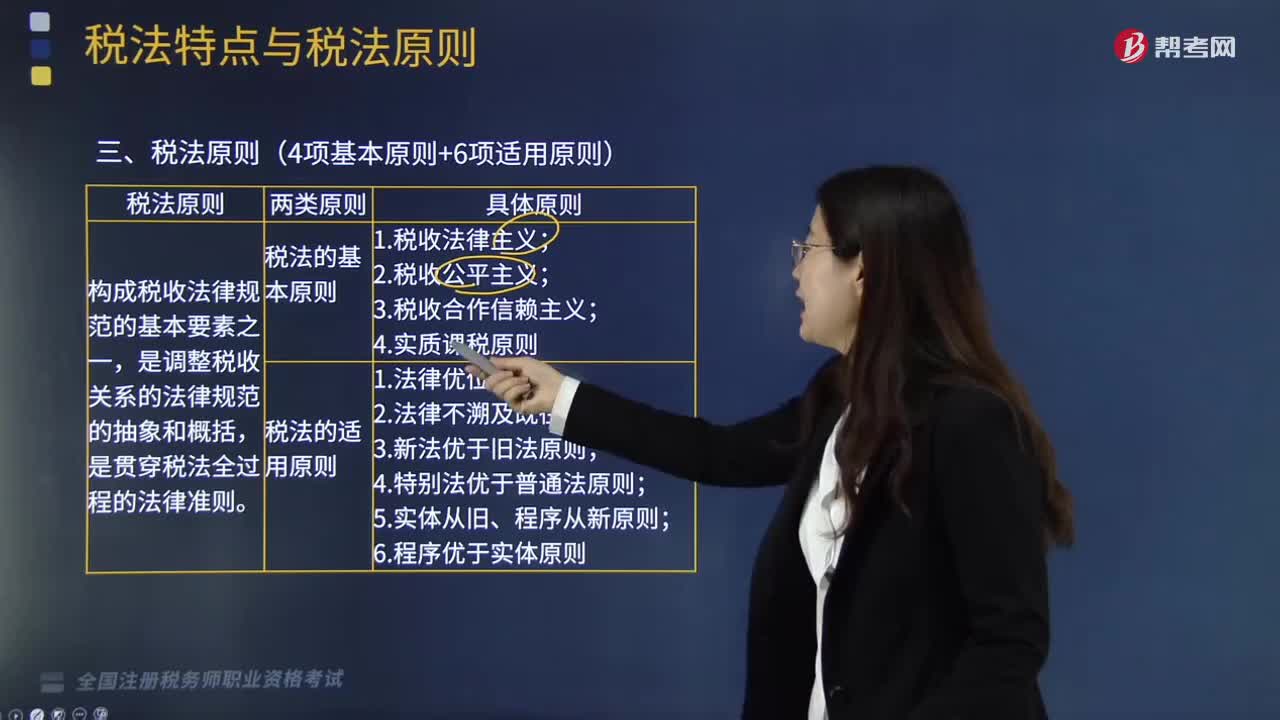

09:19稅法的基本原則有哪些?:稅法原則是構(gòu)成稅收法律規(guī)范的基本要素之一,是調(diào)整稅收關(guān)系的法律規(guī)范的抽象和概括,是貫穿稅收立法、執(zhí)法、司法等全過程的具有普遍指導(dǎo)意義的法律準(zhǔn)則。稅法基本原則是一定社會經(jīng)濟(jì)關(guān)系在稅收法制中的體現(xiàn),任何國家的稅法體系和稅收法律制度都要建立在一定的稅法原則基礎(chǔ)上。一、稅收法律主義(也稱稅收法定性原則):指稅法主體的權(quán)利義務(wù)必須由法律加以規(guī)定。稅法的各類構(gòu)成要素皆必須且只能由法律予以明確規(guī)定:

04:32

04:32稅法效力可分為哪些類型?:稅法效力是稅法生效的范圍,稅法的空間效力指稅法在特定地域內(nèi)發(fā)生的效力:我國稅法的空間效力主要包括兩種情況。財(cái)政部、國家稅務(wù)總局制定的稅收行政規(guī)章以及具有普遍約束力的稅務(wù)行政命令在除個(gè)別特殊地區(qū)外的全國范圍內(nèi)有效“(1)由地方立法機(jī)關(guān)或政府依法制定的地方性稅收法規(guī)、規(guī)章、具有普遍約束力的稅收行政命令在其管轄區(qū)域內(nèi)有效;

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日