下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

03:42

03:42風(fēng)險管理基本流程包括哪幾方面?:風(fēng)險管理基本流程包括哪幾方面?風(fēng)險管理,通過在企業(yè)管理的各個環(huán)節(jié)和經(jīng)營過程中執(zhí)行風(fēng)險管理的基本流程,建立健全全面風(fēng)險管理體系,包括風(fēng)險管理策略、風(fēng)險理財措施、風(fēng)險管理的組織職能體系、風(fēng)險管理信息系統(tǒng)和內(nèi)部控制系統(tǒng),從而為實(shí)現(xiàn)風(fēng)險管理的總體目標(biāo)提供合理保證的過程和方法。風(fēng)險管理基本流程包括以下幾個方面:一、收集風(fēng)險管理初始信息三、制定風(fēng)險管理策略(重點(diǎn))四、提出和實(shí)施風(fēng)險管理解決方案(重點(diǎn))

02:00

02:00什么是風(fēng)險偏好與風(fēng)險承受度?:什么是風(fēng)險偏好與風(fēng)險承受度?風(fēng)險偏好是企業(yè)希望承受的風(fēng)險范圍,分析風(fēng)險偏好要回答的問題是公司希望承擔(dān)什么風(fēng)險和承擔(dān)多少風(fēng)險。風(fēng)險承受度是指企業(yè)風(fēng)險偏好的邊界,分析風(fēng)險承受度可以將其作為企業(yè)采取行動的預(yù)警指標(biāo),風(fēng)險偏好和風(fēng)險承受度概念的提出基于企業(yè)風(fēng)險管理理念的變化。傳統(tǒng)風(fēng)險管理理念認(rèn)為風(fēng)險只是災(zāi)難,而全面風(fēng)險管理的理念認(rèn)為風(fēng)險具有二重性,企業(yè)風(fēng)險管理要在機(jī)遇和風(fēng)險中尋求平衡點(diǎn)。

03:21

03:21企業(yè)面臨哪些法律風(fēng)險與合規(guī)風(fēng)險?:企業(yè)面臨哪些法律風(fēng)險與合規(guī)風(fēng)險?合規(guī)風(fēng)險是指因違反法律或監(jiān)管要求而受到制裁、遭受金融損失以及因未能遵守所有適用法律、法規(guī)、行為準(zhǔn)則或相關(guān)標(biāo)準(zhǔn)而給企業(yè)信譽(yù)帶來的損失的可能性。法律風(fēng)險是指企業(yè)在經(jīng)營過程中因自身經(jīng)營行為的不規(guī)范或者外部法律環(huán)境發(fā)生重大變化而造成的不利法律后果的可能性。而法律風(fēng)險則側(cè)重于民事責(zé)任的承擔(dān)。合規(guī)風(fēng)險側(cè)重于行政責(zé)任和道德責(zé)任的承擔(dān),而法律風(fēng)險則側(cè)重于民事責(zé)任的承擔(dān)。

00:34

00:34政治風(fēng)險和法律風(fēng)險的區(qū)別是什么?:政治風(fēng)險和法律風(fēng)險的區(qū)別是什么?政治風(fēng)險側(cè)重于外部的政治環(huán)境(政府行為對企業(yè)的經(jīng)營產(chǎn)生不確定性影響),適用于國內(nèi)外所有市場,不一定只是國際。法律風(fēng)險則強(qiáng)調(diào)企業(yè)違法了、犯錯了,因此受到處罰。法律風(fēng)險與政治風(fēng)險強(qiáng)調(diào)的重點(diǎn)不一樣。(一定要關(guān)注前提,看企業(yè)是否犯錯。)

07:19

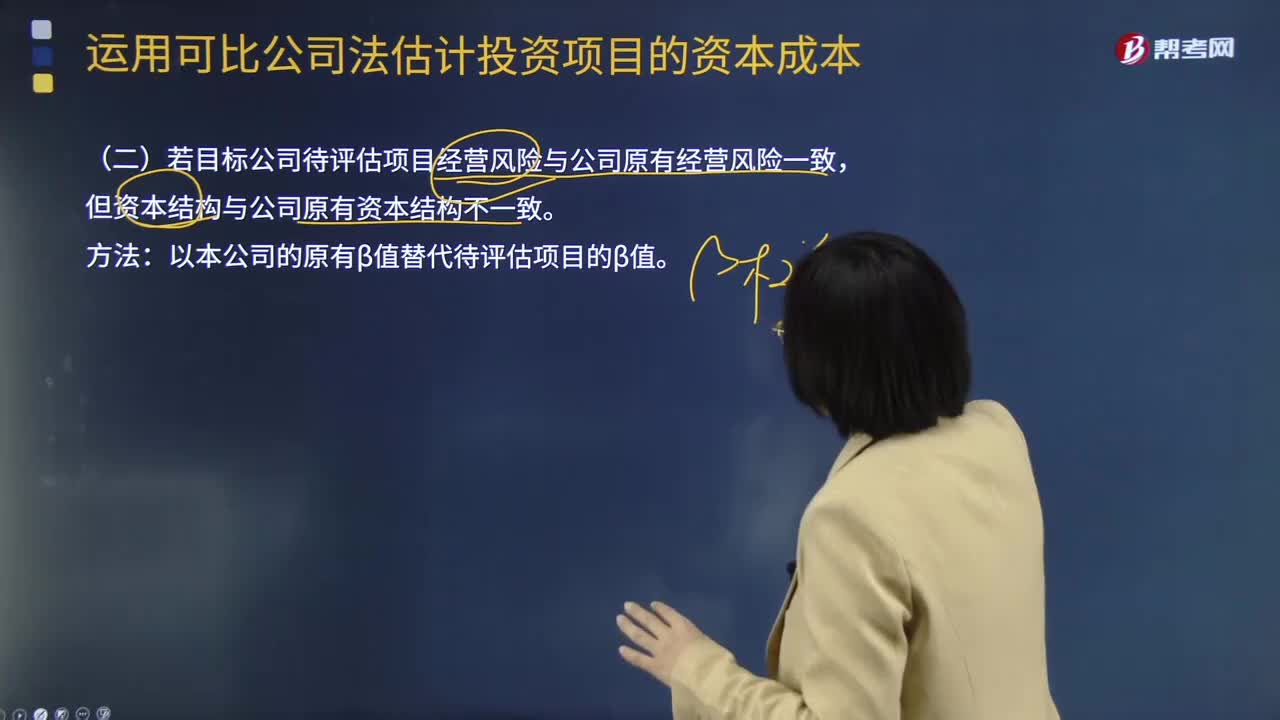

07:19若目標(biāo)公司待評估項(xiàng)目經(jīng)營風(fēng)險與公司原有經(jīng)營風(fēng)險一致,但資本結(jié)構(gòu)與公司原有資本結(jié)構(gòu)不一致用什么辦法?:β資產(chǎn)=原有公司的β權(quán)益[1+(1-公司原適用所得稅稅率)×公司原有的產(chǎn)權(quán)比率],公司新的β權(quán)益=β資產(chǎn)×[1+(1-公司新適用所得稅稅率)×公司新的產(chǎn)權(quán)比率]。③根據(jù)新的β權(quán)益計算股東要求的報酬率,股東要求的報酬率=無風(fēng)險利率+β權(quán)益×市場風(fēng)險溢價。④計算新的加權(quán)平均資本成本,加權(quán)平均資本成本=負(fù)債稅前成本×(1-所得稅稅率)×新負(fù)債比重+權(quán)益成本×新權(quán)益比重。

07:40

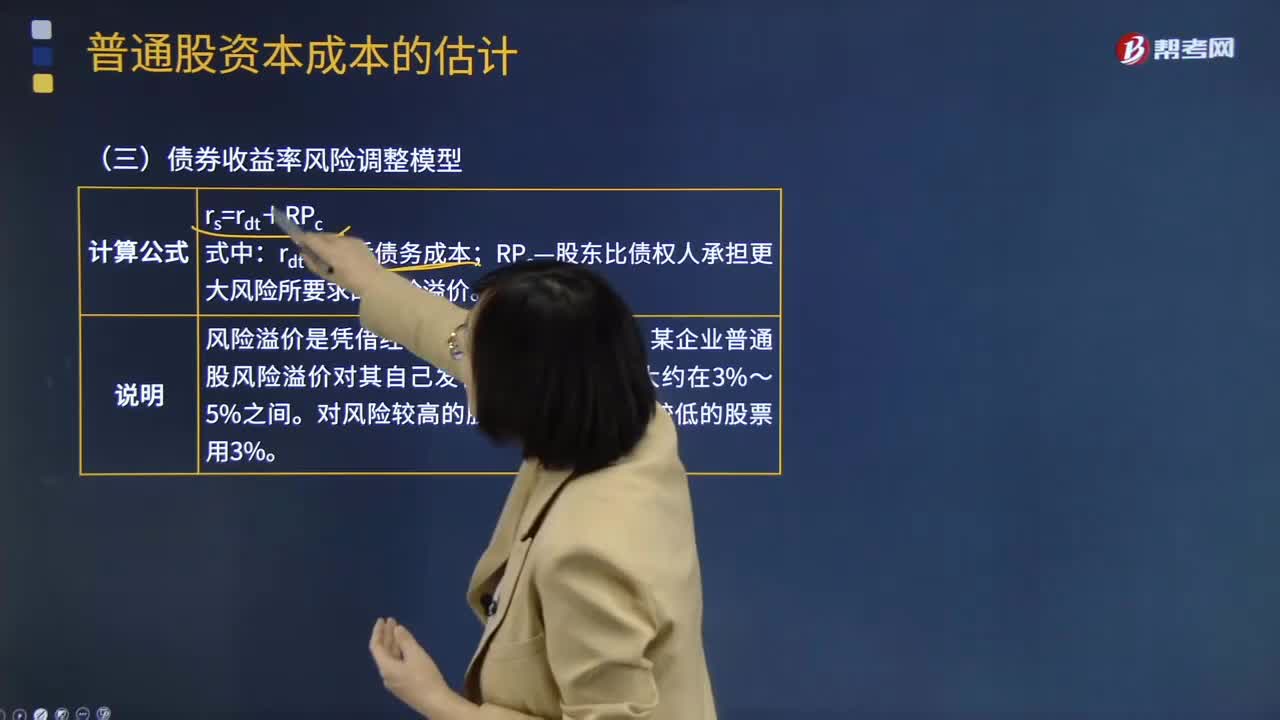

07:40什么是債券收益率風(fēng)險調(diào)整模型?:什么是債券收益率風(fēng)險調(diào)整模型?債券收益率是投資于債券上每年產(chǎn)生出的收益總額與投資本金總量之間的比率。決定債券收益率的要素主要有三個:這三個要素之間的變動決定了債券收益率的高低。1.債券收益率風(fēng)險調(diào)整模型計算公式:某企業(yè)普通股風(fēng)險溢價對其自己發(fā)行的債券來講。留存收益資本成本的估計與普通股相似,債券報酬率風(fēng)險調(diào)整模型。B.政府發(fā)行的長期債券的到期收益率,C.甲公司發(fā)行的長期債券的稅前債務(wù)成本。

06:56

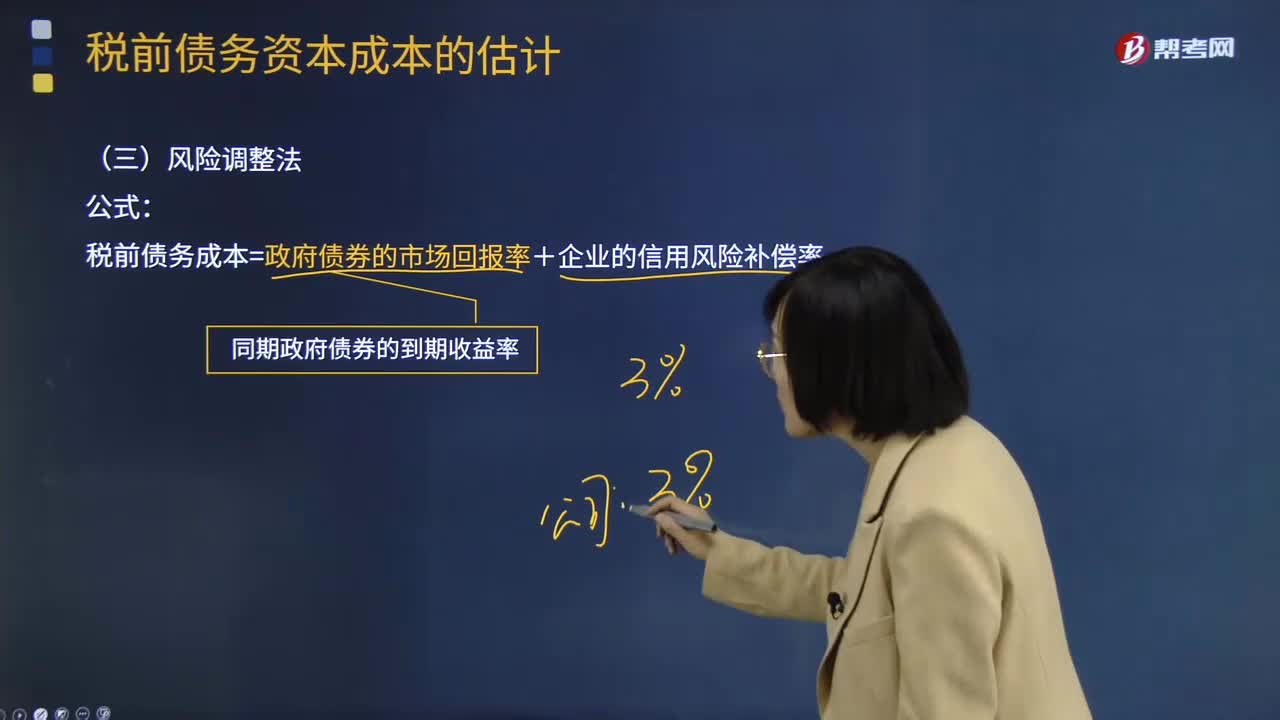

06:56怎樣用風(fēng)險調(diào)整法估計稅前債務(wù)資本成本?:怎樣用風(fēng)險調(diào)整法估計稅前債務(wù)資本成本?稅前債務(wù)成本=政府債券的市場回報率+企業(yè)的信用風(fēng)險補(bǔ)償率;①選擇若干信用級別與本公司相同的上市的公司債券,②計算這些上市公司債券的到期收益率,③計算與這些上市公司債券同期的長期政府債券到期收益率(無風(fēng)險利率);假設(shè)當(dāng)前的無風(fēng)險利率(同期政府債券的市場收益率)為3.5%,【2013年注冊會計師考試真題】甲公司采用風(fēng)險調(diào)整法估計債務(wù)成本。

00:22

00:22什么是公司戰(zhàn)略與風(fēng)險管理?:什么是公司戰(zhàn)略與風(fēng)險管理?公司戰(zhàn)略與風(fēng)險管理是注冊會計師六科之一,一共有7個章節(jié),涵蓋管理學(xué)、企業(yè)戰(zhàn)略管理、市場營銷等內(nèi)容。

08:15

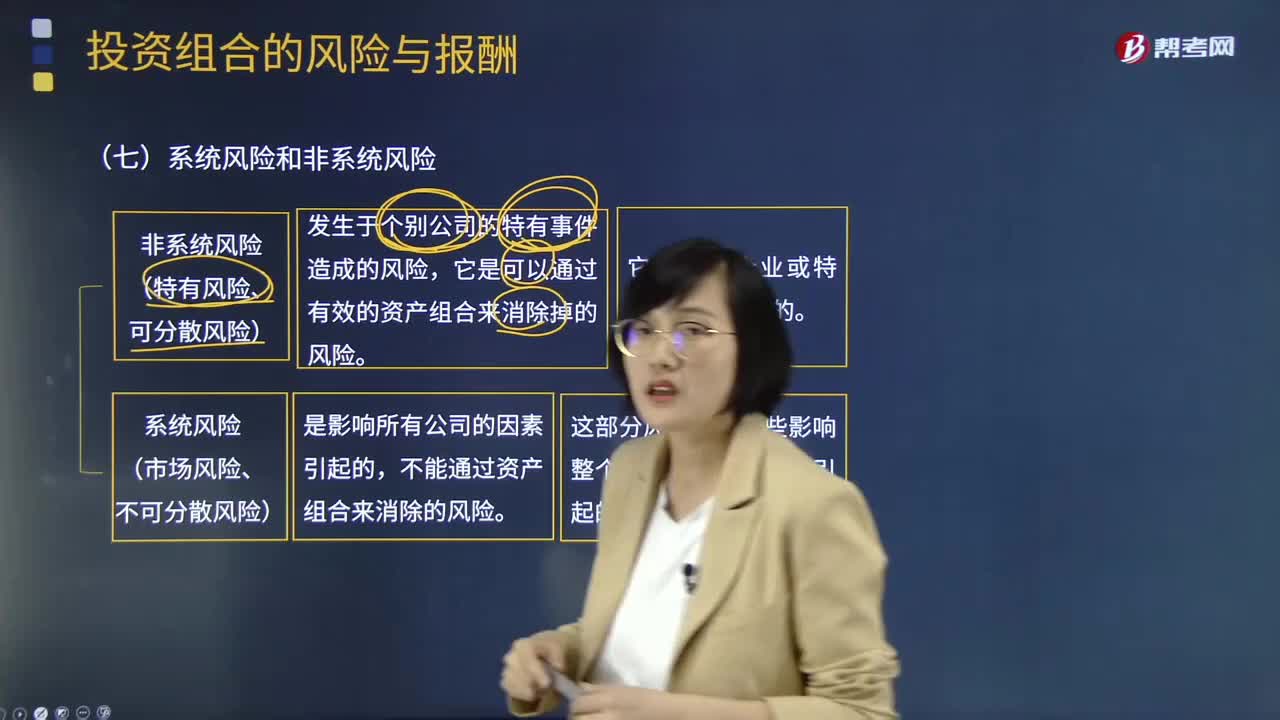

08:15什么是系統(tǒng)風(fēng)險和非系統(tǒng)風(fēng)險?:系統(tǒng)風(fēng)險(市場風(fēng)險、不可分散風(fēng)險):不能通過資產(chǎn)組合來消除的風(fēng)險。這部分風(fēng)險是由那些影響整個市場的風(fēng)險因素所引起的。非系統(tǒng)風(fēng)險(特有風(fēng)險、可分散風(fēng)險):它是可以通過有效的資產(chǎn)組合來消除掉的風(fēng)險。資產(chǎn)組合的風(fēng)險會逐漸降低,①標(biāo)準(zhǔn)差衡量資產(chǎn)的整體風(fēng)險。整體風(fēng)險分為系統(tǒng)風(fēng)險和非系統(tǒng)風(fēng)險,②非系統(tǒng)風(fēng)險可以通過分散化消除,一項(xiàng)資產(chǎn)的期望報酬率高低取決于該資產(chǎn)系統(tǒng)風(fēng)險的大小:

00:23

00:23注會考試輸入法怎么調(diào)整?:注會考試輸入法怎么調(diào)整?注會考試采用的是機(jī)考方式,是支持多種輸入法的,考生們可以根據(jù)自己的偏好切換輸入法。將鼠標(biāo)移到要輸入的地方,點(diǎn)一下,使系統(tǒng)進(jìn)入到輸入狀態(tài),然后按“Ctrl+Shift鍵”切換輸入法。

21:54

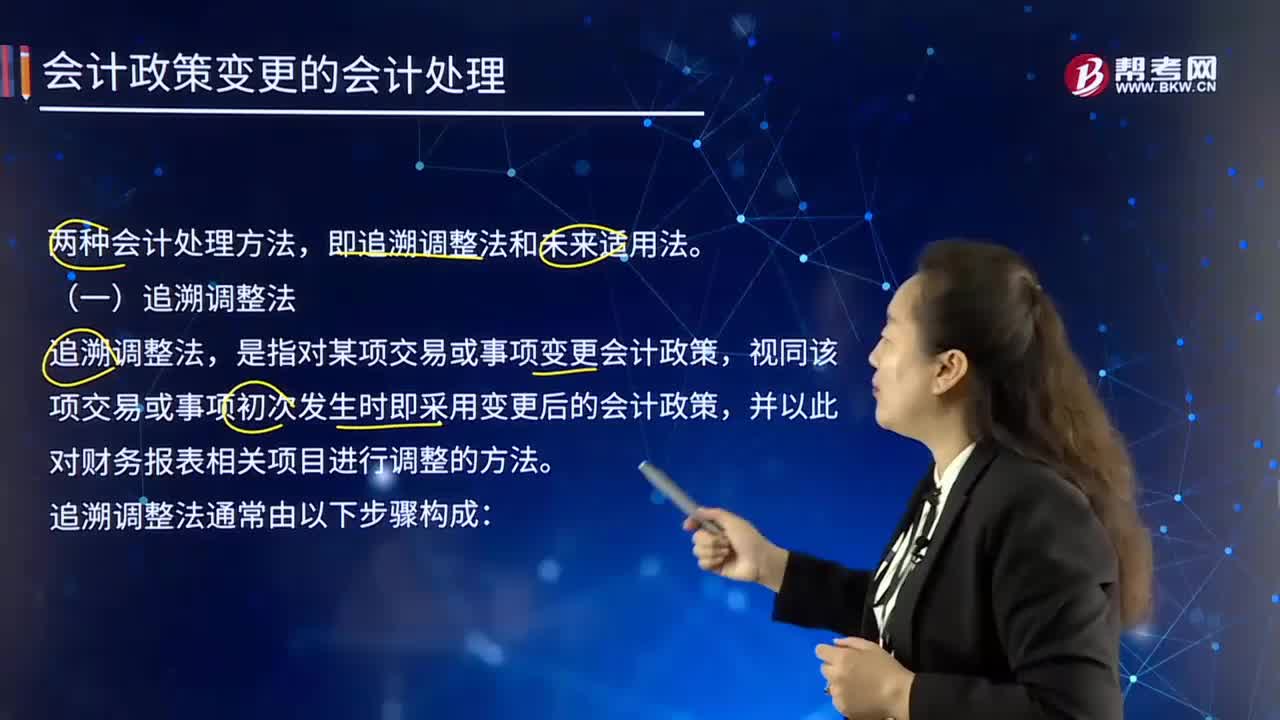

21:54什么是財務(wù)報表的追溯調(diào)整法?:視同該項(xiàng)交易或事項(xiàng)初次發(fā)生時即采用變更后的會計政策,對于比較財務(wù)報表期間的會計政策變更,對于比較財務(wù)報表可比期間以前的會計政策變更的累積影響數(shù),應(yīng)調(diào)整比較財務(wù)報表最早期間的期初留存收益,計算會計政策變更的累積影響數(shù);調(diào)整列報前期財務(wù)報表相關(guān)項(xiàng)目及其金額;是指按照變更后的會計政策對以前各期追溯計算的列報前期最早期初留存收益應(yīng)有金額與現(xiàn)有金額之間的差額。

02:31

02:31什么是市場經(jīng)濟(jì)的法律調(diào)整與經(jīng)濟(jì)法律制度?:什么是市場經(jīng)濟(jì)的法律調(diào)整與經(jīng)濟(jì)法律制度?民商法和經(jīng)濟(jì)法是調(diào)整經(jīng)濟(jì)關(guān)系的主要法律部門,行政法、刑法等其他法律部門也對經(jīng)濟(jì)發(fā)展有重要的調(diào)整作用。一、市場經(jīng)濟(jì)條件下經(jīng)濟(jì)法律制度體系的基本理念與邏輯,形成調(diào)整經(jīng)濟(jì)關(guān)系、維護(hù)市場秩序的經(jīng)濟(jì)法律制度體系,市場運(yùn)行的內(nèi)在規(guī)律決定了經(jīng)濟(jì)法律制度體系中不同法律部門 和制度之間的角色分工。進(jìn)而形成對經(jīng)濟(jì)關(guān)系綜合調(diào)整的制度邏輯。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日