下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

04:25

04:25權(quán)益類證券投資的收益有什么?:風(fēng)險(xiǎn)資產(chǎn)期望收益率= 無風(fēng)險(xiǎn)資產(chǎn)收益率 + 風(fēng)險(xiǎn)溢價(jià):通常將國債、銀行存款視為無風(fēng)險(xiǎn)資產(chǎn):為風(fēng)險(xiǎn)厭惡的投資者購買風(fēng)險(xiǎn)資產(chǎn)而向他們提供的一種額外的期望收益率。即風(fēng)險(xiǎn)資產(chǎn)的期望收益率,【例題·單選題】下列關(guān)于權(quán)益類證券的系統(tǒng)性風(fēng)險(xiǎn)的論述。A. 系統(tǒng)性風(fēng)險(xiǎn)包括基金管理公司的經(jīng)營風(fēng)險(xiǎn),B. 系統(tǒng)性風(fēng)險(xiǎn)不包括匯率風(fēng)險(xiǎn),C. 系統(tǒng)性風(fēng)險(xiǎn)即市場風(fēng)險(xiǎn),【解析】系統(tǒng)性風(fēng)險(xiǎn)也可稱為市場風(fēng)險(xiǎn),【解析】系統(tǒng)性風(fēng)險(xiǎn)

04:09

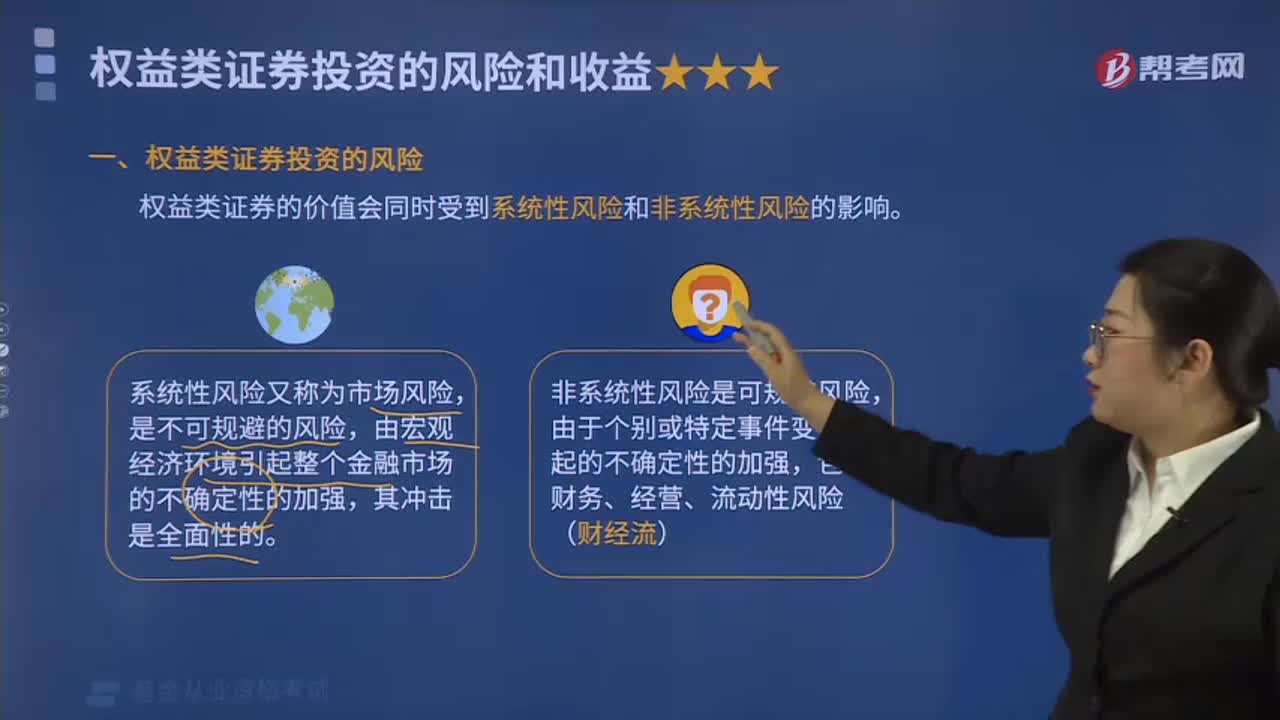

04:09權(quán)益類證券投資的風(fēng)險(xiǎn)有哪些?:權(quán)益類證券投資的風(fēng)險(xiǎn)有哪些?權(quán)益類證券的價(jià)值會同時(shí)受到系統(tǒng)性風(fēng)險(xiǎn)和非系統(tǒng)性風(fēng)險(xiǎn)的影響。系統(tǒng)性風(fēng)險(xiǎn)又稱為市場風(fēng)險(xiǎn),是不可規(guī)避的風(fēng)險(xiǎn),由宏觀經(jīng)濟(jì)環(huán)境引起整個(gè)金融市場的不確定性的加強(qiáng),非系統(tǒng)性風(fēng)險(xiǎn)是可規(guī)避風(fēng)險(xiǎn),包含財(cái)務(wù)、經(jīng)營、流動(dòng)性風(fēng)險(xiǎn)(財(cái)經(jīng)流)。財(cái)務(wù)風(fēng)險(xiǎn):違約風(fēng)險(xiǎn),企業(yè)在付息日或負(fù)債到期日無法以現(xiàn)金方式支付利息或償還本金的風(fēng)險(xiǎn),公司在經(jīng)營過程中由于產(chǎn)業(yè)景氣狀況、公司管理能力、投資項(xiàng)目等企業(yè)個(gè)體因素。

05:10

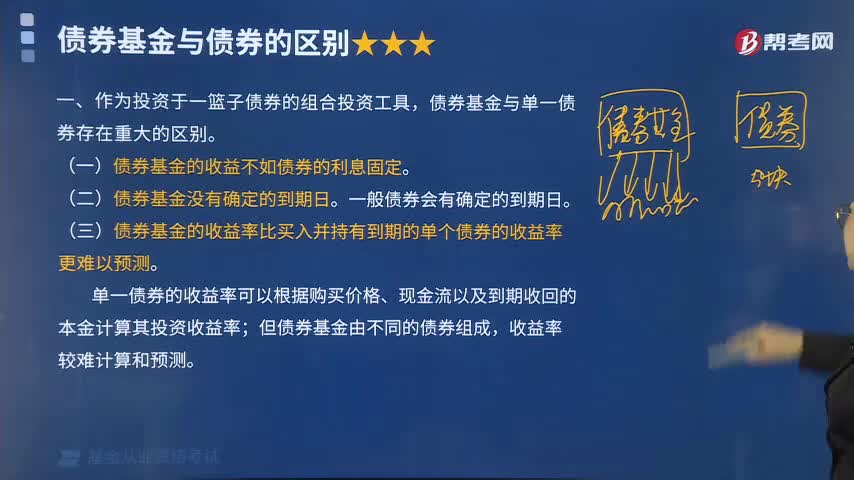

05:10帶你了解債券基金與債券的區(qū)別是什么?:債券基金與單一債券存在重大的區(qū)別。(一)債券基金的收益不如債券的利息固定。(三)債券基金的收益率比買入并持有到期的單個(gè)債券的收益率更難以預(yù)測。單一債券的收益率可以根據(jù)購買價(jià)格、現(xiàn)金流以及到期收回的本金計(jì)算其投資收益率;債券基金沒有固定到期日。所承擔(dān)的利率風(fēng)險(xiǎn)將取決于所持有的債券的平均到期日,而債券基金通過分散投資可以有效避免單一債券可能面臨的較高的信用風(fēng)險(xiǎn),Ⅰ.債券基金的收益不如債券的利息固定:

02:27

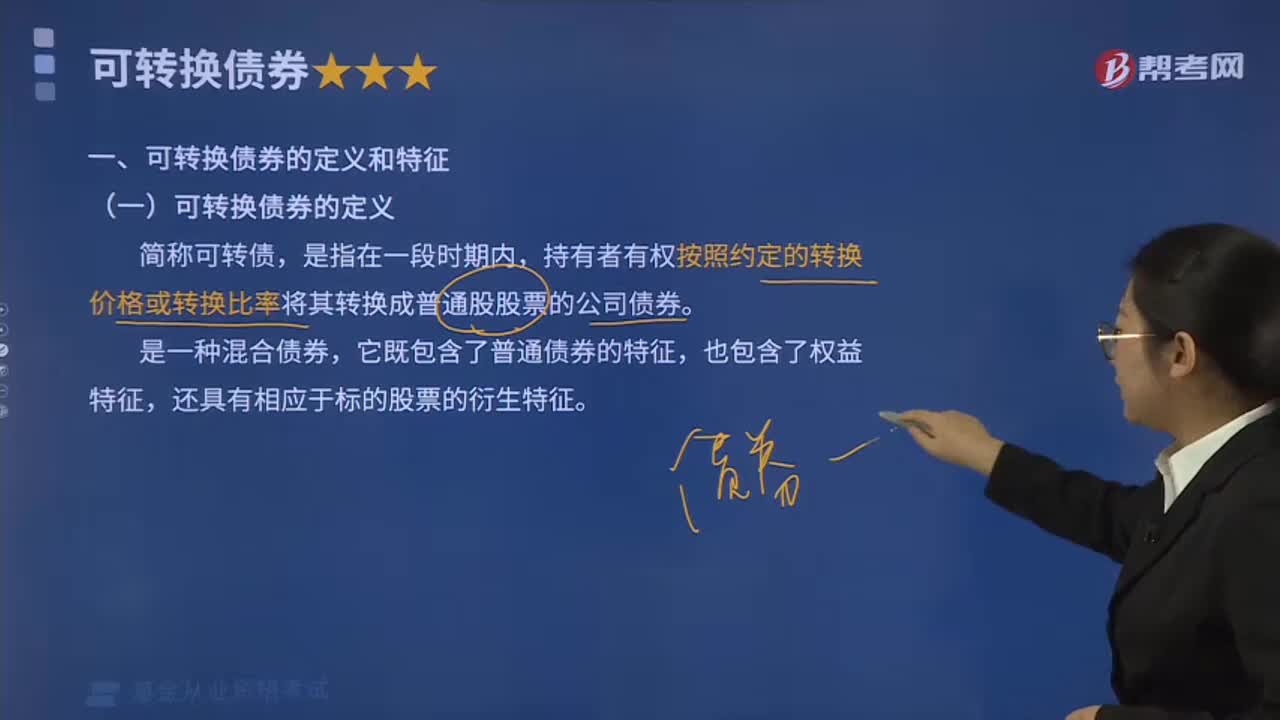

02:27可轉(zhuǎn)換債券的定義和特征分別是什么?:可轉(zhuǎn)換債券的定義和特征分別是什么?可轉(zhuǎn)換債券簡稱可轉(zhuǎn)債,持有者有權(quán)按照約定的轉(zhuǎn)換價(jià)格或轉(zhuǎn)換比率將其轉(zhuǎn)換成普通股股票的公司債券。是一種混合債券,它既包含了普通債券的特征,也包含了權(quán)益特征,還具有相應(yīng)于標(biāo)的股票的衍生特征。可轉(zhuǎn)債的特征:1. 可轉(zhuǎn)換債券是含有轉(zhuǎn)股權(quán)的特殊債券。2. 可轉(zhuǎn)換債券有雙重選擇權(quán)。對于投資者來說,擁有轉(zhuǎn)股權(quán),可自行選擇是否轉(zhuǎn)股;對于發(fā)行人來說,擁有提前贖回的權(quán)利。

09:41

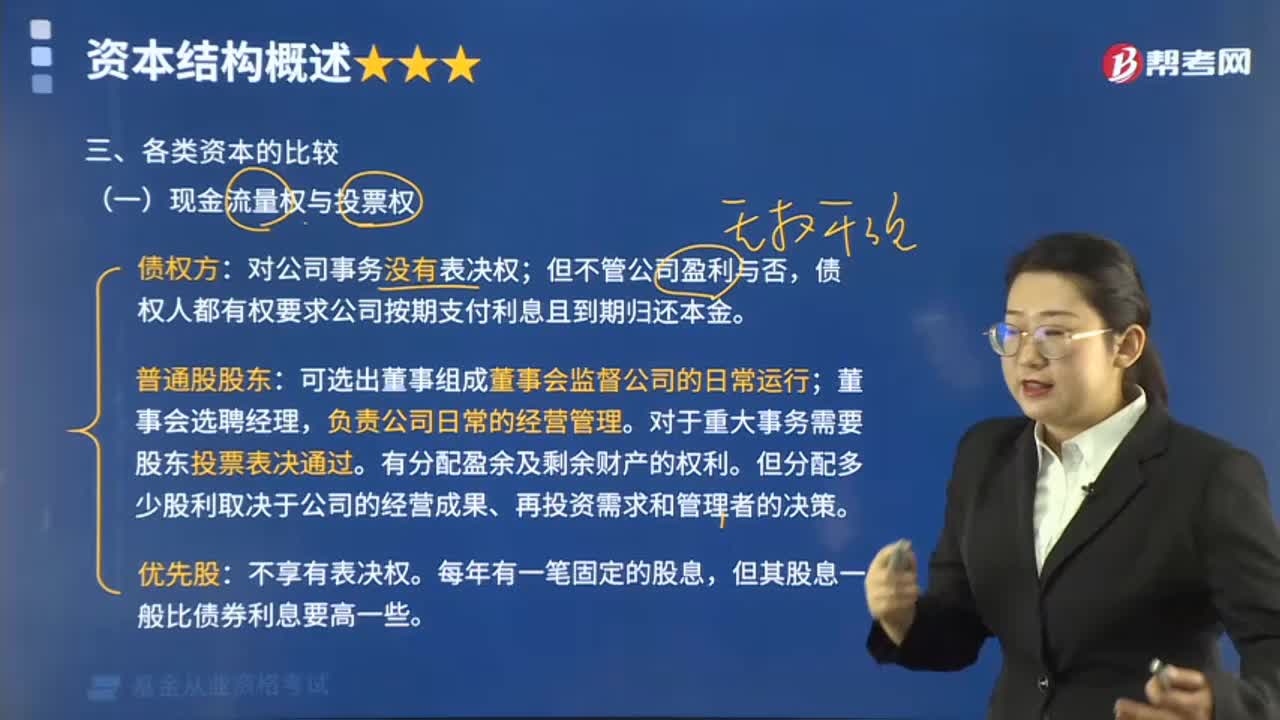

09:41各類資本之間是如何比較的?:各類資本之間可以在現(xiàn)金流量權(quán)與投票權(quán)、清償順序、風(fēng)險(xiǎn)和收益特征幾個(gè)方面進(jìn)行比較。債權(quán)人都有權(quán)要求公司按期支付利息且到期歸還本金:但分配多少股利取決于公司的經(jīng)營成果、再投資需求和管理者的決策:因此債券持有者債權(quán)人擁有公司資產(chǎn)的最高索取權(quán),剩余資產(chǎn)在普通股股東中按比例分配。股東的有限責(zé)任使股東的損失以其投資金額為限:優(yōu)先股股東優(yōu)先于普通股股東分配公司剩余財(cái)產(chǎn)。

04:34

04:34帶你學(xué)習(xí)基金業(yè)在金融體系中有怎樣的地位與作用?:投資基金作為一種面向中小投資者設(shè)計(jì)的間接投資工具,把眾多投資者的小額資金匯集起來進(jìn)行組合投資,從而為投資者提供了有效參與證券市場的投資渠道。證券投資基金將中小投資者的資金匯集起來投資于證券市場,為企業(yè)在證券市場籌集資金創(chuàng)造了良好的融資環(huán)境,證券投資基金發(fā)揮專業(yè)理財(cái)優(yōu)勢。充分發(fā)揮機(jī)構(gòu)投資者對上市公司的監(jiān)督和制約作用,可以為社會保障基金、企業(yè)年金、養(yǎng)老金等各類社會保障型資金提供長期投資。

05:16

05:16一起來看看證券投資基金的起源與發(fā)展是怎樣的?:投資基金真正的大發(fā)展是在美國“各發(fā)達(dá)國家政府更加明確認(rèn)識到投資基金業(yè)的重要性,2.證券投資基金在美國及全球的普及性發(fā)展,美國共同基金業(yè)的資產(chǎn)凈值首次達(dá)到1萬億美元,證券投資基金業(yè)重新走上快速發(fā)展軌道,美國的證券投資基金資產(chǎn)凈值總值占世界半數(shù)以上,對全球證券投資基金的發(fā)展有著重要的示范性影響。(2)開放式基金成為證券投資基金的主流產(chǎn)品。另類投資是指在股票、債券及期貨等公開交易平臺之外的投資方式。

03:05

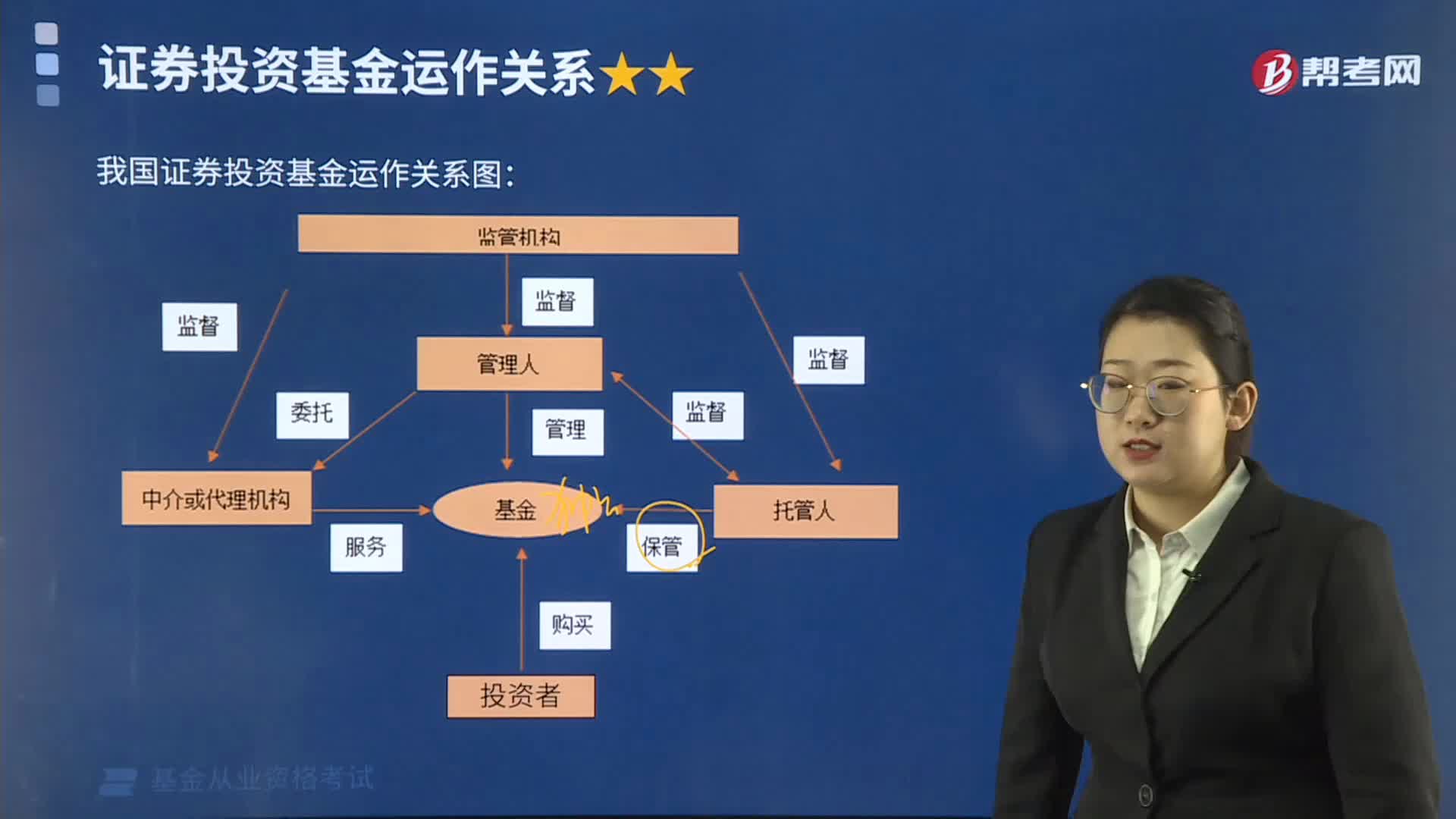

03:05來看看證券投資基金的運(yùn)作關(guān)系是怎樣的?:來看看證券投資基金的運(yùn)作關(guān)系是怎樣的?是指通過發(fā)售基金份額募集資金形成獨(dú)立的基金財(cái)產(chǎn),我國證券投資基金運(yùn)作關(guān)系圖:A.監(jiān)管機(jī)構(gòu)負(fù)責(zé)對基金市場上的各種參與主體實(shí)施全面監(jiān)管:B.基金份額持有人、基金管理人與基金托管人是基金的當(dāng)事人。C.基金市場上的各種服務(wù)機(jī)構(gòu)通過自己的服務(wù)參與基金市場,D.基金服務(wù)機(jī)構(gòu)與基金托管人是基金的當(dāng)事人。基金份額持有人、基金管理人與基金托管人是基金的當(dāng)事人

04:45

04:45證券投資基金參與主體基金當(dāng)事人指的是什么?:證券投資基金參與主體基金當(dāng)事人指的是什么?基金市場的參與主體分為基金當(dāng)事人、基金市場服務(wù)機(jī)構(gòu)、基金監(jiān)管機(jī)構(gòu)和自律組織三大類。基金的當(dāng)事人是指依據(jù)我國基金合同設(shè)立的基金中的基金投資者、基金管理人與基金托管人。基金出資人、基金資產(chǎn)的所有者和受益人:依法轉(zhuǎn)讓或者申請贖回其持有的基金份額,對基金管理人、托管人、銷售機(jī)構(gòu)損害其合法權(quán)益的行為依法提出訴訟等,是基金產(chǎn)品的募集者和管理者。

09:39

09:39快速掌握即期利率與遠(yuǎn)期利率分別是什么?:(一)即期利率,即期利率是金融市場中的基本利率,是指已設(shè)定到期日的零息票債券的到期收益率。一旦即期利率確定,遠(yuǎn)期利率指的是資金的遠(yuǎn)期價(jià)格。它是指隱含在給定的即期利率中從未來的某一時(shí)點(diǎn)到另一時(shí)點(diǎn)的利率水平,其具體表示為未來兩個(gè)日期間借入貨幣的利率,也可以表示投資者在未來特定日期購買的零息票債券的到期收益率。遠(yuǎn)期利率和即期利率的區(qū)別在于計(jì)息日起點(diǎn)不同:即期利率的起點(diǎn)在當(dāng)前時(shí)刻,遠(yuǎn)期利率公式

04:11

04:11利息率、實(shí)際利率和名義利率分別是什么?:名義利率:包含對通貨膨脹補(bǔ)償?shù)睦省?shí)際利率:在物價(jià)不變且購買力不變的情況下的利率,扣除通貨膨脹補(bǔ)償之后的利率。實(shí)際利率=名義利率-通貨膨脹率,【例題】( )是包含對通貨膨脹補(bǔ)償?shù)睦剩珼. 無風(fēng)險(xiǎn)利率,【解析】實(shí)際利率是指在物價(jià)不變且購買力不變的情況下的利率或者是指當(dāng)物價(jià)有變化扣除通貨膨脹補(bǔ)償以后的利息率名義利率是指包含對通貨膨脹補(bǔ)償?shù)睦十?dāng)物價(jià)不斷上漲時(shí)名義利率比實(shí)際利率高

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日