下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

01:25

01:25工資個(gè)人所得稅怎么計(jì)算?:工資個(gè)人所得稅怎么計(jì)算?工資薪金個(gè)人所得稅計(jì)算適用于7級(jí)超額累進(jìn)倍率,其計(jì)算方式如下:含稅:應(yīng)納稅額=(含稅工資薪金-三險(xiǎn)一金等扣除項(xiàng)目-起征點(diǎn))×適用稅率-速算扣除數(shù):不含稅的工資薪金收入需要換算成含稅的計(jì)算應(yīng)納稅所得額=(不含稅收入額-費(fèi)用扣除標(biāo)準(zhǔn)-速算扣除數(shù))÷(1-稅率)應(yīng)納稅額=應(yīng)納稅所得額×適用稅率-速算扣除數(shù)

01:36

01:36個(gè)人所得稅的計(jì)算方法是什么?:個(gè)人所得稅的計(jì)算方法:應(yīng)納稅所得額=月度收入-5000元(起征點(diǎn))-專項(xiàng)扣除(三險(xiǎn)一金等)-專項(xiàng)附加扣除-依法確定的其他扣除:注,新個(gè)稅法于2019年1月1日起施行。2018年10月1日起施行最新起征點(diǎn)和稅率,新個(gè)稅法規(guī)定,納稅人的工資、薪金所得,先行以每月收入額減除費(fèi)用五千元以及專項(xiàng)扣除和依法確定的其他扣除后的余額為應(yīng)納稅所得額,依照個(gè)人所得稅稅率表(綜合所得適用)按月?lián)Q算后計(jì)算繳納稅款。

01:56

01:56遞延所得稅費(fèi)用的計(jì)算公式是什么?:遞延所得稅費(fèi)用=遞延所得稅負(fù)債發(fā)生額-遞延所得稅資產(chǎn)發(fā)生額-遞延所得稅負(fù)債轉(zhuǎn)回的金額+遞延所得稅資產(chǎn)轉(zhuǎn)回的金額

00:18

00:18資產(chǎn)總額怎么計(jì)算?:資產(chǎn)總額怎么計(jì)算?資產(chǎn)總額的計(jì)算公式如下:資產(chǎn)總額=流動(dòng)資產(chǎn)+長(zhǎng)期投資+固定資產(chǎn)+無形資產(chǎn)及遞延資產(chǎn)+其他資產(chǎn)。

00:21

00:21所得稅費(fèi)計(jì)算公式是什么?:所得稅費(fèi)計(jì)算公式是什么?所得稅費(fèi)用=當(dāng)期所得稅+遞延所得稅費(fèi)用(-遞延所得稅收益),當(dāng)期所得稅就是當(dāng)期應(yīng)交所得稅,即:應(yīng)納稅所得額×所得稅稅率。

00:37

00:37出售固定資產(chǎn)增值稅怎么計(jì)算?:出售固定資產(chǎn)增值稅怎么計(jì)算?不論是否抵過進(jìn)項(xiàng),轉(zhuǎn)讓時(shí)按規(guī)定稅率計(jì)算銷項(xiàng)稅;納稅人轉(zhuǎn)讓不允許抵扣進(jìn)項(xiàng)稅的固定資產(chǎn)(有形動(dòng)產(chǎn)類固定資產(chǎn)),轉(zhuǎn)讓時(shí)按照4%征收率計(jì)算增值稅再減半。

00:15

00:15遞延期的計(jì)算?:遞延期=開始有現(xiàn)金流量的期末時(shí)點(diǎn)數(shù)-1。

01:34

01:34什么是遞延所得稅資產(chǎn)和負(fù)債?:什么是遞延所得稅資產(chǎn)和負(fù)債?遞延所得稅資產(chǎn),遞延所得稅是時(shí)間性差異對(duì)所得稅的影響,在納稅影響會(huì)計(jì)法下才會(huì)產(chǎn)生遞延稅款。是根據(jù)可抵扣暫時(shí)性差異及適用稅率計(jì)算、影響(減少)未來期間應(yīng)交所得稅的金額。遞延所得稅負(fù)債是指根據(jù)應(yīng)納稅暫時(shí)性差異計(jì)算的未來期間應(yīng)付所得稅的金額。因應(yīng)納稅暫時(shí)性差異在轉(zhuǎn)回期間將增加企業(yè)的應(yīng)納稅所得額和應(yīng)交所得稅,構(gòu)成企業(yè)應(yīng)支付稅金的義務(wù),應(yīng)作為負(fù)債確認(rèn)。

00:58

00:58獎(jiǎng)金個(gè)人所得稅計(jì)算方法是什么?:獎(jiǎng)金個(gè)人所得稅計(jì)算方法是什么?納稅人取得全年一次性獎(jiǎng)金,單獨(dú)作為一個(gè)月工資、薪金所得計(jì)算納稅,由扣繳義務(wù)人發(fā)放時(shí)代扣代繳。當(dāng)月工資薪金所得高于或等于稅法規(guī)定的費(fèi)用扣除額的:應(yīng)按稅額=雇員當(dāng)月取得全年一次性獎(jiǎng)金×適用稅率-速算扣除數(shù)。當(dāng)月工資薪金所得低于稅法規(guī)定的費(fèi)用扣除額的:應(yīng)按稅額=雇員當(dāng)月取得全年一次性獎(jiǎng)金-雇員當(dāng)月工資薪金所得與費(fèi)用扣除額的差額×適用稅率-速算扣除數(shù)。

00:40

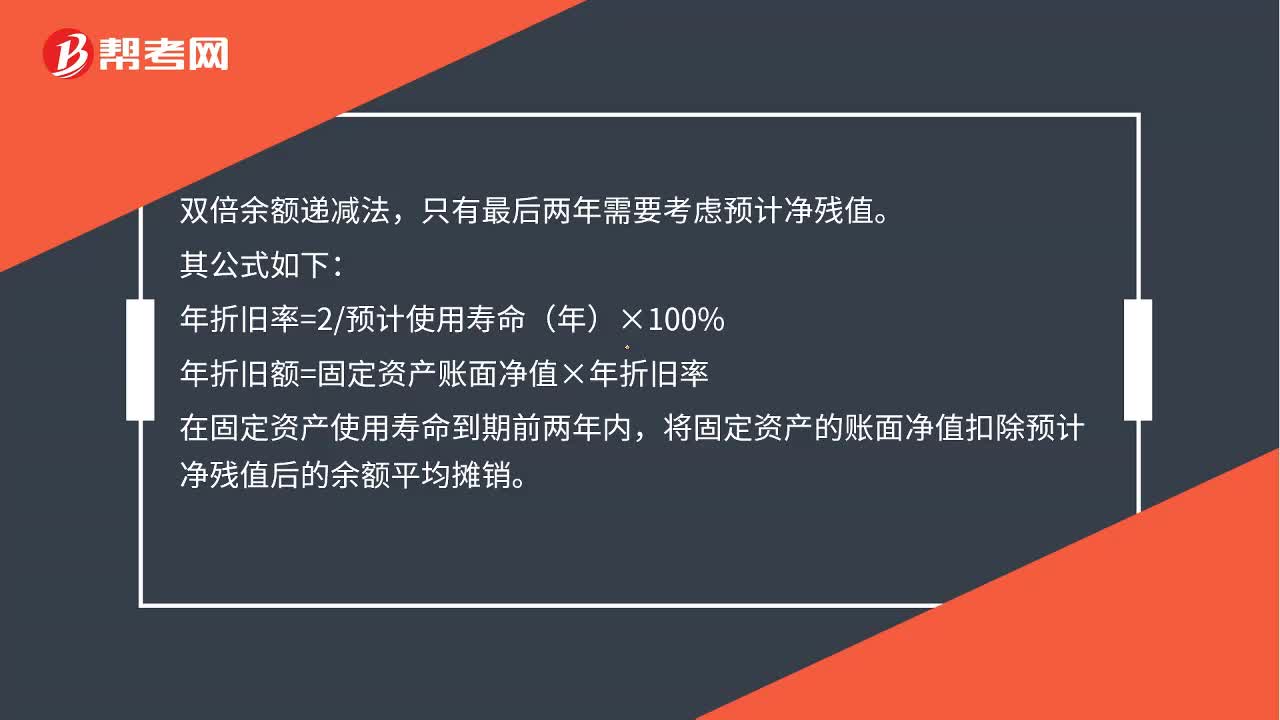

00:40固定資產(chǎn)的折舊方法——雙倍余額遞減法怎么計(jì)算?:固定資產(chǎn)的折舊方法——雙倍余額遞減法怎么計(jì)算?雙倍余額遞減法,只有最后兩年需要考慮預(yù)計(jì)凈殘值。其公式如下:年折舊率=2預(yù)計(jì)使用壽命(年)×100%,年折舊額=固定資產(chǎn)賬面凈值×年折舊率。在固定資產(chǎn)使用壽命到期前兩年內(nèi)將固定資產(chǎn)的賬面凈值扣除預(yù)計(jì)凈殘值后的余額平均攤銷

00:25

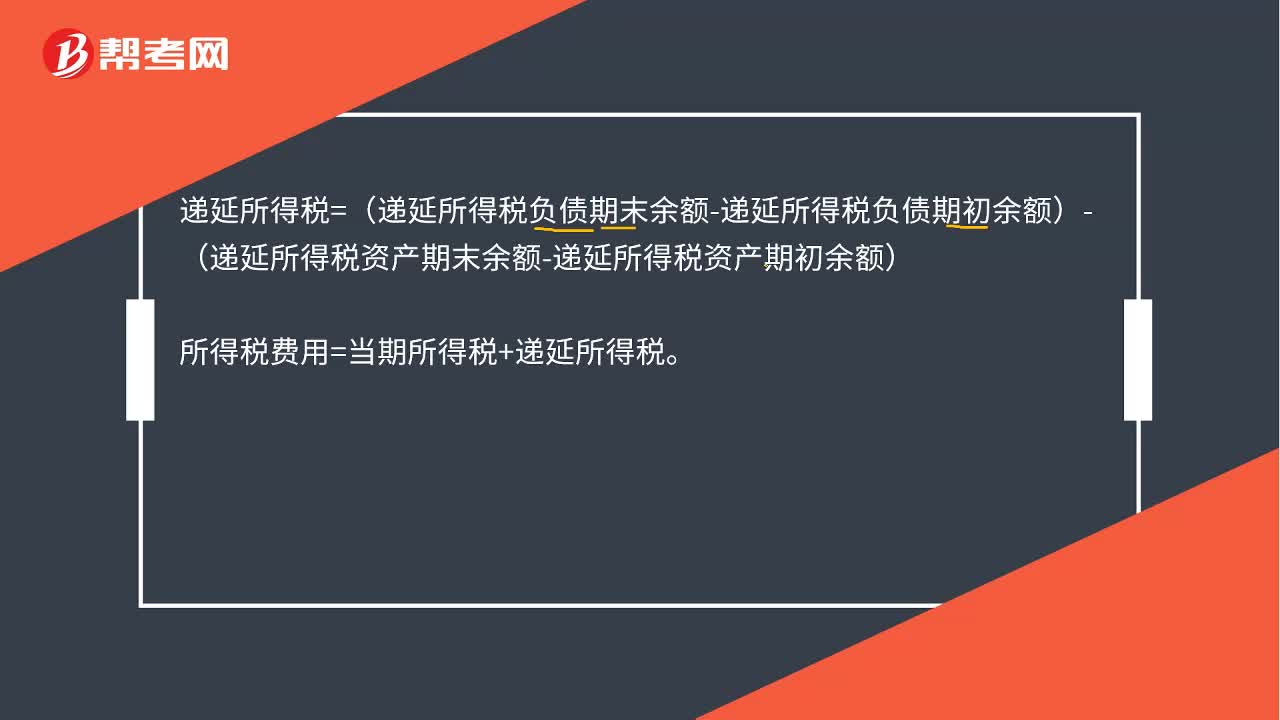

00:25遞延所得稅公式是什么?:遞延所得稅公式是什么?遞延所得稅=(遞延所得稅負(fù)債期末余額-遞延所得稅負(fù)債期初余額)-(遞延所得稅資產(chǎn)期末余額-遞延所得稅資產(chǎn)期初余額)所得稅費(fèi)用=當(dāng)期所得稅+遞延所得稅

04:25

04:25應(yīng)交所得稅的計(jì)算的公式是什么?:應(yīng)交所得稅是指企業(yè)按照國(guó)家稅法規(guī)定,(一)應(yīng)交所得稅的計(jì)算,應(yīng)交納給稅務(wù)部門的所得稅金額。應(yīng)納稅所得額=稅前會(huì)計(jì)利潤(rùn)+納稅調(diào)整增加額-納稅調(diào)整減少額”應(yīng)交所得稅=應(yīng)納稅所得額×所得稅稅率“(二)應(yīng)交所得稅的核算”應(yīng)交所得稅:核算企業(yè)交納的企業(yè)所得稅。應(yīng)交所得稅的計(jì)算公式為,應(yīng)交所得稅額=應(yīng)納稅所得額×適用稅率-減免稅額-允許抵免的稅額“準(zhǔn)確計(jì)算應(yīng)納稅所得額是正確計(jì)算應(yīng)交所得稅的前提。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日