下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:24

00:24預(yù)計(jì)的銷售量可以在現(xiàn)金預(yù)算中直接反映出來嗎?:預(yù)計(jì)的銷售量可以在現(xiàn)金預(yù)算中直接反映出來嗎?不能直接反映出來。現(xiàn)金預(yù)算,是針對(duì)現(xiàn)金流入和現(xiàn)金流出的數(shù)據(jù)進(jìn)行預(yù)算的,而預(yù)計(jì)銷售量,僅僅是數(shù)量預(yù)算,不涉及現(xiàn)金,所以是無法反映在現(xiàn)金預(yù)算中的。

00:15

00:15財(cái)務(wù)預(yù)算是不是營(yíng)業(yè)預(yù)算?:財(cái)務(wù)預(yù)算是不是營(yíng)業(yè)預(yù)算?財(cái)務(wù)預(yù)算不屬于營(yíng)業(yè)預(yù)算的,二者屬于全面預(yù)算按照其涉及的業(yè)務(wù)活動(dòng)領(lǐng)域的分類,二者是并列的。

03:51

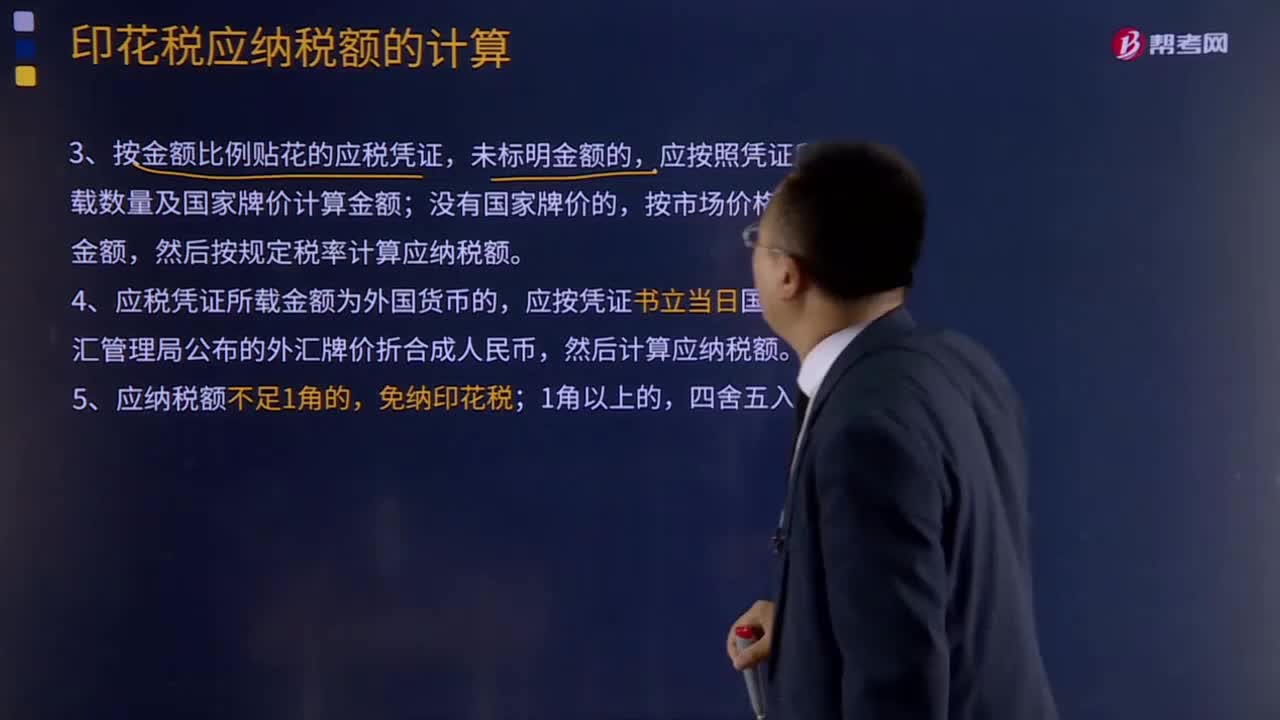

03:51印花稅計(jì)稅金額的特殊規(guī)定有哪些?:印花稅計(jì)稅金額的特殊規(guī)定有哪些?3、按金額比例貼花的應(yīng)稅憑證,應(yīng)按照憑證所載數(shù)量及國(guó)家牌價(jià)計(jì)算金額;4、應(yīng)稅憑證所載金額為外國(guó)貨幣的,以后結(jié)算時(shí)再按實(shí)際金額計(jì)稅,所載金額與合同履行后實(shí)際結(jié)算金額不一致的,由起運(yùn)地運(yùn)費(fèi)結(jié)算雙方繳納;由辦理運(yùn)費(fèi)結(jié)算的各方繳納。我國(guó)運(yùn)輸企業(yè)所持的一份運(yùn)費(fèi)結(jié)算憑證,托運(yùn)方按全程運(yùn)費(fèi)結(jié)算憑證計(jì)算應(yīng)納稅額。外國(guó)運(yùn)輸企業(yè)所持有的一份運(yùn)費(fèi)結(jié)算憑證免交印花稅。

04:02

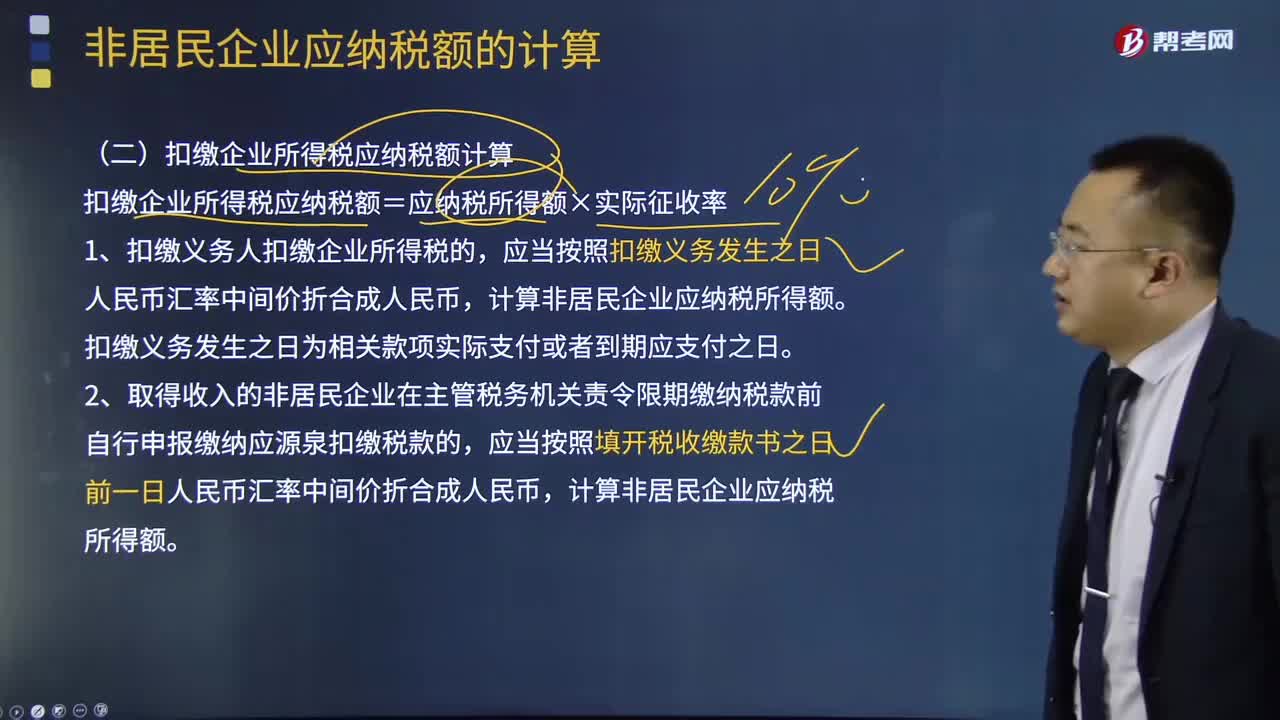

04:02扣繳企業(yè)所得稅應(yīng)納稅額如何計(jì)算?:扣繳企業(yè)所得稅應(yīng)納稅額如何計(jì)算?扣繳企業(yè)所得稅應(yīng)納稅額=應(yīng)納稅所得額×實(shí)際征收率,扣繳義務(wù)發(fā)生之日為相關(guān)款項(xiàng)實(shí)際支付或者到期應(yīng)支付之日,2、取得收入的非居民企業(yè)在主管稅務(wù)機(jī)關(guān)責(zé)令限期繳納稅款前自行申報(bào)繳納應(yīng)源泉扣繳稅款的,應(yīng)當(dāng)按照填開稅收繳款書之日前一日人民幣匯率中間價(jià)折合成人民幣。3、主管稅務(wù)機(jī)關(guān)責(zé)令取得收入的非居民企業(yè)限期繳納應(yīng)源泉扣繳稅款的。

04:54

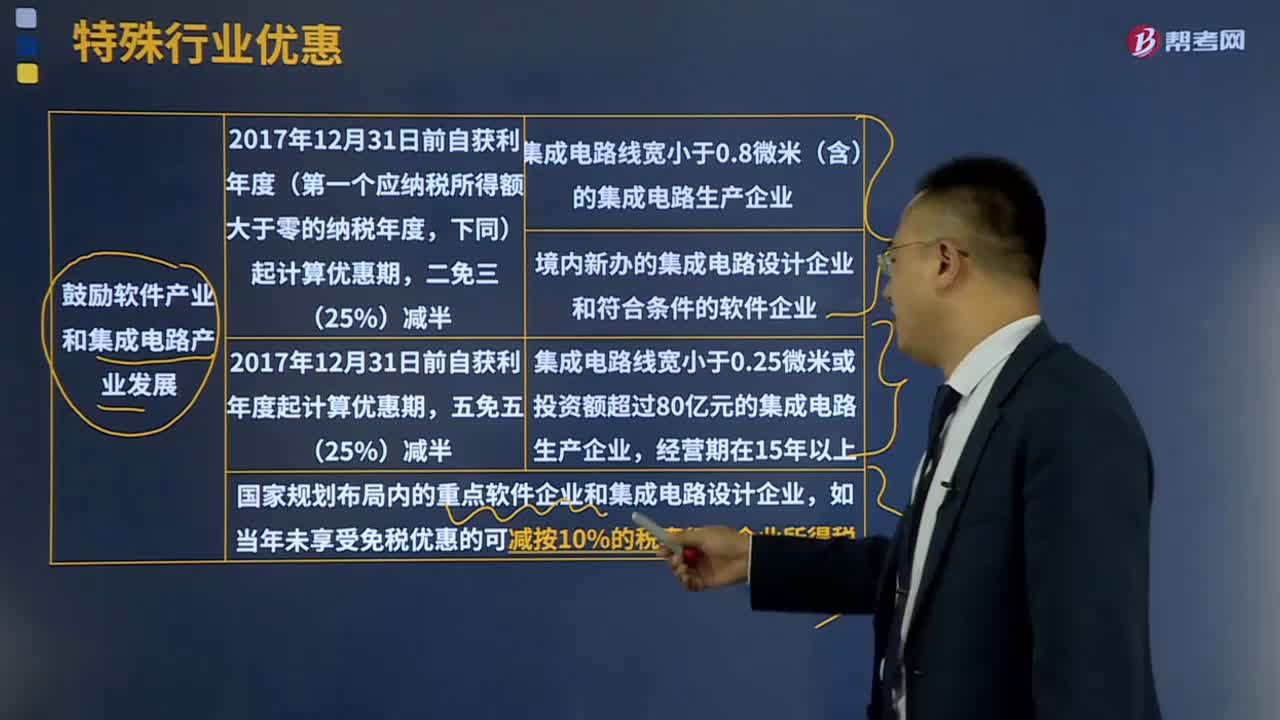

04:54特殊行業(yè)的優(yōu)惠政策有哪些?:減按15%的稅率征收企業(yè)所得稅,(3)我國(guó)境內(nèi)新辦的集成電路設(shè)計(jì)企業(yè)和符合條件的軟件企業(yè),第一年至第二年免征企業(yè)所得稅,第三年至第五年按照25%的法定稅率減半征收企業(yè)所得稅,如當(dāng)年未享受免稅優(yōu)惠的可減按10%的稅率征收企業(yè)所得稅。對(duì)證券投資基金從證券市場(chǎng)中取得的收入暫不征稅;對(duì)投資者從證券投資基金分配中取得的收入暫不征稅;

03:28

03:28勞務(wù)報(bào)酬所得預(yù)繳稅額如何計(jì)算?:勞務(wù)報(bào)酬所得預(yù)繳稅額如何計(jì)算?計(jì)算應(yīng)預(yù)扣預(yù)繳稅額。【解析】收入額=預(yù)扣預(yù)繳應(yīng)納稅所得額=收入×(1-20%)=20000×(1-20%)=16000(元):應(yīng)預(yù)扣預(yù)繳稅額=16000×20%=3200(元):【例題·計(jì)算題】歌星劉某一次取得表演收入40000元:請(qǐng)計(jì)算其應(yīng)預(yù)扣預(yù)繳個(gè)人所得稅稅額,個(gè)人所得稅預(yù)扣率表(居民個(gè)人勞務(wù)報(bào)酬所得預(yù)扣預(yù)繳適用。

10:33

10:33計(jì)稅依據(jù)的特殊規(guī)定有哪些?:納稅人通過自設(shè)非獨(dú)立核算門市部銷售的自產(chǎn)應(yīng)稅消費(fèi)品,應(yīng)按照門市部對(duì)外銷售額或者銷售數(shù)量征收消費(fèi)稅(不按廠家給門市的價(jià)格計(jì)算)。【提示】增值稅按照平均價(jià)格計(jì)算征收。【例題·單選題】某摩托車廠為增值稅一般納稅人,該項(xiàng)業(yè)務(wù)應(yīng)繳納的消費(fèi)稅為( )萬元。【解析】納稅人通過自設(shè)非獨(dú)立核算門市部銷售的自產(chǎn)應(yīng)稅消費(fèi)品,應(yīng)按照門市部對(duì)外銷售額或者銷售數(shù)量征收消費(fèi)稅,甲酒廠當(dāng)月該筆業(yè)務(wù)應(yīng)繳納的消費(fèi)稅稅額為( )元

07:19

07:19免征增值稅特殊行業(yè)特殊公司相關(guān)項(xiàng)目有什么?:納稅人應(yīng)當(dāng)就國(guó)際貨物運(yùn)輸代理服務(wù)收入向委托方全額開具增值稅普通發(fā)票。3、青藏鐵路公司提供的鐵路運(yùn)輸服務(wù)免征增值稅。中國(guó)郵政集團(tuán)公司及其所屬郵政企業(yè)為金融機(jī)構(gòu)代辦金融保險(xiǎn)業(yè)務(wù)取得的代理收入,資產(chǎn)公司銷售、轉(zhuǎn)讓該貨物、不動(dòng)產(chǎn)、無形資產(chǎn)、有價(jià)證券、票據(jù)以及利用該貨物、不動(dòng)產(chǎn)從事的融資租賃業(yè)務(wù)。

06:04

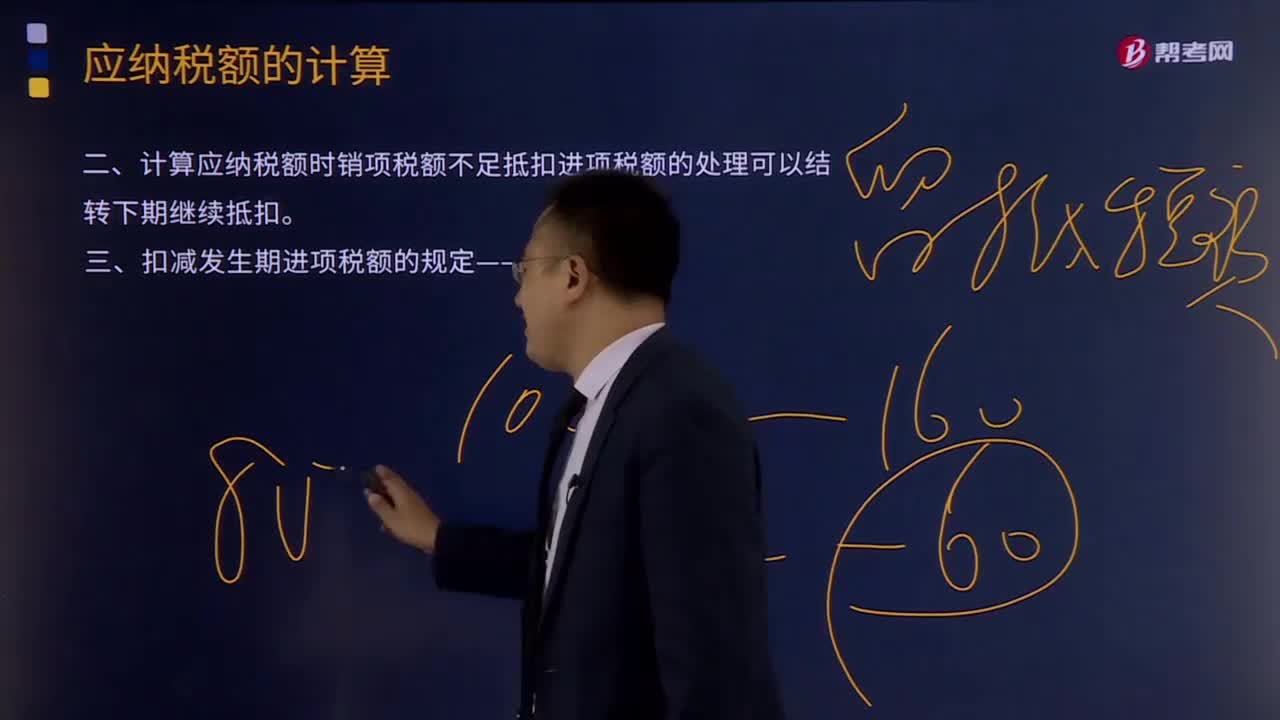

06:04應(yīng)納稅額特殊情況下如何計(jì)算?:計(jì)算應(yīng)納稅額時(shí)銷項(xiàng)稅額不足抵扣進(jìn)項(xiàng)稅額的處理可以結(jié)轉(zhuǎn)下期繼續(xù)抵扣。扣減發(fā)生期進(jìn)項(xiàng)稅額的規(guī)定——進(jìn)轉(zhuǎn)方法:(1)以票抵稅(增值稅專用發(fā)票、海關(guān)進(jìn)口增值稅專用繳款書、稅收繳款憑證)。(2)計(jì)算抵稅用收購發(fā)票或銷售發(fā)票抵扣進(jìn)項(xiàng)稅額的農(nóng)產(chǎn)品,按當(dāng)期實(shí)際成本計(jì)算應(yīng)扣減的進(jìn)項(xiàng)稅額,進(jìn)項(xiàng)稅額轉(zhuǎn)出數(shù)額=當(dāng)期實(shí)際成本×稅率,不得抵扣的進(jìn)項(xiàng)稅額=當(dāng)月無法劃分的全部進(jìn)項(xiàng)稅額×免稅、簡(jiǎn)易項(xiàng)目銷售額當(dāng)月全部銷售額。

00:18

00:18財(cái)務(wù)預(yù)算屬于營(yíng)業(yè)預(yù)算嗎?:財(cái)務(wù)預(yù)算屬于營(yíng)業(yè)預(yù)算嗎?財(cái)務(wù)預(yù)算不屬于營(yíng)業(yè)預(yù)算的,二者屬于全面預(yù)算按照其涉及的業(yè)務(wù)活動(dòng)領(lǐng)域的分類,二者是并列的。

07:05

07:05征稅范圍的特殊規(guī)定中兼營(yíng)業(yè)務(wù)的具體內(nèi)容是什么?:征稅范圍的特殊規(guī)定中兼營(yíng)業(yè)務(wù)的具體內(nèi)容是什么?是指納稅人發(fā)生的應(yīng)稅行為,既包括銷售貨物、應(yīng)稅勞務(wù)、應(yīng)稅服務(wù),各類應(yīng)稅行為不同時(shí)發(fā)生在同一購買者身上,兼營(yíng)行為不是增值稅征稅范圍的特殊銷售行為,納稅人同時(shí)兼有銷售貨物、提供應(yīng)稅勞務(wù)、發(fā)生應(yīng)稅行為,適用不同稅率或征收率。分別核算適用不同稅率或者征收率的銷售額,(一)兼有不同稅率的銷售貨物、加工修理修配勞務(wù)、服務(wù)、無形資產(chǎn)或者不動(dòng)產(chǎn)。

25:47

25:47增值稅征稅范圍的特殊項(xiàng)目有哪些?:增值稅征稅范圍的特殊項(xiàng)目有哪些?增值稅的征稅范圍除了上述的一般規(guī)定以外,還對(duì)經(jīng)濟(jì)實(shí)務(wù)中某些特殊項(xiàng)目是否屬于增值稅的征稅范圍,對(duì)經(jīng)營(yíng)單位購入拍賣物品再銷售的應(yīng)照章征收增值稅,專管機(jī)關(guān)或?qū)I(yíng)企業(yè)經(jīng)營(yíng)上述物品中屬于應(yīng)征增值稅的貨物。應(yīng)照章征收增值稅,按照航空運(yùn)輸服務(wù)征收增值稅,不屬于增值稅應(yīng)稅收入。承租方出售資產(chǎn)的行為不屬于增值稅的征稅范圍。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日