下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

04:38

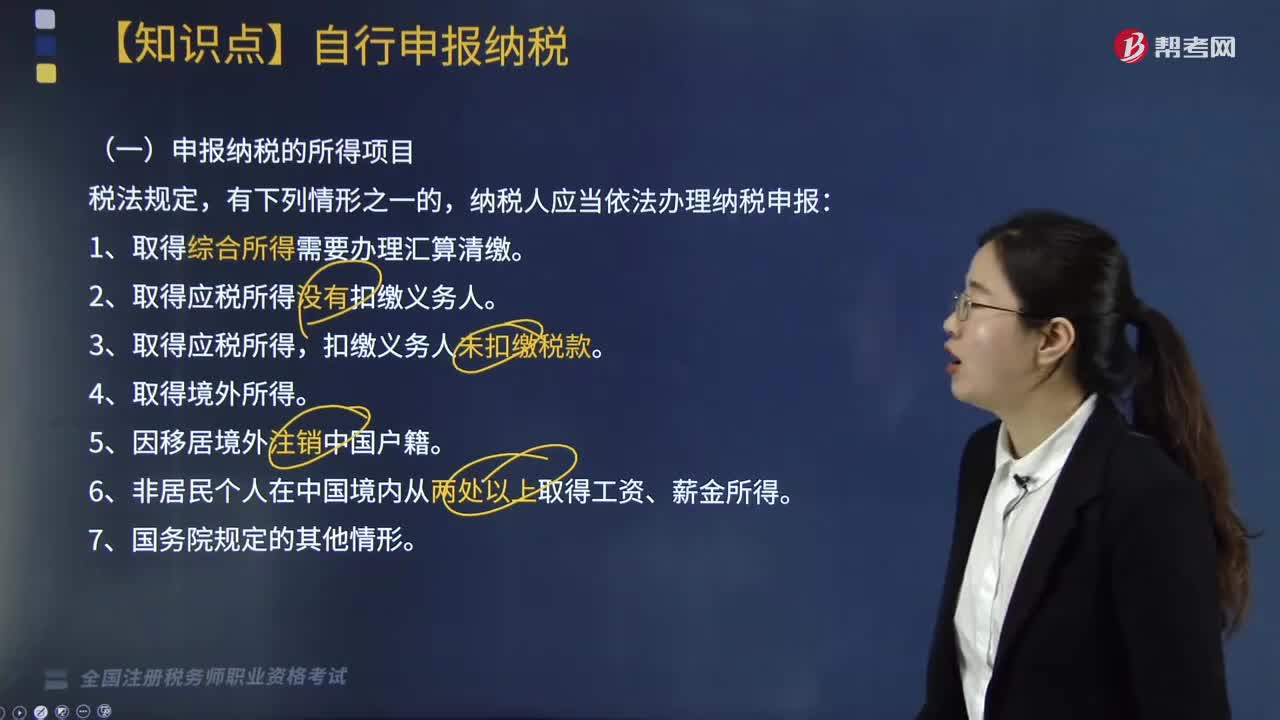

04:38哪些納稅人需要自行申報納稅?:納稅人應當依法辦理納稅申報:1. 取得綜合所得需要辦理匯算清繳。2. 取得應稅所得沒有扣繳義務人。由扣繳義務人按月或者按次預扣預繳稅款。應當在取得所得的次年3月1日至6月30日內(nèi)辦理匯算清繳。應當在取得所得的次年3月1日至6月30日內(nèi)申報納稅,應當在取得所得的次月15日內(nèi)申報納稅,由扣繳義務人按月或者按次代扣代繳稅款,5. 納稅人取得應稅所得沒有扣繳義務人的。

02:34

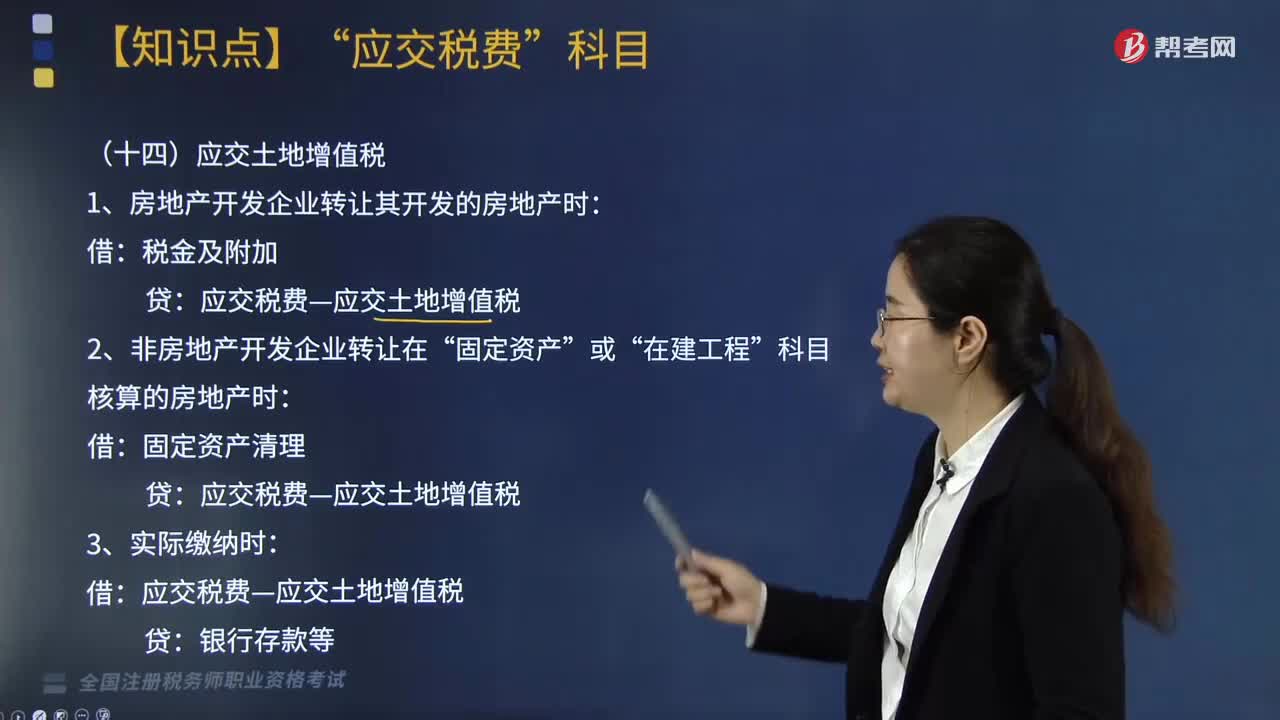

02:34應交所得稅、應交土地增值稅和應交個人所得稅是如何處理的?:應交所得稅、應交土地增值稅和應交個人所得稅是如何處理的?應交所得稅要分企業(yè)是按照稅法規(guī)定計算和實際繳納時;應交個人所得稅也分為計提時和實際繳納時。(1)企業(yè)按照稅法規(guī)定計算應繳的所得稅時:應交稅費—應交所得稅:2.應交土地增值稅“應交稅費—應交土地增值稅。3.應交個人所得稅,【例題·多選題】下列有關(guān)企業(yè)(增值稅一般納稅人)繳納各稅中“應交稅費—應交增值稅(減免稅款)”應交稅費—應交資源稅。

09:35

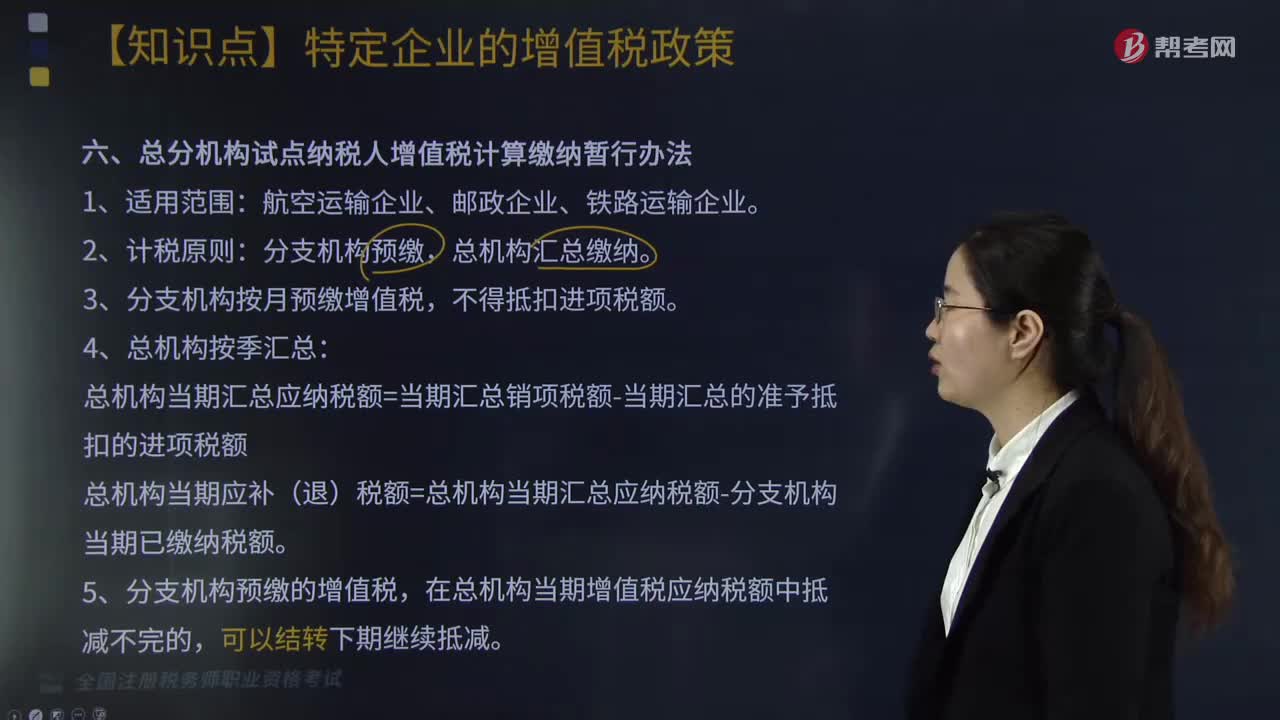

09:35總分機構(gòu)試點納稅人增值稅計算繳納的暫行辦法是什么?:總分機構(gòu)試點納稅人增值稅計算繳納的暫行辦法如下:3.分支機構(gòu)按月預繳增值稅,總機構(gòu)當期匯總應納稅額=當期匯總銷項稅額-當期匯總的準予抵扣的進項稅額。總機構(gòu)當期應補(退)稅額=總機構(gòu)當期匯總應納稅額-分支機構(gòu)當期已繳納稅額,5.分支機構(gòu)預繳的增值稅,在總機構(gòu)當期增值稅應納稅額中抵減不完的。一、轉(zhuǎn)讓不動產(chǎn)增值稅征收管理,【提示】轉(zhuǎn)讓差額=取得的全部價款和價外費用扣除

02:08

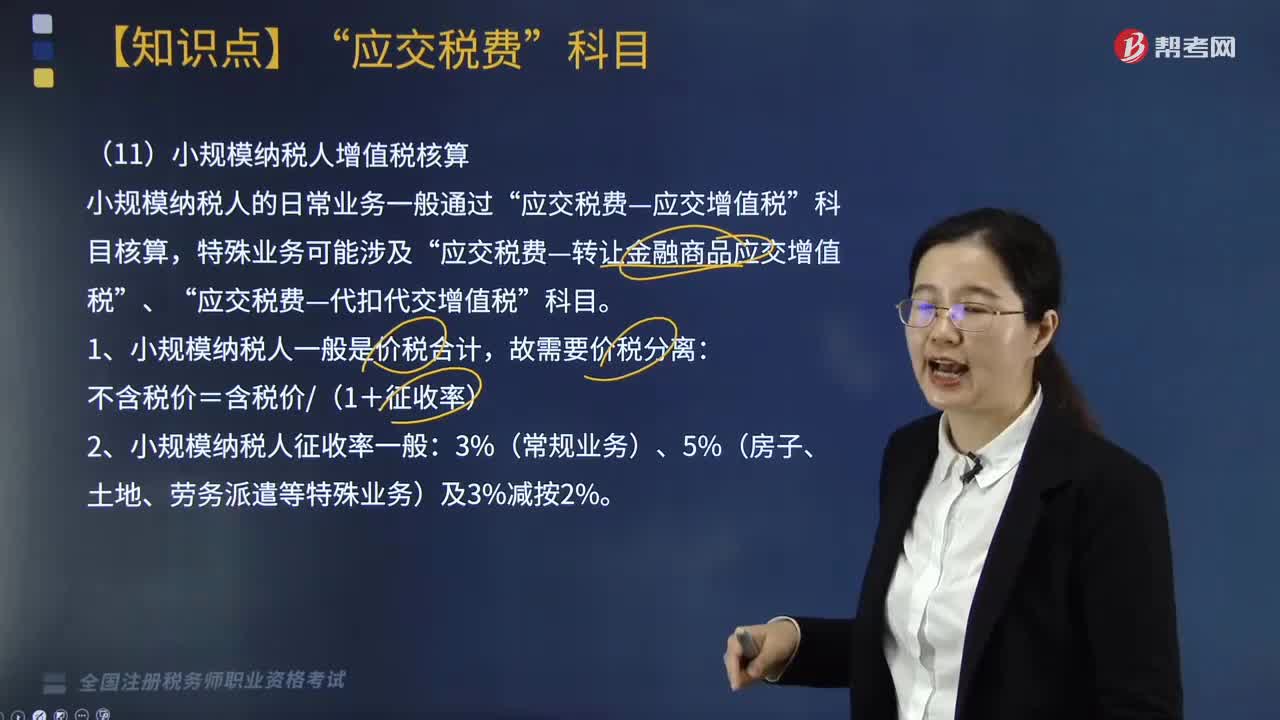

02:08小規(guī)模納稅人增值稅怎么核算?:小規(guī)模納稅人增值稅怎么核算?小規(guī)模納稅人是指年銷售額在規(guī)定標準以下,不能按規(guī)定報送有關(guān)稅務資料的增值稅納稅人。所稱會計核算不健全是指小規(guī)模納稅人應按照銷售額和征收率計算應納稅額,且不得抵扣進項稅額。小規(guī)模納稅人的日常業(yè)務一般通過“應交稅費—應交增值稅”應交稅費—轉(zhuǎn)讓金融商品應交增值稅”應交稅費—代扣代交增值稅”1.小規(guī)模納稅人一般是價稅合計,2.小規(guī)模納稅人征收率一般。

08:48

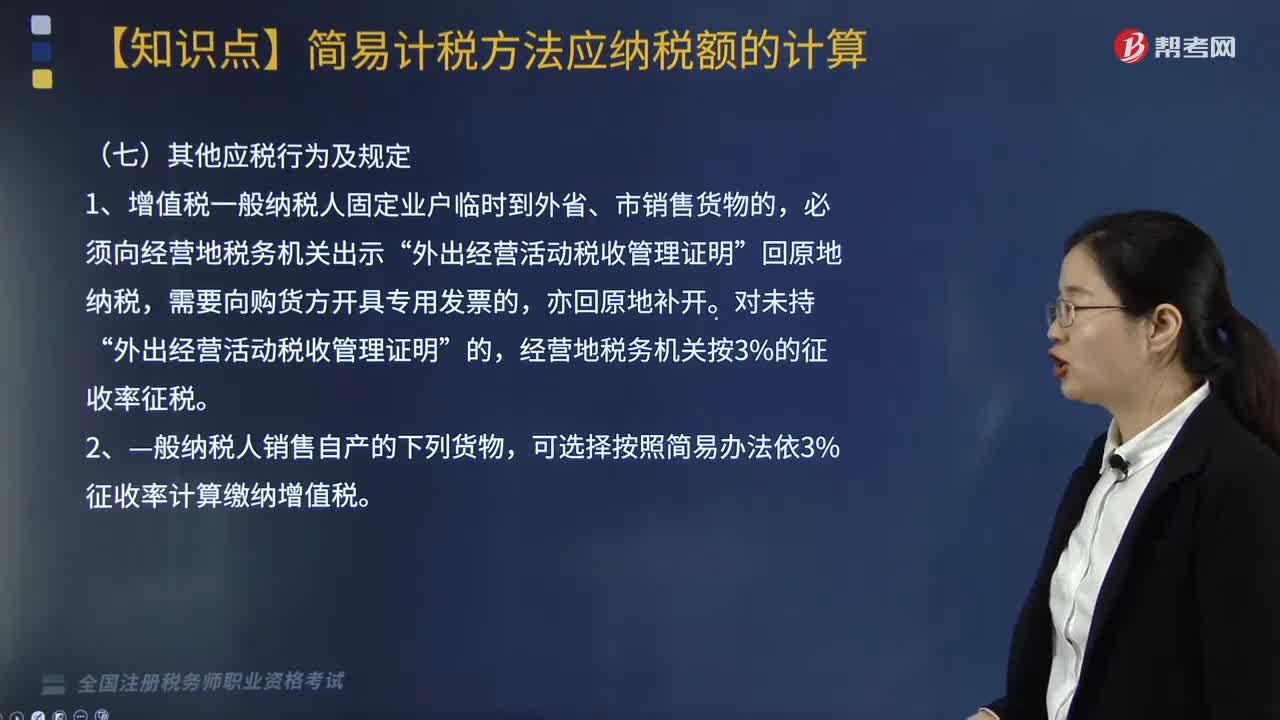

08:48“營改增”后一般納稅人按簡易方法計稅的其他應稅行為及規(guī)定有哪些?:后一般納稅人按簡易方法計稅的其他應稅行為及規(guī)定有“可選擇按照簡易辦法依3%征收率計算繳納增值稅。暫按簡易辦法依照3%征收率計算繳納增值稅。4.對屬于一般納稅人的自來水公司銷售自來水按簡易辦法依照3%征收率征收增值稅;適用簡易辦法依照3%征收率減按2%征收增值稅政策的,可以選擇簡易辦法按照獸用生物制品銷售額和3%的征收率計算繳納增值稅,屬于增值稅一般納稅人的藥品經(jīng)營企業(yè)銷售生物制品。

04:03

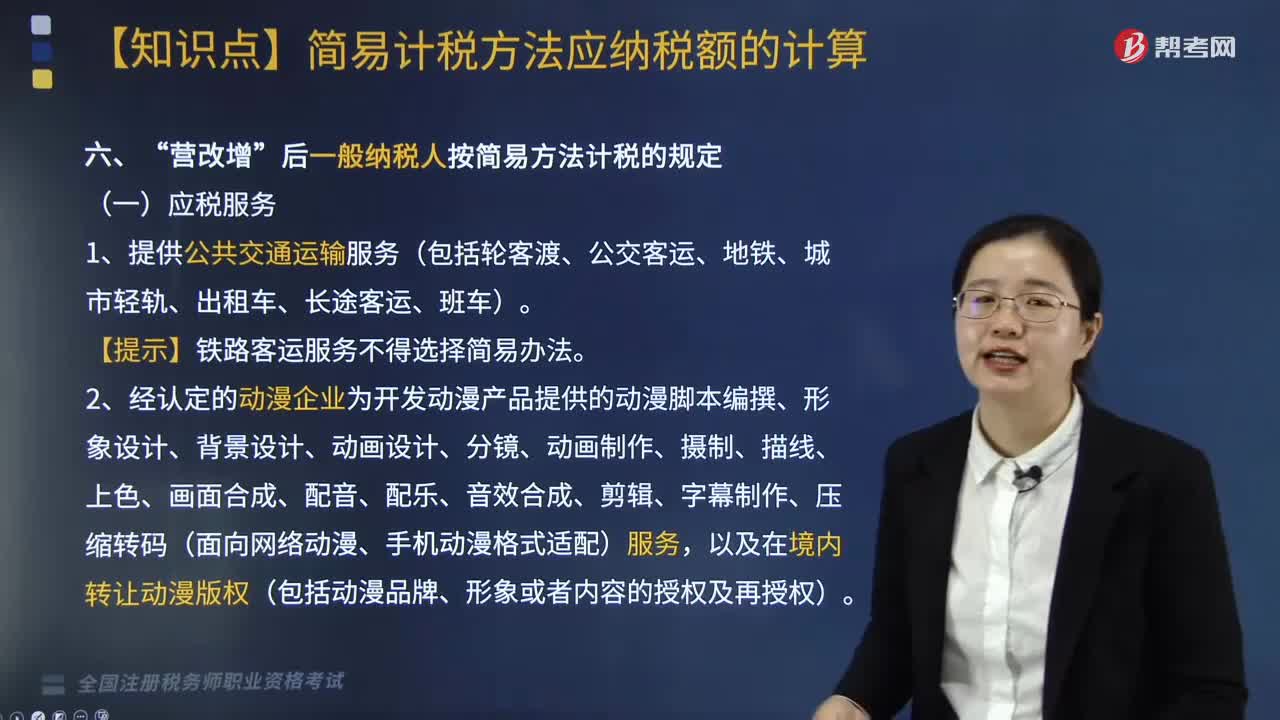

04:03“營改增”后一般納稅人按簡易方法計稅的應稅服務有哪些?:后一般納稅人按簡易方法計稅的應稅服務有“【提示】鐵路客運服務不得選擇簡易辦法:3.電影放映服務、倉儲服務、裝卸搬運服務、收派服務、教育輔助服務和文化體育服務,試點之日前取得的有形動產(chǎn)為標的物提供的經(jīng)營租賃服務“6.提供物業(yè)管理服務的納稅人”

03:56

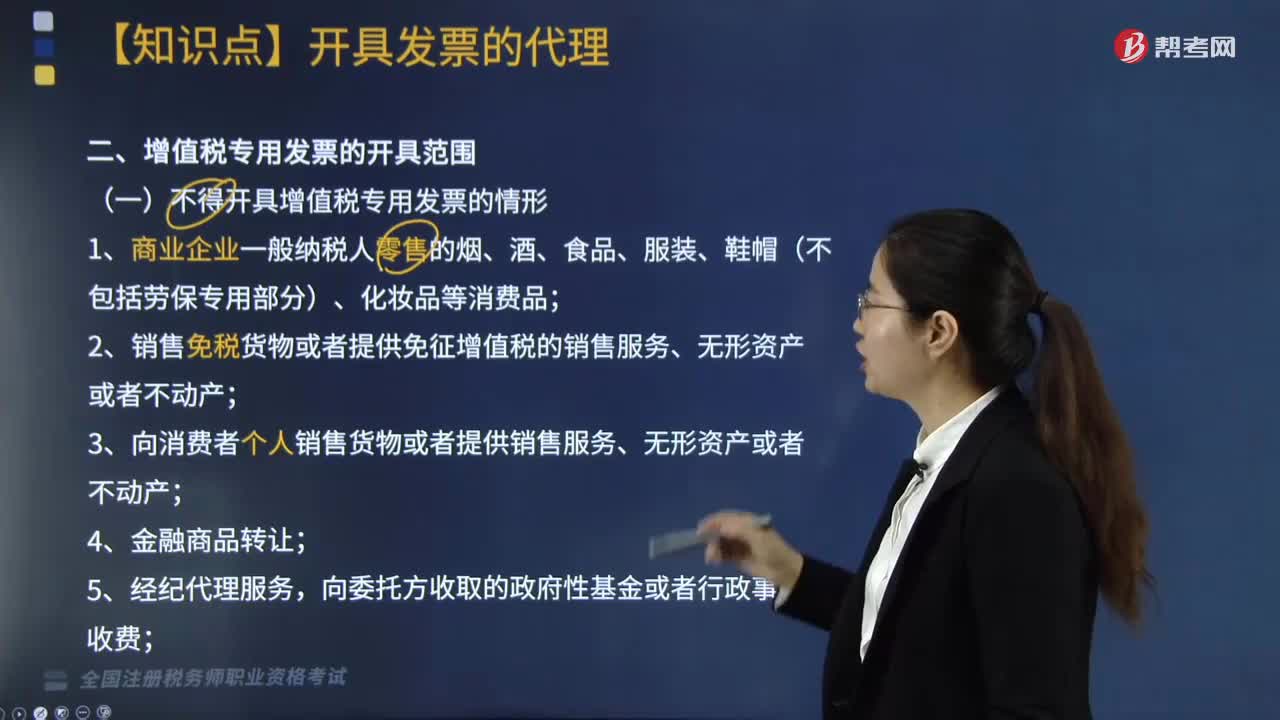

03:56不得開具增值稅專用發(fā)票的情形有哪些?:不得開具增值稅專用發(fā)票的情形主要包括12種情況,2.銷售免稅貨物或者提供免征增值稅的銷售服務、無形資產(chǎn)或者不動產(chǎn);6.2016年4月30日前簽訂融資性售后回租合同且選擇按扣除向承租方收取的價款本金以及對外支付利息方法繳納增值稅的納稅人,7.提供旅游服務選擇按扣除向旅游服務購買方收取并支付的住宿費、餐飲費、交通費、簽證費、門票費和其他接團旅游企業(yè)的旅游費用繳納增值稅的。

03:48

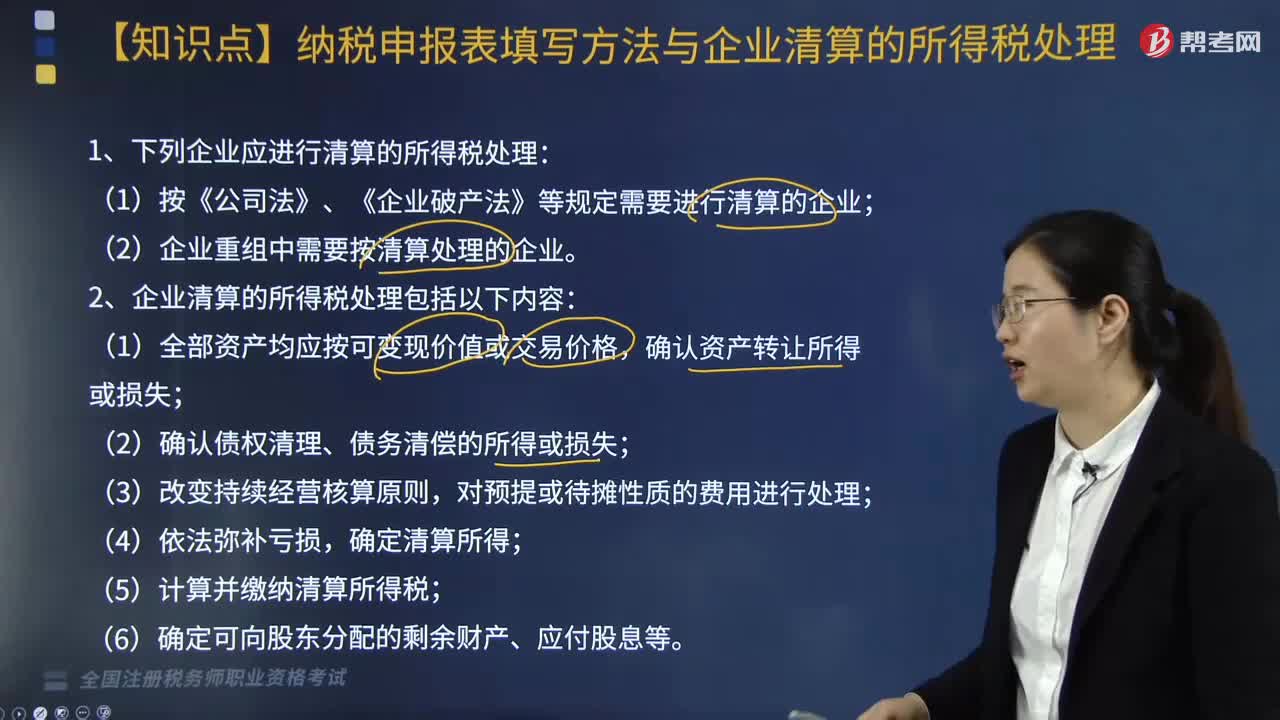

03:48哪些企業(yè)應進行清算的所得稅處理?:下列企業(yè)應進行清算的所得稅處理:2. 清算所得=全部資產(chǎn)可變現(xiàn)價值或交易價格-資產(chǎn)的計稅基礎-清算費用-相關(guān)稅費+債務清償損益。企業(yè)應將整個清算期作為一個獨立的納稅年度計算清算所得,其中相當于被清算企業(yè)累計未分配利潤和累計盈余公積中按該股東所占股份比例計算的部分;應確認為股東的投資轉(zhuǎn)讓所得或損失。4. 被清算企業(yè)的股東從被清算企業(yè)分得的資產(chǎn)應按可變現(xiàn)價值或?qū)嶋H交易價格確定計稅基礎。

02:46

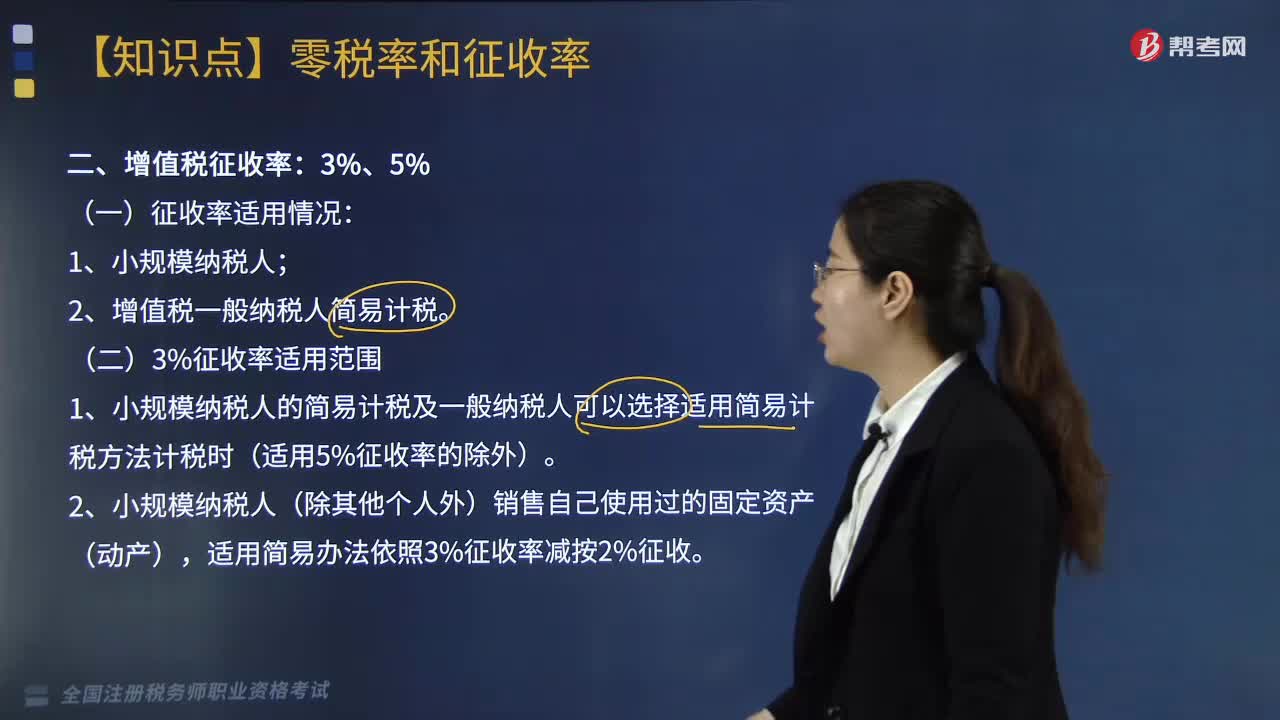

02:46增值稅征收率的適用情況有哪些?:增值稅征收率的適用情況有哪些?2.增值稅一般納稅人簡易計稅。1.小規(guī)模納稅人的簡易計稅及一般納稅人可以選擇適用簡易計稅方法計稅時(適用5%征收率的除外)。適用簡易辦法依照3%征收率減按2%征收。應按3%的征收率征收增值稅。4.一般納稅人銷售自己使用過的不得抵扣且未抵扣進項稅的固定資產(chǎn)(動產(chǎn)),適用簡易辦法依照3%征收率減按2%征收增值稅。按照簡易辦法依照3%征收率減按2%征收增值稅。

02:38

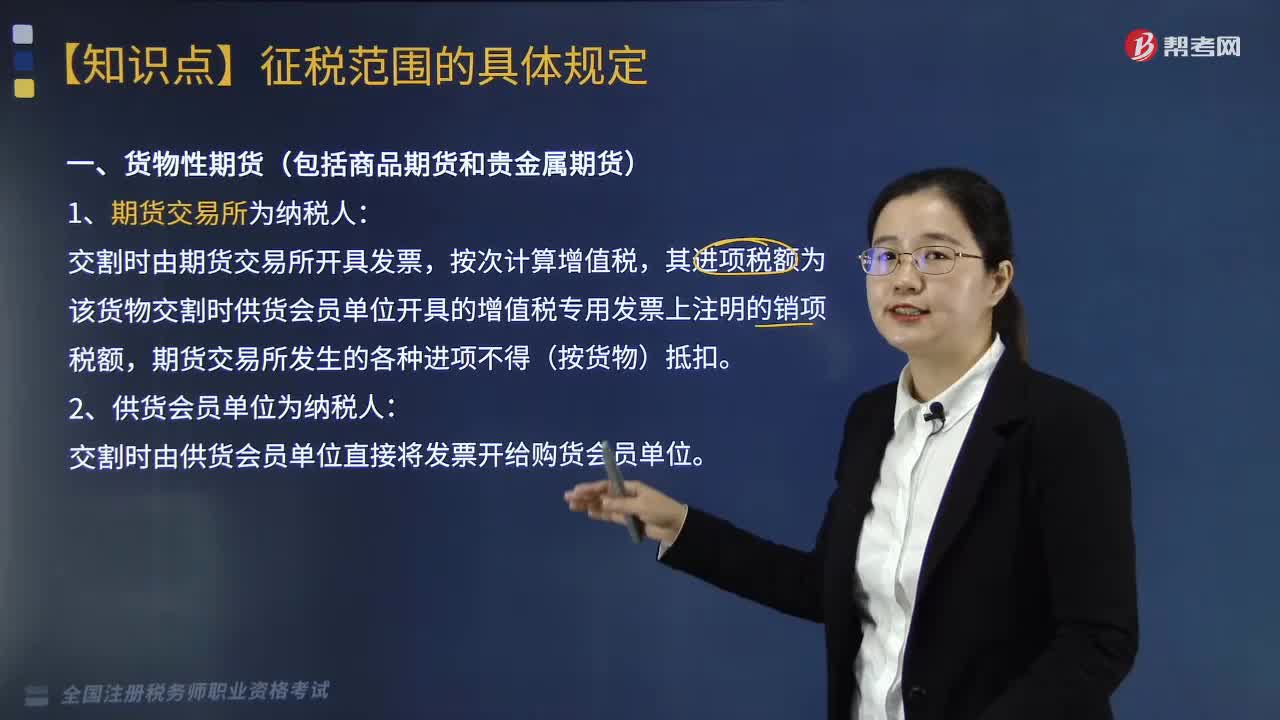

02:38貨物期貨交易增值稅的納稅人為哪些?:貨物期貨交易增值稅的納稅人為哪些?貨物期貨交易增值稅的納稅人為期貨交易所和供貨會員單位。交割時由期貨交易所開具發(fā)票,其進項稅額為該貨物交割時供貨會員單位開具的增值稅專用發(fā)票上注明的銷項稅額,期貨交易所發(fā)生的各種進項不得(按貨物)抵扣。二、供貨會員單位為納稅人:交割時由供貨會員單位直接將發(fā)票開給購貨會員單位。其拍賣收入作為罰沒收入由執(zhí)罰部門和單位如數(shù)上繳財政。對經(jīng)營單位購入拍賣物品再銷售的。

06:06

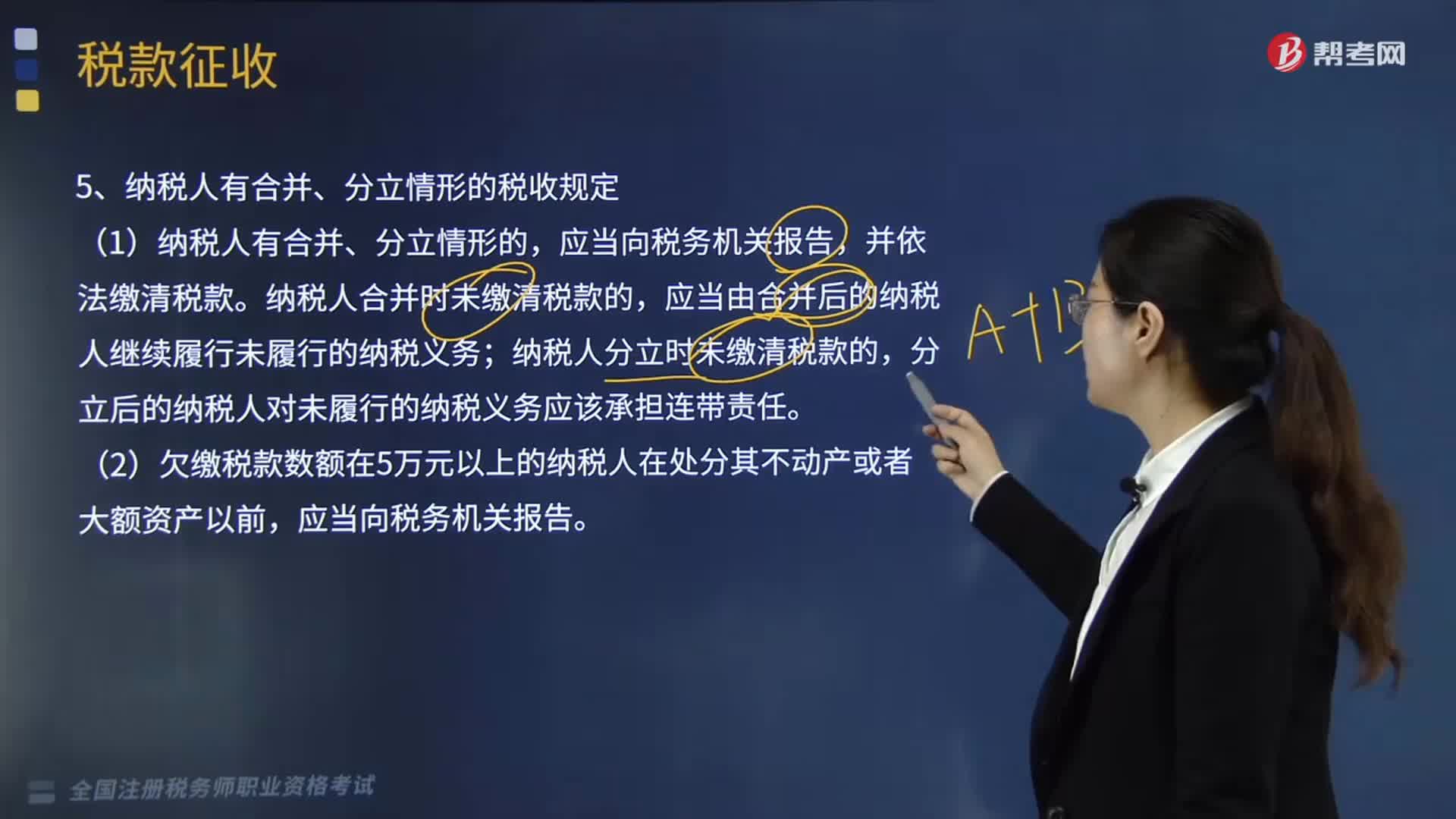

06:06納稅人有合并、分立情形的稅收有何規(guī)定?:納稅人分立時未繳清稅款的,分立后的納稅人對未履行的納稅義務應該承擔連帶責任。(3)欠繳稅款的納稅人因怠于行使到期債權(quán),A.稅務機關(guān)應對納稅人的欠稅情況保密;B.稅款優(yōu)先的原則要求在清理欠稅時:E.納稅人欠繳稅款同時又被行政機關(guān)決定處以罰款的。稅務機關(guān)應對納稅人的欠稅情況定期公告:A.稅務機關(guān)依法對欠稅企業(yè)行使代位權(quán)的B.抵押權(quán)人、質(zhì)權(quán)人可以要求稅務機關(guān)提供納稅人有關(guān)欠稅的情況

03:56

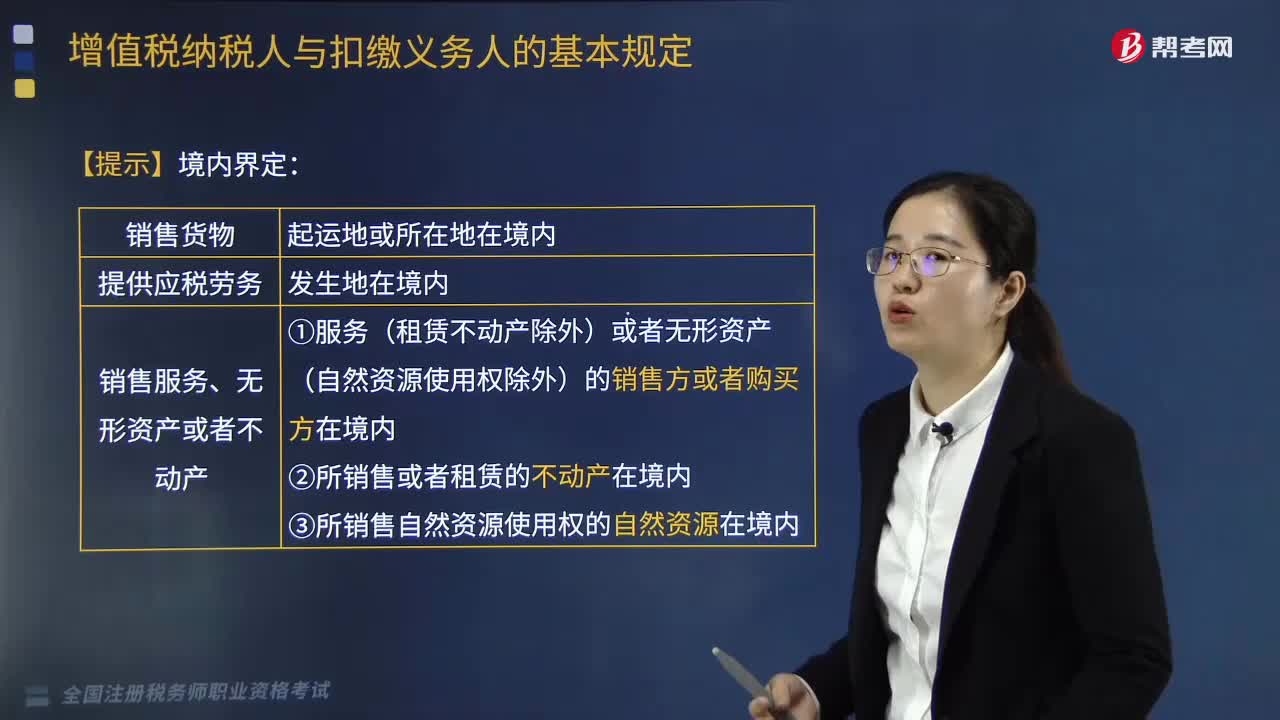

03:56增值稅納稅義務人與扣繳義務人有哪些基本規(guī)定?:增值稅納稅義務人與扣繳義務人有哪些基本規(guī)定?增值稅納稅義務人的基本規(guī)定是:增值稅扣繳義務人的基本規(guī)定是:凡在中華人民共和國境內(nèi)銷售貨物或者提供加工、修理修配勞務、銷售服務、無形資產(chǎn)或者不動產(chǎn)。境外的單位或個人在境內(nèi)提供應稅勞務。其應納稅款以境內(nèi)代理人為扣繳義務人,中華人民共和國境外(以下簡稱境外)單位或個人在境內(nèi)銷售服務、無形資產(chǎn)或者不動產(chǎn);以購買方為增值稅扣繳義務人。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日