下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

02:11

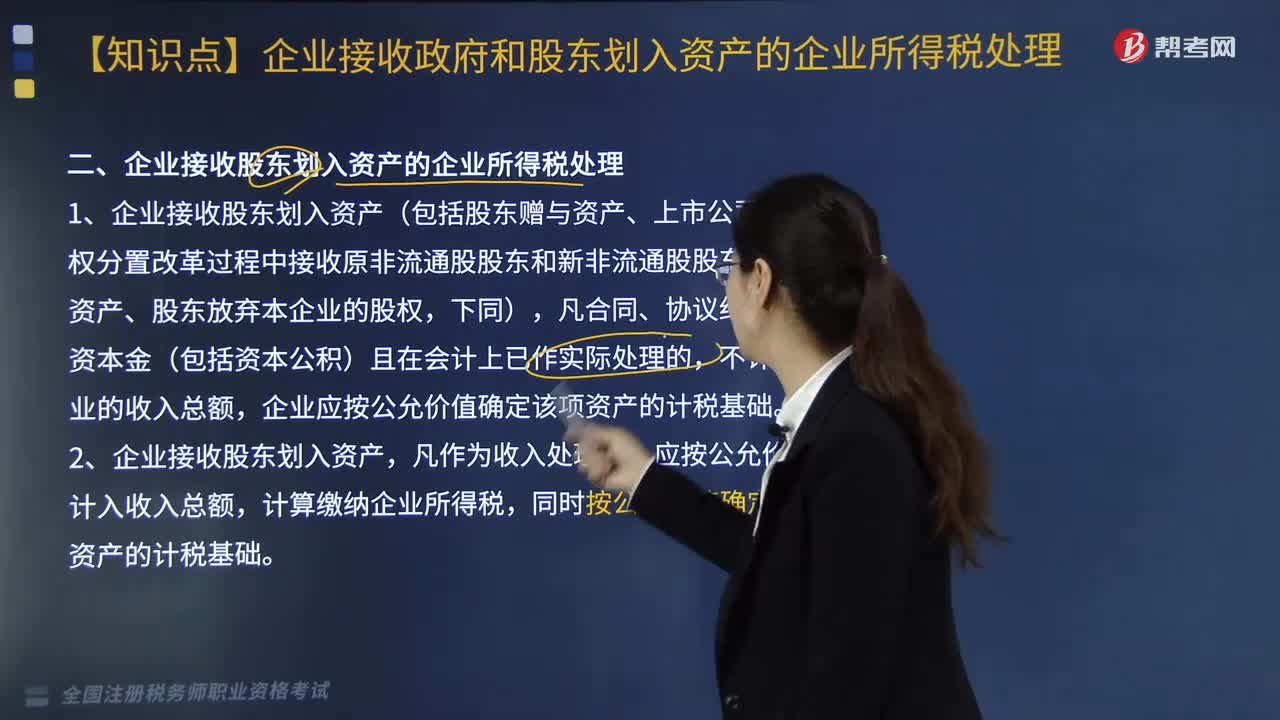

02:11企業(yè)接收股東劃入資產的企業(yè)所得稅應如何進行處理?:企業(yè)接收股東劃入資產的企業(yè)所得稅應如何進行處理?凡合同、協(xié)議約定作為資本金(包括資本公積)且在會計上已作實際處理的,企業(yè)應按公允價值確定該項資產的計稅基礎:同時按公允價值確定該項資產的計稅基礎,企業(yè)接收縣政府以股權投資方式投入的國有非貨幣性資產,【解析】縣級以上人民政府(包括政府有關部門)將國有資產明確以股權投資方式投入企業(yè)。

03:17

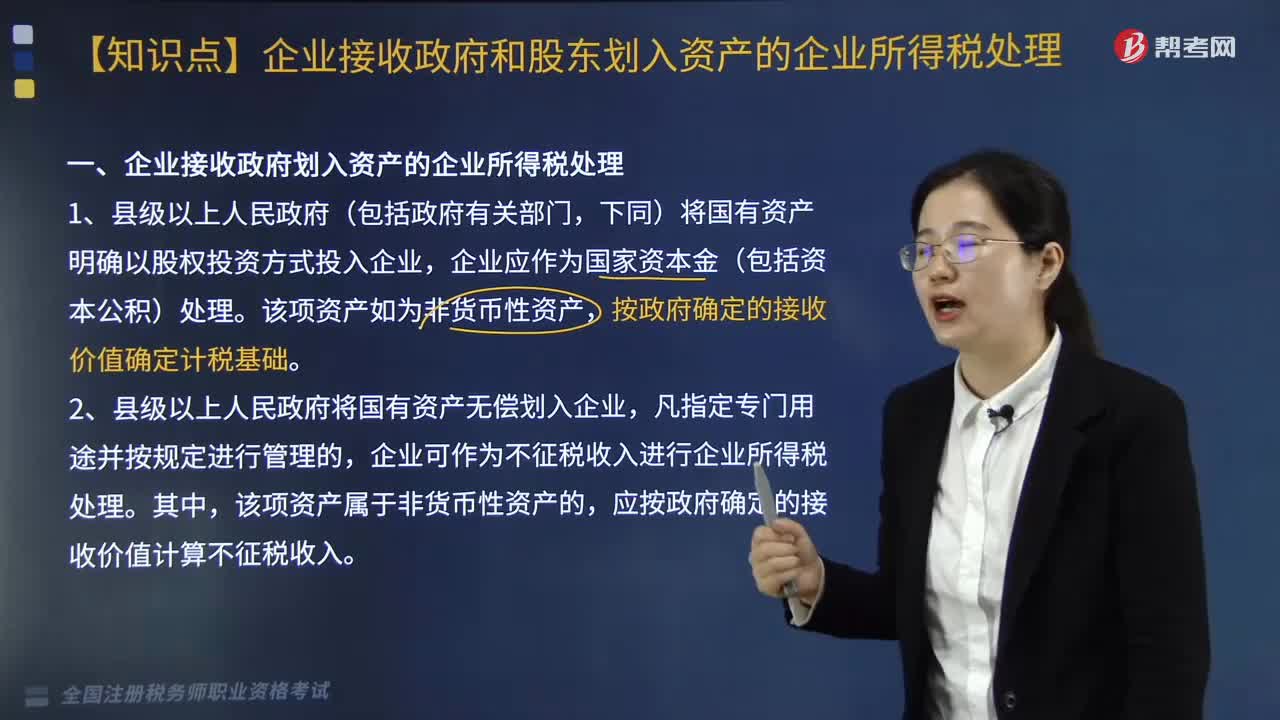

03:17企業(yè)接收政府劃入資產的企業(yè)應如何進行所得稅處理?:企業(yè)接收政府劃入資產的企業(yè)應如何進行所得稅處理?企業(yè)接收政府劃入資產的企業(yè)所得稅處理,應按政府確定的接收價值計入當期收入總額計算繳納企業(yè)所得稅。企業(yè)接受縣政府以股權投資方式投入的國有非貨幣性資產,【例題·多選題】下列關于企業(yè)接收政府劃入資產的企業(yè)所得稅處理政策的相關表述,企業(yè)作為國家資本金(包括資本公積)處理的資產如為非貨幣性資產。

13:14

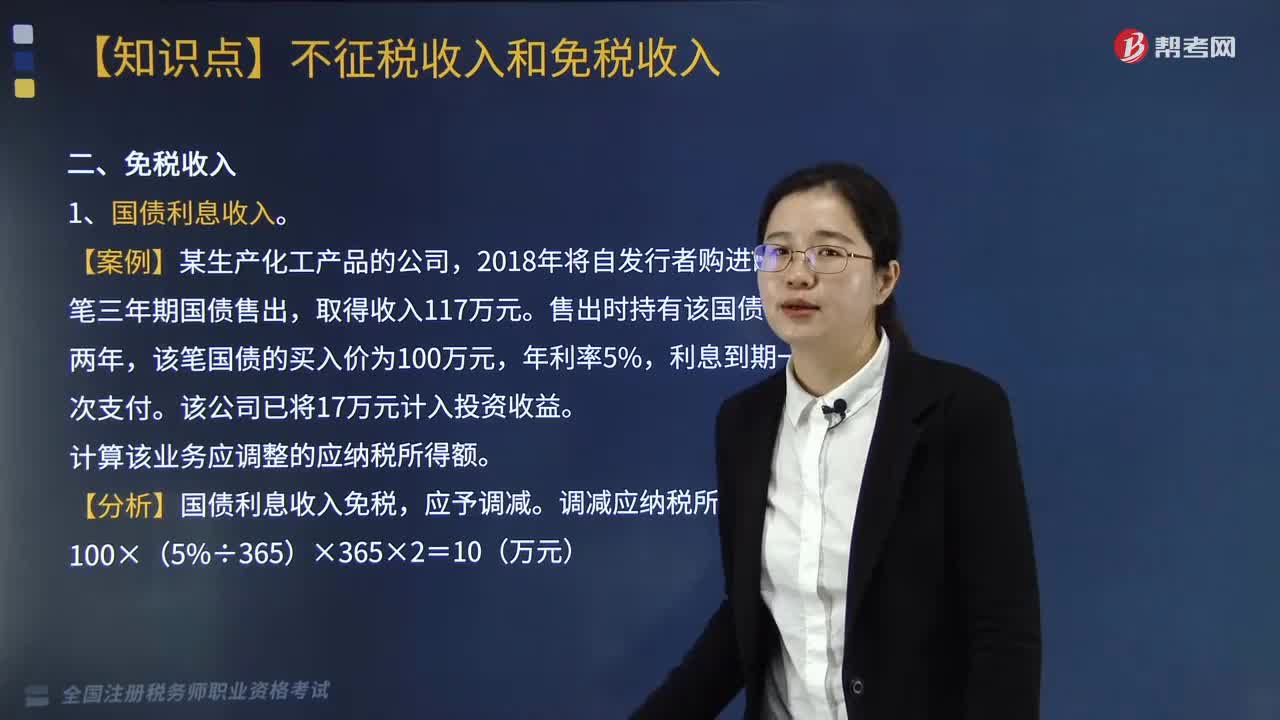

13:14企業(yè)所得稅中規(guī)定的免稅收入有哪幾種?:免稅收入是指屬于企業(yè)的應稅所得但按照稅法規(guī)定免予征收企業(yè)所得稅的收入。對企業(yè)取得的某些收入予以免稅的特殊政策,三、在中國境內設立機構、場所的非居民企業(yè)從居民企業(yè)取得與該機構、場所有實際聯(lián)系的股息、紅利等權益性投資收益。【提示】上述免稅的投資收益都不包括連續(xù)持有居民企業(yè)公開發(fā)行并上市流通的股票不足12個月取得的投資收益,五、對企業(yè)取得的2009年及以后年度發(fā)行的地方政府債券利息所得。

08:09

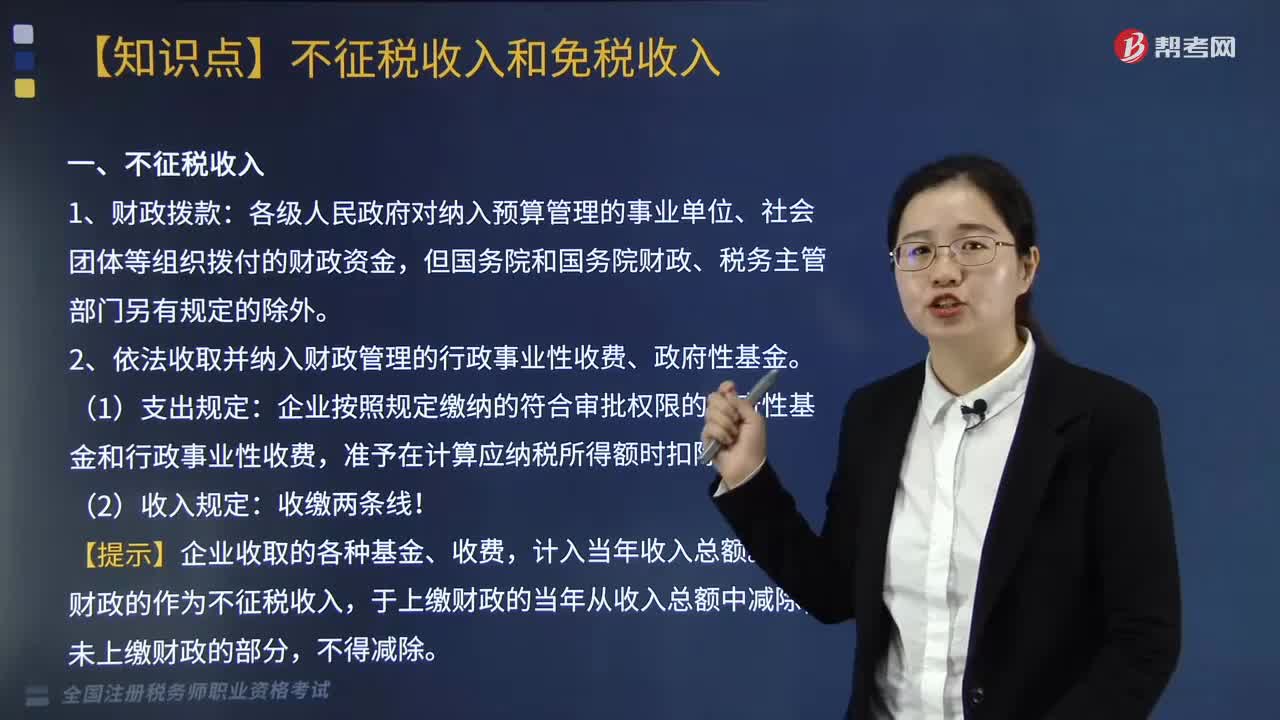

08:09企業(yè)所得稅的不征稅收入包括哪些?:企業(yè)取得的來源于政府及其有關部門的財政補助、補貼、貸款貼息。①符合不征稅收入的財政性資金的條件,③企業(yè)將符合條件的財政性資金作不征稅收入處理后。在5年(60個月)內未發(fā)生支出且未繳回財政部門或其他撥付資金的政府部門的部分,應計入取得該資金第六年的應稅收入總額,計入應稅收入總額的財政性資金發(fā)生的支出,【例題·多選題】企業(yè)從縣級以上各級人民政府財政部門及其他部門取得的應計入收入總額的財政性資金。

06:42

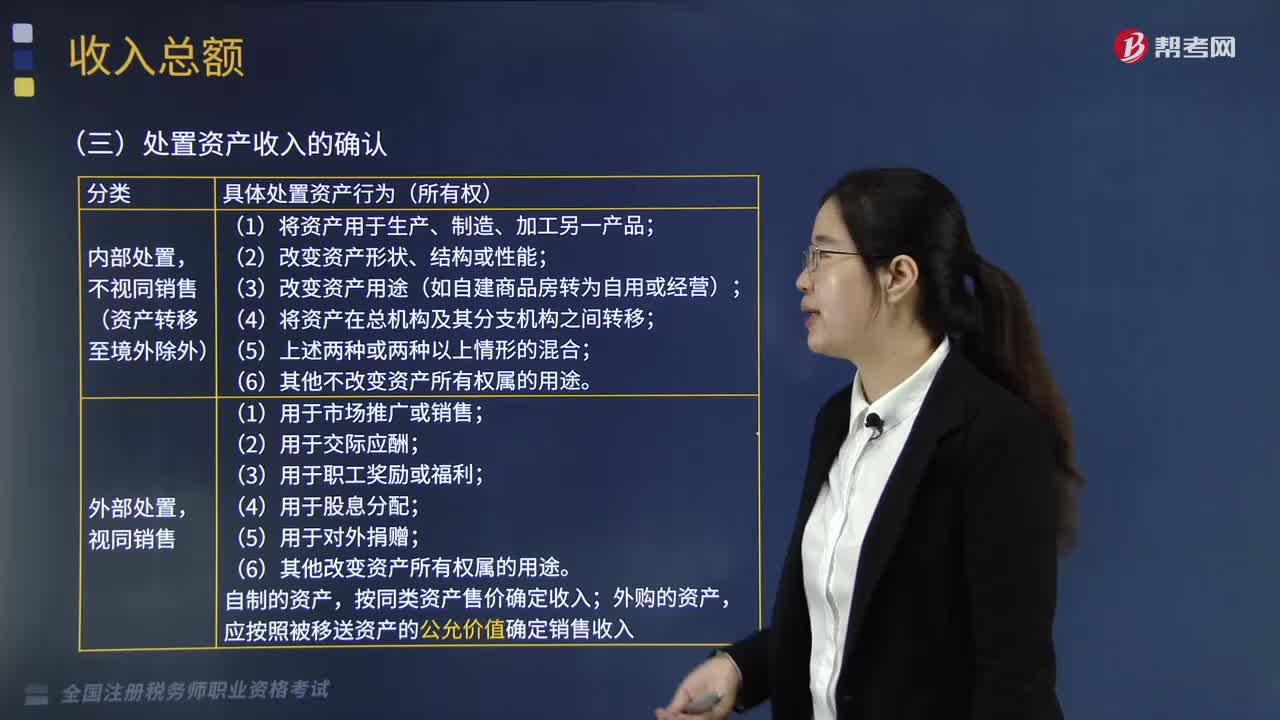

06:42企業(yè)如何確認處置資產的收入?:資產處置損益反映企業(yè)出售劃分為持有待售的非流動資產或處置組時確認的處置利得或損失,以及處置未劃分為持有待售的固定資產、在建工程、生產性生物資產及無形資產而產生的處置利得或損失,不視同銷售(資產轉移至境外除外);(3)改變資產用途(如自建商品房轉為自用或經營);(6)其他改變資產所有權屬的用途;按同類資產售價確定收入。應按照被移送資產的公允價值確定銷售收入。

02:44

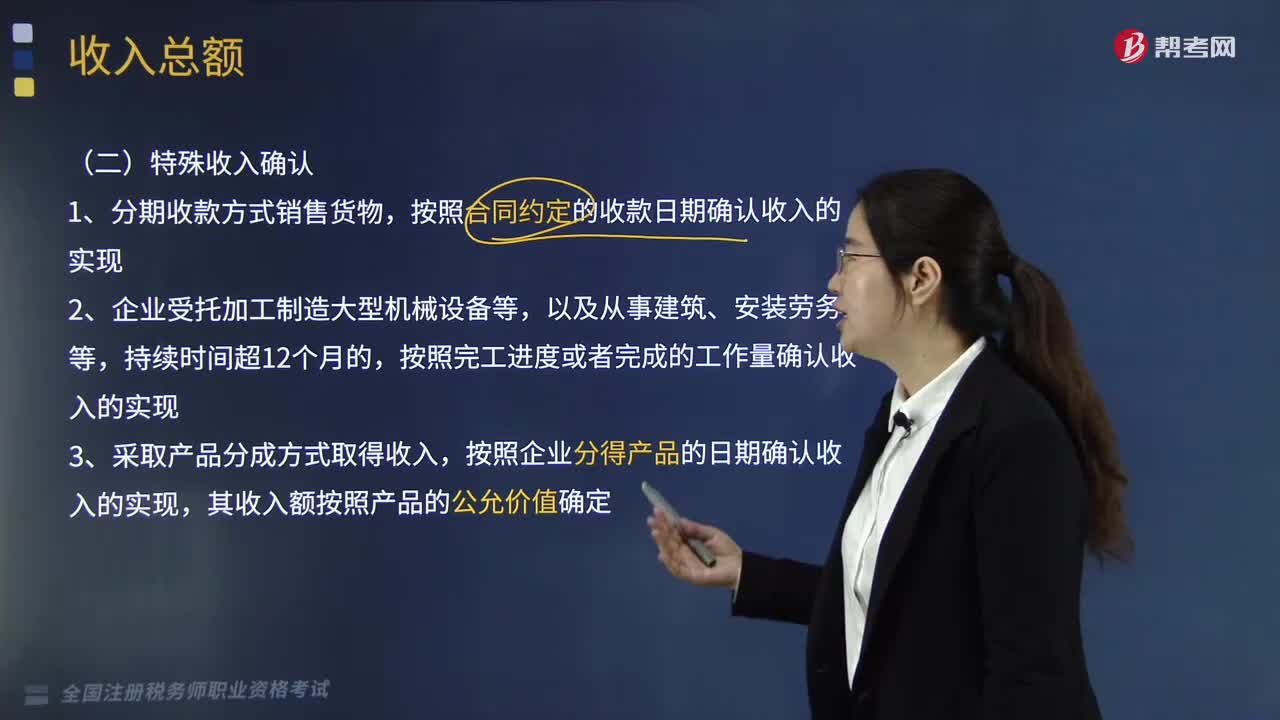

02:44企業(yè)的特殊收入是怎樣確認的?:分期收款方式銷售貨物 、受托加工制造大型機械設備等、產品分成方式取得收入非貨幣性資產交換,3. 采取產品分成方式取得收入,將貨物、財產、勞務用于捐贈、償債、贊助、集資、廣告、樣品、職工福利或者利潤分配等用途的,按照合同約定的收款日期確認收入的實現(xiàn),按照納稅年度內完成的工作量確認收入的實現(xiàn),C.采取產品分成方式取得收入的。按照企業(yè)分得產品的日期確認收入的實現(xiàn),D.采取產品分成方式取得收入的。

12:23

12:23企業(yè)的一般收入是如何確認的?:企業(yè)轉讓固定資產、生物資產、無形資產、股權、債權等財產取得的收入,企業(yè)轉讓股權收入,轉讓股權收入扣除為取得該股權所發(fā)生的成本后。甲企業(yè)應確認的股權轉讓所得為( )萬元。【解析】股權轉讓收入扣除為取得該股權所發(fā)生的成本后,企業(yè)計算股權轉讓所得時。不得扣除被投資企業(yè)未分配利潤等股東留存收益中按該項股權所可能分配的金額,A. A居民企業(yè)應確認股息收入225萬元B. A居民企業(yè)應確認紅利收入225萬元

06:35

06:35企業(yè)收入總額的形式有哪些?:應納稅所得額=應稅收入-稅法認可的扣除 =(收入總額-不征稅收入-免稅收入)-各項扣除金額-允許彌補的以前年度虧損。【提示】企業(yè)的收入總額包括以貨幣形式和非貨幣形式從各種來源取得的收入:B.乙公司應于應付固定利息的日期確認支出,C.乙公司支付的固定利息可以據(jù)實在稅前扣除;D.甲公司應于實際收到固定利息的日期確認收入的實現(xiàn):投資企業(yè)應于被投資企業(yè)應付利息的日期”

06:23

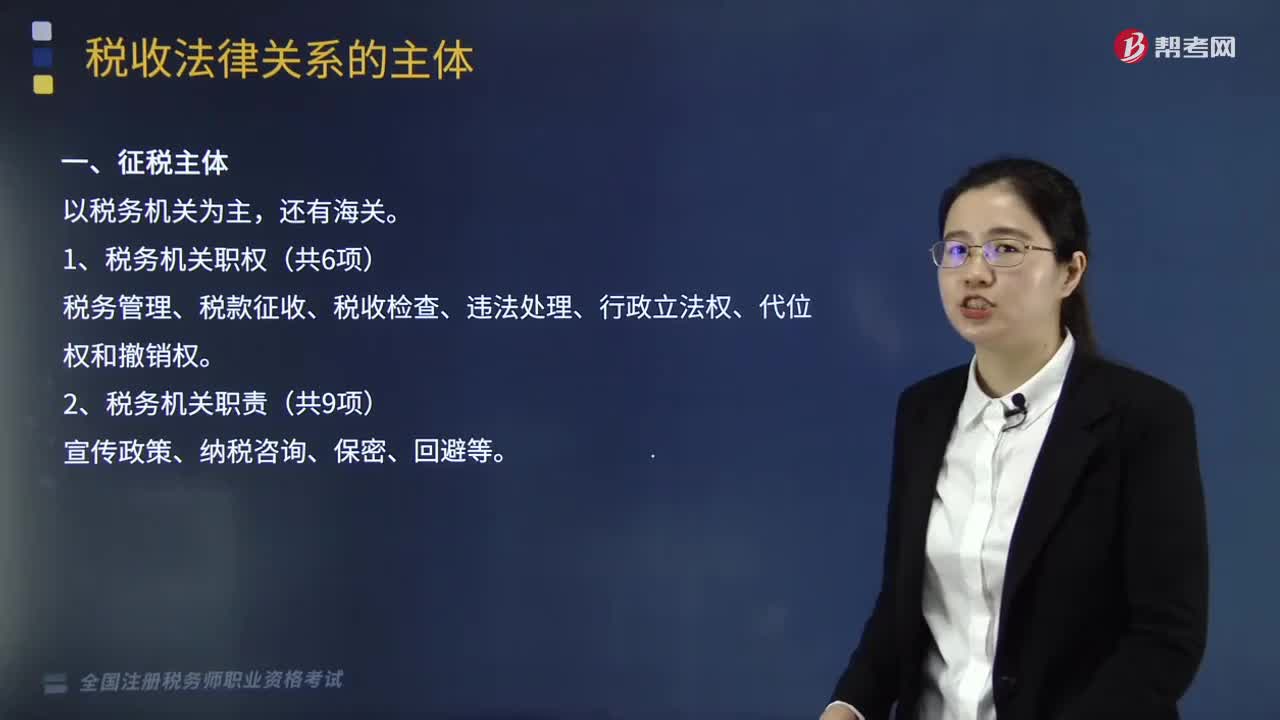

06:23稅收法律關系中的主體有哪些?:是指在稅收法律關系中依法享有權利和承擔義務的當事人。稅務管理、稅款征收、稅收檢查、違法處理、行政立法權、代位權和撤銷權。申請退還多繳稅款權(納稅人或扣繳義務人自結算繳納稅款之日起3年內發(fā)現(xiàn)的;可向稅務機關要求退還多繳稅款并加算銀行同期存款利息);對未出示稅務檢査證和稅務檢査通知書的拒絕檢查權,索取有關稅收憑證的權利(稅務機關征收稅款。

04:51

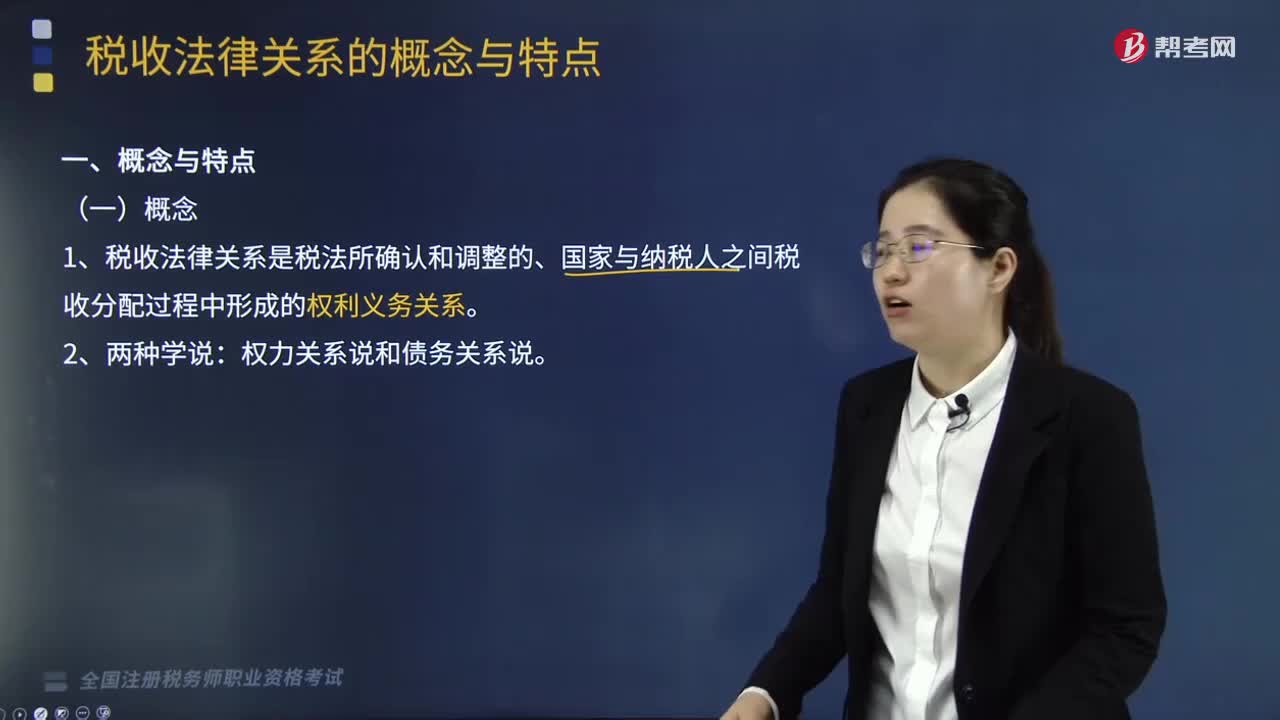

04:51稅收法律關系的概念與特點是什么?:稅收法律關系是稅法所確認和調整的,稅收法律關系是法律關系的一種具體形式,國家與納稅人之間稅收分配過程中形成的權利義務關系:國家與納稅人之間的稅收憲法性法律關系;相關國家機關之間的稅收權限劃分法律關系;權力關系說將稅收法律關系理解為納稅人對國家課稅權的服從關系,債務關系說則認為稅收法律關系是一種公法上的債權債務關系,在一般當事人之間發(fā)生的法律關系不可能成為稅收法律關系。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日