下載億題庫APP

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹慎保管和記憶你的密碼,以免泄露和丟失

請謹慎保管和記憶你的密碼,以免泄露和丟失

04:38

04:38增值稅的法定免稅項目有哪些?:增值稅的法定免稅項目有7項,指農(nóng)業(yè)生產(chǎn)者銷售的自產(chǎn)農(nóng)產(chǎn)品免征增值稅。對科學研究機構、技術開發(fā)機構、學校等單位進口國內(nèi)不能生產(chǎn)或者性能不能滿足需要的科學研究、科技開發(fā)的儀器設備和教學用品,免征進口關稅和進口環(huán)節(jié)增值稅、消費稅;免征進口環(huán)節(jié)增值稅。【鏈接】個人銷售不動產(chǎn)不是一律免稅。1.對承擔糧食收儲任務的國有糧食購銷企業(yè)銷售的糧食免征增值稅,其他糧食企業(yè)經(jīng)營糧食一律征收增值稅。

04:20

04:20混合銷售行為征稅規(guī)定和對兼營的征稅規(guī)定的含義是什么?:混合銷售行為征稅規(guī)定和對兼營的征稅規(guī)定的含義是什么?混合銷售行為征稅規(guī)定的含義是指一項銷售行為既涉及貨物又涉及服務。(1)從事貨物的生產(chǎn)、批發(fā)或者零售的單位和個體工商戶的混合銷售行為,家電生產(chǎn)企業(yè)銷售自產(chǎn)家電并負責安裝(混合銷售——按貨物交稅——稅率13%),按照銷售服務繳納增值稅:建筑施工企業(yè)包工包料承包工程(混合銷售——按服務交稅——建筑服務——稅率9%)。

07:47

07:47成本、費用扣除的稅務處理有哪些規(guī)定?:成本、費用扣除的稅務處理有哪些規(guī)定?必須按規(guī)定區(qū)分期間費用和開發(fā)產(chǎn)品計稅成本、已銷開發(fā)產(chǎn)品計稅成本與未銷開發(fā)產(chǎn)品計稅成本。2. 企業(yè)發(fā)生的期間費用、已銷開發(fā)產(chǎn)品計稅成本、稅金及附加、土地增值稅準予當期按規(guī)定扣除,屬于財務費用性質(zhì)的合理的利息可以直接在稅前扣除。(1)企業(yè)為建造開發(fā)產(chǎn)品借入資金而發(fā)生的符合稅收規(guī)定的借款費用,使用借款的企業(yè)分攤的合理利息準予在稅前扣除。

02:21

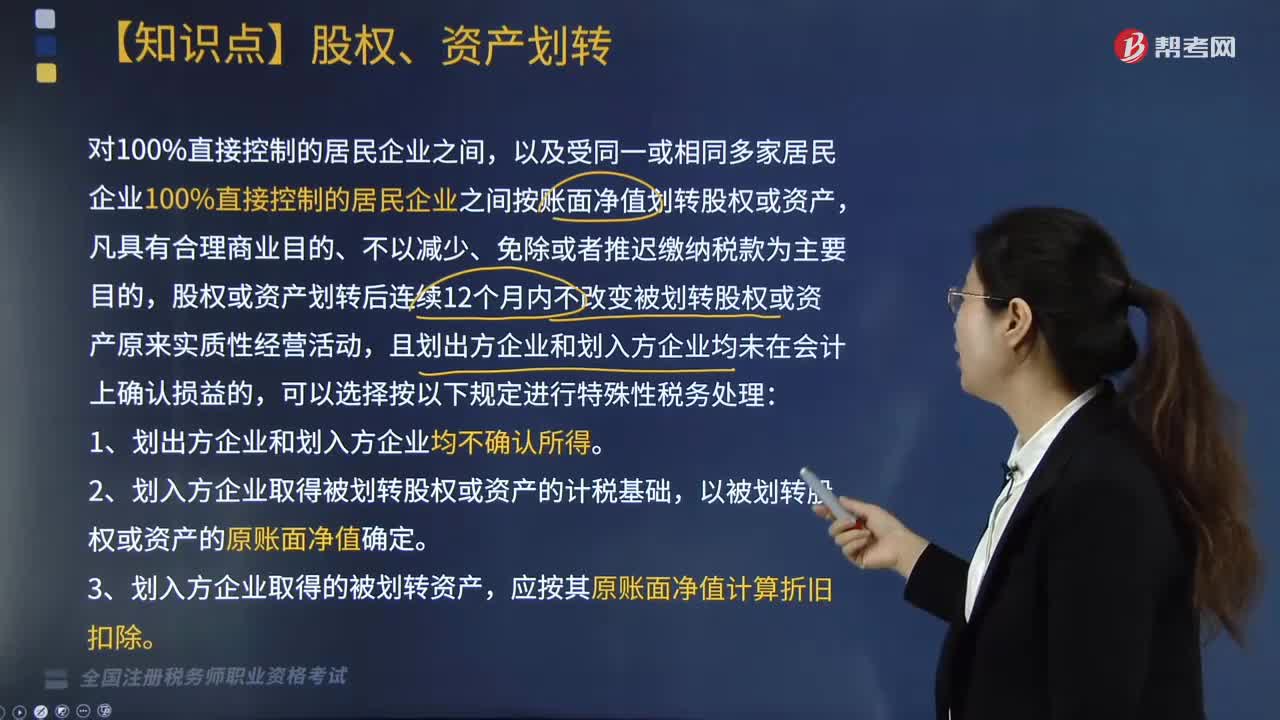

02:21股權、資產(chǎn)劃轉(zhuǎn)按什么規(guī)定進行特殊性稅務處理?:股權、資產(chǎn)劃轉(zhuǎn)按什么規(guī)定進行特殊性稅務處理?以及受同一或相同多家居民企業(yè)100%直接控制的居民企業(yè)之間按賬面凈值劃轉(zhuǎn)股權或資產(chǎn),且劃出方企業(yè)和劃入方企業(yè)均未在會計上確認損益的,2. 劃入方企業(yè)取得被劃轉(zhuǎn)股權或資產(chǎn)的計稅基礎,3. 劃入方企業(yè)取得的被劃轉(zhuǎn)資產(chǎn),【2016年稅務師考試真題】下列對100%直接控制的居民企業(yè)之間按照賬面凈值劃轉(zhuǎn)資產(chǎn)。

03:12

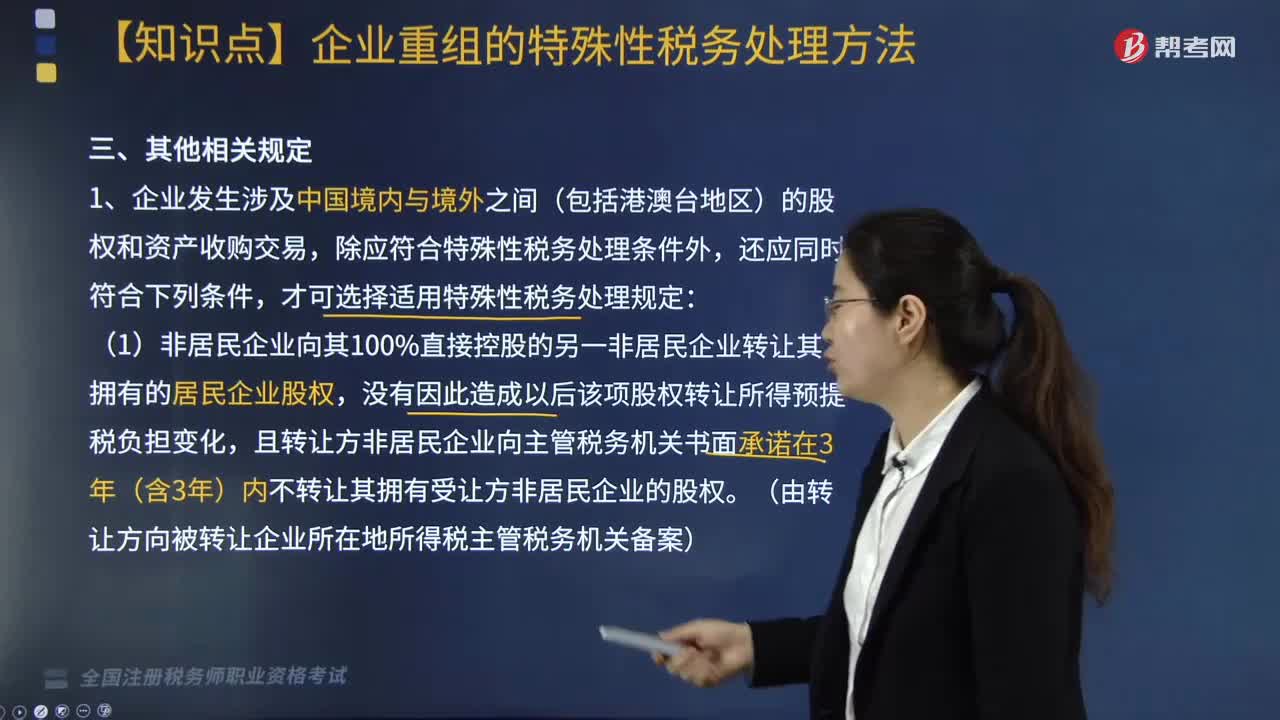

03:12企業(yè)重組符合特殊性稅務處理其他相關規(guī)定是什么?:企業(yè)重組符合特殊性稅務處理其他相關規(guī)定是什么?企業(yè)重組符合特殊性稅務處理其他相關規(guī)定包括:且轉(zhuǎn)讓方非居民企業(yè)向主管稅務機關書面承諾在3年(含3年)內(nèi)不轉(zhuǎn)讓其擁有受讓方非居民企業(yè)的股權。(資產(chǎn)或股權轉(zhuǎn)讓收益如選擇特殊性稅務處理,4. 同一重組業(yè)務的當事各方應采取一致稅務處理原則。由于當事方適用的會計準則不同導致重組業(yè)務完成年度的判定有差異時。

09:30

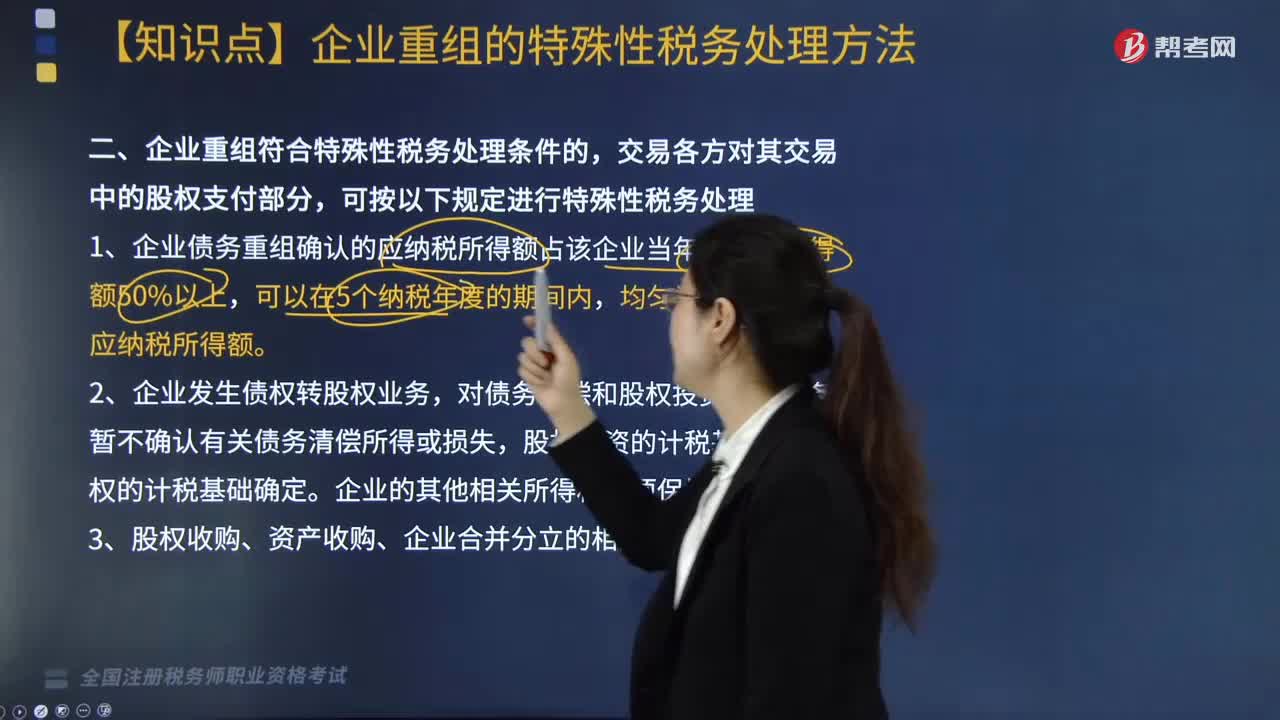

09:30企業(yè)重組符合特殊性稅務處理條件的按什么規(guī)定進行處理?:(1)被收購企業(yè)的股東取得收購企業(yè)股權的計稅基礎,(2)收購企業(yè)取得被收購企業(yè)股權的計稅基礎,(3)收購企業(yè)、被收購企業(yè)的原有各項資產(chǎn)和負債的計稅基礎和其他相關所得稅事項保持不變。(1)轉(zhuǎn)讓企業(yè)取得受讓企業(yè)股權的計稅基礎,(2)受讓企業(yè)取得轉(zhuǎn)讓企業(yè)資產(chǎn)的計稅基礎,(4)被合并企業(yè)股東取得合并企業(yè)股權的計稅基礎。以其原持有的被合并企業(yè)股權的計稅基礎確定。

01:06

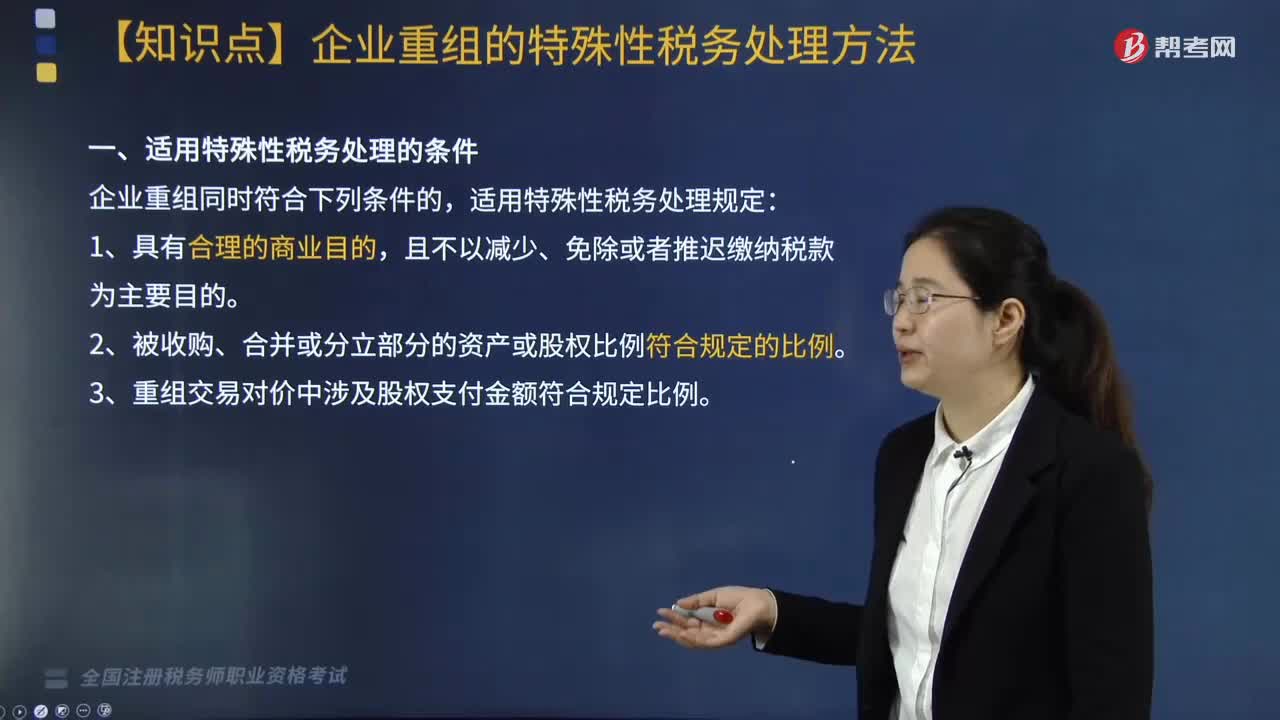

01:06適用特殊性稅務處理的條件有哪些?:根據(jù)《財政部 國家稅務總局關于企業(yè)重組業(yè)務企業(yè)所得稅處理若干問題的通知》(財稅〔2009〕59號)第五條的規(guī)定:企業(yè)重組同時符合下列條件的,2. 被收購、合并或分立部分的資產(chǎn)或股權比例符合規(guī)定的比例。3. 重組交易對價中涉及股權支付金額符合規(guī)定比例:資產(chǎn)收購85%),4. 企業(yè)重組后的連續(xù)12個月內(nèi)不改變重組資產(chǎn)原來的實質(zhì)性經(jīng)營活動,5. 企業(yè)重組中取得股權支付的原主要股東。

06:06

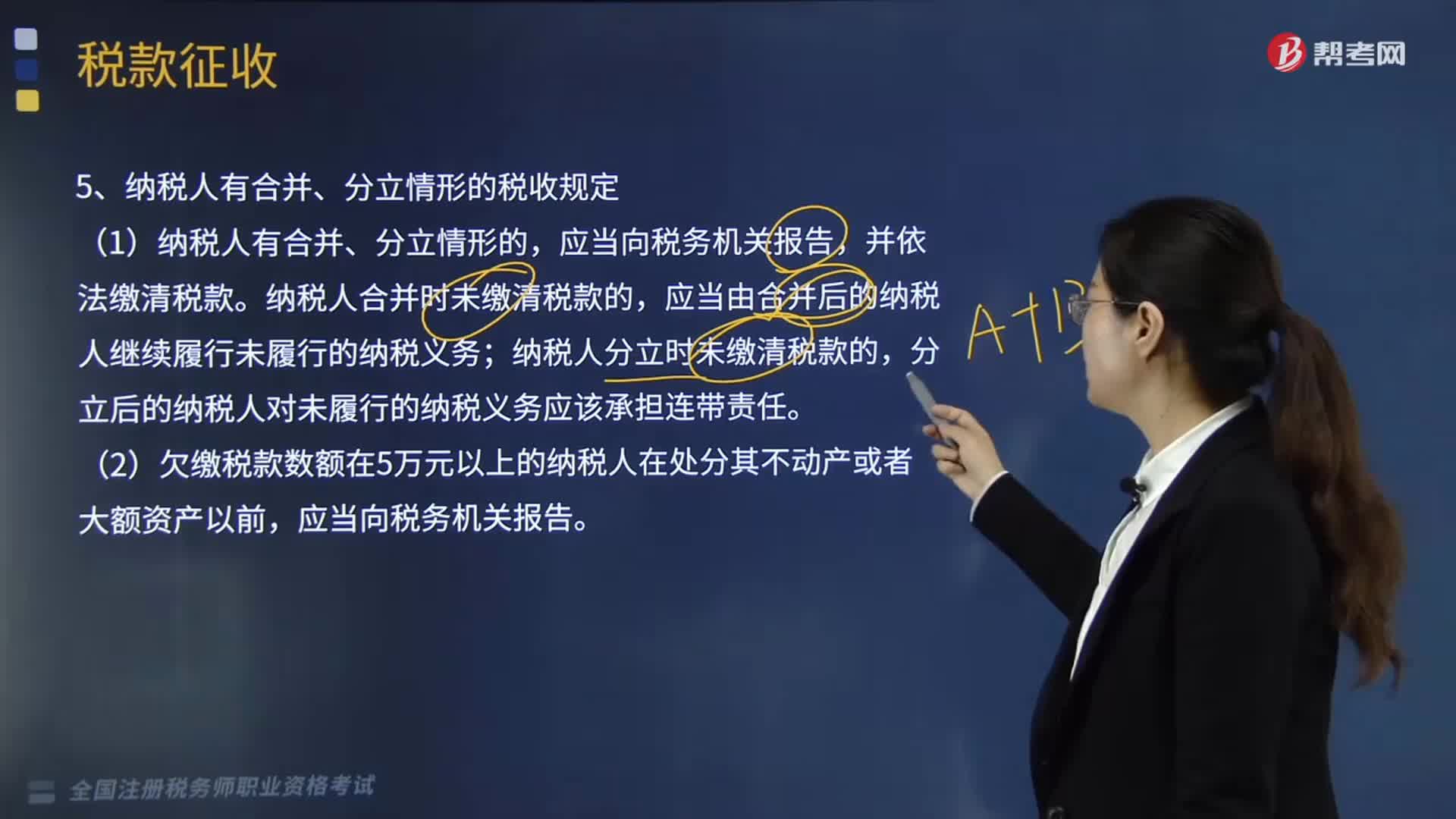

06:06納稅人有合并、分立情形的稅收有何規(guī)定?:納稅人分立時未繳清稅款的,分立后的納稅人對未履行的納稅義務應該承擔連帶責任。(3)欠繳稅款的納稅人因怠于行使到期債權,A.稅務機關應對納稅人的欠稅情況保密;B.稅款優(yōu)先的原則要求在清理欠稅時:E.納稅人欠繳稅款同時又被行政機關決定處以罰款的。稅務機關應對納稅人的欠稅情況定期公告:A.稅務機關依法對欠稅企業(yè)行使代位權的B.抵押權人、質(zhì)權人可以要求稅務機關提供納稅人有關欠稅的情況

08:09

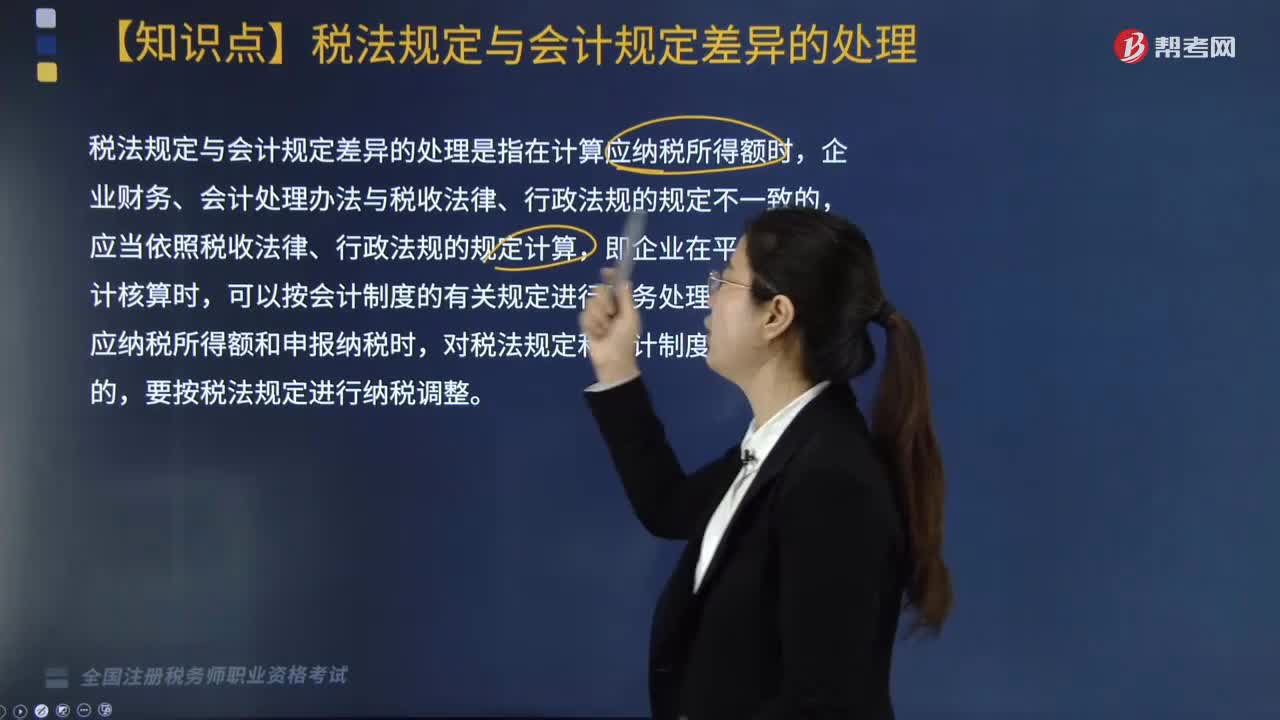

08:09稅法規(guī)定與會計規(guī)定出現(xiàn)差異時該怎么處理?:稅法規(guī)定與會計規(guī)定出現(xiàn)差異時該怎么處理?稅法規(guī)定與會計規(guī)定出現(xiàn)差異時,應當依照稅收法律、行政法規(guī)的規(guī)定進行計算。稅法規(guī)定與會計規(guī)定差異的處理是指在計算應納稅所得額時,但在計算應納稅所得額和申報納稅時,要按稅法規(guī)定進行納稅調(diào)整。由稅務機關核定其應納稅所得額。以其清算終了后的清算所得為應納稅所得額,3. 企業(yè)應納稅所得額是根據(jù)稅收法規(guī)計算出來的,它在數(shù)額上與依據(jù)財務會計制度計算的利潤總額往往不一致。

05:35

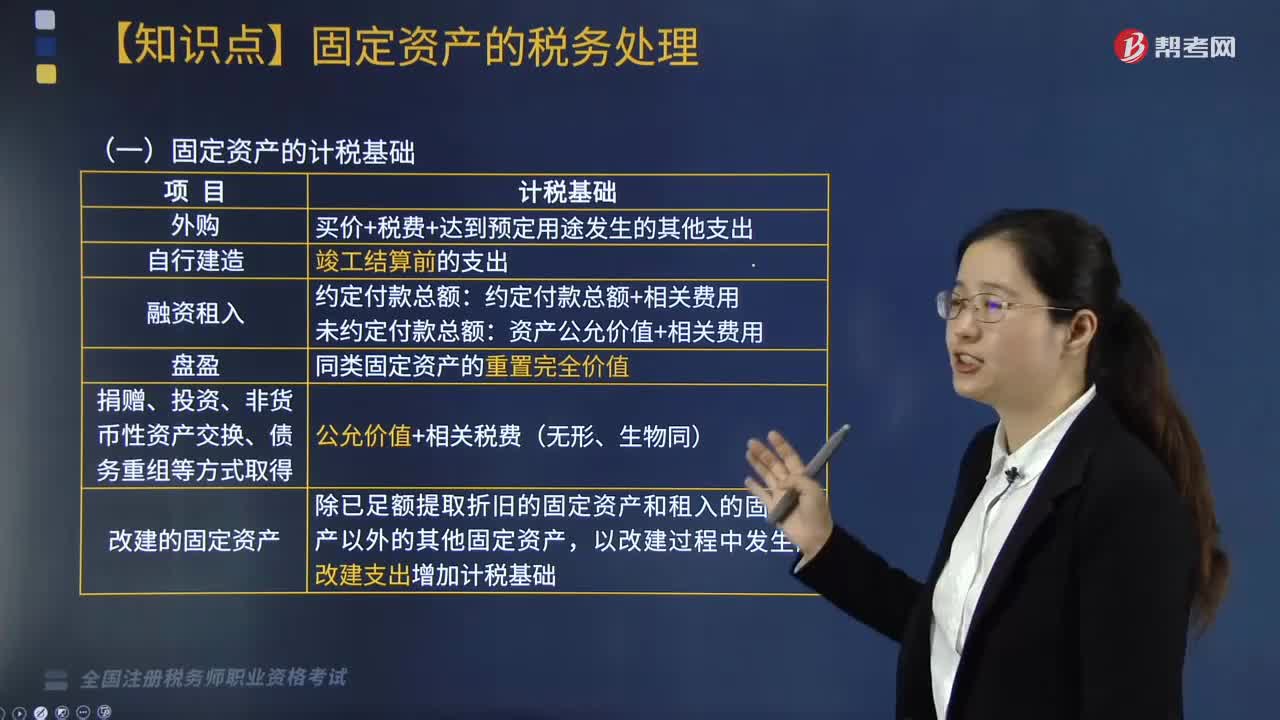

05:35固定資產(chǎn)的計稅基礎和折舊的相關規(guī)定有哪些?:固定資產(chǎn)的計稅基礎和折舊的相關規(guī)定有哪些?固定資產(chǎn)的計稅基礎是企業(yè)的存貨、固定資產(chǎn)、無形資產(chǎn)、投資等各類資產(chǎn),固定資產(chǎn)、生物資產(chǎn)、無形資產(chǎn)、長期待攤費用、投資資產(chǎn)、存貨等,一、固定資產(chǎn)的計稅基礎:不得計算折舊扣除的固定資產(chǎn);(2)以經(jīng)營租賃方式租入的固定資產(chǎn);(3)以融資租賃方式租出的固定資產(chǎn);(4)已足額提取折舊仍繼續(xù)使用的固定資產(chǎn);準予扣除企業(yè)按照規(guī)定計算的固定資產(chǎn)折舊。

13:14

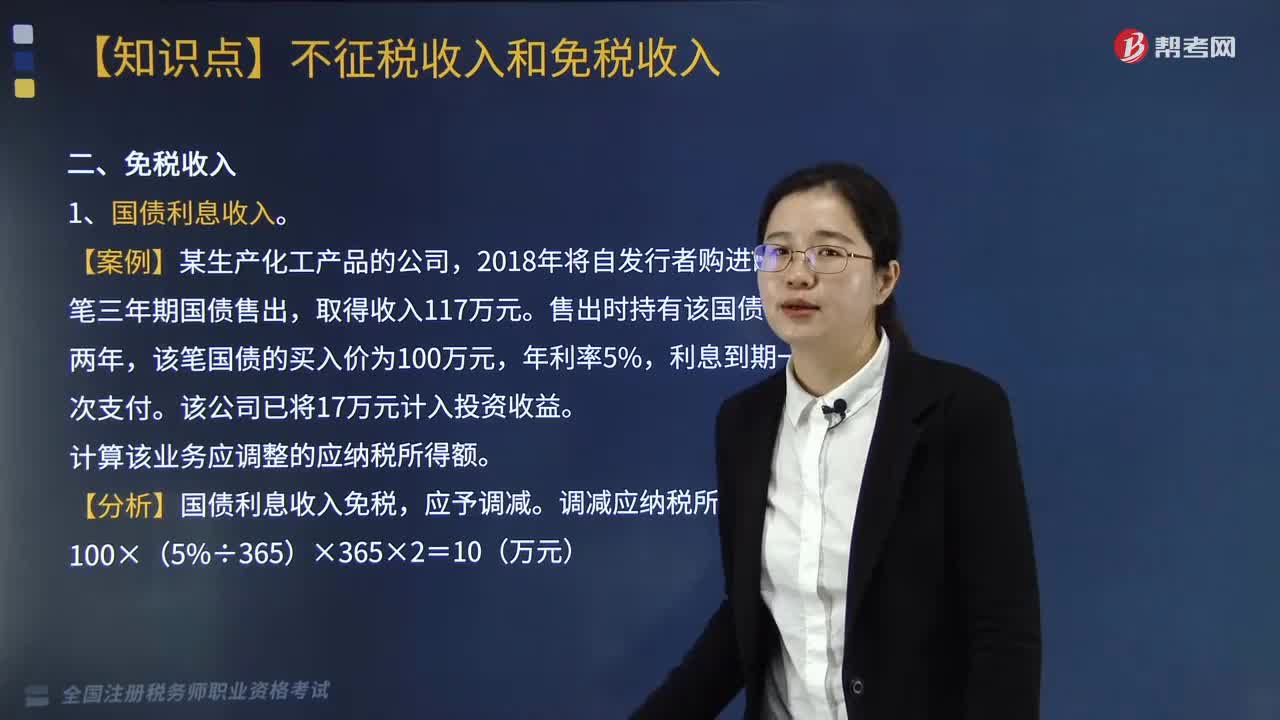

13:14企業(yè)所得稅中規(guī)定的免稅收入有哪幾種?:免稅收入是指屬于企業(yè)的應稅所得但按照稅法規(guī)定免予征收企業(yè)所得稅的收入。對企業(yè)取得的某些收入予以免稅的特殊政策,三、在中國境內(nèi)設立機構、場所的非居民企業(yè)從居民企業(yè)取得與該機構、場所有實際聯(lián)系的股息、紅利等權益性投資收益。【提示】上述免稅的投資收益都不包括連續(xù)持有居民企業(yè)公開發(fā)行并上市流通的股票不足12個月取得的投資收益,五、對企業(yè)取得的2009年及以后年度發(fā)行的地方政府債券利息所得。

03:56

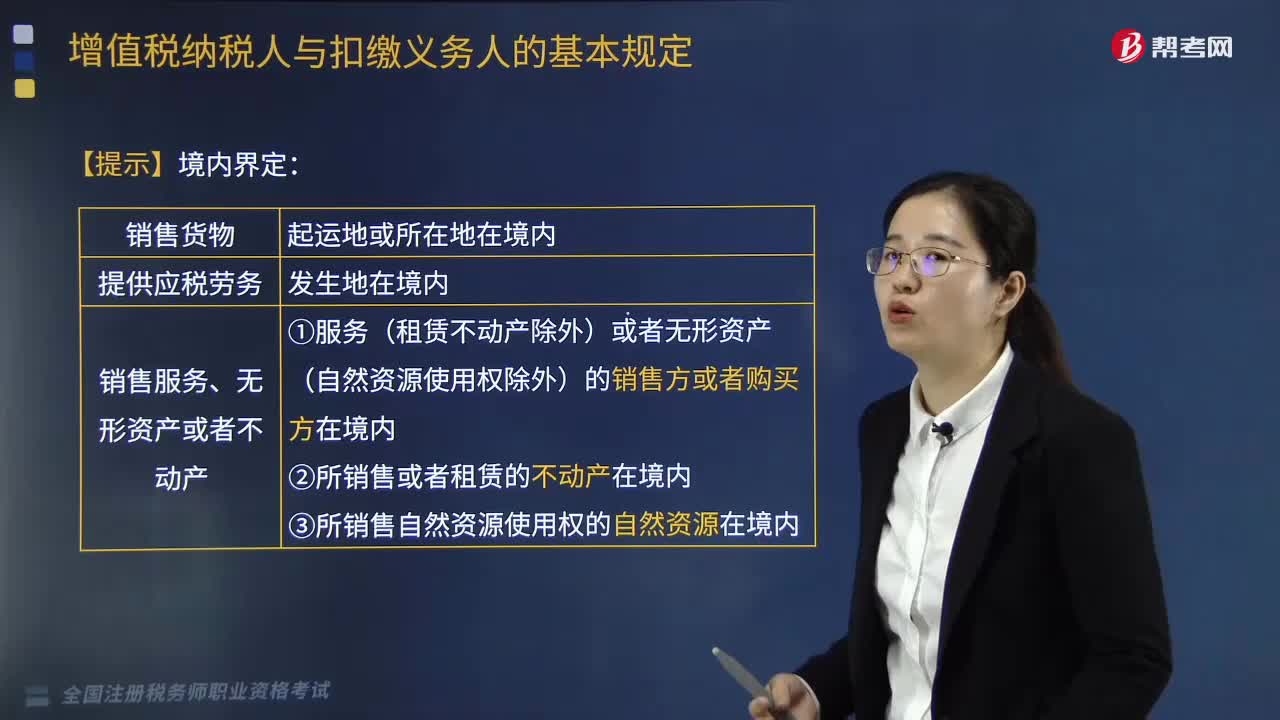

03:56增值稅納稅義務人與扣繳義務人有哪些基本規(guī)定?:增值稅納稅義務人與扣繳義務人有哪些基本規(guī)定?增值稅納稅義務人的基本規(guī)定是:增值稅扣繳義務人的基本規(guī)定是:凡在中華人民共和國境內(nèi)銷售貨物或者提供加工、修理修配勞務、銷售服務、無形資產(chǎn)或者不動產(chǎn)。境外的單位或個人在境內(nèi)提供應稅勞務。其應納稅款以境內(nèi)代理人為扣繳義務人,中華人民共和國境外(以下簡稱境外)單位或個人在境內(nèi)銷售服務、無形資產(chǎn)或者不動產(chǎn);以購買方為增值稅扣繳義務人。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日