-

下載億題庫(kù)APP

-

聯(lián)系電話:400-660-1360

下載億題庫(kù)APP

聯(lián)系電話:400-660-1360

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請(qǐng)謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

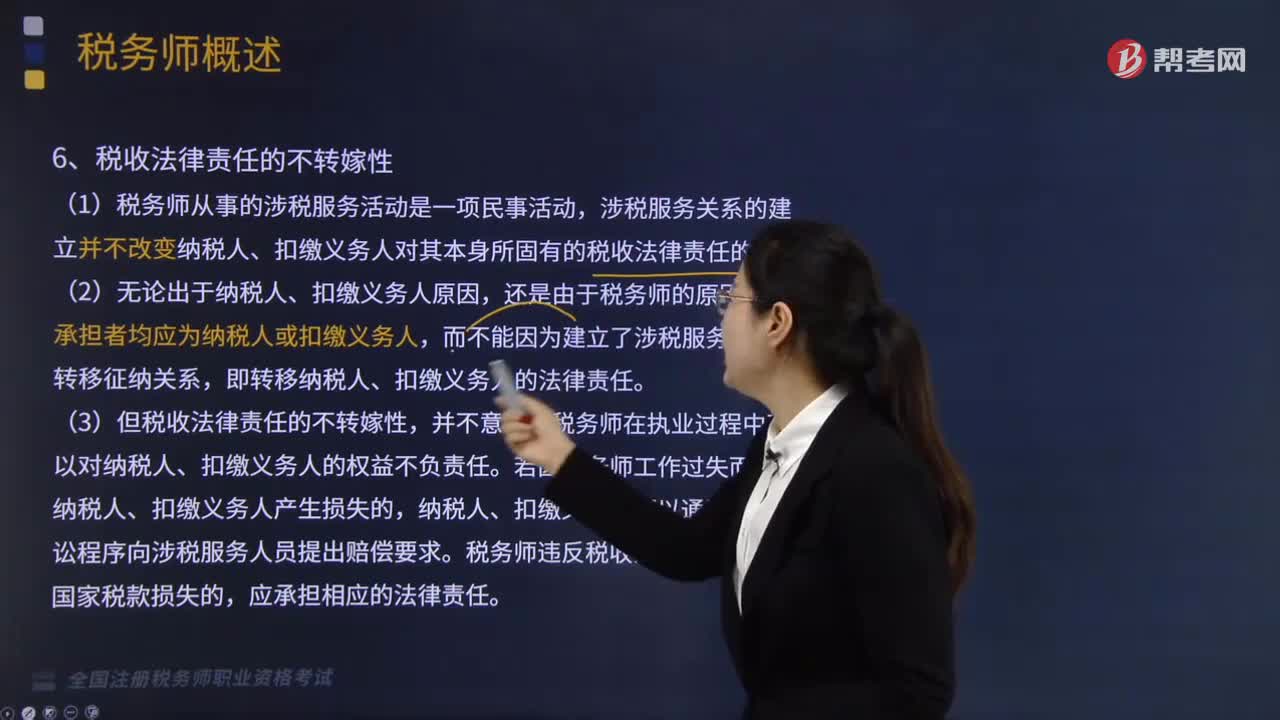

如何理解稅收法律責(zé)任的不轉(zhuǎn)嫁性?

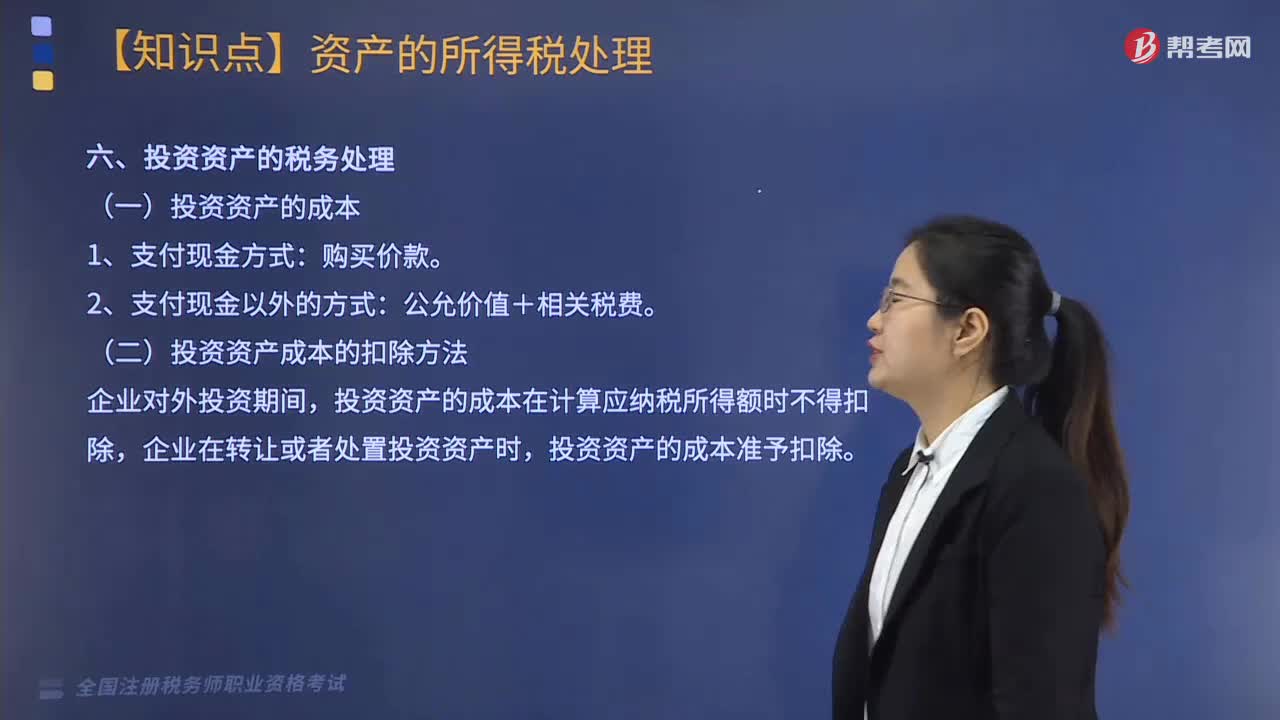

如何理解存貨和投資資產(chǎn)的稅務(wù)處理?

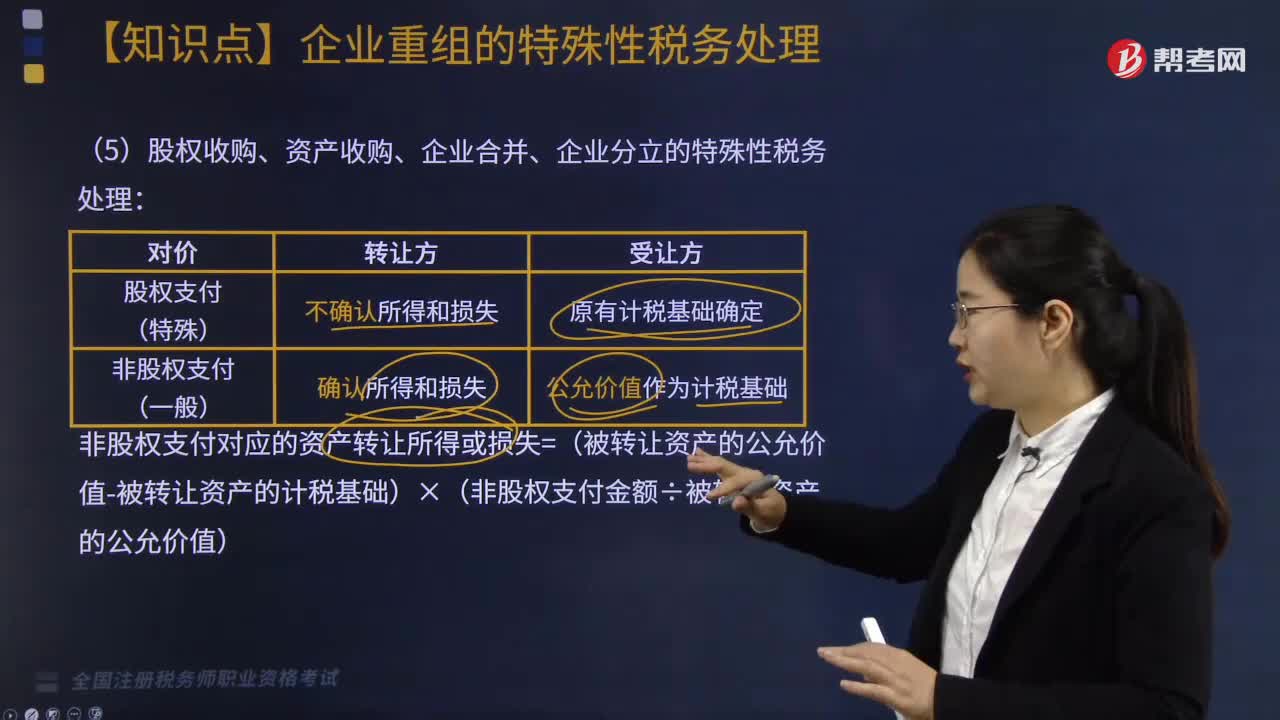

如何理解股權(quán)收購(gòu)、資產(chǎn)收購(gòu)、企業(yè)合并、企業(yè)分立的特殊性稅務(wù)處理?

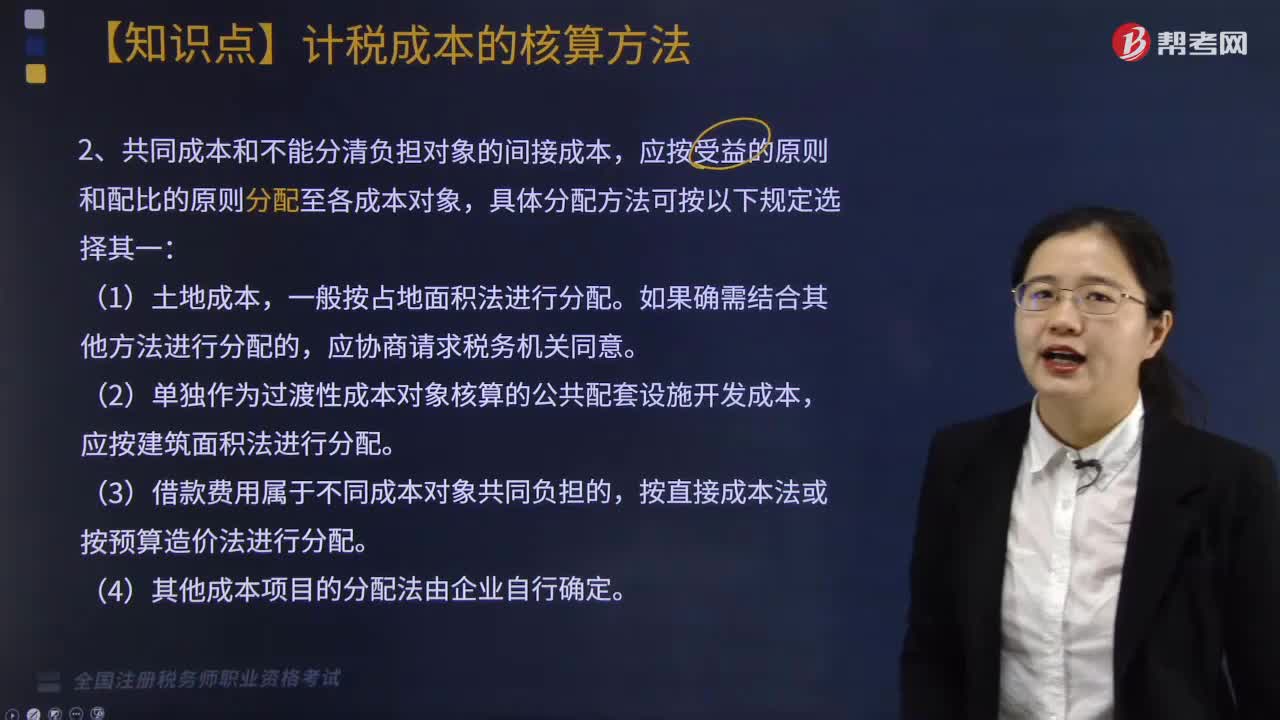

如何理解成本計(jì)算方法?

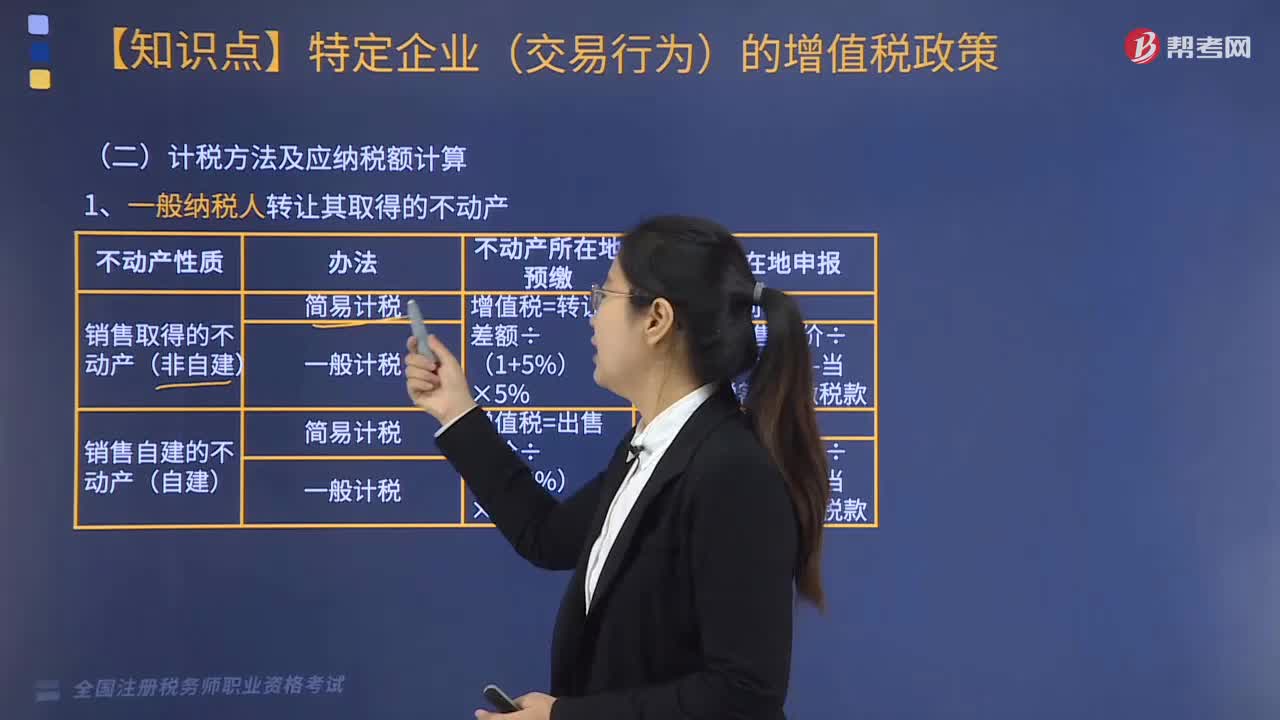

一般納稅人轉(zhuǎn)讓其取得的不動(dòng)產(chǎn)如何計(jì)稅?

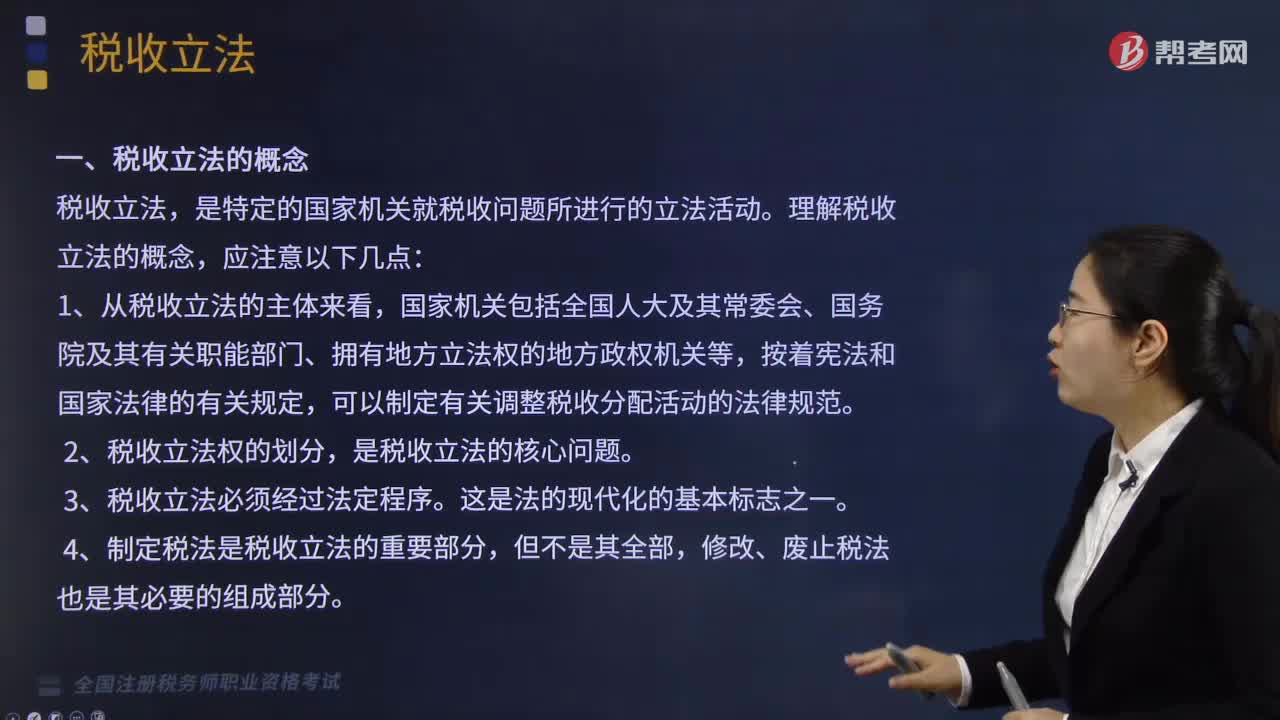

理解稅收立法的概念應(yīng)注意哪幾點(diǎn)?

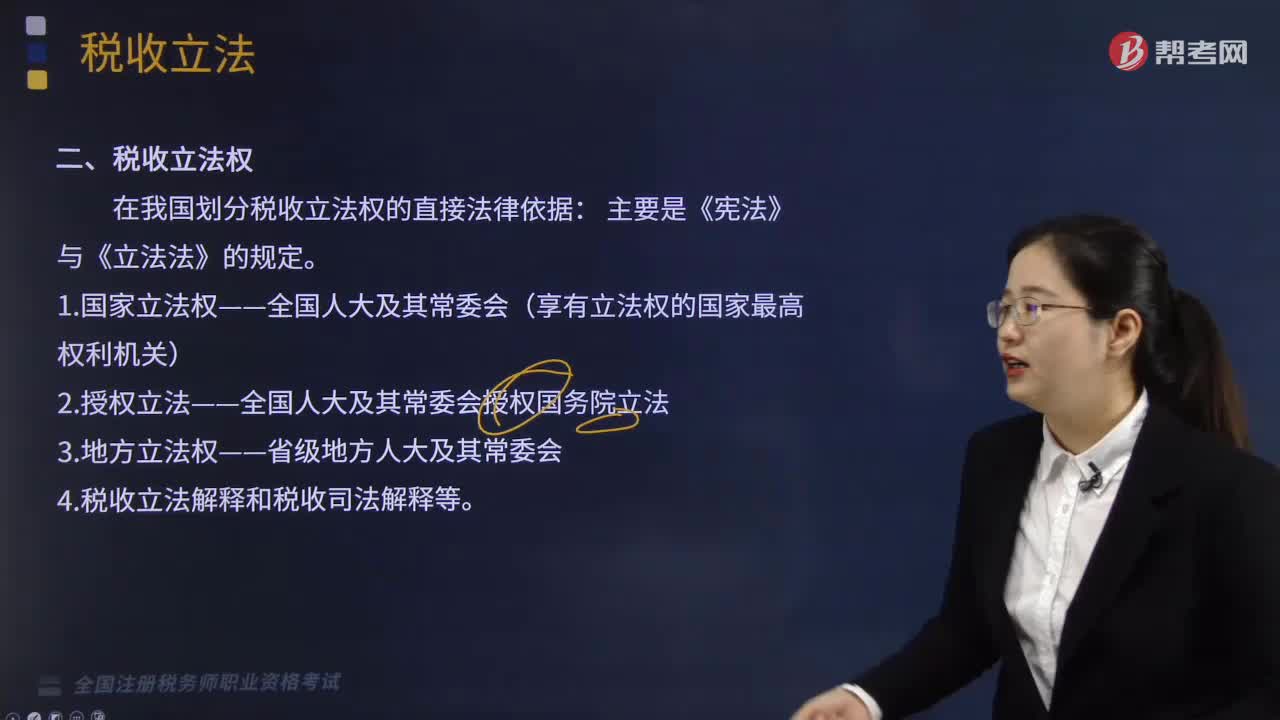

稅收立法權(quán)的直接法律依據(jù)是什么?

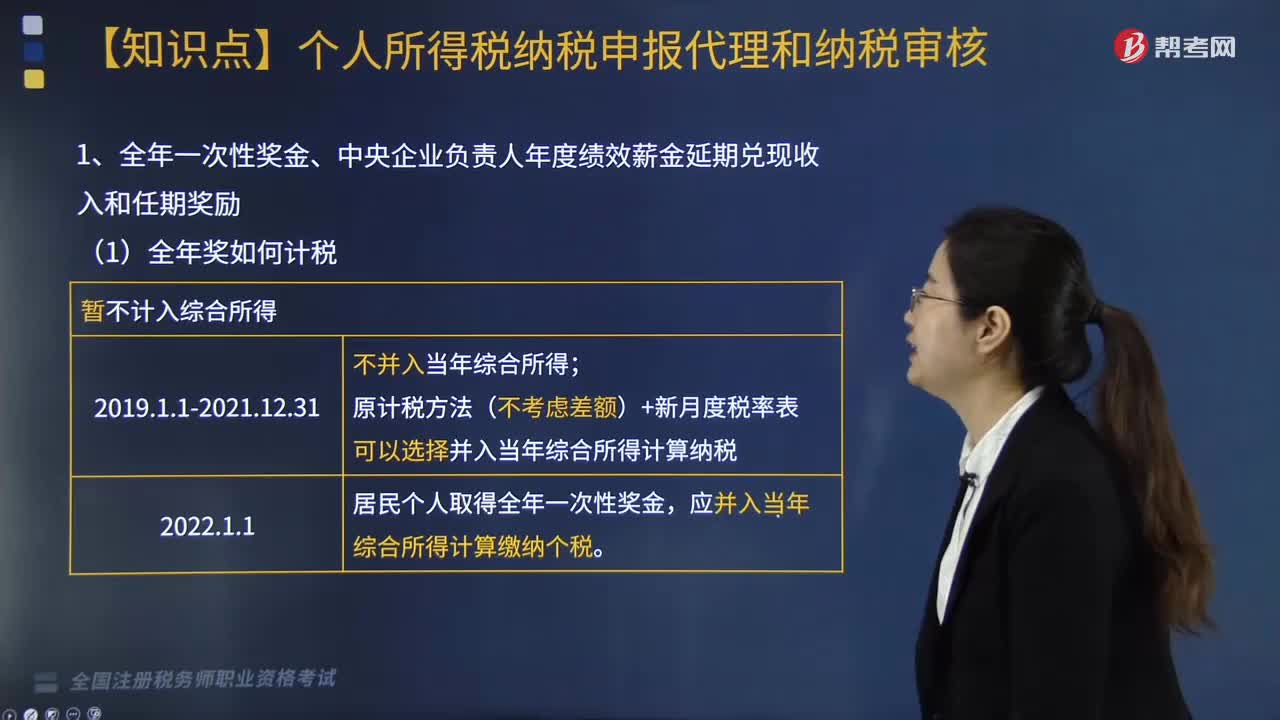

全年一次性獎(jiǎng)金、中央企業(yè)負(fù)責(zé)人年度績(jī)效薪金延期兌換現(xiàn)收入和任期獎(jiǎng)勵(lì)如何計(jì)稅?

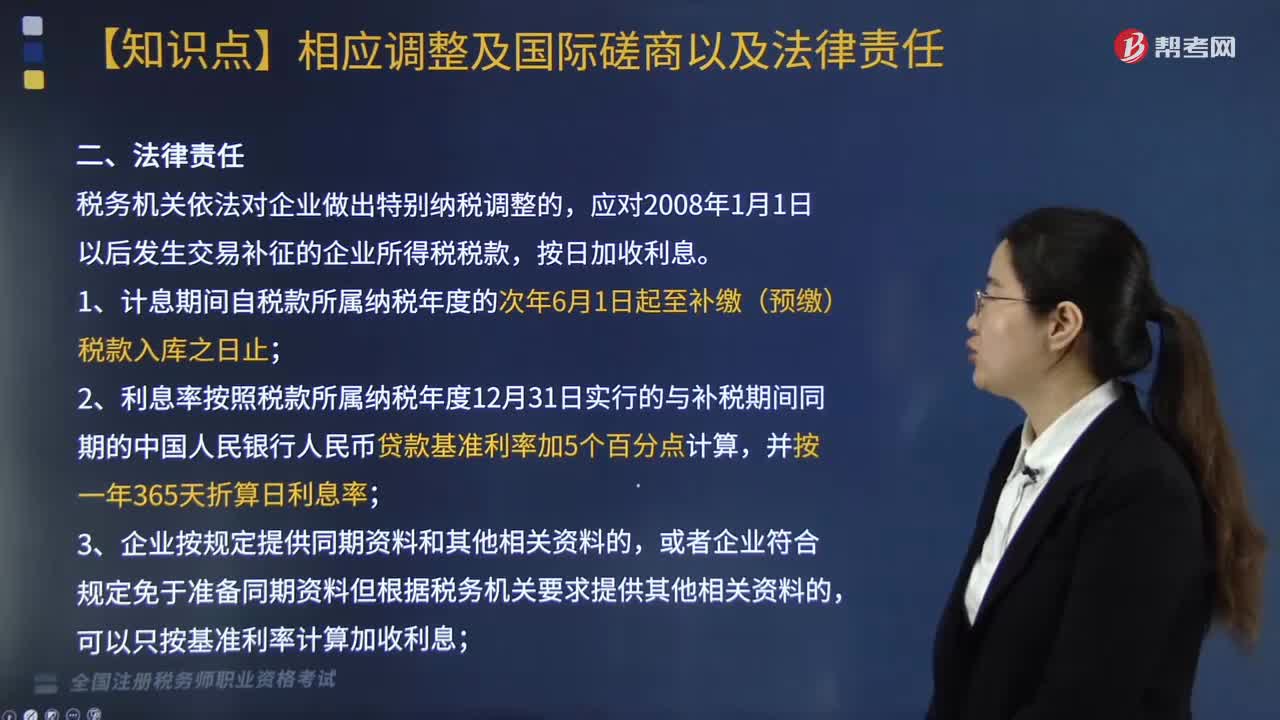

稅務(wù)機(jī)關(guān)依法對(duì)企業(yè)做出相關(guān)調(diào)整的法律責(zé)任是什么?

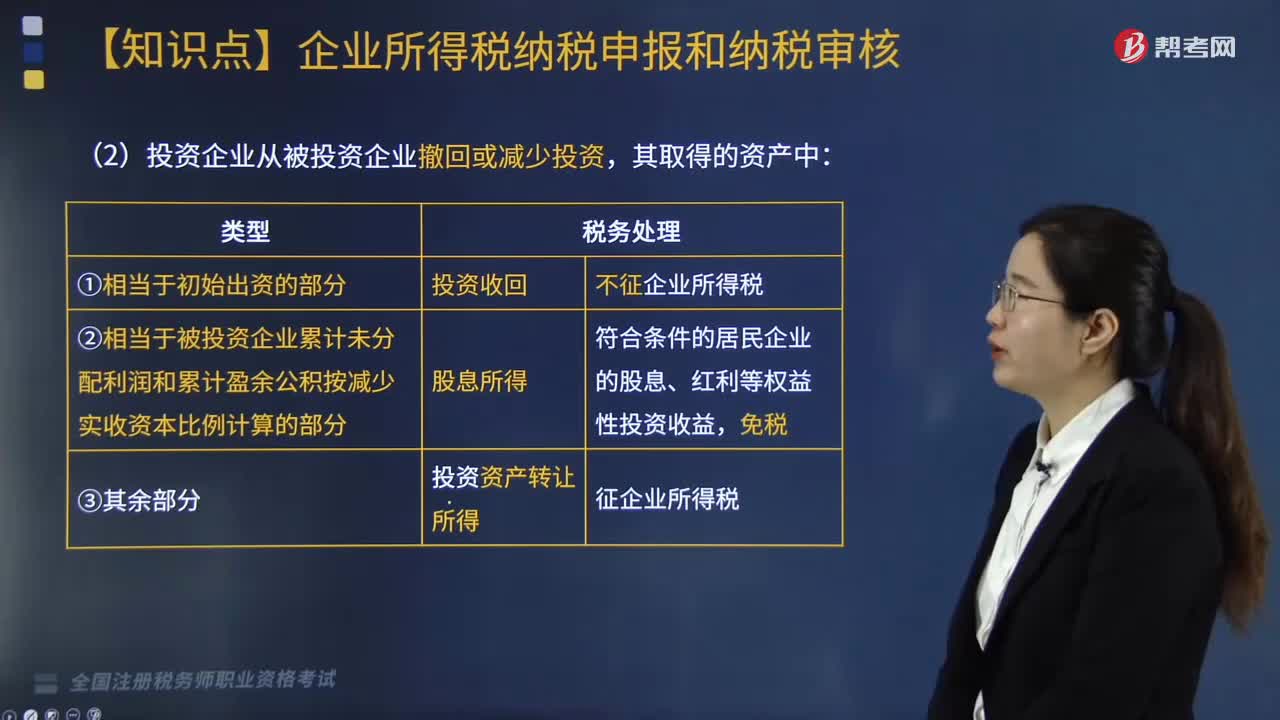

對(duì)外投資收回或轉(zhuǎn)讓收益的稅務(wù)如何處理?

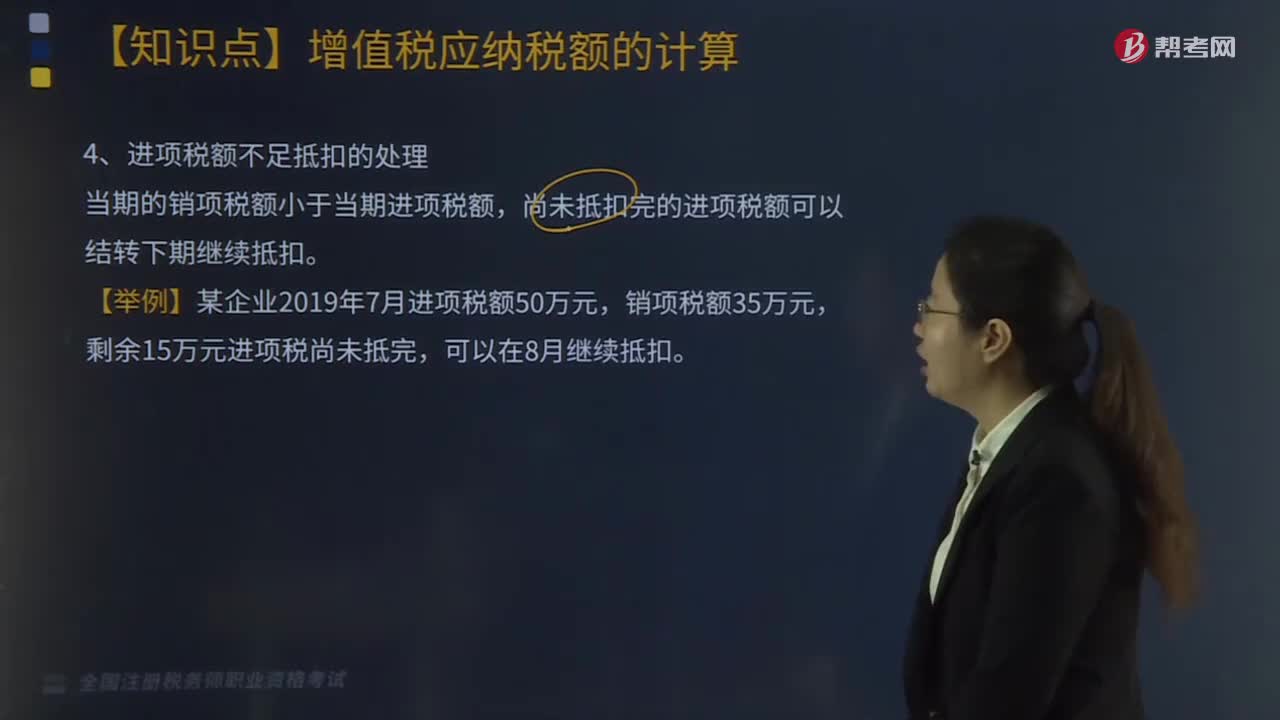

進(jìn)項(xiàng)稅額不足抵扣要如何處理?

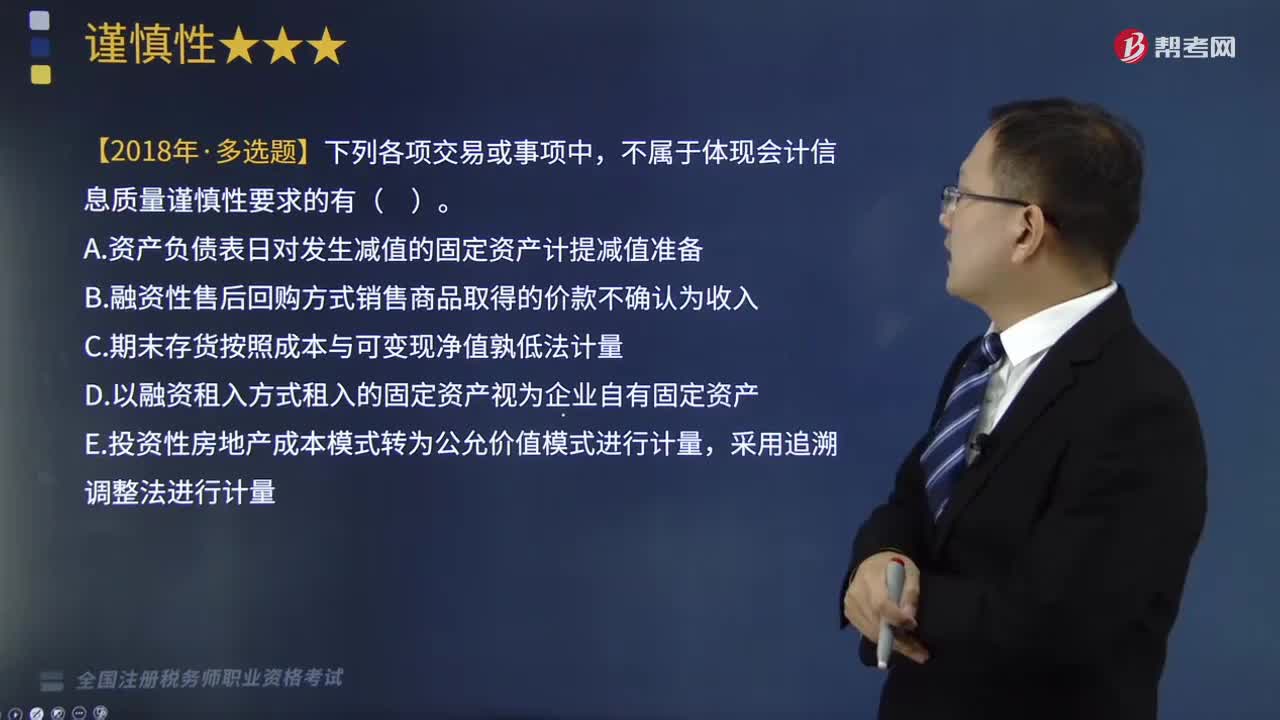

如何理解會(huì)計(jì)信息質(zhì)量要求中的謹(jǐn)慎性?

01:47

01:47

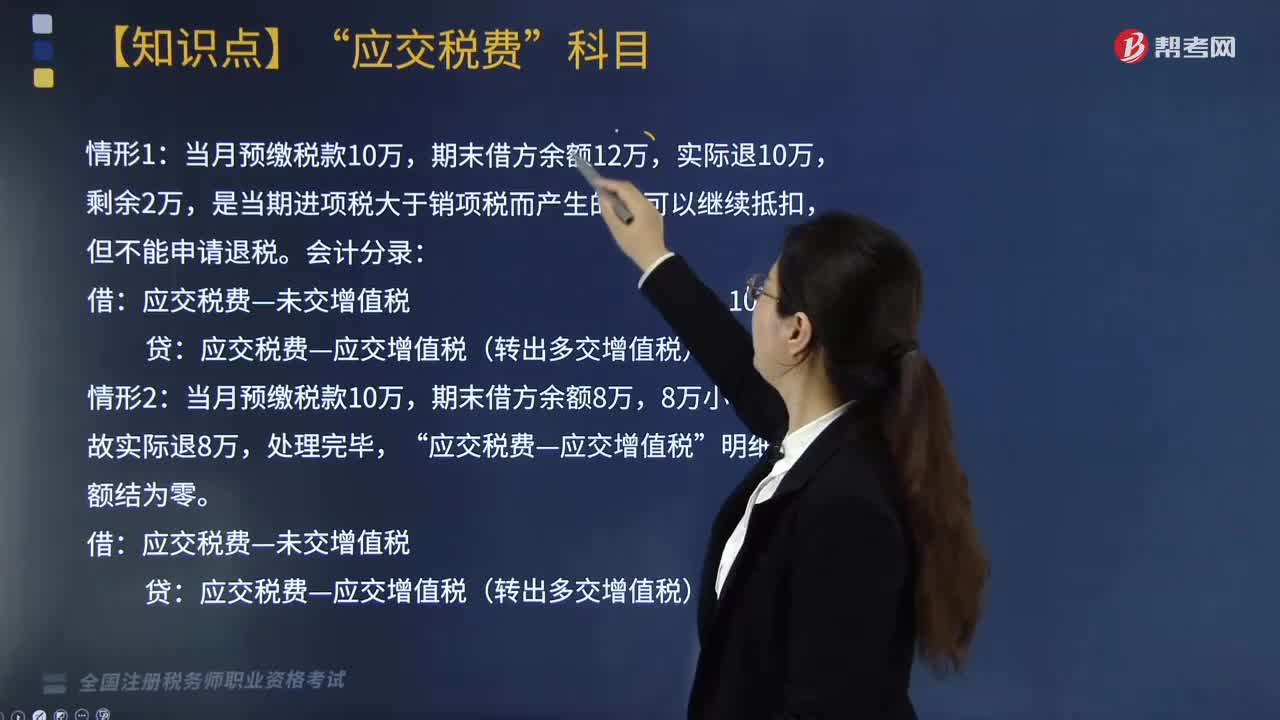

“轉(zhuǎn)出多交增值稅”專欄如何處理?:應(yīng)交稅費(fèi)?轉(zhuǎn)出多交增值稅,已交稅金”本月有發(fā)生額:期末有,借方余額“【例子】某企業(yè)當(dāng)月預(yù)繳稅款10萬(wàn)“應(yīng)交增值稅。明細(xì)賬余額有以下兩種情況,該企業(yè)期末應(yīng)分別做以下處理。是當(dāng)期進(jìn)項(xiàng)稅大于銷項(xiàng)稅而產(chǎn)生的,可以繼續(xù)抵扣,但不能申請(qǐng)退稅,會(huì)計(jì)分錄,應(yīng)交稅費(fèi)—應(yīng)交增值稅(轉(zhuǎn)出多交增值稅)10萬(wàn):當(dāng)月預(yù)繳稅款10萬(wàn):期末借方余額8萬(wàn),故實(shí)際退8萬(wàn),應(yīng)交稅費(fèi)—應(yīng)交增值稅,明細(xì)賬余額結(jié)為零“

02:39

02:39

如何分解計(jì)算不得抵扣增值稅進(jìn)項(xiàng)稅額?:如何分解計(jì)算不得抵扣增值稅進(jìn)項(xiàng)稅額?不得抵扣的進(jìn)項(xiàng)稅額=當(dāng)期無(wú)法劃分的全部進(jìn)項(xiàng)稅額×(當(dāng)期簡(jiǎn)易計(jì)稅方法計(jì)稅項(xiàng)目銷售額+免征增值稅項(xiàng)目銷售額)÷當(dāng)期全部銷售額,兼營(yíng)增值稅應(yīng)稅項(xiàng)目和免稅項(xiàng)目,4月應(yīng)稅項(xiàng)目取得不含稅銷售額1200萬(wàn)元;當(dāng)月購(gòu)進(jìn)用于應(yīng)稅項(xiàng)目的材料支付價(jià)款700萬(wàn)元。購(gòu)進(jìn)用于免稅項(xiàng)目的材料支付價(jià)款400萬(wàn)元,當(dāng)月購(gòu)進(jìn)應(yīng)稅項(xiàng)目和免稅項(xiàng)目共用的自來(lái)水支付進(jìn)項(xiàng)稅額0.6萬(wàn)元。

05:17

05:17

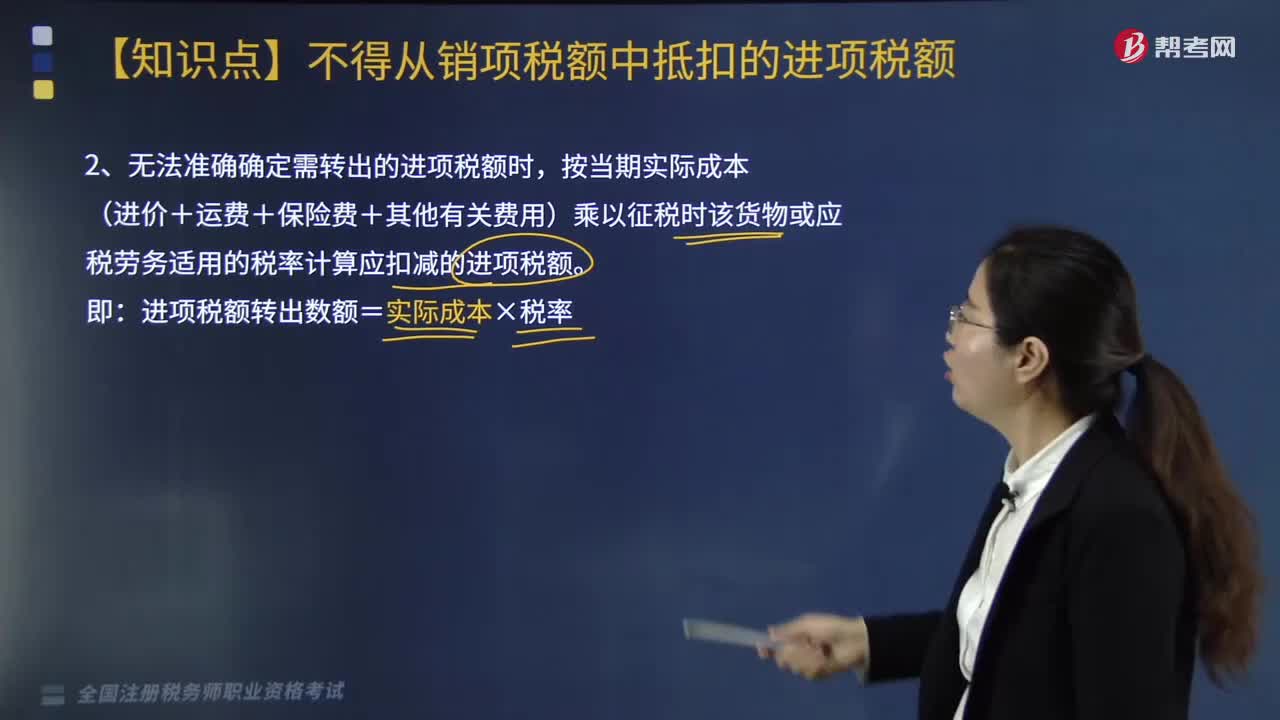

無(wú)法準(zhǔn)確確定需轉(zhuǎn)出的進(jìn)項(xiàng)稅額時(shí)應(yīng)該該如何處理?:按當(dāng)期實(shí)際成本(進(jìn)價(jià)+運(yùn)費(fèi)+保險(xiǎn)費(fèi)+其他有關(guān)費(fèi)用)乘以征稅時(shí)該貨物或應(yīng)稅勞務(wù)適用的稅率計(jì)算應(yīng)扣減的進(jìn)項(xiàng)稅額。進(jìn)項(xiàng)稅額轉(zhuǎn)出數(shù)額=實(shí)際成本×稅率,一、不動(dòng)產(chǎn)按凈值的進(jìn)項(xiàng)稅額轉(zhuǎn)出有變化,一般納稅人已抵扣進(jìn)項(xiàng)稅額的不動(dòng)產(chǎn),專用于簡(jiǎn)易計(jì)稅方法計(jì)稅項(xiàng)目、免征增值稅項(xiàng)目、集體福利或者個(gè)人消費(fèi)的:按照下列公式計(jì)算不得抵扣的進(jìn)項(xiàng)稅額,不得抵扣的進(jìn)項(xiàng)稅額=已抵扣進(jìn)項(xiàng)稅額×不動(dòng)產(chǎn)凈值率。

03:06

03:06

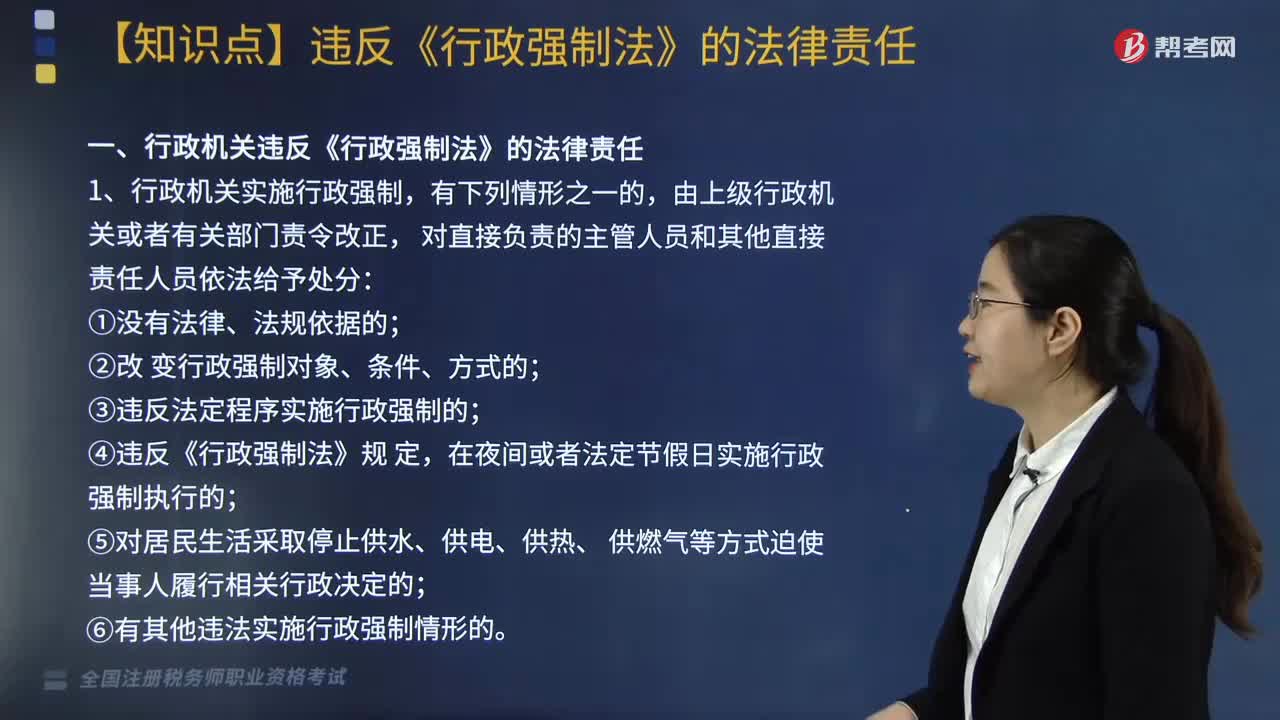

行政機(jī)關(guān)違反《行政強(qiáng)制法》需承擔(dān)的法律責(zé)任有哪些?:行政機(jī)關(guān)違反《行政強(qiáng)制法》需承擔(dān)的法律責(zé)任有哪些?行政機(jī)關(guān)違反《行政強(qiáng)制法》的法律責(zé)任主要包括以下幾個(gè)方面:③違反法定程序?qū)嵤┬姓?qiáng)制的;⑥有其他違法實(shí)施行政強(qiáng)制情形的。2. 行政機(jī)關(guān)違反《行政強(qiáng)制法》規(guī)定,③在查封、扣押法定期間不作出處理決定或者未依法及時(shí)解除查封、扣押的;④在凍結(jié)存款、匯款法定期間不作出處理決定或者未依法及時(shí)解除凍結(jié)的。

01:03

01:03

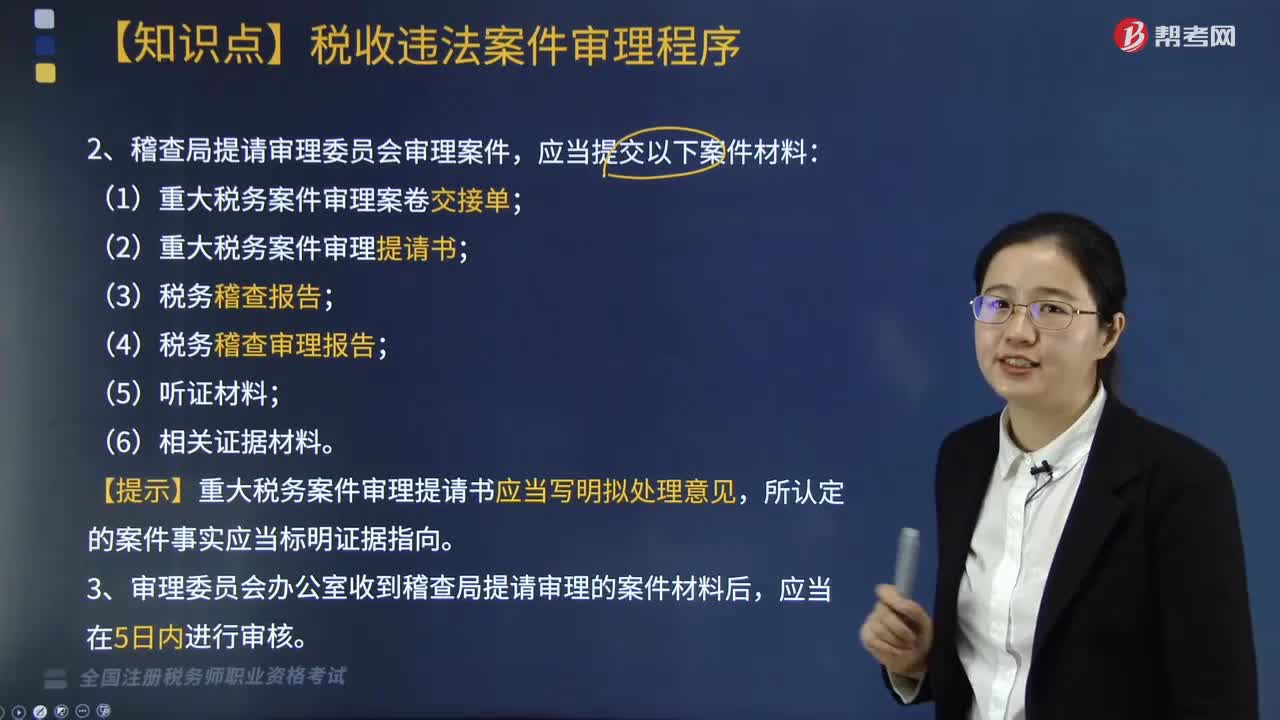

稅收違法案件應(yīng)如何提請(qǐng)和受理?:稅收違法案件應(yīng)如何提請(qǐng)和受理?凡由稽查直接查處的案件以及下級(jí)地方稅務(wù)局稽查局根據(jù)規(guī)定報(bào)請(qǐng)省局稽查局審理的案件,均先由省局稽查局審理部門進(jìn)行審理,審理報(bào)告連同案卷中的材料一并提請(qǐng)稽查局局長(zhǎng)審定。稽查局局長(zhǎng)在接到審理部門報(bào)送的審理報(bào)告及有關(guān)材料后應(yīng)召開稽查局局長(zhǎng)會(huì)議進(jìn)行會(huì)審,審核討論審理部門上報(bào)的審理報(bào)告,將重大稅務(wù)案件提請(qǐng)審理委員會(huì)審理。(1)重大稅務(wù)案件審理案卷交接單;

04:35

04:35

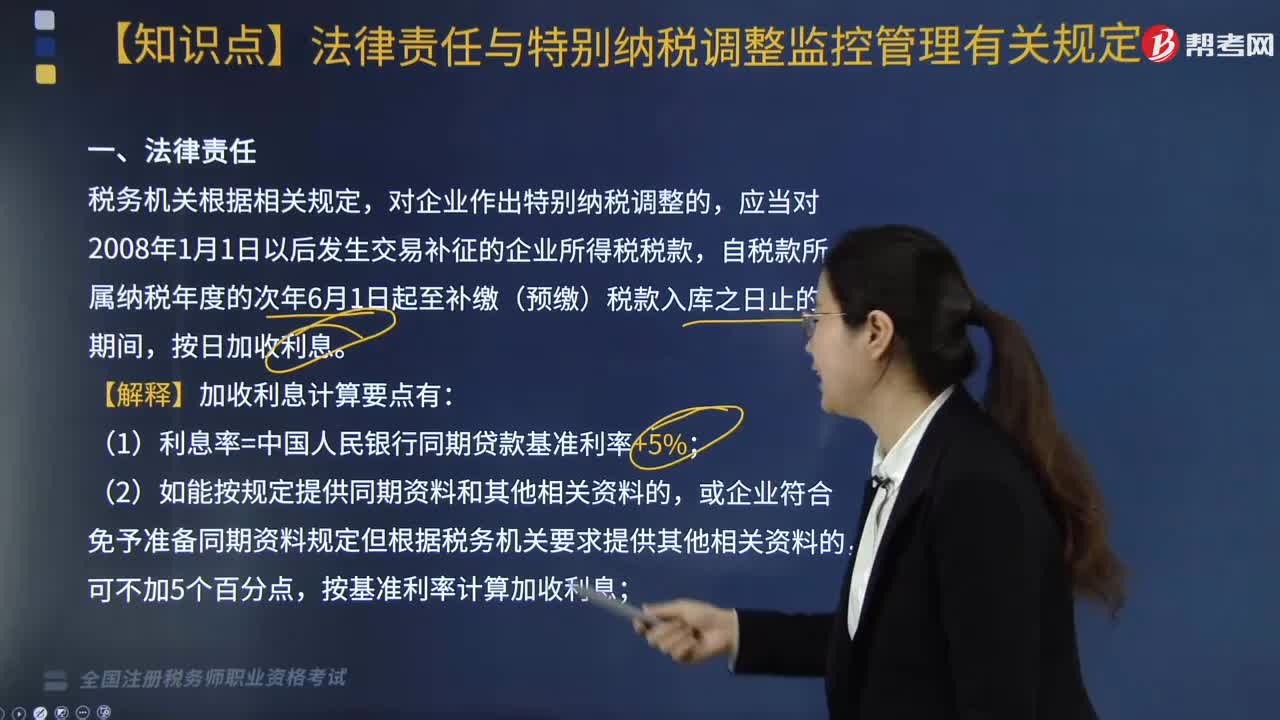

企業(yè)所得稅中法律責(zé)任與特別納稅調(diào)整監(jiān)控管理有關(guān)規(guī)定是什么?:企業(yè)所得稅中法律責(zé)任與特別納稅調(diào)整監(jiān)控管理有關(guān)規(guī)定是什么?法律責(zé)任與特別納稅調(diào)整監(jiān)控管理有關(guān)規(guī)定內(nèi)容如下:1. 稅務(wù)機(jī)關(guān)通過(guò)關(guān)聯(lián)申報(bào)審核、同期資料管理、前期監(jiān)控和后續(xù)跟蹤管理等特別納稅調(diào)整監(jiān)控管理手段發(fā)現(xiàn)納稅人存在特別納稅調(diào)整風(fēng)險(xiǎn)的,納稅人應(yīng)當(dāng)審核分析其關(guān)聯(lián)交易定價(jià)原則和方法等特別納稅調(diào)整事項(xiàng)的合理性,其自行補(bǔ)稅按照稅款所屬納稅年度中國(guó)人民銀行公布的與補(bǔ)稅期間同期的人民幣貸款基準(zhǔn)利率加收利息。

02:44

02:44

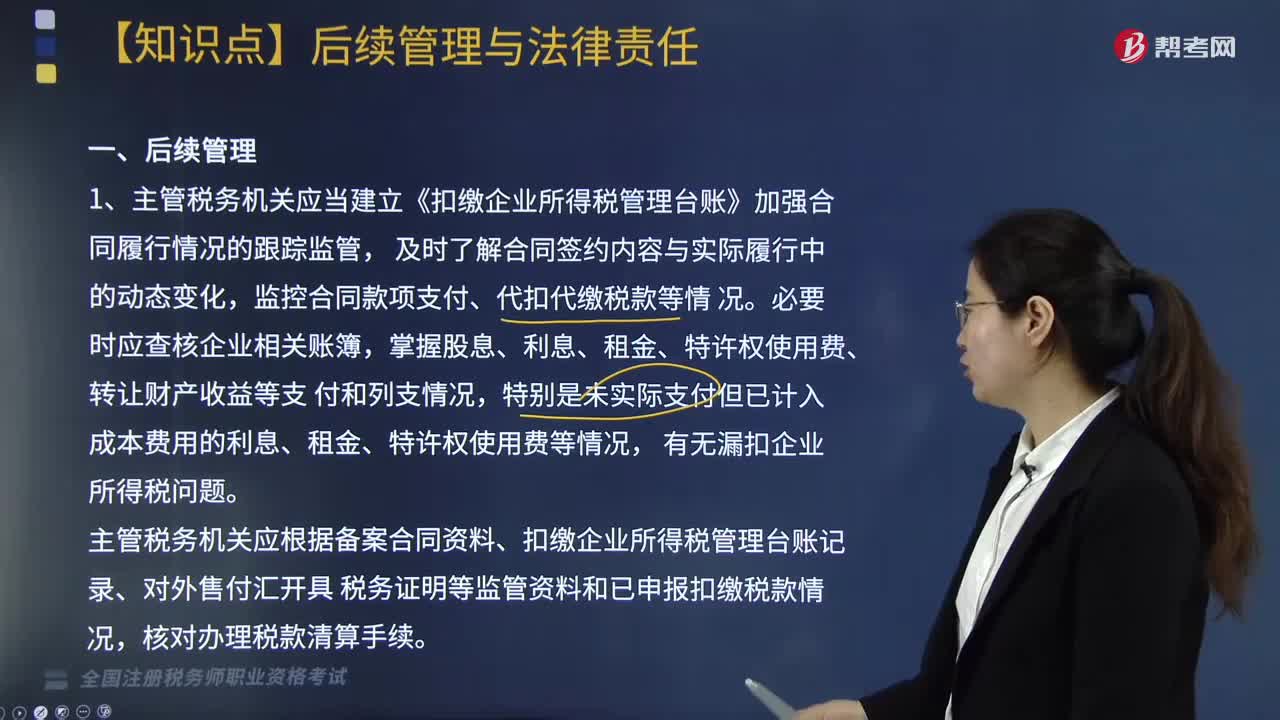

企業(yè)所得稅源泉扣繳后續(xù)管理與法律責(zé)任的內(nèi)容包括哪些?:1. 主管稅務(wù)機(jī)關(guān)應(yīng)當(dāng)建立《扣繳企業(yè)所得稅管理臺(tái)賬》加強(qiáng)合同履行情況的跟蹤監(jiān)管,主管稅務(wù)機(jī)關(guān)應(yīng)根據(jù)備案合同資料、扣繳企業(yè)所得稅管理臺(tái)賬記錄、對(duì)外售付匯開具稅務(wù)證明等監(jiān)管資料和已申報(bào)扣繳稅款情況。2. 主管稅務(wù)機(jī)關(guān)可根據(jù)需要對(duì)代扣代繳企業(yè)所得稅的情況實(shí)施專項(xiàng)檢查,1. 扣繳義務(wù)人未按照規(guī)定辦理扣繳稅款登記的,主管稅務(wù)機(jī)關(guān)應(yīng)當(dāng)按照《稅務(wù)登記管理辦法》(國(guó)家稅務(wù)總局令第36號(hào))第四十二條的規(guī)定處理。

07:28

07:28

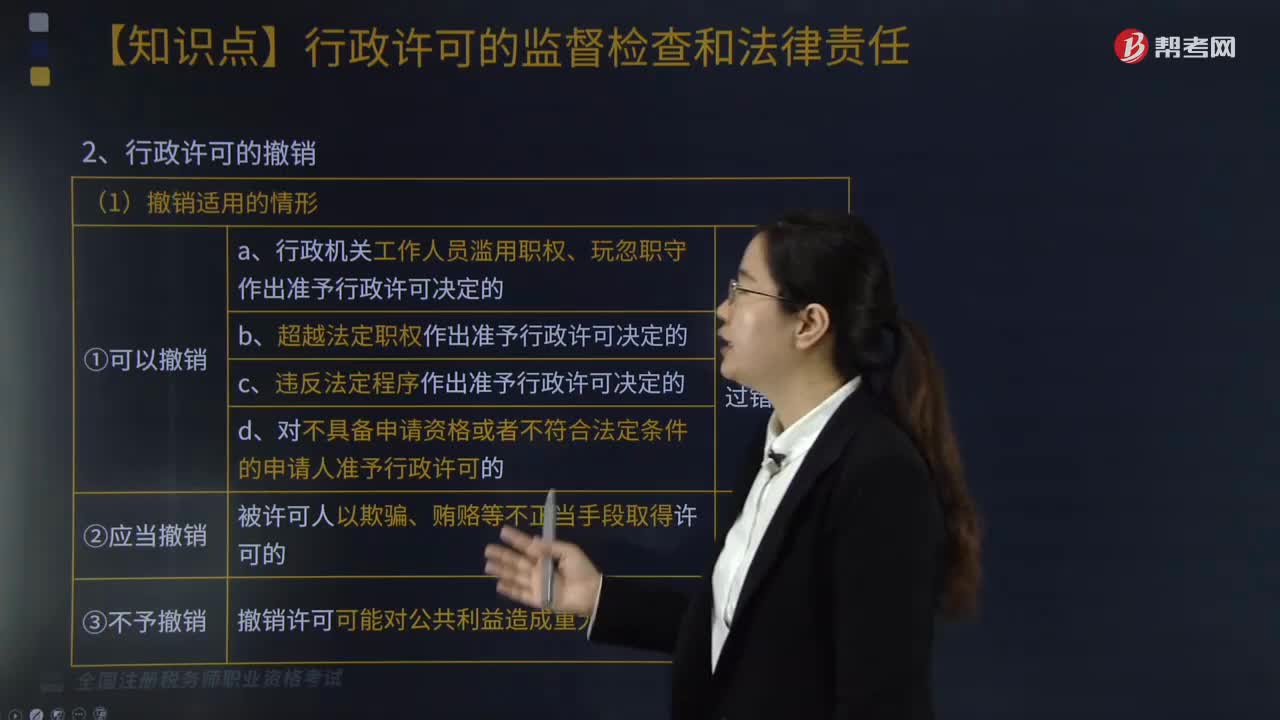

行政許可的監(jiān)督檢查和法律責(zé)任是什么?:行政許可法對(duì)行政許可的立法界定是指行政機(jī)關(guān)根據(jù)公民、法人或者其他組織的申請(qǐng),一、行政許可的撤回、撤銷和注銷;④被許可人基于不正當(dāng)手段取得的行政許可被撤銷的;⑤因不可抗力導(dǎo)致行政許可事項(xiàng)無(wú)法實(shí)施的。①注銷是由于許可的實(shí)質(zhì)效力已不存在而依法取消許可的形式效力。4、吊銷行政許可證件,是針對(duì)被許可人存在行政許可違法行為,稅務(wù)機(jī)關(guān)無(wú)須辦理許可注銷手續(xù)的情形是( )。A.該公司印制發(fā)票許可被依法撤回。

11:59

11:59

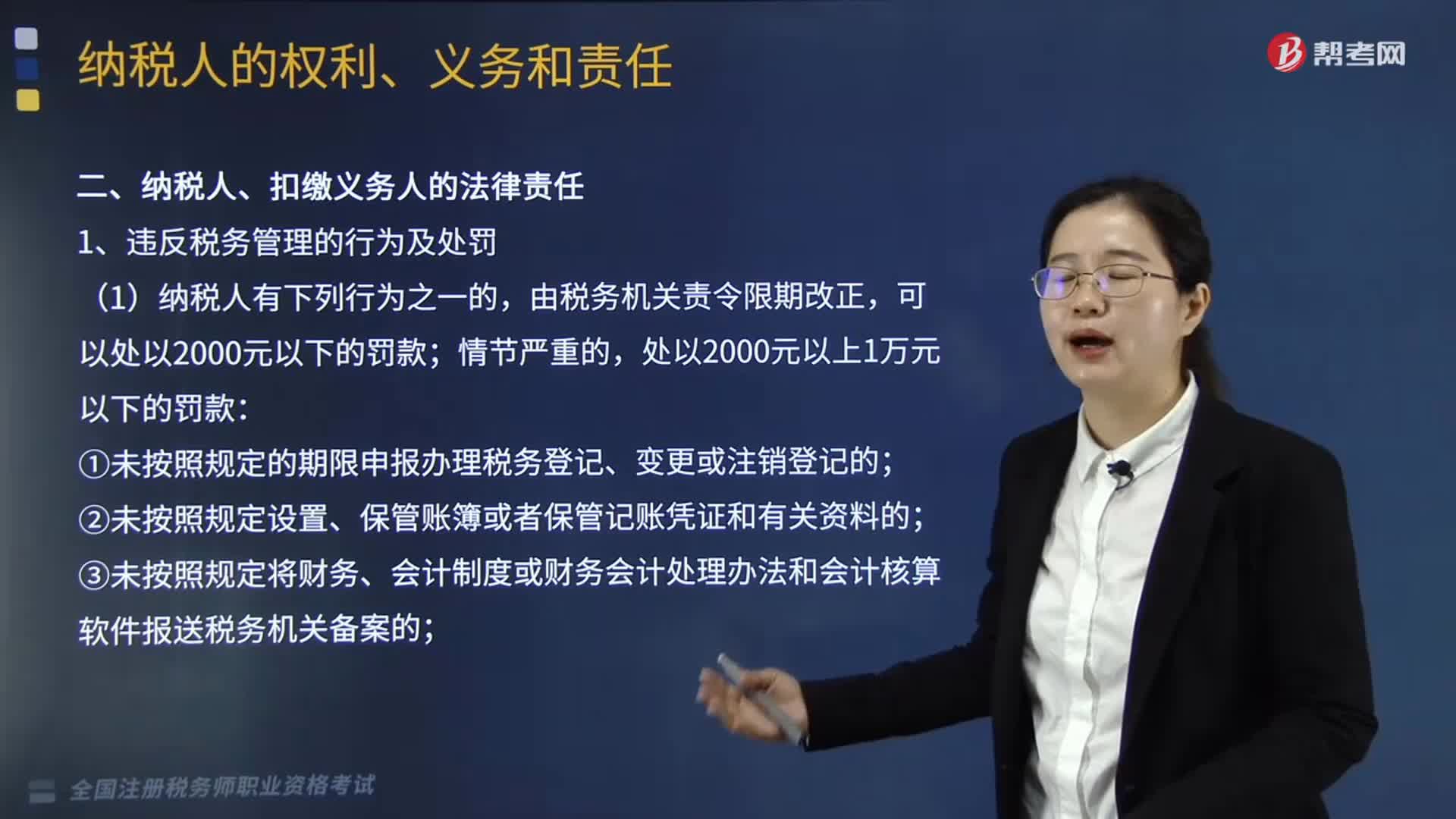

納稅人、扣繳義務(wù)人有哪些法律責(zé)任?:欠稅是指納稅人、扣繳義務(wù)人逾期未繳納稅款的行為,妨礙稅務(wù)機(jī)關(guān)追繳欠繳的稅款的;并處以欠繳稅款50%以上5倍以下的罰款。對(duì)扣繳義務(wù)人處應(yīng)扣未扣、應(yīng)收未收稅款50%以上3倍以下罰款,3.逃避繳納稅款行為及處罰。抗稅是指納稅人、扣繳義務(wù)人以暴力威脅方法拒絕繳納稅款的行為。由稅務(wù)機(jī)關(guān)追繳其拒繳的稅款、滯納金;并處以拒繳稅款1倍以上5倍以下的罰款,并處拒繳稅款1倍以上5倍以下的罰金。

10:37

10:37

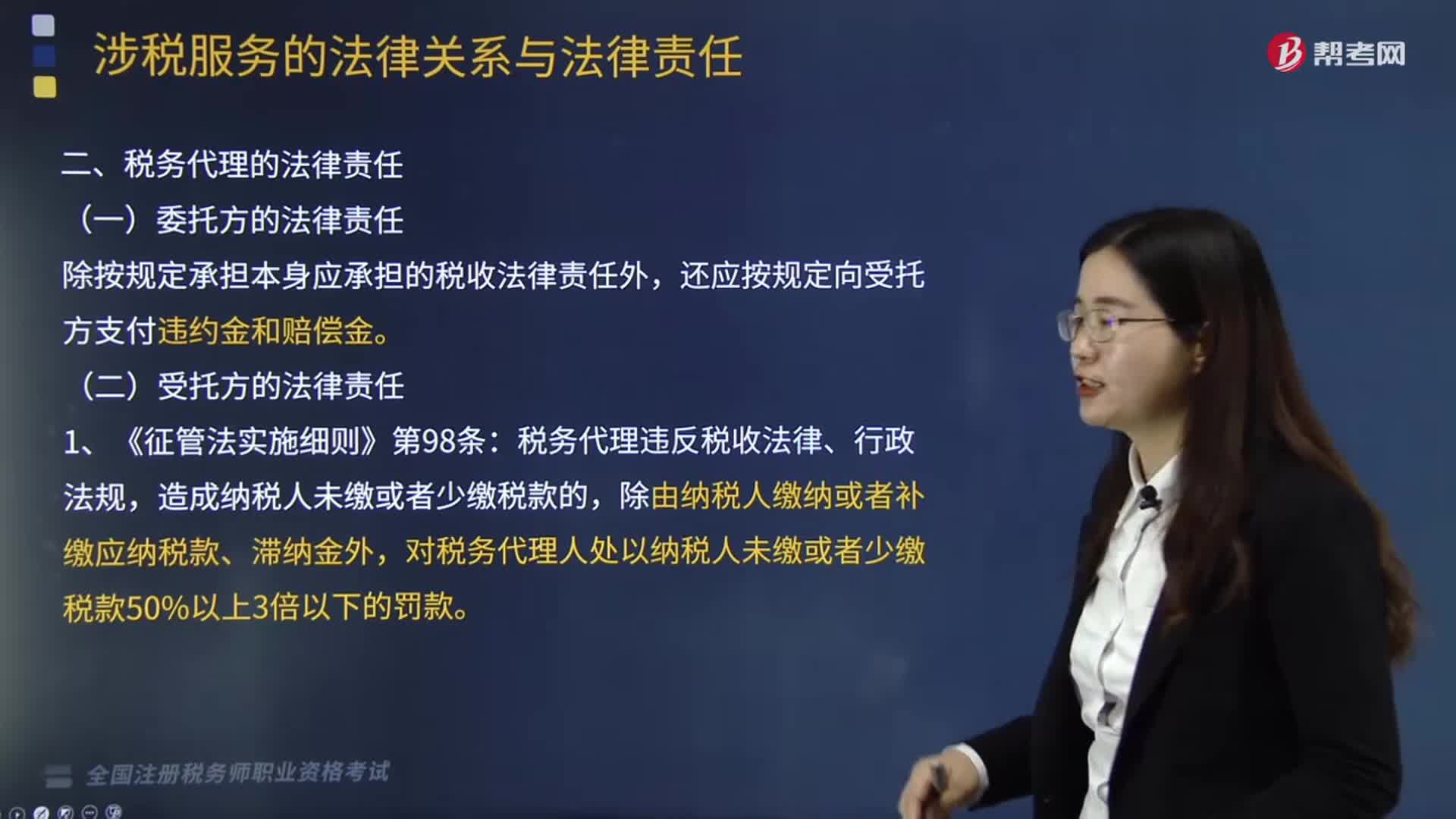

稅務(wù)代理中委托方和受托方有怎樣的法律責(zé)任?:稅務(wù)代理中委托方和受托方有怎樣的法律責(zé)任?規(guī)范稅務(wù)代理法律責(zé)任的法律主要是我國(guó)民法通則、經(jīng)濟(jì)合同法、稅收征管法及其實(shí)施細(xì)則和其他的有關(guān)法律、行政法規(guī),一、委托方的法律責(zé)任,應(yīng)當(dāng)承擔(dān)繼續(xù)履行、采取補(bǔ)救措施或者賠償損失等違約責(zé)任,如果委托方違反代理協(xié)議的規(guī)定,致使注冊(cè)稅務(wù)師不能履行或不能完全履行代理協(xié)議,由此而產(chǎn)生法律后果的法律責(zé)任應(yīng)全部由委托方承擔(dān)。

02:44

02:44

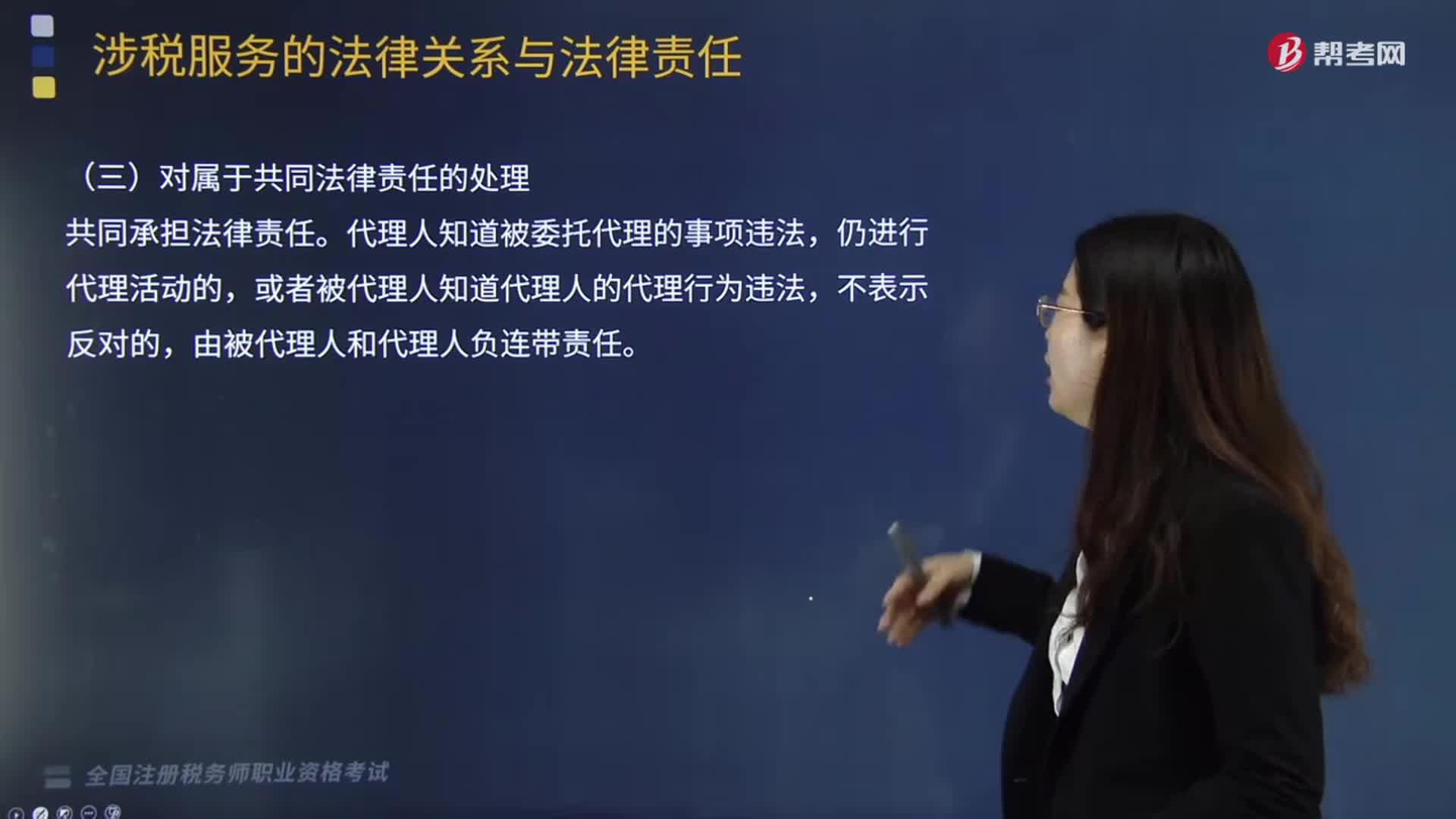

代理人與被代理人對(duì)屬于共同法律責(zé)任是怎樣處理的?:代理人與被代理人對(duì)屬于共同法律責(zé)任是怎樣處理的?代理人知道被委托代理的事項(xiàng)違法,或者被代理人知道代理人的代理行為違法,代理人知道被委托代理的事項(xiàng)違法仍然進(jìn)行代理活動(dòng)的,或者被代理人知道代理人的代理行為違法不表示反對(duì)的,稅務(wù)師與被代理人如果互相勾結(jié)、偷稅抗稅、共同違法,稅務(wù)代理人違反稅收法律、行政法規(guī),A.由稅務(wù)代理人補(bǔ)繳應(yīng)納稅款、滯納金、罰款,由稅務(wù)代理人補(bǔ)繳相關(guān)的稅收滯納金、罰款。

06:23

06:23

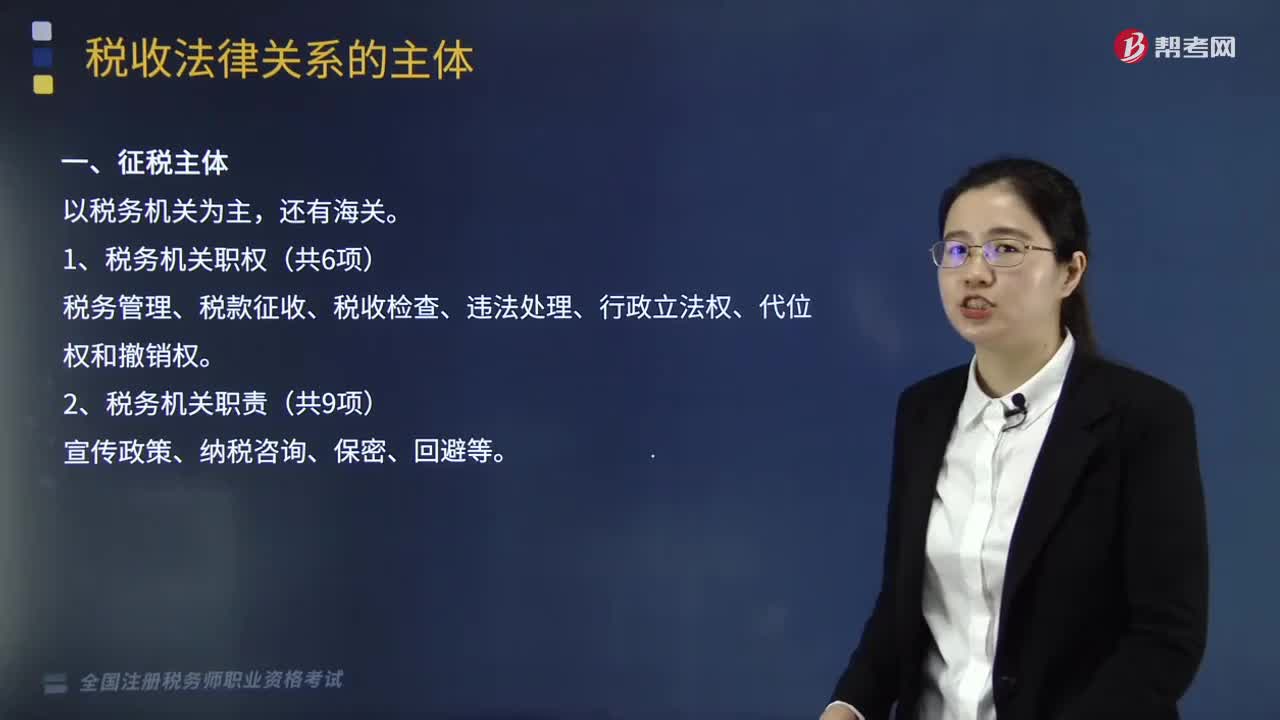

稅收法律關(guān)系中的主體有哪些?:是指在稅收法律關(guān)系中依法享有權(quán)利和承擔(dān)義務(wù)的當(dāng)事人。稅務(wù)管理、稅款征收、稅收檢查、違法處理、行政立法權(quán)、代位權(quán)和撤銷權(quán)。申請(qǐng)退還多繳稅款權(quán)(納稅人或扣繳義務(wù)人自結(jié)算繳納稅款之日起3年內(nèi)發(fā)現(xiàn)的;可向稅務(wù)機(jī)關(guān)要求退還多繳稅款并加算銀行同期存款利息);對(duì)未出示稅務(wù)檢査證和稅務(wù)檢査通知書的拒絕檢查權(quán),索取有關(guān)稅收憑證的權(quán)利(稅務(wù)機(jī)關(guān)征收稅款。

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日