-

下載億題庫APP

-

聯(lián)系電話:400-660-1360

下載億題庫APP

聯(lián)系電話:400-660-1360

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

請謹(jǐn)慎保管和記憶你的密碼,以免泄露和丟失

00:37

00:37

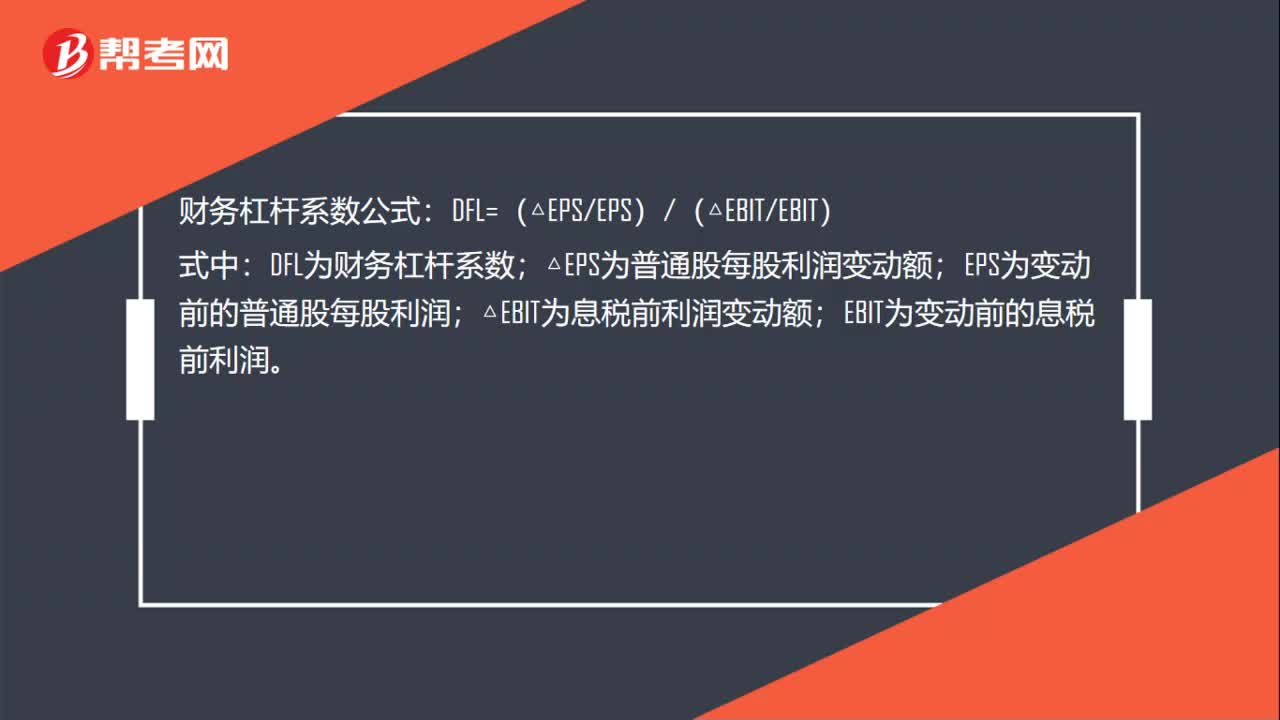

財務(wù)杠桿系數(shù)公式是什么?:財務(wù)杠桿系數(shù)公式:DFL=(△EPSEPS)(△EBITEBIT):式中;DFL為財務(wù)杠桿系數(shù);△EPS為普通股每股利潤變動額;EPS為變動前的普通股每股利潤;△EBIT為息稅前利潤變動額。EBIT為變動前的息稅前利潤

01:35

01:35

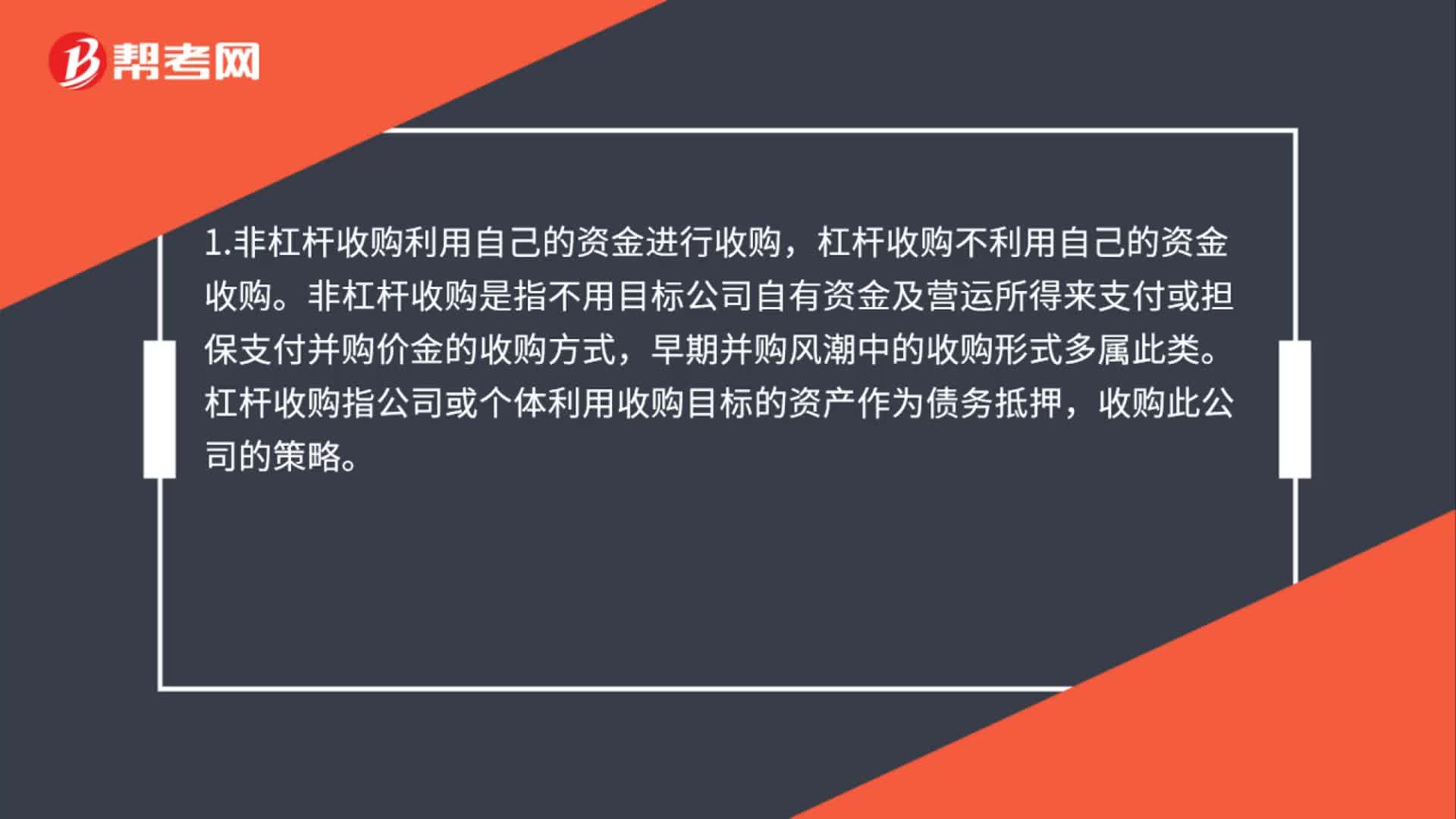

杠桿并購和非杠桿并購的區(qū)別是什么?:1.非杠桿收購利用自己的資金進(jìn)行收購,杠桿收購不利用自己的資金收購。非杠桿收購是指不用目標(biāo)公司自有資金及營運(yùn)所得來支付或擔(dān)保支付并購價金的收購方式,杠桿收購指公司或個體利用收購目標(biāo)的資產(chǎn)作為債務(wù)抵押,收購此公司的策略。2.杠桿收購是一種獲取或控制其他公司的方法。杠桿收購的突出特點(diǎn)是收購方為了進(jìn)行收購,收購方以目標(biāo)公司資產(chǎn)及未來收益作為借貸抵押,借貸利息將通過被收購公司的未來現(xiàn)金流來支付。

06:42

06:42

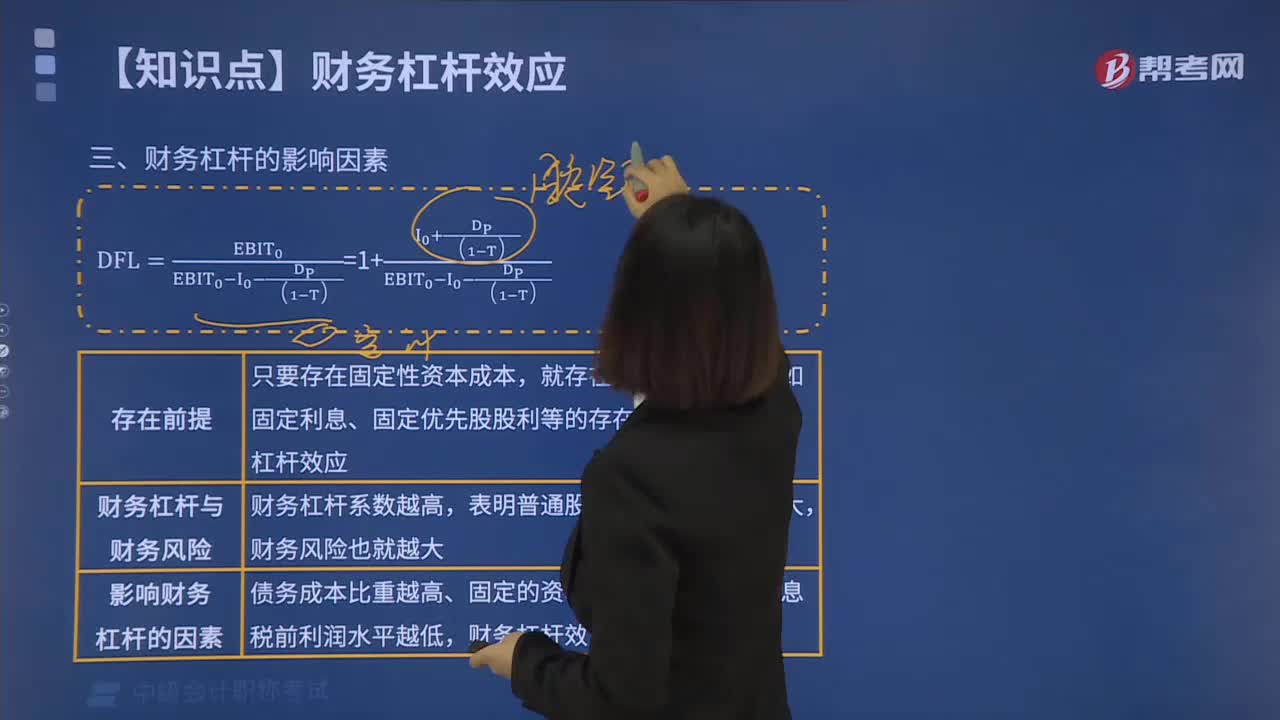

財務(wù)杠桿的影響因素有哪些?:就存在財務(wù)杠桿效應(yīng),都會產(chǎn)生財務(wù)杠桿效應(yīng),2.財務(wù)杠桿與財務(wù)風(fēng)險,財務(wù)杠桿系數(shù)越高。表明普通股收益的波動程度越大,3.影響財務(wù)杠桿的因素。債務(wù)成本比重越高、固定的資本成本支付額越高、息稅前利潤水平越低,財務(wù)杠桿效應(yīng)越大,【2018年中級會計職稱考試真題】某公司基期息稅前利潤1000萬元。假設(shè)與財務(wù)杠桿相關(guān)的其他因素保持不變,則該公司計劃期的財務(wù)杠桿系數(shù)為()。影響財務(wù)杠桿系數(shù)的有()

08:49

08:49

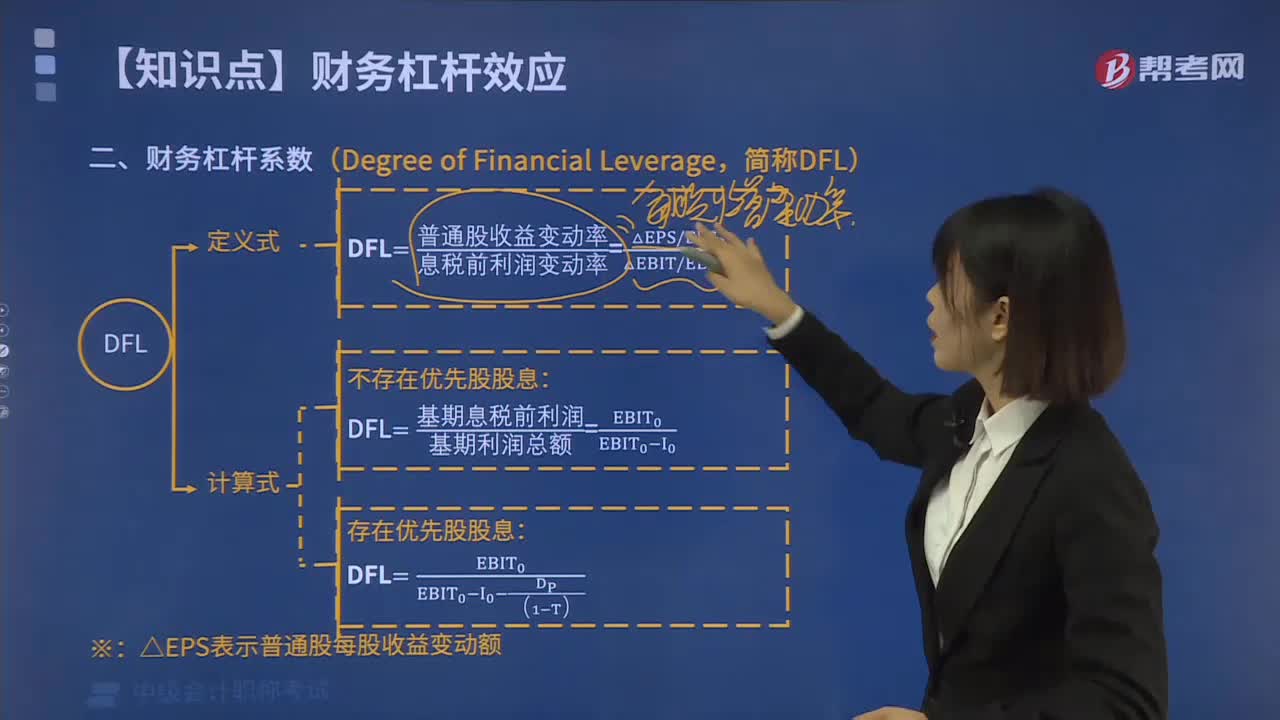

財務(wù)杠桿系數(shù)的計算公式是什么?:財務(wù)杠桿系數(shù)的計算公式是什么?只要企業(yè)融資方式中存在固定性資本成本,就存在財務(wù)杠桿效應(yīng)。測算財務(wù)杠桿效應(yīng)程度,常用指標(biāo)為財務(wù)杠桿系數(shù)。財務(wù)杠桿系數(shù)(DFL),是普通股收益變動率與息稅前利潤變動率的比值,DFL=普通股收益變動率息稅前利潤變動率=EPS變動率EBIT變動率,在不存在優(yōu)先股股息的情況下,財務(wù)杠桿系數(shù)的計算也可以簡化為,DFL=基期息稅前利潤基期利潤總額=EBIT0EBIT0-I0。

03:30

03:30

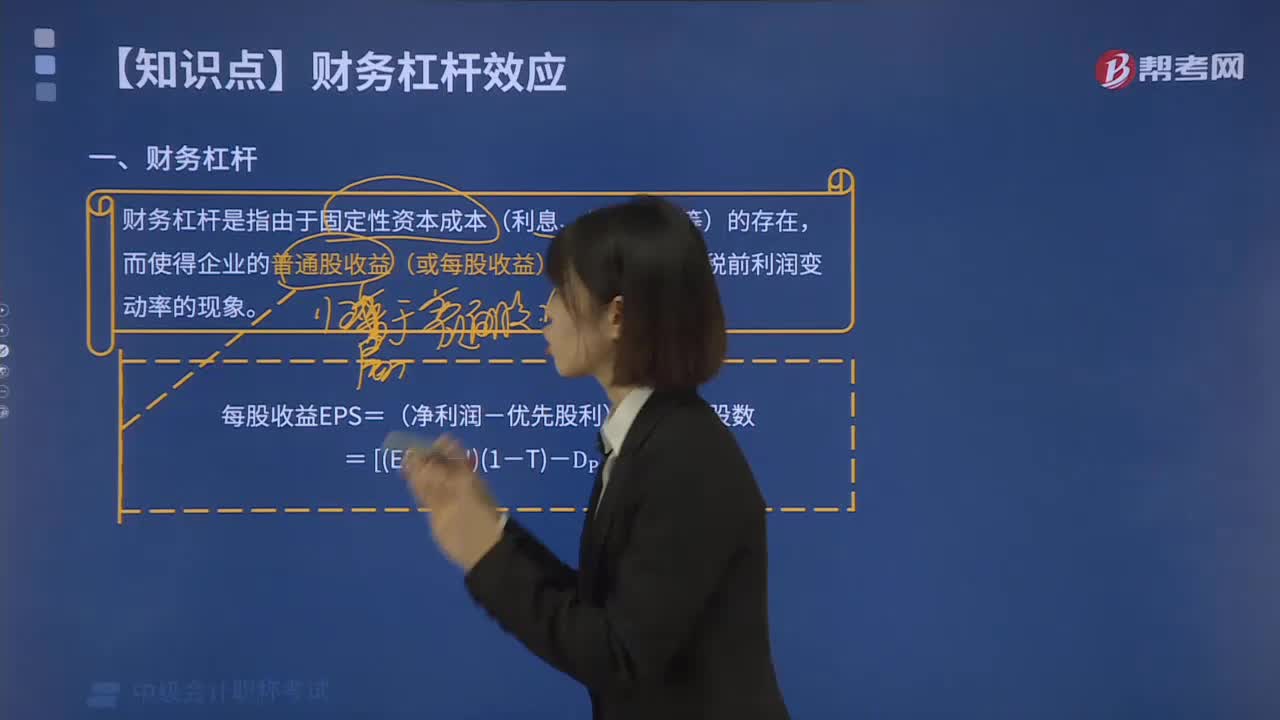

財務(wù)杠桿的具體內(nèi)容是什么?:而使得企業(yè)的普通股收益(或每股收益)變動率大于息稅前利潤變動率的現(xiàn)象。財務(wù)杠桿反映了權(quán)益資本收益的波動性,用普通股收益或每股收益表示普通股權(quán)益資本收益,TE表示普通股收益;影響普通股收益的因素包括資產(chǎn)收益、資本成本、所得稅稅率等因素,當(dāng)有利息費(fèi)用等固定性資本成本存在時,息稅前利潤的增加雖然不改變固定利息費(fèi)用總額,但會降低每元息稅前利潤分?jǐn)偟睦①M(fèi)用,使得普通股收益的增長率大于息稅前利潤的增長率。

04:22

04:22

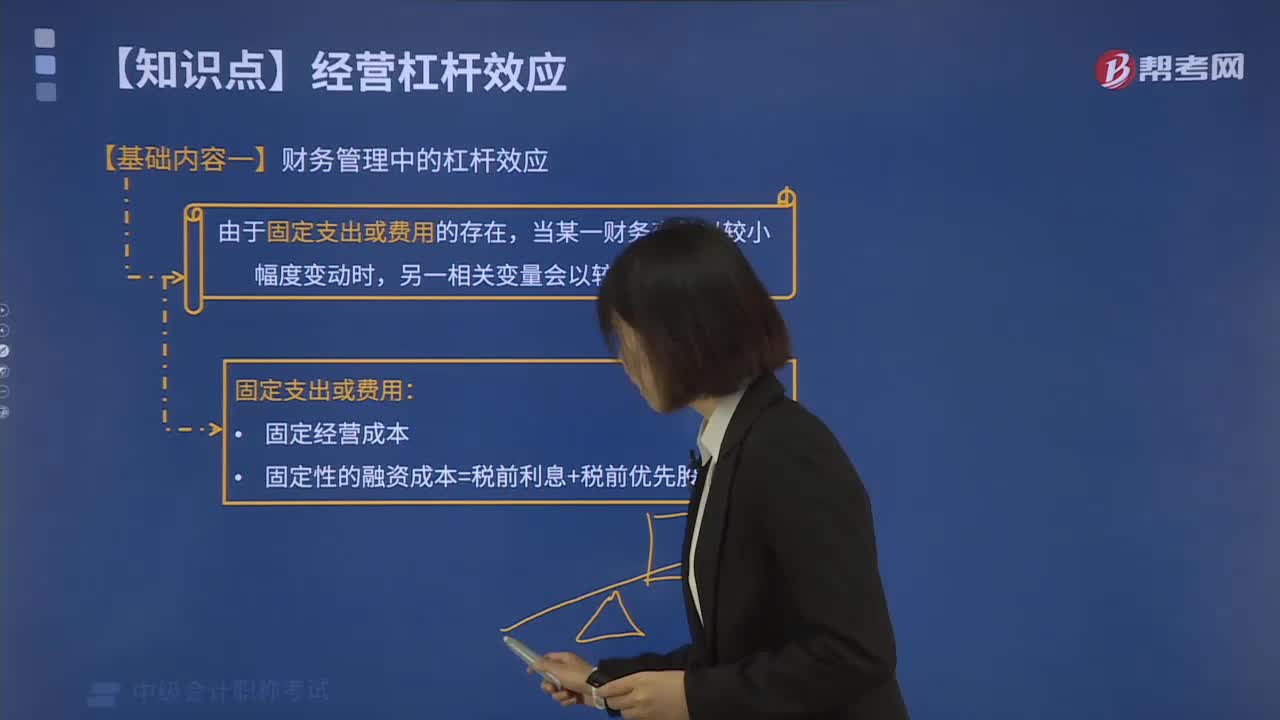

財務(wù)管理中杠桿效應(yīng)是指什么?:負(fù)債的財務(wù)杠桿效應(yīng)的大小通常用財務(wù)杠桿系數(shù)來衡量:利用二期的動態(tài)資料反映的財務(wù)杠桿系數(shù)是指企業(yè)權(quán)益資本利潤變動率相對稅前利潤變動率的倍數(shù),財務(wù)杠桿系數(shù)=權(quán)益資本利潤變動率息稅前利潤變動率,財務(wù)杠桿系數(shù)=息稅前利潤(息稅前利潤-負(fù)債資本×利息率),后者揭示息稅前利潤、負(fù)債資本以及負(fù)債利息率之間的關(guān)系。前者可以反映出權(quán)益資本利潤率變動率相當(dāng)于息稅前利潤變動率的倍數(shù)。

00:29

00:29

什么是金融去杠桿?:什么是金融去杠桿?金融去杠桿是指金融機(jī)構(gòu)或金融市場減少杠桿的過程,而“杠桿”指“使用較少的本金獲取高收益”這種模式在金融危機(jī)爆發(fā)前為不少企業(yè)和機(jī)構(gòu)所采用。但在金融危機(jī)爆發(fā)時會帶來巨大的風(fēng)險。

00:32

00:32

金融杠桿是什么?:金融杠桿是什么?金融杠桿原理簡單地說來就是一個乘號。使用這個工具,可以放大投資的結(jié)果,無論最終的結(jié)果是收益還是損失,都會以一個固定的比例增加,所以,在使用這個工具之前,投資者必須仔細(xì)分析投資項目中的收益預(yù)期,還有可能遭遇的風(fēng)險。

00:38

00:38

杠桿金融產(chǎn)品是什么?:杠桿金融產(chǎn)品是什么?在我國杠桿化的金融產(chǎn)品主要是以期貨為代表,其保證金比例大概為5%-10%左右,也就是說其杠桿大約為10倍-20倍之間。另外,很多大宗商品電子盤交易也是采取杠桿化的交易模式,不過現(xiàn)在國家已經(jīng)明令禁止這類市場采用這種交易模式了。

00:52

00:52

為什么優(yōu)先股會增加公司的財務(wù)杠桿?:為什么優(yōu)先股會增加公司的財務(wù)杠桿?優(yōu)先股算是混合籌資方式,兼具債務(wù)和股權(quán)的性質(zhì)。財務(wù)杠桿系數(shù)=EBIT[EBIT-I-D1-T],公式中的D代表優(yōu)先股股利。從計算公式可以看出D增加,會導(dǎo)致分母的降低,從而使整個分?jǐn)?shù)增大,從而增加公司的財務(wù)杠桿效應(yīng)。

00:31

00:31

財務(wù)杠桿系數(shù)定義公式和計算公式是什么?:財務(wù)杠桿系數(shù)定義公式和計算公式是什么?財務(wù)杠桿系數(shù)=普通股盈余變動率息稅前利潤變動率,所以每股收益變動率=息稅前利潤變動率×財務(wù)杠桿系數(shù)。普通股盈余變動率就是每股收益變動率。

01:44

01:44

營業(yè)收入是怎樣影響財務(wù)杠桿系數(shù)的?:營業(yè)收入是怎樣影響財務(wù)杠桿系數(shù)的?在沒有優(yōu)先股的情況下,財務(wù)杠桿系數(shù)=息稅前利潤(息稅前利潤-利息費(fèi)用)=(息稅前利潤-利息費(fèi)用+利息費(fèi)用)(息稅前利潤-利息費(fèi)用)=1+利息費(fèi)用(息稅前利潤-利息費(fèi)用)=1+利息費(fèi)用(營業(yè)收入-變動成本-固定成本-利息費(fèi)用),所以,營業(yè)收入增加“營業(yè)收入-變動成本-固定成本-利息費(fèi)用”增加,利息費(fèi)用(營業(yè)收入-變動成本-固定成本-利息費(fèi)用)“減少”

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日

幫考網(wǎng)校

2022年06月22日